Как расторгнуть договор с медицинским центром где навязали кредит

Обновлено: 08.05.2024

С 30 декабря заработают поправки в закон о потребительском кредите, они дадут заемщику право отказаться от дополнительных услуг, навязанных вместе с кредитом. Период охлаждения составит 14 календарных дней и будет распространяться на любые дополнительные услуги (юридическое сопровождение, консультации, телемедицина и др.), если заемщик был вынужден приобрести их вместе с получением кредита. Клиент сможет вернуть уплаченные за услугу деньги за вычетом фактически понесенных расходов на ее оказание к моменту отказа. Для этого надо будет обратиться с заявлением к поставщику услуги (кредитору или третьему лицу). На его рассмотрение дается семь рабочих дней. При отказе третьего лица в выплате заемщик вправе требовать у банка вернуть средства – он будет обязан выплатить деньги или сообщить об отказе с обоснованием причин.

У банков есть несколько причин для отказа возвращать деньги за дополнительную услугу: у банка есть информация, что гражданин ее не оплатил, третье лицо уже вернуло деньги, услуга была полностью оказана до заявления об отказе или же заемщик пропустил сроки обращения в банк или к третьему лицу для оформления возврата.

Но обязанности заемщика предоставлять банку документы, подтверждающие существование/отсутствие факта для отказа, закон не устанавливает, пишет ЦБ. Отказ банка возвращать деньги заемщику из-за непредоставления последним подтверждающих документов ЦБ счел противоречащим закону. Более того, банки сами должны получать у третьих лиц информацию, подтверждающую их право не возвращать заемщику средства, или данные, необходимые для расчета итоговой суммы возврата. Условия информационного обмена между кредитором и третьим лицом могут устанавливаться на договорной основе, пишет ЦБ.

Заемщик не должен предоставлять информацию или документы, связанные с оказанием ему допуслуг третьими лицами, кроме даты обращения, жаловались ЦБ банкиры в письме АРБ. Но установленные сроки (семь рабочих дней) рассмотрения требования заемщика о возврате денег могут быть недостаточны для проверки достоверности информации, связанной с оказанием таких услуг. Именно поэтому, указано в письме АРБ, банки хотели бы получить право требовать подтверждающие документы, а в случае их непредоставления отказать в возврате денег.

В октябре прошлого года ЦБ и Роспотребнадзор направляли в финансовые организации информационное письмо, в нем регуляторы заявили о недопустимости включать в договор оказания дополнительных платных услуг условий, ограничивающих право отказаться от них или усложняющих процедуру отказа по сравнению с предусмотренным законом порядком.

За девять месяцев этого года россияне пожаловались на банки 107 200 раз. Общее число обращений снизилось на 28,2% по сравнению с аналогичным периодом прошлого года за счет сокращения обращений по поводу кредитных каникул. Наибольшую долю среди жалоб традиционно составили вопросы потребительского кредитования – 32,4% от общего числа. При этом доля жалоб на навязывание допуслуг за год выросла на 2,5 п. п. до 11,7% (5171). Впрочем, больше всего граждане по-прежнему жалуются на взыскание долгов (25,4%) и проблемы с погашением (25,2%).

Новая норма может существенно сократить число поставщиков дополнительных услуг, доступных потребителю, сказал представитель ВТБ: с учетом разъяснений регулятора их круг будет ограничен только теми контрагентами, у которых есть договорные отношения с банком, а это приведет к удлинению процедуры выдачи кредита.

Сейчас все добросовестные участники договора защищены, считает директор Ассоциации развития финансовой грамотности Вениамин Каганов: клиент не обязан собирать документы для подтверждения того, что он не пользовался услугой, и банк при желании всегда может запросить информацию у компаний о предоставленных дополнительных услугах. Предположим, сказал Каганов, недобросовестный клиент воспользуется услугой, но сообщит банку, что не пользовался, и попытается вернуть деньги, банк проверит информацию и будет исходить из реальной ситуации.

Истец Д. в судебное заседание не явился, о времени и месте его проведения извещен надлежащим образом, обеспечил участие в деле представителя по доверенности Г.

В судебном заседании представитель истца Г. заявленные требования поддержал в полном объеме по основаниям, изложенным в иске.

При указанных обстоятельствах, суд считает возможным рассмотреть дело в отсутствие неявившихся лиц, извещенных о времени и месте проведения судебного заседания надлежащим образом, на основании положений ст.167 ГПК РФ.

Суд, заслушав стороны, исследовав представленные доказательства, в том числе в полном объеме материалы гражданского дела, находит исковые требования законными и обоснованными подлежащими частичному удовлетворению по следующим основаниям.

Согласно ст. 782 ГК РФ, заказчик вправе отказаться от исполнения договора возмездного оказания услуг при условии оплаты исполнителю фактически понесенных им расходов.

Статья 32 Закона РФ от 07.02.1992 N 2300-1 "О защите прав потребителей" также предусматривает право потребителя отказаться от исполнения договора о выполнении работ (оказании услуг) в любое время при условии оплаты исполнителю фактически понесенных им расходов, связанных с исполнением обязательств по данному договору.

В силу ч.2 ст. 452 ГК РФ, требование об изменении или о расторжении договора может быть заявлено стороной в суд только после получения отказа другой стороны на предложение изменить или расторгнуть договор либо неполучения ответа в срок, указанный в предложении или установленный законом либо договором, а при его отсутствии - в тридцатидневный срок.

Ответственность продавца, как следует из положений п. 3 ст. 13 и ст. 15 данного Закона, наступает в форме возмещения вреда, уплаты неустойки (пени) и компенсации морального вреда. Следовательно, размер присужденной судом компенсации морального вреда должен учитываться при определении размера штрафа, взыскиваемого с изготовителя (исполнителя и т.д.) за несоблюдение в добровольном порядке удовлетворения требований потребителя, установленных законом.

Следовательно, взыскание штрафа представляет собой меру ответственности, которая применяется к продавцу (изготовителю, исполнителю) за совершение виновных действий: игнорирование обоснованных претензий потребителя, создание препятствий потребителю в реализации его прав. Таким образом, сумму штрафа следует исчислять из всех присужденных истцу сумм, включая компенсацию морального вреда, следовательно, с ответчика в пользу истца подлежала бы взысканию сумма штрафа за несоблюдение в добровольном порядке требований потребителя в размере 31 272 руб. (62 244 руб. + 300 руб. = 62544 руб. х 50%). Однако суд, учитывая ходатайство ответчика о несоответствии суммы штрафа и его снижении, полагает необходимым снизить размер взыскиваемого штрафа на основании ст. 333 ГК РФ до 500 руб., поскольку, по мнению суда, штраф в размере 31 272 руб. не соответствует последствиям нарушения ответчиком прав истца как потребителя, является высоким относительно заявленной ко взысканию суммы.

В соответствии с ч. 1 ст. 48 ГПК РФ граждане вправе вести свои дела в суде лично или через представителей. Личное участие в деле гражданина не лишает его права иметь по этому делу представителя.

В соответствии с ч. 1 ст. 98 ГПК РФ стороне, в пользу которой состоялось решение суда, суд присуждает возместить с другой стороны все понесенные по делу судебные расходы, пропорционально удовлетворенной части исковых требований. В случае, если иск удовлетворен частично, указанные в настоящей статье судебные расходы присуждаются истцу пропорционально размеру удовлетворенных судом исковых требований, а ответчику пропорционально той части исковых требований, в которой истцу отказано.

К издержкам, связанным с рассмотрением дела, относятся, в том числе расходы на оплату услуг представителя и другие признанные судом необходимые расходы (ст.94 ГПК РФ).

В силу требований ст. 100 ГПК РФ стороне, в пользу которой состоялось решение суда, по ее письменному ходатайству суд присуждает с другой стороны расходы на оплату услуг представителя в разумных пределах.

В соответствии с ч.1 ст. 103 ГПК РФ, с ответчика подлежит взысканию государственная пошлина, от уплаты которой был освобожден истец, с учетом пп.1 п.1, п.3 ст. 333.19 НК РФ в размере 2 420 руб.

В силу изложенного, руководствуясь ст.ст. 194-199 ГПК РФ, суд

Заявленные исковые требования удовлетворить частично.

В удовлетворении остальной части исковых требований отказать.

Практика кредитования чрезвычайно распространена в России: россияне берут кредиты на покупку жилья, ремонты, приобретение бытовой техники, автомобилей, отдых и другие цели. Большинство граждан предпочитают банковское кредитование — только небольшое количество заемщиков, около процента, пользуются услугами микрофинансовых организаций.

Выдача кредита сопровождается оформлением кредитного соглашения, в тексте которого кредитор, банк, и заемщик, гражданин, согласуют, в том числе:

- размер выдаваемой суммы;

- процентную ставку;

- срок возврата.

Кредиты оформляются на продолжительный срок — от нескольких месяцев до десятков лет, жизненные обстоятельства заемщика за этот период неоднократно меняются, что нередко приводит к невозможности возврата кредита, в связи с чем заемщик стремится расторгнуть соглашение.

Инициировать расторжение кредитного договора вправе как сам заемщик, так и банк. Банк расторгает его, как правило, если заемщик не исполняет обязанности по возврату займа, уплате пени или штрафов.

Заемщик инициирует расторжение, потому что:

- передумал. Это самый простой вариант. Если соглашение уже подписано, но деньги еще не потрачены, оформить отказ от кредита после подписания договора проще всего, достаточно заявления в банк. Скорее всего, кредитор согласится на расторжение, правда, в кредитной истории заемщика появится отметка о его неблагонадежности: никаких материальных потерь он не претерпит, но взять новый кредит станет сложнее;

- отсутствует возможность погасить займ. В жизни случается всякое: проблемы со здоровьем, потеря работы — такие события влекут финансовые трудности, из-за которых гражданин теряет возможность выплачивать кредит;

- банк нарушает условия займа, например, самовольно в одностороннем порядке меняет процентную ставку.

Можно ли расторгнуть договор с банком

Ответ на вопрос, можно ли расторгнуть кредитный договор с банком, утвердительный — да, можно, но сложно.

Проще всего расторгнуть соглашение, если оно уже подписано, но деньги еще не получены, или получены, но не сняты с кредитного счета. В таком случае кредитор не станет сопротивляться.

Сложнее его расторгнуть, если деньги потрачены.

Варианты, как расторгнуть

Вариантов, как расторгнуть договор с банком по кредиту, два:

- по соглашению сторон. Банк едва ли согласится отказаться от соглашения и списать задолженность. Вероятнее, что стороны договорятся о реструктуризации долга или его рефинансировании. Тогда вслед за расторжением первоначального договора будет заключение другого, на новых условиях. В некоторых случаях кредитный долг переводится на другое лицо — происходит замена должника, отношения с первоначальным должником фактически прекращаются. Важно помнить, что такая замена допустима только при согласии кредитора, а без такого согласия ничтожна;

- через суд. Например, гражданин вправе обратиться в суд с иском о расторжении на основании того, что кредитор не исполняет обязанности по соглашению или нарушает его условия. Частным случаем расторжения договора через суд является его расторжение в рамках процедуры банкротства физического лица. Если гражданин признается неплатежеспособным, в рамках такого производства ему списываются долги, в том числе кредитные, а договор с банком фактически расторгается.

Расторгнуть его в одностороннем порядке самостоятельно нельзя.

Что надо сделать, чтобы расторгнуть

Значительно сложнее порядок, как отказаться от кредита после подписания договора, если деньги заемщик получил и потратил. В таком случае вариантов два:

Второй вариант необходим, если у заемщика нет возможности вернуть займ, уплатить пени, проценты и штрафы, либо если причина расторжения — нарушение банком условий соглашения. В таком обращении следует раскрыть причины невозможности погасить кредит или суть допущенных банком нарушений. Скорее всего, в ответ на такое обращение поступит либо отказ от расторжения или изменение договора, либо предложение перезаключить его на невыгодных условиях.

Если ответ банка гражданина не удовлетворил, он вправе обратиться в суд с требованием изменить положения существующего договора или расторгнуть его.

Исход такого суда тоже не предрешен:

- если причина обращения — это неспособность заемщика гасить кредит, то ему предстоит доказать, что причины ухудшения его финансового состояния были форс-мажорными, и он в них не повинен. Например, если заемщик потерял работу и из-за этого не платит кредит, суд вправе не признать это обстоятельство форс-мажорным;

- если причина в неисполнении банком условий договора, шансов больше, но заемщику предстоит разъяснить, в чем состояло нарушение.

В любом случае споры с банками редко заканчиваются абсолютной победой физических лиц — все банки располагают штатом сильных юристов, которые специализируются на подобных спорах. Поэтому, если предстоит суд с банком, следует нанять профессионального представителя со знаниями в этой сфере.

Каждый день, а то и по нескольку раз нас досаждают звонки с различных клиник с предложением косметологических или медицинских услуг. Часто предложения кажутся заманчивыми, первичный прием оказывается высококлассным, а в итоге — на руках кабальный договор с высокими процентами по кредиту.

В список популярных медицинских услуг в кредит входит протезирование и имплантацию зубов, пластическая хирургия, операции по восстановлению зрения.

Кредит на лечение: как оформляется договор

Процесс оформления происходит очень удобно, особенно для самой клиники. Прямо в ее стенах клиент может заключить кредитный договор с банком, и сразу получить деньги на мед.услуги. При этом схема предполагает трехсторонние финансовые отношения, в которых клиника является посредником. Это означает, что она не несет никакой ответственности по кредитному договору. При этом самому клиенту кредит одабривают всегда и очень быстро.

Трехсторонние отношения выстраиваются следующими договорами:

— кредитный договор, заключенный между клиентом и банком;

— договором на оказание платных мед.услуг, который заключает пациент с клиникой.

Три возможных случая, с которыми мог столкнуться пациент

Пациент мог передумать получать услуги, либо решил выбрать другую клинику. В таком случае, нужно незамедлительно расторгнуть кредит.

— В первую очередь, пациенту нужно отказаться от сделки на оказание мед.услуг.

— Клиника должна вернуть все деньги, которые клиент внес в качестве предоплаты.

— Когда клиенту перечислили средства, то сумму, которую брали в заем, нужно вернуть в банк. В учреждении следует написать заявление об отказе от кредита. Поскольку человек возвращает всю сумму, то проблем не возникает.

— Важно, чтобы клиент обратился в банк в течение 14 дней после заключения кредитного договора. Дело в том, что в большинстве случаев кредит выдают с оформлением страховки. Если человек обратится по истечению 14 дней в банк, то придется понести дополнительные расходы.

Клиент уже мог оформить и получить кредит, внести предоплату в клинику и пройти часть процедур, но по каким-то причинам передумал получить мед.услуги. Он решает расторгнуть кредит, и это действительно возможно.

— Пациент должен расторгнуть с клиникой договор об оказании услуг. Учреждение рассчитывает, на какую сумму уже были оказаны услуги. Они высчитывают эту часть средств из предоплаты клиента в счет возмещения, и возвращают ему оставшуюся сумму за неоказанные процедуры.

— Получив деньги, клиент должен вернуть их в банк. Расторгнуть договор сразу он не может, поскольку сумма займа погашена не полностью. Задача клиента — выплатить оставшуюся сумму и проценты по кредиту. После этого договор будет расторгнут.

Что делать, если в клинике навязали кредит?

Важно, что он будет должен оплатить исполнителю, в данном случае клинике, фактически понесенные ею расходы при оказании услуг.

Расторгнуть договор с клиникой и банком: два шага

В первую очередь нужно расторгнуть договор с клиникой об оказании мед.услуг. Пациент должен написать заявление на имя руководителя учреждения. В заявлении должно быть указано:

— сведения о клинике (наименования, адрес);

— данные клиента (ФИО, адрес регистрации, контакты);

— информация о заключенном договоре;

— причина для расторжения договора;

— просьба клиента вернуть деньги;

— дата и подпись.

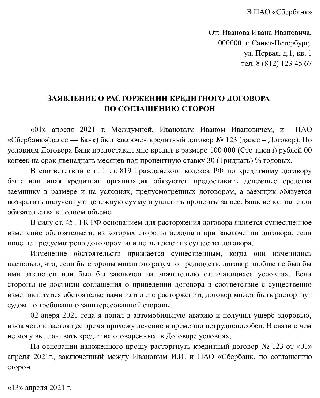

Составить заявление корректно может помочь юрист, либо скачайте образец здесь.

Когда клиника вернула деньги, а договор об оказании мед.услуг расторгнут, можно переходить ко второму шагу. Клиент должен подать заявление о расторжении договора в банк.

Помимо информации о клиенте, в заявлении должно быть указаны:

— сведения о кредитном договоре;

— обозначена сумма кредита и срок пользования заемными средствами.

Получить шаблон для соответствующего заявления можно в отделении банка.

Навязанный кредит: в чем сложность расторжения

Как правило, при расторжении навязанного клиникой кредита, сложности возникают именно с мед.учреждением. В судебной практике часто встречаются случаи, когда клиника отказывается возвращать деньги, если услуги были даже частично оказаны.

В таком случае, единственным выходом для клиента становится погашение кредита из личных средств, и после этого расторжение договора. Если данной суммы нет, то придется продолжать выплачивать кредит в установленные сроки, с учетом процентов.

Читайте также: