Автомобиль как взнос в уставный капитал

Обновлено: 02.05.2024

Первое и обязательное, что нужно сделать при регистрации фирмы это сформировать уставной капитал в 1С 8.3, то есть определить тот наименьший размер материальный ценностей, который будет находится в собственности у фирмы и обеспечит погашение долгов перед кредиторами при ее разорении.

Как сформировать уставный капитал в 1С 8.3

Денежные средства, различное имущество ( здания, оборудование и т. д.), все это может быть вкладом в уставной капитал. Сумма, определяющая величину уставного капитала, в обязательном порядке фиксируется в учредительных документах организации. Той же датой, когда произошла регистрация на сумму равную величине уставного капитала проводится проводка Дт75 – Кт80 в 1С. Сам же уставный капитал может быть сформирован позже, но не более 4 месяцев с момента регистрации. После того как капитал сформирован, используя программу 1С Бухгалтерия 8.3 нужно провести проводки по внесению средств учредителем в кассу или на расчетный счет фирмы.

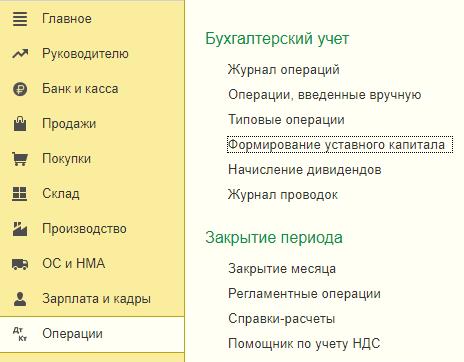

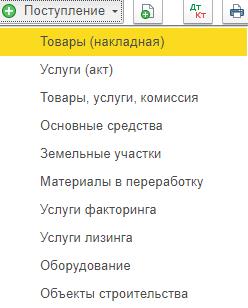

Как отразить взнос в уставной капитал в программе 1С 8.3

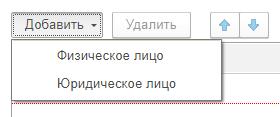

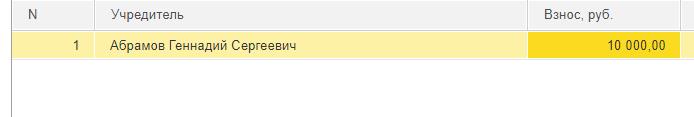

Затем появляется список с названиями лиц, из которого выбираем нужное нам, а также вносим сумму взноса конкретного учредителя.

Стоит отметить, что вышеуказанный документ формирования дает возможность напечатать список учредителей, где будут отражены следующие данные:

- ФИО учредителя;

- Паспортные сведения;

- Место регистрации;

- Размер части в уставном капитале;

- Величину взноса, который внесен;

- Форма оплаты.

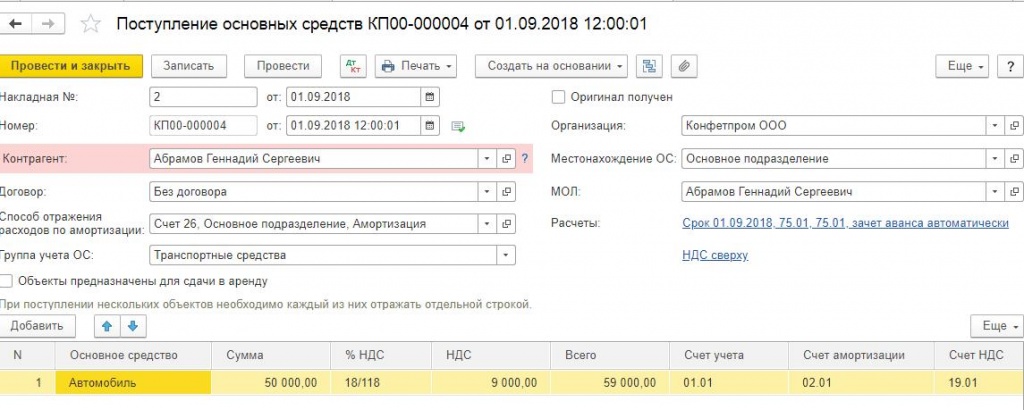

В качестве взноса в капитал могут выступать различные основные средства. Чтобы определить их первоначальную стоимость, нужно сделать их денежную оценку и согласовать у всех партнеров-учредителей компании. Чтобы оформить их как вклад в уставной фонд, программа 1С 8.3 предлагает использовать все тот же документ формирования, который был описан ранее.

Если Вы отражаете уставной капитал в 1С впервые, то рекомендуем оставить бесплатную заявку в поддержку по 1С через сервис Бит.Личный кабинет. Вам перезвонит консультант по 1С и поможет.

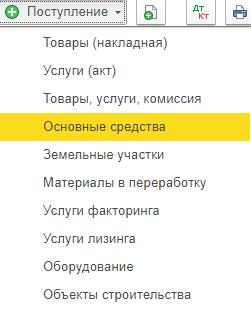

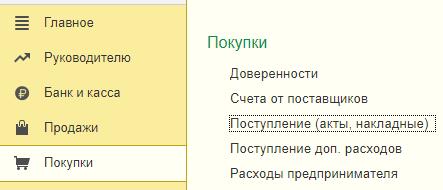

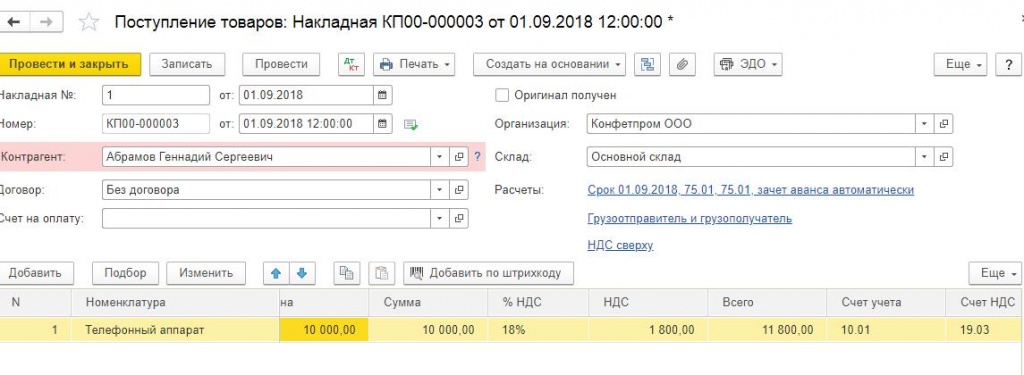

Заполняем созданный документ.

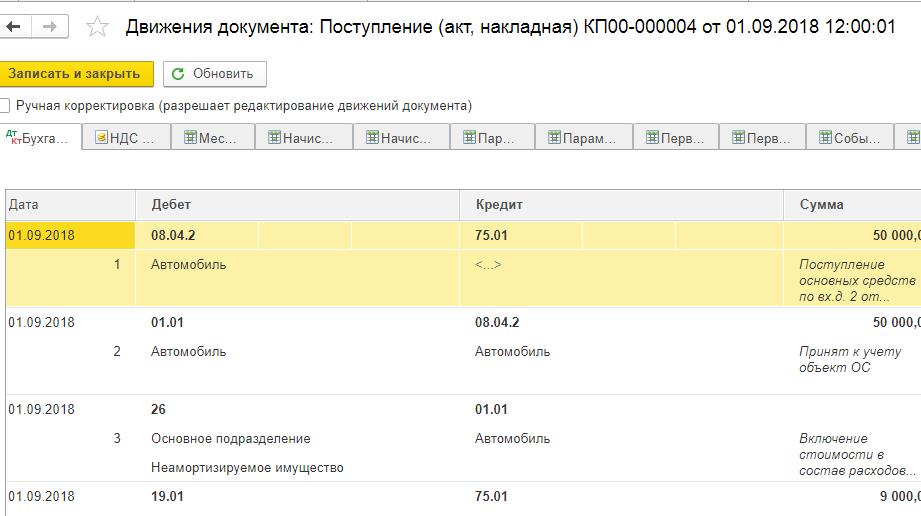

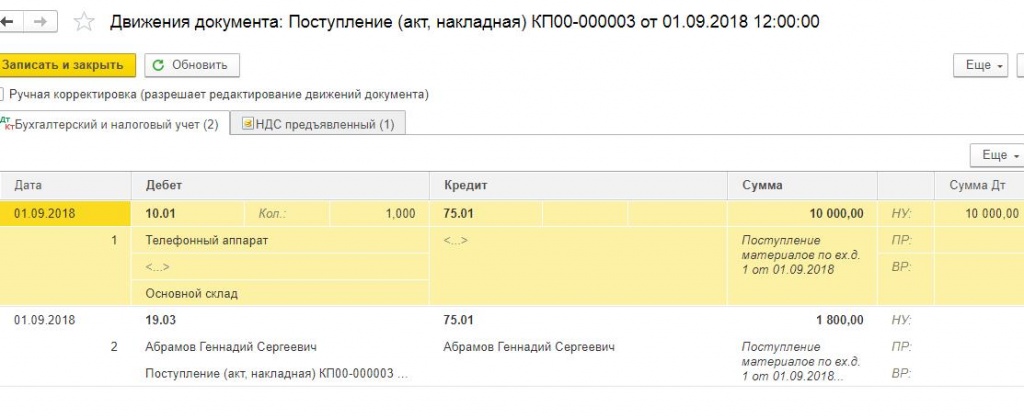

- Дт 75 – Кт 80 сформирован уставной фонд;

- Дт 08.04 – Кт 75.01 отражена стоимость поступившего объекта ОС, которое учредитель внес в качестве вклада в капитал;

- Дт 01 – Кт 08.04 Объекта ОС введен в эксплуатацию.

Оформляем документ, при этом в качестве счета учета, указываем 75.01 расчеты по вкладам в уставный капитал.

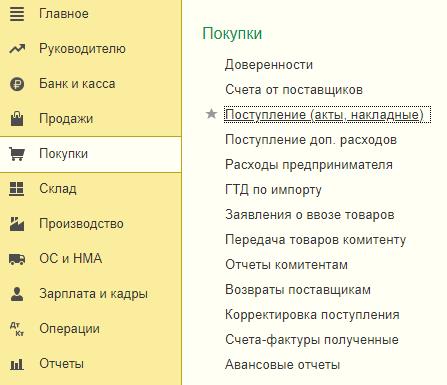

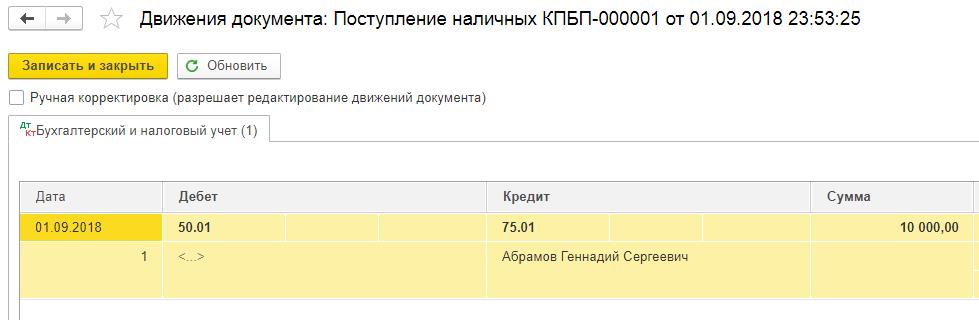

Взнос на расчетный счет и в кассу

- Дата – указываем дату, когда поступил платеж;

- По документу – вносим реквизиты из платежного поручения плательщика;

- Вид операции – указываем прочее поступление;

- Плательщик – учредитель;

- Сумма;

- Вводим счет расчетов – у нас это 75.01;

- Учредители;

- Счет учета – в нашем примере 51;

- Название нашей организации;

- Банковский счет.

В данной статье мы рассказали о различных способах формирования уставного капитала с использованием программы 1С Бухгалтерия 8.3, рассмотрели бухгалтерские проводки, связанные с этим, а также оформление взноса поступившего от учредителей на расчетный счет или в кассу фирмы.

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

При регистрации ООО учредители обязаны сформировать уставный капитал – начальную сумму средств, необходимых для работы компании. Сделать это можно по закону разными способами, в том числе и имуществом, однако чаще всего УК вносится деньгами на расчетный счет. Кроме того, минимальный уставный размер капитала — 10 тыс. руб. — может вноситься исключительно в денежной форме (ГК РФ ст. 66.2, ФЗ-14 от 08/02/98 г. ст. 14).

Вопрос: Участником ООО вносится дополнительный вклад в уставный капитал общества для увеличения его размера наличными деньгами в кассу ООО. Обязательно ли вносить эти деньги на расчетный счет или можно выдать их под отчет на хозяйственные расходы сразу из кассы?

Посмотреть ответ

Как вносить уставный капитал

Максимальный размер УК, в отличие от минимума, законодательством не регламентируется. Учредители принимают решение о размере и способе внесения средств сверх минимального объема.

УК сверх нижнего лимита может вноситься и недвижимым имуществом, станками, оборудованием, транспортными средствами, НМА, ценными бумагами и другим имуществом, если учредители не ограничат своим решением определенные его виды. Однако на практике и внесение средств сверх минимума чаще всего происходит именно в виде денежных долей.

На начальном этапе это поможет компании без проблем и потери времени:

- вести расчеты с партнерами;

- выплачивать заработную плату сотрудникам и обязательные взносы в фонды;

- приобретать необходимые ТМЦ для начала работы;

- рекламировать компанию, нести представительские расходы;

- оплачивать иные необходимые расходы.

Учредители должны оплатить свою долю не позднее 4-х месяцев с момента создания компании, однако договором учредителей может устанавливаться и более ранний предельный срок. Для оплаты минимального размера УК и сумм сверх минимума ООО открывает расчетный банковский счет.

Как отражать операции с уставным капиталом ООО и АО в бухгалтерском учете?

Учредители могут оплатить долю внесением в кассу наличными (а затем внести на р/счет) либо непосредственно зачислением на расчетный счет.

Зачисление на расчетный счет можно сделать двумя путями:

- переводом со счета учредителя;

- внесением наличных через отделение банка.

В некоторых банках предлагается резервирование (бронирование) счета. До подписания договора с компанией открывается счет, доли можно оплачивать на него. После рассмотрения заявки банком и подписания договора этот счет приобретает статус расчетного. Согласно ФЗ №395-I от 02/12/90, счет открывается после прохождения процедуры госрегистрации в ФНС (ст. 5, п. 9, абз. 2).

Письмом №ШТ-6-07/1045 от 13/12/05 ФНС уточняет: если деньги вносятся на расчетный счет, учредитель подтверждает оплату УК:

- банковской справкой о внесении средств, подписанной руководителем и главным бухгалтером учреждения;

- копиями платежных документов.

Для определенных видов деятельности ООО перечень еще более расширен и детализирован, сроки подачи сведений сокращены (Инструкция ЦБ №135-И от 02/04/10, гл. 7, касается МФО).

Кстати говоря! Наименьший размер УК не всегда равен сумме 10000 рублей. Повышенные размеры установлены законодательством для некоторых видов бизнеса: требующих лицензирования (в том числе алкоголь), ЧОПов, банков и др. Они закреплены рядом статей федерального законодательства по определенным видам деятельности.

Кому запрещено вносить средства в УК

В ряде случаев законодатель запрещает внесение средств в уставный капитал, в том числе и на расчетный счет. Так, военнослужащие не имеют права быть учредителями ООО (ФЗ-76 от 27/05/98, ст. 10-7). Запрещено учреждать российские СМИ иностранным компаниям, российским, имеющим иностранное участие, а при определенных схожих условиях и гражданам (Закон России 2124-1 от 27/12/91, ст. 19.1), следовательно, и вносить средства в УК они тоже не могут.

Если в ООО единственный участник, такая фирма не может учреждать еще одно ООО в качестве единственного участника (ФЗ-14, ст. 7-2). Попутно заметим, что и внесение средств УК в кассу иностранцем, нерезидентом тоже незаконно и рассматривается как нарушение правил ведения валютных операций.

Как отразить в учете

Для отражения операций, формирующих уставный капитал, используются стандартные проводки БУ:

- Дт 75/1 Кт 80 – зафиксирована задолженность учредителей по вкладам в уставный капитал. Аналитические сведения по сч. 75 формируются по каждому участнику отдельно.

- Дт 51 Кт 75/1 – внесение денег непосредственно на р/счет.

- Дт 50 Кт 75/1, Дт 51 Кт 50 – деньги внесены в кассу, а затем перечислены на р/счет.

Формирование УК происходит посредством первой проводки, и лишь затем в учете отражается его оплата, погашение задолженности.

Что касается налогового учета, то формирование УК не оказывает влияние на базу по налогу на прибыль и не облагается НДС. Такой вывод можно сделать из ст. 251-1 пп. 3 НК РФ п. 1 и из ст. 39-3 пп. 4. Налогооблагаемая база по прибыли не увеличивается на взносы УК, кроме того, эти суммы законодатель не признает реализацией, нельзя вести речь о начислении НДС.

Читайте также:

- Какая причина досрочного прекращения договора осаго не влечет возврат части премии страхователю

- Как найти виновника дтп по номеру машины

- Характеристика повреждений автомобилей и травмы пострадавших при дтп

- Ответственность муниципалитета за дтп

- Какие документы нужны для переоформления автомобиля в казахстане