Является ли вымогательством требование вернуть долг

Обновлено: 19.05.2024

Замечательно, если деньги вернутся: и другу помог, и сам не пострадал. Но что делать, если суммы позаимствованы немаленькие и нужно во что бы то ни стало истребовать их обратно? А расписки или договора нет. Такая ситуация не безнадёжная, законные способы воздействия на должника-заёмщика существуют, и сегодня мы о них расскажем.

Прежде всего, обратимся к Гражданскому кодексу. Согласно его статьям 161, 808, если вы как гражданин планируете дать в долг другому физическому лицу деньги на сумму, превышающую 10 000 рублей, вам надлежит заключить письменный договор займа. К нотариусу при этом идти не обязательно. Более того, в подтверждение договора займа и его условий может быть представлена расписка заёмщика или иной документ, удостоверяющие передачу ему займодавцем определённой денежной суммы.

Но это небольшое юридико-лирическое отступление, чтобы кусать локти, ведь по нашей фабуле деньги уже отданы, а расписка не получена и договор не заключён. Здесь важно заметить, что обязательность письменной формы действует лишь в отношении сумм, превышающих 10 000 рублей. Если же передаётся меньшая сумма, сделка может быть совершена и устно. В любом случае, обязательство по возврату денег возникает, а значит требование займодавца (того, кто дал деньги) к заёмщику (тому, кто взял) будет правомерным и подлежащим исполнению.

Ещё несколько полезных советов, прежде чем перейти к активным действиям: постарайтесь вспомнить, когда конкретно (дата, время) и в каких обстоятельствах (место, содержание беседы, люди поблизости) деньги давались в долг. Возможно, имеются свидетели, есть переписка в мессенджерах или дело происходило, например, в кафе, где работают камеры наблюдения. Не редки случаи перевода сумм с помощью онлайн-банкинга. В такой ситуации можно получить справку по операции или выписку, подтверждающую движение средств по счёту. Безусловно, это косвенные данные о совершённой сделке, но они могут сыграть в вашу пользу даже на стадии досудебных процедур как психологические аргументы.

В целом, все варианты воздействия на должника можно поделить на две группы:

1. Самостоятельные действия: переговоры, направление претензии.

2. Обращение в компетентные органы (суд, полицию).

Всё это цивилизованные варианты решения вопроса. Прибегать к помощи коллекторов, несмотря на то, что в определённых случаях и рамках это легально, на наш взгляд, не слишком перспективно. Дело в том, что коллекторские агентства, действующие в правовом поле, вероятнее всего, откажутся принять подобное дело в работу, так как отсутствуют документы. А обращаться к неофициальным коллекторским организациям не только незаконно, но и не вполне гуманно.

Остановимся на мирных путях урегулирования ситуации. А, если не поможет, перейдём к юридической артиллерии: досудебной претензии, судебному иску и заявлению в полицию.

Мирный путь. Переговоры.

В этой процедуре главное правило — не давать воли эмоциям. У вашего заёмщика могла возникнуть объективная невозможность, непреодолимые обстоятельства, воспрепятствовавшие своевременному исполнению обязательства, а вернуть долг он морально готов. В этом случае нужно проявить терпение и мягкую настойчивость. А в юридическом плане можно попробовать договориться об отсрочке или рассрочке выплат и составить график платежей. Для правовой чистоты, особенно в ситуации, когда изначально расписки не было, на этом этапе можно заключить соглашение о выплате долга. В бумаге надлежит отразить фамилии и инициалы стороны, номера телефонов, адреса, предельный срок возврата долга (при отсрочке) или график погашения долга (при рассрочке).

Некоторые юристы рекомендуют заверить такое соглашение нотариально. Представляется, что это слишком идеальная ситуация с учётом того, что первоначально у вас даже не было расписки. А вот весьма жизненно, когда ваш заёмщик даже не собирается возвращать деньги и либо прямо об этом заявляет, либо просто не выходит на связь. В первом случае нужно попытаться записать телефонный разговор, в котором вы обсуждаете возврат долга (гаджеты вам в помощь). Валидны также скриншоты переписки в социальных сетях или мессенджерах на эту тему. Это пригодится, если всё-таки придётся идти в суд.

До суда. Претензия.

В интернете найдётся множество рекомендаций, как оказать моральное, а иногда аморальное, воздействие на заёмщика, чтобы принудить его вернуть взятое. Но мы предпочитаем цивилизованные правовые механизмы разрешения ситуаций, имея в виду то, с чего начали: деньги часто занимаются близкими людьми, а значит, победа любой ценой не уместна. Поэтому, когда устные переговоры не дают результат, следует перейти к переписке (досудебной претензии в адрес должника).

Судебное разбирательство.

Здесь пригодятся все предыдущие рекомендации относительно свидетелей, банковских справок, записей телефонных разговоров и скриншотов переписки. И, конечно, копий досудебных претензий. Всё это потребуется приобщить к исковому заявлению, составить которое вы, как и претензию, можете самостоятельно либо с помощью опытного юриста.

Согласно действующему порядку гражданские дела по спорам при цене иска, не превышающей 50 000 рублей, подсудны мировым судьям. Если в долг была передана бо́льшая сумма, обращаться надлежит в районный суд по месту жительства ответчика.

На тропе войны. Обращение в полицию.

Есть такой вариант действий. О нём нужно рассказать для полноты понимания возможностей, но рекомендовать его можно не всем. Дело в том, что обращение в полицию предполагает последующее возбуждение уголовного дела. Возникает вопрос, есть ли состав преступления, и если есть, то какого. Отчаянные займодавцы обращаются в полицию с заявлением по факту мошеннических действий. В соответствии со статьёй 159 Уголовного кодекса Российской Федерации мошенничеством признаётся хищение, совершённое путём обмана или злоупотребления доверием. В данном случае факт обмана или злоупотребления доверием придётся доказывать, так как, если вы передали деньги самостоятельно и добровольно, желая помочь заёмщику, а он выражал намерение возвратить занятые деньги и, в общем-то, не уклоняется от диалога, мошенническая схема здесь под сомнением. С другой стороны, если заёмщик уверял вас, что деньги необходимы ему, например, на лечение ребёнка, а сам за счёт них улетел на Мальдивы и пропал, то факт мошенничества можно попробовать доказать.

Выбор порядка действий — за вами.

В заключение.

В этой статье хочется осветить тему споров с банками , а именно то, что связано с коллекторскими агенствами и отделом взыскания.

Зачастую , в попытках вернуть деньги, банки прибегают к самых разнообразным методам вплоть до запугивания судами, санкциями, арестом имущества, уголовной ответственностью, звонят домой, на работу, родственникам. В основном человек пугается и гасит кредит влезая в еще большие долги.

Конечно иногда выходит и наоборот, человек пытается не обращать внимания на все эти звонки и угрозы, посылает кредиторов на все 4 стороны и перестаёт платить вообще. Но большая часть людей даже не подозревает, что этими действиями банк нарушает законы.

Подобные действия описаны в статье 26 ФЗ:

Существует ряд случаев в которых личная информация передаётся сторонним лицам, но неуплата кредита в них не входит. Подробнее в статье 857 ГК РФ:

1. Банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте.

2. Сведения, составляющие банковскую тайну, могут быть предоставлены только самим клиентам или их представителям, а также представлены в бюро кредитных историй на основаниях и в порядке, которые предусмотрены законом. Государственным органам и их должностным лицам такие сведения могут быть предоставлены исключительно в случаях и порядке, которые предусмотрены законом.

3. В случае разглашения банком сведений, составляющих банковскую тайну, клиент, права которого нарушены, вправе потребовать от банка возмещения причиненных убытков.

Сотрудника банка, который оповестил родственников и знакомых о просрочке платежа вполне можно привлечь к уголовной или гражданско-правовой ответственности :

-Ч. 2 ст. 183 УК РФ: Незаконные разглашение или использование сведений, составляющих коммерческую, налоговую или банковскую тайну, без согласия их владельца лицом, которому она была доверена или стала известна по службе или работе.

- Ч. 2 ст. 137 УК РФ: Незаконное собирание или распространение сведений о частной жизни лица, составляющих его личную или семейную тайну, без его согласия, с использованием своего служебного положения.

По данным статьям УК РФ наказанием может быть как штраф, так и лишение свободы. Обычно назначают небольшой штраф и доп. наказание в виде запрета работы на определенных должностях сроком на 2-3 года.

Ст. 15 Закона РФ:

По 15 статье Закона РФ работник банка осознанно распространяет конфеденциальную информацию родственникам, чтобы таким образом оказать давление на неплательщика. Конечно же это причиняет моральные страдания и все, что нужно - документально обосновать это . Ниже представлен пример одного из заявителей:

Ни в коем случае не нужно соглашаться на предложения работников банка приехать на определенный адрес, поговорить и подписать какие-то бумаги.

Все общение с сотрудниками должно происходить только в стенах самого банка и быть документально зафиксировано. Так же, банк обязан все предложения направлять в письменном виде, но никак не с помощью телефона или личной беседы.

Вымогательство, то есть требование передачи чужого имущества или права на имущество или совершения других действий имущественного характера под угрозой применения насилия либо уничтожения или повреждения чужого имущества, а равно под угрозой распространения сведений, позорящих потерпевшего или его близких, либо иных сведений, которые могут причинить существенный вред правам или законным интересам потерпевшего или его близких.

Со своей стороны , в рамках закона банк может предпринять следующее:

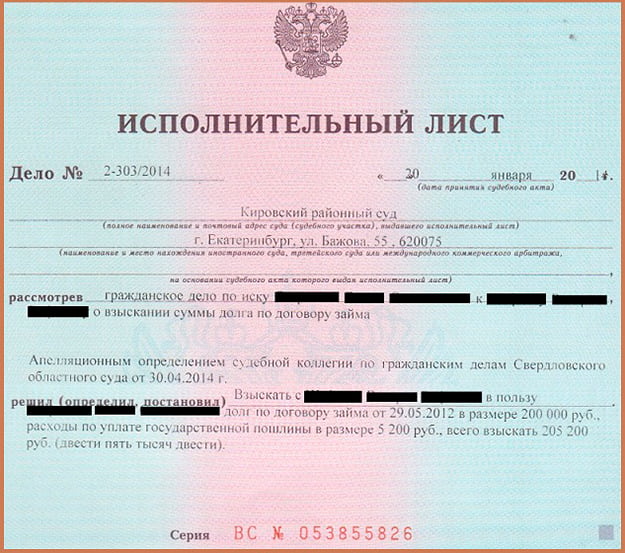

-в случае отсутствия реакции заёмщика на письменное заявление банка, банк имеет право подать заявление о выдаче судебного приказа в суд. Заявление рассматривают без участия сторон, а вот судебный приказ уже в обязательном порядке отправляется заёмщику по почте. Самое важное - вовремя подать заявление об оспаривании судебного приказа. В таком случае дело будет рассматриваться по тем же правилам, что и обычный иск: будут вызваны обе стороны спора, выслушаны доводы, изучены доказательства и вынесено решение. При вынесении вердикта в пользу суда у заёмщика есть 1 месяц чтобы подать апелляцию. Если же в течении месяца её не поступило суд направляет решение и исполнительный лист банку, а банк судебным приставам. Они начинают исполнительное производство и дают возможность добровольно погасить задолженность. Если задолженность не погашена, судебные приставы приходят по адресу проживания или прописки и арестовывают имущество т.к. имеют на это полное право. Интересный момент в том, что арестовать они могут только имущество заёмщика. Так что если вовремя позаботиться о передаче всего имущества родителям или близким родственникам, приставы будут вынуждены уйти ни с чем.

Надеемся , что эта статья помогла Вам разобраться в вопросе законности действий банка и его работников. Не смотря на то, что неуплатой долга по кредиту заёмщик нарушает договор, он в праве требовать от банка действовать в рамках закона и уважать его права. Запугивание и угрозы в сторону заёмщика его семьи и родственников – черта, за которой ответственность ложится на взыскателей долга.

Подписывая договор кредитования, вы обязуетесь вернуть долг. Невыполнение обязательств грозит не просто штрафом и начислением повышенной пени, но и судами, а также появлением в вашей жизни коллекторов. Как вести себя, если долг накопился, а погасить его нет денег.

Кто может требовать возврат долга

Сразу определим организации, которые имеют полное право взыскивать задолженность по кредитам или займам. К ним относятся:

- Кредитор — банк или МФО, где был взят кредит;

- Новый кредитор — банк или коллекторское агентство, которые купили долг;

- Юридические и правовые организации, которые представляют интересы кредитора и проводят взыскание долга через суд;

- Арбитражные управляющие — специалисты по возврату кредитной задолженности через суд или иными способами.

А кто такой коллектор? Это посредник между организацией, которой вы задолжали, и вами. С ним можно столкнуться на досудебной стадии разбирательства.

Любые другие организации не имеют права требовать от вас возврат долга. Если вас пытаются принудить выплатить деньги частные лица и организации, не входящие в перечень, смело обращайтесь с заявлением в полицию.

Виды взыскания задолженности

Теперь рассмотрим законные на территории России виды взыскания задолженности.

Досудебное взыскание

Досудебным взысканием занимается банк-кредитор. Сотрудники банка вместе с должником ищут приемлемые способы возврата долга. Досудебное взыскание состоит из следующего общения:

В случае досудебного взыскания долга кредитор напрямую связывается с заемщиком и обсуждает процедуру возврата денег без привлечения суда. Результатом переговоров может стать реструктуризация долга, продление срока возврата или другие решения. Это самый приемлемый способ возврата кредита как для банка, так и для должника. И если у вас накопился долг, лучше решить проблему с банком без привлечения третьих лиц.

Судебное взыскание

Банк-кредитор обращается в суд с заявлением о возврате долга. В ходе разбирательства судья может принять сторону заемщика или кредитора. Если договор кредитования заключен верно, то суд всегда примет сторону банка и обяжет вас вернуть долг в назначенный срок.

По решению суда банк получит исполнительный лист и передаст его судебным приставам.

Чтобы вернуть долг банку, приставы могут:

- Арестовать ваше жилье и транспорт;

- Арестовать и продать на аукционе бытовую технику и ценные вещи. Вырученные деньги уйдут на погашение долга.

Внесудебное взыскание

Банк-кредитор может передать долг другим организациям, которые займутся его взысканием. Это могут быть другие банки или МФО, а также коллекторские агентства, арбитражные специалисты (сотрудники юридических компаний) которые специализируются исключительно на взыскании задолженностей.

Половина полученных с вас денег уйдет на погашение долга перед банком-заемщиком, вторая — на оплату услуг организаций, которые занимаются взысканием долга.

Принудительное взыскание

Принудительно отбирать имущество у должника могут судебные приставы, которые по решению суда опишут и конфискуют имущество или ценные вещи, а также коллекторские агентства.

Принудительные взыскания проводят только после решения суда. Без решения принудительно описывать и арестовывать имущество нельзя.

После вступления в силу решения суда должнику обозначат срок, в который он должен вернуть средства банку или МФО. Если этого не происходит, то начинается процедура принудительного взыскания, которую проводят судебные приставы.

Как проходит принудительное взыскание

- Арест имущества. Судебные приставы могут арестовать имущество, которое принадлежит должнику. То есть вас лишат права распоряжаться квартирой, дачей, машиной или чем-то еще. После судебных разбирательств арестованное имущество могут продать на торгах или передать в собственность банка-кредитора.

- Удержание части зарплаты или пенсии. Суд может обязать работодателя или государственные органы удерживать часть суммы из заработной платы или пенсии должника в счет погашения.

- Лишение прав на имущество. К примеру, должник распоряжается ценными бумагами и акциями, которые могут быть конфискованы в пользу банка.

- Иностранные граждане, которые не вернули долг, могут быть выдворены за пределы РФ.

Имущество, которое арестовать нельзя

- Материнский капитал, пособия по рождению ребенка и другие выплаты матерям;

- Любое имущество, которое принадлежит родственникам должника;

- Жилье (дом, земельный участок, квартира), если они являются единственным местом проживания должника;

- Продукты питания;

- Оборудование и технику, которая необходима для работы.

Методы взыскания задолженности

Когда речь заходит о коллекторах и судебных приставах, то многие заемщики вспоминают ужасы, которые регулярно показывают по телевидению. Действительно, некоторые коллекторские агентства действуют незаконными методами, а это повод заявить на них в суд.

Законные методы

Закон разрешает следующие методы взыскания задолженности:

Незаконные методы

Сейчас вы узнаете, когда и сколько раз в день могут звонить коллекторы, сотрудники банка и другие уполномоченные люди.

К незаконным методам относятся:

- Любые контакты коллекторов или сотрудников банка с 22:00 до 8:00;

- Любые контакты в праздничные дни до 09:00 и после 23:00;

- Личные встречи с должником больше 1 раза в неделю;

- Угрозы и оскорбления;

- Давление на близких заемщика, его родственников и детей;

- Распространение неправдивой информации о заемщике в социальных сетях или других информационных источниках;

- Нанесение вреда имуществу.

Внимание! Если вы столкнулись хотя бы с одним видом незаконного взыскания долга со стороны коллекторов, немедленно обращайтесь в полицию с соответствующим заявлением. Не ждите, что коллекторы одумаются и прекратят терроризировать вашу семью и вас.

100% практика по признанию должников банкротами.

Юристы гарантированно доводят процессы до полного списания долговых обязательств.

Довольно часто быт и неустроенная жизнь, а также многие иные различные причины, доводят граждан до потребности взять в долг денежные средства – другого выхода у них иногда просто не бывает. Занятая сумма может быть сравнительно небольшой, но иногда, к примеру, если приобретается недвижимость, какое-либо жилое помещение, автомобиль или создается собственная фирма, необходима довольно большая сумма денежных средств.

На нее обычно обязательно пишут долговую расписку. Как правило, такой документ оформляется путем простой письменной формы рукой клиента (это самый простой и популярный способ оформления этого документа). Конкретный образец в данном случае не применяется – он просто не обязателен и не нужен. В определенных ситуациях заключают так называемый договор займа (но это случается гораздо реже).

В каких случаях заемщиками не возвращаются денежные средства?

Такими причинами являются следующие факты:

- Если у заемщика отсутствуют денежные средства.

- Если заемщик надеется на отсутствие у данного документа юридической силы.

- Если заемщик пытается растянуть время погашения долга.

- Если он надеется на то, что через пару попыток возвращения своих денег, займодавец отстанет от нерадивого заемщика и закроет на все глаза.

- Возможны и иные различные варианты, при которых заемщик не возвращает занятые денежные средства их владельцу. В таком вопросе требуется разбирательство (как правило, судебное).

Какой юридической силой обладает долговая расписка?

Многие российские граждане хотят знать исчерпывающий ответ на такой вопрос: обладает ли юридической силой стандартная долговая расписка, написанная от руки, без всякого образца и никем не заверенная. Если у нее есть юридическая сила, то каким образом можно будет взыскать долг по расписке (если она написана на обычном бумажном листе, не по каким-либо установленным шаблонам и образцам)? И на самом ли деле это возможно?

Расписка – очень серьезный документ, и если в обозначенный в ней временной период заемщиком не будет возвращена задолженность, то руководствуясь данным документом, займодавец спокойно имеет право на подачу искового заявления в судебные инстанции с целью взыскания задолженности.

В каких ситуациях расписка должна быть написана обязательно?

При взыскании кредитной задолженности по расписке общепризнанного образца, отсутствует обязательное требование о необходимости вносить паспортные данные. При этом, для лучшей достоверности их все же стоит указать. Подача искового заявления в судебную инстанцию по вопросу взыскания кредитной задолженности по данному документу происходит согласно общему порядку, установленному статьей сто тридцать первой Гражданского процессуального Кодекса Российской Федерации.

Существует ли на самом деле срок исковой давности у долговой расписки и возможно ли получение по ней процентов?

Известным фактом является то, что, как правило, срок исковой давности равняется трем годам. Исковая давность по данному документу начинается с того временного отрезка, когда заемщик должен быть вернуть денежные средства. В расчет берется определенная дата, указанная в расписке. Судебная инстанция может применить исковую давность какой-либо стороны лишь только на основании заявления – если оно оформлено до того периода, пока судом не вынесено итоговое решение. Если должник не пришел на судебное разбирательство по самостоятельной инициативе и не заявил ничего конкретного об сроке исковой давности, то судом не может быть принято решение о применении этого права по своей собственной инициативе.

Взыскание задолженности по долговой расписке подразумевает оформление искового заявления. Оформляя его, Вам стоит знать, какая сумма задолженности по закону может быть взыскана с должника. Сюда относятся: сумма основного долга денежных средств по расписке, проценты, штрафы (зафиксированные за нарушение сроков возврата денег или же проценты за пользование чужими денежными средствами). Таким образом, на основании иска возможно возвращение не только суммы основной задолженности. Исковое заявление дает возможность покрыть все возможные издержки, связанные с займом денежных средств.

Если же расписка содержит размер начисляемых процентов, то исковое заявление ориентируется на сумму задолженности вместе с процентами, в ином же случае их размер определяется в соответствии со ставкой банковского процента, которая определяется по месту жительства конкретного определенного лица. Это и есть так называемая известная ставка рефинансирования. Ее размер указан на официальном сайте Центрального Банка Российской Федерации – ее всегда можно посмотреть.

Проблемы с возвратом долга? Пишите. мы поможем!

Здравствуйте. Через вас возможно взыскать долг 7000$ по расписке? доказательства - аудиозапись, переписка имеется. Чего это будет стоить? Возможно рассчитаться по факту взыскания

Читайте также: