В каком отчете отражается информация о начисленных взносах нс и пз

Обновлено: 04.07.2024

Оперативно настроим тарифы страховых взносов в 1С:ЗУП. Предоставляем гарантии на услуги!

Протестируйте качество нашей работы - первая консультация по страховым взносам в 1С:ЗУП бесплатно!

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

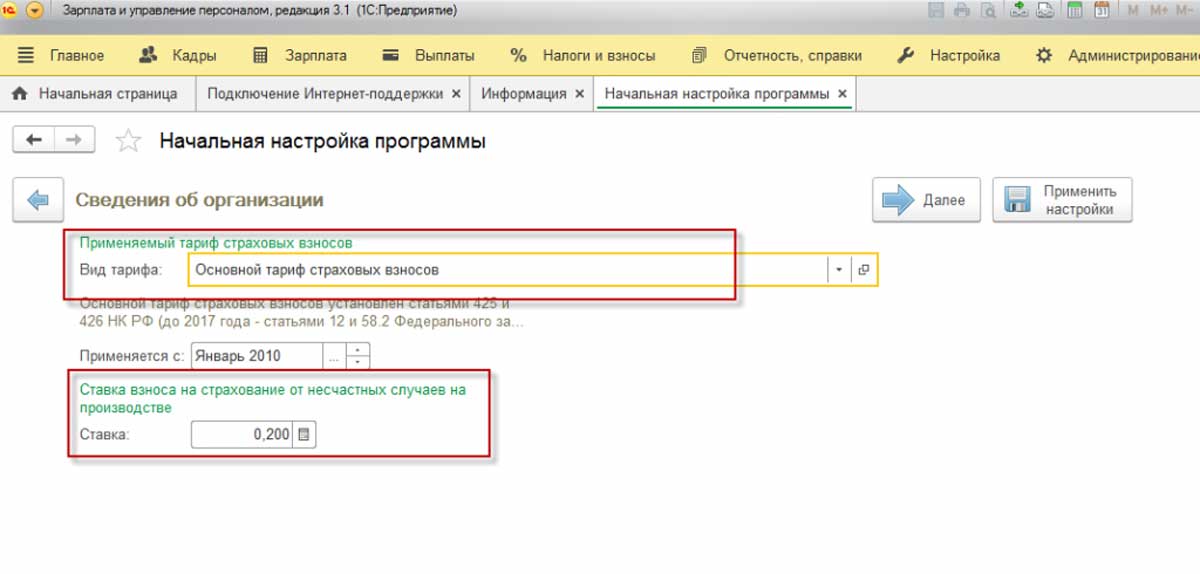

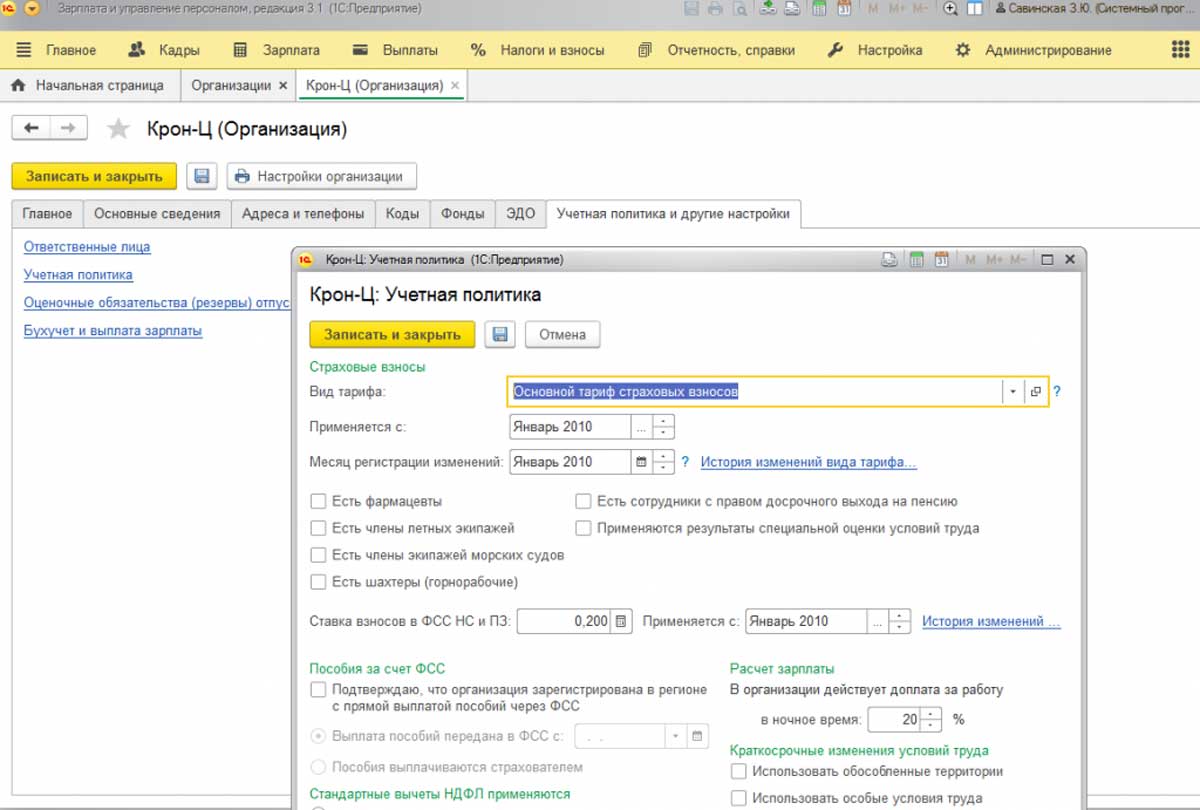

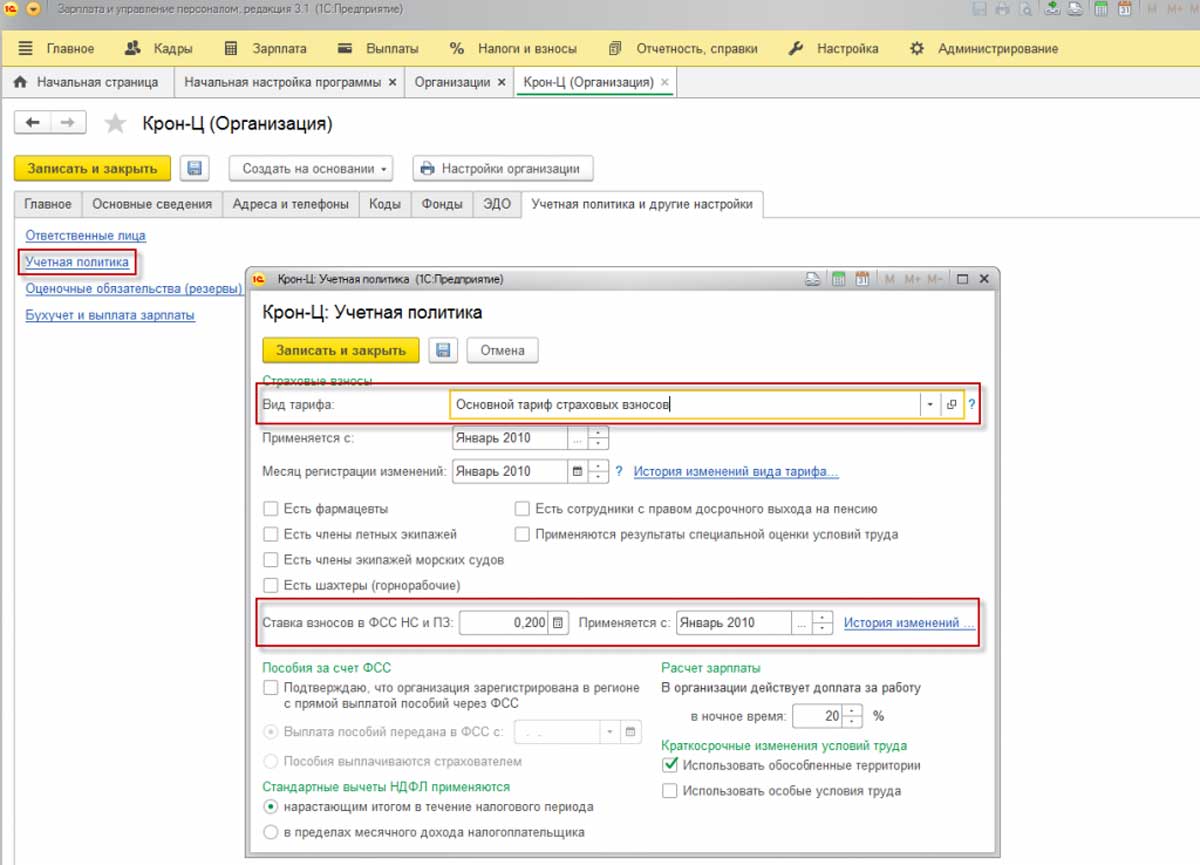

Тарифы страховых взносов могут настраиваться при первом открытии программы, в реквизитах организации (в учетной политике) – это общие тарифы. Кроме того – отклонения от общих тарифов настраиваются в конкретных начислениях, когда какие-то виды выплат не облагаются взносами на социальное страхование или облагаются частично

Настройка страховых взносов в 1С

Если настройка программы вызывает у вас трудности, обратитесь к нашим специалистам.

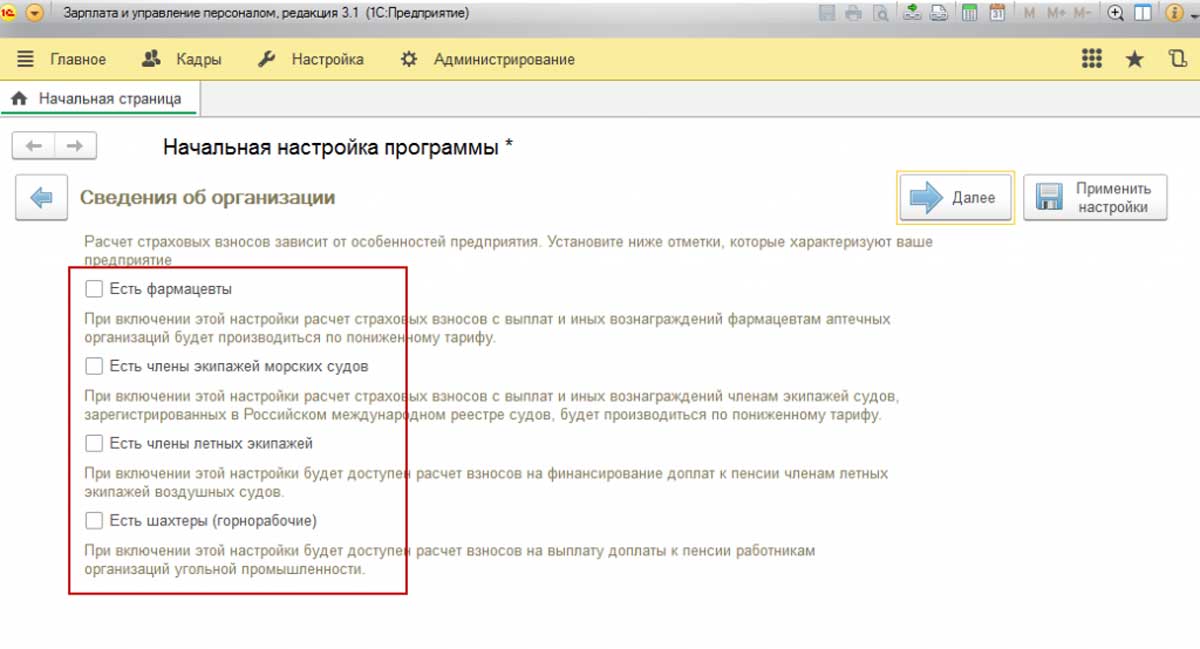

Рис.1 Настройка страховых взносов в 1С

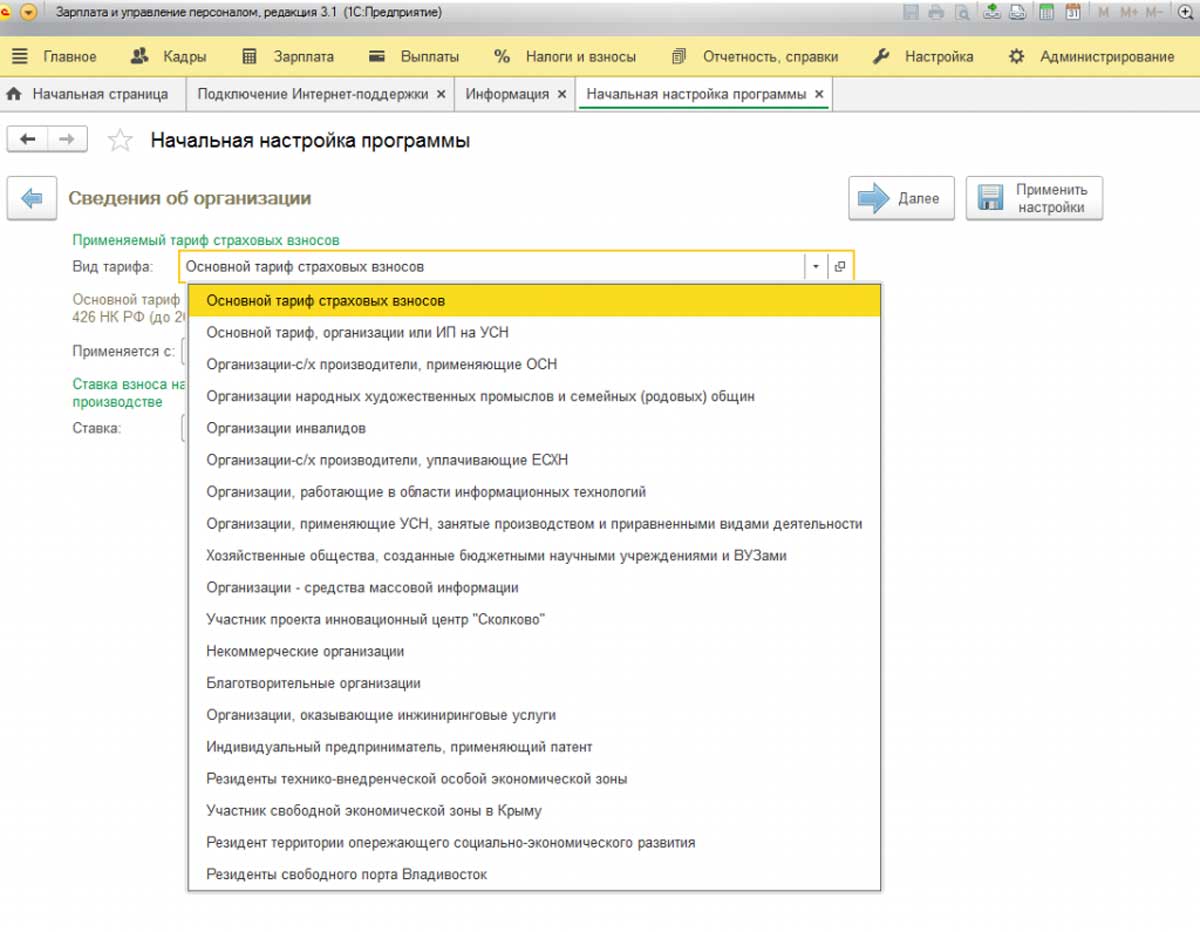

В выпадающем списке показаны виды тарифов, которые применяются в настоящее время на различных предприятиях.

Рис.2 В выпадающем списке показаны виды тарифов

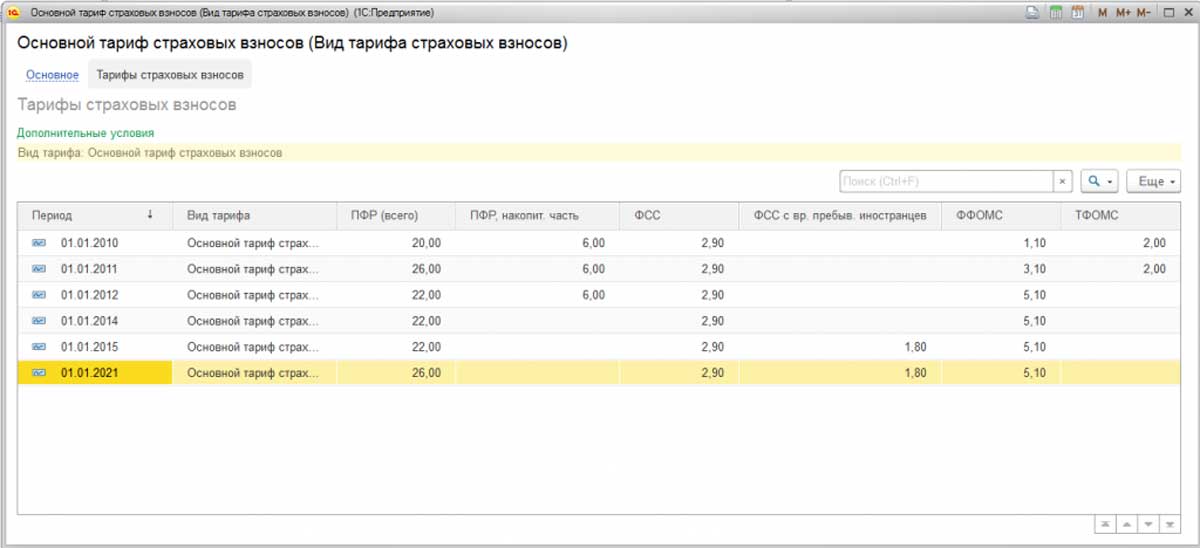

Рис.3 Основной тариф

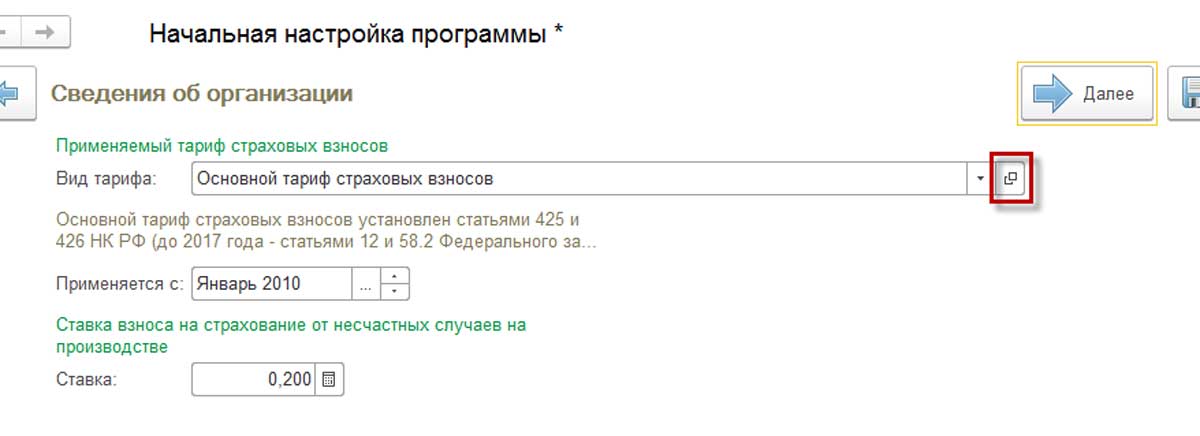

Рис.4 Посмотреть величину процентов взносов

Ниже показаны тарифы организаций на упрощенной системе налогообложения, занимающихся определенными видами деятельности.

Рис.5 Тарифы организаций на упрощенной системе налогообложения

Рис.6 Сведения об организации

Рис.7 Сотрудники с правом на досрочную пенсию

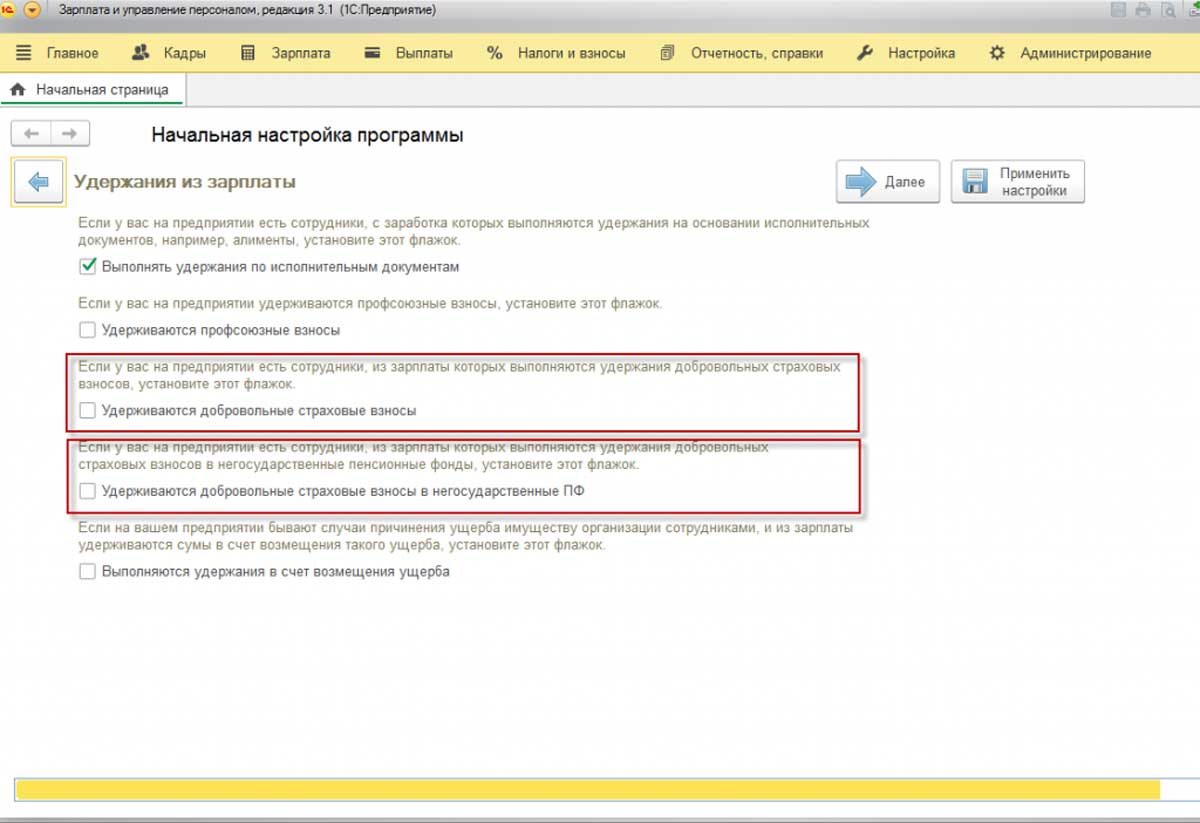

Рис.8 Сотрудники, уплачивающие добровольные страховые взносы

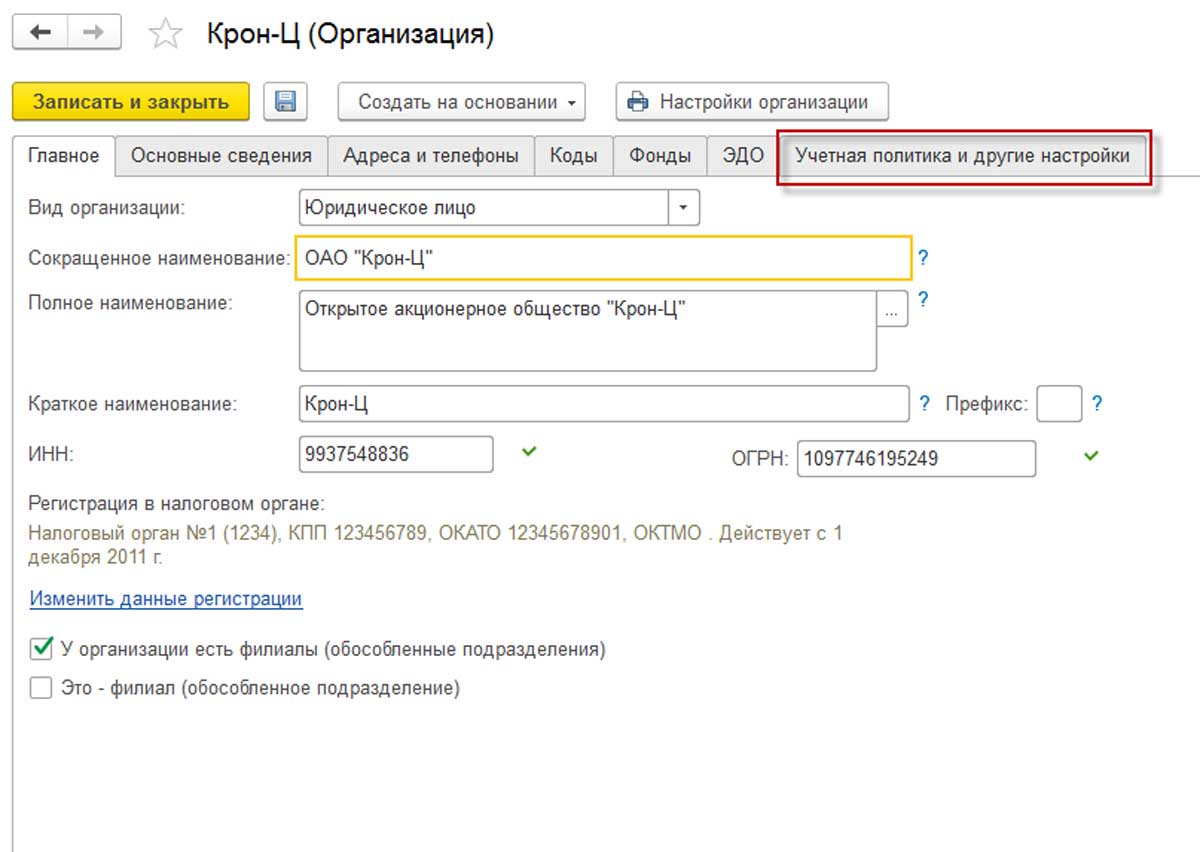

Рис.9 Учетная политика

Рис.10 Учетная политика

Рис.11 Учетная политика

Работа по определенным должностям (должностям из списка) дает право на досрочное назначение пенсии. В этом случае с работодателя страховых взносов берется больше.

Раньше наличие такой льготной пенсии обуславливалось исключительно названием должности, например, должность электрогазосварщика предполагала занятость во вредных условиях не менее 80% рабочего времени, что подразумевало само собой и досрочную пенсию. Позже ввели такую процедуру, как специальная оценка условий труда, и теперь взносы привязаны к тому, действительно ли существуют вредные условия труда по этой должности на конкретном рабочем месте. Та же должность электрогазосварщика, обеспеченная всевозможными средствами индивидуальной защиты, при этом в цехе, где работают сварщики, со стороны работодателя поддерживаются комфортные условия труда, считающиеся оптимальными или допустимыми, теперь не подразумевает вредности по должности, а значит – и досрочного выхода на пенсию.

Но если условия признаны вредными, работодатель платит взносы, за счет которых будет положена льготная пенсия. Здесь важно помнить, что при отчете в пенсионный фонд о таких взносах, надо проставлять и код условий труда, и код позиции списка. Если вам требуется помощь в настройках страховых взносов, рекомендуем ответственно подойти к данной задаче, чтобы не допускать вопросов со стороны контролирующих органов. Объяснить принцип настроек страховых взносов в 1С:ЗУП и выбрать наиболее оптимальные, вам помогут наши специалисты.

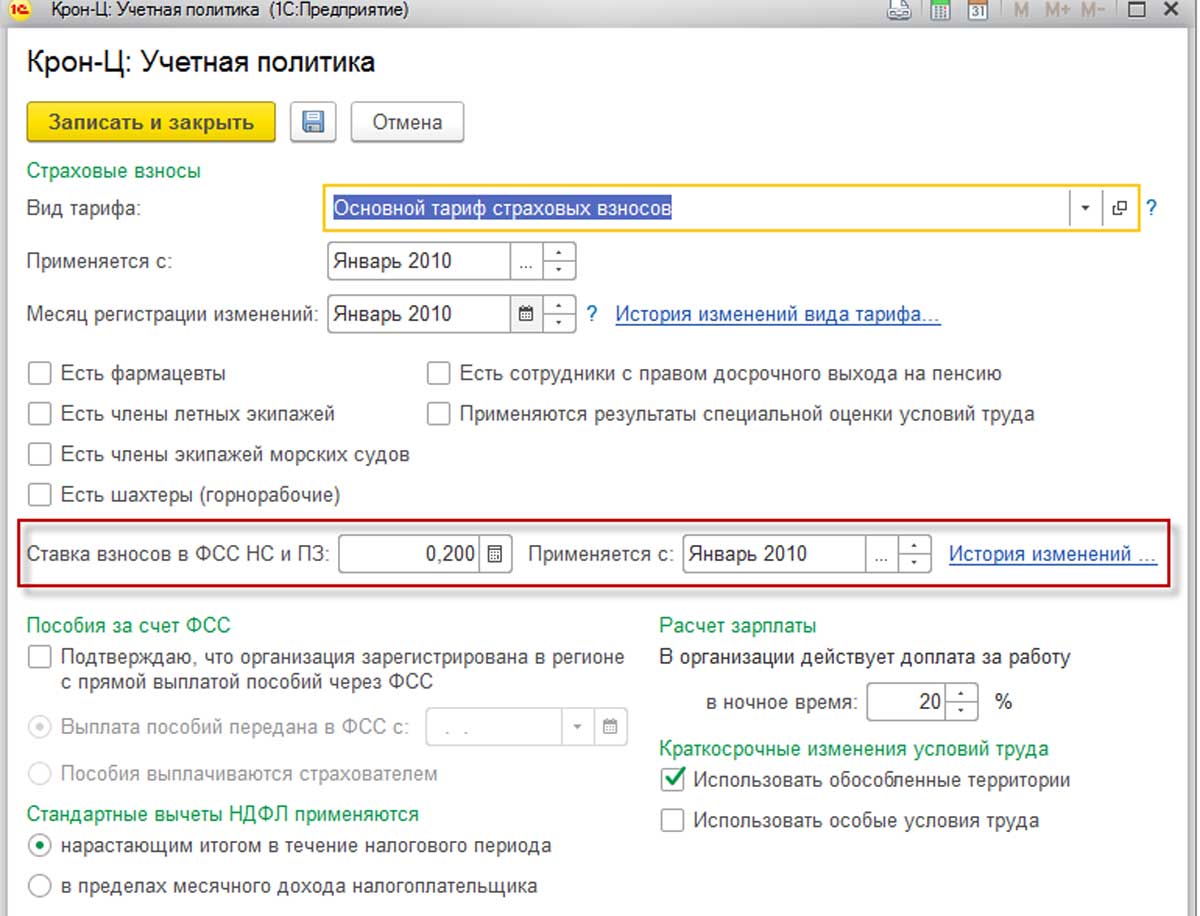

Ставка ФСС от НС и ПЗ

В зависимости от вида деятельности организации ей назначается класс профессионального риска, и фонд социального страхования устанавливает тариф взносов на страхование от несчастных случаев на производстве.

Рис.12 Ставка ФСС от НС и ПЗ

Рис.13 Особенности расчета взносов

Организации, применяющие ЕНВД и занимающиеся фармацевтической деятельностью, имеют право на применение пониженных тарифов в отношении сотрудников именно фармацевтических должностей.

Чтобы это право зафиксировать в программе, надо поставить флажок в настройках учетной политики. После этого в справочнике должностей также появится возможность отметить должности, по которым взносы с работников их занимающих будут считаться по пониженному тарифу.

Для членов экипажей морских судов такой флажок устанавливается для подразделений (подразделение – это конкретное судно). Члены летных экипажей и шахтеры получают дополнительную пенсию, сверх основной. Для того чтобы профинансировать эту пенсию, работодатели платят дополнительные взносы на обязательное пенсионное страхование – 14% за членов летных экипажей, 6,7 % – за шахтеров, но опять же, не за всех, а за сотрудников определенных должностей. Поэтому ставим флажок в учетной политике, а затем в справочнике Должности (в отчете расчета по страховым взносам есть специальные таблицы, которые в этом случае заполняются).

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы. Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется. В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Предварительная настройка

Прежде, чем приступать к начислению страховых взносов, необходимо провести небольшую настройку программы. От нее зависит корректность расчетов. Страховые взносы – вещь серьезная, поэтому не пренебрегайте настройками и будьте внимательны.

Если ранее вы не указали систему налогообложения вашей организации, обязательно сделайте это в учетной политике.

Настройка учета

В самом низу открывшейся формы перейдите по ссылке для настройки страховых взносов.

Получите понятные самоучители по 1С бесплатно:

Тариф по НС и ПЗ проставляется в зависимости от основного вида деятельности за прошлый год. Минимальный тариф — 0,2 процента. Он утверждается ФСС в который каждый год подаются документы для подтверждения основного вида деятельности.

Так же здесь можно настроить дополнительные взносы для тех профессий, кому они положены, и указать, есть ли работники с вредными условиями труда. В самой нижней части можно поставить отметку о перечислении дополнительных страховых взносов на накопительную пенсию в соответствии с ФЗ №56 от 30.04.2008 года.

Статьи затрат

Перед вами откроется уже заполненный по умолчанию список. При необходимости его можно дополнить или откорректировать.

По умолчанию счет дебета будет 26, кредита — 69.

Начисления

Существует много различных видов начислений. Это оплата по окладу, больничный, отпуск и прочие. Для каждого из них необходимо настроить, должны ли с них уплачиваться страховые взносы.

Перед вами откроется перечень всех начислений. Их можно редактировать или добавлять новые.

Начисление страховых взносов в 1С 8.3

Посмотрим, какие же проводки по взносам сформировал этот документ начисления зарплаты.

Смотрите также небольшой видеоурок про начисление зарплаты в 1С 8.3:

Отчеты

Данный отчет подробно и сводно отражает данные о суммах взносов по их видам с указанием начислений. Период формирования отчета задается пользователем.

Данный отчет очень удобен для ежемесячного формирования. Он выводится в разрезе сотрудников.

Этот отчет рекомендован ПФР. Он очень удобен для ежегодной проверки начисления взносов. Суммы взносов разбиваются помесячно.

Перерасчет страховых взносов

В шапке документа заполните месяц начисления и расчетный период. В случае, когда доначисление нужно совершить, не затрагивая прошлые периоды, установите флаг в первом поле (см. рисунок ниже). Если изменения должны быть произведены задним числом, то установите флаг на втором поле (при необходимости формирования уточненного РСВ-1 за прошлый период).

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы. Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется. В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Предварительная настройка

Прежде, чем приступать к начислению страховых взносов, необходимо провести небольшую настройку программы. От нее зависит корректность расчетов. Страховые взносы – вещь серьезная, поэтому не пренебрегайте настройками и будьте внимательны.

Если ранее вы не указали систему налогообложения вашей организации, обязательно сделайте это в учетной политике.

Настройка учета

В самом низу открывшейся формы перейдите по ссылке для настройки страховых взносов.

Получите понятные самоучители по 1С бесплатно:

Тариф по НС и ПЗ проставляется в зависимости от основного вида деятельности за прошлый год. Минимальный тариф — 0,2 процента. Он утверждается ФСС в который каждый год подаются документы для подтверждения основного вида деятельности.

Так же здесь можно настроить дополнительные взносы для тех профессий, кому они положены, и указать, есть ли работники с вредными условиями труда. В самой нижней части можно поставить отметку о перечислении дополнительных страховых взносов на накопительную пенсию в соответствии с ФЗ №56 от 30.04.2008 года.

Статьи затрат

Перед вами откроется уже заполненный по умолчанию список. При необходимости его можно дополнить или откорректировать.

По умолчанию счет дебета будет 26, кредита — 69.

Начисления

Существует много различных видов начислений. Это оплата по окладу, больничный, отпуск и прочие. Для каждого из них необходимо настроить, должны ли с них уплачиваться страховые взносы.

Перед вами откроется перечень всех начислений. Их можно редактировать или добавлять новые.

Начисление страховых взносов в 1С 8.3

Посмотрим, какие же проводки по взносам сформировал этот документ начисления зарплаты.

Смотрите также небольшой видеоурок про начисление зарплаты в 1С 8.3:

Отчеты

Данный отчет подробно и сводно отражает данные о суммах взносов по их видам с указанием начислений. Период формирования отчета задается пользователем.

Данный отчет очень удобен для ежемесячного формирования. Он выводится в разрезе сотрудников.

Этот отчет рекомендован ПФР. Он очень удобен для ежегодной проверки начисления взносов. Суммы взносов разбиваются помесячно.

Перерасчет страховых взносов

В шапке документа заполните месяц начисления и расчетный период. В случае, когда доначисление нужно совершить, не затрагивая прошлые периоды, установите флаг в первом поле (см. рисунок ниже). Если изменения должны быть произведены задним числом, то установите флаг на втором поле (при необходимости формирования уточненного РСВ-1 за прошлый период).

Несмотря на то что плановые проверки малого бизнеса в 2021 году запрещены, ФСС все же может нанести визит и проверить деятельность предпринимателя. Расскажем, как оценить вероятность подобного мероприятия, а также рассмотрим особенности плановых и внеплановых проверок.

Виды проверок со стороны ФСС

Существуют камеральные и выездные проверки ФСС: в первом случае инспекторы проверяют сданную предпринимателями отчетность, а во втором – приходят с визитом в офис компании вместе с представителями налоговой службы.

Выездные проверки могут быть плановыми и внеплановыми:

- плановые визиты проводят на основании годового графика: в план могут попасть любые компании, вне зависимости от масштаба деятельности или численности штата;

- внеплановые визиты – это результат жалоб, поступивших от бывших или нынешних сотрудников, а также ошибок или неточностей, найденных в отчетности в ходе камеральных проверок.

Что проверяет ФСС?

Во время плановых визитов инспекторов ФСС интересуют:

- правильность расчета страховых взносов, включая те, которыми занимается ФНС – например, ВНиМ (взносы по временной нетрудоспособности и материнству);

- выплаты при наступлении страховых случаев – при получении травм на производстве, выход в декрет, временная нетрудоспособность по больничному и пр.;

- выдача застрахованным сотрудникам путевок на санаторно-курортное лечение.

Почти всегда проверяют больничные листы:

Кроме этого, конечно же, проверяют правильность расчета самого пособия.

За что предпринимателя может оштрафовать ФСС?

Возможные нарушения и санкции прописаны в Федеральном законе от 24.07.1998 № 125-ФЗ. В частности, работодателя могут наказать, если:

Напоминаем, что все отчеты в ФСС легко сдать с помощью сервиса Небо. Отчет точно дойдет в срок и вы избежите штрафов и других санкций. Сервис проверяет отчеты на наличие ошибок.

Какие организации первыми попадают на контроль?

Теоретически ФСС могут прийти даже к ИП, работающему без сотрудников. Но на практике интерес фонда вызывают следующие предприятия:

Если для вашей компании эти пункты не актуальны, ждать представителей ФСС с проверкой не нужно.

Как самостоятельно оценить риски визита инспекторов ФСС?

ФСС опубликовал критерии самостоятельной оценки рисков для предпринимателей: с их помощью все заинтересованные лица могут оценить вероятность плановых и внеплановых проверок в ближайшей перспективе.

Для расчетов понадобятся следующие сведения:

- информация о начисленных и уплаченных взносах;

- сведения из 4-ФСС;

- данные по страховым взносам, которые находятся в ведении ФНС.

Рассмотрим порядок расчета подробнее.

Размер средней зарплаты на предприятии.

Если это значение ниже средних показателей по отрасли, то риск визита ФСС повышается. Для расчета используется следующая формула:

Средняя зарплата = Фонд оплаты труда за отчетный период из 4-ФСС / среднесписочная численность сотрудников / количество месяцев в расчетном периоде

Обратите внимание, что полученное значение нужно сравнить со средним уровнем зарплаты не в отдельном регионе, а в целом по отрасли или по конкретному виду деятельности. Уточнить актуальные показатели можно на сайте ФНС.

Отказ от предоставления пояснений по несоответствиям, выявленным инспекторами ФСС в ходе камеральных проверок

Сюда же относят и отказ предоставить проверяющим из фонда те или иные документы. Формула расчета при этом выглядит так:

Количество требований, выставленных ФСС – Количество исполненных требований > 0

Количество корректировок, при которых уточняется размер облагаемой базы

Особое внимание уделяется корректировкам в сторону уменьшения базы. Расчет производится по формуле:

Максимальный процент = 100 – (сумма начисленных взносов в уточненной отчетности / базовая сумма начисленных взносов Х 100)

Если за отчетный период компания представила более 3 уточненных расчетов, при этом величина облагаемой базы менялась более чем на 10%, то риск визита ФСС увеличивается.

Риски в этом случае рассчитываются так:

Изменение страхового тарифа без смены вида экономической деятельности

Любое изменение величины страхового тарифа по ОСС, не подтвержденное изменением основного вида деятельности по ОКВЭД, вызывает интерес у представителей фонда. На практике это можно выразить следующей записью:

Дело в том, что страховой тариф напрямую влияет на размер страховых взносов. Когда предприниматель переходит на меньший тариф, он снижает класс профессионального риска: если при этом вид деятельности остается прежним, фонд вправе заподозрить попытку обмана. Чтобы избежать подобной ситуации, позаботьтесь о наличии обоснования для увеличения или изменения тарифа.

ФОТ НС и ПЗ меньше ФОТ ВНиМ

Речь идет о двух фондах оплаты труда (ФОТ): от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ), а также на случай временной нетрудоспособности по больничному листу или в связи с материнством (ВНиМ).

Если сумма выплат и вознаграждений в первом случае окажется меньше, чем во втором, в ФСС таким обстоятельством точно заинтересуются. В виде записи это выглядит так:

Читайте также: