Срок льготного фондирования что это

Обновлено: 25.06.2024

Методика трансфертного ценообразования (funds transfer pricing, FTP) впервые была предложена в США в 70-е годы прошлого века как инструмент централизованного управления процентным риском банков и до сих пор используется для этих целей, обеспечивая снижение чувствительности бизнес-подразделений к колебаниям рыночных курсов. В простейшем случае трансфертное ценообразование – это процесс аккумулирования ресурсов в едином центре и последующего перераспределения их по бизнес единицам с целью поддержания ликвидности внутреннего рынка. В качестве единого центра может выступать казначейство, фондирующий центр или комитет управления активами и пассивами. Такое специализированное подразделение действует как клиринговый центр ресурсов, согласовывающий трансфертные ставки.

Таблица 1. Возможные приложения системы трансфертного управления ресурсами кредитной организации

- Расчет чистого процентного дохода подразделений.

- Контроль стоимости ресурсов.

- Централизованный контроль чистой процентной маржи Обоснование целевых значений процентного дохода.

- Поддержка управленческих решений в части распределения ресурсов.

- Централизованный контроль доходности ЦФО, продуктов, бизнес-направлений, проектов и др. объектов учета.

- Основа для построения объективной системы мотивации.

- Определение цен с учетом уровня принимаемых рисков,

- Определение цен с учетом рыночных оценок,

- Обоснование различий цен банковских продуктов.

Управление активами и пассивами

- Управление дисбалансом долгосрочных активов и краткосрочных пассивов.

- Перераспределение капитала на основе параметров эффективности

Управление ликвидностью и рисками

- Централизованная оценка риска потери ликвидности.

- Перераспределение капитала для исключения риска потери ликвидности.

- Оценка ликвидности бизнес единиц.

- Управление разрывами ликвидности.

- Централизованное использование избыточной ликвидности.

- Использование возможностей переоценки в сценариях стресс тестирования.

В посткризисный период появилось большое количество работ, посвященных исследованию эффективности FTP-систем западных банков [8, 9, 10]. Так исследование аналитической компании Deloite [11], проведенное в 2014 году на 15 Европейских банках показало, что типичными проблемами FTP-инфраструктуры являются: большое количество ручных процессов, ограниченная гранулярность анализа и слабая интеграция с другими банковскими системами.

В данной статье мы попытаемся определить, какое место должно занимать трансфертное управление в системе финансового менеджмента современного банка, какие модели трансфертного ценообразования применяются сегодня в финансовых организациях, и какие подходы к автоматизации этих моделей существуют.

Уровни зрелости системы трансфертного ценообразования

Финансовые организации применяют различные по уровню сложности модели FTP. Аналитики консалтинговой компании Ernst & Young выделяют четыре базовые модели трансфертного ценообразования, используемые в финансовых институтах, и распределяет их по уровням зрелости [12].

На низшем (первом) уровне зрелости находится модель стоимости ресурсов (cost of funds method). Целевые показатели (лимиты), устанавливаемые для бизнес-подразделений, находятся в прямой зависимости от стоимости привлеченных средств. Средневзвешенная стоимость привлеченных средств рассчитывается ежемесячно. Для всех подразделений устанавливается единая базовая ставка размещения ресурсов. Подразделения самостоятельно размещают средства по рыночным ставкам для получения спреда. Прибыльность подразделений рассчитывается ежемесячно по отношению к базовой ставке. Реализация данной модели требует наличия механизмов контроля за соотношением доходности подразделений и уровня принимаемых подразделениями рисков, а также методик определения обоснованной базовой ставки. Эта модель поддерживает крайне упрощенное управление прибыльностью, и крайне примитивный механизм ценообразования, не позволяющий реагировать на изменения рыночных условий.

Ко второму уровню зрелости относятся так называемые чистые методы фондирования (net funding method), в этом случае бизнес-подразделения привлекают и размещают средства самостоятельно, прибегая к услугам центрального казначейства только в случаях дефицита или профицита ликвидности. Избыток средств подразделений передается центральному казначейству по общей тарифной ставке, казначейство предает полученные от подразделений средства испытывающим дефицит подразделениям или размещает их на финансовом рынке. В этом случае бизнес-подразделения принимают на себя все риски, а дефицит ликвидности уровня организации покрывается за счет использования инструментов денежного рынка. Для реализации данного метода необходима строго документированная модель фондирования. Управление прибыльностью и ликвидностью децентрализовано и выполняется на уровне бизнес-подразделений.

На третьем уровне зрелости находится метод фондового пула (pooled funding method). Основной отличительной чертой данного метода является деление подразделений банка на размещающие и привлекающие, а также использование различных ставок для внутреннего размещения и привлечения ресурсов для стимулирования бизнес-центров и управления уровнем риска. Центральное казначейство устанавливает трансфертные цены, исходя из рыночных оценок и стоимости фондов. Средства. привлеченные подразделениями, передаются центральному казначейству по заранее определенным трансфертным ставкам. Бизнес-подразделения, управляющие активами, размещают средства по ставкам, превышающим установленные казначейством ставки размещения на величину спреда. Доходность оценивается на трех уровнях: на уровне привлекающих подразделений (оценивается по разнице между внутренней и рыночной ставкой привлечения), на уровне казначейства (оценивается по разнице между ставкой привлечения и ставкой размещения), на уровне размещающих подразделений (оценивается по разнице между внутренней и рыночной ставкой размещения). Для реализации метода необходимы инструменты постоянной корректировки трансфертных цен, основанные на анализе рыночной ситуации, инструменты контроля доходности на всех уровнях, а также политики ценообразования на уровне бизнес-единиц для контроля уровня риска.

На основе четырех базовых моделей реализовано огромное количество производных методик FTP для финансовых организаций. Для любого банка модель трансфертного ценообразования – это его ноу-хау.

Проблемы внедрения системы трансфертного управления

Высокоуровневый подход к внедрению трансфертного управления ресурсами в соответствии с [12] включает следующие этапы:

Выбор модели FTP является наиболее ответственным моментом и должен быть сделан, исходя из целей управления, масштаба организации, ее специализации, финансового состояния, возможностей инфраструктурного обеспечения и стратегическии развития. Очевидно, что для задачи построения современной системы управления рисками и для задачи распределения прибыли между подразделениями потребуются модели FTP разного уровня сложности.

На этапе разработки модели FTP должны быть решены две ключевые проблемы: выбор метода определения трансфертных цен и выбор алгоритмов расчета стоимости ресурсов.

Определение трансфертных цен

Трансфертные цены должны быть установлены таким образом, чтобы мотивировать привлечение ресурсов по минимально возможным для данного сегмента рынка ценам и их размещение на максимально выгодных условиях [13], но при этом соблюсти баланс между уровнем доходности и уровнем принимаемых рисков. Трансфертные цены должны постоянно актуализироваться, отражая изменения рынка.

Анализу методов определения трансфертных цен в финансовой отрасли посвящено большое количество работ [13,14]. Существующие методы оценки трансфертных цен удобно поделить на несколько категорий.

Первая категория – это рыночные методы, при использовании которых трансфертные цены устанавливаются на основании стоимости доступных банку источников финансирования и \или текущих рыночных индикаторах. В частности, банки могут использовать ставки межбанковского кредитования LIBOR, Euribor или Swap rate.

Вторая категория - затратные методы. В этом случае цены устанавливаются исходя из операционных затрат на привлечение ресурса плюс минимально допустимая маржа.

Третья категория - директивные методы, предполагающие, что цены устанавливаются коллегиальными органами банка или Казначейством.

Для использования модификаций методов фондового пула и метода согласованной ставки должны быть заданы трансфертные кривые, т.е. зависимости между ставкой и стандартными сроками внутреннего привлечения/размещения. Такие кривые представляют обычно в табличном виде. В зависимости от методики FTP трансфертные кривые могут задаваться в разрезе валют\групп валют и финансовых инструментов. Поскольку разные транзакции характеризуются различным уровнем риска, часто требуется определенная корректировка ставок, учитывающая особенности того или иного вида ресурсов.

Для дальнейшего анализа важно обратить внимание на тот факт, что и все методы определения трансфертных цен основаны на экспертном мнении и являются полуэмпирическими. Оценить, насколько удачно установлены трансфертные цены, насколько эффективно они работают можно только опытным путем после реализации всей FTP- системы банка.

Расчет стоимости ресурсов

Алгоритм расчета стоимости ресурсов определяет возможность применения результатов для управления доходностью, ликвидностью и рисками. Существует два основных алгоритма: усредненный расчет стоимости для пула ресурсов, который чаще всего выполняется по матрице фондирования, и расчет стоимости каждой транзакции на основании кривой доходности. Рассмотрим особенности этих двух алгоритмов.

Для использования матрицы фондирования необходимо предварительно определить модель фондирования, т.е. правила использования источников фондирования для каждого типа фондируемых активов, и задать допустимую величину дисбаланса структурной ликвидности. Группировка ресурсов (активов и пассивов) выполняется с учетом особенностей ресурсной базы банка и его учетной политики. Правила фондирования могут быть любыми, но при этом должна учитываться необходимость соблюдения обязательных нормативов Банка России, а также внутренних лимитов, ограничивающих риски.

На основе матриц фондирования может быть рассчитана:

- стоимость ресурсов для групп активных операций в разрезе валют,

- стоимость ресурсов для групп пассивных операций в разрезе валют (по обратной матрице фондирования),

- доходность и маржа по группам активных операций в разрезе валют,

- доходность и маржа по группам пассивных операций (по обратной матрице фондирования),

- доходность и маржа в разрезе бизнес-единиц.

Данный алгоритм имеет ряд ограничений. Так, нестабильность матрицы фондирования, которая постоянно меняется по мере проведения новых балансовых операций, требует использования в расчете усредненных за отчетный период остатков по статьям баланса, что делает данный метод недостаточно надежным для прогнозирования. Кроме этого он дает крайне невысокую степень детализации. Стоимость ресурсов и показатели прибыльности можно оценить только в разрезе групп активов\пассивов, в разрезе валют и подразделений.

Второй алгоритм - расчет стоимости отдельных транзакций выполняется по предварительно заданным кривым доходности (трансфертным кривым). Значения кривых используются для определения трансфертной цены по установленному (или рассчитанному) для ресурса сроку фондирования. Если срок фондирования не совпадает со стандартным значением кривой, то трансфертная цена определяется по методу линейной интерполяции. В итоге трансфертная цена и трансфертный доход\расход рассчитываются по каждой операции банка. Алгоритм обеспечивает максимально возможный уровень детализации, позволяет оценить стоимость ресурсов, доходность и маржу в любом аналитическом разрезе (по подразделению, продукту\продуктовой группе, клиенту\клиентскому сегменту, проекту, бизнес-направлению, клиентскому менеджеру и т.д.).

Автоматизация трансфертного управления ресурсами

Крупным, а также активно развивающимся банкам для целей оптимизации управления в условиях дефицита ликвидности и отсутствия сверхприбылей требуется переход к FTP-модели на базе метода согласованной ставки. Это позволит выстроить консолидированную по банку систему управления эффективностью бизнеса. Два фактора тормозят процессы совершенствования FTP-систем уровня банка. Это необходимость разработки (или совершенствования) методик FTP и серьезные требования к информационному обеспечению.

Для оценки уровня зрелости информационного обеспечения FTP-системы банка предлагается использовать несколько групп критериев (Таблица 2).

Таблица 2. Критерии оценки зрелости информационного обеспечения FTP-системы банка

1.Общая характеристика процессов FTP

Задачи, решаемые на базе FTP-модели (определяют используемую модель FTP. Расширение спектра задач может потребовать смены модели, например, переход к модели согласованной ставки).

Периодичность расчета трансфертных цен\трансфертного дохода (Может не обеспечивать задач оперативного управления. Часто определяется технологическими ограничениями).

Наличие регламентированных процессов сбора исходных данных и расчета показателей трансфертной модели.

Наличие документированных требований к исходным данным.

Наличие ручных операций сбора, выверки, расчета.

2. Общие характеристики информационного обеспечения

Источник исходных данных: единый источник согласованных данных или множественные разрозненные источники.

Единая система\ модуль или несколько систем для автоматизации отдельных подпроцессов.

Тиражный продукт внешнего вендора или внутренняя разработка банка.

Гранулярность расчета трансфертных цен (расчет для отдельных транзакций, типов финансовых инструментов, пула ресурсов и др.)

Производительность системы (прежде всего длительность 1 цикла расчета)

Масштабируемость системы (поддержка изменения продуктового ряда, организационной структуры, правил группировки ресурсов и др.)

Наличие инструментов бизнес-аналитики, используемых конечными пользователями для интерпретации результатов

ИТ-инфраструктура банка должна позволять централизованно собирать информацию по сделкам со срочными финансовыми инструментами и средствами до востребования, определять трансфертную цену для каждой транзакции на основании кривой доходности, соответствующей природе и валюте сделки, и рассчитывать трансфертный доход-расход.

Важно подчеркнуть, что в силу большого объема вычислений, апробировать методику можно только после ее автоматизации, поскольку подбор входных параметров модели для задачи такой размерности может быть сделан только итерационно. Причем, каждая итерация может потребовать существенных доработок решения. Именно отсутствие простой обратной связи между выходом модели согласованной ставки и ее параметрами является основной причиной неуспеха ряда проектов по автоматизации трансфертного управления.

- ведение трансфертных кривых c сохранением истории изменения ставок,

- группировка однородных ресурсов в портфели на основе определяемых пользователями правил,

- настройка правил расчета трансфертных цен с использованием таких стандартных методов определения срока фондирования (дюрация, средневзвешенный срок, заданный срок, заданная трансфертная цена и др.),

- раздельные алгоритмы расчета срока фондирования для срочных финансовых инструментов (на основании параметров сделок) и средств до востребования (лицевых счетов),

- расчет трансфертных цен по связанным сделкам.

- расчет трансфертного дохода\расхода.

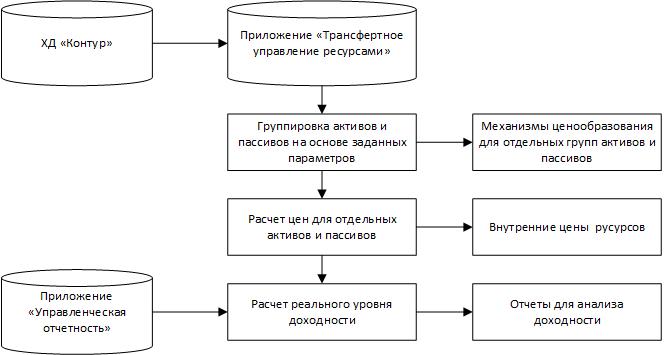

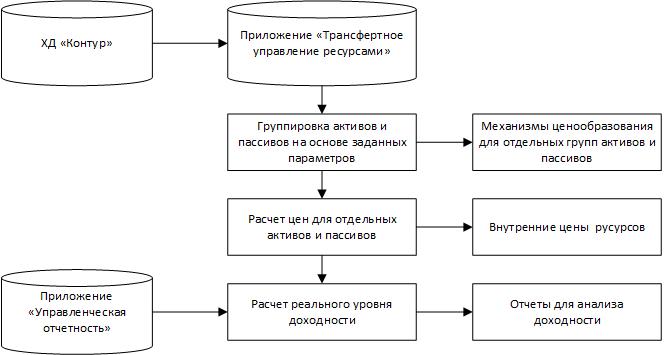

Рис. 1. FTP-приложение в составе централизованной системы управления банком

Основное достоинство приложения – практически неограниченная масштабируемость, позволяющая автоматизировать практически любую модель FTP (в том числе модель согласованной ставки). Настройка модели может выполняться бизнес-пользователями без программирования. Это обеспечивает возможность адаптировать или даже разрабатывать методику трансфертного управления в процессе внедрения приложения и обеспечивает крайне сжатые сроки проекта.

Трансфертное управление ресурсами является одним из мощнейших инструментов оптимизации ценообразования, управления структурной ликвидностью, количественной оценки рентабельности подразделений, направлений бизнеса, продуктов, проектов, клиентов.

Широкое распространение трансфертного управления ресурсами на базе модели согласованной ставки сдерживается в российских банках с, одной стороны, отсутствием адаптированных для текущих бизнес-потребностей методик, а с другой – сложностью автоматизации и крайней узостью рынка специализированного программного обеспечения.

Под фондированием подразумевают привлечение денежных средств банками для последующего расхода на финансирование банковских активных операций. Иными словами, учреждение берет деньги под проценты, а затем выдает ими кредиты физическим и юридическим лицам. Чтобы расплатиться по своим обязательствам, они устанавливают более высокую процентную ставку, а разницу забирают в качестве дохода. Он называется маржой.

Источники и типы фондирования

Источниками привлечения денежных ресурсов для банков являются:

- средства с вкладов либо депозитов клиентов кредитно-финансовых учреждений;

- позаимствованные международные либо российские рынки капитала;

- межбанковское кредитование (чаще всего это иностранные банки, дающие деньги под меньший процент).

В зависимости от источника, фондирование бывает двух типов:

- долгосрочное, когда денежные средства привлекаются за счет денег на рынке капитала либо берутся от стороннего финансово-кредитного учреждения;

- краткосрочное, если используют средства, которые находятся на счете у клиентов банка.

Никакое финансово-кредитное учреждение не может полноценно работать без привлечения финансовых потоков. С другой стороны, они должны быть сбалансированы с собственными активами банка.

Что такое ставка фондирования?

Анализ деятельности любого кредитно-финансового учреждения обязательно включает в себя оценку привлеченных ресурсов. Особое внимание уделяется срочности и стоимости денег из различных источников.

Ставкой фондирования называют стоимость заимствованных (привлеченных) денежных средств. Она рассчитывается индивидуально по каждой совершенной сделке и обязательно учитывает долгосрочность или краткосрочность, а также необходимый уровень дохода. Иными словами, принимается во внимание процент, который должен платить банк.

Ставку считают не только по приходным, но и расходным операциям. Зачем нужно принимать во внимания два параметра, если банки выдают кредиты из привлеченных средств? Ответ довольно прост. Ставка фондирования позволяет понимать, под какой процент кредитовать население (физлица и организации), чтобы не работать себе в убыток и получать прибыль.

Ставка фондирования устанавливается по следующим срокам:

- от одной и до трех недель;

- от одного и до одиннадцати месяцев;

- от года и до трех лет, причем с промежутком в полтора и два с половиной года;

- на 5, 7, 10 и до 30 лет, рассчитываясь каждые пять лет после первых десяти.

Когда срок сделки отличается от представленных вариантов, ставку рассчитывают иным образом:

- Если это операция для привлечения денежных средств, берется срок, ближайший к реальному, с левой стороны. К примеру, сделка заключается на 8 лет, значит, рассчитывается для 7.

- Операции по размещению денежных средств, наоборот, требуют переноса срока на реальный, расположенный справа по шкале. К примеру, банк выдает займ на 1, 5 месяца, тогда расчет проводится за 2 месяца.

Ставка фондирования представляет собой себестоимость кредитных услуг от банка. Правильность проводимого расчета данного показателя напрямую влияет на результаты деятельности отдельно взятого финансово-кредитного учреждения.

Как фондирование влияет на ценообразование?

Ценовая политика каждого учреждения существенно влияет на финансовые результаты и доходность. Процесс ценообразования не может основываться только на установке конечной стоимости услуг банка. Огромную роль играет конкуренция. Необходимо анализировать то, какие цены предоставляют конкуренты, а также исследовать потребности и предложения конкретного сегмента рынка.

Банковская сфера не является исключением. Кредитно-финансовое учреждение должно провести огромную и масштабную работу для выявления того, какую процентную ставку клиентам они могут предложить, чтобы оставаться кредитоспособными.

Ставка фондирования позволяет определить порог себестоимости услуг банка. Кроме того, сверху добавляется маржа, то есть доход кредитно-финансового учреждения. Это формирует конечную стоимость кредита для населения, среди которого как физические, так и юридические лица.

Банковское ценообразование связано с определенными рисками:

- Потеря ликвидности. Если такое происходит, банк не может обеспечить объем проводимых операций на прежних условиях. Это грозит приостановкой работы либо определенного направления, либо всего кредитно-финансового учреждения в целом. Это не всегда касается только линии кредитования, а может затрагивать выдачу наличных с расчетных счетов.

- Процентные колебания. Значительные изменения ставки Центрального Банка Российской Федерации или фондирования приводят к повышению собственных затрат кредитно-финансового учреждения на выплату процентов по размещенным вкладам либо снижению общей доходности от выданных ранее кредитов.

- Изменение курса валют. Подобное происходит в тех случаях, когда пассивы и активы кредитно-финансового учреждения по большей части находятся в иностранной валюте.

Своевременное отслеживание валютных тенденций и фондовых бирж позволяет банкам влиять на ценообразование через регулирование ставок фондирования. Конечно, от форс-мажорных обстоятельств никто не застрахован, но банки стараются учитывать абсолютно все риски.

Привлечение внешних источников финансирования, а также средства от размещенных вкладов является неотъемлемой частью банковской деятельности. Оно не может игнорироваться или считаться несущественным. Фонды создают тот самый поток денежных средств, который позволяет кредитно-финансовому учреждению функционировать в штатном режиме, выполнять свои обязательства перед вкладчиками, выдавать займы. Главное, чтобы соблюдался баланс. Банки, имеющие исключительно один источник фондирования, всегда рискуют.

Иногда у предприятия не хватает собственных ресурсов для осуществления предпринимательской деятельности, поэтому оно прибегает к процедуре фондирования. Последнее является неким залогом успешной деятельности и возможностью держаться на плаву в современной конкурентной среде бизнеса.

Определение понятия

Фондирование – это в первую очередь привлечение заемных ресурсов, которые используют предприятия с целью бесперебойного обеспечения своей деятельности согласно основному направлению.

Таким образом, для предприятия, ведущего некоммерческую деятельность, основным источником фондирования будут выступать меценаты или государство. На привлеченные средства организация может содержать собственные фонды, которыми в этом случае выступают детские сады закрытого типа, частные дома для престарелых людей или культурные кружки и сообщества.

Для государства, в свою очередь, источником фондирования выступают налоговые обязательства плательщиков. На полученные средства оно содержит такие некоммерческие организации, как больницы и учебные учреждения. Стоит отметить, что понятие фондирования для страны полностью соответствует режиму плановой экономики.

Для коммерческих компаний фондирование – это привлечение средств головных организаций. В случае страховой деятельности основным финансовым фондом выступают средства страхователей.

Основные методы

Если ранжировать процесс фондирования согласно методам начисления, то его можно разделить на следующие категории:

- проспективные методы;

- методы по начислению.

Таким образом, в проспективном аспекте эффективность заемного фонда в грубой формулировке представляет собой производную от объема начисленных средств за последний период. Иными словами, пенсии начисляются согласно сумме заработной платы за последние несколько лет работающего, а депозитные ставки в банках зависят от количества привлеченных средств за рассматриваемый отчетный период (конечно, это не является единственным критерием для определения данного показателя).

Если брать во внимание методы по начислению, то фондирование – это сумма заемных средств, которая была зачислена на протяжении всей коммерческой деятельности предприятия. Иными словами, согласно рассматриваемому методу, фонд выплат страховой компании будет зависеть от того, какое количество премий было внесено страхователями за весь период действия предприятия. В случае государственного фондирования сумма социальных выплат будет зависеть от объема уплаченных в казну налогов.

Как определяется ставка фондирования

Ставка фондирования – это общая стоимость заемных ресурсов, которая рассчитывается по сложной формуле, но давайте попробуем упростить это понятие и объяснить все доступным языком.

Чистый объем привлеченных средств не является чистой стоимостью заемных фондов, поэтому ставка фондирования рассчитывается в зависимости от массы показателей:

- в учет берутся влиятельные индикаторы рынка;

- принимается во внимание доходность предприятия;

- взвешивается соотношение активов и пассивов с учетом затрат;

- привлекается экспертная оценка срочности активов.

При этом ставка фондирования не имеет четкого периода актуальности, и расчетный период стоимости заемных ресурсов выбирается на усмотрение предприятия: будь то раз в день, неделю или год.

После определения ставки фондирования полученный показатель учитывается при определении платежеспособности предприятия, которое осуществляет свою основную деятельность за счет привлечения заемных фондов.

Определение стоимости

Конечно, логичнее было бы решить, что ставка – это и есть процентная оценка привлеченных средств, однако, как описывалось выше, данное утверждение неверное, поскольку стоимость является непосредственной трансфертной ценой, которая определяет, под какой процент предприятие может позволить себе привлечь заемные средства.

Данный показатель также зависит от множества факторов и рассчитывается по сложной формуле, однако вкратце можно сказать, что при определении показателя стоимости фондирования учитывается имеющийся на данный момент объем привлеченных средств, рыночный спрос, предложение и биржевые индикаторы.

Поэтому зачастую процентные ставки по кредитам и депозитам в банке зависят от массы индикаторов и показателей, а не от того, сколько предлагает конкурент, как многие из нас привыкли думать.

Понятие коэффициента фондирования

Коэффициент фондирования – это показатель, который определяется в итоге расчета соотношения между активами и пассивами предприятия в национальной валюте. Таким образом, компания может вычислить объем рисков своей основной деятельности по состоянию на дату отчетного периода.

В том случае, если активы превышают в своем количественном отношении пассивы, и коэффициент больше единицы, можно сделать вывод, что риски предприятия на данный момент невелики, и его функционированию ничего не угрожает. Иными словами, деятельность предприятия стабильна и способна приносить постоянный доход.

Если пассивы доминируют над активами в своем суммарном отношении, напрашивается вывод, что риски основной деятельности предприятия достаточно велики, и доходность находится под угрозой. Отсюда могут вытекать низкие процентные ставки на привлечение заемного капитала в банке или же неспособность страховой компании осуществить выплаты.

Банковское фондирование

Фондирование банков – это привлечение заемного капитала для осуществления дальнейшей основной деятельности.

В целом можно сказать, что абсолютно любой банк практикует процедуру фондирования, в противном случае его деятельность будет невозможна. У банка, как правило, недостаточное количество собственного капитала для осуществления кредитования в полной мере, в особенности если речь идет о юридических лицах. Поэтому для нормальной деятельности привлекаются депозиты.

Каждый из вас наверняка заметил, что кредитные ставки банка зачастую зависят от депозитных или наоборот. Поэтому если ставки по кредиту растут, то и депозитный процент доходности не может снижаться – это первый принцип фондирования.

Огромное количество предприятий в состоянии обойтись собственными средствами без привлечения процедуры фондирования, но только не банки. Банковская деятельность всегда включает в себя привлечение заемных средств.

Фондирование документов

Не всегда процедура фондирования имеет экономический аспект, и в организации делопроизводства этот термин также имеет достаточно весомое влияние и значение. В документарной практике принято считать, что фондирование – это так называемая архивация документов за предыдущие периоды деятельности предприятия.

Процедура архивации может осуществляться с некоторой периодичностью – раз в год, квартал или месяц (в зависимости от объема существующей информации). Фондирование документов, как правило, осуществляется по регистрам. Это могут быть:

- подписанты;

- фамилии адресантов;

- содержание.

В целом нет четких правил и законодательных актов относительно процедуры фондирования согласно регистрам, поэтому делопроизводитель может выбрать наиболее удобный и оптимальный для себя способ архивации.

Выводы

В заключение хочется отметить, что фондирование представляет собой неотъемлемый процесс в осуществлении предпринимательской деятельности многих предприятий, иначе как бы мы пользовались банковскими кредитами, если бы не было депозитов? На какие средства страховая компания осуществляла бы выплаты, если бы не было страховых премий? А социальные службы не могли бы выплачивать пособия, не будь налоговой системы в стране.

Методика трансфертного ценообразования (funds transfer pricing, FTP) впервые была предложена в США в 70-е годы прошлого века как инструмент централизованного управления процентным риском банков и до сих пор используется для этих целей, обеспечивая снижение чувствительности бизнес-подразделений к колебаниям рыночных курсов. В простейшем случае трансфертное ценообразование – это процесс аккумулирования ресурсов в едином центре и последующего перераспределения их по бизнес единицам с целью поддержания ликвидности внутреннего рынка. В качестве единого центра может выступать казначейство, фондирующий центр или комитет управления активами и пассивами. Такое специализированное подразделение действует как клиринговый центр ресурсов, согласовывающий трансфертные ставки.

Таблица 1. Возможные приложения системы трансфертного управления ресурсами кредитной организации

- Расчет чистого процентного дохода подразделений.

- Контроль стоимости ресурсов.

- Централизованный контроль чистой процентной маржи Обоснование целевых значений процентного дохода.

- Поддержка управленческих решений в части распределения ресурсов.

- Централизованный контроль доходности ЦФО, продуктов, бизнес-направлений, проектов и др. объектов учета.

- Основа для построения объективной системы мотивации.

- Определение цен с учетом уровня принимаемых рисков,

- Определение цен с учетом рыночных оценок,

- Обоснование различий цен банковских продуктов.

Управление активами и пассивами

- Управление дисбалансом долгосрочных активов и краткосрочных пассивов.

- Перераспределение капитала на основе параметров эффективности

Управление ликвидностью и рисками

- Централизованная оценка риска потери ликвидности.

- Перераспределение капитала для исключения риска потери ликвидности.

- Оценка ликвидности бизнес единиц.

- Управление разрывами ликвидности.

- Централизованное использование избыточной ликвидности.

- Использование возможностей переоценки в сценариях стресс тестирования.

В посткризисный период появилось большое количество работ, посвященных исследованию эффективности FTP-систем западных банков [8, 9, 10]. Так исследование аналитической компании Deloite [11], проведенное в 2014 году на 15 Европейских банках показало, что типичными проблемами FTP-инфраструктуры являются: большое количество ручных процессов, ограниченная гранулярность анализа и слабая интеграция с другими банковскими системами.

В данной статье мы попытаемся определить, какое место должно занимать трансфертное управление в системе финансового менеджмента современного банка, какие модели трансфертного ценообразования применяются сегодня в финансовых организациях, и какие подходы к автоматизации этих моделей существуют.

Уровни зрелости системы трансфертного ценообразования

Финансовые организации применяют различные по уровню сложности модели FTP. Аналитики консалтинговой компании Ernst & Young выделяют четыре базовые модели трансфертного ценообразования, используемые в финансовых институтах, и распределяет их по уровням зрелости [12].

На низшем (первом) уровне зрелости находится модель стоимости ресурсов (cost of funds method). Целевые показатели (лимиты), устанавливаемые для бизнес-подразделений, находятся в прямой зависимости от стоимости привлеченных средств. Средневзвешенная стоимость привлеченных средств рассчитывается ежемесячно. Для всех подразделений устанавливается единая базовая ставка размещения ресурсов. Подразделения самостоятельно размещают средства по рыночным ставкам для получения спреда. Прибыльность подразделений рассчитывается ежемесячно по отношению к базовой ставке. Реализация данной модели требует наличия механизмов контроля за соотношением доходности подразделений и уровня принимаемых подразделениями рисков, а также методик определения обоснованной базовой ставки. Эта модель поддерживает крайне упрощенное управление прибыльностью, и крайне примитивный механизм ценообразования, не позволяющий реагировать на изменения рыночных условий.

Ко второму уровню зрелости относятся так называемые чистые методы фондирования (net funding method), в этом случае бизнес-подразделения привлекают и размещают средства самостоятельно, прибегая к услугам центрального казначейства только в случаях дефицита или профицита ликвидности. Избыток средств подразделений передается центральному казначейству по общей тарифной ставке, казначейство предает полученные от подразделений средства испытывающим дефицит подразделениям или размещает их на финансовом рынке. В этом случае бизнес-подразделения принимают на себя все риски, а дефицит ликвидности уровня организации покрывается за счет использования инструментов денежного рынка. Для реализации данного метода необходима строго документированная модель фондирования. Управление прибыльностью и ликвидностью децентрализовано и выполняется на уровне бизнес-подразделений.

На третьем уровне зрелости находится метод фондового пула (pooled funding method). Основной отличительной чертой данного метода является деление подразделений банка на размещающие и привлекающие, а также использование различных ставок для внутреннего размещения и привлечения ресурсов для стимулирования бизнес-центров и управления уровнем риска. Центральное казначейство устанавливает трансфертные цены, исходя из рыночных оценок и стоимости фондов. Средства. привлеченные подразделениями, передаются центральному казначейству по заранее определенным трансфертным ставкам. Бизнес-подразделения, управляющие активами, размещают средства по ставкам, превышающим установленные казначейством ставки размещения на величину спреда. Доходность оценивается на трех уровнях: на уровне привлекающих подразделений (оценивается по разнице между внутренней и рыночной ставкой привлечения), на уровне казначейства (оценивается по разнице между ставкой привлечения и ставкой размещения), на уровне размещающих подразделений (оценивается по разнице между внутренней и рыночной ставкой размещения). Для реализации метода необходимы инструменты постоянной корректировки трансфертных цен, основанные на анализе рыночной ситуации, инструменты контроля доходности на всех уровнях, а также политики ценообразования на уровне бизнес-единиц для контроля уровня риска.

На основе четырех базовых моделей реализовано огромное количество производных методик FTP для финансовых организаций. Для любого банка модель трансфертного ценообразования – это его ноу-хау.

Проблемы внедрения системы трансфертного управления

Высокоуровневый подход к внедрению трансфертного управления ресурсами в соответствии с [12] включает следующие этапы:

Выбор модели FTP является наиболее ответственным моментом и должен быть сделан, исходя из целей управления, масштаба организации, ее специализации, финансового состояния, возможностей инфраструктурного обеспечения и стратегическии развития. Очевидно, что для задачи построения современной системы управления рисками и для задачи распределения прибыли между подразделениями потребуются модели FTP разного уровня сложности.

На этапе разработки модели FTP должны быть решены две ключевые проблемы: выбор метода определения трансфертных цен и выбор алгоритмов расчета стоимости ресурсов.

Определение трансфертных цен

Трансфертные цены должны быть установлены таким образом, чтобы мотивировать привлечение ресурсов по минимально возможным для данного сегмента рынка ценам и их размещение на максимально выгодных условиях [13], но при этом соблюсти баланс между уровнем доходности и уровнем принимаемых рисков. Трансфертные цены должны постоянно актуализироваться, отражая изменения рынка.

Анализу методов определения трансфертных цен в финансовой отрасли посвящено большое количество работ [13,14]. Существующие методы оценки трансфертных цен удобно поделить на несколько категорий.

Первая категория – это рыночные методы, при использовании которых трансфертные цены устанавливаются на основании стоимости доступных банку источников финансирования и \или текущих рыночных индикаторах. В частности, банки могут использовать ставки межбанковского кредитования LIBOR, Euribor или Swap rate.

Вторая категория - затратные методы. В этом случае цены устанавливаются исходя из операционных затрат на привлечение ресурса плюс минимально допустимая маржа.

Третья категория - директивные методы, предполагающие, что цены устанавливаются коллегиальными органами банка или Казначейством.

Для использования модификаций методов фондового пула и метода согласованной ставки должны быть заданы трансфертные кривые, т.е. зависимости между ставкой и стандартными сроками внутреннего привлечения/размещения. Такие кривые представляют обычно в табличном виде. В зависимости от методики FTP трансфертные кривые могут задаваться в разрезе валют\групп валют и финансовых инструментов. Поскольку разные транзакции характеризуются различным уровнем риска, часто требуется определенная корректировка ставок, учитывающая особенности того или иного вида ресурсов.

Для дальнейшего анализа важно обратить внимание на тот факт, что и все методы определения трансфертных цен основаны на экспертном мнении и являются полуэмпирическими. Оценить, насколько удачно установлены трансфертные цены, насколько эффективно они работают можно только опытным путем после реализации всей FTP- системы банка.

Расчет стоимости ресурсов

Алгоритм расчета стоимости ресурсов определяет возможность применения результатов для управления доходностью, ликвидностью и рисками. Существует два основных алгоритма: усредненный расчет стоимости для пула ресурсов, который чаще всего выполняется по матрице фондирования, и расчет стоимости каждой транзакции на основании кривой доходности. Рассмотрим особенности этих двух алгоритмов.

Для использования матрицы фондирования необходимо предварительно определить модель фондирования, т.е. правила использования источников фондирования для каждого типа фондируемых активов, и задать допустимую величину дисбаланса структурной ликвидности. Группировка ресурсов (активов и пассивов) выполняется с учетом особенностей ресурсной базы банка и его учетной политики. Правила фондирования могут быть любыми, но при этом должна учитываться необходимость соблюдения обязательных нормативов Банка России, а также внутренних лимитов, ограничивающих риски.

На основе матриц фондирования может быть рассчитана:

- стоимость ресурсов для групп активных операций в разрезе валют,

- стоимость ресурсов для групп пассивных операций в разрезе валют (по обратной матрице фондирования),

- доходность и маржа по группам активных операций в разрезе валют,

- доходность и маржа по группам пассивных операций (по обратной матрице фондирования),

- доходность и маржа в разрезе бизнес-единиц.

Данный алгоритм имеет ряд ограничений. Так, нестабильность матрицы фондирования, которая постоянно меняется по мере проведения новых балансовых операций, требует использования в расчете усредненных за отчетный период остатков по статьям баланса, что делает данный метод недостаточно надежным для прогнозирования. Кроме этого он дает крайне невысокую степень детализации. Стоимость ресурсов и показатели прибыльности можно оценить только в разрезе групп активов\пассивов, в разрезе валют и подразделений.

Второй алгоритм - расчет стоимости отдельных транзакций выполняется по предварительно заданным кривым доходности (трансфертным кривым). Значения кривых используются для определения трансфертной цены по установленному (или рассчитанному) для ресурса сроку фондирования. Если срок фондирования не совпадает со стандартным значением кривой, то трансфертная цена определяется по методу линейной интерполяции. В итоге трансфертная цена и трансфертный доход\расход рассчитываются по каждой операции банка. Алгоритм обеспечивает максимально возможный уровень детализации, позволяет оценить стоимость ресурсов, доходность и маржу в любом аналитическом разрезе (по подразделению, продукту\продуктовой группе, клиенту\клиентскому сегменту, проекту, бизнес-направлению, клиентскому менеджеру и т.д.).

Автоматизация трансфертного управления ресурсами

Крупным, а также активно развивающимся банкам для целей оптимизации управления в условиях дефицита ликвидности и отсутствия сверхприбылей требуется переход к FTP-модели на базе метода согласованной ставки. Это позволит выстроить консолидированную по банку систему управления эффективностью бизнеса. Два фактора тормозят процессы совершенствования FTP-систем уровня банка. Это необходимость разработки (или совершенствования) методик FTP и серьезные требования к информационному обеспечению.

Для оценки уровня зрелости информационного обеспечения FTP-системы банка предлагается использовать несколько групп критериев (Таблица 2).

Таблица 2. Критерии оценки зрелости информационного обеспечения FTP-системы банка

1.Общая характеристика процессов FTP

Задачи, решаемые на базе FTP-модели (определяют используемую модель FTP. Расширение спектра задач может потребовать смены модели, например, переход к модели согласованной ставки).

Периодичность расчета трансфертных цен\трансфертного дохода (Может не обеспечивать задач оперативного управления. Часто определяется технологическими ограничениями).

Наличие регламентированных процессов сбора исходных данных и расчета показателей трансфертной модели.

Наличие документированных требований к исходным данным.

Наличие ручных операций сбора, выверки, расчета.

2. Общие характеристики информационного обеспечения

Источник исходных данных: единый источник согласованных данных или множественные разрозненные источники.

Единая система\ модуль или несколько систем для автоматизации отдельных подпроцессов.

Тиражный продукт внешнего вендора или внутренняя разработка банка.

Гранулярность расчета трансфертных цен (расчет для отдельных транзакций, типов финансовых инструментов, пула ресурсов и др.)

Производительность системы (прежде всего длительность 1 цикла расчета)

Масштабируемость системы (поддержка изменения продуктового ряда, организационной структуры, правил группировки ресурсов и др.)

Наличие инструментов бизнес-аналитики, используемых конечными пользователями для интерпретации результатов

ИТ-инфраструктура банка должна позволять централизованно собирать информацию по сделкам со срочными финансовыми инструментами и средствами до востребования, определять трансфертную цену для каждой транзакции на основании кривой доходности, соответствующей природе и валюте сделки, и рассчитывать трансфертный доход-расход.

Важно подчеркнуть, что в силу большого объема вычислений, апробировать методику можно только после ее автоматизации, поскольку подбор входных параметров модели для задачи такой размерности может быть сделан только итерационно. Причем, каждая итерация может потребовать существенных доработок решения. Именно отсутствие простой обратной связи между выходом модели согласованной ставки и ее параметрами является основной причиной неуспеха ряда проектов по автоматизации трансфертного управления.

- ведение трансфертных кривых c сохранением истории изменения ставок,

- группировка однородных ресурсов в портфели на основе определяемых пользователями правил,

- настройка правил расчета трансфертных цен с использованием таких стандартных методов определения срока фондирования (дюрация, средневзвешенный срок, заданный срок, заданная трансфертная цена и др.),

- раздельные алгоритмы расчета срока фондирования для срочных финансовых инструментов (на основании параметров сделок) и средств до востребования (лицевых счетов),

- расчет трансфертных цен по связанным сделкам.

- расчет трансфертного дохода\расхода.

Рис. 1. FTP-приложение в составе централизованной системы управления банком

Основное достоинство приложения – практически неограниченная масштабируемость, позволяющая автоматизировать практически любую модель FTP (в том числе модель согласованной ставки). Настройка модели может выполняться бизнес-пользователями без программирования. Это обеспечивает возможность адаптировать или даже разрабатывать методику трансфертного управления в процессе внедрения приложения и обеспечивает крайне сжатые сроки проекта.

Трансфертное управление ресурсами является одним из мощнейших инструментов оптимизации ценообразования, управления структурной ликвидностью, количественной оценки рентабельности подразделений, направлений бизнеса, продуктов, проектов, клиентов.

Широкое распространение трансфертного управления ресурсами на базе модели согласованной ставки сдерживается в российских банках с, одной стороны, отсутствием адаптированных для текущих бизнес-потребностей методик, а с другой – сложностью автоматизации и крайней узостью рынка специализированного программного обеспечения.

Читайте также:

- Как отозвать реестр по заработной плате в сбербанк бизнес онлайн

- Какими полномочиями обладают органы управления нотариальной палаты субъекта

- Нужны ли права на скутер в израиле

- Адвокатское расследование как институт уголовного процесса понятие природа сущность и его значение

- Какая ситуация регулируется нормами административного права гражданка н нашла телефон потерянный