Росгосстрах спортивная страховка для детей какие выплаты

Обновлено: 28.06.2024

Как известно, всем детям, занимающимся в спортивных секциях, и при этом участвующим в мало-мальски значимых соревнованиях – требуется специальная спортивная страховка. Без которой по каким-то не очень понятным мне причинам дети до соревнований не допускаются в принципе (почему не очень понятным – объясню как раз в статье). Обычно этими вопросами занималась моя супруга, но вот подкатило очередное первенство школы олимпийского резерва, ребенок – без страховки, а у нее – времени ну вообще в обрез. Естественно – бегут ко мне, делегировать, так сказать, процесс.

О’кей, говорю – не вопрос, найду на работе пол-часа и сделаю. Ну, не долго думая, вбиваю в Яндексе Спортивная страховка для соревнований для ребенка онлайн (о как загнул – разве что купить и цена не добавил…), мне тут же вываливается куча ссылок, но больше все как-то не по теме. Ладно, сокращаю просто до “Страховка на соревнования” – но все равно, половина ссылок на какие-то мутные статьи, в которых меня пытаются убедить, что она очень мне нужна, и зачем она мне нужна, чуть ли ни слюной брызжут.

Тут-то первый червячок сомнений у меня и закрался.

Ну ладно, беру пару первых попавшихся страховых контор, начинаю считать. Варианты, собственно такие:

- либо на одно конкретное соревнование,

- либо на период сборов,

- либо на любой желаемый срок – от месяца и до года.

Вроде все хорошо. Смотрю сумму страховых выплат – минимум 30 тысяч в одной страховой компании, 50 тысяч в другой, и вплоть до 600 тысяч. Ага, думаю, ну сотня тысяч, наверное нормально – скажем, если травма челюсти, то протезирование где-нибудь в эту сумму обойдется, сотрудник у меня как-то ногу сломал – штырь ему делали, вместе с уходом, МРТ, и металлическим штырем, прикрученным шестью болтами, не считая помощи по ОМС – тоже где-то в 50-60 тысяч вышло.

Так что подсчитаю-ка я на пятьдесят тысяч – в принципе, такого возмещения на средне-стандартную травму – вполне должно хватить.

Подсчитал. Цена страховки, т.е. сумма, которая с меня требуется – оказалась ну где-то от восьмидесяти до двухсот рублей, в зависимости от того, как выберу – на месяц, или только на это конкретное соревнование.

Ну, дай-ка думаю, почитаю условия возмещения в договоре страхования. Начинаю читать, и волосы на копчике у меня начинают шевелиться, и вставать дыбом. А все – из-за замечательных фраз в примечаниях к договору. Конкретно – вот таких:

1. Временная потеря трудоспособности в результате несчастного случая (травма):

выплата производится в % от страховой суммы по таблице выплат, в зависимости от вида травмы;

2. Постоянная потеря трудоспособности в результате несчастного случая (инвалидность):

I группа ― выплата 100% от страховой суммы

II группа ― выплата 75% от страховой суммы

III группа ― выплата 50% от страховой суммы

у детей группы инвалидности не предусмотрены, там сразу присваивается категория “ребёнок-инвалид” ― выплата 100% от страховой суммы.

3. Смерть в результате несчастного случая: выплата в размере 100% от страховой суммы.

То есть вы понимаете, что это значит? 50 тысяч, на которые мы застраховались – это максимум, который мы можем получить только в результате смерти или очень серьезной травмы. Смерть не рассматриваем сразу – это в случае потери кормильца о деньгах еще можно что-то говорить, возможно они как-то помогут облегчить существование. Но в случае с ребенком – никакие деньги не смогут облегчить эту потерю, ну просто нет такой суммы, деньги тогда просто не нужны уже в принципе. В случае с инвалидностью – на то, чтобы выхаживать оставшуюся жизнь ребенка, деньги потребуются в сотни раз большие, чем несчастные 50 тысяч.

Но давайте представим, что у нас случилось что-то более вероятное, например – перелом руки или ноги, или травма глаза/выбитые зубы. Ну, т.е. более-менее распространенные спортивные травмы, требующие около месяца-трех реабилитации. Смотрим в прилагаемую таблицу:

Приложение № 1 к Правилам страхования от несчастных случаев и болезней, утвержденным Приказом от 02.08.2010 № 121-од в редакции приказа от 12.11.2014 № 336-од

То есть, при падении, ударе, столкновении с чем-либо и выбивании 4 передних зубов – мы получаем 6% от 50 тысяч, т.е. 3000 рублей. Еще раз, буквами. ТРИ ТЫСЯЧИ. Рассказать, сколько зубные импланты стоят? Шурин у меня тут как раз 4 штуки ставил…

Так, а что у нас там с переломами? Цифры справа – тоже проценты, естественно:

Смотрим. 500 рублей нам заплатят в случае, если ребенок сломает палец, за ребро отвалят аж тыщу, ну и перелом руки/ноги, который гарантированно выводит человека из строя на пару месяцев – обойдется – не обожраться – в 2500 рублей.

Просто к сведению. Недавно делали в МЕДСИ рентген двойной, и после него – МРТ, чтобы понять, что с суставом. Так вот рентген стоил 4 тысячи, а МРТ – 8 с половиной.

Ну, может, за что-нибудь более серьезное и выплата будет серьезной?

Т.е. при том, что допустим, вам что-то упадет на ногу, размозжив пальцы, и у стопы их все отрежут – страховая выплата составит 6000 рублей.

Я сначала подумал, что меня глючит. Начал проверять у второй страховой – нет, действительно, порядок выплат именно такой. Полез в интернет, узнать опыт людей, который получал травмы, чтобы понять, как так.

И действительно. Сломали нос на занятиях по карате? Получите 500 рублей. Ну а что же вы хотели – при переломе костей носа размер выплаты составляет 1% от страховой суммы в 50000 рублей (ст.16 Б Таблицы выплат). И не важно, что на год страховка стоила 2000 рублей (это в РЕСО, в Ингосстрахе, откуда я приводил все предыдущие цифры по переломам/зубам – немного получше: 2%, а по цене страховки – 1000 рублей на год, но все равно – проще уж самому).

Росгосстрах, по страховке Фортуна, заплатил за перелом лодыжки и 6 недель больничного аж 1600 рублей.

Не совсем спортивная – просто несчастный случай – и страховка была 500 тысяч рублей – при очень тяжелых повреждениях головы выплаты составили 18300 рублей.

При этом лечить ваших детей – будут вовсе не по этому полису спортивной страховки, а по обычному полису обязательного медицинского страхования.

Как же такое возможно, в чем подковырка?

А в том, что спортивная страховка – как уже можно понять из всего вышесказанного, это вовсе не медицинская страховка, а всего лишь навсего – это страховка от несчастного случая, дополненная тем, что разрешены выплаты и в случае получения травм при занятиях спортом.

Другой вопрос – что не понятно, почему же такие дикая стоимость и такие мизерные выплаты.

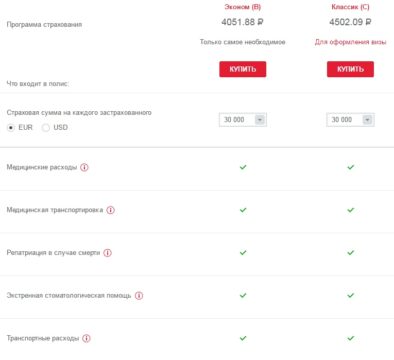

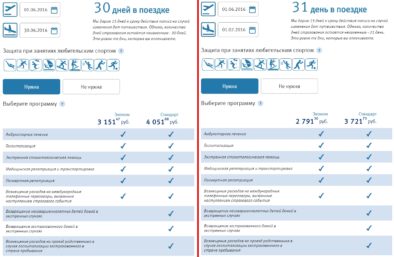

Смотрите – берем, например, на тот же месяц медицинскую страховку с расширением на получение травмы во время занятия горнолыжным спортом, необходимую при получении шенгенской визы. Которая по умному называется “Страхование выезжающих за рубеж”. Ну, т.е. та, которая на 30 тысяч евро, или 2 млн. 250 тысяч рублей. Тоже на ребенка, точно также на месяц.

В Альфе – получилось 4502 рубля:

В ВТБ – получилось почему-то странно: 31 день – дешевле, чем 30 (имейте, кстати, ввиду – на всякий случай):

Цены указаны на дату статьи, при желании – можно самостостоятельно проверить (ну и купить, естественно тоже, при необходимости) на агрегаторе, который ищет самую дешевую страховку для путешествий за границу – у них там есть и ВТБ, и Альфа, и кого только нет, сразу видно, у кого по деньгам дешевле получается. Вообще, полезный сервис, добавьте в закладки на всякий случай – вдруг пригодится, чтобы потом не искать.

Ну да ладно, давайте считать среднее между всеми тремя – получается что-то около 3600 рублей.

При этом – практически какую бы мы травму не получили, расходы по ее лечению в полном объеме ложатся на страховую компанию – мы говорим номер полиса, и дальше с больничкой страховая разбирается самостоятельно. Ну, если это в разумных пределах – то можно и наличными заплатить (у меня так было с баротравмой уха, после одного не очень удачного погружения в Египте), где мне порядка 200 долларов возместили потом в Москве.

Т.е. что мы имеем. Допустим, мы берем спортивную страховку, или страховку от несчастного случая – на сумму возмещения, аналогичную мед страховке (она же страховка для выезжающих за рубеж), на 2 млн 250 тысяч рублей, т.е. в 45 раз больше.

Ее (спортивной) стоимость – также должна в 45 раз возрасти, и составит не 200, а 9000 рублей (та была 3600 – помните?). При этом за тот же перелом пальца нам заплатят всего 22500 рублей. За лодыжку – конечно получше – 112 тысяч рублей. Полторы тысячи евро, другими словами

А теперь опыт из интернета: перелом лодыжки в Финляндии обошелся человеку почти в 12 тысяч евро. Которые компания полностью возмещает медицинской компании.

Так какого же черта тогда возмещение человеку за несчастный случай составляет в 8 раз меньше, чем больнице при в два с половиной раза больших затратах на страховку!?

Из всего этого можно сделать несколько выводов.

- Страховка от несчастного случая, как и спортивная страховка – это мошенничество и развод со стороны страховых компаний. При огромных затратах вы имеете мизерную компенсацию, которой не хватит даже на полноценное лечение.

- Лечить (речь идет про Россию) вас все равно будут по обычному полису медицинского страхования. Страховка от несчастного случая – лишь возможность вам получить живые деньги, которые можете потом тратить по своему усмотрению. Можете ручек например накупить, или карандашей – на это их вполне хватит.

- Если страховаться на не очень большую сумму, чтобы получилось недорого платить за нее в год в абсолютном выражении – т.е. чтобы сумма страхового возмещения была где-нибудь тысяч на 50-100, то только с целью оплаты собственных похорон, поскольку выплаты в случае какого-либо происшествия будут смешными.

- Если страховаться на большую сумму – в тридцать тысяч евро хотя бы – то выплаченных денег на лечение все равно не хватит, а затраты на страховку составят не меньше пятисот евро ежегодно. А, и кстати – смерть по болезни несчастным случаем не является, поэтому даже если вы на спортивных соревнованиях умерли от разрыва сосуда в головном мозге – то извините, это травмой не считается. В этом случае, чтобы хотя бы что-то получить – необходимо подключать юристов.

- С детьми еще круче получается. Травмы, как мы уже видели, вылечить за эти деньги не выйдет, а потерю ребенка скомпенсировать никакая выплата не сможет – да и не к чему это уже будет родителям.

Поэтому ответ на вопрос – “Зачем нужно страховать спортсменов, в особенности детей?” – простой: только потому, что это требуется правилами. Даже если вы купили полис на двести тысяч в надежде как-то окупить лечение, то даже при относительно сложном переломе максимум, на что вы сможете рассчитывать – это несчастные 10 тысяч рублей. Что, кстати, составит практически годовую, в лучшем случае – двухгодовую стоимость этого полиса. И не обманывайтесь большой суммой в сотни тысяч в полисе – никто вам их не заплатит, если конечно, не случится самого худшего.

Поэтому спортивное страхование от несчастного случая – это не необходимость, а осознанно бестолково потраченные деньги. И осмысленно, не из под палки, имеет смысл применять это страхование только в случае занятия совсем уж экстремальным видом спорта, ну и при требовании организаторов соревнования. В отличие от страхования выезжающих за рубеж.

Из чего можно сделать еще один вывод. Старайтесь купить такой спорт-полис только для галочки – чтобы попасть на соревнования. Выберите минимальнейшую сумму возмещения, при которой допускают к данным соревнованиям, и найдите страховую компанию/брокера, пусть даже самую левую, которая предложит минимальную цену.

Все равно вам выплатят мизер, а лечить будут по ОМС, если что. Не так обидно потом будет. Ну и повторюсь – если страховая совсем пытается съехать с ответственности, то стоит получить консультацию, есть ли шанс с ними вообще бодаться.

Зачем же это требуют спортивные организации? Да затем, чтобы если даже что-то произошло по их вине – то вы бы разбирались со своей страховой компанией. Впрочем, если произойдет что-то серьезное, то тут уже и кодекс другой будет использоваться.

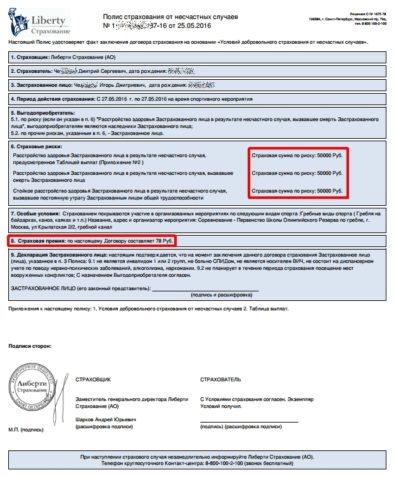

Я кстати, в результате поисков (помните еще, из-за чего все началось-то?) нашел возможность сделать такой спортивный полис ребенку онлайн всего за ~250 рублей в год, с покрытием на 50 тысяч (это для гребли/рок-н-рола на дату статьи, 2016 год, для контактных видов спорта – понятно, будет раза в два с половиной дороже). Ну, якобы. Понятно, что я особо не рассчитываю от них чего-то получить. Но сделаю его уже со следующего года. А сейчас – у них же сделал за 78 рублей на данное конкретное соревнование (выделил на скриншоте с пришедшего по почте пдф красными квадратиками):

Уже более-менее разумно, плюс и ездить никуда не пришлось – оплата картой, полис приходит по е-мэйлу. Распечатал на цветном принтере, подписал – и вперед. Оргкомитет принял его вообще без вопросов.

Где – говорить не буду, а то еще в рекламе обвинят. В яндексе – найти легко.

Upd. Поскольку все-таки приходили вопросы по почте – типа ты не умничай, ты пальцем покажи, где делал, отвечаю: здесь. Можно перейти, посчитать.

Кому лень – можно предварительно рассчитать прямо здесь (вставил ссылку на их виджет) – вводим вид спорта, например “Акробатческий рок-н-ролл”; период – одно соревнование, т.е. день, или целый год; и получаем сумму:

Если цена устраивает – переходим на сайт, заказываем. Кстати, не могу удержаться, чтобы не похвастаться достижениями ребенка:

На этом по спортивным полисам все. Ну, и вернусь к обычным – от несчастного случая. Если уж все мои убеждения не помогли, и вы решили сделать полис от несчастных случаев – то делайте тогда ДМС+НС (добровольное медицинское страхование плюс расширение – выплата на несчастные случаи). Вот он – и выгоднее будет, и пользы больше принесет. А только НС – практически бессмысленная страховка, по большому счёту. Ну если не считать смерть и инвалидность. Но опять же – повторюсь, это касается только этих страховок, если вам нужна страховка для визы – там вариантов нет, надо по любому получать, только выбрать через агрегатора лучше, чтобы подешевле вышло.

И вот только один вопрос меня теперь мучает. Ради бога – объясните мне, зачем спортивное страхование шахматистам.

Я два раза получила выплату по страховке от несчастного случая и два раза нет — по своей невнимательности.

Когда оформила все правильно — получила 200 тысяч рублей за две травмы. А в следующий раз упустила 50 тысяч из-за своих ошибок.

Расскажу, как получить страховую выплату за травму, что я делала неправильно и как не повторить моих ошибок.

Зачем нужна страховка от несчастного случая

В моем детстве от НС — несчастного случая — обязательно страховали в школе. Но там были такие крошечные страховые суммы и выплаты, что никто не вспоминал о страховке при травме. Такое же пренебрежительное отношение осталось к страховке у моих друзей, которые помнят обязательные страховые полисы из школы. Тем более для выплаты нужно собрать документы, обойти больницы, написать заявление. Кажется, компенсация не стоит такой мороки.

Мое отношение к страховке изменилось, когда я получила 200 тысяч рублей за две травмы.

Что за страховка. Страховка от НС не защищает от травмы или болезни, но позволяет получить компенсацию, если такое все же произошло. За возможность этой потенциальной выплаты клиент, он же — страхователь или застрахованный, платит страховой компании — страховщику. Минимальная компенсация, например за перелом пальца, уже перекроет стоимость полиса.

Не все страховки работают одинаково. В зависимости от условий они покрывают разные риски:

- Смерть.

- Инвалидность.

- Травмы и тяжелые болезни.

- Госпитализацию.

- Операции.

Все это прописано в условиях. Чем больше рисков включено в страховую программу, тем она лучше и, как правило, дороже.

Страхование от несчастных случаев осталось обязательным для представителей опасных профессий, например мчсников. Для всех остальных это дело добровольное. Хотя при оформлении кредита тоже могут навязать страховку.

Крупные компании или просто заботливые работодатели оформляют страховку от НС плюсом к ДМС. Так было и у меня.

Я сломала голеностоп в 2013 году, вылечилась и забыла об этом на два года, пока не получила травму колена. Тогда я узнала, что работодатель застраховал нас от НС и эта страховка действовала еще в 2013 году. Перечитала правила страхования. Получалось, что за выплатой можно обратиться даже по старой травме — в течение 2 лет с момента происшествия. Я начала собирать документы.

Что нужно для страховой выплаты

Наличие страховки не гарантирует компенсацию. Нужно еще доказать, что это именно страховой случай, и правильно оформить все документы. В условиях договора прописан весь порядок, расскажу об основных моментах.

Сообщить о страховом случае. Когда что-то произошло, нужно сообщить в страховую. Кто-то просит позвонить сразу, другим достаточно получить уведомление в течение определенного срока — зависит от условий конкретного страховщика. Обычный срок — 30 дней, такой я видела в правилах нескольких страховых, когда сама выбирала компанию.

Бывают исключения, когда страховщик может простить опоздание. Например, если пострадавший не мог дозвониться до страховой из другой страны или не знал, что его травма — страховой случай. В моем корпоративном договоре был установлен конкретный срок только для смерти и инвалидности, а для травмы — нет. В письме страховщику я честно объяснила, что не знала о корпоративной страховке в момент травмы, то есть два года назад.

Сначала читать, потом подписывать

Сообщить о страховом случае можно по телефону, электронным письмом или через специальную форму на сайте компании — у некоторых такие есть. Я общалась со страховыми по электронной почте.

Собрать документы. В правилах страхования и на сайте страховой есть стандартный список документов, он общий для всех компаний:

- Заявление на получение выплаты — его вы заполните при обращении в страховую.

- Паспорт заявителя.

- Реквизиты счета, на который вы хотите получить выплату.

- Медицинские документы, подтверждающие, какая именно была травма и что вы лечились.

Для перелома было достаточно справки из травмпункта и выписки из медицинской карты. Справка от травматолога была у меня на руках. Сложности возникли только с выпиской из обычной больницы. Оказывается, просто попросить ее у лечащего врача нельзя: медучреждение отказалось выдавать карту на руки без запроса от страховой. Это не совсем законно, но мне пришлось написать в страховую и дать согласие на обработку персональных данных. Страховая прислала официальное бумажное письмо в больницу, после чего там сделали выписку.

Выписку, справку и заявление на выплату я отправила страховщику заказным письмом.

Параллельно собирала документы для выплаты по второй травме. Для разрыва мениска потребовалось больше бумажек: выписка из больницы, результаты МРТ и операционная выписка. Так как я обращалась в два медучреждения, нужно было собрать подтверждения из обоих. Это были частные клиники, поэтому я просто написала в регистратуре заявление в свободной форме, а через день забрала копию карты, заверенную печатью и подписью главврача. К этой копии я приложила результат МРТ и послеоперационную выписку.

Весь пакет документов я снова отправила страховщику. Через две недели мне пришли смски о зачислении сразу двух выплат по обеим травмам. По моему договору компенсацию выплачивали в течение 10 банковских дней после получения всех документов. У других страховщиков срок может быть дольше, но в любом случае он указан в договоре. Если каких-то документов не хватает, страховщик ответным бумажным письмом просит их прислать. Такое же официальное письмо придет в случае отказа.

Размер выплаты. Я получила 200 000 рублей по трем пунктам:

- За перелом малой берцовой кости.

- За разрыв мениска.

- За операцию на колене.

Я не оформляла больничный. Но если бы он был, то еще получила бы дополнительную компенсацию от страховой за временную нетрудоспособность из-за травмы. Такой пункт тоже был в условиях страховки, но мне было выгоднее работать из дома и получать полную зарплату, чем сидеть на больничном.

Конечно, сумма зависит от условий страховой программы. Например, по моей нынешней страховке за те же травмы я получила бы максимум 30 тысяч рублей.

Как не надо делать при страховом случае

Когда корпоративная страховка закончилась, я решила застраховаться от несчастного случая за свой счет. Рассматривала три компании, назовем их А, Б и В. В первый раз ориентировалась только на стоимость и не вникала в условия страхования. Считала, что стоимость зависит только от суммы покрытия и срока. Стандартный полис действует год, на меньший срок оформляют не все компании.

Сначала я оформила годовой полис компании А с максимальной выплатой 500 тысяч рублей. Взяла полис на двоих — так вышло на 10% дешевле, чем если бы оформляла два отдельных полиса. За себя и маму заплатила 7200 Р . Я думала, что все страховки одинаковые и все будет так же легко, как в моем прошлом опыте. Но ошиблась: решила лечиться самостоятельно и игнорировала записи врачей. Это неправильно — вот почему.

я заплатила за два годовых полиса

Самостоятельное лечение. Через три месяца я опробовала новую страховку, когда снова травмировала колено. Но тогда я уже считала себя экспертом по суставам и понимала, что обычный рентген, который делают в круглосуточном травмпункте, ничего не покажет. Чтобы сэкономить время, я не пошла к дежурному травматологу, а сразу сделала МРТ.

В результате исследования специалист описал повреждения колена, но не написал ни слова о самом факте травмы. Делать еще одну операцию на колене я не собиралась, поэтому результатов артроскопии тоже не было. Когда я выслала МРТ в страховую, получила отказ. Для выплаты нужно подтвердить именно факт и дату травмы, то есть нужна была простая справка от травматолога. Сразу после несчастного случая нужно было приехать в больницу или травмпункт, получить справку, рекомендации и продолжать лечиться.

Сделать справку после МРТ по правилам уже было нельзя. Я упустила 25 тысяч рублей — столько выплатила бы компания А за разрыв мениска по моему полису.

Некоторые страховые оплачивают травмы только при непрерывном лечении, то есть придется ходить на приемы к врачу и делать все процедуры. Массаж и физиотерапия тоже считаются.

На будущее я решила искать второе мнение, если есть сомнения. Возможно, другой врач после дополнительного обследования назвал бы другой диагноз. Так получилось с разрывом мениска. Когда я впервые обратилась к врачу с болью в суставе, тот заподозрил ушиб и растяжение. И только на МРТ увидели серьезную травму.

Как выбрать страховку

Мои ошибки научили меня выбирать страховую компанию. Теперь я понимаю, на что обращать внимание.

Отзывы. В интернете есть отзывы о страховых компаниях. Но их, как правило, пишут недовольные клиенты, а благодарности увидишь редко. Не нашла я и отзывов о страховке от несчастного случая — она не так популярна, как, например, каско.

Хорошо, если получится расспросить знакомых об их опыте, но никто из моих друзей не оформлял добровольную страховку от несчастного случая. Поэтому я ориентировалась на собственный опыт, внимательно читала условия и смотрела, как общаются представители компаний с потенциальными клиентами.

Отношение к клиентам. Мне не понравился подход компании А и компании Б, которую я рассматривала, когда второй раз решила купить страховку. Компания А игнорировала мое обращение полтора месяца и ответила только после третьего письма. Я побоялась, что так же долго они будут тянуть в случае травмы. В компании Б не хотели общаться по электронной почте, а предлагали приехать в офис. Мне это неудобно, хотелось оформить все быстро и через интернет.

Таблица выплат и подробные правила страхования. Посмотрите, какие именно травмы покрывает страховка, и обратите внимание на процент выплаты. Чаще всего такая таблица идет приложением к договору страхования и у нормальных компаний висит прямо на сайте. Но в компании Б после третьего запроса ответили, что таблицы вручаются лично клиенту, когда тот подписывает договор — заранее невозможно узнать, на что я подписываюсь. От такого страховщика я отказалась: мне хотелось, чтобы условия были прозрачными.

После промаха с несовпавшими названиями травм я уже внимательно читала таблицу выплат. В некоторых очень подробно расписаны травмы и условия лечения — например, не менее 2 недель в стационаре. И самое главное — в таблице указан размер выплаты, причитающейся за конкретную травму. Размер указан в процентах от общей страховой суммы. Например, у клиента полис на 500 тысяч рублей, за травму полагается 5%, поэтому выплатят 25 тысяч.

Обратите внимание на сумму, от которой рассчитывается процент выплаты по травме. Не всегда это максимальная сумма страхования. Максимальная сумма компенсации в договоре — в случае смерти. Некоторые страховщики для травмы устанавливают меньшую сумму, от которой еще рассчитывают процент выплаты.

Неприятно, что условия могут поменяться даже в период страхования — так было прописано в договоре с компанией B. Теперь она не считает растяжение страховым случаем. Хотя, когда я оформляла договор во второй раз самостоятельно, этот диагноз еще был в таблице выплат.

Ограничения. Страховые сразу оговаривают, какие травмы не компенсируют — например, полученные в самолете или из-за обострения старой болезни.

Проверьте, какие виды спорта покрывает страховка. Чаще всего любую физическую активность считают дополнительным риском и требуют доплатить за него. Например, я хожу в бассейн два раза в неделю — многие страховые считают это любительским спортом с низкой степенью риска. Страховка с таким покрытием обойдется дешевле, чем страховка для дайвинга или парусного спорта. Зимнее плавание многие компании вовсе отказываются страховать.

Срок обращения и список документов. Сразу посмотрите, в какой срок и как нужно сообщать о травме, узнайте стандартный список документов, чтобы сразу взять в больнице нужные.

В итоге во второй раз я оформила страховку в компании В. Подкупили подробные условия страхования и расширенная таблица выплат. Правда, проверить ее пока не пришлось. Получилось даже сэкономить 20% с помощью купона, который нашла в сети.

Физические упражнения помогают растущему организму становиться крепче и выносливее, но одновременно привносят в жизнь маленького спортсмена вероятность повышенного травматизма.

Своевременно оформленная спортивная страховка для ребенка позволит оказать ему помощь максимально быстро и на должном уровне, независимо от состояния бюджета его родителей на момент наступления несчастного случая.

Необходимость страховой защиты

Все большее количество спортивных секций выставляет в качестве обязательного требования наличие спортивной страховки у обучаемых. Надо сказать, что это вполне оправдано, так как в случае получения травмы ребенком, тренер снимает себя часть ответственности и восстановление здоровья пострадавшего происходит за счет страховой выплаты.

В тех же кружках, в которых оформление страховки не является обязательным, при отправлении на соревнования и спортивные сборы требование приобрести страховую защиту все равно становится непременным.

Существует 3 основных риска, которые покрывает спортивный страховой полис:

- летальный исход в результате несчастного случая;

- инвалидность 1 или 2 степени;

- получение травмы.

Как показывает практика, чаще всего дети, во время занятия спортом получают следующие травмы:

- ушибы;

- растяжения;

- переломы;

- разрывы связок и сухожилий.

Страховым случаем будут признаваться только серьезные травмы, поэтому, получив легкий ушиб или небольшое растяжение на выплату надеяться не придется.

Исходя из вышеизложенного стоит признать, что приобретение спортивной страховки имеет смысл, чтобы защитить свой бюджет и оказать необходимую качественную помощь ребенку, при получении им серьезной травмы.

Особенности спортивной страховки

Оформить спортивную страховку ребенку можно по достижении им двухлетнего возраста и при условии, что он занимается спортом регулярно, а именно не реже 1 раза в неделю. Чтобы грамотно воспользоваться полисом страхования следует учитывать ряд его особенностей:

- Страховая выплата осуществляется в случае получения ребенком травмы или летального исхода;

- Страхование сразу всей группы спортивного кружка одновременно путем оформления коллективного заявления, обойдется дешевле за счет скидок и льгот;

- Количество страховых выплат в течение действия договора неограниченно;

- В случае когда соревнования проводятся за рубежом, родители должны заключить договор медицинского страхования выезжающих за пределы Российской Федерации;

- На стоимость страховки влияет вид спорта, которым занимается ребенок. Это связано с тем, что уровень травматичности в разной спортивной деятельности варьируется. Например, при игре в бадминтон риск получить травму гораздо ниже, чем при занятии футболом или гимнастикой, когда спортсмен подвергается опасности каждый день;

- Время действия страховки отличается от стандартного срока в один год. Договор может заключаться как на несколько часов, например, для проведения матча, так и на несколько месяцев – так называемое сезонное страхование.

После ознакомления с особенностями спортивной страховки становится понятно, почему обычное страхование от несчастного случая не подходит для детей-спортсменов. Им действительно необходима адаптированная под их вид деятельности страховая защита.

Порядок оформления договора

Оформление спортивной страховки не требует предоставления большого количества документов, достаточно предоставить следующие данные:

- фамилию, имя и отчество ребенка-спортсмена;

- указать, когда родился ребенок и приложить копию свидетельства о рождении;

- вид спортивной деятельности;

- личные и контактные данные лица, заключающего договор страхования (страхователя) с обязательным приложением копии паспорта.

Чтобы исключить неприятные ситуации во время действия страховой защиты, страхователю следует внимательно изучить все пункты договора и попросить сотрудника страховой компании разъяснить все спорные моменты. Особо тщательно следует обсудить вопрос осуществления страховой выплаты.

Следует учитывать, что денежная компенсация производится в процентах от той суммы, на которую застрахован ребенок, и если она довольно скромная, то даже при серьезной травме, такой как перелом, выплата может составить менее одной тысячи рублей.

В общем, ничего сложного в оформлении страховки нет, главное, прочитать договор перед тем, как подписывать и не стесняться задавать вопросы при заключении сделки, а не в момент наступления страхового случая.

Выбор и обзор страховых компаний

При выборе компании многие родители ориентируются только на стоимость страховки, однако, это не совсем правильный подход, так как зачастую сильно демпингуют цены страховые организации – однодневки.

Чтобы гарантировано получить страховую защиту и денежную компенсацию в случае наступления страхового случая, лучше обратиться к крупным ведущим страховщикам России.

Ниже представлены предложения самых востребованных компаний на рынке страхования:

- Ингосстрах предлагает оформить страховой полис детям в возрасте от 2 до 17 лет включительно со страховой суммой от 50 000 до 300 000 рублей. Минимальная цена страховки 900 рублей.

- Россгострах страхует детей от 3 до 18 лет, на сумму от 30 000 до 500 000 рублей. Стоимость полиса рассчитывается в индивидуальном порядке;

Исходя из представленной информации, становится видно, что условия у ведущих страховщиков примерно одинаковые, и выбор можно сделать исходя из своих личных предпочтений и возможно более раннего опыта сотрудничества по другим видам страхования.

Порядок получения страховой выплаты

Так как активные занятия спортом часто приводят к получению различных травм, страховые случаи в данном виде страхования совсем не редкость.

Для того чтобы оперативно и без проблем получить страховую выплату, необходимо собрать и предоставить полный пакет документов в указанные в полисе сроки:

- Паспорт страхователя (как правило, родитель ребенка);

- Документы застрахованного лица (свидетельство о рождении либо паспорт);

- Документы, доказывающие, что медицинская помощь действительно была оказана;

- Заявление от страхователя на получение страховой выплаты;

- Прочие документы при необходимости (по согласованию со страховой компанией).

Размер страховой выплаты зависит от двух факторов:

- степень тяжести травмы;

- величина страховой суммы.

Обычно, страховые компании при урегулировании убытков по страхованию от несчастного случая практикуют использование таблицы выплат. В ней прописаны всевозможные травмы, которые покрываются страховкой и фиксированный процент, при умножении которого на страховую сумму получается размер компенсации за наступления страхового случая.

Главное, помнить: при наступлении страхового события нельзя паниковать, надо максимально быстро оказать медицинскую помощь пострадавшему и обязательно сохранять все документы, с целью ускорить процесс получения страховой выплаты. А чтобы компенсация действительно покрыла все расходы и оказала реально хорошую помощь, страховую сумму при заключении договора все же лучше устанавливать повыше.

Видео об индивидуальном страховании детей-спортсменов:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

При выезде детей на различные спортивные и показательные выступления родители сталкиваются с необходимостью оформления страховки жизни и здоровья для покрытия ущерба от несчастных случаев и оказания качественной и незамедлительной помощи при различной степени травмированиях.

Несмотря на то, что личное страхование детей является добровольным, многие спортивные организации, ассоциации и тренеры настаивают на покупке полиса. Это условие гарантирует снятие финансовых обязательств при наступлении страхового случая, так как организаторы и наставники несут прямую ответственность за жизнь и здоровье детей во время тренировок и соревнований.

Обязательно ли по закону?

В соответствии с главой 48 ГК РФ “Страхование”, в частности, со ст.935 страхование жизни и здоровья гражданина (ребёнка до 18 лет) не может осуществляться в принудительном порядке. В данном случае ребенок защищен лишь полисом обязательно медицинского страхования ОМС (ДМС), в соответствии с которым ему оказывается необходимая медицинская помощь в случае болезни или травмы (не на спортивных соревнованиях).

Отдельных законов, регламентирующих обязательность детского страхования при проведении спортивных мероприятий, конкурсов или выступлений, в России по состоянию на 2018 год не существует.

Статья 927 ГК РФ указывает на возможность государственного обязательного страхования жизни и здоровья, в том числе, детей за счёт бюджетных средств. В практике организации спортивных игр бюджетные средства тратятся лишь на дорогу, проживание, питание и награды (Приказ Министерства спорта РФ от 30.03.15 г. N 283).

В целом, если дети направляются на спортивные мероприятия от детсадов, школ и колледжей, страховка оформляется по желанию родителей.

Если учитывать высокую травматичность спорта, наличие полиса желательно в любом случае, хотя бы с покрытием минимальных рисков.

По-другому дело обстоит, если ребёнок (до 18 лет) занимается спортом профессионально, заключая трудовой договор с работодателем. Статьей 348.2 ТК РФ установлено требование об обязательном страховании спортсменов (помимо ОМС или ДМС).

На территории РФ спортсмены получают полис обязательного социального страхования, страховщиком по которому является ФСС РФ. Страховка также покрывает ущерб от несчастных случаев (закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний” N 125 -ФЗ).

При организации соревнований в другой стране, детям также оформляется туристическая страховка, покрывающая расходы на оказание первой помощи и лечение в медицинских учреждениях.

Правовые аспекты медицинского обеспечения детей, занимающихся физической культурой и спортом, также изложены в законе “О физической культуре и спорте в Российской Федерации” N 329-ФЗ

Какие травмы прописываются в договоре

Дополнительное страхование детей, участвующих в спортивных соревнованиях, во многих случаях становится одним из условий участия вне зависимости от того, является ребёнок спортсменом или нет.

Страхование осуществляется индивидуально или коллективно. Стандартная страховка действует только во время соревнований. Расширенная – покрывает ущерб при травмах, полученных в любой период соревнований (тренировка, отдых, переезд).

Стоимость полиса дифференцируется в зависимости от степени травматичности конкретного вида спорта и состояния здоровья ребенка.

Полис могут потребовать при занятиях в детских спортивных школах, секциях, выступлениях, конкурсах и сборах спортивной направленности, при организации детского отдыха в спортивных лагерях и т.д.

Объектом договора считается риск возникновения несчастного случая – внезапной и непредвиденной потери здоровья, работоспособности и жизни во время выступлений.

Рисками по несчастным случаям выступают:

- пожар, взрыв, ожог;

- наводнение, утопление, обморожение;

- стихийное бедствие, удар молнии, электрическим током, солнечный удар;

- отравление, удушение;

- нападение злоумышленников;

- авария;

- потеря багажа и экипировки;

- падение с высоты;

- причинение вреда здоровью и имуществу 3-их лиц (гражданская ответственность);

- травмы.

В договорах указывают различные виды травм:

- перелом, смещение позвонков, вывих, разрыв сухожилий и повреждение мышц, травмы суставов;

- ссадина, порез, ушиб;

- травма головы, лица, челюсти, потеря зубов.

При страховании учитывают 3 степени рисков в зависимости от травмоопасности спорта. Стоимость полиса для ребенка, занимающегося единоборством, будет намного выше, чем у гимнаста, стрелка или шахматиста

Стоимость

Стоимость страховки рассчитывается, исходя из страховой суммы. Стандартный полис для соревнований стоит порядка 1000 руб. При этом сумма покрытия составляет до 50000 руб. Период действия – одни сутки, неделя, месяц, год (не более), в зависимости от длительности соревнований. Максимальная сумма выплат по страховому случаю колеблется в пределах полумиллиона рублей, цена полиса составляет от 5 до 50000 руб.

Например, Ингосстрах застрахует ребенка-баскетболиста на неделю соревнований (инвалидность, травма, смерть) за 212 руб., боксера – за 460 руб. при общей сумме покрытия в 200 тыс. руб.

В Росгосстрахе для страхования детей, занимающихся спортивным видам спорта, предусмотрена программа “Фортуна. Дети” с выплатами от 30 до 300 тыс. руб. Стоимость полиса со всеми включенными рисками не превышает 1000 руб.

Альфа-Страхование предлагает посуточную страховку с минимальной стоимостью 500 руб. Максимальная страховая премия составляет 500 тыс.руб.

У Ресо-Страхования страховку можно купить за сумму в пределах 100-5000 руб. Страховое покрытие гарантирует выплаты в размере от 20-100 тыс. руб.

Такие же расценки предлагает страховая группа “Макс”.

Важно. При покупке страховки стоит учитывать доступные сроки страхования, чтобы не переплачивать за годовой полис. Обычная страховка от несчастных случаев не предусматривает выплат в случае травмирования или получения инвалидности (смерти) в результате занятия спортом. В полисе учитывают все риски и максимальную сумму выплат по ним, т.к. в большинстве случаев даже ее не хватает на лечение реабилитацию. Дополнительно подбирают полис на индивидуальных условиях.

Можно ли сделать только на 1 день

Возможно. В случаях, когда ребёнок занимается спортом постоянно и периодически выезжают на различные соревнования, следует приобретать годовую страховку. Она обходится дешевле разовой и гарантирует своевременную помощь при серьезных травмах. Либо оформлять полис на известную дату (период), если соревнования носят разовый характер (максимум за 6 месяцев до старта).

Спортивная страховка детей на случай соревнований различными компаниями осуществляется по-разному. В большинстве случаев можно самостоятельно установить срок действия договора. Разница в спортивных страховках на случай соревнований заключается лишь в дифференциации программ, созданных специально для детей. Отдельные страховые компании продают спортивные детские полисы как обычную страховку от несчастных случаев с добавлением опций.

Почему участие в соревнованиях не входит в стандартную спортивную страховку (для секций, школ, лагерей)

Спортивная страховка финансово защищает ребёнка при получении различного рода травм, полученных как на занятиях, так и на соревнованиях. В данном случае полис составляется на год.

Если требуется разовая страховка на период проведения соревнований, стандартная программа страхования не подойдёт. Дело в том, что дети могут быть застрахованы лишь при регулярном занятии в секциях и кружках (минимум 1-2 раза в неделю). Для проверки страховая компания запрашивает справку из спортивного учреждения. Как правило, дети, обучающиеся по спортивным программам, застрахованы в той или иной степени.

“Разовая” же страховка может понадобиться при направлении ребенка в спортивный лагерь или на время организации спортивных сборов, организованных школой. Именно в этом случае приобретается услуга.

Дополнительными опциями могут выступать поисково-спасательные работы, экстренная эвакуация вертолетом, оплата расходов за третьих лиц в форс-мажорных обстоятельствах, лечение при укусах насекомых или животных.

Киберспорт

В соответствии со ст.21 закона N 329-ФЗ страхование детей осуществляется только по общепризнанным в России видам спорта. Разберемся, какие из них могут проводиться через интернет (онлайн).

Министерство спорта дает исчерпывающую информацию по данному вопросу. В 2016 году киберспорт (компьютерный или электронный) окончательно приравняли к виду спорта по всероссийскому реестру. Правила киберспорта регламентируются Приказом Минспорта России о 09.10.17 N 881. Турниры по видеоиграм проводятся для участников старше 14 лет.

Спортивный покер, начиная с 2009 года, в РФ не признается спортивным состязанием.

Страхование детей (14-18 лет) от несчастных случаев в киберспорте также актуально, как и при занятии активными видами спорта. Организуются подобные турниры на специально организованных площадках. В страховке обговаривают риски, связанные с использованием техники. Травмы и ЧП рассматриваются как дополнительные опции полиса.

Популярные программы

Любая страховая компания предлагает различные решения по страховкам. Некоторые из них выделяют спортивное страхование на соревнованиях (при занятии спортом) в отдельные программы. Перечислим их:

- “Дети и спорт” (Альфа-Страхование);

- “Джуниор” (ВТБ-Страхование);

- “Для детей” (Сбербанк-Страхование);

- “Личная защита” (Ресо-Гарантия);

- “Мой ребёнок – спорт” (АСКО- Страхование);

- “На старт” (Макс);

- “Страхование спортсменам” (Liberty-Страхование);

- “Страховая защита от несчастного случая при занятии спортом” (Мой шлем);

- “Страховка для спортсменов от несчастных случаев” (Ингосстрах);

- “Фортуна. Дети” (Росгосстрах);

Как лучше застраховать ребенка

Для начала стоит определить какой из страховщиков предлагает лучшие условия, исходя из потребностей. Это может быть страховка непосредственно соревновательного процесса либо страховка, действующая 24 ч. в сутки на протяжении застрахованного периода. Также стоит внимательно отнестись к опциям, предусмотренным для экстренных ситуаций. Сумму страхового покрытия выбирают по финансовым возможностям.

Если ребёнок отправляется в лагерь, целесообразно расширить список несчастных случаев и ограничиться и включить в страховку поисковые работы.

При организации массовых школьных соревнований необходимо воспользоваться краткосрочным полисом. В остальных случаях на помощь придёт стандартная страховка по страхованию детей-спортсменов.

Чтобы оформить договор и получить полис, требуется предоставить документы:

- свидетельство о рождении или паспорт ребёнка;

- паспорт и данные банковского счёта одного из родителей, ИНН;

- справка из образовательного учреждения (с указанием вида спорта).

Полис может оформляться как онлайн, так и в офисе; с франшизой и без.

Спортивная страховка детей, отправляющихся на соревнования, не является обязательной. Может включаться в общую спортивную страховку сроком до одного года. Предназначена для оказания помощи детям, с которыми во время соревнований произошёл несчастный случай.

Читайте также: