Реструктуризация долгов гражданина как процедура банкротства

Обновлено: 02.07.2024

Реструктуризация долгов — это изменение условий их погашения выгодным для заемщика образом. К таким изменениям относятся, например, увеличение срока погашения, пересчет пени и штрафов, предоставление льготного периода.

Физические и юридические лица пользуются как собственными средствами, так и заемными. Но иногда долговые обязательства становятся непосильными. Причины бывают разными: один не рассчитал возможностей, у другого изменились обстоятельства. В любом случае решить проблему поможет процедура реструктуризации долгов. Разберемся, что это такое и как ее провести.

Законодательная база

Отдельный, специальный, закон о реструктуризации долга физических лиц в России отсутствует. Такой термин используется в разных отраслях права. Наиболее конкретно об этом говорит Бюджетный кодекс РФ . Исходя из его трактовки, выделяют следующие компоненты такой процедуры:

- соглашение между кредитором и должником об изменении исходного обязательства;

- предоставление отсрочек, рассрочек, изменение объема или срока уплаты процентов;

- допускается частичное уменьшение основного долга.

Однако в БК РФ речь идет о государственном или муниципальном долге — нам стоит обратиться и к другим сферам правового регулирования.

Исходя из статьи 213.2 Федерального закона № 127-ФЗ от 26.10.2002 , реструктуризация долга — это одна из процедур банкротства физического лица. Обычно это первая стадия расчетов с кредиторами. Она предшествует реализации имущества.

Исходя из содержания статьи 84 того же ФЗ, такая мера применяется и в отношении юридического лица на этапе финансового оздоровления. То есть, пока организация банкротом не признана, у нее есть шанс восстановить платежеспособность путем реструктуризации долга.

Реструктурировать долг — что это означает на практике

Кредитные организации предлагают такую услугу своим клиентам, испытывающим трудности в погашении задолженностей, рестукритизация кредита позволяет решить проблему без привлечения органов власти.

К примеру, у человека сократился доход или он попал в сложную жизненную ситуацию, потребовавшую больших денег. В итоге он перестал вносить платежи по кредиту. В такой непростой жизненной ситуации он вправе обратиться в банк с просьбой о более щадящих условиях.

Если причины оказались объективно уважительными, то кредитор согласится. Банки не хотят терять клиентов и по возможности идут им навстречу. В такой ситуации очень выручит незапятнанная кредитная история.

Таким образом, простыми словами, что такое реструктуризация долга, — это изменение условий возврата денег таким образом, чтобы процесс возврата стал для должника посильным.

Что предложит банк

Вариант, как реструктуризировать кредит, обычно подбирают, исходя из личных обстоятельств клиента. Необходимо достичь условий, при которых он сможет стабильно расплачиваться за кредит. Рассмотрим эту процедуру на примере Сбербанка:

- Выделение льготного периода. Банк дает отсрочку по погашению процентов. Тогда ежемесячный платеж становится меньше. Эффективно для тех, кто брал заем на длительный срок и доля процентов значительно превышает долю тела кредита.

- Увеличение общего срока обязательств. Если добавить число месяцев на погашение всей суммы, то размер ежемесячного платежа уменьшится. Однако здесь стоит учитывать переплату, которая получится в итоге. Хотя в большинстве случаев она себя оправдывает.

Если речь идет об ипотеке, то некоторые банки позволяют уменьшить процентную ставку. Но это допускается лишь в случае снижения ключевой ставки Центробанка.

Очень важно, перед тем как брать реструктуризацию долга по схеме, предложенной банком, оценить собственные силы и способность погасить кредит на новых условиях. В некоторых случаях даже льготные условия оказываются непосильными.

Еще практикуется рефинансирование, то есть перекредитование. Клиент берет второй кредит на более выгодных условиях для погашения первого. Ставки по таким целевым займам обычно ниже, чем по потребительским и ипотечным. Для банков это удобный способ переманивания клиентов у своих конкурентов.

Реструктуризация долга через суд

Если договориться с банком не удалось, то остается прибегнуть к судебной помощи. И тут есть два варианта:

- процедура банкротства;

- реструктуризация долга через суд без банкротства через иск к кредитной организации с требованием пересмотреть условия.

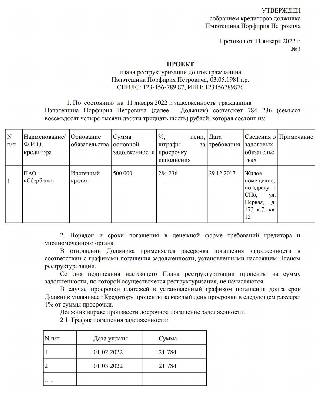

В первом случае понадобится предоставить документы, перечисленные в статье 213.15 Федерального закона № 127-ФЗ:

- проект плана реструктуризации;

- заявление о его одобрении;

- сведения об имуществе должника (включая права);

- информация о задолженности;

- данные о доходах за последние полгода;

- отчет из бюро кредитных историй.

Образец плана

В процессе реализации плана допускаются его корректировки. Право на внесение изменений есть и у должника, и у его кредиторов. Однако, если с планом согласиться, но потом не выполнять, кредиторы вправе потребовать отмены решения. Тогда организацию ждет конкурсное производство, а физлицо — реализация имущества.

Если рассуждать о том, как добиться реструктуризации долга по кредиту через суд, то успех этой затеи зависит от конкретных условий возникновения препятствий для исполнения обязательств. Наиболее высокие шансы на победу — у женщин-декретниц, призывников, уволенных или сокращенных, и людей, утративших трудоспособность.

Реструктуризация долга при банкротстве физического лица является одним из главных способов погашения задолженности человека в ходе процедуры банкротства. С 1 октября 2015 года граждане получили право наравне с юридическими лицами устанавливать в суде свою финансовую несостоятельность.

Что такое реструктуризация долга при банкротстве физического лица?

Этапы процедуры банкротства у физических и юридических лиц отличаются. В частности, вместо этапов наблюдения и конкурсного производства, проводимых при финансовой несостоятельности компаний, для граждан должников используются реструктуризация долга и реализация имущества.

Реструктуризировать долг означает облегчить условия для выплаты задолженности, например, изменить сроки и размеры платежей. Реструктуризация, проводимая в период банкротства, значительно отличается от аналогичной процедуры, проводимой банком по заявлению должника. Во втором случае вместе с увеличением сроков по выплатам должнику грозит поднятие процентной ставки на 20% и более.

Кроме этого для того, чтобы не объявлять человека банкротом кредиторы могут пойти на уступки и списать часть задолженности. Банки, как правило, готовы простить должнику только часть процентов или пеней за просрочку платежа, на уменьшение суммы основного долга надеяться не приходится.

Составление плана реструктуризации

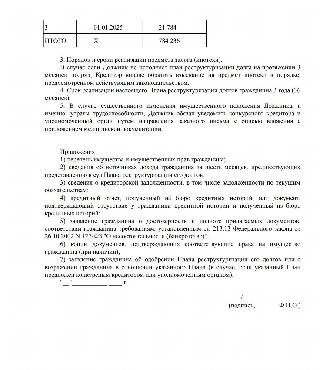

Основным документом, на основании которого можно реструктуризировать долги через арбитражный суд, является план реструктуризации. План составляется самим должником либо кредитором и предоставляется для изучения финансовому управляющему.

В план включают следующую информацию:

- Сумма долговых обязательств перед кредитором (основной долг +проценты);

- Размер ежемесячных выплат физлицом;

- Сроки окончательного расчёта.

В течение 20 дней после получения плана управляющий должен обсудить его со всеми кредиторами. Если последние согласятся с изложенными положениями, план передаётся в Арбитражный суд. Судья проверяет план на соответствие нормам законодательства и утверждает либо отклоняет его.

Перед направлением плана судье, должнику необходимо собрать следующие документы:

- Справка о доходах за полгода;

- Справки об общих долговых обязательствах перед каждым кредитором;

- Сведения об имеющемся в собственности имуществе;

- Кредитная история;

- Заявление должника об одобрении плана.

Условия для назначения реструктуризации

Для того чтобы реструктуризировать долг гражданина суд должен проверить, соответствует ли должник определённым условиям. Перечень требований, дающих возможность применить процедуру, содержится в ст.213.13 вышеназванного закона.

Итак, условия реструктуризации долга при несостоятельности физического лица:

- У должника есть постоянный надёжный источник дохода;

- Гражданин считается несудимым за преступления в экономической сфере;

- Истёк срок, в период которого человек считается привлечённым к административной ответственности за некоторые правонарушения (например, мелкое хищение или преднамеренное банкротство);

- В течение последних 5 лет должник не признавался банкротом;

- Отсутствуют иные планы реструктуризации в отношении гражданина, утверждённые за последние 8 лет.

В случае несоответствия хотя бы одному условию, суд продолжает дело и переходит к реализации имущества должника, минуя реструктуризацию.

Преимущества и недостатки реструктуризации для должника

На практике уговорить кредиторов реструктуризировать долги достаточно сложно. Несмотря на то, что эта процедура потребует от должника немало времени и сил, она имеет массу плюсов:

- Появляется возможность законно уменьшить размер задолженности;

- Имущество должника остаётся у него в собственности;

- Дорогостоящее имущество должника не будет реализовано по минимальной цене на торгах.

Процедура не лишена и недостатков:

- Составление плана – очень сложное и кропотливое занятие и сделать это самостоятельно должнику вряд ли удастся;

- Из-за больших сроков реализации данной процедуры и её малой результативности многие финансовые управляющие отказываются брать дела о банкротстве физических лиц.

Адвокат Мурзакова Екатерина Михайловна поможет грамотно составить план реструктуризации долга при банкротстве физического лица, представит ваши интересы при общении с кредиторами и финансовым управляющим. Проконсультироваться по интересующим вас вопросам можно по телефону 8 (495) 505 24 50.

В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. В России возможность признания финансово несостоятельными физических лиц появилась несколько лет назад. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Банкротство — это законное списание долгов через суд, если взыскать их невозможно. Процедура банкротства физических лиц и ИП в России регулируется специальным законом, а начать процедуру банкротства может как сам человек, так и кредиторы или Федеральная налоговая служба.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда физическое лицо может объявить себя банкротом?

Процедуру банкротства можно пройти, если доход физического лица не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

- При сумме долга более 500 000 рублей физическое лицо обязано объявить себя банкротом.

- При сумме долга менее 500 000 рублей — это добровольное право физического лица.

С чего начать процедуру банкротства физического лица?

В 2020 году в закон внесли корректировки: теперь процедуру банкротства можно провести двумя способами:

- Стандартным — через арбитражный суд.

- Упрощённым — через МФЦ.

Упрощённая процедура банкротства

Упрощённая процедура банкротства через МФЦ не требует привлечения финансового управляющего. Прибегнуть к ней можно в одном из четырёх случаев:

- Размер задолженности от 50 000 до 500 000 рублей.

- Окончено исполнительное производство и есть подтверждение от судебного пристава, что имущества должника недостаточно для покрытия задолженности.

- Нет других действующих исполнительных производств.

- Не открыто дело о банкротстве в арбитражном суде.

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

- Составить перечень кредиторов и долгов.

- Написать заявление о признании физлица банкротом.

- Подать в МФЦ заявление вместе с перечнем кредиторов и пакетом документов, который включает паспорт, СНИЛС, ИНН и свидетельство о временной регистрации (при наличии).

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель, действующий по нотариальной доверенности. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать.

Стандартная процедура банкротства

При стандартной процедуре в суд подаётся заявление в свободной форме. В шапке должны быть наименование суда, паспортные данные должника, адрес и телефон. Необходимо указать, каким кредиторам и сколько денег должен гражданин, приложить документы, подтверждающие задолженность. Также надо отметить, какие причины привели к финансовым проблемам, составить опись имущества и банковских счетов.

Нужно выбрать и указать саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

В шапке должны быть наименование суда, паспортные данные должника, адрес и телефон. Необходимо указать, каким кредиторам и сколько денег должен гражданин, приложить документы, подтверждающие задолженность. Также надо отметить, какие причины привели к финансовым проблемам, составить опись имущества и банковских счетов.

Нужно выбрать и указать саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Что происходит дальше?

Суд рассмотрит дело и решит, обосновано заявление о банкротстве физического лица или нет. Процесс может длиться от 15 дней до трёх месяцев. Если суд одобряет заявление, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего.

Но если установят факт сокрытия ценностей, кредиторы могут оспорить внесудебное банкротство должника через арбитражный суд.

Далее возможен один из трёх путей развития ситуации:

Реструктуризация — пересмотр условий погашения долга с созданием для должника нового плана выплаты задолженности без санкций в течение трёх лет.

Такой вариант возможен, если гражданин имеет достаточный регулярный доход, чтобы выплатить все долги в указанный срок. Кроме того, он не должен иметь судимости за экономические преступления, банкротства последние пять лет и реструктуризации долгов в течение восьми лет.

Пока происходит реструктуризация, имуществом гражданина распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если иное не установлено судом. После уплаты по кредитам и полного погашения реструктурированного долга, гражданина не признают банкротом. Если не получается закрыть обязательства, его ждут последствия в виде реализации имущества.

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. Обычно на реализацию имущества уходит шесть месяцев, если нет других судебных распоряжений. Должнику оставляют только одну квартиру, если недвижимое имущество не куплено в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Финансовый управляющий направит сведения в суд для завершения процедуры банкротства.

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник исправно платит, согласно новым договоренностям, но в случае нарушения условий мирного соглашения, дело снова попадает в суд, и процедура признания банкротства возобновляется.

Внесенный проект будет принят в ближайшее время, поэтому его важно обсуждать здесь и сейчас. Кредиторам нужно подготовиться к новым правилам работы с просроченными долгами, а должникам исследовать новый путь выхода из кризиса — реструктуризацию.

Модель несостоятельности в России

В новом проекте законодатель вводит новую процедуру — реструктуризацию долгов. Механизмы работы процедуры в основном заимствованы из опыта США. При этом модель несостоятельности в США носит продолжниковый характер, а в России — прокредиторский, но, несмотря на заимствование процедуры, российское банкротное законодательство сохраняет прокредиторский уклон.

Неэффективность существующих в России реабилитационных процедур (внешнего управления, финансового оздоровления)

Законопроект упраздняет процедуры наблюдения, финансового оздоровления и внешнего управления, вместо них вводят процедуру реструктуризации долгов. Исключение из закона процедур финансового оздоровления и внешнего управления особых дискуссий не вызывает — за годы применения они показали свою невостребованность.

Предпосылки для эффективного применения реструктуризации

Введение и прекращение процедуры реструктуризации, переход в конкурсное производство

В отличие от процедуры наблюдения реструктуризация не является обязательной предпосылкой ликвидационной процедуры конкурсного производства, ее вводят по инициативе должника или кредиторов при наличии возможностей восстановления платежеспособности.

Дополнительные опасения вызывает перечень оснований досрочного прекращения процедуры реструктуризации. Они установлены императивно и являются достаточно жесткими. Например, если должник просрочит больше чем на 15 дней срок удовлетворения требований кредиторов, то процедура реструктуризации может быть досрочно прекращена. Широкие возможности выхода из реструктуризации приведут к уменьшению интереса в ее введении со стороны и должников, и кредиторов.

Руководство должником при реструктуризации

За рубежом в реабилитационных процедурах стараются сохранить руководство должника, а внешнего менеджера назначать только в исключительных случаях. Такая логика понятна, добросовестный бизнес прямо заинтересован в сохранении и восстановлении производства, поэтому приложит максимум усилий, чтобы не упасть в банкротство.

В нашем законопроекте предусмотрены обязательное назначение антикризисного управляющего, крайне широкие возможности для отстранения руководства компании и обширный перечень ограничений и механизмов контроля за их деятельностью.

Содержание плана реструктуризации

План реструктуризации может быть подготовлен должником, кредиторами, антикризисным управляющим, представителем работников, участниками должника, третьими лицами, в том числе государственными органами. В нем должны содержаться:

· Обоснование возможности восстановления платежеспособности должника.

· Способы реструктуризации долга.

· Сведения об обязательствах должника.

· Расчет сумм кредиторов третьей очереди.

· Сведения о ликвидационной стоимости предмета залога.

Утверждение плана реструктуризации

План реструктуризации подлежит одобрению органами управления должника (общим собранием участников должника, советом директоров должника), если содержит сделки, требующие корпоративного одобрения, а также одобряется кредиторами, чьи права затрагивает.

Важно, что законопроект не предусматривает механизма cram down, то есть судебного принуждения кредиторов к введению процедуры реструктуризации в отношении должника. Наличие такого инструмента повысило бы количество реструктуризаций, что особенно актуально в условиях недоверия кредиторов к этой процедуре.

Эффект от новой процедуры

Для должника: реструктуризация может быть интересна должникам при несогласованности воли кредиторов относительно порядка погашения задолженности перед ними, в таком случае путем реструктуризации можно побудить их к диалогу и принятию решения. Также реструктуризацию могут использовать, чтобы попытаться отсрочить несостоятельность, но думается, что такая практика будет пресекаться на этапе введения процедуры. Скорее всего, при наличии возможностей восстановления платежеспособности должник будет искать пути внесудебной реструктуризации, которую законопроект не регулирует.

Для кредиторов: реструктуризация может быть интересна кредиторам, которые недостаточно доверяют должнику и настаивают на погашении обязательств под контролем суда и антикризисного управляющего.

Мнение автора может не совпадать с мнением редакции

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Реструктуризация долга может оказаться полезной, если вы хотите сохранить активы. Например, у вас есть ипотечная квартира или другое имущество в залоге. Однако на данный момент возможности погашать кредит в тех суммах, которые определены графиком погашения, у вас нет. По сути реструктуризация – это процедура банкротства физического лица, включающая анализ состава задолженности гражданина и пересмотр сроков и порядка ее погашения.

Кому выгодна процедура реструктуризации долга?

Реструктуризация долгов гражданина может оказаться выгодной как кредиторам, так и должнику. Должнику – потому что он имеет возможность сохранить свое имущество от продажи, постепенно расплатившись с долгами. Кредиторам – потому что они получают надежду на возврат задолженности, считавшейся безнадежной.

Итак, реструктуризация имеет смысл для должника всегда, когда у него есть активы, которые он хотел бы сохранить: например, квартира в ипотеке.

На какой срок вводится реструктуризация долга?

Реструктуризация долгов может быть введена на срок до 3-х лет. Предполагается, что за эти три года должник должен погасить долги на тех условиях, которые установлены планом реструктуризации.

Иногда суды вводят процедуру реструктуризации в отношении тех должников, которые по каким-то причинам не являются в судебные заседания. Видимо, потому что явившиеся должники ходатайствуют о применении к ним сразу реализации имущества, указывая на то, что реструктуризировать у них нечего. Для должника последний вариант, конечно, выгоднее: во-первых, перейдя сразу к продаже имущества, не надо терять время на ожидание конца процедуры реструктуризации, которая может быть введена на срок до трех лет. Во-вторых, не приходится платить финансовому управляющему дополнительные 25 000 рублей за процедуру.

Тем не менее, по закону именно реструктуризация долгов гражданина должна быть первой и основной процедурой банкротства. Поэтому, когда должник физически отсутствует в заседании, суд вводит именно ее. О введении процедуры реструктуризации суд выносит соответствующее определение.

Этапы реструктуризации долга при банкротстве физического лица

Этап 1 – Введение процедуры реструктуризации

Реструктуризация долга может быть введена судом в случае, если заявление о банкротстве граданина будет признано обоснованным, но у него есть доходы для расчетов с кредиторами. С этого момента для гражданина-должника наступают следующие последствия:

- срок исполнения денежных обязательств гражданина считается наступившим;

- прекращается начисление неустоек на должника (кроме текущих обязательств);

- прекращается начисление процентов по обязательствам (кроме текущих обязательств);

- на требования кредиторов гражданина налагается мораторий (их запрещается удовлетворять);

- исполнительное производство в отношении должника приостанавливается;

- любые требования к должнику могут заявляться только в суд, рассматривающий дело о банкротстве.

Введение реструктуризации долгов налагает на гражданина ограничения в распоряжении имуществом. Самостоятельно он вправе совершать лишь бытовые сделки, и только с согласия финансового управляющего гражданин может:

- приобретать и отчуждать имущество стоимостью более 50 000 руб.;

- приобретать и отчуждать любое недвижимое имущество, ценные бумаги, транспортные средства;

- приобретать и отчуждать доли в уставном капитале;

- передавать имущество в залог;

- получать и выдавать кредиты, займы;

- выдавать поручительства.

Если должник и управляющий не достигают согласия по поводу совершения гражданином сделок, возникший между ними спор разрешает арбитражный суд.

Если все же должник совершает указанные сделки без согласия управляющего – суд вправе признать их недействительными по требованию управляющего, кредитора или уполномоченного органа. При этом за совершение таких сделок должнику грозит штраф в размере 4000-5000 руб. (ст.14.13 КоАП РФ).

По истечении пяти рабочих дней с момента публикации сведений кредиторы и третьи лица считаются извещенными.

Этап 3 – Направление уведомлений о введении реструктуризации

В уведомлении управляющий предлагает кредиторам заявить свои требования к гражданину-должнику в рамках дела о банкротстве и разъясняет порядок их заявления.

Этап 4 – Предъявление кредиторами требований к должнику

Заявленные кредиторами требования учитываются финансовым управляющим в соответствующем реестре. Внесение кредитора в реестр дает ему право участвовать в собраниях кредиторов с правом голоса.

Должник вправе возражать против требований кредиторов. Однако суд может отклонить его возражения, которые, по мнению суда, заявляются для затягивания рассмотрения дела о банкротстве.

Кредиторы также вправе возражать против требований других кредиторов. Однако в отличие от должника такое право кредиторов ограничено сроком – возражения кредиторов могут быть заявлены в течение 15 дней после закрытия реестра (то есть 15 дней по истечении двух месяцев для заявления кредиторами требований).

Этап 5 – Составление проекта плана реструктуризации долга гражданина

Право составлять план реструктуризации имеют кредиторы должника, уполномоченный орган и сам должник. Однако не любой гражданин может воспользоваться правом реструктурировать свою задолженность. План реструктуризации может быть представлен только в отношении граждан:

- обладающих хотя бы одним источником постоянного дохода;

- не имеющих неснятой или непогашенной судимости за экономические преступления;

- не имеющих административных взысканий за мелкое хищение, умышленное уничтожение или повреждение имущества, фиктивное или преднамеренное банкротство.

Если такие обстоятельства есть – реструктуризация задолженности не вводится и суд сразу переходит к процедуре продажи имущества гражданина-должника.

В проекте плана должны быть указаны:

- срок и порядок погашения требований кредиторов (основной долг плюс проценты на основной долг)

- сумма ежемесячных платежей в погашение требований кредиторов.

Проект плана направляется финансовому управляющему, всем известным кредиторам, в уполномоченный орган и должнику. Срок для направления плана – 10 дней с даты закрытия реестра (то есть 10 дней по истечении двух месяцев для заявления кредиторами требований).

Этап 6 – Одобрение плана реструктуризации

План реструктуризации должен быть одобрен кредиторами на первом собрании кредиторов. Это собрание организует и проводит финансовый управляющий не позднее 60 дней с даты закрытия реестра, но не ранее чем через 20 дней с даты направления кредиторам проекта плана реструктуризации.

Для привлечения к участию в собрании финансовый управляющий за 14 дней до даты собрания публикует в Реестре информацию о времени и месте его проведения, а также направляет соответствующие уведомления кредиторам и в уполномоченный орган.

Собрание может быть проведено и заочно. В этом случае к уведомлению управляющий прикладывает бюллетени для заочного голосования.

Основной вопрос собрания кредиторов – одобрение или отказ в одобрении проекта плана реструктуризации задолженности гражданина. Решение принимается большинством голосов от общего числа кредиторов и уполномоченных органов, включенных в реестр.

Если проект плана не был одобрен, суд по ходатайству заинтересованного лица может предоставить срок до двух месяцев для доработки плана. После доработки собрание кредиторов проводится повторно по тем же правилам.

Этап 7 – Утверждение плана реструктуризации судом

Если план реструктуризации был одобрен собранием кредиторов, то финансовый управляющий передает его на утверждение суда.

Условиями утверждения плана судом являются:

- погашение должником текущих обязательств;

- погашение долгов кредиторов первой и второй очереди.

Кроме того, для утверждения плана судом необходимо, чтобы

- план являлся экономически исполнимым;

- при его реализации не нарушались интересы несовершеннолетнего;

- план оставлял должнику и его семье средства для проживания в размере не менее величины прожиточного минимума;

- исполнение плана не препятствовала погашению должником своих обязательств в будущем.

Если план не был одобрен собранием кредиторов, то суд может:

- признать гражданина банкротом и ввести процедуру продажи его имущества;

- вопреки решению собрания кредиторов утвердить план реструктуризации в случае, если реализация плана позволить погасить существенно большую задолженность, чем можно погасить за счет немедленной реализации имущества и распределении среднемесячного дохода должника за шесть месяцев, и эта задолженность составляет не менее 50 % размера заявленных требований.

Итак, суд может утвердить представленный план, даже если гражданин-должник не согласен с планом реструктуризации задолженности.

Этап 8 – Исполнение плана реструктуризации долга

Срок погашения гражданином долгов по плану реструктуризации может составлять до трех лет со дня его утверждения судом. Если первоначально для исполнения плана был установлен более короткий срок, то по ходатайству заинтересованных лиц суд вправе его продлить до трех лет.

Этап 9 – Подготовка отчета о реструктуризаци и долга

Не позднее месяца до окончания срока действия плана финансовый управляющий составляет отчет по итогам его исполнения и направляет кредиторам, в уполномоченный орган и в суд с приложением документов, подтверждающих погашение задолженности.

Если план не был исполнен, то, получив отчет, кредиторы и уполномоченный орган вправе обратиться в суд с ходатайством об отмене плана и признании гражданина банкротом.

Если план исполнен и задолженность погашена, суд выносит определение о завершении процедуры реструктуризации.

Будет ли рассматриваться проект плана реструктуризации долгов, если должник направил его с опозданием?

Да. Даже если должник направляет план реструктуризации задолженности с пропуском срока, собрание кредиторов все равно должно будет его рассмотреть. Однако в любом случае заинтересованным лицам надо предоставить время для ознакомления с планом и подготовки возражений по нему. Поэтому должник должен обеспечить получение плана реструктуризации кредиторами до дня проведения собрания с учетом времени, необходимого им на подготовку.

Утвердит ли суд план реструктуризации, если гражданин с ним не согласен?

По общему правилу, суд утверждает план реструктуризации долгов по делу о банкротстве гражданина только с согласия гражданина-должника. Это обосновано практически, поскольку раз именно должник будет исполнять этот план, то он как минимум должен быть согласен с его условиями. В противном случае гражданин просто его исполнять не будет.

Одобрение плана реструктуризации должник может выразить как в своем письменном заявлении, направленном в суд, так и устно при рассмотрении дела, что будет занесено в протокол судебного заседания.

Однако в исключительных случаях суд может утвердить план реструктуризации долгов гражданина и без его согласия. Это случаи, когда суд признает несогласия гражданина с планом реструктуризации недобросовестным поведением должника, злоупотреблением им своими правами. Это касается, например, ситуаций, когда должник имеет стабильный высокий доход и ликвидное имущество, однако возражает против утверждения плана погашения им задолженности.

Как быть, если кредиторы и должник представят разные планы реструктуризации долгов?

Такая ситуация встречается на практике довольно часто. Если финансовый управляющий получит несколько планов реструктуризации долгов гражданина, он обязан будет их все представить на рассмотрение собранию кредиторов. Именно собрание и будет решать, какой план утвердить.

Можно ли изменить план реструктуризации долгов гражданина?

Условия плана реструктуризации долгов гражданина можно изменить. Право внести предложение об изменении условий плана реструктуризации долгов предоставлено:

Что будет, если ни кредиторы, ни должник не представят план реструктуризации долгов гражданина?

Такая ситуация возможна, тем более что закон ни для кредиторов по делу о банкротстве гражданина, ни для финансового управляющего, ни для самого гражданина-должника обязанности готовить план реструктуризации задолженности.

Если проект плана реструктуризации никем не будет представлен, то финансовый управляющий должен будет внести на рассмотрение собрания кредиторов вопрос о признании гражданина банкротом и реализации его имущества.

Читайте также: