Расходы учредителя как учесть

Обновлено: 17.05.2024

К прочим расходам, связанным с производством и реализацией, учитываемым для целей исчисления налога на прибыль в соответствии со ст. 264 НК РФ, относятся в том числе управленческие расходы (пп. 18 п. 1 ст. 264 НК РФ).

Данная норма весьма лаконична, указано лишь, что под управленческими расходами организации понимаются затраты:

на управление организацией или ее отдельными подразделениями;

на приобретение услуг по управлению организацией или ее отдельными подразделениями.

Никаких дополнительных условий применения названной нормы НК РФ не устанавливает: нет ни предельной величины расходов, ни нормирования данного вида расходов, ни требования о каком-либо их распределении между различными видами доходов.

Таким образом, данный вид расходов должен удовлетворять только требованиям, предусмотренным ст. 252 НК РФ: управленческие расходы организации должны быть обоснованными и документально подтвержденными.

Как показывает судебная практика, при налоговых проверках контролеры уделяют повышенное внимание рассматриваемым расходам. И далеко не всегда согласны с налогоплательщиками, в связи с чем им приходится отстаивать свои интересы в судебном порядке.

Дивиденды не нужно уменьшать на сумму управленческих расходов.

Начало данного дела обычное: по результатам выездной проверки ООО был доначислен в том числе налог на прибыль и штраф по нему. Не согласившись с таким решением, общество обратилось в суд. Первые три судебные инстанции, включая суд округа, не поддержали налогоплательщика. В связи с чем ему пришлось дойти до ВС РФ, который отменил предыдущие решения, отправив дело на новое рассмотрение по существу.

Предметом спора в части налога на прибыль стали управленческие расходы организации. Между обществом и управляющей компанией был заключен договор, по которому ООО передало управляющей компании полномочия единоличного исполнительного органа. Кроме того, в составе налогоплательщика был создан филиал в городе Москве, который осуществлял деятельность, связанную с выполнением управленческих функций в отношении общества и его дочерних организаций.

Затраты по договору с управляющей компанией, а также затраты по филиалу в городе Москве учтены налогоплательщиком при формировании базы для исчисления налога на прибыль по налоговой ставке 20 %.

В ходе проверки налоговым органом установлено, что, помимо доходов от доверительного управления, облагаемых по общей ставке (20 %), общество в этом же налоговом периоде получило доход от дочерних организаций в виде дивидендов, который в соответствии с п. 3 ст. 284 НК РФ подлежит налогообложению по ставке, отличной от общей (0 %). Вывод налогового органа: доля доходов, облагаемых по ставке 0 %, составляет 12,2 % в общей сумме полученных обществом доходов, что свидетельствует о наличии у налогоплательщика обязанности по ведению раздельного учета доходов. Соответственно, расход, связанный с получением данного дохода, также подлежит учету отдельно от расходов, связанных с получением доходов, облагаемых по общей ставке налогообложения. По результатам проверки инспекция исключила часть расходов общества, понесенных на оплату услуг управляющей компании и на содержание филиала в городе Москве, приходящуюся на долю 12,2 %, поскольку налогоплательщик не вел раздельного учета данных расходов между основным видом деятельности налогоплательщика и деятельностью, относящейся к получению дивидендов.

Суды трех инстанций признали правильным данный вывод налоговиков, указав, что расходы общества на управление дочерними организациями направлены исключительно на повышение эффективности и доходности дочерних компаний, что в конечном итоге привело к получению дивидендов. При этом, как отметили суды, расходы по содержанию филиала и по договору с управляющей компанией не представляется возможным отнести непосредственно к производственной деятельности общества либо только к деятельности, связанной с управлением дочерними обществами.

Судебная коллегия по экономическим спорам ВС РФ, отменяя состоявшиеся по делу судебные акты, указала, что экономическая оправданность затрат предполагает, что они понесены налогоплательщиком в его собственных интересах. Экономически оправданными, в частности, могут быть признаны затраты, необходимость осуществления которых обусловлена фактом принадлежности налогоплательщику имущества, способного приносить экономические выгоды, – долей в уставных капиталах (акций) хозяйственных обществ, и вытекающим из этого факта интересом налогоплательщика в обеспечении эффективности функционирования хозяйственных обществ, в том числе затраты на осуществление контроля за их финансово-хозяйственной деятельностью.

ВС РФ подчеркнул, что названные затраты могут быть учтены при налогообложении прибыли в составе прочих расходов, связанных с производством и (или) реализацией, применительно к пп. 18 п. 1 ст. 264 НК РФ. При этом в отношении расходов этого вида гл. 25 НК РФ не содержит положений, которые бы устанавливали их предельный размер, учитываемый при налогообложении, а также предписаний о каком-либо распределении данных расходов между различными видами доходов.

Нормами п. 2 ст. 274 НК РФ предусмотрено отдельное определение налоговой базы по прибыли, облагаемой по ставке, отличной от ставки, указанной в п. 1 ст. 284 НК РФ, то есть по иной ставке, чем ставка 20 %. Однако данная норма не подлежала применению в сложившейся ситуации, поскольку в силу ст. 275 и п. 3 ст. 284 НК РФ налоговой базой при получении дивидендов выступает не прибыль (доходы за вычетом расходов), а исключительно сами суммы выплаченных дивидендов. Таким образом, распределения расходов между несколькими налоговыми базами для данного случая закон не предполагает.

Судебная коллегия также пришла к выводу, что в рассматриваемой ситуации отсутствуют основания для распределения расходов налогоплательщика пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика по правилам п. 1 ст. 272 НК РФ, поскольку названная норма, исходя из ее буквального содержания, применяется в случаях ведения налогоплательщиком нескольких видов деятельности, в то время как дивиденды выступают внереализационным доходом от долевого участия налогоплательщика в других организациях, а не доходом от деятельности.

Реальность управленческих услуг и их подробное документальное оформление – залог успеха.

По результатам выездной налоговой проверки АО был доначислен налог на прибыль, штраф и пени в связи с неправомерным занижением налогооблагаемой базы за счет завышения суммы расходов по услугам управляющей компании (УК) по осуществлению полномочий единоличного исполнительного органа общества. АО обратилось в суд.

Судебные инстанции отметили, что согласно пп. 18 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы налогоплательщика на управление организацией или отдельными ее подразделениями, а также расходы на приобретение услуг по управлению организацией или ее отдельными подразделениями. При этом условиями отнесения затрат в состав расходов для целей обложения налогом на прибыль являются их связь с хозяйственной деятельностью налогоплательщика и документальное подтверждение осуществления таких затрат.

По решению общего собрания акционеров АО полномочия исполнительного органа были переданы УК по договору о передаче полномочий исполнительного органа общества. Поэтому суды верно пришли к выводу: раз законодательством предусмотрено право общества привлечь на договорных началах сторонние организации для выполнения функций своего исполнительного органа без представления каких-либо обоснований принятия данного решения, сам факт возникновения этих расходов не может быть оспорен с точки зрения экономической оправданности и целесообразности затрат на приобретение таких услуг.

Исследовав представленные в материалы дела акты и счета-фактуры, суды пришли к выводу о том, что указанные акты соответствуют требованиям законодательства о бухгалтерском учете.

Спорные услуги подробно детализированы и указаны в актах выполненных работ и представленных в материалы дела отчетах. Так, из представленных актов следует, какая конкретно услуга была оказана, в чем она заключалась, ее стоимость, количественные показатели, акты подписаны уполномоченными лицами исполнителя и заказчика. Более того, из характера спорных услуг (как в целом, так и каждой в отдельности) явствует связь приобретенных обществом услуг с деятельностью общества. Цель услуг по договору связана с производственной деятельностью общества, направленной на получение дохода.

Управляющая компания подтвердила факт реализации обществу спорных услуг и отражение операций по их реализации в налоговом и бухгалтерском учете.

Суды пришли к выводу, что налоговый орган, не опровергая реальность оказанных услуг, фактически осуществил контроль за ценой сделок, что не входит в его компетенцию.

Услуги взаимозависимого управляющего ≠ управленческие расходы.

По результатам выездной налоговой проверки ООО был в том числе доначислен налог на прибыль в сумме более 9 млн руб. и соответствующие пени.

По мнению налогоплательщика, налоговый орган неправомерно доначислил налог на прибыль и пени по эпизоду, касающемуся отнесения обществом на расходы затрат в виде вознаграждения управляющему:

спорные выплаты правомерно отнесены в состав расходов на основании пп. 18 п. 1 ст. 264 НК РФ как расходы на управление организацией;

затраты, понесенные обществом на оплату услуг управляющего, документально подтверждены и экономически оправданы;

у налогового органа и судов не имеется полномочий оценивать расходы налогоплательщика с позиции их экономической целесообразности даже в случае, если управляющим является взаимозависимое лицо.

Вот здесь, как говорится, поподробнее – про взаимозависимое лицо. Основанием доначисления по итогам проверки налога на прибыль послужил вывод налоговиков о неправомерном включении обществом в расходы, уменьшающие налогооблагаемую прибыль, более 43 млн руб. затрат в виде вознаграждения управляющему. При этом они не возражают, что к прочим расходам, связанным с производством и реализацией, относятся расходы налогоплательщика на управление организацией или ее отдельными подразделениями, а также на приобретение услуг по управлению организацией или ее отдельными подразделениями (пп. 18 п. 1 ст. 264 НК РФ). Но не в данных обстоятельствах.

В обоснование затрат на уплату вознаграждения управляющему общество представило договор на оказание услуг по управлению обществом, заключенный с индивидуальным предпринимателем К., основным видом деятельности которого является консультирование по вопросам коммерческой деятельности и управления. При этом, как следует из материалов дела, учредителем и единственным участником данного ООО является это же лицо – К.

Решением единственного участника ООО было принято решение о досрочном прекращении полномочий генерального директора общества К., а в целях повышения эффективности управления обществом полномочия единственного исполнительного органа общества переданы предпринимателю К. на неопределенный срок. Таким образом, учредитель ООО передал сам себе полномочия по управлению обществом: осуществление общего руководства текущей деятельностью общества, представление интересов общества в отношениях с другими юридическими и физическими лицами, осуществление полномочий по управлению обществом путем принятия решений в форме приказов, а также посредством заключения различного рода сделок и т. д.

Интересна финансовая сторона этого договора: ежегодное вознаграждение установлено в сумме не менее 6 000 руб. (минимальное вознаграждение), но не превышающей 45 % от валовой прибыли общества и определяемой в дополнительных соглашениях. В течение года общество по согласованию сторон может уплачивать управляющему авансовые платежи в счет годового вознаграждения исходя из валовой прибыли за отчетные периоды (I квартал, 6 месяцев, 9 месяцев).

Договором предусматривался ежегодный отчет управляющего перед общим собранием участников ООО, то есть перед самим собой. Дополнительные соглашения, а также акты приемки оказанных услуг были представлены суду.

По итогам проверки налоговый орган признал данные расходы общества экономически необоснованными, поскольку они, по мнению налоговиков, направлены на получение налогоплательщиком необоснованной налоговой выгоды за счет уменьшения налогооблагаемой базы, о чем свидетельствуют:

взаимозависимость общества и К.;

факт регистрации К. в качестве индивидуального предпринимателя незадолго до заключения договора по управлению обществом;

поступление на расчетный счет предпринимателя денежных средств за оказанные услуги только от общества;

длительная просрочка оплаты услуг управляющего;

отсутствие отчетов о проделанной работе по управлению организацией.

Кроме того, фактически размер вознаграждения управляющего превышал чистую прибыль общества в проверяемых периодах в 2,6 и в 5,7 раза.

Суды исходили из того, что факт взаимозависимости К. и общества в совокупности с иными доказательствами свидетельствует о согласованности действий управляющего и ООО, направленных исключительно на незаконную минимизацию налоговых обязательств налогоплательщика, поэтому поддержали выводы налогового органа и признали решение инспекции законным в оспариваемой части.

Реальность затрат на управление ООО надо доказать.

В деле, рассмотренном АС УО, налогоплательщик не смог доказать реальность хозяйственных операций с управляющей компанией (Постановление АС УО от 10.11.2017 № Ф09-2950/17 по делу № А34-7822/2015[3]).

По результатам выездной налоговой проверки в том числе ООО был доначислен налог на прибыль, штрафы и пени в связи с исключением из расходов затрат на управление обществом (пп. 18 п. 1 ст. 264 НК РФ).

По версии налогоплательщика, ООО заключило спорный договор с управляющей компанией, что должно было повысить координированность действий работников, а также способствовать эффективному регулированию финансовых потоков и оптимизации использования ресурсов, централизации оперативного управления, планирования и контроля.

Версия налоговых органов более приземленная: затраты на УК нереальны и направлены на минимизацию налоговых выплат.

Как следует из материалов дела, обществом в ходе выездной налоговой проверки представлен договор о передачи полномочий единоличного исполнительного органа, предметом которого являются осуществление права и исполнение обязанностей единоличного исполнительного органа общества в том объеме, который предусмотрен уставом и внутренними документами общества, права и обязанности УК определены договором. За осуществление УК своих полномочий ООО выплачивает вознаграждение, размер и порядок выплаты которого устанавливаются в дополнительных соглашениях. Были представлены акты оказанных услуг на сумму более 600 000 руб. и счета-фактуры. При этом дополнительные соглашения, свидетельствующие о размере вознаграждения за оказание услуг, порядок его выплаты налогоплательщиком в материалы дела не представлены.

Налоговые органы в данном случае провели большую работу. В рамках мероприятий налогового контроля УК они установили следующее:

учредителем и руководителем УК являлся Т., который выступает учредителем в 4 организациях и руководителем 5 организаций;

основной вид деятельности УК – деятельность по управлению холдинг-компаниями;

сведения о среднесписочной численности за проверяемый период в налоговые органы не представлены, сведения о доходах физических лиц по форме 2- НДФЛ также не представлялись;

бухгалтерская и налоговая отчетность подавалась нерегулярно, по ТКС и с нулевыми показателями;

по адресу, указанному в учредительных документах, УК отсутствует.

Кроме того, налоговики нашли учредителя и руководителя данной УК – некто Т., который пояснил, что он нигде не работал, окончил 9 классов, за вознаграждение открыл предприятие, директором УК никогда не работал, где находится общество, не знает, документы от ООО он не подписывал, с поставщиками не работал.

И это еще не все. Налоговики провели почерковедческую экспертизу подписи Т., которая проставлена в документах УК и ООО, согласно которой подписи выполнены не Т., а иным лицом.

Судами установлено, что движение денежных средств носило транзитный характер, денежные средства не направлялись УК на осуществление финансово-хозяйственной деятельности, а в день поступления от общества перечислялись в том же размере за юридические услуги другим организациям, основным видом деятельности которых являлась прочая оптовая торговля.

Были также допрошены и директор налогоплательщика, и его главный бухгалтер, который продолжал вести бухгалтерский учет ООО, хотя по договору это должна была делать УК.

Оценив все обстоятельства дела, суды установили, что налогоплательщиком формально определена налоговая база в целях отнесения спорных расходов, обществом документально сделка с УК не подтверждена.

Передача управления организациями.

Судами также отмечено, что само по себе принятие решения о передаче полномочий единоличного исполнительного органа общества коммерческой организации не является безусловным основанием для удовлетворения заявления по уменьшению налогооблагаемой базы по налогу на прибыль.

При той совокупности представленных в дело доказательств у судов отсутствовали основания для иного вывода, который не опровергается доводами налогоплательщика.

Одним из видов прочих расходов, связанных с производством и реализацией, являются расходы на управление организацией или ее отдельными подразделениями, а также расходы на приобретение таких услуг.

При проверках налоговые органы уделяют повышенное внимание данному виду затрат, зачастую исключая их из расходов для целей налогообложения прибыли.

Как показывает судебная практика, суды признают право налогоплательщиков на передачу управления организациями как сторонним управляющим компаниям, так и управляющим – индивидуальным предпринимателям. Но расходы на передачу управления организациями должны быть реальными и документально подтвержденными, а не способствовать минимизации налоговых выплат.

[1] Данное решение содержится в Обзоре правовых позиций, отраженных в судебных актах КС РФ и ВС РФ, принятых в третьем квартале 2019 года по вопросам налогообложения, направленном налоговыми органами для использования территориальными налоговыми инспекциями (Письмо ФНС России от 14.10.2019 № СА-4-7/21065).

Спросили у консультанта по финансовым моделям и предпринимателей, как грамотно распределить прибыль между учредителями, сколько денег тратить на рекламу, а сколько откладывать на обучение сотрудников и новое оборудование

Главное — заранее договориться, как делить прибыль и что делать, если всё пойдет не по плану.

Еще о деньгах и партнерах:

Для каждого направления в работе нужен главный

Размер доли обычно определяют по вкладу партнера: чем больше денег, времени или знаний и опыта вкладывает, тем больше доля. Но один партнер может работать по два часа в неделю и приносить 80% прибыли, а второй — круглосуточно и плодить убытки. Поэтому распределение долей — это всегда смесь объективных и субъективных оценок.

Когда партнеры договариваются о долях, оба пытаются себя немного продать, поэтому прибыль в итоге распределяют и эмоционально, и рационально. Хотя в целом партнеры всегда понимают, кто что собой представляет.

Но как бы ни распределяли доли, по каждому направлению должен быть главный.

Василий компетентен в айти-сфере, а я в продажах. Мы с ним объединяемся, чтобы запустить бизнес. Он отвечает за техническую часть, а я занимаюсь продажами, коммуникацией и связями со СМИ.

В обоих направлениях мы советуемся друг с другом, но окончательное решение принимает главный.

На старте нового бизнеса может быть непонятно, кто что будет делать в реальности. Например, мы пока с партнером не знаем, пойдет ли бизнес или будет несколько разовых заказов. Поэтому решаем так: я как продавец получаю комиссию за привлечение клиентов, а потом, когда станет понятен потенциал проекта, откроем компанию и договоримся о долях.

Другая история, если партнеры друг друга хорошо знают и уже работали вместе. Так у меня происходит с партнером из Джефрис-кофе: если мы сейчас запустим чайный проект, сразу договоримся о долях, потому что давно знаем друг друга.

Если партнеры равноправны, будут проблемы

Когда партнеров двое, у одного всё равно должно быть решающее количество голосов, например 51% на 49%. Когда партнеров трое, варианты такие:

- у более опытного партнера доля 51%, у остальных — по 24,5%;

- у одного 40%, у двоих — по 30%, если все партнеры сильные.

В распределении ответственности главное — не топтать чужую поляну. Если договорились, что ты отвечаешь за продажи и маркетинг, а партнер — за финансы, тогда нужно доверять ему и не лезть в его зону ответственности. Иначе будет конфликт, ведь ты покажешь партнеру, что доверия нет и тебя не устраивает его скорость работы, эффективность.

Чтобы не тратить время и энергию на бесконечные обсуждения, нужно по каждому направлению выбрать ответственного. По моему опыту, оптимально, когда есть главные в трех направлениях:

- операционные процессы. Партнер отвечает за работу с сотрудниками и поставщиками, бухгалтерию, налоги, закупку расходников;

- продуктовое направление. Партнер занимается продуктом, берет на себя всё: от рецепта кофе до дизайна вывески кофейни;

- продажи. Партнер отвечает за маркетинг и рекламу, акции, ценовую политику.

Поиск партнера — непростая задача. Сейчас я ищу партнера для финансового проекта, поговорил с пятнадцатью потенциальными, но так и не нашел. Чтобы узнать партнера, я предлагаю вместе сделать небольшую задачу, например презентацию. На маленьком проекте видно, как человек работает: исчезает ли, начинают ли всплывать проблемы, болезни, умеет ли он ставить сроки и соблюдать их.

Какую часть прибыли вкладывать в развитие

В крупных компаниях обычно есть дивидендная политика, например, 50% прибыли вкладываем в развитие — новое оборудование, обучение сотрудников, маркетинговые исследования, — а 50% выплачиваем в виде дивидендов.

На старте бизнеса прибыль чаще распределяют интуитивно. Допустим, в ноябре на счету компании после оплаты всех расходов остался миллион рублей, но учредители понимают, что в декабре нужно 800 000 рублей вложить в рекламу, поэтому делят только 200 000 рублей. А уже по итогам новой рекламной кампании распределяют остальное.

Если забирать всю прибыль, например 100 000 рублей, компания не будет расти, а если вкладывать обратно, через пять лет компания будет приносить уже, например, 500 000 рублей. Забирая всё из компании, ты на все свои потребности будешь зарабатывать десять лет, а если продолжаешь инвестировать, все потребности закроешь лет через пять.

Даже если у компании есть долги, всё равно нужно вкладываться в развитие: на рекламу, оборудование, обучение сотрудников. Это позволит расти и зарабатывать больше, а значит, быстрее расплатиться по долгам.

Артём Темиров, совладелец Кооператива Черный

Вначале мы были кооперативом с пятью основателями. Мы сразу договорились, что у нас будут равные доходы, ответственность и вклад в работу. Тогда же решили: если совсем будет плохо, все долги поделим поровну.

За первые полтора года ничего, кроме долгов, не заработали. Трое участников решили покинуть проект, а я и один из партнеров — продолжать вдвоем, поэтому долг по первоначальному займу мы разделили на пятерых партнеров, а текущие долги перед поставщиками — на двоих.

Мы остались вдвоем и взяли большую сумму в долг. На эти деньги открыли кофейный угол на Покровке, внутри пивного бара, это была наша первая стационарная точка. С третьего месяца начали зарабатывать немного денег, из них платили минимальный платеж по долгу, а всю остальную прибыль вкладывали обратно в бизнес: покупали оборудование, нанимали и учили сотрудников.

Прошло четыре года, из кофейного угла мы выросли в 100 квадратных метров, а команда — с двух до восемнадцати человек, но по-прежнему всю прибыль мы вкладываем обратно. Решили, что пока не расплатимся со всеми долгами, прибыль распределять не будем, и сейчас так выстраиваем финансовый план, чтобы закрыть долги за этот год.

Что делать, когда прибыли нет

Делить деньги, когда они есть, несложно. Проблемы начинаются, когда прибыли нет, а есть убытки. Это приводит к конфликтам, поэтому нужно заранее договориться, что будете делать при худшем сценарии.

У нас случались форс-мажоры. Один из счетов компании был в Мастербанке, у которого в в 2014 году отозвали лицензию, на том счету осталось ноль рублей вместо 4,5 миллиона. В первую очередь мы заплатили налоги, потому что иначе у нас могли заблокировать другой счет, во вторую очередь — зарплаты сотрудникам, потому что без людей бизнес не работает.

Если это айти-бизнес, оплачиваем хостинг, интернет, телефон. Со всеми, с кем можно договориться об отсрочке, договариваемся об отсрочке. Так честно и говорим: у нашего банка отозвали лицензию, без отсрочки мы не выживем. Это самое важное, потому что рекламу, оптимизацию производства, обучение можно остановить.

Если случился кассовый разрыв, всё зависит от стратегии. С плановым разрывом продумывают, как его закрывать. Например, Додо-пицца привлекала инвесторов через продажу доли, чтобы создать свою айти-систему.

С внеплановым разрывом нужно смотреть, на что уходят деньги. Скорее всего, на слишком роскошный офис и дорогие смузи, тогда нужно очнуться, умыться и ужаться в расходах. Например, отказываться от офиса и переходить на удаленку.

Бывает, что бизнес не так просто закрыть. Нужно выплатить зарплаты и долги по поставкам, а иногда в договоре аренды есть условие: нельзя закрываться минимум полгода. Поэтому на старте нужно обсуждать худшие варианты развития событий.

В конце 2014 года Джефрис-кофе был на грани банкротства. У нас были деньги, но на все расходы их не хватало, и надо было решить, что делать: платить по счетам или вложить деньги в маркетинг. Мы решили, что рискнем и потратим всё на рекламу.

На месяц нам удалось оттянуть платежи по аренде и поставкам, в то же время в помещении нужен был ремонт, но мы его отложили. Реклама сработала, и мы погасили долги.

Через несколько лет мы снова оказались в такой ситуации, но решили взять кредит, потому что были уверены в жизнеспособности бизнес-модели.

Прибыль компании – это еще не личные доходы ее владельцев, а прибыль юридического лица. Просто так воспользоваться этими деньгами не могут даже полноправные хозяева. Сначала нужно, чтобы деньги фирмы стали личными деньгами учредителей. Есть несколько способов это сделать, расскажем о каждом из них.

В этой статье не будет советов, как обхитрить налоговую, потому что рано или поздно игры в кошки-мышки приводят к проблемам с контролерами. Расскажем только о полностью легальных способах вывести деньги с ООО и приведем расчеты, во что обойдется тот или иной способ.

Способ первый: распределение прибыли

Между участниками распределяют чистую прибыль, оставшуюся у компании после уплаты всех налогов, соразмерно долям участников. Если участник один – он получает всю прибыль единолично.

С денег, которые причитаются учредителям, нужно удержать 13% НДФЛ несмотря на то, что компания уже заплатила один раз налог с прибыли в соответствии со своей системой налогообложения. Именно поэтому этот способ вывода прибыли – самый дорогой.

Пример для ОСНО

Компания на ОСНО (общая система налогообложения) с единственным учредителем получила прибыль в 800 тысяч рублей.

С этих денег фирма заплатила налог на прибыль 20%, после чего осталось 640 тысяч. Их учредитель решил забрать в виде дивидендов.

Бухгалтерия удержала 13% и перевела учредителю 556,8 тысяч рублей.

Таким образом, из 800 тысяч рублей прибыли по пути в карман владельца 243,2 тысячи ушло государству в виде налогов.

Это значит, что на каждые 100 рублей владельцам бизнеса нужно отдать государству налогами 44 рубля.

Примеры для УСН 6% и ЕНВД будут не показательными, т.к. на этих режимах при налогообложении не учитываются расходы, а для дивидендов берут прибыль по бухгалтерскому балансу, где расходы учитываются.

Порядок выплаты дивидендов

Прежде всего, у организации должна быть составлена бухгалтерская отчетность, из которой видно, что чистая прибыль есть. В противном случае дивиденды выплачивать нельзя. Также нельзя распределять прибыль чаще, чем раз в квартал.

Распределять можно как прибыль текущего года (строка 2400 отчета о финансовых результатах), так и накопленную прибыль за прошлые годы (строка 1370 бухгалтерского баланса). Учредители сами решают, какую сумму прибыли распределить – всю или только часть.

Чтобы распределять прибыль каждый квартал, нужно быть уверенными, что год закончите тоже с прибылью. В противном случае может возникнуть ситуация, что по итогам квартала была прибыль, ее распределяли, а по итогам года – убыток. Тогда уже выплаченные суммы будут считаться не дивидендами, а безвозмездными выплатами, и нужно будет сделать поправки в бухучете.

Способ второй: заключение трудового договора с учредителем

Подходит в случае, когда учредитель официально трудоустроен в собственной компании, например, директором. Тогда он как обычный сотрудник получает заработную плату и премии.

Но картина меняется, если все рассчитать, ведь и зарплату, и взносы компания может включать в расходы, тем самым уменьшая налогооблагаемую прибыль. Таким образом, компания на ОСНО сэкономит 20% от затрат за зарплату, премии и взносы.

Пример

На эту сумму нужно начислить еще и страховые взносы:

115 * 30% = 34,5 тысяч рублей.

Итого для выплаты 100 тысяч нужно иметь на счете 149,5 тысяч.

Но 20% от этой суммы компания может возместить за счет снижения налога на прибыль:

149,5 * 20% = 29,9 тысяч рублей.

В этих расчетах мы не учли регрессию по страховым взносам. Когда годовой доход работника достигает 1 150 000 рублей, взносы на пенсионное страхование до конца года начисляют по ставке не 22%, а 10%, а взносы на социальное страхование после достижения дохода 865 000 рублей до конца года не начисляют совсем (лимиты приведены для 2019 года, с каждым годом они растут). С этого момента и до конца года вывод прибыли через зарплату и премии обходится компании еще дешевле, ведь страховых взносов нужно платить меньше.

Фиктивное трудоустройство учредителя только ради получения денег – опасная и незаконная затея. В компании должны быть кадровые документы и прочие доказательства, что учредитель там работает.

Кстати, выплаты учредителю можно делать не только по трудовому договору, но и по гражданско-правовому без записи в трудовой книжке, если он на договорной основе оказывает фирме какие-либо услуги.

Вывод денег из ООО через управляющее ИП

Самый выгодный вариант – если управляющим будет ИП на УСН 6% и в этом статусе будет управлять фирмой по договору. В этой ситуации фирма не только не переплатит по налогам, но даже сэкономит.

Пример

Компания выплатила по договору ИП-управляющему на УСН 6% 100 тысяч рублей. С них он заплатил налог 6 тысяч рублей, на руках осталось 94 тысячи.

Компания в свою очередь эти 100 тысяч включила в расходы и уменьшила налогооблагаемую базу. Если фирма была на ОСНО, то налог на прибыль уменьшился на 20 тысяч.

Таким образом, учредитель получил на руки 94 тысячи рублей, а фирме это обошлось всего в 80 тысяч.

В этом примере компания на ОСНО, а управляющий – на УСН 6%. Приведем экономию при других комбинациях:

- фирма на ОСНО, ИП тоже на ОСНО – экономия 7 тысяч;

- фирма на ОСНО, ИП на УСН15% – экономия 5 тысяч;

- фирма на УСН 15%, ИП тоже на УСН 15% – 0 рублей;

- фирма на УСН 15%, ИП на УСН 6% – 9 тысяч.

При любой комбинации этот способ вывода денег оказывается выгоднее, чем дивиденды или выплаты по трудовому договору, потому что фактически деньги выводятся без налогов, а организация оказывается еще и в плюсе. К тому же ИП без проблем могут выводить наличные со своего счета.

Но этот способ еще один из самых рискованных, хоть и законный.

Чтобы этого не произошло, договор со сторонним управляющим нужно составить так, чтобы из него было видно:

Договор с ИП можно заключить не только на управление компанией, но и по другому поводу, например, аренда, передача интеллектуальных прав и т.д. Главное, чтобы услуги были реальными, обоснованными и документально-подтвержденными.

Выдача займа с возвратом

Компания может выдать своему учредителю заем. Безвозвратные займы – незаконная схема, поэтому будем говорить только о возвратных.

Заем может быть процентным и беспроцентным. Но имейте в виду, что беспроцентные займы не так уж и выгодны, потому что в этом случае заемщик должен платить 35% налога с материальной выгоды. Материальную выгоду считают исходя из 2/3 ставки рефинансирования ЦБ. Не приводя сложных расчетов скажем, что это примерно 1,6% от суммы займа при ставке рефинансирования 7%.

Пример

Компания на ОСНО выдала учредителю из своих доходов беспроцентный заем в 100 тысяч рублей. Эти 100 тысяч в любом случае попадут в базу по налогу на прибыль компании, и она заплатит 20 тысяч налога. Фактические затраты – 20 тысяч рублей.

С учредителя нужно удержать налог с материальной выгоды:

100 000 * (2/3 от 7%) * 35% = 1 633 рубля.

Итого затраты 21 633 рубля.

Выгоднее выдавать займы под процент, близкий к 2/3 от ставки рефинансирования, чтобы не платить налог с материальной выгоды. Но нужно помнить, что проценты – это доход компании, и с них нужно платить налог.

Компания может простить заем, заключив соглашение о прощении долга. Но в этом случае заемщик должен заплатить 13% с невозвращенной суммы, потому что это считается доходом.

Деньги под отчет и представительские расходы

Это нельзя назвать полноценным и универсальным способом выводить прибыль. Это, скорее, возможность покрывать кое-какие расходы учредителей деньгами фирмы, если есть возможность обосновать такие расходы деловыми целями.

Например, руководитель может взять деньги под отчет и купить себе смартфон, обосновав, что он нужен ему для работы. За подотчетные деньги нужно будет отчитаться чеками и документами на покупку.

Как представительские расходы можно провести поездку или ужин в ресторане, но опять-таки нужно суметь доказать налоговикам деловую цель таких расходов.

Нельзя сделать вывод, что какой-то из перечисленных способов всегда выгоднее, безопаснее и лучше других. Все зависит от конкретной ситуации, и лучше всего комбинировать эти способы, используя выгоды каждого.

Мы подскажем наиболее выгодные и безопасные способы вывода прибыли и не только, предоставим подробные расчеты и поможем провести мероприятия по оптимизации налоговой нагрузки на бизнес.

Расскажем, какие существуют законные варианты вывода прибыли из ООО и как собственнику не только получить доход от бизнеса, но и оставить средства на развитие компании.

Когда ООО получило прибыль, его владелец не может просто так забрать эти деньги: нужно оформить необходимые документы и заплатить налоги. Собственники хотят получить свои средства как можно быстрее и с минимальными затратами. Кроме того, нередко учредители выводят не всю прибыль, а оставляют часть заработанных денег в обороте, чтобы расширить бизнес.

Расскажем, какие существуют законные варианты вывода прибыли из ООО и как собственнику не только получить доход от бизнеса, но и оставить средства на развитие компании.

Из этой статьи вы узнаете:

- Почему деньги компании — это не собственность ее владельцев

- Выплата, начисление, договор — три варианта законного вывода прибыли из ООО

- Выплата дивидендов

- Начисление зарплаты владельцам бизнеса

- Договор на управленческие услуги с ИП или самозанятым

- Как понять, какой вариант подходит для вашего бизнеса

Почему деньги компании — это не собственность ее владельцев

Многие учредители ООО думают, что деньги на счетах компании — это их личные средства. Особенно так считают единственные владельцы небольших компаний.

Однако по закону имущество юридического лица обособлено (ст. 48 ГК РФ). Это значит, что все активы компании, в том числе денежные средства, принадлежат самой организации, а не ее учредителям. Поэтому, даже если компания получила прибыль, ее владельцы не могут просто перечислить себе оставшиеся на счете деньги.

При выводе средств владельцы бизнеса должны заплатить налоги, а если выбран вариант с зарплатой — еще и страховые взносы.

За неуплату налогов или взносов при любом варианте вывода придется заплатить штраф в размере 20% от суммы недоимки, а также пени.

Выплата, начисление, договор — три варианта законного вывода прибыли из ООО

Но это выяснится при проверке, и налоговики доначислят на всю сумму выплат НДФЛ и страховые взносы, а также взыщут пени и штрафы.

- Выплата дивидендов.

- Начисление зарплаты собственнику.

- Управляющий со статусом ИП или самозанятого.

Выбор зависит от того, что для вас важнее: снижение налогов или защита от претензий налоговиков, поскольку есть нюансы использования вариантов.

Выплата дивидендов

Чтобы распределить прибыль ООО, нужно провести собрание участников и оформить решение протоколом. Если собственник один, то он оформляет решение единственного участника.

- Распределять прибыль можно не чаще, чем раз в квартал.

- Нельзя выдавать дивиденды, если не полностью выплачен уставный капитал или не проведены расчеты с участником, который выходит из общества.

- Не имеет права выплачивать дивиденды компания, у которой есть признаки банкротства, либо если эти признаки могут появиться после выплаты.

- Нельзя распределять прибыль, если чистые активы компании ниже суммы ее уставного капитала и резервного фонда, либо если станут ниже после выплаты.

При получении дивидендов вам придется заплатить налог дважды: сначала за счет компании, а потом удержать НДФЛ из выплаты. Итоговая сумма, которая останется в вашем распоряжении, зависит от налогового режима.

Рассмотрим расчет на примере ОСНО.

Кроме того, со всей суммы прибыли (200 тыс. рублей) нужно заплатить налог на прибыль по ставке 20%. В данном случае неважно, будет ли затем чистая прибыль направлена на выплату дивидендов или останется в компании, — ставка налога не меняется.

НПР = 200×20% = 40 тыс. рублей

Общая налоговая нагрузка при ОСНО будет равна сумме НДФЛ с дивидендов и налога на прибыль:

Н = 14,9 + 40 = 54,9 тыс. рублей

После выдачи дивидендов собственнику и расчетов по всем налогам из 200 тыс. рублей в компании останется на развитие:

Р = 200 — 100 — 54,9 = 45,1 тыс. рублей

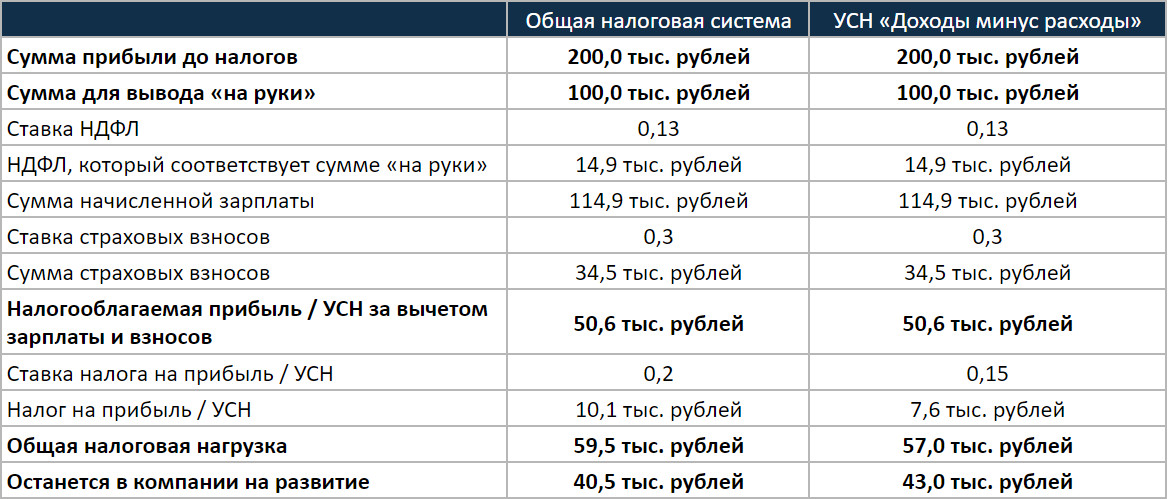

Начисление зарплаты владельцам бизнеса

Владелец компании может занять в ней должность директора или другую по своему желанию. Тогда он может получать доход от своего бизнеса в виде зарплаты.

Преимущество этого варианта перед дивидендами в том, что получить деньги намного проще. Зарплату можно начислять ежемесячно, и для этого не требуется оформлять дополнительные документы и проверять финансовое положение компании.

С налогами ситуация сложнее. С одной стороны, с зарплаты нужно не только удержать НДФЛ, но еще и начислить на нее страховые взносы по ставке 30%. Но с другой стороны, зарплату и взносы можно включить в расходы, а затем уменьшить налог на прибыль или УСН.

Рассмотрим расчет на примере ОСНО. При УСН принцип будет тот же, разница только в ставке налога.

В = 114,9×30% = 34,5 тыс. рублей

Зарплата и взносы — это расходы компании, поэтому они уменьшают налогооблагаемую прибыль, и в итоге налог на прибыль будет меньше, чем при выплате дивидендов:

НПР = (200 — 114,9 — 34,5) х 20% = 50,6×20% = 10,1 тыс. рублей

Общая налоговая нагрузка при этом варианте состоит из НДФЛ, страховых взносов и налога на прибыль:

Н = 14,9 + 34,5 + 10,1 = 59,5 тыс. рублей

На развитие в компании останется:

Р = 200 — 100 — 59,5 = 40,5 тыс. рублей

Но при обоих налоговых режимах выплата зарплаты собственнику будет менее выгодной для бизнеса, чем дивиденды: после уплаты налогов в компании останется меньше средств на развитие.

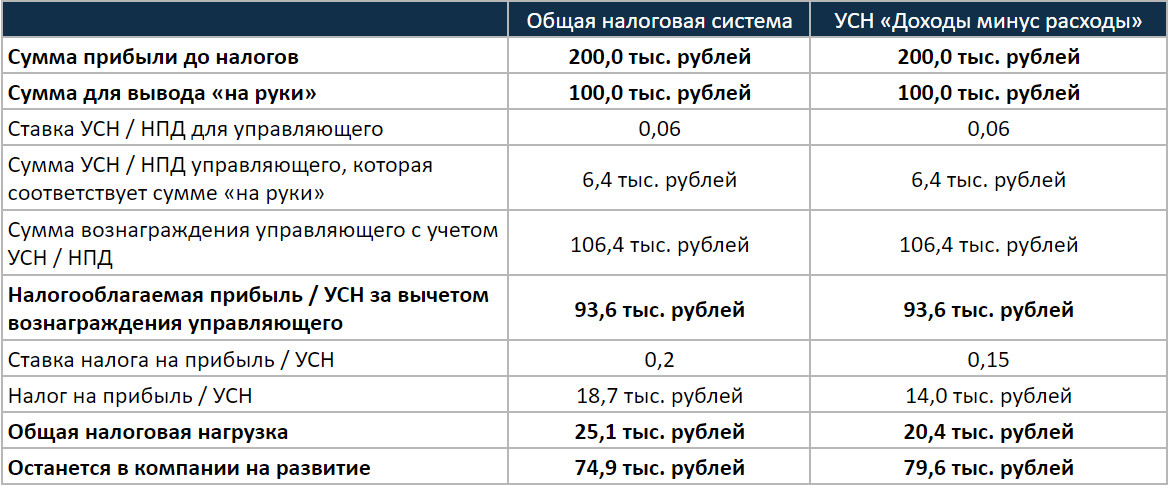

Договор на управленческие услуги с ИП или самозанятым

Также внешний управляющий может быть и самозанятым. Ст. 6 закона № 422-ФЗ не запрещает самозанятым деятельность по обычному текущему управлению компанией. Запрещена только деятельность по арбитражному управлению в рамках процедуры банкротства.

Для самозанятых есть еще одно ограничение: они не могут в течение двух лет заключать договоры со своими бывшими работодателями. Поэтому, если собственник ранее был штатным директором или занимал в компании другую должность, стать самозанятым управляющим он сможет только через два года.

Представим, что вознаграждение управляющего составляет 30 тыс. рублей в месяц, то есть его годовой доход равен 360 тыс. рублей.

УСН = 360 000×6% = 21 600 рублей

При этом взносы составят:

В = 40 874 + (360 000 — 300 000) х 1% = 41 474 рублей

Взносы больше налога — платить его не нужно. Но взносы составляют около 11% от годового дохода. Если бы они были меньше налога, заплатить пришлось бы сумму, равную 6% от дохода, — то есть как будто только один налог без взносов. Такое становится возможным, когда доход равен 800 тыс. рублей в год или превышает его.

При доходе в 800 тыс. рублей в год сумма УСН будет равна:

УСН = 800 000×6% = 48 000 рублей

При этом взносы составят:

В = 40 874 + (800 000 — 300 000) х 1% = 45 874 рублей

Налог больше взносов, поэтому после вычета взносов из суммы налога останется 2 126 рублей к уплате. Вместе со взносами они составят сумму в 48 тыс. рублей — такую же, как УСН в 6%.

Таким образом, при годовом доходе ИП от 800 тыс. рублей установится минимальная налоговая нагрузка в 6% и станет такой же, как у самозанятых при любом уровне годового дохода.

А для предприятия, которое выплачивает вознаграждение ИП или самозанятому, сумма выплаты — это расходы. Поэтому компания может снизить налог на прибыль или УСН.

Рассмотрим пример для общей налоговой системы.

Чтобы у владельца бизнеса в статусе внешнего управляющего после уплаты налога осталось 100 тыс. рублей, нужно начислить ему 106,4 тыс. рублей вознаграждения. Тогда за вычетом 6% налога (106,4×6% = 6,4 тыс. рублей) у него останется ровно 100 тыс. рублей.

Вся сумма начисленного управляющему вознаграждения (106,4 тыс. рублей) — это расходы компании. Поэтому организация может уменьшить на эту сумму налогооблагаемую прибыль. В итоге налог на прибыль будет равен:

НПР = (200 — 106,4) х 20% = 18,7 тыс. рублей

Общая налоговая нагрузка при выводе средств через управляющего будет более чем в два раза ниже по сравнению с выплатой дивидендов или выдачей зарплаты:

Н = 6,4 + 18,7 = 25,1 тыс. рублей

На развитие в компании останется:

Р = 200 — 100 — 25,1 = 74,9 тыс. рублей

Но налоговики знают эту схему не хуже, чем бизнесмены. При проверке инспекторы будут стремиться доказать, что договор с управляющим фиктивный и на деле имеют место трудовые отношения.

Если им это удастся, то компании придется заплатить за все время действия договора НДФЛ, страховые взносы, а также штрафы и пени. Кроме того, организацию оштрафуют и по п. 4 ст. 5.27 КоАП на сумму до 100 тыс. рублей.

Чтобы обезопасить себя, ответственно подойдите к оформлению документов. Подробно описывайте в договоре и ежемесячных отчетах обязанности управляющего и порядок формирования цены на его услуги.

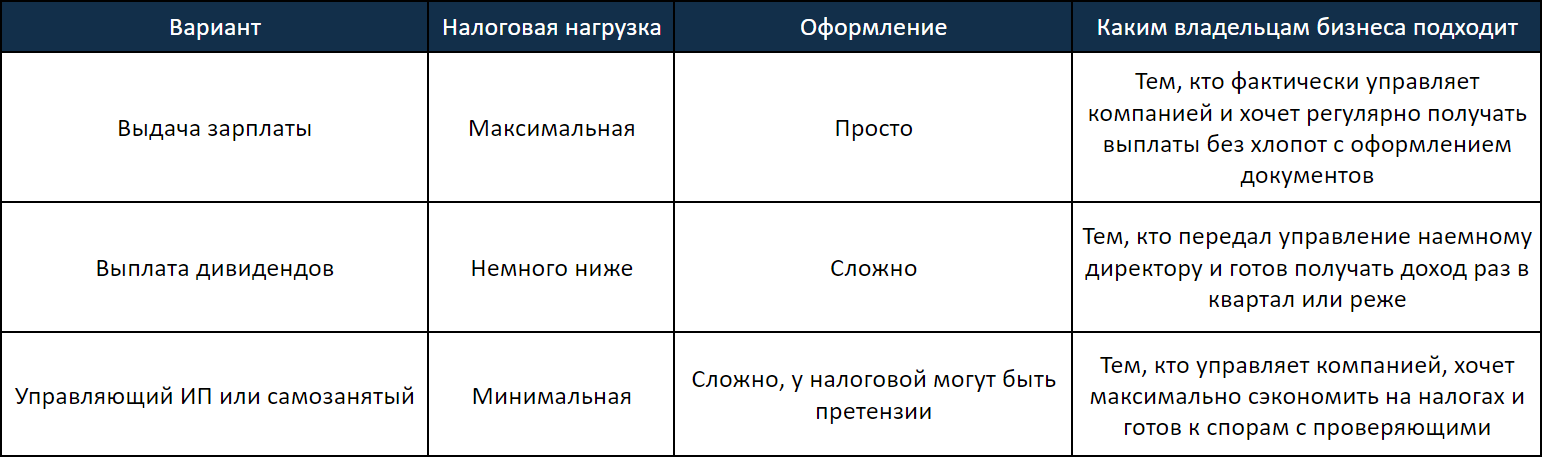

Как понять, какой вариант подходит для вашего бизнеса

Составили для вас сравнительную таблицу. Варианты отсортированы по уменьшению налоговой нагрузки.

Читайте также: