Предоставление транша кредитной карты альфа банк что это

Обновлено: 28.06.2024

Но не каждый человек знает в чем смысл этих слов. В этой статье мы расскажем, что такое предоставление транша в Альфа-банке по кредитной карте, в чем заключается услуга и как происходит ее оформление.

Что такое предоставление транша в Альфа банке

Предоставление транша кредитной карты Альфа банка означает особую форму займа, при которой общая сумма делится на несколько частей, и перечисляются они в сроки, указанные в договоре. Существует два вида такого кредитования:

- возобновляемый или револьверный;

- невозобновляемый.

В первом варианте, так называемом револьверном способе кредитования, возможно пользьваться всей суммой займа, после погашения выданных траншей.

Например, общая кредитная линия составила 100 тыс. рублей. Был перечислен первый транш — 30 тыс. рублей и второй — 20 тыс. рублей. После погашения первой суммы в 30 000 можно будет воспользоваться суммой в 80 тыс. рублей, а после оплаты второй части — полной кредитной линией в 100 тыс. рублей.

Второй вариант разрешает пользоваться только остатком от общей суммы кредита независимо от погашенной части. Допустим, кредитная линия 150 тыс. рублей.

Выдана первая часть 50 тыс. рублей и вторая — 30 тыс. Затем клиент погасил первый транш 50 тыс. рублей. После этого ему будет доступно для своих нужд только 70 тыс рублей — остаток от всей кредитной суммы после использования обоих траншей.

Начисление процентов по этому принципу производится только на долю, которую клиент потратил на свои цели, что позволяет существенно экономить и тратить только на самое необходимое.

Условия получения

Заключение договора на полную кредитную линию осуществляется на следующих условиях:

- срок выдачи займа — 1 год;

- кредит может быть выдан под обеспечение залогом или поручителем;

количество траншей — неограничено.

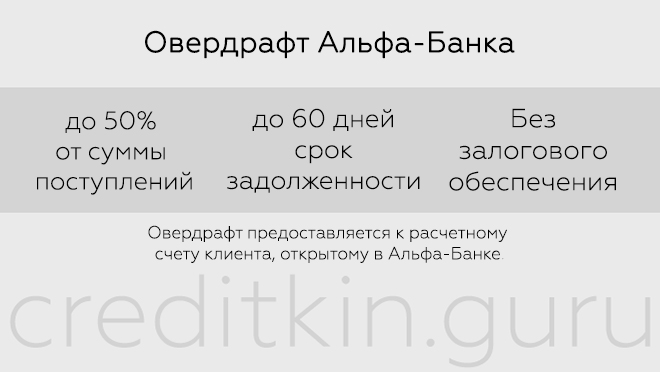

В случае выдачи займа через кредитку под траншем понимается овердрафт , т.е. перерасход по кредиту. Предоставление транша Альфа-банком предусмотрено только после предоставления утвержденного займа клиенту на кредитную карту и полная часть основного долга была перечислена и зафиксирована системой.

Кредитные организации различают два вида овердрафтов:

- Разрешенный. Средства предоставляются на условиях договора по фактическому требованию клиента. Как правило, клиенту одобряется брать сумму равную не более 2 месячных окладов.

- Технический. Снятие денег с карты сверх кредитного лимита производится по независящим от банка и заемщика причинам. Другими словами, банк выдает заемщику дополнительные средства без оформления договора для недопущения отрицательного баланса. После поступления средств на карту, эта сумма безоговорочно списывыется.

- Проценту по овердрафту в обоих случаях одинаковый и оформить его возможно как на кредитовую, так и дебетовую карту.

Овердрафт предоставляется только в определенных ситуациях, когда снятие и перевод конкретных сумм приводит к оплате незапланированных комиссий и сборов, таких как:

- транзакции в валюте, отличной от валюты карты;

- снятие наличных через банкоматы других банков;

- осуществление платежей под остаток без резервирования небольшого запаса;

- отсутствия денег для оплаты обслуживания карты или процентов по ней;

- осуществление платежей без аутентификации пользователя карты.

Оформление

Оформление кредитного транша возможно как в офисе банка, так и через онлайн-систему. В обоих случаях эта процедура одинакова.

Для этого клиент обязан заполнить анкету-заявку, после чего руководящие лица подразделения принимают положительное или отрицательное решение по предоставлению траншей.

Этот процесс проходит только один раз перед первоначальным получением кредита, поэтому для пользования всеми частями займа больше в банк обращаться не нужно.

Для того чтобы избежать дополнительных траншей по кредитке следует придерживаться некоторых правил:

Любая коммерческая структура, в том числе и Альфа-банк, предоставляют кредитные линии с овердрафтами всем своим клиентам: физлицам, предпринимателям и организациям. Это выгодно для обеих сторон. Банк страхует себя от невозвратов займов, а клиенты не переплачивают проценты за неиспользованные суммы кредита.

Что такое транш

Простыми словами, транш — это доля кредита. Например, клиент подписал с банком договор займа на сумму 100 тысяч рублей с условием того, что в январе ему будут перечислены 30 тысяч, в феврале — 45 тысяч и в марте – 25 тысяч рублей, а он в свою очередь погасит весь долг до конца текущего года. В этом случае 100000 руб. – это кредит, а 30000, 45000 и 25000 руб. – это транши.

Какие бывают виды траншей

Описанный выше пример – самый простой вид потраншевого кредитования. Вариантов может быть сколько угодно, все зависит от фантазии банковских менеджеров (в пределах норм действующего законодательства). Практика знает такие варианты кредитных договоров с условием выдачи денег частями (траншами):

- Транши выдаются безусловно или с условием выполнения клиентом определенных обязательств. Если заемщик их не выполнил, значит, следующий транш на расчетный счет не поступает.

- Клиент сам решает, на что использовать очередной транш, или каждое поступление денег от банка имеет строгое целевое назначение.

- Процентная ставка фиксированная, устанавливается на каждый транш отдельно или меняется в зависимости от скорости погашения долга. Деньги выдаются без уплаты дополнительной комиссии или с начислением таковой. Банком может взиматься плата за неиспользованный кредитный лимит.

- Залог должен покрывать сразу всю сумму кредита или оформляется отдельно под каждый транш.

- С возобновляемой кредитной линией или нет.

- Банк строго фиксирует размер доли займа и сроки его предоставления (практика касается в основном кредитования среднего и крупного бизнеса) или клиент сам определяет, когда и сколько денег ему использовать из общей суммы (самый распространенный вариант кредитных линий на пластиковых карточках).

Все условия предоставления траншей детально описываются в кредитном договоре между клиентом и банком.

Транши могут быть возобновляемыми или нет, в зависимости от вида кредитной линии. Что это значит? Объясним на примере:

- Клиент оформил в банке заем на сумму 500 тысяч рублей. Потратил 300 тысяч, вернул банку 150 тысяч. В итоге ему доступно 350 тысяч рублей (500000-300000+150000). Это — возобновляемая (револьверная) кредитная линия.

- Размер займа составляет 500000 руб. Клиент потратил 300000 руб., погасил 150000 руб. В итоге может взять еще 200000 руб. (500000-300000). Это не возобновляемая кредитная линия.

Что предлагает Альфа-банк

Альфа-банк предлагает различные виды потраншевого кредитования.

Для среднего и крупного бизнеса:

Требования к заемщикам Альфа-Банк предъявляет минимальные: наличие стандартных регистрационных документов, устава, движение средств по расчетному счету в любом финансовом учреждении (то есть приличные ежемесячные обороты), залог по требованию.

Для физических лиц: Кредитные карты Visa или MasterCard (Standart/Classic/Gold/Platinum) — подбирается специалистом банка индивидуально под каждого клиента, с учетом потребностей и возможностей. По карте может быть установлена кредитная линия от 10 тыс. до 1 млн. руб. (с ежемесячным ограничением по суммам использованных средств или нет), с годовым обслуживанием от 990 до 11990 руб. При этом по каждому продукту устанавливается беспроцентный грейс-период на срок от 60 до 100 дней. Годовая ставка переплаты стартует от 23,99%.

Процесс выдачи и оплаты

Для получения займа клиент может обратиться в любое отделение Альфа-Банка лично или заполнить онлайн-заявление на сайте. Анкета рассматривается специалистом банка от 1 — 2 дней до недели, в зависимости от вида потраншевого кредитования и запрашиваемой суммы займа. Предварительное решение банка направляется клиенту на электронную почту или отдается лично по договоренности.

Если ответ положительный, заемщик получает первый транш после предоставления всех необходимых документов, подписания кредитного договора и уплаты комиссии (если она предусмотрена).

Погашение долга должно быть своевременным. Процесс оплаты зависит от вида займа:

- Овердрафты и кредиты компаний погашаются автоматическим зачислением с расчетного счета юридического лица или ИП. Главное, чтобы в день списания на нем была нужная сумма средств. Также юридические лица имеют право досрочно погасить кредитную линию перечислением нужной суммы со счета, открытого в любом российском банке.

- Кредитные линии частных лиц погашаются автоматически с зарплатной карточки, безналичным переводом с другой, с банковского текущего счета, посредством внесения наличных через кассу или технические устройства самообслуживания.

Достоинством является то, что Альфа-Банк не берет комиссию за досрочное погашение кредитной линии.

Преимущества транша

Потраншевые кредиты выгодны как для банка, так и для клиента. Выдавая займ частями, финансовая компания значительно снижает риски невозвратности долга и процентов.

Для заемщика неоспоримым преимуществом траншей является возможность быстрого пополнения своих активов, осуществления нужных покупок и своевременных расчетов, экономии средств снижение рисков потери заложенного имущества (часть долга проще погасить, чем весь долг).

Фактически, потраншевое кредитование уже прочно вошло в привычную жизнь современного общества, будь то физические или юридические лица. Во многих ситуациях – это оптимальный способ кредитования, выгодный как банку, так и заемщику.

- возраст заемщика от 22 до 65 лет;

- срок договора — 1 год при сроке непрерывной задолженности в 2 месяца;

- задолженность списывается со счета автоматически, при поступлении денег;

- без залога, но с поручительством.

Для заемщиков, являющихся предпринимателями, необходимо доказать, что бизнес функционирует больше года. Сумма кредита находится в пределе от 500 тысяч до 6 миллионов рублей. Клиент банка, являющийся физическим лицом, может претендовать на сумму от 300 тысяч, но обычно величина займа соответствует средней двухмесячной заработной плате. Начисление процентов от 13,5 начинается с момента расходования средств, взятых в долг у банка.

Следует учитывать, что кредитование банком счета сверх лимита может быть:

- разрешенным, когда данная возможность зафиксирована документально;

- техническим, возникающим спонтанно при форс-мажорных обстоятельствах.

Технический транш — выделение денег для покрытия нулевого или минусового баланса, возникающего при перерасходе. Возврат денег происходит автоматически, проценты не отличаются от разрешенного.

Что собою подразумевает транш и его виды

- Возобновляемый — самым популярный у заемщиков, потому что при получении транша, его расходовании и своевременном погашении, количественное ограничение вновь становится максимальным. Если лимит кредита составляет 300 тысяч рублей, 150 из которых держатель израсходовал, но вовремя компенсировал, он опять получает доступ к максимальным возможностям.

- Невозобновляемый не требует строгой финансовой дисциплины, но и не позволяет кредитополучателю использовать максимальные ресурсы. Допустим, пользователь по невозобновляемой линии получил 300 тысяч рублей. Израсходовал сначала 100 тысяч, затем еще 150 тысяч. Оставшимися деньгами в сумме 50 тысяч рублей он может распоряжаться, даже не погасив долг.

Причины возникновения перерасхода средств

- выполнения расчетов в иностранной валюте, потому что после конвертирования по курсу платежного устройства собственных средств может быть недостаточно;

- списания единовременно всех денег с баланса карточного счета;

- появления долгов за банковское обслуживание;

- проведения неавторизованных операций в платежных устройствах;

- обналичивания средств в банкоматах, взимающих комиссионные за услугу.

Транш кредитной карты

Кредитная карта — платежное средство, которое используется для оплаты, расчетов, безналичных операций за счет средств, взятых взаймы у банка на определенных договором условиях. Размер денег на карте имеет лимит, в пределах которого держатель карты может осуществлять расход. Транш по кредитке представляет собой отдельные части лимита, которые владелец может потратить. Банк перечисляет кредитные доли по картам в автоматическом режиме с периодичностью, которая зафиксирована в условиях договора. Часть заемных денег, поступающих на карту для пользования кредитополучателя, называется кредитной линией.

Плюсы и минусы услуги

Применение такого инструмента, как выдача кредитного транша, снижает риски кредитной организации и стимулирует бизнес идти по пути повышения эффективности деятельности. Если рассматривать плюсы и минусы механизма, то преимуществ больше:

- процесс оформления и получения финансовых ресурсов происходит по упрощенной схеме;

- уровень платежеспособности клиента определяется однократно при первичном оформлении;

- проценты начисляются только на сумму денег, которые фактически были использованы клиентом;

- размер ставки не меняется в течение срока действия договора.

Для предприятий и организаций, оформление кредита на условиях транша выгодно, так как они возмещают дефицит средств в оборотном капитале. Поступление денег для осуществления производства частями позволяет контролировать расход и искусственным образом ограничивать траты.

Для частных заемщиков выгодно, что сумма потраченных денег, при погашении долга, восстанавливается при возобновляемом лимите, а при невозобновляемом, можно не погашать долг и тратить деньги.

Если говорить о недостатках, то это, как и при любом кредитовании, необходимость отдавать заемные деньги с процентами избегая просрочек.

Форекс — это мировой валютный рынок, стал развиваться после отмены США привязки курса доллара к…

Продажа залогового имущества Альфа-Банка Залоговое имущество Альфа-Банка – это любые движимые и недвижимые объекты, имеющие…

IBAN – это вариант номера счета, который включает в себя буквы и цифры, также при…

Иногда клиенты встречают такую строку в выписках о совершении операций Альфа-Банка — предоставление транша. Естественно, возникает вопрос, что это такое? На самом деле под такой формулировкой скрывается предоставление клиенту технического овердрафта, т.е. перерасхода средств.

Достоинства услуги

Преимуществом данного вида кредитования является упрощенная процедура получения денежных средств. В данном случае нет необходимости обращаться дополнительно в банк для того, чтобы получить кредит при возникновении такой необходимости.

Платежеспособность клиента финансовой организации оценивается однократно, когда происходит первоначальная подача документов на выдачу пластиковой карточки.

Среди положительных сторон следует выделить постепенное освоение денежных средств. За расходами в таком случае проще следить как физическим, так и юридическим лицам. Процентная ставка начисляется только на ту сумму, которая была использована. Это увеличивает экономичность и позволяет грамотно располагать своими средствами.

Как получить транш

Клиенты физические лица могут получить разрешенный овердрафт в размере 1-2 зарплат на карту. Предоставить транш могут на дебетовые и кредитные карты Альфа Банка.

Оформить займ можно только единожды при обращении клиента лично в отделение банка с подачей заявки на активацию данной услуги. После изучения платежеспособности клиента ему будет установлен определенный кредитный лимит.

Получить транш физлицу можно в случае:

- оформления карты с подключенным овердрафтом;

- во время проведения операций с валютой, если во время конвертирования не достаточно своих средств;

- при несвоевременном списании долга по кредиту, если образовался минусовый кредитный остаток;

- во время снятия наличности в банкоматах других банков с комиссией;

- снятия денег за обслуживание дебетовой или кредитной карт – при недостающем количестве средств банк предоставляет транш, чтобы заплатить за услугу;

- если совершаются покупки без авторизации на сумму, превышающую размер собственных средств по карте.

Процесс выдачи и оплаты

Для получения займа клиент может обратиться в любое отделение Альфа-Банка лично или заполнить онлайн-заявление на сайте. Анкета рассматривается специалистом банка от 1 — 2 дней до недели, в зависимости от вида потраншевого кредитования и запрашиваемой суммы займа. Предварительное решение банка направляется клиенту на электронную почту или отдается лично по договоренности.

Если ответ положительный, заемщик получает первый транш после предоставления всех необходимых документов, подписания кредитного договора и уплаты комиссии (если она предусмотрена).

Банк оставляет за собой право изменять предварительное решение до подписания кредитного договора.

Погашение долга должно быть своевременным. Процесс оплаты зависит от вида займа:

- Овердрафты и кредиты компаний погашаются автоматическим зачислением с расчетного счета юридического лица или ИП. Главное, чтобы в день списания на нем была нужная сумма средств. Также юридические лица имеют право досрочно погасить кредитную линию перечислением нужной суммы со счета, открытого в любом российском банке.

- Кредитные линии частных лиц погашаются автоматически с зарплатной карточки, безналичным переводом с другой, с банковского текущего счета, посредством внесения наличных через кассу или технические устройства самообслуживания.

Достоинством является то, что Альфа-Банк не берет комиссию за досрочное погашение кредитной линии.

Как открыть кредитную линию с предоставлением транша

В анкете-заявке нужно указать следующие данные:

К анкете-заявке необходимо приложить пакет бумаг, подтверждающих вашу личность и ваш уровень платежеспособности. Обязательно понадобятся: внутренний паспорт РФ, справки о доходах, военный билет для молодых мужчин, документы о владении собственностью, если вы собираетесь размещать свое имущество в качестве залога банку.

Далее бумаги направляются в службу безопасности банка и бюро кредитной истории. В совокупности на рассмотрение документов от момента обращения до получения первого транша проходит около недели.

Кому предоставляется?

Кредитование оформляется физическим и юридическим лицам. Обязательное условие — быть клиентом Альфа Банка, владеть пластиковой карточкой данного учреждения. Владельцы бизнеса претендуют на получение минимум 500 000 рублей. Физические лица получают одобрение исходя из среднего месячного оклада. Лимит по кредитке устанавливается индивидуально исходя из финансовой состоятельности каждого гражданина.

Требования

Заемщик должен отвечать ряду требований:

- российское гражданство, возраст от 22 до 65 лет;

- для предпринимателей срок владения бизнесом должен составлять больше одного года;

- компании должны предоставить поручителей в виде физлиц с долей уставного капитала больше пятидесяти процентов.

Условия выдачи

Альфа Банк одобряет транш физическим и юридическим лицам при следующих условиях:

- достижение отрицательного баланса на карте из-за конвертирования валюты;

- вычет полной суммы при отсутствии пяти — десяти процентов запаса средств;

- невыполнение авторизации в системе;

- снятие денег через банкоматы других коммерческих учреждений, когда списывается высокий комиссионный сбор;

- отсутствие оплаты банковских услуг.

Для физлиц сумма кредита ограничена 50 000 рублями либо эквивалентной валютной величине, 70 000 — при наличии положительной кредитной истории. Овердрафт доступен для кредитных и дебетовых карт. Для оформления услуги понадобится предоставить залог:

- недвижимость или личный автомобиль — физлицам;

- продукция, находящаяся в обороте копании — юридическим лицам;

- рабочее оборудование организациям.

Владельцам собственного дела потребуется дополнительное поручительство. Финансирование поступает на открытый в Альфа Банке счет.

Преимущества и недостатки

Преимущества системы траншей очевидны:

- Во-первых, заемщик получает возможность многократно обращаться к ссудным деньгам, не предоставляя каждый раз заново весь пакет документов, включая справки о доходах. Подтверждение платежеспособности происходит только в самом начале, при утверждении кредитного лимита — далее заемщик может брать займы тогда, когда посчитает нужным;

- Во-вторых, клиенту самому значительно легче обращаться с кредитом, если его выдают не единоразово. В таком случае нет необходимости брать сразу большую сумму, как это часто происходит при потребительском кредитовании — можно спокойно занимать средства тогда, когда это действительно нужно в сложившихся жизненных обстоятельствах.

Недостаток системы сразу не заметен, однако он виден, если присмотреться к поведению заемщиков. Часто наличие свободной кредитной линии на бессознательном уровне подталкивает клиентов к большим тратам, чем им на самом деле нужно.

Удержаться от соблазна взять в кредит еще немного — сложно, особенно если человек плохо контролирует свои траты. Поэтому брать кредитку или займ на условиях траншевой системы нужно обдуманно, чтобы случайно не создать самому себе долговую яму.

Что такое транш по кредиту Альфа Банк

Кредитная линия революционного типа представляет собой форму возобновляемой услуги финансирования, которая предоставляется в рамках определенного лимита, устанавливаемого индивидуально. Данное решение является удачным для того, чтобы пополнить оборотные средства и управлять поступлениями на счет в свободном режиме.

Кредитная линия предоставляется на следующих условиях:

- Срок кредитования – 1 год.

- Обеспечение – залог и поручительства.

- Предоставляется в форме траншев, количество которых не ограничено.

- Минимальный размер транша – от 1 млн. 500 тыс. руб. на сроки до 6 месяцев.

При изучении революционной кредитной линии следует обратить внимание на то, что заем может выдаваться как в возобновляемой, так и в не возобновляемой форме.

На первый взгляд разобраться сложно предоставление транша Альфа Банк что это. На самом деле все предельно просто. При возобновляемой форме кредитования по кредитной линии лимит восстанавливается после погашения части задолженности. К примеру, если банк выдал 400 тыс. руб., из которых было потрачено 250 тыс. руб., то заемщик может получить полную сумму только после того, как первая часть долга будет уплачена.

Если рассматривать вариант не возобновляемого кредитования, то дело обстоит так: при займе в размере 400 тыс. руб. клиент банка потратил 250 тыс. руб., потом еще 100 тыс. в данном случае доступный остаток равен 50 тыс. рублей.

Они могут быть использованы вне зависимости от первых расходов.

Речь идет о лимитах расхода и выдачи. Еще при оформлении договора происходит определение данных показателей по всем траншам. Другими словами – это не что иное, как лимитирование, только частями. Вот все эти части – транши, в общем, и составляют установленный лимит.

Вывод

Транш, как термин, означает получение части от общей суммы. В сфере кредитования это значит, что вместо всей заемной суммы клиенту выдается только часть. Благодаря этому можно множество раз получать небольшие кредиты, не оформляя при этом сотни бумаг каждый раз заново.

Ключевым условием предоставления транша является лишь платежеспособность клиента и строгое соблюдение месячного кредитного лимита. В связи с этим оформить кредитку или кредитную линию — очень удобное решение, если заявитель умеет сдерживать себя от спонтанных иррациональных трат.

Причины возникновения овердрафта

Технический овердрафт обычно возникает по одной ключевой причине – из-за использования в расчетах валюты. Дело в том, что при оплате в валюте с рублевой карты (или, наоборот, при оплате рублевой покупки валютной картой) списание средств происходит не сразу. При оплате платежная система блокирует на карте определенную сумму, например, 1000 долларов, и ждет подтверждения от банка. Деньги будут отправлены только тогда, когда Альфа-Банк подтвердит транзакцию. Между датой заморозки средств и датой их отправки может пройти несколько суток. И если курс за это время изменился, то фактическое списание может быть дешевле или дороже покупки.

Например, вы купили туристическую путевку за 1000 долларов при курсе 65 рублей за 1 доллар, расплачивались рублевой картой. Система заблокировала у вас 65 000 рублей. Однако за три дня, пока не пришло подтверждение банка, курс повысился до 66 рублей, значит, с карты было списано 66 000 рублей. При лимите карты в 65 000 рублей образовался технический овердрафт на сумму 1000 рублей. На эту сумму Альфа-Банк и предоставит транш, и будет списывать ее небольшими платежами или единой транзакцией. Если бы курс доллара снизился и составил 64 рубля за 1 доллар, то с карты списалось бы 64 000 рублей, еще 1000 осталась бы в распоряжении держателя карты.

Кроме того, есть другие причины предоставления транша по карте Альфа-Банка, как правило, это:

- Снятие средств в банкомате с кредитной карты в стороннем банке. Взимается не только процент за снятие, но и комиссия постороннего банка. Ситуация усугубляется, если клиент снимает деньги в другой валюте.

- Снятие платы за обслуживание. Когда на счете недостаточно средств, Альфа-Банк предоставляет транш, а значит, взимает за перерасход дополнительную комиссию.

- Проведение автоплатежа в другой валюте. Например, при списывании задолженности по кредиту или оплате мобильного банка.

- Списание комиссии за другой счет или карту. Ситуация возникает исключительно при наличии нескольких счетов и если взыскание было обращено на счет другой валюты.

- Проведение неавторизованных оффлайн-операций, т.е. клиент не вводит ПИН-код при расчете с помощью терминала. Сумма может списаться позднее, а клиент за это время совершает еще покупки – в результате, к примеру, на счете остается 5000 рублей, а по неавторизованной операции списывается 7000 рублей, 2000 рублей – овердрафт.

Достоинства транша

Самым значимым достоинством такого вида кредитования – лёгкое получение денег в займ. Теперь не приходится обращаться к сотрудникам банка для рассмотрения заявления на оформление кредита.

А также, предоставление транша кредитной карты удобно и для клиентов и для банка. Финансовая фирма снижает риски невозвратности процентов и долга за счёт того, что кредит выдаётся кусками.

Оформив транш кредитной карточки, клиент сможет:

- За короткое время пополнить личные активы.

- Сделать необходимые покупки и своевременные расчёты.

- Таким способом намного легче выплатить весь долг, ведь платить можно частями, а не полностью.

Интересно знать! Процент начисляется только на ту сумму займа, которая была потрачена.

Предоставление транша для кредитных карточек говорит о том, что это действительно удобно для многих клиентов Альфа-Банка. Согласитесь, погасить кредит частями намного проще и удобнее. Выбирайте для себя только лучшую коммерческую систему и тогда и вы и банк сможете остаться в хорошем плюсе.

100 дней без процентов %!

Пользуйся деньгами 100 дней БЕСПЛАТНО!

Верни до 10% с картой Cashback!

Бесплатное обслуживание, возвращаем деньги на остаток!

2 балла за 10 рублей за покупки в Перекрестке!

1 балл за покупки в других магазинах! Бесплатное пополнение!

2% кэшбэк + 6% на остаток!

Бесплатное обслуживание, бесплатное снятие наличных!

Кредит до 4 000 000 рублей!

До 7 лет! от 11.99% годовых! Решение за 2 минуты!

, для нас это очень важно:

Достоинства и недостатки кредитного транша Альфа Банка

Весомым плюсом при оформлении такого вида кредитования будет то, что для его оформления достаточно обратиться в банк один раз, а потом просто пользоваться денежными средствами. Возобновляемый кредит позволяет взять сумму вновь после погашения предыдущего займа. Оценка платежеспособности и предоставление документов банком происходит при первичном обращении.

Начисление процентов производится только на использованную сумму, а не на весь кредит. Такая система экономит средства заемщика и позволяет с легкостью управлять финансами.

Минусом является повышенная процентная ставка. В среднем, на транш начисляется на 2-3% годовых больше, чем на сумму стандартного кредита. При небольших суммах это незаметно. Организации берут многомиллионные кредиты, поэтому для юридических лиц сумма переплаты получается существенная.

Предоставление технического овердрафта – операция незапланированная. Перерасход средств по карте создает излишние кредитные обязательства, которые клиент не предусмотрел.

Кол-во блоков: 18 | Общее кол-во символов: 15821

Количество использованных доноров: 8

Информация по каждому донору:

Потребительский кредит — это когда клиент получает всю ссудную сумму целиком и сразу. Предоставление транша — это когда заемщик получает часть от всей возможный кредитной суммы: например, его кредитный лимит составляет 500 тыс. рублей, транш в таком случае может составить, скажем, 20 или 50 тысяч рублей. Так может продолжаться до тех пор, пока не будет исчерпан весь лимит. Благодаря такой системе, клиент может много раз брать небольшие займы, миновав при этом утомительные бюрократические процедуры. Минус, конечно, тоже имеется — если заемщик плохо контролирует свои финансы, он может потратить слишком много заемных средств, что в итоге обернется долговой ямой.

Так что же это такое? Траншем называют частичное получение заемных средств. Таким образом, из самого термина становится ясно, что траншей может быть много, вплоть до неограниченных чисел. При этом все займы производятся в рамках одной кредитной линии, поэтому пользователю нет нужды каждый раз обращаться в банк для подачи заявки, документов, ожидания рассмотрения и т.д. Благодаря этому многократная выдача ссуды значительно облегчается.

Если сравнивать транш с обычным потребительским кредитом, ключевое отличие заключается в следующем: по кредиту заявитель получает всю возможную ссудную сумму сразу, без дополнительных выплат, в случае же с траншами клиент получает лишь часть возможной ссудной суммы. Например, кредитная линия открыта на 500 тыс. рублей. Если клиент получает транш в размере 150 тыс. рублей, ему в будущем будут доступны еще 350 тыс. рублей для получения.

Как можно понять из определения термина, транши практикуются в основном с клиентами, получающими заемные деньги по кредитной карте.

Менеджеры Альфа Банка различают два вида транша:

- Возобновляемый (его еще называют револьверным). В рамках такого типа кредитования пользователю устанавливается месячный и/или годовой кредитный лимит, превышение которого не допускается. Пока лимит не исчерпан, клиент может брать неограниченное число траншей. Например, если заемщику был установлен лимит в размере 1 млн. рублей, он может в разное время взять 100 траншей по 10 000 рублей каждый. Если сумма долга составит 1 млн. рублей, после чего клиент погасит задолженность на сумму 10 тыс. рублей — ему снова станет доступна ссудная сумма в размере 10 тыс. рублей. Такую схему практикуют чаще всего при работе с кредитными картами;

- Невозобновляемый. В данном случае общая сумма выданных средств зафиксирована. Если клиенту был выдан кредитный лимит в размере 100 тыс. рублей — значит, он не получит от банка больше этой суммы, сколько бы траншей он ни получал и сколько бы денег не выплачивал в счет задолженности. Например, клиент взял ссуду на 50 тыс. рублей, остаток лимита — 50 тыс. рублей. Допустим, клиент вернул эти 50 тыс. рублей. Если бы транш был бы револьверным, заемщику бы снова стали доступны 100 тысяч рублей в качестве ссуды. По невозобновляемому траншу же он сможет снова взять в долг не больше 50 тыс. рублей. Так будет продолжаться до тех пор, пока кредитный лимит не будет исчерпан полностью.

В свою очередь система траншей позволяет с большим удобством кредитовать несколько раз без потери контроля за ссудными деньгами, ведь заемщик не сможет выйти за пределы кредитного лимита. Таким образом, выигрывает и банк, и пользователь.

Преимущества и недостатки

Преимущества системы траншей очевидны:

- Во-первых, заемщик получает возможность многократно обращаться к ссудным деньгам, не предоставляя каждый раз заново весь пакет документов, включая справки о доходах. Подтверждение платежеспособности происходит только в самом начале, при утверждении кредитного лимита — далее заемщик может брать займы тогда, когда посчитает нужным;

- Во-вторых, клиенту самому значительно легче обращаться с кредитом, если его выдают не единоразово. В таком случае нет необходимости брать сразу большую сумму, как это часто происходит при потребительском кредитовании — можно спокойно занимать средства тогда, когда это действительно нужно в сложившихся жизненных обстоятельствах.

Недостаток системы сразу не заметен, однако он виден, если присмотреться к поведению заемщиков. Часто наличие свободной кредитной линии на бессознательном уровне подталкивает клиентов к большим тратам, чем им на самом деле нужно.

Удержаться от соблазна взять в кредит еще немного — сложно, особенно если человек плохо контролирует свои траты. Поэтому брать кредитку или займ на условиях траншевой системы нужно обдуманно, чтобы случайно не создать самому себе долговую яму.

Условия предоставления транша

Во избежание чрезмерно высоких рисков, Альфа Банк ввел жесткую систему контроля за новыми клиентами. В связи с этим получить кредитную линию можно только после соблюдения всех условий и требований от банка:

Как открыть кредитную линию с предоставлением транша

В анкете-заявке нужно указать следующие данные:

К анкете-заявке необходимо приложить пакет бумаг, подтверждающих вашу личность и ваш уровень платежеспособности. Обязательно понадобятся: внутренний паспорт РФ, справки о доходах, военный билет для молодых мужчин, документы о владении собственностью, если вы собираетесь размещать свое имущество в качестве залога банку.

Далее бумаги направляются в службу безопасности банка и бюро кредитной истории. В совокупности на рассмотрение документов от момента обращения до получения первого транша проходит около недели.

Вывод

Транш, как термин, означает получение части от общей суммы. В сфере кредитования это значит, что вместо всей заемной суммы клиенту выдается только часть. Благодаря этому можно множество раз получать небольшие кредиты, не оформляя при этом сотни бумаг каждый раз заново.

Ключевым условием предоставления транша является лишь платежеспособность клиента и строгое соблюдение месячного кредитного лимита. В связи с этим оформить кредитку или кредитную линию — очень удобное решение, если заявитель умеет сдерживать себя от спонтанных иррациональных трат.

Читайте также: