Отчетность в пфр за прошлый год что сдавать

Обновлено: 07.07.2024

Существующее законодательство предписывает всем предпринимателям подавать различную отчетность в Пенсионный фонд. Некоторые отчеты необходимо подавать ежемесячно, а некоторые — ежеквартально или ежегодно. При этом в этих документах нельзя допускать ошибки. Чтобы помочь специалистам быстро и успешно сдать все требуемые отчеты, разработаны сервисы проверки отчетности ПФР онлайн. Рассмотрим нюансы их работы в этом материале.

Зачастую ошибки в отчетах связаны с невнимательностью или недостаточной практикой специалиста в заполнении бланков. В этом случае существующим законодательством предусмотрены штрафные санкции.

Какие отчеты подаются в ПФР?

В настоящее время организации обязаны подавать в ПФР отчеты по формам:

- СЗВ-М;

- ДСВ-З;

- АДВ-6-2;

- СПВ-1 и другие.

Всего насчитывается около пятнадцати различных видов отчетности. Большинству предпринимателей и организаций необходимо заниматься подготовкой только некоторых из них. Например, СЗВ-М и ДСВ-З. СЗВ-М — это ежемесячная форма, содержащая сведения о застрахованных лицах, работающих на предприятии. А для плательщиков дополнительных взносов предусмотрена ежеквартальная форма ДСВ-3. В зависимости от количества сотрудников отчетность может быть подготовлена в электронном или бумажном виде. Поскольку перечисленные типы документов подаются чаще всего, то обычно ошибки при подготовке встречаются именно в них.

Проверка с использованием программы CheckXML

Обе программы предназначены для проверки отчетов, подготовленных в формате xml. Они могут проводить проверку следующих файлов:

- анкетные данные;

- ведомости уплаты страховых взносов;

- сведения о стаже и заработке по формам СЗВ-6-1, СЗВ-6-2, СЗВ-6-3, СЗВ-4-1, СЗВ-4-2, АДВ-6-3;

- формы по добровольным страховым взносам (ДСВ-1, ДСВ-3);

- справки о смерти;

- заявления об обмене и выдаче дубликата страхового свидетельства;

- РСВ-2, РСВ-3;

- СПВ-1, СПВ-2.

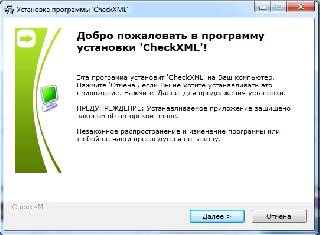

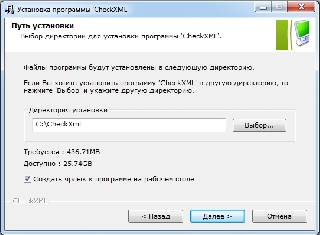

Для работы с программой CheckXML необходимо произвести простую процедуру установки. Актуальную версию установочного файла можно скачать на официальном сайте Пенсионного фонда.

После скачивания необходимо открыть архив и запустить файл, выделенный на рисунке снизу.

После окончания установки необходимо запустить второй файл, находящийся в архиве. В нем хранится библиотека проверки адресов.

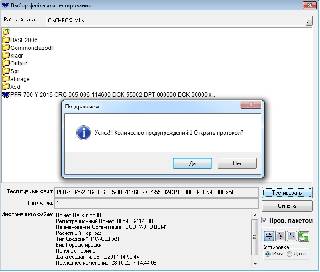

Затем нужно выбрать файл отчетности на компьютере и запустить проверку. После ее окончания на экране отобразится итог проверки с предложением открыть протокол.

В протоколе содержатся более подробные сведения и расшифровки найденных ошибок.

Как проверить отчетность в ПФР онлайн

Проверить отчет ПФР онлайн без регистрации можно с использованием различных сервисов, имеющихся в сети. Принцип их работы основан на использовании все тех же программ, разработанных Пенсионным фондом. Единственное отличие заключается в том, что их не нужно скачивать и устанавливать, а значит, воспользоваться ими можно в любом месте.

В течение нескольких секунд система предоставит итог тестирования. Таким способом проверка отчетов ПФР онлайн производится бесплатно.

Исправление выявленных ошибок

Среди наиболее частых ошибок — это различного рода опечатки и помарки. Например, лишние знаки препинания, неправильное написание ФИО, несоответствие СНИЛС и т.д. Критичными являются:

- неверные реквизиты;

- некорректная подпись;

- неправильный формат файла.

Подчеркнем, что если проверка не проходит, скорее всего, проблема кроется в неправильном формате файла. Зрительно можно определить, отвечает ли файл существующим требованиям. В частности, его имя должно иметь следующий вид:

В 2021 году в Пенсионный фонд в обязательном порядке необходимо подавать такие отчёты: СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД. В статье выясним, в какой срок сдаётся отчётность, рассмотрим особенности каждой формы.

Эта форма отчетности утверждена Постановлением Правления ПФ РФ от 15.04.2021 № 103п и применяется с 30 мая 2021 года. Сдача СЗВ-М в Пенсионный фонд осуществляется ежемесячно не позднее 15-го числа.

представляют данные страхователя (работодателя);

обозначают отчётный период;

указывают данные застрахованных лиц, с которыми на отчётный период заключены договоры, предусматривающие выплату вознаграждений и начисление страховых взносов.

СЗВ-СТАЖ

Эта форма утверждена Постановлением Правления ПФ РФ от 06.12.2018 № 507п и применяется с 1 января 2019 года. В 2021 году форму отчёта СЗВ-СТАЖ подают с данными за 2020 год. При этом форму отчётности сопровождает опись ОДВ-1, в которую работодатель вносит:

число лиц, по которым сформирован отчёт СЗВ-СТАЖ;

сводные суммы начисленных и уплаченных взносов, а также информацию о задолженностях;

сведения о наличии условий труда, которые дают работнику право выйти на пенсию досрочно;

количество лиц, имеющих право на досрочный выход на пенсию, если есть соответствующие для возникновения этого права условия.

Такой отчёт организации и ИП должны сдавать в Пенсионный фонд ежегодно до 1 марта.

СЗВ-ТД

С 1 июля 2021 года в ПФ организации и ИП сдают отчёт по форме СЗВ-ТД, которая утверждена Постановлением Правления ПФ РФ от 25.12.2019 № 730п (с изменениями от 27.10.2020).

В новой форме можно увидеть следующие изменения:

Появился раздел о работодателе, правопреемником которого является страхователь (если компания была реорганизована).

В сведениях о трудовой деятельности застрахованного лица появилась графа 4, которая заполняется, если работа проходит в районах Крайнего Севера или в приравненных к ним местностях. Утверждены коды на этот случай: РКС — районы Крайнего Севера, МКС — местности, приравненные к районам Крайнего Севера. Коды необходимо вписывать каждый раз при подаче отчётности.

В графе 6 теперь нужно всем работодателям по ОКЗ выставлять код выполняемой функции (раньше это нужно было делать только при применении профстандартов). Подробнее об этом изменении в СЗВ-ТД можно узнать в нашей статье.

СЗВ-ТД формируется по каждому застрахованному лицу и подаётся при внесении изменений в трудовую деятельность, а именно:

при оформлении на работу или увольнении отчёт необходимо подать в ПФР не позднее следующего дня с момента подписания приказа;

если сотрудник перешёл на другую должность, повысил квалификацию, поменял способ ведения трудовой книжки, отчёт необходимо подать до 15 числа месяца, следующего за месяцем, в котором произошло изменение.

Что ещё сдавать в Пенсионный фонд?

Мы перечислили, какие отчёты нужно подавать обязательно в ПФР в 2021 году. Но есть еще одна форма — ДСВ-3. Ее работодателю нужно сдать раз в квартал, если он добровольно перечисляет дополнительные платежи на счёт пенсионных накоплений застрахованного лица. Но надо отметить, что такое практикуется редко. Соответственно, если такие отчисления работодатель не делает, отчёт формировать не нужно.

Как сдавать отчётность в ПФР?

Страхователь может подавать указанные сведения в территориальный орган ПФР на бумаге (лично или по почте) или в форме электронного документа, подписанного электронной подписью в соответствии с Федеральным законом № 63-ФЗ. Второй способ наиболее предпочтителен для любого бизнеса, так как:

сокращает расходы (на бумагу, принтеры и т.д.);

экономит время (не нужно совершать поездки);

минимизирует ошибки в отчётах.

Кроме того, отправка отчётности в электронном виде полностью безопасна, а все документы легко подписываются ЭЦП и становятся юридически значимыми.

Отчетность по страховым взносам в 2021 году представляется страхователями в налоговую инспекцию и Фонд социального страхования, сроки сдачи при этом различаются. О том, как правильно составить и сдать все необходимые формы и что будет, если страхователь не успеет отчитаться по срокам, расскажем в нашем материале.

Кому и куда сдавать отчеты по взносам

Функции страхователей по обязательному социальному страхованию возложены на работодателей (организации, индивидуальных предпринимателей, простых физлиц без предпринимательского статуса), заключающих трудовые договоры или договоры гражданско-правового характера с физлицами и выплачивающих им вознаграждения. Начисляя вознаграждения, страхователи должны исчислить с них и страховые взносы, уплатить эти взносы, а затем отчитаться по ним перед контролирующими органами.

Организации обязаны представлять формы отчетности по страховым взносам независимо от того, выплачивались доходы физлицам или нет. То есть в случае отсутствия выплат сдаются нулевые отчеты.

- на страхование от временной нетрудоспособности и в связи с материнством (ВНиМ);

- обязательное пенсионное страхование (ОПС);

- обязательное медстрахование (ОМС);

- страхование от несчастных случаев на производстве и профзаболеваний (НС и ПЗ).

Первые три вида администрирует налоговая служба, четвертый — ФСС. Но для всех видов отчетными периодами выступают: квартал, полугодие, 9 месяцев. Расчетным периодом является год. После завершения каждого из указанных периодов инспекторам должны быть представлены отчеты о том, с какой базы исчислены взносы и в каком размере, а также какие выплаты не подпали под обложение.

По какой форме нужно отчитываться в ФСС в 2021 году

По взносам от несчастных случаев и профзаболеваний отчет подается в Фонд социального страхования. Действующая в 2021 году форма 4-ФСС утверждена приказом ФСС РФ от 26.09.2016 № 381 и в последний раз редактировалась в 2017 году (приказ № 275 от 07.06.2017).

В отчете приводится:

- На титульном листе — информация о страхователе: его наименование, ИНН, регномер в ФСС, контактные данные, информация об отчетном периоде — номер отчетного периода и год. Титульник заверяется уполномоченным лицом и печатью (при наличии таковой).

- В таблице 1 — база для исчисления взносов; суммы, не подлежащие обложению; тарифная ставка, которая устанавливается в зависимости от вида осуществляемой деятельности в начале каждого года по итогам прошлого.

- В таблице 2 — расчеты по взносам, включающие остаток задолженности за фондом либо перед ним; суммы начислений по взносам за отчетный период, в том числе за последние три месяца отчетного периода; перечисленные взносы с реквизитами платежных поручений; суммы расходов возмещенных фондом и не принятых к зачету. На основании всех этих данных выводится остаток задолженности перед фондом или за ним.

- В таблице 5 — данные о проведенной специальной оценке условий труда и медицинских осмотрах.

Перечисленные части отчета передаются в обязательном порядке даже при отсутствии данных для заполнения. Все пустые графы в этом случае прочеркиваются.

Таблицы 1.1 (о расчетах взносов с выплат работникам, переданных на аутсорсинг), 3 (по расходам, связанным с несчастными случаями на производстве), 4 (о численности пострадавших) включают в расчет только при наступлении отмеченных в них событий — передача персонала или несчастные случаи.

Образцы заполнения формы 4-ФСС за разные отчетные периоды, а также построчный алгоритм заполнения отчета вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно онлайн.

Когда сдавать отчет в соцстрах

Для 4-ФСС сроки представления различаются в зависимости от способа подачи расчета.

Если он подается на бумаге (такая возможность есть у работодателей, среднесписочная численность которых за прошедший год не превысила 25 человек), то сдача отчета должна произойти не позднее 20-го числа месяца, следующего за отчетным периодом. Т. е. за отчетные периоды 2021 года сроки такие — 20 апреля, 20 июля, 20 октября 2021 года и 20 января 2022 года - для годового отчета за 2021 г.

Будьте внимательнее с конечными сроками при их попадании на выходные дни, поскольку в законе № 125-ФЗ, в отличие от Налогового кодекса, четко не оговорены правила переноса. Хотя ФСС в этом вопросе лоялен и перенос разрешает.

Если отчет представляется в электронном виде (так обязаны отчитываться те лица, у которых ССЧ / количество работников превышает 25 человек), то сроки продлеваются на 5 дополнительных дней. С учетом допускаемого ФСС "выходного" переноса в 2020 году мы отчитывались до 27 апреля, 27 июля, 26 октября 2020 года и 25 января 2021 года - по годовому отчету за 2020 г.; в 2021 году — до 26 апреля, 26 июля, 25 октября 2021 года и 25 января 2022 года - по годовому отчету за 2021 г.

Как сдавать электронную версию отчета, мы рассказывали здесь.

По какой форме отчет по страховым взносам в 2021 году представляется в ИФНС

Составление отчетности по страховым взносам на ОПС, ОМС и ВНиМ в нынешнем и следующем году происходит на обновленном бланке. С отчетной кампании за 2020 год применяется новый бланк, в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@.

Воспользуйтесь образцом ЕРСВ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Единый расчет состоит из титульного листа, трех разделов и приложений к ним. Вкратце охарактеризуем их:

- Титульник заполняется информацией о самом страхователе, налоговом органе, отчетном периоде. Представляется всегда, даже если расчет нулевой.

- В разделе 1 приводятся сводные данные об обязательствах отчитывающегося лица — общие суммы начислений по каждому виду взносов и в разбивке помесячно за последние три месяца отчетного периода.

К данному разделу открывается 9 приложений, где приводится расчет по взносам на ОПС, ОМС, ВНиМ, на дополнительное соцобеспечение отдельных категорий застрахованных лиц, расчеты соответствия условиям применения пониженного тарифа страхвзносов; отражаются расходы по страхованию на ВНиМ, выплаты, произведенные за счет средств федерального бюджета. Каждое приложение включается в состав отчета, если имеются данные для его заполнения, при отсутствии таковых представляется только сам раздел 1. - Раздел 2 — это сводные данные об обязательствах глав КФХ. В приложении 1 приводится расчет таких обязательств. Подлежит сдаче соответствующими видами страхователей.

- Раздел 3 с персонифицированными сведениями о застрахованных лицах состоит из двух подразделов: 3.2.1 — заполняется и сдается всеми страхователями, 3.2.2 — только теми, кто осуществляет выплаты, облагаемые взносами по доптарифам.

Образцы заполнения ЕРСВ за разные отчетные периоды, а также построчный алгоритм заполнения отчета, вы найдете в КонсультантПлюс, получив бесплатный пробный доступ.

Каковы сроки и способы сдачи отчетности-2020-2021 по страховым взносам в налоговую инспекцию

Единый расчет по взносам в налоговую инспекцию страхователи представляют в срок до 30-го числа месяца, следующего за каждым отчетным периодом.

- до 1 февраля — за 2020 год (перенос с субботы 30 января);

- до 30 апреля — за 1 квартал 2021 года;

- до 30 июля — за полугодие; .

Обратите внимание! Отдельные сроки установлены для глав КФХ без наемных работников. Они отчитываются один раз в год до 30 января.

Срок сдачи отчетности по страховым взносам налоговикам не зависит от способа ее представления. А сдавать ее можно также на бумаге и электронно. Причем требование, позволяющее сдавать бумажный отчет, здесь гораздо жестче, чем для 4-ФСС. Такое требование действует с 2020 года и подразумевает, что ССЧ страхователя (или количество работников для вновь созданных организаций и ИП) не превышает 10 человек. Работодатели с большей численностью обязаны отчитываться исключительно в электронном виде.

Как накажут за нарушение сроков сдачи отчетности по страховым взносам во внебюджетные фонды

Отчетность по страховым взносам и в ФСС, и в налоговую сдается в строго отведенные для этого сроки. Все задержки чреваты штрафами.

Страхователя, который не представил расчет 4-ФСС в ФСС вовремя, накажут по п. 1 ст. 26.30 закона № 125-ФЗ. Штраф рассчитывается как 5 процентов от суммы взносов к уплате за последние три месяца отчетного (расчетного) периода. Его придется заплатить за каждый полный или неполный месяц просрочки. Законодательно определены верхняя и нижняя границы наказания. Максимальная величина составит 30 процентов от суммы взносов по расчету, а минимальная — 1000 руб.

За несвоевременную сдачу расчета по взносам на ОПС, ОМС и ВНиМ наказание определяется ст. 119 НК РФ также в виде штрафа в размере 5% от своевременно неуплаченной суммы взносов за каждый просроченный месяц. Максимальный штраф не должен превышать 30% от указанной суммы, минимальный составляет 1000 руб.

Важно! КонсультантПлюс предупреждает

Штраф рассчитывают отдельно по каждому виду обязательного социального страхования (Письмо ФНС России от 30.06.2017 N БС-4-11/12623@).

Штраф в размере 1 000 руб. распределяется.

Подробнее о расчете штрафа за РСВ читайте в К+. Сделать это можно бесплатно.

Кроме того, оштрафовать могут и должностное лицо организации на 300–500 руб. уже по ст. 15.5 КоАП РФ.

Опоздание со сдачей единого расчета в налоговую инспекцию более чем на 10 дней грозит приостановлением операций по банковским счетам (п. 3.2 ст. 76 НК РФ).

Итоги

Формы отчетности по страховым взносам в 2021 году включают 4-ФСС и единый расчет по страховым взносам. Первый отчет предназначен для расчета базы и взносов на страхование от НС и ПЗ и сдается в Фонд социального страхования, который и регулирует его форму. Во втором рассчитываются взносы на пенсионное страхование, медстрах и на случай нетрудоспособности. Он сдается в налоговую, бланк утверждает налоговое ведомство.

Сроки сдачи отчетности различаются: 4-ФСС нужно сдать до 20-го или 25-го числа месяца после завершения отчетного периода, единый расчет — до 30-го числа того же месяца. Несвоевременная сдача или несдача отчетов грозит штрафами, исчисляемыми в зависимости от суммы начисленных или неуплаченных взносов. В определенных случаях допускается и блокировка расчетного счета.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Если у вас есть сотрудники, нужно платить за них отчисления в пенсионный фонд, а также регулярно по этим взносам отчитываться. Отчетов четыре, сроки и регулярность их сдачи отличаются — немудрено запутаться. Мы подготовили для вас подробный материал о том, что, когда и как нужно предоставить в ПФР в 2020 году.

- Какие отчеты необходимо подавать для начисления пенсий (ПФР)

- СЗВ-ТД

- Отчет СЗВ-М

- Расчет по страховым взносам

- СЗВ-стаж

![Какие отчеты необходимо подавать для начисления пенсий]()

Какие отчеты необходимо подавать для начисления пенсий (ПФР)

Подаваемая в ПФР отчетность содержит сведения о сотрудниках организации или ИП, на основе которых ведется учет страхового стажа, влияющего на размер их будущих пенсий. К этим данным относятся индивидуальный номер налогоплательщика, номер СНИЛС и период работы сотрудника в организации.

Всего отчетов четыре: СЗВ-ТД (новый, с 2020 года), СЗВ-М, СЗВ-стаж, расчет по страховым взносам..

Помимо сотрудников, оформленных по трудовой книжке, у работодателей есть обязательства перед ПФР также и за другие категории работников. К ним относятся:

- работники, исполняющие обязанности закрепленные договором ГПХ;

- сотрудники на стажировке или испытательном сроке;

- недавно уволенные сотрудники;

- сотрудницы, находящиеся в декрете.

Ниже вы найдете подробное описание каждого отчета и формы сдачи отчетности, доступные для скачивания.

Отчет СЗВ-ТД

В 2020 году сдавать отчет СЗВ-ТД должны только те ИП и организации, у которых за отчетный период были такие кадровые мероприятия:

- прием на работу;

- перевод на другую работу;

- изменение наименования страхователя;

- присвоение работнику второй и последующей профессии, специальности или иной квалификации;

- увольнение с работы;

- лишение права в соответствии с приговором суда занимать определенные должности или заниматься определенной деятельностью.

Если ничего из этого списка не было, впервые сдать в ПФР форму на всех работников нужно будет до 15 февраля 2021 года, за январь.

Отчет СЗВ-М

Это форма отчетности, содержащая информацию о застрахованных сотрудниках и подаваемая ежемесячно. Она включает несколько разделов:

- реквизиты компании-работодателя, являющейся страхователем;

- отчетный период (месяц);

- тип формы — исходная, дополняющая или отменяющая. Вторая и третья используются, когда в исходной представлены не все сведения или допущена ошибка;

- данные о застрахованном лице.

Сдача отчета СЗВ-М в ПФР производится до 15 числа каждого месяца. Если это — выходной, то крайний срок переносится на ближайший рабочий день.

Расчет по страховым взносам

Отчет по страховым взносам в ПФР сдается ежеквартально. Отчетность напрямую касается пенсионных отчислений, но с 2017 года предоставлять ее нужно не в пенсионный фонд России, а в налоговую инспекцию. В отчет включаются расчеты по пенсионным взносам, а также взносам по социальному и медицинскому страхованию. Взносы на травматизм в эту отчетность не входят и сдаются отдельным отчетом в ФСС.

Расчеты по остальным страховым взносам осуществляются путем применения к облагаемой базе определенной ставки, соответствующей каждому виду взносов.

С 2020 года расчет страховых взносов сдается по новой форме, которая утверждена Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ . По сравнению с предыдущей версией в ней меньше показателей, учтены все законодательные изменения в сфере исчисления страховых взносов.

Форма состоит из 3 разделов и 11 приложений. Все работодатели заполняют титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к Разделу 1, приложение № 2 к Разделу 1 и раздел 3, остальные листы — при необходимости.

Отчетность в налоговую должна подаваться в течение месяца после отчетного квартала — до 30 числа. Сдать годовой расчет за предыдущий отчетный год необходимо до 30 января.

СЗВ-стаж

Отчет СЗВ-стаж в ПФР сдается ежегодно — до 1 марта за предыдущий отчетный год. Он содержит сведения о стаже застрахованных сотрудников, которые осуществляют свои трудовые обязанности в организации или у индивидуального предпринимателя на основании заключенных договоров: трудовых, гражданско-правового характера, авторского заказа, издательского или лицензионного договора, дающего право использовать произведения науки, литературы и искусства.

Стоит отметить, что компании, которые выплачивают вознаграждения авторам и управляют правами на их произведения, также должны включать эти данные в отчет.

В отчете пять разделов, содержащих следующие сведения:

- данные о компании-страхователе;

- отчетный период;

- период работы застрахованных сотрудников;

- информацию о начисленных (уплаченных) взносах на обязательное пенсионное страхование;

- информацию об оплате страховых взносов в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения.

Форму СЗВ-стаж работодатель может сдавать и раньше установленного законом срока — в случае, когда компания реорганизуется или ликвидируется.

![Сроки сдачи отчетов в ПФР в 2020 году]()

Сроки сдачи отчетов в ПФР в 2020 году

В таблице собраны представлены крайние даты сдачи отчетности каждой формы в 2020 году.

Название отчета Периодичность сдачи Крайние сроки сдачи СЗВ-ТД ежемесячно, если в отчетном месяце возникло кадровое основание следующий рабочий день после издания приказа — для приема и увольнения. Для остальных кадровых событий сроки аналогичны отчету СЗВ-М СЗВ-М ежемесячно 17 февраля 16 марта 15 апреля 15 мая 15 июня 15 июля 17 августа 15 сентября 15 октября 16 ноября 15 декабря Расчет по страховым взносам ежеквартально 15 мая (перенесен в связи с COVID-19) 30 июля 30 октября годовой отчет 1 февраля 2021 СЗВ-стаж ежегодно 1 марта 2021 ![Как мы уже упоминали, расчет по страховым взносам сдается в ФНС, а остальные отчеты — в ПФР.]()

Как подавать отчетность в ПФР

Как мы уже упоминали, расчет по страховым взносам сдается в ФНС, а остальные отчеты — в ПФР.

Если у вас до 25 сотрудников, отчеты можно сдавать в бумажном (лично либо заказным письмом с описью вложения) или электронном виде, если больше — только в электронном, с квалифицированной электронной подписью.

![За нарушение правил сдачи отчетов на работодателя налагается штраф — 500 рублей за каждого сотрудника]()

Штрафы за несвоевременную сдачу отчетов в ПФР

Наказание можно получить за:

- нарушение сроков сдачи форм СЗВ-М и СЗВ-стаж в пенсионный фонд;

- неполные или недостоверные сведения, содержащиеся в этих отчетах.

За нарушение правил сдачи отчетов в ПФР на работодателя налагается штраф — 500 рублей за каждого сотрудника.

За несвоевременную сдачу СЗВ‑ТД или предоставление неполных либо неточных данных в 2020 году санкций не предусмотрено. С 2021 года эти нарушения будут караться штрафом 300-500 рублей за каждого сотрудника.

Если не вовремя сдать расчеты по страховым взносам, штраф составит 5% от общей суммы отраженных в отчете взносов. Он начисляется за каждый (даже неполный) месяц просрочки. Минимальная сумма штрафа — 1000 рублей, максимальная составляет 30% от всех взносов. Кроме того, ФНС вправе заблокировать банковский счет при нарушении.

Приходилось платить штрафы за несвоевременную сдачу отчетов или ошибки в них? В Фингуру вы застрахованы от этого на миллион рублей!

![]()

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Законодательство не обязывает предпринимателей для работы открывать банковские счета. Но это необходимо, если предстоят безналичные расчеты с покупателями и заказчиками. Перечислять деньги в бюджет в качестве оплаты налогов и взносов удобнее через банк.

Торговый эквайринг - это прием безналичных платежей на торговых точках или предприятиях. Использование при оплате банковских карт осуществляется при помощи специальных устройств - POS-терминалов или импринтеров, которые печатают подтверждающие оплату чеки.

Читайте также:

- Как быстро получить паспорт днр

- Нужно ли идти в военкомат по повестке если есть отсрочка

- Кто достаточно полно разработал концепцию разграничения сфер общения

- Обязаны ли делать узи беременным бесплатно

- Государство как институт власти осуществляет разнообразную деятельность которая финансируется ответы