Обмен валюты какой банк осуществляет

Обновлено: 25.06.2024

С 28 декабря 2015 года в силу вступило Положение № 499-П, изданное Центробанком России, которое устанавливает новые правила обмена валюты для граждан страны. Ужесточение процесса выполнения валютной операции обусловлено необходимостью усиления контроля и ведения более эффективной борьбы с отмыванием денежных средств, полученных преступным путем, а также с финансированием терроризма.

Каков порядок обмена валюты в России в 2021 году, и какие действия придется выполнить гражданину, которому необходимо выполнить конвертацию денежных средств?

Порядок действий

Для того чтобы обменять денежные средства, клиенту банка потребуется пройти процедуру идентификации личности, заполнив анкету, форма которой установлена Центробанком. До вступления в силу изданного Центробанком РФ Положения № 499-П, обязанность по предоставлению персональной информации ложилась на граждан, совершающих операции с валютой, сумма которой превышала 600 000 в рублевом эквиваленте.

С наступлением 2021 года заполнять анкету должны все клиенты банка, желающие обменять иностранные деньги в размере 15 000 рублей и более. Кроме того, для совершения операции потребуется предъявить паспорт.

Заполнять анкету самостоятельно клиенту не потребуется: с его слов за него эту процедуру должен произвести сотрудник банковского учреждения. Об этом говорится в разъяснениях, данных Центробанком сразу после вступления в силу Положения № 499-П. По словам представителя ведомства, законодатель не обязывает физических лиц самостоятельно фиксировать все личные данные, необходимые банку, заполняя анкеты, опросные листы и тому подобные средства для сбора информации.

Состав вопросов, ответы на которые должен дать гражданин, совершающий валютную операцию, может варьироваться в зависимости от суммы средств, подлежащих обмену, наличия у него банковских вкладов, постоянного места работы и других факторов, оценку которым дает банковская организация.

В перечень стандартных вопросов анкеты входят:

- Ф.И.О. клиента банка;

- сведения о целях, для достижения которых заявитель производит обмен валюты;

- информация о финансовом положении гражданина и его деловой репутации;

- данные об источнике происхождения денежных средств;

- в том случае, если в результате проведения обменной операции выгоду получает третье лицо, необходимо указать информацию о нем;

- паспортные данные заявителя (в том числе, сведения о регистрации гражданина и дате выдачи документа);

- в некоторых случаях банковская организация может запросить у клиента справку 2-НДФЛ для подтверждения легальности получаемых им доходов.

Наибольшие затруднения при заполнении анкеты у граждан вызывает пункт, требующий внесения сведений о финансовом положении гражданина и его деловой репутации. Более того, не все сотрудники банковских учреждений располагают точной информацией о том, какие данные необходимо указать при ответе на данный вопрос.

Стоит отметить, что такую идентификацию необходимо пройти только один раз – при первичном обращении в банковскую организацию. Если заявитель ранее являлся клиентом банка или заполнял подобную анкету, все вышеперечисленные сведения остаются в базе данных учреждения и при повторном обмене валюты автоматически предоставляются сотруднику, производящему конвертацию.

Несмотря на то, что ужесточение правил обмена валюты чиновники объясняют необходимостью усиления контроля над отмыванием денег, многие аналитики полагают, что внедрение подобной меры обусловлено необходимостью поддержки рубля и защиты его от дальнейшего обвала. Необходимость заполнения анкеты снизит активность людей, обменивающих валюту с целью приумножения своих накоплений, сохранив тем самым баланс между спросом и предложением на российскую валюту.

Нововведение коснется только тех граждан, которым необходимо обменять сумму, превышающую 15 000 рублей. В том случае, если сумма обмена будет меньше указанной цифры, процедура конвертации валюты останется прежней.

Тема покупки и продажи валюты будет актуальна всегда, при любом курсе найдутся желающие как приобрести валюту, так и конвертировать ее обратно в рубли.

Цели и задачи могут быть самые разнообразные, кто-то покупает доллары и евро для отпуска, кто-то делает это для диверсификации накоплений, чтобы сохранить сбережения во время валютных колебаний, а кто-то хочет поспекулировать и получить дополнительный доход. Для продажи актуальны почти те же причины (под покупку авто или недвижимости, продажа остатков после отпуска, ожидание укрепления рубля и т.д.).

Вариантов обмена валюты много, и у каждого есть свои достоинства и недостатки. Основная наша задача — найти самый оптимальный из них, с минимальными издержками и желательно наиболее простой.

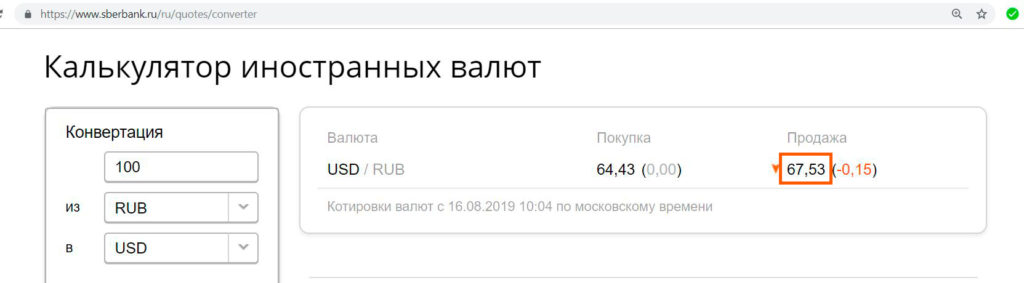

Как ни странно, большинство людей использует для конверсионных операций один из самых невыгодных способов, который только можно придумать – покупает и продает валюту в обменнике Сбербанка. Именно от этой цены мы и будем отталкиваться. В момент наблюдений Сбер предлагал нам купить доллары по 67,53 руб.:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов :)

Храни Деньги! рекомендует:

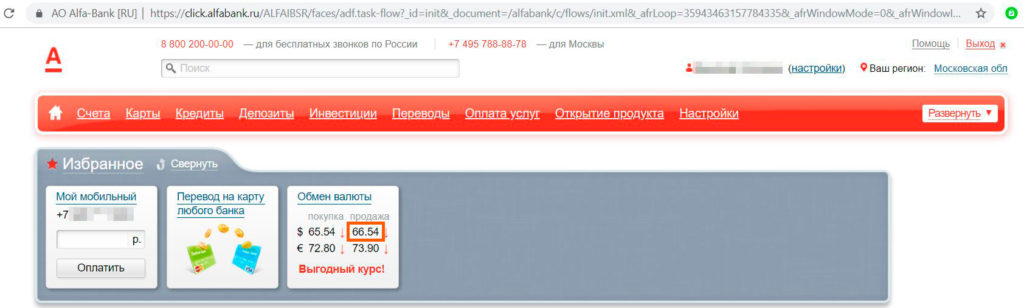

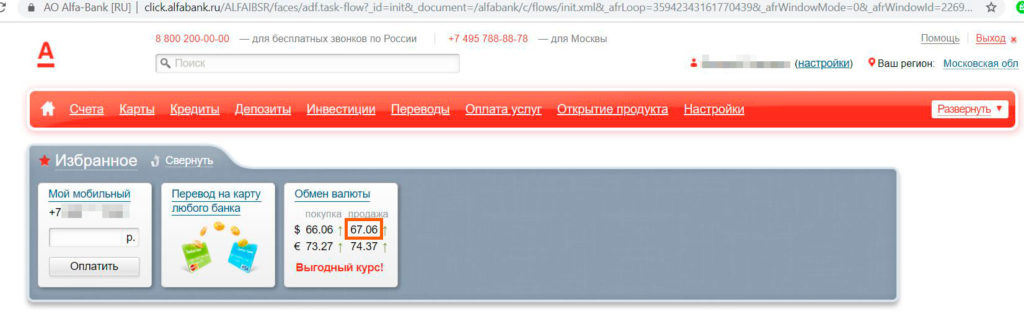

Конвертация валюты в интернет-банке

Покупка/продажа долларов и евро с помощью интернет-банка (или мобильного банка) доступна почти во всех кредитных организациях (а в некоторых можно прикупить и более экзотичные валюты, вроде швейцарского франка, фунта стерлингов, китайского юаня, японской иены и др.). Естественно, нас интересуют банки с наиболее выгодным курсом, максимально приближенным к биржевому.

Сам процесс обмена очень прост, конверсионная операция совершается путем перевода со счета в одной валюте на счет в другой валюте.

Самое лучшее время для покупки/продажи валюты – рабочие дни с 10:00 до 17:00 по МСК. В другие периоды почти все банки значительно раздвигают спреды (увеличивают разницу между ценой покупки и продажи валюты).

Главным достоинством данного способа, помимо простоты, является еще то, что средства на банковских счетах (в том числе и на валютных) застрахованы АСВ в рамках лимита в 1,4 млн руб.

Основной недостаток – в периоды сильной волатильности (резкого изменения курса) банк может по своему усмотрению значительно ухудшить курс. Также нередки случаи, когда в это время просто невозможно совершить операции из-за технических сбоев.

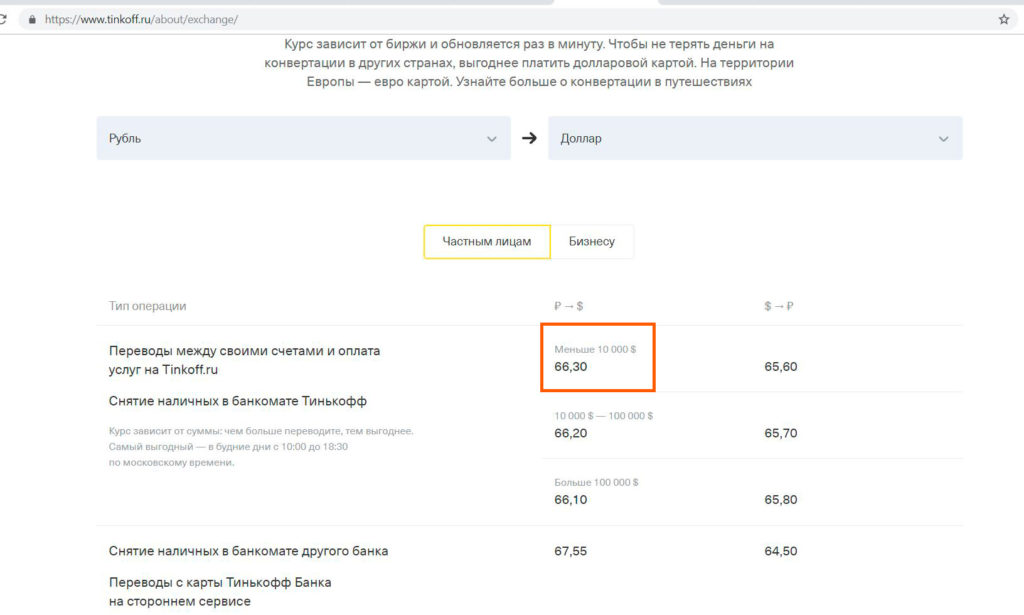

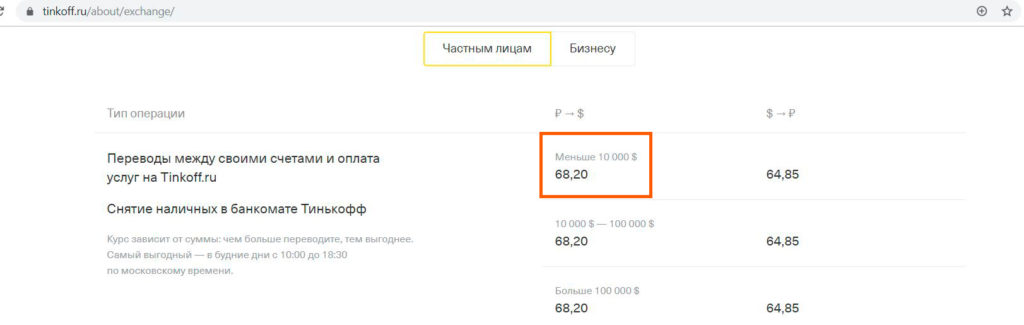

Для совершения конверсионных операций необходима мультивалютная карточка Tinkoff Black, она бесплатна при наличии вклада от 50 000 руб., либо при поддержании неснижаемого остатка в 30 000 руб. (иначе 99 руб./мес.). Если оформить карту по специальной ссылке, то банк подарит 3 месяца бесплатного обслуживания без каких-либо дополнительных требований. Готовую карточку доставят в любое удобное место и время.

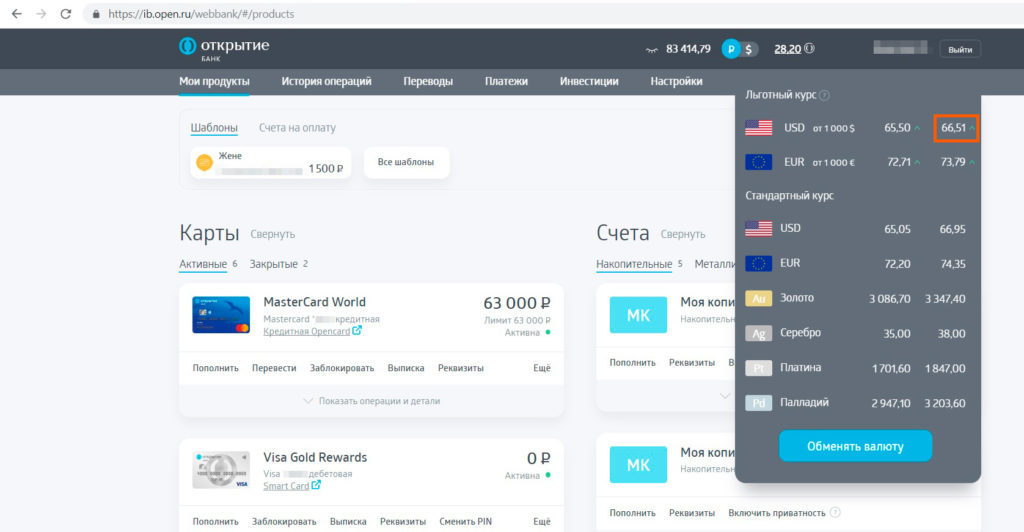

Однако в последнее время частенько можно видеть, что этот заявленный льготный курс не такой уж и льготный, 16 августа 2019 спред там составлял уже 1,01 руб. (это было в часы работы биржи). Покупка долларов обошлась бы нам по курсу 66,51 руб. за доллар:

Покупка валюты по курсу ЦБ РФ в банкоматах

Так 16 августа в пятницу уже был известен курс на понедельник 19 августа (66,00 руб. за 1 USD), и именно по этому курсу прошло бы списание при использовании вышеуказанной схемы.

Стоит иметь в виду, что банки не любят частые и крупные операции по снятию наличных со своих карт, считают их подозрительными и могут заблокировать счет по 115-ФЗ.

UPD: 09.03.2020

9 марта 2020, когда Московская биржа закрыта в честь праздника, западные рынки работают. Вслед за 20%-ным обвалом нефти наша валюта тоже заметно сдает, на форексе курс колеблется уже в районе 74-75 руб. за доллар и 84-85 руб. за евро:

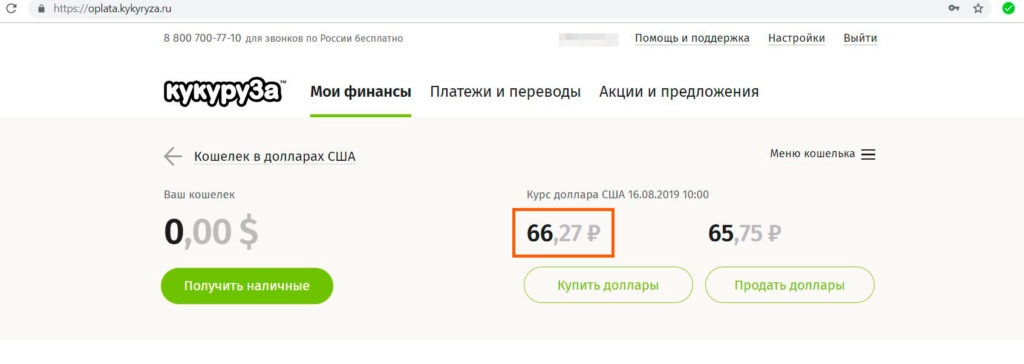

В такие моменты всегда выручали карты РНКО (“Кукуруза”, “Билайн”, OZON.Card), которые при снятии валюты в валютных банкоматах “Райффайзенбанка” до 17.00 по МСК проводили операцию по курсу ЦБ РФ на следующий день. В данном случае курс ЦБ РФ с 7 по 10 марта составляет 67,51 руб. за 1 доллар США и 75,84 руб. за 1 евро.

Карты “Почта Банка” используют курс ЦБ РФ на дату авторизации +1%.

Храни Деньги! рекомендует:

Валютные кошельки РНКОшных карт

Данный способ отлично подойдет для игры на курсах валют в небольших объемах (в валютном кошельке может находиться не более эквивалента 600 000 руб.).

Пополнить наличными долларами и евро валютные кошельки РНКОшных карт нельзя.

Покупка/продажа валюты на бирже

Ведущие брокеры стараются сделать процесс открытия брокерского счета и торговли максимально удобным и понятным.

Раньше для заключения договора на брокерское и депозитарное обслуживание требовалось обязательно приходить в офис, а сейчас это можно сделать онлайн, не выходя из дома. Еще несколько лет назад невозможно было совершить ни одной сделки без освоения программы QUIK, интерфейс которой отпугивал новичков, а процесс установки и настройки этого терминала отбивал всю охоту к инвестированию.

Сейчас же у многих брокеров появились удобные и интуитивно понятные мобильные приложения, разобраться в которых под силу каждому, процесс покупки и продажи валюты с их помощью почти ничем не отличается от обмена валюты в обычном интернет-банке.

Покупка и продажа валюты на бирже – это идеальный вариант для больших объемов.

В момент наблюдения биржевой курс доллара USDRUB_TOD (с поставкой валюты в тот же день) был 65,96 руб. за 1 USD – это эталонный курс в нашем сегодняшнем обзоре:

Чтобы оценить реальный курс, к данной цене нужно прибавить комиссии за совершение сделки, за обслуживание брокерского счета и вывод денежных средств на банковский счет.

Купить валюту на бирже можно с 10:00 до 23:50 по московскому времени.

1 Брокер Сбербанк.

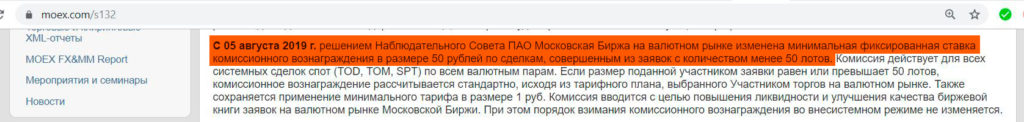

Комиссия за сделку составит 0,2% + нужно будет заплатить комиссию биржи в 50 руб. за сделку объемом до 50 лотов (раньше было 25 руб., недавно Московская биржа объявила о повышении до 50 руб.).

Итак, реальная стоимость 1000 долларов с учетом комиссий составит 65 960 + 65 960*0,002 + 50 = 66 142 руб. Т.е. фактический курс 66,14 руб. за 1 USD.

При больших объемах комиссия биржи в 50 рублей оказывала бы меньшее влияние на эффективный курс.

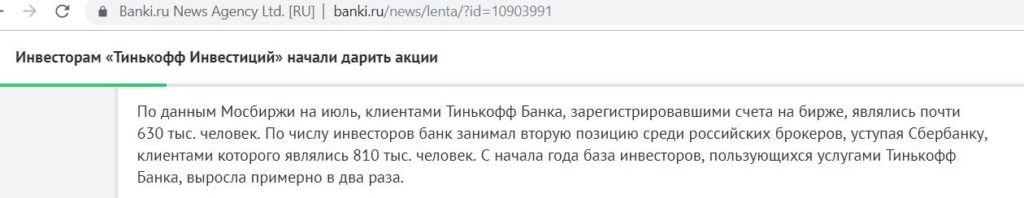

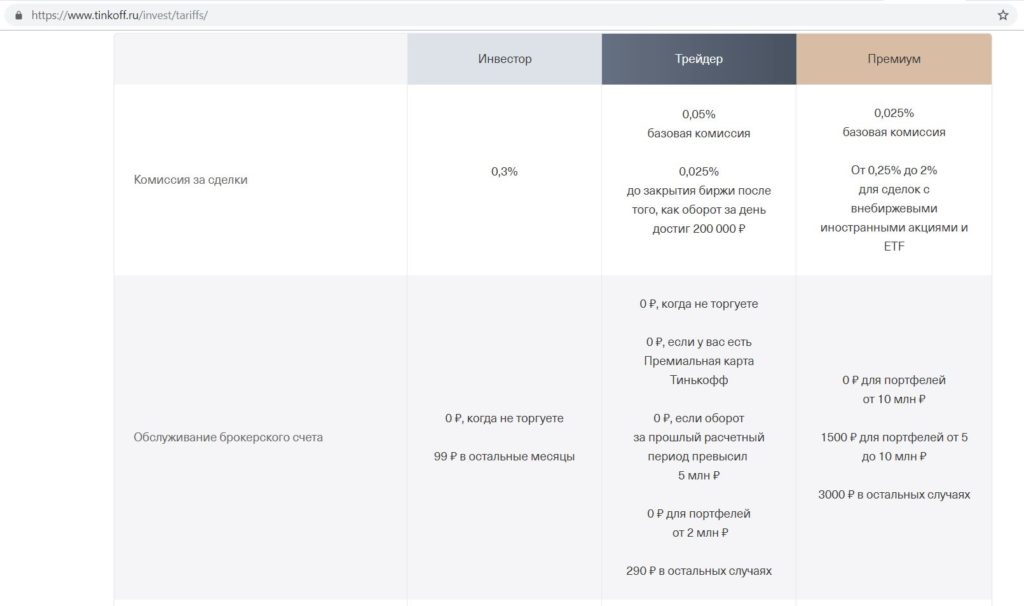

Этот брокер появился чуть более года назад, но уже к июлю 2019 занял 2-е место после Сбербанка по числу открытых брокерских счетов:

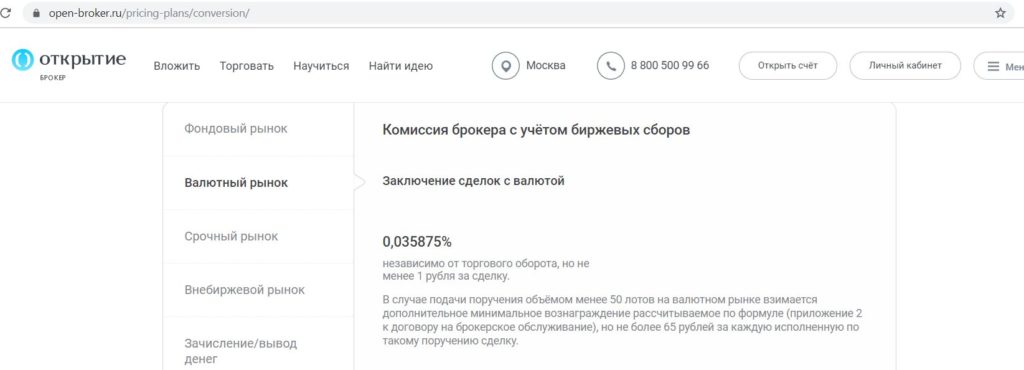

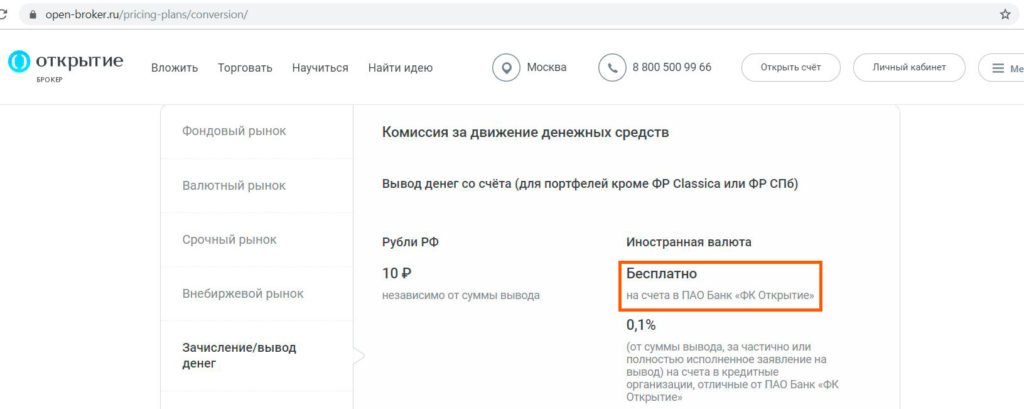

Таким образом, итоговая цена 1000 долларов составила бы 65 960 + 65 960* 0,00035875 + 65 = 66 049, т.е. курс 66,05 руб. за доллар.

Есть один неприятный нюанс: здесь присутствует минимальное вознаграждение брокера в 295 руб./мес. Однако эти деньги можно не платить, достаточно к концу месяца выводить все средства с брокерского счёта, и тогда комиссия не будет взиматься. Комиссия также не будет списана при сумме активов на брокерском счёте от 50 000 руб. на конец месяца.

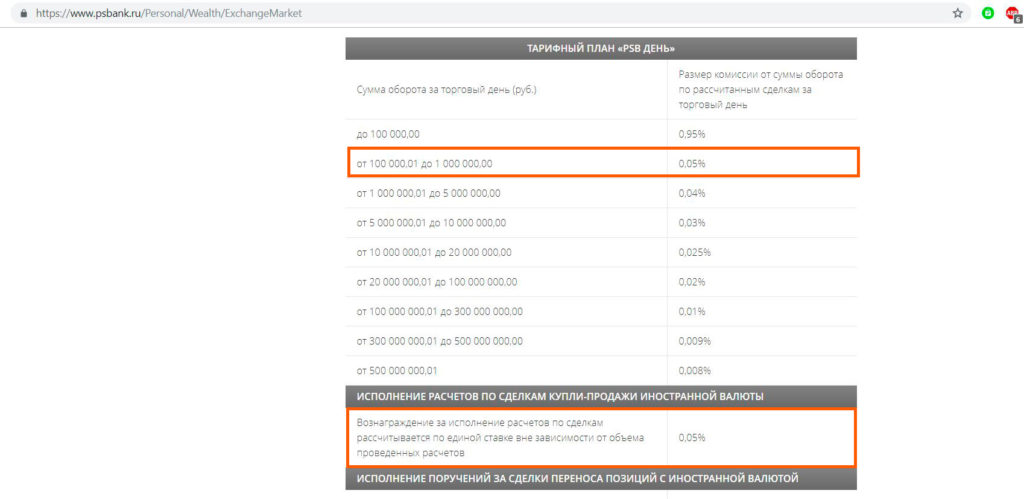

4 Брокер “Промсвязьбанк”.

Предположим, что мы купили 2 лота, 1 лот покупать бессмысленно из-за большой комиссии. Итоговый курс получился бы следующим: 65 960 + 65 960*0,001 + 50/2 = 66 051, т.е. реальный курс 66,05 руб. за 1 USD.

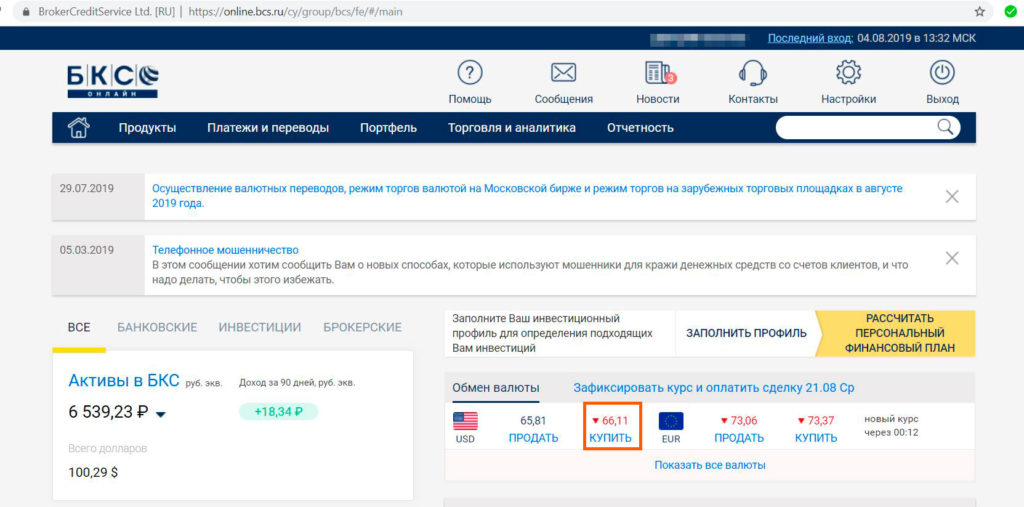

Как обычно, считаем реальный курс: 65 960 + 65 960* 0,00151 + 50 = 66 110, т.е. 66,11 руб. за $.

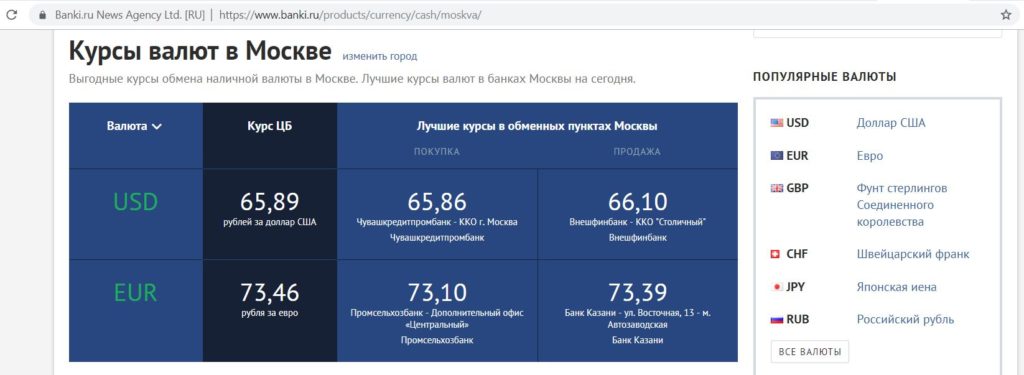

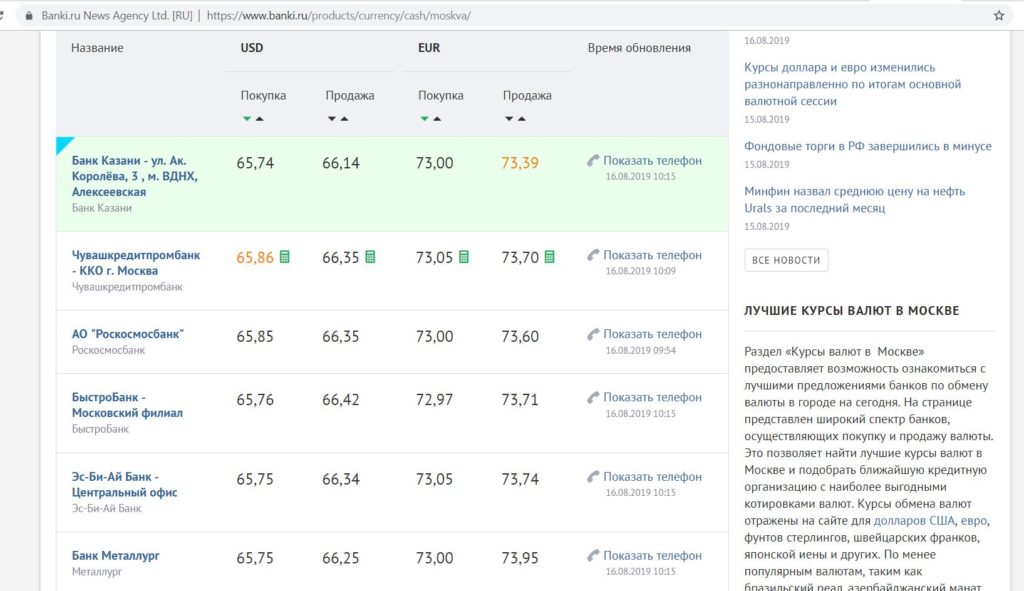

Покупка/продажа наличной валюты в обменниках

И все-таки я бы всерьез не рассчитывал на обменники, в моменты сильной волатильности на рынке спред обычно раздвигается до неприличных размеров, да и бегать по городу с большой суммой наличных небезопасно.

Игра на курсах валют на срочном рынке

Помимо валютной секции Московской Биржи, поиграть на курсах валют можно и на срочном рынке, используя весьма интересный производный финансовый инструмент под названием фьючерс.

Главное, за что любят фьючерс – это низкие комиссии, высокая мобильность, а также возможность бесплатно использовать эффект плеча, причем как при игре на повышение курса, так и на понижение.

Основной недостаток при работе с фьючерсами – это налог, на Срочной секции (в отличие от валютной) брокер является налоговым агентом и автоматически удержит с вас 13% от полученной прибыли. При других способах обмена валюты налог с дохода от валютообменных операций тоже вроде как нужно платить, но многие не платят, и пока без особых последствий (подробнее об этом читайте в статье “Новые правила обмена валюты. Будет ли налог на валюту?“ )

Данный способ не подходит для покупки и продажи наличной валюты, это спекулятивный инструмент. Нюансов там много, и без подготовки туда все-таки лезть не стоит. Подробно о фьючерсах можно почитать в статье “Фьючерс для новичка: как играть на курсах валют”.

Подведем итоги

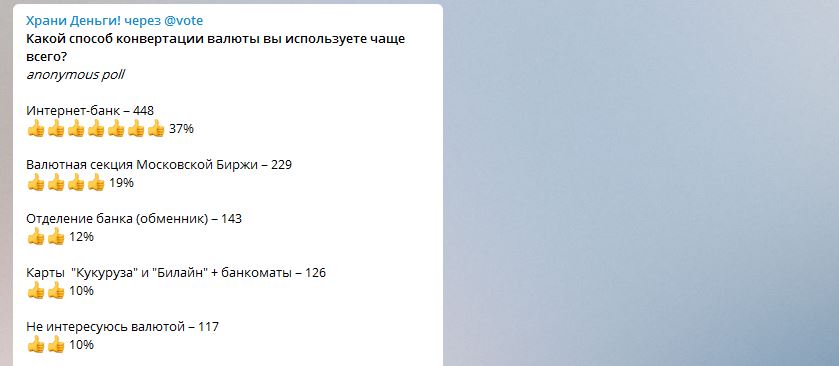

А какой способ для конверсионных операций используете вы?

Дополнительные выгодные способы обмена валюты

UPD: 22.08.2019

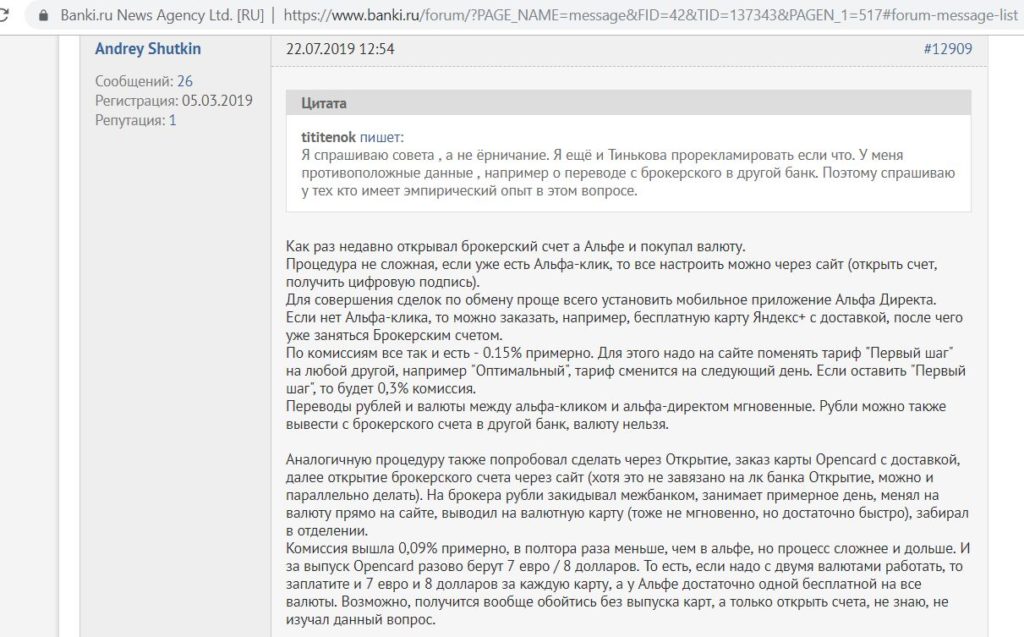

Помимо рассмотренных выше способов покупки и продажи валюты, обнаружились еще несколько интересных вариантов (спасибо читателям).

1 Интернет-банк “Россельхозбанка”.

В часы работы биржи в интернет-банке “Россельхозбанка” вполне приличный курс, где-то +37 копеек к бирже при покупке (-37 копеек при продаже):

Если бы “РСХБ” сразу участвовал в обзоре, то курс в ИБ был бы 65,96 + 0,37 = 66,33 руб.

В “Россельхозбанке” можно получить бесплатные карты ко вкладам от 50 000 руб по тарифу “Амурский Тигр” (такая сумма должна быть на момент открытия вклада, после закрытия депозита карта все равно останется бесплатной весь срок действия).

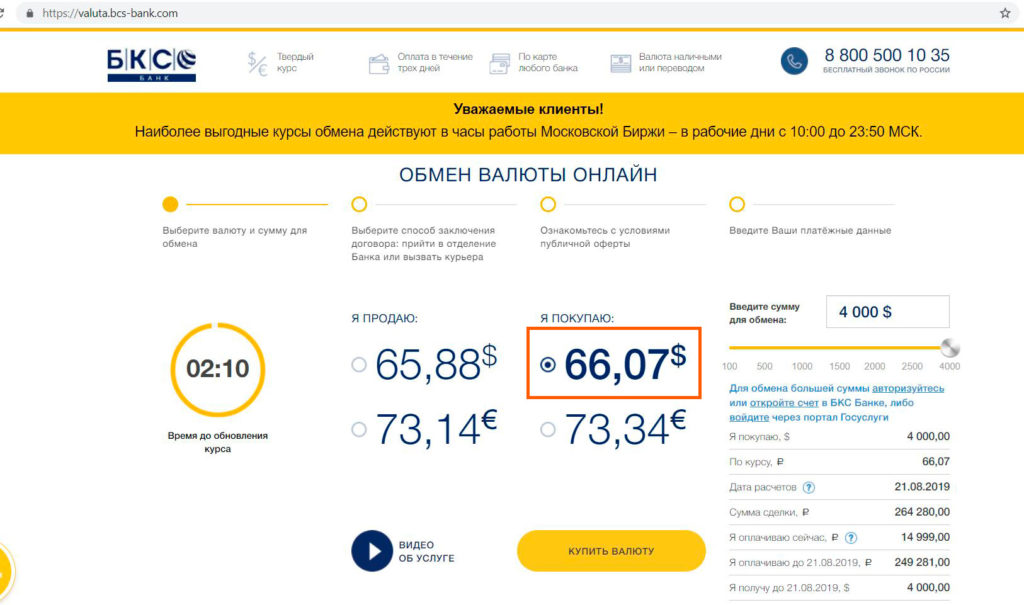

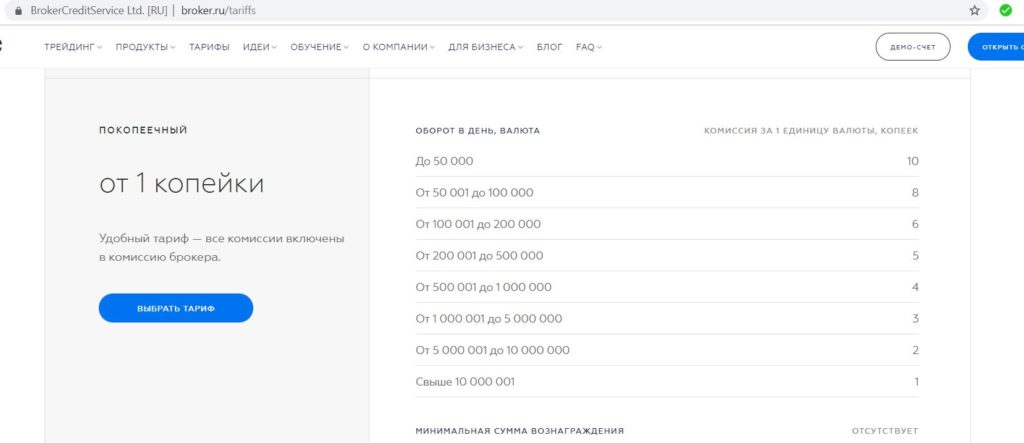

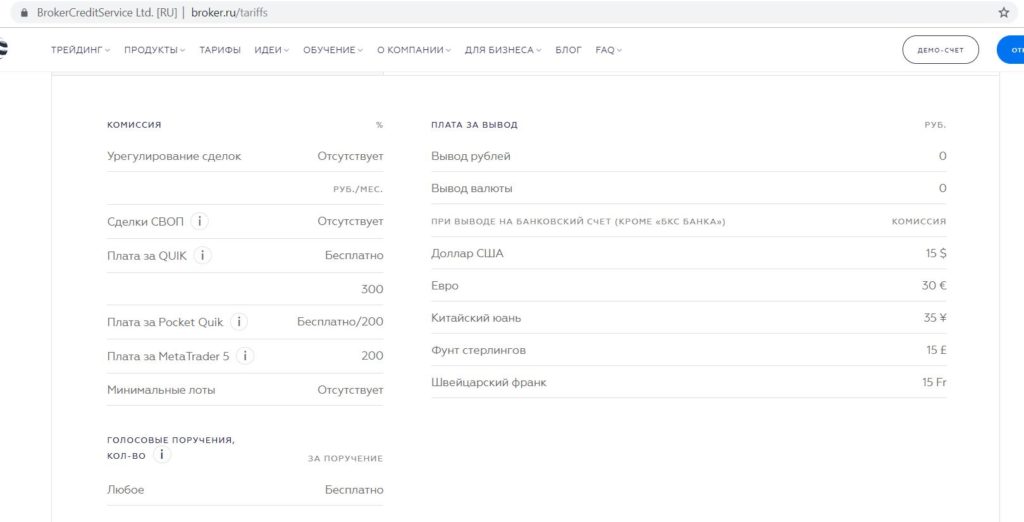

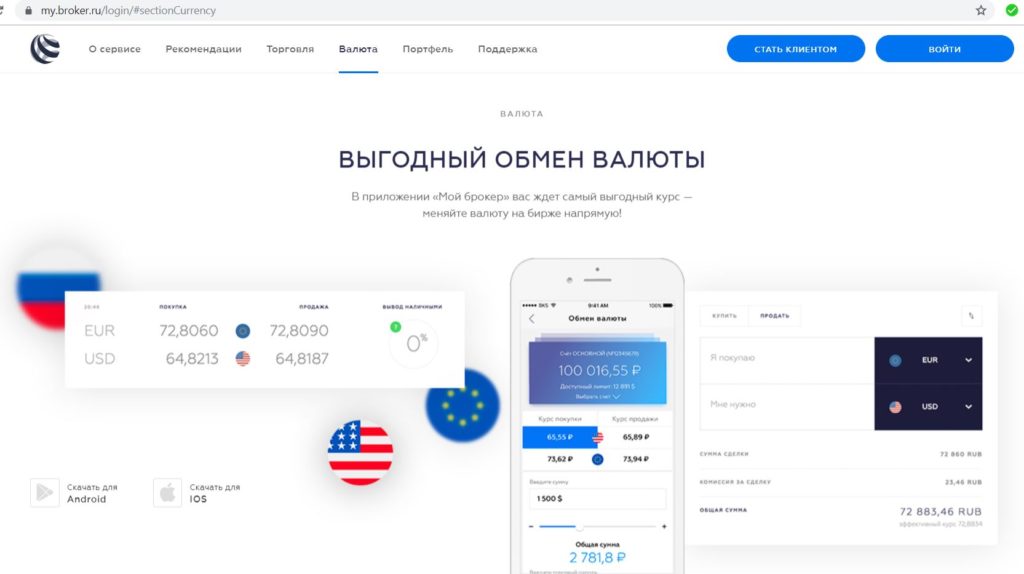

2 “БКС Брокер”.

Вывод валюты и рублей с брокерского счета на счета в “БКС Банке” без комиссии:

На этом тарифе есть отдельная комиссия за QUIK и pocketQUIK (при сумме активов на последний день месяца менее 30 000 и 100 000 руб. соответственно), но эти терминалы можно и не устанавливать, для работы вполне достаточно приложения “Мой Брокер”.

1 лот обошелся бы нам в 65,96 + 0,1 = 65,06 руб.

Напомню, в “БКС Банке” можно открыть бесплатную мультивалютную карту с пакетом услуг “Директ”.

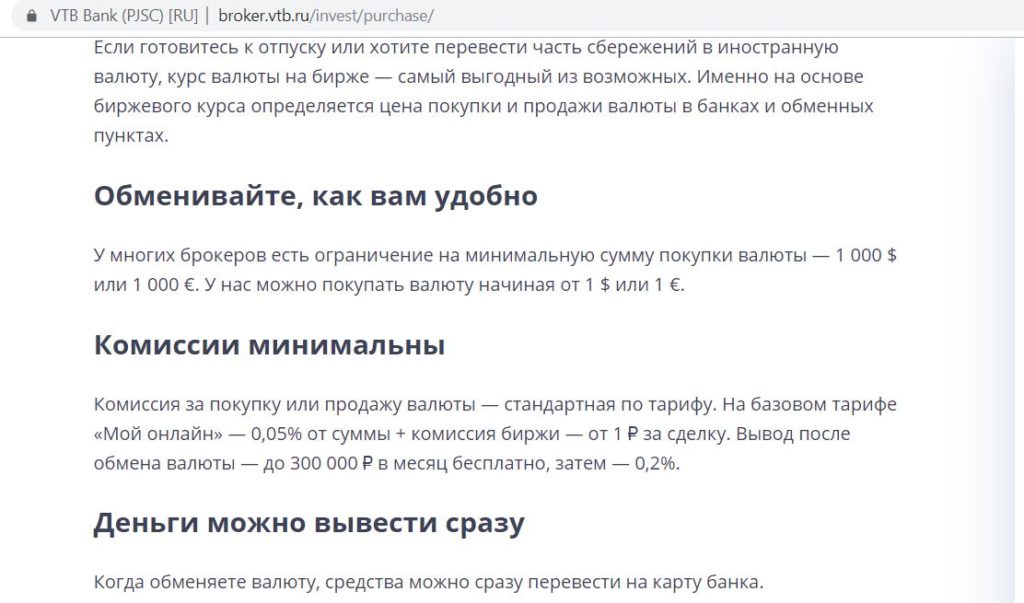

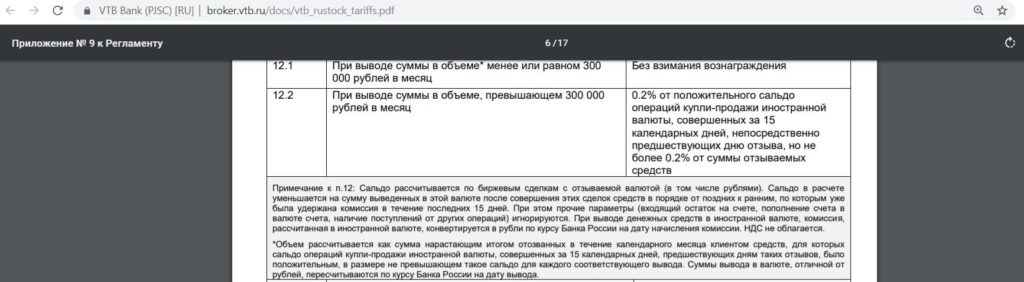

3 Брокер “ВТБ”.

Есть возможность получить бесплатную рублевую карту с пакетом “Базовый”, все операции с валютой можно делать через кассу. Также в “ВТБ” можно открыть “Мультикарту” (может быть как рублевой, так и валютной), которая бесплатна при совершении покупок от 5000 руб./мес.

1 лот обошелся бы нам в 65 960 + 65 960*0,0005 + 50 = 66 043, т.е. 66,04 руб. за 1$.

Вывод

Способов покупки и продажи валюты сейчас множество, и это хорошо, конкуренция рождает более выгодные предложения для клиентов. Лучше иметь в арсенале несколько вариантов, вдруг какой-нибудь из них откажет в самый неподходящий момент.

Выход на биржу стал очень простым, так что не стоит платить дополнительные комиссии, когда можно сэкономить. Правда, нет смысла идти туда с небольшими суммами, интернет-банков и РНКОшных карт будет вполне достаточно.

Обменники тоже не надо сбрасывать со счетов, в крупных городах в некоторых из них вполне можно встретить нормальный курс.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

Для большинства россиян привычным способом сохранения денежных средств является банковский вклад, в банк идут и в случае необходимости покупки валюты. Однако жизнь не стоит на месте, и сегодня интересные возможности по сохранению и приумножению капитала без высоких рисков есть и на бирже.

Ранее мы подробно отвечали на популярные вопросы о фондовом рынке, а сегодня сравним биржи и банки.

Где покупать валюту: банк vs биржа

Подавляющему большинству россиян иностранная валюта не требуется постоянно. Но время от времени необходимость купить или продать ее появляется у многих. В том случае если операции обмена валюты нужно совершать с определенной регулярностью, а фигурирующие суммы составляют несколько тысяч долларов или евро, то обменники и кассы банков становятся не самым выгодным вариантом.

Прежде всего — из-за больших спредов, то есть разницы курсов покупки и продажи валюты. При этом курс может значительно отклоняться от официально установленного Центробанком и биржевого.

Все это выливается в существенные потери денег при операциях обмена. Но есть и другой способ — покупка валюты на Московской бирже.

Почему биржа — самое надежное место для обмена валюты

Прежде чем приступить к перечислению плюсов покупки валюты на бирже, стоит пояснить, что речь идет именно о Московской бирже, на которой, помимо фондового и срочного, есть также и валютный рынок. Мы не обсуждаем торговлю на Forex и не призываем заниматься инвестициями на этом рынке из-за целого ряда негативных моментов (о них мы писали, к примеру, здесь и здесь).

Московская биржа — официальное и одно из самых популярных мест для покупки и продажи валюты. Достаточно сказать, что Банк России устанавливает официальный курс российского рубля на основе результатов биржевых торгов. Более того, банки, которые предлагают услуги обмена валюты, и сами покупают и продают ее на бирже. Московская биржа является одной из первых в России организованных торговых площадок. Операции с валютами осуществляются на ней с 1992 года.

Почему биржа выгоднее банка

Главная причина — более выгодный курс. Разница между ценами покупки и продажи на валютном рынке биржи составляет десятые доли копейки, а не несколько рублей, как в обменных пунктах банков.

Есть целый список и других важных преимуществ:

- вероятность мошенничества при покупке валюты на бирже сведена к нулю;

- совершать операции очень удобно: можно делать это не выходя из дома, например по интернету через торговый терминал и даже мобильный телефон;

- купленную валюту можно использовать как залог для других сделок, например с ценными бумагами;

- в том случае если брокерский счет был использован только для обмена валюты (например, конвертации рублей в евро), то не возникает обязательств по уплате налогов.

Стоимость вывода валюты, приобретенной на бирже, с брокерского счета на банковский счет в ITinvest фиксированна и не зависит от банка. На сумму до 5 000,00 USD (долларов США) включительно — 1400 руб. На сумму от 5 000,01 до 100 000,00 USD (долларов США) включительно — 1825 руб. На сумму свыше 100 000,01 USD (долларов США) — 3500 руб.

Недостатки

Главный минус использования биржевого валютного рынка заключается в наличии нескольких звеньев в цепочке действий — от возникновения необходимости совершения операций до появления валюты на счету в банке. Нужно открыть брокерский счет в компании, имеющей лицензию для работы на валютном рынке биржи (их список доступен по ссылке), вывести с него средства в банк. На все это нужно время. Хотя брокерские компании стремятся облегчить процедуру. К примеру, в ITinvest теперь можно открыть счет онлайн с помощью портала Госуслуг. Такой способ также удобен тем, кто живет в небольших городах России.

Тем не менее при отсутствии необходимости периодически обменивать относительно крупные суммы в иностранной валюте обменники банков могут оказаться удобнее (хотя и связанные с их использованием риски сохраняются).

Сохранение финансов: вклады или биржа

Как сказано выше, подавляющая часть россиян предпочитает хранить свои деньги по старинке в банке. Однако в условиях определенной нестабильности банковской системы надежность этого привычного способа сохранения финансов уже не является столь высокой: ЦБ отзывает лицензии у банков с завидной регулярностью, а система страхования вкладов покрывает лишь часть определенного объема. За последний год количество действующих кредитных организаций сократилось с 834 на начало 2015 года до 733 на начало 2016 года, что составляет 12 % от общего числа российских банков.

В свою очередь, появляются новые инвестиционные инструменты, которые позволяют с относительно небольшим риском работать на бирже и представляют собой неплохую альтернативу банковским вкладам. Рассмотрим некоторые из них.

Размещение средств до востребования

По сути, это альтернатива банковским вкладам до востребования. Деньги с брокерского счета до востребования хранятся на Московской бирже (ЗАО НРД — подробнее об этом мы писали в прошлом материале) и ежедневно размещаются в сделках РЕПО с центральным контрагентом под залог высоколиквидных ценных бумаг по текущим рыночным ставкам.

Если говорить просто, то суть заключается в следующем: инвестор дает брокеру деньги и получает в залог ценные бумаги известных компаний. По истечении оговоренного срока происходит обратная операция: инвестор получает свои деньги назад, плюс на них начисляются проценты.

Важное преимущество: проценты начисляются ежедневно и не сгорают, если инвестор решит закрыть брокерский счет и забрать свои деньги (сделать это можно в любой день). Мало какой банк сможет предложить такие условия по вкладам.

Также стоит отметить, что при такой схеме все риски лежат на Московской бирже, которая гарантирует исполнение сторонами сделки своих обязательств.

Что еще: сделки с драгоценными металлами

Покупать драгоценные металлы на бирже — просто и быстро, в отличие от обычной жизни, где этот процесс является крайне долгим и сопряжен с определенными трудностями. На Московской бирже можно покупать безналичное золото и серебро. Расчеты по всем операциям проходят в российских рублях. Цены определяются в рублях за грамм. Чтобы начать продавать и покупать драгоценные металлы, нужно открыть брокерский счет.

На данный момент доступ к рынку драгметаллов предоставляют не так много брокерских компаний — одной из них является ITinvest. Более детально ознакомиться с процессом покупки золота и серебра можно тут, а открыть счет для покупки золота и серебра — здесь.

Индивидуальный инвестиционный счет и облигации федерального займа

С 1 января 2015 года в России существует возможность открытия так называемых индивидуальных инвестиционных счетов — ИИС.

ИИС — это брокерский счет, который дает своему владельцу право на налоговые льготы. Льготы подразделяются на два типа. Льгота первого типа — налоговый вычет в размере 13 % от внесенной суммы — подходит людям, которые не собираются пробовать себя в роли активного инвестора. Льгота второго типа рассчитана на тех людей, которые не просто положили деньги на ИИС, но еще и активно используют их для инвестиций в облигации, ценные бумаги, валюту и другие финансовые инструменты. Подробно мы рассказывали об этом инструменте ранее, и сейчас еще раз опишем его возможности кратко.

ИИС — это новая возможность повышения доходов от инвестиций. С помощью этого инструмента налоговые резиденты России, имеющие официальный доход, могут получить налоговый вычет в размере 13 % от внесенной суммы (максимальный объем денежных средств для внесения составляет 400 тыс. рублей в год), для этого не нужно делать ничего — только положить на счет деньги.

Однако нужно учитывать тот факт, что для получения вычета деньги должны пролежать на счету 3 года с момента первого пополнения — вычет можно получить по итогам первого года. Если же деньги будут сняты со счета, то полученный вычет придется вернуть.

Более оправданным выглядит вариант, при котором средства на ИИС не просто размещаются для получения налогового вычета, но и используются для инвестиций в облигации федерального займа (ОФЗ). Владелец инвестиционного счета может купить таких облигаций на всю сумму своего счета, получив по итогам прибыль в виде доходности облигаций плюс тот самый налоговый вычет в 13 %. В таком случае можно рассчитывать на общую доходность на уровне около 16 %.

Риски работы с ОФЗ не превышают риски хранения депозита в банке. Доход по ним гарантируется государством. Обстоятельства, при которых государство не сможет исполнять такие обязательства, — это дефолт, который повлечет проблемы и в банковской системе страны (с соответствующими последствиями для вкладов населения).

Подробнее о ИИС и вариантах использования этого счета можно узнать из нашего видео:

Инвестиции в структурированные продукты и еврооблигации

Еще один инструмент, который позволяет инвестору получить гарантию полной защиты своих первоначальных денег даже при неблагоприятном развитии событий на рынке.

Структурированный продукт — это финансовый инструмент, который объединяет в себе различные активы и обладает рядом основных параметров:

- уровень защиты капитала (она может быть различной — по выбору инвестора — и достигать 100 %);

- возможная доходность;

- срок действия (от 3 мес.);

- базовый актив (валюта, акции);

- минимальная сумма инвестирования (от 300 тыс. руб.).

Например, в ITinvest клиенты могут работать с несколькими типами продуктов с защитой капитала — подробнее о них можно почитать по ссылке.

Еще одним инструментом, который используется для страхования от снижения курса рубля, являются еврооблигации. По сути это альтернатива долларовым депозитам в банке: они имеют более высокую доходность (до 9 % в валюте, дополнительный купонный доход начисляется ежедневно), обладают высокой надежностью (еврооблигации выпускают только крупнейшие компании, чья устойчивость не вызывает сомнений).

Кроме того, еврооблигации серьезных компаний — это ликвидный инструмент, который легко можно перепродать. Минимальная сумма для начала совершений операций с еврооблигациями равняется $1 000 в рублевом эквиваленте (на Московской бирже и вне ее).

Подробное описание инвестиций в еврооблигации и возможные кейсы их использования представлены по ссылке.

Примечание: важно понимать, что и при работе со структурированными продуктами, и при инвестициях в еврооблигации возникает необходимость уплаты подоходного налога.

Еще раз о вопросах безопасности

Активы на брокерском счете не застрахованы — в отличие от банковских, которые подпадают под действие системы страхования вкладов. Однако риски можно минимизировать, изначально выбрав надежного брокера. Вся деятельность российских брокеров является лицензируемой, она регламентирована российским законодательством, а именно ГК РФ, Законом о рынке ценных бумаг и другими нормативно-правовыми актами ЦБ России.

Именно Центральный банк России является надзорным органом для брокеров — так же как и для банков. То есть работу банков и брокерских компаний регулирует одно и то же ведомство.

Фактически деньги хранятся не у брокера, а на бирже, законом запрещено налагать на них любые взыскания, так что если с самим брокером что-то случится, то их всегда можно будет забрать через другого брокера, назначенного ЦБ.

Все вышесказанное не отменяет того факта, что необходимо взвешенно подходить к выбору брокера (о том, на что обращать внимание, мы рассказывали в одном из прошлых материалов).

Заключение

Методы хранения денежных средств эволюционируют. Помимо банков, сейчас существуют и другие способы хранения, инвестирования капитала и совершения привычных операций вроде обмена валюты. И биржа здесь может предложить инструменты, которые способны стать достойной альтернативой привычным банковским продуктам с умеренным инвестиционным риском.

Сегодня валютные операции занимают значительную долю финансового оборота у физических лиц. Положения закона разрешают нахождения валютных ценностей в собственности граждан РФ. Обмен используется при открытии депозитов и хранении денег, получении заработной платы от иностранных компаний, поездок заграницу, крупных вложений и пр. Для этого разработаны правила обмена валюты в России, в рамках которых проводятся такие операции в банках.

Операции с иностранными деньгами

Действующие правила покупки валюты физическим лицом разрешают проведение обменных операций наличным и безналичным способом для личных целей обычных граждан. Однако совершение таких операций проводится только в банках. Продажа или приобретение иностранных денег иным путем запрещается. Соблюдение этого правила обеспечивается риском признания сделки недействительной, нарушающей закон.

Порядок совершения операций с валютой установлен Центробанком. Рассмотрим его подробнее для каждой отдельно взятой операции.

Дополнительный контроль обменных операций

Недавно в России начали применяться новые правила обмена валюты. Изменился порядок покупки денежных знаков на сумму более 15 тысяч рублей. Теперь банк обязан провести проверку клиента и потребовать представить следующие документы и данные:

- паспорт;

- заполнение специальной формы;

- дата рождение, гражданство;

- адрес проживания, ИНН;

- контакты и пр.

Внесение сведений в программу производит сотрудник банка по документам, представленным клиентом. Данные на клиента хранятся в электронном виде в банковской программе. Если гражданин ранее обслуживался в этом банке, сведения о нем уже заведены в базу. В этом случае изменившиеся правила покупки валюты в России обычными гражданами замечены не будут. Если сумма не превысит порог в 15 тысяч рублей, то для приобретения иностранных денег потребуется только паспорт.

Кроме того, банк может запросить сведения о финансовом положении, происхождении денежных средств, подлежащих обмену. Данные меры направлены на пресечение незаконного получения денег, противодействие их отмыванию и выявление источников финансирования терроризма, защиту банков от финансовых махинаций. В анкете клиента указано 17 пунктов. Некоторые из них кредитное учреждение вправе самостоятельно формулировать. На сотрудников кредитных организаций возлагается определение степени риска и неправомерности совершаемой валютной операции.

Кроме того, в рамках ФЗ о легализации доходов существенно расширяются полномочия банков на запрос уточняющей информации у клиентов. Полное исполнение банками статей федерального закона может спровоцировать ограничения на покупку валюты физическими лицами. Невыполнение банковских требований приведет к отказу в осуществлении операции без разъяснений причин.

С 2016 года покупка валюты и последующая ее продажа должны отражаться в налоговой декларации. Это обязательное требование, если доход от сделок составил более 250 000 рублей. Иностранные деньги признаются имуществом, при продаже которых необходимо уплатить налог – 13%.

Правила обмена валюты в Сбербанке

Сегодня Сбербанк предлагает несколько обменных операции с валютами других стран. Список выглядит следующим образом:

- Продажа или приобретение иностранных банкнот.

- Конверсия (обмен иностранных валют).

- Размен иностранной наличности.

- Покупка, замена поврежденных банкнот.

- Проверка подлинности валюты.

Указанные услуги ограничены перечнем валют, с которым работает соответствующее подразделение банка. Операции с валютой в Сбербанке совершаются в долларах, евро, фунтах стерлингов, йенах и швейцарских франках. В офисах банка всегда есть наличность в евро и долларах. В отделениях крупных городов можно найти более редкую валюту: датская крона или канадский доллар.

Курс на покупку выводится на интерактивном табло, данные на котором могут меняться несколько раз за день. Сбербанк не принимает на обслуживание монеты иностранных государств, а также деньги старого образца, даже если они используются за рубежом.

Если сумма выше 10 000 долларов Сбербанк может предложить индивидуальный (более выгодный) курс на покупку, продажу. Такое предложение всегда актуально для клиентов обслуживающихся индивидуально.

Таким образом, приобретение иностранных денег резидентами РФ не носит ограничений по суммам. Действующие правила и нововведения касаются порядка продажи иностранных банкнот. При законности совершаемых сделок и выполнении условий банка, физические лица, продолжат совершать операции с валютой в привычном режиме.

Читайте также: