Можно ли кредитной картой сбербанка оплачивать коммунальные услуги без потери льготного периода

Обновлено: 04.07.2024

Оплата бытовых удобств кредитной картой сбербанка характеризуется наличием особенностей. Плательщик тщательно должен проконтролировать вводимые сведения. Храните квиток на случай возникновения ошибки.

Как картой оплачивать коммунальные услуги

Однако у этих методов оплаты есть недостатки:

• Комиссионный сбор до 2%;

• Затяжное ожидание в очереди;

• Растрата лишних денег и потеря времени.

Выбирая способ оплаты, надо учитывать:

• Наличие комиссии или её отсутствие;

• Лимит на перевод денег;

• Срок зачисления денежных средств. Он может колебаться в пределах от двух минут до трех дней;

• Включение операции в беспроцентный период. Одни банки включают оплату ЖКХ в льготный период, другие учреждения — нет. Это надо выяснить в call-центре или прочитать условия использования банковского продукта.

Теперь рассмотрим несколько видов оплат с помощью кредитки.

Банкомат и терминал самообслуживания

Всем процессом управляет сам клиент:

• Выбирает поставщика услуг ЖКХ;

• Вводит необходимую информацию;

Единственный минус: банкомат находится вне дома, поэтому операция отнимет немало времени.

Аналогичная схема и при оплате через терминалы обслуживания, но часто бывает высокая комиссия. Однако это компенсируется удобством оплаты. Можно выполнить процедуру по пути в магазин или на работу.

Платежное поручение и электронные кошельки

Для оформления надо посетить банк, подать документы сотруднику кредитного учреждения и подписать договор. Ежемесячно с карточки будет автоматом списываться нужная сумма в пользу компании ЖКХ. Отличный вариант, если у вас за коммунальные услуги фиксированная плата.

Обратившись в банк и получив логин/пароль, можно подключить услугу и пользоваться личным кабинетом. Отсюда можно, находясь дома и без лишних затрат, самостоятельно оплачивать кредиткой в онлайн-режиме коммунальные услуги.

Оплата без пластиковой карты

Отдельные банки предоставляют потребителям возможность делать оплату без карточки, используя только её номер. Требуется ввести № карточки, ПИН код и кодовое слово (если потребуется). Дальше идет стандартный набор действий.

Сайт организации

Еще один вариант – оплата услуг через сайт организации, предоставляющей услуги ЖКХ.

Кроме того, на сайте можно:

• Просмотреть оплаченные документы и новые начисления;

• Узнать о задолженности;

• Подать предложения, чтобы улучшить работу сервиса;

Пожалуй, это самый комфортный метод оплаты услуг ЖКХ кредиткой. Клиент видит всю необходимую информацию, а комиссии отсутствуют.

Можно ли оплатить услуги ЖКХ кредитной картой

Существует множество способов оплатить коммунальные услуги. Вот основные из них:

- через интернет на официальном сайте поставщика;

- через терминал, например, в Сбербанке;

- на почте;

- межбанковским переводом;

- в кассе банка;

- в личном кабинете банка;

- через сторонние сервисы.

Но не все перечисленные варианты поддерживают возможность использовать кредитную карту. Например, на Почте карты не принимают, нужны наличные деньги.

При оплате в кассе коммерческих банков оплатить кредитной или даже дебетовой картой также не получится несмотря на наличие терминала — операция пройдет как снятие наличных. Аналогична ситуация и с личными кабинетом, межбанковским переводом и многими терминалами и банкоматами. То есть оплата возможна, но на невыгодных для клиента условиях — почти всегда при таких операциях не работает льготный период и удерживается комиссия.

Единственный проверенный способ перевести деньги в счет услуг ЖКХ без процентов и с сохранением бонусов — оплачивать непосредственно сайте поставщика.

Можно ли кредитной картой Сбербанка оплатить жкх

Прогресс не стоит на месте, а движется вперед, совершенствуя и модернизируя все вокруг. Изменения коснулись и вариантов возмещения стоимости жилищных благ.

Необходимость тратить на очереди по несколько часов осталась в прошлом. Имеется несколько вариантов, как пользователь может расчетной пластиковой картой оплатить услуги жкх.

Сбербанк рекомендует клиентам оплатить коммунальные счета с помощью кредитки. При чем, обладатели банковских продуктов этой организации пользуются таким сервисом и покрывают счета даже при отсутствии денег на балансе.

Варианты удаленного возмещения жилищных платежей кредитной карточкой

- при участии банкомата;

- с помощью инфокиоска;

- через виртуальный банк.

Можно ли кредитной картой Сбербанка оплатить жкх

Прогресс не стоит на месте, а движется вперед, совершенствуя и модернизируя все вокруг. Изменения коснулись и вариантов возмещения стоимости жилищных благ.

Необходимость тратить на очереди по несколько часов осталась в прошлом. Имеется несколько вариантов, как пользователь может расчетной пластиковой картой оплатить услуги жкх.

Сбербанк рекомендует клиентам оплатить коммунальные счета с помощью кредитки. При чем, обладатели банковских продуктов этой организации пользуются таким сервисом и покрывают счета даже при отсутствии денег на балансе.

Варианты удаленного возмещения жилищных платежей кредитной карточкой

- при участии банкомата,

- с помощью инфокиоска,

- через виртуальный банк.

Многие собственники квартир не знают, можно ли кредитной картой сбербанка покрыть жкх, или идти в филиал расчетного центра и тратить уйму времени на ожидание в очереди.

Банкомат

Возмещение счетов в банкомате с помощью кредитной карточки – быстрая и удобная процедура. Для проведения не потребуются никакие бумаги, помимо кредитки и номера счета.

Существенный недостаток способа – отсутствие чека о погашении стоимости. Неоспоримые достоинства – нет больших очередей, быстрое выполнение операций.

Алгоритм действий для погашения квартплаты

Комиссия при выплате квартплаты кредиткой сбербанка

Оплата жкх кредитной картой посредством интернета в режиме онлайн не подлежит возмещению комиссии. На другие разновидности оплаты насчитывается комиссия.

- при эксплуатации терминала комиссия в количестве двух процентов от стоимости. Наивысшая сумма операции – 16 000.

- комиссия при выполнении расчетной операции через банкомат – один процент от суммы. Наибольший размер платежа – 16 000.

Тонкости эксплуатации кредитки для погашения бытовых удобств

Оплата бытовых удобств кредитной картой сбербанка характеризуется наличием особенностей. Плательщик тщательно должен проконтролировать вводимые сведения. Храните квиток на случай возникновения ошибки.

Когда средства перечислены не туда, куда нужно, с квитком стоит обратиться к сотруднику финансовой организации. Второй нюанс – средства для осуществления самостоятельной оплаты не предоставляют сдачу.

Остаток денег перечисляется на номер сотового телефона. Если средства перечислены на чужой номер, получить возврат проблематично.

Виртуальные расчетные системы

К таким программам относятся киви, яндекс деньги, вебмани, и т.д. Если пользователь имеет кошелек в любой из расчетных систем, он свободно оплачивает жкх.

При единовременном введении персональных данных сохраните сведения, и не вводите каждый раз, чтобы избежать ошибки.

Порталы коммунальных служб

Оплатить жировки можно и на официальном источнике коммунальных служб. Для этого плательщик проходит процесс регистрации. Затем переходит в персональный кабинет, находит вид оплачиваемых удобств и вводит персональные сведения.

Кредитную банковскую карту можно закрепить за кабинетом. После закрепления пользователь имеет возможность доступа к подробной информации обо всех платежных операциях, появляющейся задолженности, и т.д.

Авто платёж

Сервис авто платеж жкх от сбербанка – систематизированное перечисление средств на оплату бытовых удобств. При осуществлении перечисления на телефон пользователю отправляется смс-оповещение о выполнении транзикции.

Обладатели финансовых продуктов не знают, можно ли оплатить бытовые удобства кредитной картой. Прогрессирование новшеств, систематизация расчетных манипуляций позволяет оплачивать жировки, не ожидая очереди в финансовом центре.

Как не ошибиться, оплачивая коммунальные платежи кредитной картой

Чтобы сохранить льготный период и не заплатить лишние проценты, следует сделать 2 предварительных шага:

- Узнать, какой MCC-код будет у планируемой операции. Сделать это можно в службе клиентской поддержки у поставщика коммунальных услуг.

- Уточнить, попадает ли этот MCC-код под действие льготного периода и программу лояльности вашего банка и нет ли ограничений на совершение операций. Обычно вся информация представлена на сайте, но лучше всего позвонить на горячую линию или написать представителю финансовой организации в чат — это будет быстрее и точнее, на сайте в формулировках и выложенных документах легко запутаться.

После уточнения сведений можно переходить к переводу средств. Помните, что делать это нужно непосредственно на сайте поставщика услуг ЖКХ, а не через личный кабинет банка или сторонние сервисы — в этом случае кэшбэк начислен не будет, а льготный период не активируется.

Если условия вашей карты позволяют выгодно оплачивать коммунальные платежи, то обязательно воспользуйтесь этой возможностью — даже возвращая всего 1% можно сэкономить в год несколько тысяч рублей.

Какие расходы можно оплачивать с кредитки Сбербанка

Времена, когда нужно было стоять в очередях, чтобы оплатить счета за коммунальные платежи, позади. Теперь такие операции осуществляются дома с помощью интернета или терминалов, расположенных в крупных торговых центрах, которые широко распространены в каждом городе.

С помощью кредитных карт Сбербанка можно перечислять финансовые средства по квитанциям, полученным из ЖКХ. Помимо ЖКХ, кредиткой можно оплатить следующие услуги:

- внести платеж за образование;

- интернет;

- телевидение;

- штрафы в ГИБДД;

- любую госпошлину;

- все виды налогов;

- врачей и диагностических центров;

- путевки на курорты.

Кроме того, с кредитной карточки Сбербанка можно оплачивать задолженности перед этим или другим банком.

Оплата через интернет

Для этого совершить следующие действия:

Реквизиты можно взять из квитанции, которая приходит на адрес клиента.

При переводе денег через терминал клиент заплатит 2% в виде комиссии, то есть онлайн-платеж выгоднее.

Оплата с карты в кассе

При внесении средств для расходов по коммуналке через кассу в отделении банка, комиссия составляет 3% от суммы оплаты. Оператору нужно предоставить следующие данные:

- реквизиты организации, на счет которой перечисляются деньги;

- сумму;

- дополнительную информацию по запросу, например, показатели счетчиков.

Если имеется специальная книжка по платежам ЖКХ, необходимо предварительно заполнить квитанцию в ней, и подать кассиру вместе с карточкой.

Для оплаты коммунальных услуг теперь необязательно часами стоять в очереди в Сбербанке — все платежи можно произвести через терминал или удаленно через интернет. Но любая ли банковская карта подходит ли для этих целей? В статье я расскажу о том, когда можно расплатиться за услуги ЖКХ кредиткой и как это сделать с максимальной выгодой.

Можно ли оплатить услуги ЖКХ кредитной картой

Существует множество способов оплатить коммунальные услуги. Вот основные из них:

- через интернет на официальном сайте поставщика;

- через терминал, например, в Сбербанке;

- на почте;

- межбанковским переводом;

- в кассе банка;

- в личном кабинете банка;

- через сторонние сервисы.

Но не все перечисленные варианты поддерживают возможность использовать кредитную карту. Например, на Почте карты не принимают, нужны наличные деньги.

При оплате в кассе коммерческих банков оплатить кредитной или даже дебетовой картой также не получится несмотря на наличие терминала — операция пройдет как снятие наличных.

Аналогичная ситуация и с личными кабинетом, межбанковским переводом и многими терминалами и банкоматами. То есть оплата возможна, но на невыгодных для клиента условиях — почти всегда при таких операциях не работает льготный период и удерживается комиссия.

Единственный проверенный способ перевести деньги в счет услуг ЖКХ без процентов и с сохранением бонусов — оплачивать непосредственно сайте поставщика.

Льготный период и кэшбэк при оплате ЖКХ кредитной картой

Но даже оплачивая коммунальные платежи на сайте поставщика услуг, нужно быть внимательным.

Дело в том, что каждой категории платежей присваивается MCC-код. По нему банк и определяет, за что именно заплатил клиент. И уже на основании этой информации будет решено, предоставлять льготный период и кэшбэк за операцию или нет.

При оплате по коду 4900 почти всегда предоставляют льготный период и выплачивается кэшбэк. Большинство крупных банков дает своим клиентам такие привилегии. Среди них:

- ВТБ (бывший ВТБ 24);

- Альфа-банк;

- ОТП;

- Почта Банк;

- Райффайзенбанк;

- Русский Стандарт;

- Сбербанк;

- Совкомбанк и другие.

Как не ошибиться, оплачивая коммунальные платежи кредитной картой

Чтобы сохранить льготный период и не заплатить лишние проценты, следует сделать 2 предварительных шага:

- Узнать, какой MCC-код будет у планируемой операции. Сделать это можно в службе клиентской поддержки у поставщика коммунальных услуг.

- Уточнить, попадает ли этот MCC-код под действие льготного периода и программу лояльности вашего банка и нет ли ограничений на совершение операций. Обычно вся информация представлена на сайте, но лучше всего позвонить на горячую линию или написать представителю финансовой организации в чат — это будет быстрее и точнее, на сайте в формулировках и выложенных документах легко запутаться.

После уточнения сведений можно переходить к переводу средств. Помните, что делать это нужно непосредственно на сайте поставщика услуг ЖКХ, а не через личный кабинет банка или сторонние сервисы — в этом случае кэшбэк начислен не будет, а льготный период не активируется.

Если условия вашей карты позволяют выгодно оплачивать коммунальные платежи, то обязательно воспользуйтесь этой возможностью — даже возвращая всего 1% можно сэкономить в год несколько тысяч рублей.

Ответы кредитного эксперта

Могут ли снять деньги с кредитной карты за долги ЖКХ?

Если у вас был суд, который обязал вас оплатить задолженность, после вступления его решения в силу пристав откроет исполнительное производство. Если вы не погасите задолженность самостоятельно, то ваши счета, включая кредитную карту, могут быть арестованы.

При этом списать в счет погашения задолженности кредитный лимит нельзя — это не ваши активы, а деньги банка. Удержать можно только средства, которые лежат на карте сверх предоставленного лимита, или поступления на счет, которые придут после ареста.

Сегодня оформить кредитную карту может каждый совершеннолетний гражданин страны, но не каждый знает, какие потенциально полезные опции имеет данный банковский продукт. Многим известно, что такое кредитный лимит, ведь это первое, что узнает держатель кредитки при получении, большинство остальных понятий остается в сознании сложной финансовой терминологией. Знание скрытых возможностей кредитной карты может избавить держателя лишних расходов и поспособствует получению дополнительных бонусов.

Понятие льготного периода

Грейс период (в переводе с английского благодарственный) – это срок по истечению, которого средства, потраченные со счёта, возвращаются уже с оговоренными в договоре процентами. Если возместить недостающую сумму до истечения льготного периода, процент за пользование кредитом не начисляется.

Знать, какой льготный период кредитной карты и на какие платежи он распространяется, обязан каждый пользователь. Это поможет избежать просрочек и переплат. В каждом банке существует собственная система расчета и установки данного срока, в договоре клиента и эмитента кредитки эти условия прописаны достаточно четко, однако мало кто утруждает себя тем, чтобы внимательно его почитать. Но и прочтя эти условия, не каждый может разобраться в терминах. Рассмотрим основные элементы понятия льготный период карты простыми словами.

Льготный период кредитки может зависить от ее класса и платежной системы. Но не стоит забывать, что годовая плата за обслуживание карт премиум класса в несколько раз превышает, сумму, которая автоматически изымается за обслуживание обычных не привилегированных кредиток. Если банковский служащий предлагает оформить кредит в качестве VIP клиента, то есть держателя карты с эксклюзивными возможностями, это будет выгодно только при условии крупного денежного оборота на счету (более 300.000 тысяч). В противном случае, вы просто будете доплачивать банку за статус, обычного кусочка пластика.

Льготы по кредитной карте зависят от многих факторов, в том числе от выбранной платежной системы и валюты. Данная опция полезна тем, кто много путешествует. Для поездок в страны Америки больше подходит виза (как и для проведения платежей в долларах).

Льготный период кредитных карт Сбербанка

Рассмотрим возможности льготного периода на примере карт самого крупного и популярного банковского учреждения в России – Сбербанка. Несмотря на то, что даже в самых отдаленных уголках нашей страны имеются филиалы, чтобы получить кредитную карту Сбербанка, достаточно заполнить онлайн заявку на сайте, а менеджеры банка в ближайшем будущем перезвонят и скажут, как и где можно получить свою кредитку.

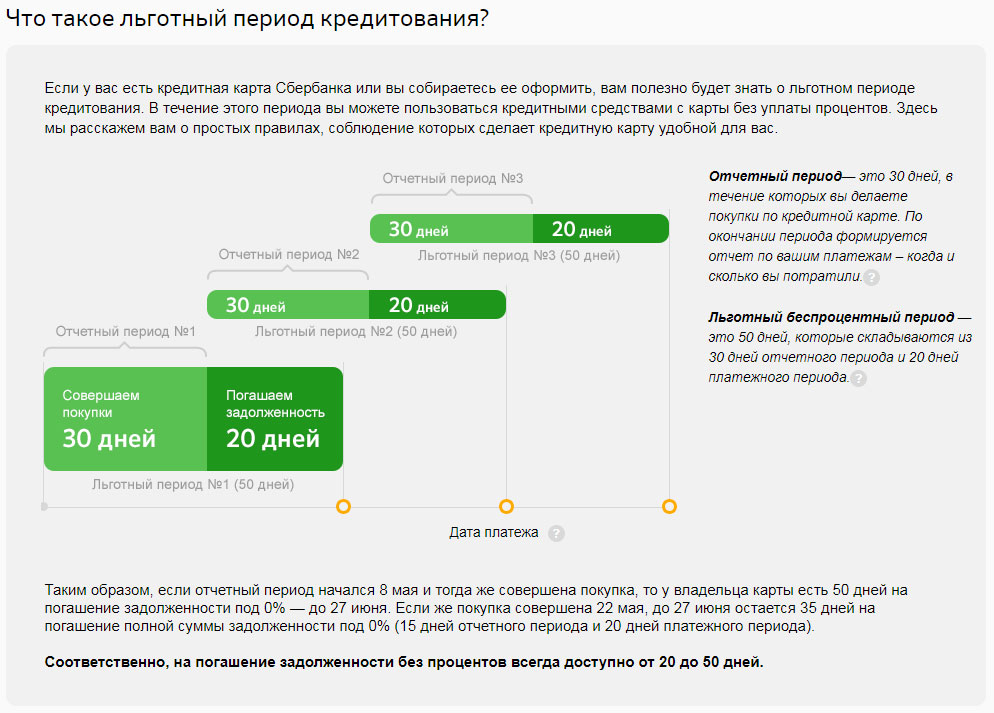

Грейс период кредитных карт Сбербанка составляет до 50 дней и рассчитывается в зависимости от нескольких факторов, к которым относят:

- дата активации карты;

- тип совершенных трат.

Таким образом, согласно политике кредитования Сбербанка. Клиент имеет право совершать любые платежи по карте, без начисления дополнительной платы за пользования кредитным лимитом, в случае выполнения условий льготного периода.

На какие операции не распространяется действие льготного периода по кредитным картам Сбербанка?

Льготный период не распространяется на следующие операции:

- снятие наличности с кредитной карты;

- операции совершенные в казино;

- покупку иностранной валюты;

- покупку дорожных чеков;

- переводы на электронные кошельки.

На все остальные операции действие льготного периода по кредитным картам Сбербанка распространяется.

Снимаем наличные с кредитной карты Сбербанка без комиссии — проверенные способы!

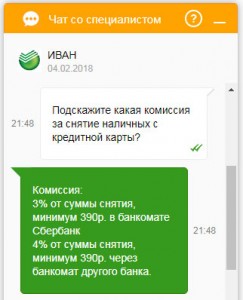

Стандартная комиссия при снятии наличных с кредитных карт Сбербанк составляет 3% от суммы снятия, минимум 390 рублей, в банкомате Сбербанка и 4% от суммы снятия, минимум 390 рублей, через банкоматы других банков. Помимо комиссии, существенным минусом также является факт того, что на данную транзакцию не распространяется действие льготного периода.

Однако существуют другие способы получения наличных денег с кредитной карты Сбербанка, с куда более выгодными комиссионными издержками, или вообще без комиссии и с сохранением действия льготного периода на осуществленные операции!

Давайте рассмотрим 2-а проверенных способа получения кредитных денег с карт Сбербанка без комиссии

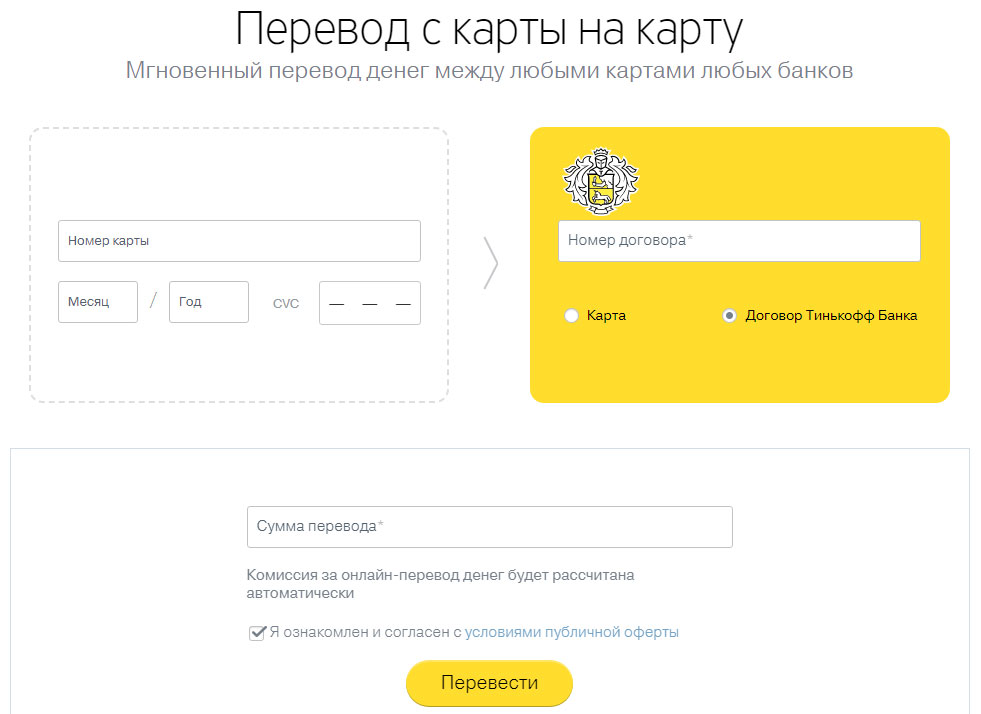

Мало кто знает, но с помощью данного сервиса можно перевести деньги с кредитной карты Сбербанка на карту любого банка. Причем, комиссия за перевод со стороны Сбербанка отсутствует. Комиссия со стороны сервиса Тинькофф, составляет 1,5% от суммы перевода, но! Если перевод делать с кредитной карты Сбербанка, на дебетовую карту Тинькофф блэк — комиссия вообще не взимается! *это утверждение справедливо до суммы в 300 000 руб./месяц (т.к. у дебетовой карты Тинькофф установлены беспроцентные лимиты на пополнение).

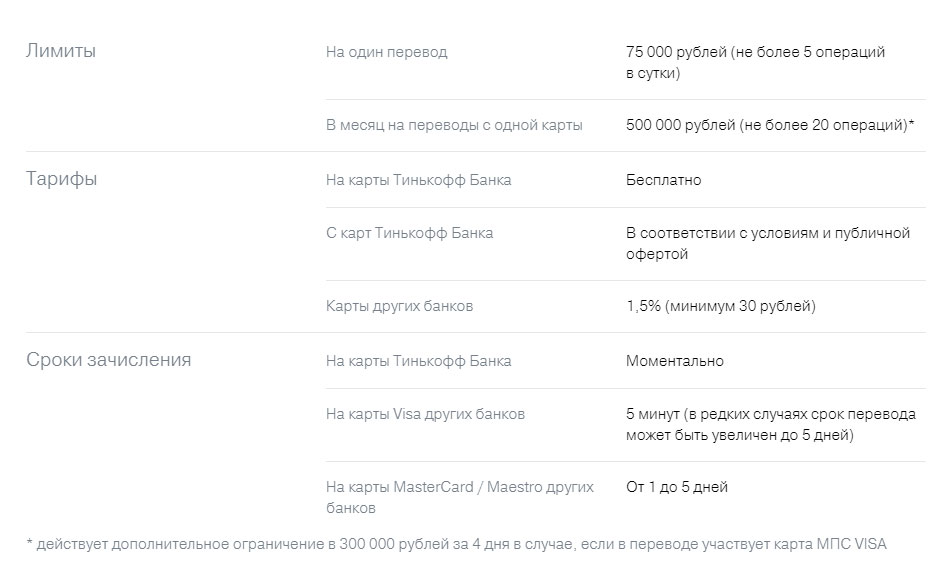

Данный сервис устанавливает максимальный лимит онлайн перевода в размере 75 000 руб., но что касается карт Сбербанка, то максимально допустимая сумма для перевода составляет 30 000 руб. — видимо это ограничение со стороны Сбербанка, по крайней мере наши попытки перевести большие суммы за раз, заканчивались неудачей.

Также нужно отметить, что подобные переводы не получаются на картах Сбербанка платежной системы МастерКард (MasterCard), с картами VISA — подобных проблем не наблюдали.

В сутки допускается делать не более 5-и переводов по 30 000 руб. Лимиты и тарифы представлены подробнее на фото ниже:

Способ №2. Используем дебетовую карту и мобильное приложение от Почта Банка

Если нет дебетовой карты Почта Банак, то можно оформить моментальную не именную карту в любом отделении Почта Банка буквально за 20 минут. Далее следует установить мобильное приложение Почта Банк (доступно для Андройд и Айос).

Далее, Вы просто снимаете наличные деньги с дебетовой карты Почта Банка в его банкоматах без комиссии и пользуйтесь наличными деньгами.

Пользуемся кредитной картой Сбербанка без процентов — бесплатно и бесконечно долго!

Если Вы ознакомились с вышеописанными 2-я способами бесплатного снятия наличных с кредитных карт Сбербанка, Вам должно быть понятно, что можно бесконечно долго пользоваться кредитными средствами с карты Сбербанка бесплатно. Но для тех, кто смутно представляет или недопонимает, опишем на примере возможную схему бесплатного пользования займом от Сбербанка.

Схема довольно простая:

- Снимаем наличные с кредитной карты Сбербанка любым из описанных выше способами.

- Пользуемся наличными на протяжении срока действия льготного периода (до 50 дней).

- До истечения срока действия льготного периода вносим на кредитную карту Сбербанка, необходимую для погашения задолженности сумму денег.

- На следующий день нам снова доступна описанная в пунктах 1-3 схема использования наличных.

Начало и окончание льготного периода по кредитной карте Сбербанка

Для того, чтобы правильно разобраться в продолжительности льготного периода, следует хорошо уяснить ПЕРИОДЫ, которые его составляют, их два:

- Отчетный период по кредитной карте Сбербанка — 30 дней, согласно информации представленной на страницах Сбербанка (дату начала/составления отчета вы можете посмотреть в отчете по кредитной карте).

- Платежный период по кредитной карте Сбербанка — 20 дней, согласно информации представленной на страницах Сбербанка.

Льготный период = Отчетный период + Платежный период

Таким образом, продолжительность льготного периода не может быть меньше 20 дней и больше 50 дней.

Какую сумму нужно погашать, чтобы действовал льготный период? Весь долг на дату погашения или сумму, указанную в Отчете по карте?

Чтобы не платить проценты и пользоваться льготным периодом, достаточно погашать сумму полной задолженности, указанную в Отчете по карте, даже если вы знаете, что на сегодня ваша задолженность больше, чем там указана. Такое может случиться, потому что все операции, которые вы делали после формирования отчета (то есть уже в новом Отчетном периоде) попадут в новый Отчет. В новом Отчете также будут указаны крайняя дата погашения и полная сумма задолженности, которую нужно будет погасить, чтобы не платить проценты.

Противоречивая информация о льготном периоде по кредитным картам Сбербанка

При внимательном изучении вопроса использования льготного периода можно обратить внимание на разную трактовку в методике определения продолжительности льготного периода.

Согласно информации предоставленной сотрудником службы поддержки Сбербанка — отчетный период всегда равен 30 дням.

Однако информация на сайте Сбербанка указывает на то, что если отчетный период начинается 1-го февраля (короткий месяц), то льготный период будет короче 28 или 29 дней ОТЧЕТНОГО ПЕРИОД + 20 дней платежного.

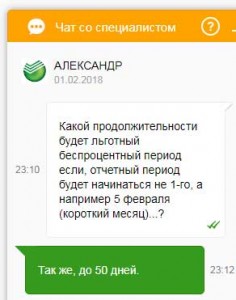

Как видно из следующих скрин-шоов, сотрудники Сбербанка сами плохо ориентируются в действующих условиях…

Уточняем следующий вопрос: «Какой продолжительности будет льготный период по картам Сбербанка, если отчетный период будет начинаться не 1-го, а например 5-го февраля (короткий месяц)?

Расчет льготного периода по кредитной карте Сбербанка (пример)

Осуществить самостоятельные расчеты льготного периода достаточно просто, при условии, что речь не идет о феврале (коротком месяце), или при условии, что противоречивая информация (описанная в скрин-шотах выше) была однозначно определена самим банком.

Пример №1: отчетный период по карте начался 9 мая в этот же день вы совершили покупку, то у вас есть 50 дней на погашение задолженности под 0% — до 28 июня. Если же покупка совершена 23 мая, до 28 июня остается 35 дней на погашение полной суммы задолженности под 0% (15 дней отчетного периода и 20 дней платежного периода).

Пример №2: отчетный период по карте начался 9 мая в этот же день вы совершили покупку на 10 000 руб. и сняли наличные с использованием средств кредитного лимита 15 000 руб. (данную сумму нужно будет погашать с учетом начисленных комиссии за снятие наличных и процентов за пользование данной суммой заемных денежных средств), у вас есть 50 дней на погашение задолженности без начисления % по операции покупки — до 28 июня.

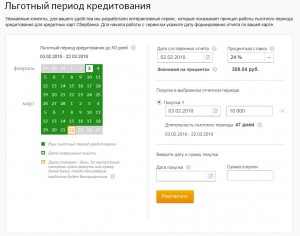

Расчет льготного периода по кредитной карте (калькулятор Сбербанка)

Сбербанком, для просторы и удобства клиентов разработан интерактивный сервис, который показывает принцип работы льготного периода по кредитным картам Сбербанка, Вы можете его найти по данной ссылке.

Во-первых. Не реализована возможность указать актуальные % ставки, действующие в настоящий момент по кредитным картам Сбербанка.

Во-вторых. Не возможно установить дату покупки, равную дате составления отчета.

В-третьих. Расчеты за февраль (короткий месяц) ВОЗМОЖНО осуществляются некорректно — указано, что длительность льготного периода в феврале не может быть больше 47-48 дней.

Представитель Сбербанка в чате предположил, что калькулятор некорректно считает:

Представитель Сбербанка заверил, что направит соответствующие запросы, для исправления описанных выше ситуаций, так что возможно на момент прочтения Вами данного материала все будет корректно указано и работать:)

Немного о цифрах

Исследуя вопрос льготного периода, нельзя не упомянуть о процентных ставках и о том, как они меняются по истечению оного. Сбербанк одна из наиболее лояльных по отношению к клиенту банковских структур в России, соответственно кредитование здесь происходит на относительно приемлемых условиях. Таким образом, при внесении минимальных выплат по карте ставка будет соответствовать установленной в момент получении карты, однако, при погашении задолженности до истечения грейс сроков вы можете вообще не платить проценты. И только в случае полной просрочки банк наложит обязательную пеню в размере 36% годовых от всей суммы задолженности по кредитному лимиту.

Из всего вышесказанного можно подвести следующий итог. Кредитка Сбербанка это удобное и эффективное средство, если нужно без лишней документальной волокиты пополнить бюджет и всегда иметь в запасе определенную сумму займа, выраженного в виде кредитного лимита.

Пользуйтесь картой при оплате в магазинах, участвуйте в акциях и получайте бонусы. При необходимости повышайте кредитный лимит, сделать это можно без справок, просто своевременно исполняйте свои обязательства перед банком.

Расскажите друзьям! Расскажите об этой статье свои друзьям в любимой социальной сети с помощью кнопок в панели справа. Спасибо!

Прогресс всё время делает жизнь удобнее, развиваясь семимильными шагами, новшества не обошли стороной даже такую консервативную сферу, как коммунальные платежи. Если ещё недавно необходимо было отправляться в пункт платежа или на почту, стоять там в очереди часами, только для того, чтобы оплатить электричество и газ, то теперь достаточно лишь кредитной карты, и не нужно даже выходить из дома, чтобы сделать все платежи. Как оплатить услуги ЖКХ при помощи карты Сбербанка?

Способы оплаты

Сейчас все стали техническими продвинутыми, и уже даже пенсионеры интересуются, можно ли и кредитной картой Сбербанка оплачивать коммунальные услуги – это и понятно, никому не хочется лишний раз идти в пункт оплаты. Сделать коммунальные платежи карточкой можно несколькими способами: через банкомат, терминал, и самый удобный – через интернет, воспользовавшись сервисом Сбербанк Онлайн или другими. Мы разберём все три варианта.

Банкомат

Оплачивать услуги ЖКХ кредитной картой через банкомат очень просто, данный способ подойдёт тем, для кого он находится по дороге, и всё равно приходится к нему наведаться, чтобы снять наличные. Всё, что будет нужно для осуществления платежа – банковская карта и реквизиты организации-получателя. Последние можно найти на квитанции.

Терминал

Интернет

Этот вариант можно назвать оптимальным. Если уж пользоваться карточкой, чтобы оплачивать услуги, то так, чтобы не пришлось искать банкомат. Способов оплаты в интернете несколько, там как мы будем платить с карты Сбербанка, то в первую очередь нас интересуют связанные именно с ним, поскольку, используя чтобы оплатить ЖКХ именно сервисы Сбербанка, вам не придётся отдавать комиссию.

Сбербанк Онлайн

Начать следует с того, что этот сервис должен быть у вас подключен. Если этого ещё не сделано, при этом вы активно пользуетесь картой Сбербанка и не собираетесь переходить к другому банку, то срочно подключайте: этот сервис очень полезен. Начав им пользоваться, вы поймёте, насколько он упрощает жизнь. Ведь без него уже буквально как без рук. Можно сделать это в любом отделении Сбербанка, обратившись туда с картой и паспортом.

Чтобы войти в личный кабинет, где и можно будет распоряжаться средствами на ваших счетах и картах, нужно получить логин и пароль.

Мобильный банк

Если у вас подключен Сбербанк Онлайн, значит и Мобильный банк тоже есть, потому что подключение осуществляется через него. Можно назвать его упрощённой версией сервиса Сбербанк Онлайн, имеющей меньше функций, но зато позволяющей делать переводы не только с компьютера, но даже с мобильного. Оплачивать ЖКХ с его помощью также возможно.

Другие платёжные системы

Это могут быть Яндекс Деньги, QIWI и другие. Но платить с них имеет смысл, если ваши средства находятся на них, а выплачивать комиссию за перевод с карты Сбербанка, чтобы потом выполнять платёж через эти системы смысла нет – с помощью сервисов самого Сбербанка сделать это будет куда быстрее, и к тому же они бесплатны.

Сайты коммунальных служб

Практически все организации уже имеют собственные сайты, на которых также можно делать переводы – в том числе и с карты Сбербанка. Так что всегда можно зайти на сайт нужной вам организации и заплатить с него. Только при наличии таких сервисов, как Сбербанк Онлайн и Мобильный банк, делать это просто незачем.

Частые ошибки

При всём удобстве и отлаженности, всё же могут происходить и досадные ошибки. Выделим основные из них:

Что делать, если с вами случилась какая-то из этих неприятностей? Сохраните чек и отправьтесь с ним в отделение Сбербанка.

Там попросите бланк о неверно совершённой операции и заполните его. После этого, если ваши деньги ушли не по нужному адресу, всё будет зависеть от того, если ли у Сбербанка договор с компанией, случайно ставшей получателем. Если есть, то деньги будут возвращены, хотя иногда приходится подождать – на это уходит до двух недель. А вот если у Сбербанка с компанией договора нет, тогда вам самостоятельно придётся заниматься возвратом, и без всяких гарантий успеха.

На этом все способы оплаты услуг ЖКХ при помощи карты Сбербанка рассмотрены, очевидно, что платить с неё куда удобнее, чем наличными, и при помощи сервисов Сбербанка это можно сделать очень быстро, даже со своего телефона – не стоит игнорировать возможность сэкономить немного времени и сделать свою жизнь менее загруженной рутиной.

Численность потребителей различных кредитных карт неизменно растёт. Они предоставляют возможность оформить займ у кредитной компании и рационально использовать его.

Выбирая банковское изделие, стоит анализировать набор функций и возможностей. Один из основных показателей – продолжительность применения пластиком без необходимости платить проценты за средства, которые клиенты взяли в долг.

Грейс промежуток любая организация определяет разный, как и набор возможностей кредитки.

Авторитетным считается сбербанк благодаря стабильности и заманчивым условиям применения выпускаемой продукции.

Какой льготный период предлагается потребителям продукции сбербанка, и какую пользу из этого можно извлечь, узнаем подробнее.

Наставления по применению льготного интервала

Льготный период кредитной карты сбербанка, как и многих других, составляет 50 суток. Это временной промежуток, в течение которого потребитель расплачивается пластиком и не платит комиссионный сбор за взятые в долг финансы.

Чтобы ощутить в полной мере значимость этой функции, лучше придерживаться не сложных правил.

- Стоит отметить, что не все операции попадают в спектр тех, которые выполняются без оплаты процентов. Иногда снять средства, оформить перевод денег, или сделать покупки в некоторых виртуальных магазинах не представляется возможным без комиссии. Величина комиссионных начислений за такие операции превращает использование пластика в убыточное и невыгодное занятие.

- Чтобы грамотно воспользоваться кредиткой сбербанка, нужно уметь правильно определять этот интервал времени. В каждом конкретном случае грейс период по кредитной карте сбербанка определяется по-разному. Он отсчитывается с момента составления доклада о расходах за совершенные покупки.

Временной интервал беспроцентной эксплуатации пластика принято делить на две части.Тридцать суток: Пользователь тратит средства, не превышая допустимого размера.

Последующие двадцать суток: Предназначены для возмещения затрат, совершенных в течении первого отрезка времени. На протяжении этого интервала обладатель также рассчитывает на максимальную сумму, так как этот временной отрезок приходится на новый безкомиссионный интервал.

Как определить начало льготного периода

Льготный период по кредитной карте сбербанка определяется с момента составления доклада о затратах. Это не обязательно число первого приобретения по карте.

Каждый клиент привязывает начало этого промежутка времени к определённому числу:

- приобретение пластикового кошелька,

- проведение первой платёжной операции,

- число составления соглашения с финансовой организацией,

- день получения заработка, аванса, и т.д.

Число может быть установлено произвольно по согласованию сбербанка и пользователя.

Тем, кто не понимает, когда начинается и заканчивается интервал эксплуатации без комиссий, легко высчитывается следующим образом: 30 суток с момента составления сметы затрат, и ещё 20 дополнительных, на протяжении которых нужно внести использованные деньги.

На момент, когда заканчиваются временные рамки составления сметы расходов по карте Сбербанка, организация высылает её обладателю. В ней содержатся следующие сведения:

- объём средств, которые использовал обладатель,

- величина задолженности,

- минимум средств, которые требуется внести на счёт.

Льготный период по кредитной карте Сбербанка, пример

Обладатель пластика решил обозначить начало без комиссионного срока 3 февраля. Первая операция прошла 26 февраля. Момент подведения итога – 3 марта.

Пользователь получает подробный доклад о затратах и финансовых операциях за этот промежуток. Сумму, которую потратил обладатель пластика, он возмещает до 23 числа текущего месяца.

Чтобы извлечь максимальную выгоду, обладатель погашает задолженность, пока не истёк грейс промежутка. Если указанный срок истёк, а средства не поступили на счёт, Сбербанк насчитывает комиссию с первого дня пользования и вплоть до момента погашения долга.

Если пользователь сомневается в верности определения льготного промежутка эксплуатации кредитки, существует специальная программа подсчёта на виртуальной страничке Сбербанка.

Когда выплачивать задолженность

Весь период льготной эксплуатации условно делится ещё на два интервала.

Первый – тридцать суток с момента установленной даты. Эта дата прописана в соглашении. На протяжении тридцати первых суток пользователь совершает покупки и оплачивает счета по карте.

В результате за этот период он совершает расчётные операции на определённую сумму. Её размер не должен превышать объём, перечисленный финансовой компанией на счёт кредитки.

По истечению этого срока формируется доклад, который отправляется обладателю кредитки. В нём компания информирует обладателя пластика о сумме платежей, общем объёме долга, величине минимального взноса.

Далее следуют двадцать суток – это срок поступления средств, которые потратил пользователь. Именно этот промежуток отводится для погашения задолженности.

Если пользователь просрочил оплату взноса, банк назначает дополнительную комиссию.

Существуют ли льготы для золотых кредиток

Беспроцентный период по кредитной карте сбербанка распространяется и на золотой пластик. Он составляет также пятьдесят суток.

Основное отличие золотого пластика от других видов заключается в том, что потребитель получает полномочия взять в долг большую сумму средств.

Однако расплачиваться за эксплуатацию карты и пользование ресурсами банка приходится также больше, чем за стандартную кредитку.

Льготы золотой кредитки сбербанка:

Льготы не связаны с продолжительностью без комиссионного промежутка. Они не оказывают воздействия на его увеличение или сокращение.

Может ли быть лонгирован

Кредитные карты сбербанка с льготным периодом выдаются с единой для всех продолжительностью этого срока. Он составляет пятьдесят суток.

Финансовая компания не предоставляет альтернативу расширить этот промежуток времени в связи с тем, что такие условия кредитования не принесут ему ощутимой выгоды.

Если беспроцентный срок применения близится к завершению, а средств погасить задолженность нет, внесите минимальный платёж, а при наступлении следующего без комиссионного промежутка возместите проценты.

Преимущества и недостатки грейс промежутка

Кредитная карта от сбербанка с льготным периодом имеет свои достоинства и недостатки, как любой финансовый продукт. Прежде, чем остановиться на конкретной разновидности, спектр их полномочий нужно внимательно проанализировать.

| Достоинства: | Недостатки: |

| При соблюдении правил эксплуатации комиссия не начисляется, переплат не будет. | Не предусмотрено обналичивание. |

| Учреждение имеет обширную сеть филиалов, банкоматов, что позволяет беспрепятственно пополнять счёт. | Большой размер годовых (в соотношении с потребительским займом). |

| Бесплатное смс – информирование. | Пользователям проблематично высчитать грейс промежуток. |

| За несоблюдение правил эксплуатации комиссии и штрафы ниже, чем у конкурентов. | Перевод финансов на счета кредиток прочих городов выполняется только с начислением комиссионного сбора. |

| Есть возможность участвовать в акциях и приобретать продукцию со скидками. | Не пригодна для хранения средств. |

| Пользователями могут стать люди пенсионного возраста (не достигшие 65-летия). | |

| Максимум кредита достигает 600 000. |

Что делать после получения кредитки

Пользователь, получает пластик, на счету которого уже имеется установленная сумма. Она прописана в соглашении.

Вместе с кредиткой вы получаете конверт. В нём указан секретный шифр. Это данные, которые никак нельзя указывать или помечать на карте.

В случае утери нашедший сможет беспрепятственно пользоваться пластиком на правах хозяина. При опасении забыть код, банк предоставляет клиентам услугу самостоятельно выбрать секретный шифр.

Это могут быть комбинация, несущая смысл – номер дома и квартиры, первые цифры номера телефона, и т.д.

Главная задача пользователя – активировать кредитку. Для этого найдите ближайший банкомат финансовой компании. Опустите в него пластик, введите запрашиваемый шифр. После этого просмотрите сумму на балансе. Как только обладатель карты выполнит это действие, она считается активной и пригодной для активного применения.

Как узнать размер долга и дату платежа

Кредитная льготная карта сбербанка предлагает несколько вариантов, как узнать величину задолженности.

Как узнать величину задолженности:

Какая сумма погашается для действия льгот

Беспроцентный период кредитной карты сбербанка условно делится ещё на два интервала.

Первый, длительностью в тридцать суток, позволяет выполнять приобретения на сумму, не превышающую выделенного максимума. Вторые двадцать суток – это отчетный промежуток. Чтобы не запутаться и избежать начисления процентов за просрочку, научитесь высчитывать размер задолженности.

По истечению первого периода пользователь получает подробный отчёт обо всех финансовых операциях.

В нём указаны следующие данные:

- размер займа,

- когда проводились финансовые операции,

- сумма, которую необходимо внести за прошедший интервал времени,

- размер долга с учетом штрафов и задолженностей.

Пользователь должен помнить, что отчётный интервал времени захватывает большую часть следующего льготного промежутка. Следовательно, операции, совершенные в этот промежуток, будут включены в следующий доклад.

Средства, которые необходимо вносить, должны быть израсходованы на оплату приобретений и счетов безналичным способом. Объём финансов, указанных в отчёте, погашается в полном объёме.

Как пользоваться кредитной картой сбербанка с льготным промежутком

Правила эксплуатации кредиткой предполагают необходимость компенсировать суммы, указанные в отчёте. Сведение с указанием точной суммы приходит по электронной почте, которую пользователь указал при оформлении соглашения, или на телефон.

Каждому клиенту банк рекомендует подключить услугу мобильный банк. Это очень удобное приложение. В нём присутствуют подробные данные обо всех финансовых операциях. На телефон приходит напоминание о необходимости внести очередной платёж посредством смс.

Действуют ли льготы на новые покупки, если в прошлом временном промежутке займ не возвращен целиком

Пользование кредитной картой сбербанка льготный период сохраняет льготы даже в том случае, если пользователь не возместил займ и не внёс сумму, прописанную в смете. В данном случае с наступлением последующего без комиссионного промежутка совершайте покупки и оплачивайте счета на прежних условиях.

Сумма, которая придёт спустя месяц в отчёте будет высчитана с учётом имеющейся задолженности и процентов за несвоевременный взнос.

Какие оптимальные варианты пополнения баланса карты

Финансовая компания рекомендует несколько вариаций пополнения баланса карты Сбербанка.

Вариации пополнения баланса:

- через банкомат Сбербанка,

- в любом филиале компании,

- перевести средства на счёт с другой кредитки, дебетовой карты, электронного кошелька,

- через приложение для гаджетов.

Таким образом, кредитки Сбербанка с без комиссионным сроком эксплуатации считаются привлекательным и заманчивым финансовым изделием. Чтобы оценить выгоду, необходимо детально изучить условия и критерии эксплуатации.

Важные условия – применение для безналичного расчёта и своевременное погашение долга. Умение точно и верно определить длительность без комиссионного промежутка и внести необходимую сумму в срок спасет от значительных затрат.

Читайте также: