Кто платит за банкротство если у должника нет денег

Обновлено: 13.05.2024

Банкротство — законный способ освободиться от задолженностей. В результате банкротства можно списать большую часть долгов. Однако банкротство подходит не всем ИП. Рассказываем, при каких обстоятельствах предприниматель может подать на банкротство, каковы его последствия, сколько нужно денег на процедуру и в каких случаях банкротство — не вариант.

В каких случаях ИП может подать на банкротство добровольно, а в каких случаях сделать это обязан

Согласно ст. 2 ФЗ № 127-ФЗ , банкротство (несостоятельность) — это неспособность должника рассчитаться с кредиторами, сотрудниками и оплатить обязательные платежи. Банкротом должника признает арбитражный суд.

Мы будем рассматривать добровольное банкротство как законную процедуру освобождения ИП от долгов перед кредиторами. Добровольность означает, что начало процедуре банкротства положил сам предприниматель.

Банкротство — это и обязанность и право предпринимателя в зависимости от конкретных обстоятельств.

Если долг меньше 500 тыс. руб., но ИП не имеет возможности его погасить, то он может обратиться в суд с заявлением о банкротстве. То есть, предприниматель, задолжавший кредиторам 100 или 200 тысяч, уже может подать заявление. Если суд установит, что финансовая ситуация ИП действительно никудышная, он введёт процедуру банкротства.

Пример. Индивидуальный предприниматель Егор — владелец автосервиса. У него в подчинении 4 сотрудника. За последние полгода бизнес Егора сильно просел: выручки почти нет, а долги копятся. 28 марта Егор подсчитал, что задолжал банкам 500 тыс. руб., сотрудникам 150 тыс. руб. зарплаты, плюс 100 тыс. руб. взносов Пенсионному фонду и Фонду соцстрахования. Кредиторы и сотрудники ждут от него денег уже больше 4-х месяцев. Если Егор не найдёт решение проблемы в течение месяца, ему придётся подавать заявление на банкротство. Срок подачи заявления — до 28 апреля.

В примере с Егором подача заявления о банкротстве — это обязанность, поскольку общий долг составляет больше 500 тыс. руб.

Если Егор вовремя не подаст заявление о банкротстве, он будет оштрафован на сумму от 5 тыс. до 10 тыс. руб. Именно такую ответственность устанавливает ч. 5 ст. 14.13 КоАП для должностных лиц (индивидуальный предприниматель несёт административную ответственность как должностное лицо).

Сумма штрафа небольшая. Поэтому на первый взгляд может показаться, что проще заплатить штраф и не морочиться с банкротством. Вдруг всё ещё разрешится. Но когда предприниматель бездействует, последствия таковы:

Задолженность увеличивается, поскольку растёт неустойка.

Расчётный счёт арестован.

Кредиторы, банки, и, скорее всего, коллекторы названивают.

Выезд за границу запрещён.

Если нет реальных оснований полагать, что долги удастся вернуть, лучше не затягивать с подачей заявления. В ходе процедуры банкротства суд может установить, что ИП сознательно бездействовал и накапливал долги в то время, когда мог инициировать банкротство. Тогда велика вероятность, что ИП вообще не освободят от задолженностей.

Важно. Мораторий на банкротство не действует с 07.01.2021. Это означает, что процедуру банкротства могут инициировать как предприниматели-должники, так и кредиторы.

Стадии банкротства

По общему правилу, банкротство состоит из двух стадий: реструктуризация долгов и реализация имущества. Сейчас объясним подробно.

Стадия 1. Реструктуризация долгов. Реструктуризировать значит дать возможность должнику погасить долги за счёт продления сроков выплаты. Если у ИП есть хоть какой-то доход, суд обязательно введёт эту стадию. Кредиторы ведь хотят получить свои деньги. Арбитражный управляющий составит план реструктуризации, рассчитанный года на 3-5. И в течение этого срока предприниматель будет рассчитываться с кредиторами.

Есть возможность пропустить стадию реструктуризации и не применять её. Для этого ИП придётся доказать суду, что абсолютно никаких доходов у него нет и не будет в обозримом будущем.

Стадия 2. Реализация имущества. Если у предпринимателя нет доходов, начнётся стадия реализации имущества. На практике часто так и бывает: денег нет, пытаться реструктуризировать долги не имеет смысла. Но задолженности ИП всё равно должен погасить, хотя бы частично. Для этого арбитражный управляющий разыскивает имущество, оспаривает невыгодные сделки, взыскивает дебиторские задолженности.

Мировое соглашение. Это факультативная стадия. В рамках мирового соглашения ИП может договориться с кредиторами о снижении суммы долга, об отсрочке, либо рассрочке. Тогда процедура банкротства прекратится.

Сколько длится процедура банкротства и в какую сумму обойдётся предпринимателю

В среднем, у предпринимателя, который рассчитывает освободиться от долгов с помощью банкротства, уйдёт на это от семи месяцев до года. Меньше — вряд ли, больше — возможно. Если нужно оспаривать сделки или взыскивать дебиторки, срок возрастёт. И это без учёта стадии реструктуризации долгов.

Сумма, которую потратит ИП на оформление банкротства, зависит от сложности дела и региона. Примерный расчёт такой.

На практике будет намного дороже. Если предприниматель обратится к юристам за сопровождением процедуры, стоимость возрастёт. Да и арбитражные управляющие не будут работать за минимальную сумму. Провинциальный управляющий возможно согласится на оплату в 50 тысяч руб., а московский запросит в 4 раза больше.

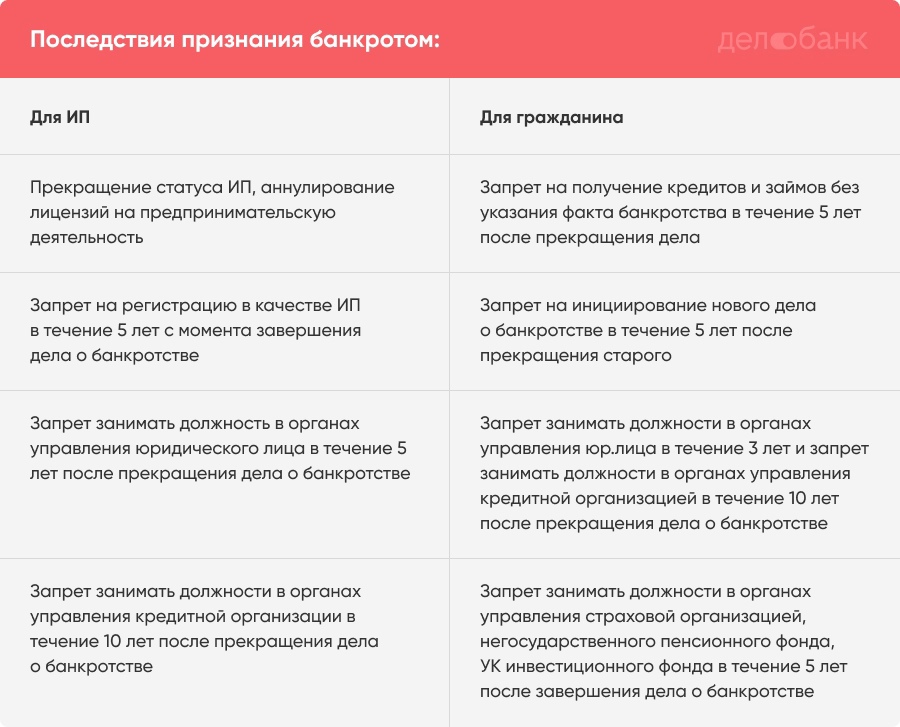

Последствия банкротства для ИП

Последствия признания индивидуального предпринимателя банкротом закреплены в ст. 216 Закона о несостоятельности .

Индивидуальный предприниматель подлежит банкротству как гражданин. Процедура списания долгов для ИП и гражданина практически одинаковая. В ходе процедуры списываются долги, как приобретённые в ходе предпринимательства, так и в ходе обычной жизни (кроме несписываемых долгов).

Но вот последствия банкротства для ИП и гражданина разные. Предприниматель-банкрот в течение пяти лет не имеет права заниматься предпринимательством. А гражданин-банкрот — имеет.

Наш эксперт отмечает, что на практике существуют негласные последствия банкротства. К примеру бывшего предпринимателя не берут на работу, связанную с финансами, отказывают в кредите или ипотеке. Все эти отказы незаконны, поэтому нужно не бояться их оспаривать.

Важно. Чтобы после завершения банкротства снова начать предпринимательскую деятельность (не ждать пять лет), нужно сначала прекратить свой статус ИП, а затем обращаться в суд с заявлением о банкротстве как гражданин.

В каких случаях ИП лучше не торопиться с банкротством

Нередко предприниматели совершают сомнительные сделки в собственных интересах, либо в интересах родственников или друзей. Как раз такие сделки управляющие находят и оспаривают.

Захар Гордиенко, арбитражный управляющий, юрист Проанализируйте свою финансовую историю за последние три года. В процедуре банкротства будет проверяться вся хозяйственная жизнь: проанализируют ваши сделки с имуществом и банковские проводки на предмет их законности. Вдруг вы продали недавно дорогой автомобиль за 10 000 руб. своему брату, желая снизить налог? Понятно, что фактически ваш брат купил автомобиль за хорошие деньги, а в договоре сумма липовая. Но сделку могут оспорить, вернуть вам автомобиль, а брат уже деньги свои не вернет. Если есть сомнения, то лучше сначала привести свои документы в порядок, даже потратив на это пару-тройку месяцев, и только потом инициировать банкротство. Не бойтесь обращаться к юристам, практикующим в сфере банкротства.

Мы уже говорили о том, что если долг ИП меньше 500 тыс. руб., он имеет право подать заявление о банкротстве. Но на практике при долге в 100-200 тысяч нет смысла начинать процедуру освобождения от долгов. Потратить примерно 100 тысяч на оформление банкротства, чтобы избавиться от 100 тысяч долга — сомнительная выгода. Лучше попытаться найти средства и покрыть долг, пока он небольшой.

В следующих выпусках нашего журнала мы расскажем в пошаговой инструкции, как ИП самостоятельно оформить банкротство. Инструкция пригодится тем предпринимателям, кто хочет сам освободиться от долгов или помочь своим знакомым.

Коротко о добровольном банкротстве ИП

ИП обязан подать заявление на банкротство, если его долги перед кредиторами, сотрудниками и госорганами в общей сложности составляют больше 500 тыс. руб. При этом прошло три месяца с момента, когда ИП был обязан погасить долги.

Индивидуальный предприниматель может инициировать процедуру банкротства, если задолжал меньше 500 тыс. руб., но не имеет возможностей погасить долги.

Банкротство в среднем длится от семи месяцев до года. Если у предпринимателя есть реальный или потенциальный доход, то суд введёт стадию реструктуризации долгов. Тогда банкротство растянется на несколько лет.

Минимальная стоимость затрат на банкротство для ИП — 74 тыс. руб.

С должника не спишут долги по заработной плате сотрудникам, расходы за оформление банкротства, алименты, текущие платежи (штрафы, налоги). Эти задолженности банкрот обязан погасить даже после завершения дела о банкротстве.

ИП-банкрот не имеет права заниматься предпринимательством в течение пяти лет после прекращения дела о банкротстве. Однако если ИП обанкротился не как предприниматель, а как физическое лицо, то этот запрет на него не действует.

К банкротству лучше не прибегать, если долг небольшой (100-200 тыс. руб.), если основная масса долгов принадлежит к категории несписываемых, если ИП совершал в последние несколько лет сделки, которые можно оспорить.

Банкротство физических лиц в 2022 году - условия

Чтобы быть признанным банкротом, человек должен иметь задолженность перед банком, организацией или третьим лицом. До 1 сентября 2020 года банкротом мог считаться гражданин:

- если долг составляет как минимум 500 тысяч рублей;

- нет возможности вернуть средства на протяжении как минимум 3 месяцев.

С 1 сентября возможно объявление банкротства и при более скромных суммах долга – от 50 до 500 тысяч рублей.

В любом случае лицо может быть признано неплатежеспособным, если после оплаты всех долгов на руках остается сумма, не достигающая прожиточного минимума. Жить на такую сумму невозможно, но и просто не давать о себе знать кредиторам – не лучшая идея. Единственный возможный вариант разобраться с ситуацией – официальное признание себя банкротом.

Обязательное условие для признания банкротства физлиц – быть гражданином России. Кроме того, вы должны доказать, что существуют обстоятельства, препятствующие выплате долговых обязательств. Это может быть сокращение на работе или травма, не позволяющая дальше выполнять свои рабочие обязанности. Выполняться должны и следующие условия:

- вы являетесь добросовестным заемщиком и предпринимали попытки самостоятельно разобраться с кредиторами (можно предоставить переписку с банком);

- вы не скрываете свои доходы или имущество. Иначе суд откажет в объявлении банкротства.

- вы работаете или ищете работу (обязательно быть на учете официальной биржи вакансий).

Поскольку для ликвидации задолженностей в случае признания вас банкротом будет распродано имущество, нужно взвесить все за и против такого шага.

Процедура банкротства физического лица - пошаговая инструкция для должников, превысивших 500 тысяч рублей

Если вы все-таки решили, что единственный возможный вариант в вашей ситуации – признание банкротства, то необходимо предпринимать решительные шаги.

Если сумма долга больше 500 тысяч рублей, то последовательность действий следующая:

- Собрать необходимые документы. Для подачи заявления потребуются:

- личные документы (брачные свидетельства, документы о рождении детей, опеке и т.д);

- копии СНИЛС, ИНН, выписка по лицевому счету;

- перечь имущества с подтверждением права владения;

- справка о доходах и выписки со счетов;

- выписка из реестра при наличии акций;

- кредитные договоры, по которым накопились задолженности с указанием сумм и нахождения кредиторов.;

- опись имущества;

- медицинские документы, подтверждающие опекунство, наличие травмы, проведение операций.

- Подготовить письменное описание ситуации, приведшей к банкротству (прикладывается к заявлению).

- Подать заявление и документы в суд лично, почтой или онлайн.

После подачи заявления ни один кредитор не будет иметь права взыскивать с вас средства. Вы также не будете иметь права погашать задолженности. У суда будет максимум 7 месяцев на проверку предоставленной информации и вынесение решения.

Судебный орган может предложить реструктурировать задолженность. График процедуры предлагает должник или займодатель, он не может длиться более 3 лет. Основное значение при этом имеет доход должника. За вычетом средств для обеспечения жизни, деньги должника будут направлены на ликвидацию долга таким образом, чтобы уложиться в трехлетний срок и не оставить физическое лицо без средств к существованию.

Единожды требуется оплатить услуги финансового управляющего – 25 000 р. При необходимости получить рассрочку, соответствующее заявление нужно подать в суд.

После решения банка о признании банкротства физического лица, назначают оценку имущества. Если заемщик и кредитор с ней не согласны, они могут оспорить решение. Финансовый управляющий организует проведение торгов. Продана может быть:

- недвижимость;

- транспорт;

- бытовая техника;

- драгоценности.

Имущество стоимостью более 100 тыс. р. продается на открытых торгах, о которых уведомляются все кредиторы. Вырученная сумма будет использована для оплаты долга.

Заявление на банкротство

После того как подготовительные шаги были выполнены (сюда относится сбор необходимых документов и оплата обязательных судебных платежей), то можно обращаться в Арбитражный суд для подачи заявления вместе с необходимыми документами. Оно заполняется в свободной форме, однако должно содержать в себе ключевые сведения (причины возникновения задолженности, ее размер и срок неисполнения). Если требуется рассрочка для уплаты вознаграждения управляющему, дополнительно подается соответствующее ходатайство.

Таким образом, мы ответили на вопрос, как подать документы на банкротство физического лица. Еще раз подчеркнем, что каждая ситуация индивидуально, поэтому необходимо быть готовым к тому, что потребуется собрать какие-либо дополнительные сведения. Также отметим, что перед тем, как обращаться в суд для получения статуса банкрота, ознакомьтесь с действующими законодательными актами и убедитесь, что ваша ситуация соответствует выставленным условиям для признания банкротства.

Документы для банкротства физического лица

Полный перечень документов, которые должны войти в пакет, прикладываемый к подаваемому заявлению, определяется в каждой конкретной ситуации в зависимости от имеющихся особенностей. Однако есть базовый набор, на который стоит ориентироваться в данной ситуации. В соответствии с ним в список документов, которые необходимы при подаче заявления о банкротстве, входят следующие:

- документально оформленное подтверждение того, что у гражданина имеются непогашенные финансовые обязательства в виде кредитов, займов и любых других ссуд, с указанием суммы образовавшейся задолженности (всю эту информацию можно запросить у кредиторов);

- решение судов – при наличии просуженных долгов;

- документы, в которых указываются доходы, полученные гражданином за последние три года (здесь во внимание принимается не только заработная плата, но и пенсия, социальные пособия, дивиденды и проценты по вкладам при их наличии);

- справка из банка обо всех открытых счетах, в которой должна быть указана информация не только об остатке денежных средств, но и об их движении по счетам в течение времени;

- сведения о движении денежных средств по счетам в электронных платежных системах при их наличии;

- документы, которые содержат сведения о движимом и недвижимом имуществе, которое находится в собственности должника (сюда относятся даже доли в уставном капитале и ценные бумаги при их наличии);

- заключаемые должником договора, объектом которых выступает имущество стоимостью более трехсот тысяч рублей (подтверждающие факты дарения, купли-продажи или переуступки права требования);

- личные документы, удостоверяющие личность гражданина, среди которых паспорт, свидетельство ИНН, свидетельство страхования;

- документы, подтверждающие семейный статус гражданина (свидетельства о рождении детей, свидетельство о заключении брака или о разводе, брачное соглашение и прочие);

- документы, содержащие информацию о совершаемых налоговых выплатах (выписка по лицевому счету, открытому в Пенсионном фонде);

- справка из налоговой инспекции, в которой содержится информация о том, имеет ли гражданин статус индивидуального предпринимателя (обратите внимание, что срок ее действия составляет всего пять дней).

Процедура банкротства физического лица - пошаговая инструкция для должников, с суммой долга от 50 до 500 тысяч рублей

Запустить процедуру банкротства в этом случае можно только тогда, когда закончено исполнительное производство. Что это значит?

- Банк или МФО обратились в суд для взыскания долга.

- Судебные приставы отчитались, что долг взыскать невозможно. То есть у гражданина нет необходимого имущества для компенсации финансового ущерба. Завершить производство по судебному исполнению достаточно сложно, процесс может затянуться надолго.

Если все-таки такая ситуация сложилась, то можно начинать процедуру банкротства:

- Подать заявление в МФЦ (не важно, по месту регистрации или нет).

- Подождать окончание проверки МФЦ (на самом ли деле исполнительное производство закончилось).

В итоге будет размещена информация о банкротстве в Едином федеральном реестре сведений о банкротстве.

Оспаривание сделок при банкротстве физического лица

Существует два типа сделок, которые суд может посчитать недействительными и вынести по ним соответствующее решение.

Обычно, для избегания негативных последствий грядущего банкротства, должник может заранее начать избавляться от имущества, которое будет подлежать конкурсному производству. Делается это посредством:

- договора купли-продажи;

- передачи имущества якобы в дар;

- по договору заставы.

Подобные сделки при процедуре банкротства в обязательном порядке согласуются с управляющим.

Как происходит оспаривание сделок при банкротстве в судебной практике?

Рассмотрим более подробно сами действия, которые производятся при данной процедуре и их порядок.

- Кредиторы обращаются к арбитражному управляющему или вынести свое решение на совете кредиторов, чтобы впоследствии управляющий мог инициировать делопроизводство по данному вопросу.

- Если совет кредиторов отказывается от подачи заявления в суд, кредитор имеет право подать его самостоятельно.

- Если совет кредиторов согласен на подачу заявления, то управляющий обращается в Арбитражный суд.

- Суд запускает делопроизводство.

- Суд рассматривает пакет прилагаемых к заявлению документов.

- На основании данного рассмотрения суд принимает решение: сделка либо отменяется, либо суд дает отказ в реализации данной процедуры.

Последствия банкротства физических лиц

Информация о банкротстве физических лиц находится в открытом доступе. Сведения о признании должника банкротом публикуются в официальных источниках, где можно получить подробную информацию о любом банкроте. Пользуются и знают о сайте лишь заинтересованные в этом лица – банки, кредиторы, арбитражные управляющие.

Делать выбор о том, начинать или нет процедуру банкротства только вам. Однако иногда выбора у должника просто не остается. Последствия для всех одинаковы, но отзывы об этом у всех разные. Так, после признания банкротом физическое лицо, согласно фз о банкротстве физических лиц:

- в течение 5 лет не сможет занимать руководящие должности;

- процедура признания банкротом не сможет быть проведена в ближайшие 5 лет повторно, внесудебное банкротство – 10 лет;

- кредиторы должны быть уведомлены о новой процедуре банкротства.

- всем имуществом гражданина с этого момента распоряжается его управляющий, который может его использовать в счет погашения долгов через специальную процедуру его продажи;

- сам гражданин лишается права проводить любые сделки со своим имуществом;

- если у гражданина акции или доли компаний, то ими также с этого момента распоряжается управляющий;

- все банковские карты в течение 1 дня после решения суда должны быть переданы управляющему;

- запрещается открывать или закрывать свои банковские счета, это право также переходит к финансовому управляющему;

- если самому гражданину кто-то должен, то управляющий подает в суд на взыскание всех данных долгов.

Банкротство физических лиц не сказывается на жизни, кредитной истории родственников должника. Разве что ввиду совместного владения имуществом при процедуре банкротства будут затронуты интересы супругов. Например, при банкротстве мужа, имуществом которым владеет жена, может подлежать списанию.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет, например, состоялось дарение недвижимого имущества.

Упрощенная процедура банкротства физического лица

Процесс сокращается, за счет уменьшенного количества активных действий в ходе решения вопроса банкротства, также значительное влияние оказывается тем фактом, что субъекты, подпадающие под данную категорию, как правило, не являются активными участниками рынка, они не имеют ни доходов, ни расходов.

Данный алгоритм делопроизводства используется фактически тогда, когда денежного выражения стоимости ценностей юрлица или физлица не хватает даже для компенсации издержек самого делопроизводства.

Основными этапами процедуры выступают следующие:

- о ликвидации принято решение в добровольном порядке;

- назначается ликвидатор;

- ведомости о ликвидации вносятся реестр;

- происходит информирование всех заинтересованных лиц (в т.ч. кредиторов);

- составляется баланс на момент ликвидации;

- расчет общей суммы долга;

- если задолженность выше денежного выражения обязательств, подается официальный запрос в суд о банкротстве;

- принимается судебное постановление о банкротстве;

- открывается конкурсноепроизводство;

- назначается управляющий, который размещает объявление о том, что лицо – банкрот;

- имущество должника проходит оценку, проводятся открытые торги по его реализации.

Особенности, преимущества и недостатки упрощенной процедуры

Помимо изложенных выше, у процедуры есть некоторые особенности, о которых следует упомянуть. При упрощенной процедуре банкротства физического лица или юрлица исключаются обычные для подобного процесса процедуры (наблюдения, санации, внеш. управления).

Так, плюсом является то, что мы избавляемся от операций, занимающих наибольшее количество времени. С другой стороны, минус в данной ситуации – должник не имеет возможности вернуть платежеспособность, как в случае с обычной процедурой.

Упрощенная схема выступает, своего рода, добровольной ликвидацией, поэтому вся процедура начинается с конкурсного производства.

74

10

9

11

14

В России почти в два раза выросло число личных банкротств. Иногда это единственный способ решить проблему с долгами. О том, что нужно знать о банкротстве и последствиях, которые оно может нести — в нашем тексте

За девять месяцев 2021 года около 137,5 тыс. россиян подали заявления о признании себя банкротами — в 1,8 раза больше, чем за тот же период прошлого года. Большинство россиян (95,1%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

МФЦ с сентября 2020 года провела свыше 5,1 тыс. процедур внесудебного банкротства, однако почти 8 тыс. заявлений вернули россиянам. В сентябре прошлого года вступил в силу закон, который упростил процедуру банкротства граждан. Рассказываем, что такое личное банкротство, кому оно нужно, как его получить и какие последствия ждут банкротов.

Что такое личное банкротство и кому оно нужно?

Личное банкротство — это банкротство физического лица, то есть обычного гражданина. Это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Гражданин обязан подать заявление на банкротство, если сумма его обязательств — не менее ₽500 тыс., а также просрочка по ним составляет три месяца. Сделать это нужно не позднее 30 рабочих дней со дня, когда человек понял или должен был понять, что он не может расплачиваться с долгами в полном объеме.

Если ваши долги меньше ₽500 тыс., но вы понимаете, что не можете выполнять обязательства, так как вы неплатежеспособны, то вы имеете право подать на банкротство. Однако это уже не обязанность, так что в этом случае можете решать сами.

Признаки неплатежеспособности:

- Вы прекратили платить по долгам, срок исполнения которых уже наступил;

- У вас есть просрочка более одного месяца по более чем 10% всех обязательств;

- Размер ваших долгов больше стоимости вашего имущества;

- У вас есть постановление об окончании исполнительного производства, так как у вас нет имущества, которое можно взыскать.

Кроме того, можно объявить себя банкротом, если есть обстоятельства, которые препятствуют выплате долгов. Например, если человек тяжело заболел, его уволили с работы, он пострадал от стихийного бедствия и т.д.

Судебное банкротство: что нужно знать

Заявление в арбитражный суд подают те, кто по закону обязан пройти процедуру банкротства, то есть сумма их долгов — более ₽500 тыс., а просрочка — три месяца. На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

Чтобы подать на банкротство, нужно собрать документы. Их список может различаться в зависимости от ваших жизненных обстоятельств — наличия семьи, детей, от вида задолженности и так далее:

Личные документы

- Паспорт

- СНИЛС

- Свидетельство о присвоении ИНН

- Свидетельство о заключении, расторжении брака, рождении детей

- Брачное соглашение, составленное у нотариуса, соглашение о разделе имущества

- Копия паспорта супруга

- Справки о болезни (серьезном, хроническом заболевании, которое требует дорогостоящего лечения), инвалидности

- Справка об отсутствии регистрации в качестве индивидуального предпринимателя. Она действует только пять дней

Документы о долгах

- Договоры с банками, микрофинансовыми организациями, справки о сумме долга

- Копия решения суда или искового заявления, если банк подал в суд об образовании задолженности, графики платежей

- Справка о долге перед коммунальными службами

- Копия долговой расписки о займе у физлица

- Постановление об исполнительном производстве по штрафам из ГИБДД

- Постановления из Федеральной службы судебных приставов, решения судов о взыскании долга

Документы о доходах и имуществе

- Справка с места работы 2-НДФЛ, справки о доходах за последние три года

- Трудовая книжка

- Выписки по всем банковским счетам за три года, справки о наличии вкладов

- Выписка из Пенсионного фонда России о состоянии пенсионного лицевого счета

- Справка из фонда социального страхования о назначении пособий и других выплат

- Справка из службы занятости о статусе безработного

- Документы на недвижимость и движимое имущество — о собственности на квартиру, дом, свидетельство о регистрации автомобиля

Другие документы

- Договоры купли-продажи, залога, дарения имущества за последние три года

- Копии договоров о сделках с ценными бумагами за последние три года

- Выписка из ЕГРЮЛ или реестра акционеров, если вы были учредителем юрлица

- Справка о понесенных убытках

- Квитанции об оплате госпошлины, о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему, о направлении копий заявлений всем, кто участвует в деле

Как видно из списка документов, процедура банкротства через суд не бесплатна. Должник должен оплатить госпошлину — ₽300, заплатить финансовому управляющему за его работу — ₽25 тыс. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство. Если должник пользуется услугами юристов, то это еще один пункт расходов. Как отмечали в Госдуме, общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс., так что не всем она по карману.

Перед тем, как подавать заявление на банкротство, нужно не только собрать все документы, но и составить список кредиторов с информацией о них, посчитать задолженность каждому кредитору и общую сумму долгов, составить опись имущества и выбрать саморегулируемую организацию арбитражных управляющих.

Если вы индивидуальный предприниматель, то перед этим нужно еще опубликовать уведомление о своем намерении подать заявление на банкротство в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Сделать это необходимо не менее чем за 15 дней до обращения в суд.

Что будет дальше?

Процедура судебного банкротства может длиться от нескольких месяцев до нескольких лет. Если суд принял ваше заявление и вы доказали, что вы добросовестный гражданин, который оказался в трудной ситуации, то суд может утвердить несколько процедур:

Реструктуризация долгов. Ее применяют, чтобы восстановить платежеспособность должника и тот расплатился с долгами. Она позволяет человеку решить проблему без объявления себя банкротом. Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Реализация имущества. В этом случае должника признают банкротом. Такая процедура запускается, если никто не представил план реструктуризации долгов или его не одобрили, у должника недостаточно средств, чтобы платить по графику. Имущество банкрота распродают, а полученные деньги распределяют между кредиторами. Сюда входят не только недвижимость, но и драгоценности, и другие предметы роскоши, которые стоят более ₽100 тыс. Однако нельзя продавать единственное жилье должника. Если имущества банкрота не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

Мировое соглашение между должником и кредиторами. Его можно применить в любой момент рассмотрения дела о банкротстве. Однако для этого банкрот должен погасить задолженность перед кредиторами первой и второй очереди. После заключения соглашения полномочия финансового управляющего и производство по делу прекращаются, а должник приступает к погашению задолженности.

Внесудебное банкротство: кому оно подходит?

Процедуру внесудебного банкротства ввели в сентябре 2020 года. В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

Сумма долга, которая служит основанием для банкротства, тоже отличается. Процедуру можно пройти, если она составляет от ₽50 тыс. до ₽500 тыс. Она учитывается независимо от наступления даты платежа, просрочек и обращения кредитора в суд для взыскания задолженности. В нее входят несколько видов долгов:

- По займам и кредитам, включая проценты;

- По налогам и сборам;

- По алиментам;

- По договорам поручительства, в том числе суммы, по которым основной должник платит вовремя.

Процедуру внесудебного банкротства можно пройти, если:

- В отношении должника закончили исполнительное производство, так как у него нет имущества, которое можно взыскать;

- Исполнительный документ вернули взыскателю;

- После этого не возбуждались другие исполнительные производства, которые еще не закончились.

Должник оформляет заявление через МФЦ. К нему нужно приложить список всех известных кредиторов. Если какого-то кредитора или обязательства в перечне не будет, то по этим долгам придется платить. Внимательно и правильно записывайте все данные.

Процедура внесудебного банкротства длится полгода. В это время приставы не могут продать имущество в счет погашения долгов, не будут начисляться проценты и штрафы, а банк не спишет деньги со счетов. Тем не менее, везде есть свои исключения. Если ведется исполнительное производство по этим пунктам, то должник обязан по ним платить:

- Кредиты и займы, которые не указывались в приложении к заявлению о банкротстве

- О возмещении вреда жизни и здоровью, морального вреда

- О взыскании алиментов

- О выплате зарплаты и выходного пособия

Если финансовое положение должника улучшится, то он должен в течение пяти дней сообщить об этом в МФЦ. Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Последствия: что ждет должника после признания банкротом

Потеря денег и имущества — не единственные последствия банкротства:

- В течение пяти лет банкрот не сможет брать кредиты и займы, не указывая факт банкротства, самостоятельно подавать новое заявление о банкротстве

- В течение трех лет он не сможет занимать должности в органах управления юридического лица, а в течение десяти лет — в кредитной организации

- В течение пяти лет банкрот не сможет занимать должности в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестфонда и микрофинансовой компании

— Как долго вы работаете арбитражным управляющим?

— С 2017 года, а до этого с 2015 года работал в качестве представителя должника. Самые первые дела по банкротству граждан Кемеровской области вел я, должники обращались ко мне и просили помочь собрать, составить документы, подать их в суд. По сути, я тогда представлял интересы должника в банкротстве.

— Сколько банкротств граждан вы провели как АУ?

— У меня 140 завершенных процедур, еще 62 дела в работе сейчас, которые идут.

— Были ли в вашей личной практике случаи, когда граждан не освобождали от долгов перед кредиторами по итогам банкротства?

— Всего один случай был с должником из Челябинской области. Получилось так, что гражданин уже не являлся предпринимателем, но в документах на получение одного из кредитов указал, что он ИП. Суд тогда применил интересный подход: он освободил банкрота от всех долгов, кроме 57 тыс. руб., полученных с использованием вот этих недостоверных сведений.

— Есть примеры явно недобросовестных действий должников?

— В чем заблуждаются граждане-должники, когда решают пойти банкротиться?

Или должник, например, отказывается возмещать текущие платежи, ссылаясь на то, что внес 25 тыс. руб. (вознаграждение АУ) на депозит суда и больше ни копейки не даст. В результате из-за отказа оплачивать расходы суд прекращает банкротство, а должник радуется и пишет мне, мол, как здорово, что ему так быстро все долги списали. Но их не списали, человек просто не отличает прекращение банкротства от его завершения.

— Как ведут себя кредиторы в банкротствах граждан, в том числе по отношению к АУ?

— По-разному. Есть системные банки — от них можно ожидать адекватности. Они что-то запрашивают, ты им отдаешь то, что по закону должен, и в большинстве случаев этого достаточно, если должник ничего не продавал и не дарил. Но есть небольшие непрофессиональные кредиторы — МФО, кредитные кооперативы, которые требуют от АУ странных действий, например, направлять горы запросов, не понимая, зачем и к чему это приведет.

— А как вы проверяете наличие счетов?

— Кредиторы настояли?

— Какие именно?

— Например, МФО после завершения банкротства гражданина и освобождения его от долгов продают свои права требования к должнику коллекторскому агентству. Закон не позволяет взыскание долгов, списанных после банкротства, но продавать их можно, вот в чем парадокс. Покупатель долгов идет за судебным приказом, а судья не проверяет, был ли должник в банкротстве. В результате приставы снова пытаются взыскать деньги, должнику потом приходится ходить в суды и отменять эти приказы. Так может длиться до бесконечности. У нас был случай в Ростове-на-Дону, когда судья отказался отменить приказ о взыскании долга по причине пропуска срока обжалования, хотя долг уже давно был списан по банкротству.

— Каков же выход из подобной ситуации?

— Надо либо запретить продавать такие долги, либо обязать суд или приставов каждый раз проверять, не завершено ли банкротство должника и остались ли за человеком обязательства. Когда МФО выдают 1–3 тыс. руб., а должник банкротится, такие кредиторы не приходят в процедуру, смысла нет получить 3–5% от суммы. Они просто продают свои права. Но у нас по закону добросовестный должник освобождается от всех долгов, даже не заявленных кредиторами в процедуре банкротства, кроме тех, что не могут быть списаны, например алиментов.

— Что бы вы посоветовали гражданам, оказавшимся в тяжелом финансовом положении? Когда нужно подавать на банкротство?

— Важный момент — в первую очередь надо оценить свою возможность погашения долгов. Если вы уже не справляетесь, имеет смысл подавать на банкротство прямо сейчас. У нас же человек сначала снимает все деньги с кредиток, потом берет микрозаймы, потом закладывает свою квартиру под 36% годовых и идет в банкротство, только когда долги выросли до нереальных размеров. Часто, когда человек приходит банкротиться, у него уже либо нет квартиры, либо она заложена. А между тем никакого иммунитета у единственного жилья нет, если вы его закладываете. Насколько я знаю, в Москве порядка 10% вторичного рынка жилья — это квартиры, изъятые по невыплаченным кредитам и займам.

— Люди не понимают, под чем подписываются?

— Да, у нас огромная проблема с финансовой грамотностью. Когда бабушка приходит и говорит: хочу заем, но могу платить только по 10 тыс. руб. в месяц, ей выдают деньги под такой ежемесячный платеж. А потом выясняется, что она платила только проценты, но основной долг по займу не уменьшался.

— Что вы думаете о механизме внесудебного банкротства для должников без имущества?

— Закон о внесудебном банкротстве, на мой взгляд, был принят необдуманно и скоропалительно, поэтому свою основную функцию, социально-реабилитационную, в должной мере исполнять не будет. Самый главный недостаток — очень узкий критерий для должников. Если с суммой долга (50–500 тыс. руб.) я еще могу согласиться, то с необходимостью окончания исполнительных производств — нет.

Например, закон лишает возможности воспользоваться внесудебной процедурой потерявших работу пенсионеров, ведь пенсию они получают, а из нее можно удерживать на погашение долга. Не смогут воспользоваться ею граждане, у которых есть несовершеннолетние дети и доход в размере прожиточного минимума на каждого члена семьи, потому что приставы все равно по копейке списывают. Остается и проблема, когда по документам имущество есть, а фактически нет. Такое часто бывает со старой машиной, которая формально находится под арестом у приставов, но продать ее они не могут, так как она давно сгнила. Должник тоже не может снять ее с учета. Да и в принципе человеку, у которого и так ничего нет, незачем банкротиться, приставы его уже не беспокоят. У него все не так плохо, чтобы брать на себя дополнительные ограничения.

— То есть стоило бы расширить критерии для тех, кто может воспользоваться внесудебным банкротством?

Но вообще, если государство хотело упростить списание небольших долгов для бедных граждан, то вместо внесудебной процедуры можно было бы в законе об исполнительном производстве написать, что если лист на сумму до 500 тыс. руб. вернулся и имущества нет, то его запрещено предъявлять заново. Это было бы гораздо проще в реализации и не потребовало бы таких масштабных изменений в законы, дополнительной работы для МФЦ и выделения средств из бюджета.

Читайте также: