Какую пользу приносят коммерческие банки гражданам в современном мире эссе

Обновлено: 25.05.2024

Банк – это организация, получающая прибыль за счет оказания финансовых услуг субъектам экономики.

Обычно банки бывают коммерческими, их собственность принадлежит частным лицам. Они создаются для получения прибыли. Банки наделены правом привлекать деньги третьих лиц, и проводить с ними банковские операции. Финансовая организация размещает средства от своего имени. Банки могут вести счета, принадлежащие физическим лицам или компаниям. Для того, чтобы банк мог осуществлять свою деятельность, руководство получает лицензию в уполномоченных государственных органах. Банки не могут осуществлять любые другие виды деятельности, кроме финансовых услуг.

Выделяют следующие виды банков:

- Центральные банки является регуляторами финансового рынка. Они наделены правом выпускать деньги, а так же управлять финансовыми потоками внутри национальной экономики через изменение ключевой ставки процента и нормы обязательного резерва.

- Коммерческие банки делятся на универсальные, специализированные, сберегательные. Первые осуществляют все виды операций, вторые специализируются на какой-либо одной услуге. Сберегательные банки привлекают средства населения.

- Инвестиционные банки специализируются на вложениях в ценные активы.

Некоторые эксперты выделяют розничные банки, которые занимаются только частными лицами. Еще существуют дочерние банки от промышленных структур. Они обслуживают потребности основной компании.

Ресурсы банка состоят из собственных активов и привлеченных средств. Структура собственного капитала состоит из уставного капитала, фондов, образованных за счет прибыли, добавочного капитала. Привлеченные средства принадлежат клиентам, либо другим банкам, либо размещаются в облигациях и векселях. Коммерческий банк отражает свои активы в бухгалтерском балансе. Они группируются для удобства учета по назначению, степени ликвидности, риска, по срокам, по субъектам.

Готовые работы на аналогичную тему

Роль банков в экономике

Банк связывает между собой продавцов и покупателей, обслуживая финансовые расчеты. Кроме того, он предоставляет кредиты из привлеченных средств для нужд бизнеса и частных потребностей населения. Функции банков сводятся к следующим:

- Безопасное хранение денежных средств.

- Перевод денег между субъектами в форме безналичных расчетов. Расчеты между банками проводятся с помощью корреспондентских счетов.

- Выдача кредитов, что создает дополнительную денежную массу.

Банки несут большую ответственность как перед заемщиками, так и перед вкладчиками. Именно поэтому их деятельность регулируется и подвергается периодическим проверкам. Конъюнктура финансового рынка чрезвычайно изменчива, поэтому банки должны справляться с этим колебаниями под влиянием социальных, политических и экономических факторов. Требуется постоянная работа сразу с большим количеством клиентов, что влечет за собой необходимость создания эффективной информационной сети. Так же встает вопрос об обеспечении безопасности ее функционирования.

Услуги, оказываемые банками, носят нематериальный характер. При этом почти все подразделения банка так или иначе задействованы в создании готового продукта.

Проводимые банком операции делятся на пассивные и активные. С помощью первых банки создают денежные ресурсы, которые переводят в операции для извлечения дохода. Кроме того, кредитно-денежные организации могут выдавать поручительства, приобретать права третьих лиц, брать в доверительное управление денежные активы, осуществлять операции с драгоценными металлами, предоставлять в аренду специальные помещения для хранения. Так же банки могут проводить операции лизинга, консультации, предоставлять информацию.

Роль банков в экономике РФ

Российская банковская система является двухуровневой. Верхний уровень принадлежит Банку России. Он является мегарегулятором финансового рынка страны. Он не отвечает по обязательствам государства, при этом сам является государственным органом. Совместно с Правительством РФ он вырабатывает основные принципы и направления осуществления финансовой политики. В его функции входят:

- Контроль над деятельностью кредитных организаций.

- Выдача и отзыв лицензий на осуществление банковской деятельности.

- Предоставление консультационных и информационных услуг банкам.

Непосредственная работа с населением и предприятиями ведется коммерческими банками. Со стороны Банка России устанавливается норма обязательных резервов, а так же изменяется ключевая ставка процента. Крупнейшими банками страны являются Сбербанк, Внешторгбанк, Газпромбанк и другие.

Банки предоставляют широкий спектр услуг населению. Основным источником их дохода являются проценты по долгосрочным кредитам населению. Чтобы измерить потребность в услугах, банки применяют показатели уровня удовлетворенности услугами, отношения к бренду. Так же исследуется знание брендов, проводятся опросы по интересу к услугам банка.

Особенность банковской системы России заключается в том, что до начала двухтысячных ее практически не существовало. Он формируется последние 20 лет, претерпевая то падения, то скачки роста. Большим шагом стало установление обязательных норм резервов, которые позволяют выполнить обязательства перед вкладчиками несмотря на кризисную ситуацию. Банковская структура России отличается тем, что в ней большая часть операций проводится государственными банками. Коммерческие частные банки не имеют таких же ресурсов, поэтому не способны в полной мере конкурировать с государственными. Банковская система страны остается на этапе своего становления.

10 Смотреть ответы Добавь ответ +10 баллов

Ответы 10

1. Осуществление универсальных банковских операций для юридических и физических лиц (расчётные, платёжные операции, привлечение вкладов, предоставление ссуд, а также операции на рынке ценных бумаг и посреднические операции

2. Решая, какой банк выбрать для кредитования, необходимо провести сравнение этих параметров в трех − четырех кредитных учреждениях.

Главное − надо очень внимательно читать кредитный договор. Невнимательность при оформлении сделки может привести к большим долговым проблемам.

Можно заранее у каждой из выбранных организаций попросить этот документ. Изучить, понять каждый пункт договора.

Поискать скрытые комиссии и дополнительные платежи.

Обязательно тщательно прочитать самую важную информацию, написанную в конце (и не только) мелким шрифтом. Иначе она заемщику может стоить слишком дорого.

3. Удобство - одно из главных достоинств кредитных карт (в народе - "кредиток"), и это делает их абсолютным лидером в мировой кредитной индустрии. Владельцу кредитной карты не стоит переживать о сохранности наличных средств или по поводу обмена валюты во время туристической поездки.

1. Скорость поиска. Возможность организовать произношение слова. Возможность быстро переходить к синонимам. Многоязычность переходить к другим языкам.

2. При наличии текста в формате, доступном для автоматического считывания программой перевода. При быстром создании технических "подстрочников", которые затем будут обработаны для получения литературного и иных форм перевода. При отсутствии знаний языка, перевод с которого нужен.

1. Шина Д-ва: Выход из строя отдельных компьютеров никак не влияет на работу всей сети.

Н-ки: Сложно найти неисправность.

Звезда Д-ва: Легко найти неисправность в сети.

Н-ки: Выход из строя центрального узла может привести к остановке всей сети.

2. концентратор - усиливает сигнал;коммутатор - не управляемый, используется для создания сетей; маршрутизатор - управляемый, можно использовать как коммутатор, как точку WI-FI;

3. Когда нет возможности протянуть кабель или для удобства.

Какую-то переменную одного уравнения выражаешь зависимостью от другой, какая попроще, например, дано у-3х=8, выделяем у=3х+8. Затем эту величину подставляем в другое уравнение, пусть оно дано такое 2у+5=7х, подставим 2*(3х+8)+5=7х, 6х+16+ 5=7х. Получили уравнение без у, только одна переменная х; решаем: х=21, подставляем в любое исходное уравнение и получаем: у= 3*21+8= 71.

Все, корни системы найдены, х=21 и у=71, можно проверить, подставив их в исходные уравнения

Когда лучше? Особой разницы между методом подстановки и методом сложения (вычитания) нет, но подстановка является главным методом по определению

1. Если код относительно большой

2. Если одна и та жа подпрограмма вызывается несколько раз

1.a x + b y = c , где и x и y - неизвестные переменные,

Высказан и подтвержден механизм упрочнения при металлизации. Разработан ряд составов адгезионно-активных связок для алмазного инструмента, проведены испытания инструментов и выбраны оптимальные составы. [c.109]

По Александрову и Лазуркину, механизм упрочнения активными наполнителями заключается главным образом в том, что наполнитель выравниванию перенапряжений в материале сетка резины построена нерегулярно. [c.195]

ASCII описывает первые 128 символов из наиболее часто используемых англоязычными пользователями — латинские буквы, арабские цифры и знаки препинания.Еще в эти 128 знаков, описанных в ASCII, попадали некоторые служебные символы навроде скобок, решеток, звездочек и т.п. Один символ, закодированный в ASCII "весит" всего 1 байт.Существовала проблема языков, подобных китайскому, где символов языка было гораздо больше, чем 256. В результате был создан консорциум под названием Юникод (Unicode), в котором 1 символ имеет объем 2 байта.В результате чего, один и тот же файл с текстом, закодированный в расширенной версии ASCII и в Unicode, будет иметь размер (весить) в два раза больше. Это плохо, но зато теперь у нас появилась возможность закодировать с число знаков, равное 65 536.Но многим странам с языками европейской группы такое огромное количество знаков использовать в кодировке вовсе и не было необходимости, однако при задействовании Unicode они ни за что ни про что получали двукратное увеличение веса текстовых документов, а в результате и увеличение объема интернет трафика и объема хранимых данных. Это много, и такое расточительство себе никто не мог позволить.

Т.о. использовать кодировку ASCII целесообразно для уменьшения объема текстовых файлов

Презентация к занятию по финансовой грамотности, которое проводится в 9-х классах в рамках курса "Дружи с финансами". В данной разработке рассматриваются следующие вопросы: что такое банк? какие существуют виды банков в РФ? что такое банковская лицензия и др.

Александру Белкину в наследство от бабушки досталась половина квартиры в соседнем городе. Он продал эту часть второму наследнику за 1,5 млн руб. Доход был неожиданным, и Александр не хотел сгоряча принимать решение, как лучше распорядиться деньгами, а решил пока положить их в банк под проценты.

Но какой банк заслуживает доверия и на какой вид вклада разместить средства? Нужно ли положить всю сумму в один банк или лучше разбить на части и разместить в нескольких банках? Тем более что недавно закрылись два достаточно крупных банка, в одном из которых хранили свои сбережения друзья Александра.

Как Александру сохранить унаследованный капитал с максимальной выгодой и минимальным риском?

Что такое банк? Чем он может быть полезен?

Финансовый посредник между кредиторами и заемщиками.

Банковская система России

Центральный банк России (ЦБ РФ)

фирма, организующая движение ссудного капитала с целью получения прибыли.

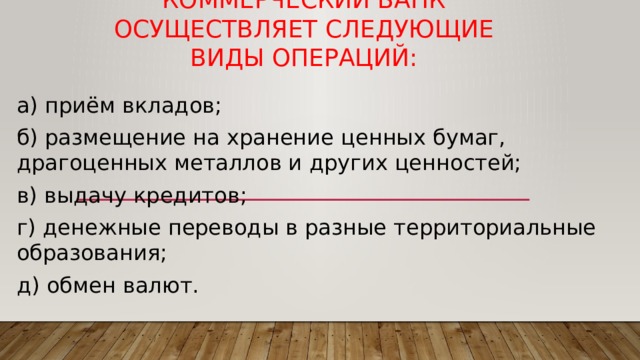

Коммерческий банк осуществляет следующие виды операций:

а) приём вкладов;

б) размещение на хранение ценных бумаг, драгоценных металлов и других ценностей;

в) выдачу кредитов;

г) денежные переводы в разные территориальные образования;

Банк россии (ЦБ рф)

главный банк государства, обеспечивающий стабильность функционирования банковской системы России и осуществляющий регулирование деятельности коммерческих банков.

Банк россии имеет право:

а) осуществлять эмиссию (то есть выпуск денег) в нашем государстве;

б) устанавливать правила совершения и учёта банковских операций;

в) выдавать лицензии коммерческим банкам и осуществлять надзор за всеми кредитными организациями государства.

специальное разрешение Банка России на ведение банковской деятельности в форме официального документа бессрочного характера действия, удостоверяющего с соблюдением установленной формы (реквизитов) право банка проводить указанные в этом документе банковские и другие операции (сделки).

Александру Белкину в наследство от бабушки досталась половина квартиры в соседнем городе. Он продал эту часть второму наследнику за 1,5 млн руб. Доход был неожиданным, и Александр не хотел сгоряча принимать решение, как лучше распорядиться деньгами, а решил пока положить их в банк под проценты.

Но какой банк заслуживает доверия и на какой вид вклада разместить средства? Нужно ли положить всю сумму в один банк или лучше разбить на части и разместить в нескольких банках? Тем более что недавно закрылись два достаточно крупных банка, в одном из которых хранили свои сбережения друзья Александра.

Как Александру сохранить унаследованный капитал с максимальной выгодой и минимальным риском?

Прежде чем доверить банку свои сбережения или просить у него денег в долг (взять кредит), стоит запомнить некоторые истины, которые при таких сделках уберегут вас от беды.

1. Ни один банк не может считаться абсолютно безопасным, т. е. предоставить стопроцентную гарантию на возврат по первому требованию всей суммы ваших сбережений. А значит, риск хотя бы частичной потери денег в банке существует всегда и этот риск надо обязательно учитывать.

2. Государство не обязано заботиться о том, чтобы все деньги клиентов банков были им возвращены в случае необходимости: оно помогает защитить от потери лишь часть денег, переданных банку в управление (до 1,4 млн руб.).

3. Реальная цель владельцев и сотрудников любого банка вовсе не забота о счастье своих клиентов, а получение собственного дохода от оказания банковских услуг. И если увеличить этот доход можно за счёт финансовой неграмотности клиентов, то многие банки такую возможность не упустят.

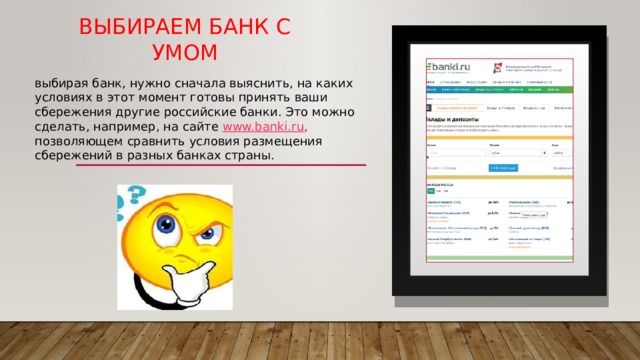

Выбираем банк с умом

- Российская банковская система состоит из двух уровней: первый – Центральный банк РФ, второй – коммерческие банки и кредитные организации.

2. Вклады граждан в размере до 1,4 млн руб. застрахованы и в случае банкротства банка будут возвращены владельцу. Поэтому лучше иметь вклады менее этой суммы и хранить их в разных банках.

3. Следует внимательно изучить информацию о различных банках и выбрать наиболее надёжный банк.

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки – это атрибут, не отдельно взятого экономического региона, или какой-либо одной страны, сфера их деятельности не имеет не географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом.

Прикрепленные файлы: 1 файл

Банки составляют неотъемлемую черту современного денежного хозяйства.docx

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки – это атрибут, не отдельно взятого экономического региона, или какой-либо одной страны, сфера их деятельности не имеет не географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом.

Деньги, кредит дают обществу значительный стимул для развития, порождают целую систему особых отношений, особого порядка и высокой степени организации. С их помощью человечество становится богаче. Известно, однако, и другое: неумелое обращение с деньгами, использование правил обращения с ними неизбежно вызывает негативные последствия.

Банки имеют специфическое назначение, выполняют определенную функцию. Будучи предприятиями, регулирующими денежно-кредитные отношения, выполняющими многообразные банковские и иные операции, банки подчиняются экономическим законам, общим и специальным законодательным нормам. Банки имеют свою только им присущую технологию.

Банковское дело не является застывшей наукой. Банки способны адаптироваться к окружающей среде. Они сохранили самобытность, свой облик, свое место в народном хозяйстве именно потому, что обладают свойством к саморегулированию. Реагируя на изменяющиеся потребности рынка, приспосабливаясь с современной жизни, учитывая новые явления в экономике, политике, политическом устройстве общества, банковское дело дает описание той технологии, которая должна использоваться в конкретных экономических ситуациях, на стадиях кризиса или подъема, при стабильной или неустойчивой обстановке.

Банк является реальной производительной силой. Его деятельность напрямую связана с экономикой, обеспечением непрерывности и ускорениям производства, приумножением богатства общества. Банки способны сделать многое для увеличения материального производства и обмена продуктами труда. По состоянию экономики судят об активности баков. Верно, однако, и другое: по состоянию банков судят в целом об экономическом развитии общества.

Отечественным банкам, как и всей нашей экономике, не повезло во многих отношениях. К сожалению, на протяжении довольно длительного времени административное, зачастую непрофессиональное мышление подменяло экономический подход, в результате подлинные экономические функции кредитных учреждений из главных превращались во второстепенные. За всю нашу историю банки так часто игнорировали, до такой степени снизили их экономическое назначение, что даже сейчас, организуя переход к рынку, мы не уделяем им такого внимания, которого они заслуживают. Иными словами, в нашем сознании так долго и настойчиво внедрялся командный стиль управления народным хозяйством, а банки настолько были загнаны в угол, потеряли свой авторитет и назначение, что в настоящее время необходимость восстановления их подлинной рои не звучит с должной убедительностью.

Рассматривая сегодняшнюю ситуацию в экономике, говорят, как правило, о спаде промышленного производства, упуская из виду состояние банковской сферы денежного обращения. Банковская деятельность является наиболее характерным индикатором состояния финансовой системы, движения денежных потоков, уровня расчетных операций, степени защищенности интересов вкладчиков, устойчивости финансового рынка.

На современном этапе рыночных преобразований экономики, роль банков резко возросла. С одной стороны, они активно способствуют движению экономики в сторону рынка, с другой - энергично помогают хозяйственному прогрессу важнейших ее секторов. Несмотря на инфляцию, коммерческие банки начинают финансировать промышленное и аграрное производство, торговлю, малый и средний бизнес.

Можно сказать, что в нашем обществе еще нет завершенного понимания того места, которое должны занимать банки в экономической системе управления экономикой. Вся наша теория банков – это фактический пересказ того, какие в стране существуют банки, какие операции они при этом выполняют.

Обществу нужны обстоятельные, более глубокие представления о сути банка, необходима его концепция, выяснение его общественного назначения. Все это непростые вопросы, их корни заложены в истории развития банковского дела.

Вопрос о том, что такое банк, не вялятся таким простым, как это кажется на первый взгляд. В обиходе банки - это хранилища денег. Вместе с тем данное и подобное ему житейское толкование банка не только не раскрывает его сути, но и скрывает его подлинное назначение в народном хозяйстве. Еще более запутывает дело само терминологическое значение слова банк ("банко" - скамья, на которой совершались денежные и кредитные операции) а также такие современные выражения, как банк данных, банк растений, книжный банк, которые к банку, как таковому, не имеют никакого отношения.

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

Читайте также: