Какие обязательства принимает на себя маркет мейкер

Обновлено: 25.06.2024

Маркетмейкер – это фирма или физическое лицо, которое активно котирует на двусторонних рынках ценные бумаги, предоставляя спрос (бид) и предложение (аск) вместе с размером рынка каждого.

Например, маркетмейкер по акциям XYZ может предоставить котировку от 10,00 до 10,05 долларов США, 100×500. Это означает, что он купит 100 акций по 10,00 долларов, а также продаст 500 акций по 10,05 доллара. Другие участники рынка могут затем купить у маркетмейкера по 10,05 доллара или продать ему по 10,00 долларов. Маркетмейкеры обеспечивают ликвидность и глубину рынков и получают прибыль от разницы в бид-аск спреде.

Маркетмейкеры также могут совершать сделки для своих собственных счетов, которые известны как основные сделки.

Кто такие маркетмейкеры

Многие маркетмейкеры часто являются брокерскими конторами, которые предоставляют инвесторам трейдинговые услуги, чтобы поддерживать ликвидность финансовых рынков. Маркетмейкер также может быть индивидуальным трейдером, но из-за размера ценных бумаг, необходимых для способствования объему покупок и продаж, подавляющее большинство маркетмейкеров работают от имени крупных организаций.

Маркетмейкер должен взять на себя обязательство постоянно указывать цены, по которым он будет покупать (или бид) и продавать (или аск) ценные бумаги. Маркетмейкеры должны также указывать объем, в котором они готовы торговать, и периодичность котировок по ценам Best Bid и Best Offer (BBO). Маркетмейкеры должны всегда придерживаться этих параметров при любых рыночных прогнозах. Когда рынки становятся неустойчивыми или нестабильными, маркетмейкеры должны оставаться дисциплинированными, чтобы продолжать способствовать беспрепятственным сделкам.

Как маркетмейкеры получают прибыль

Маркетмейкеры получают компенсацию за риск владения активами, поскольку они могут увидеть снижение стоимости ценной бумаги после того, как она была куплена у продавца, но до того, как она будет продана покупателю.

Следовательно, маркетмейкеры обычно взимают вышеупомянутый спред с каждой покрываемой ценной бумаги. Например, когда инвестор ищет акции через брокерскую онлайн-фирму, он может увидеть цену предложения 100 долларов и цену продажи 100,05 доллара. Это означает, что брокер покупает акции за 100 долларов, а затем продает их потенциальным покупателям за 100,05 доллара. Благодаря торговле с большими объемами небольшой спред дает большую дневную прибыль.

Маркетмейкеры должны действовать в соответствии с уставом данной биржи, который утверждается регулятором ценных бумаг страны, например Комиссией по ценным бумагам и биржам США. Права и обязанности маркетмейкеров зависят от биржи и от типа финансового инструмента, которым они торгуют, такого как акции или опционы.

Маркетмейкеры и специалисты: в чем разница?

Многие биржи используют систему маркетмейкеров, каждый из которых конкурирует друг с другом, чтобы установить лучшую ставку или предложение, чтобы выиграть бизнес поступающих ордеров. Но некоторые, например, Нью-Йоркская фондовая биржа (NYSE), вместо этого имеют систему специалистов. Специалисты, по сути, являются одинокими маркетмейкерами, обладающими монополией на поток ордеров на конкретную ценную бумагу или ценные бумаги. Поскольку NYSE является аукционным рынком, заявки и запросы подаются инвесторами на конкурсной основе. Специалист публикует эти заявки и запросы (бид-аск) на участие в торгах для всего рынка, чтобы они были представлены в точной и своевременной форме. Они также следят за тем, чтобы всегда поддерживалась лучшая цена, чтобы все рыночные сделки выполнялись, и чтобы этот ордер поддерживался на площадке.

Специалист также должен устанавливать цену открытия для акций каждое утро, которая может отличаться от цены закрытия предыдущего дня в зависимости от новостей и событий в нерабочее время. Специалист определяет правильную рыночную цену на основе спроса и предложения.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Инвестиции

Маркетмейкер (англ. market maker – создатель рынка) – это профессиональный участник рынка, действующий в интересах биржи. Его функции заключаются в регулировании цен и поддержании баланса между спросом и предложением.

Сегодня поговорим о нюансах работы маркетмейкеров на бирже: для чего они нужны, на чем зарабатывают и какие приемы используют для поддержания ликвидности актива. Также разберем их отличия от брокеров и приведем примеры маркетмейкеров на фондовом и валютном рынках.

Кто такой маркетмейкер

Это юридическое или физическое лицо, заключившее с торговой площадкой соглашение о поддержании ликвидности активов путем совершения сделок в нужном направлении. Простыми словами, маркетмейкер на бирже – это тот, кто помогает удовлетворить максимальное количество заявок на продажу и покупку и обеспечивает равновесие между спросом и предложением, регулируя объемы сделок.

Чтобы было более понятно, представьте себе такую ситуацию. У вас есть определенное количество акций какой-то компании, и возникла необходимость срочно их продать – неважно, по какой причине. Возможно, вам срочно понадобились деньги или знакомый специалист сообщил о грядущем падении цен. А может, вы просто решили провести ребалансировку портфеля.

Итак, вы выставляете заявку, а желающих купить бумаги в таком количестве не находится. Таким образом, ваша сделка откладывается на неопределенный срок, пока не появится покупатель, которого устроят и цена, и количество акций, предлагаемых на продажу. И пока вы ждете, цены могут начать падать, и вы упустите выгодный момент. Для этого и существуют маркетмейкеры – они купят у вас бумаги сразу, как только вы выставите заявку.

И наоборот, если вы намерены приобрести активы в определенном количестве, но столько бумаг никто из трейдеров не предлагает – через маркетмейкера вы сможете это сделать мгновенно.

Можно сказать, что маркетмейкеры – это посредники между трейдером и биржей, выполняющие две основные функции:

- поддержание спрэда на установленном биржей уровне;

- исполнение заявок мелких трейдеров.

В роли маркетмейкеров выступают банки, брокерские компании, инвестиционные фонды и крупные частные инвесторы.

История

Маркетмейкеры появились одновременно с биржами. Всегда существовали крупные игроки, регулирующие цены и объемы сделок. Сам же термин появился в 80-х годах прошлого века. Тогда сделки совершались посредством телефонных звонков, а сейчас все операции осуществляются мгновенно – через торговую платформу.

В качестве примера можно привести Центробанк, который является регулятором курса рубля по отношению к доллару. Скупая валюту, ЦБ стимулирует спрос и повышение стоимости доллара. А уменьшение долларовых запасов, напротив, укрепляет рубль.

Короткие перерывы в работе торговых площадок обеспечивают сохранение минимального разрыва цен и оптимальное количество заявок внутри биржевого стакана.

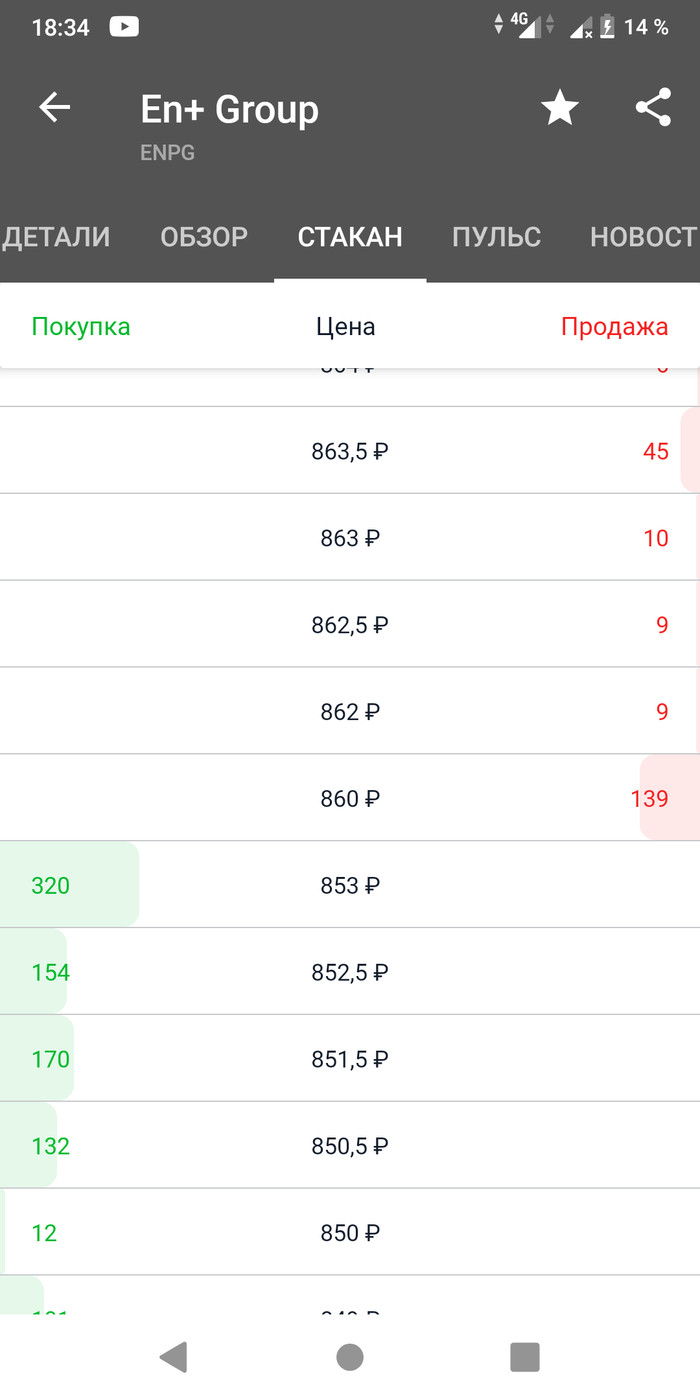

Биржевой стакан – это такая таблица, которая формируется по каждому активу. Она включает два столбца – объем и цена. Сама таблица делится на два раздела – предложение и спрос, содержащие заявки на покупку и продажу.

Данные стакана доступны всем трейдерам. А маркетмейкеры, работающие на бирже, видят не только заявки внутри биржевого стакана, но и отложенные ордера, стоп-лоссы и тейк-профиты. Это позволяет совершить максимальное количество сделок, выгодных для всех сторон – продавца, покупателя и биржи.

Принцип работы

Хотя маркетмейкеры и являются посредниками на бирже, для них самих совершаемые операции не всегда выгодны. Все дело в том, что они принимают участие в торгах постоянно, а не только при выгодном курсе. Как я уже упомянула, основная цель – обеспечение ликвидности инструментов, а не спекуляция.

Какие активы являются ликвидными? Те, которые хорошо продаются и покупаются. Главная задача маркетмейкера – обеспечить достаточное количество сделок в ценовом диапазоне, установленном биржей.

Цели и функции

Итак, основные задачи и функции маркетмейкера такие:

- препятствование формированию ценовых разрывов;

- удержание цен в заданном диапазоне;

- удовлетворение максимального числа заявок;

- соблюдение интересов всех игроков рынка;

- поддержание ликвидности актива, даже если для этого приходится работать в убыток.

Для чего нужен маркетмейкер

Если бы посредников на бирже не было, рядовой трейдер бы столкнулся со следующими проблемами:

- долгое ожидание подходящего контрагента для сделки и зависание заявки внутри биржевого стакана;

- неоправданно завышенные цены на популярные инструменты;

- убытки от резких колебаний цены.

Простыми словами, маркетмейкер подбирает предложения, максимально выгодные для обеих сторон по объему и цене, и позволяет совершить операцию в короткие сроки.

На чем зарабатывают маркетмейкеры

Кстати, о рисках. Конечно же, крупные игроки хеджируют свои риски, поскольку они совершают большое количество торговых операций. Например, приобретая партию фьючерсных контрактов, маркетмейкер обычно заключает сделку противоположной направленности, в которой задействованы короткие позиции.

Но, помимо фиксированного вознаграждения от биржи, есть и другие источники прибыли:

- компенсация за риски владения активами;

- заработок на спекуляциях и спрэде (это в большей степени относится к маркетмейкерам, работающим на валютных биржах, где шанс заключить обратную сделку выше, чем на рынке ценных бумаг);

- вознаграждение от эмитентов (например, при первичном размещении бумаг).

В интернете есть много материалов, содержащих информацию о том, как работает маркетмейкер на бирже, но лишь часть этой информации можно считать правдой. Все зависит от объема сделок, вида активов и уровня воздействия на рынок. Маркетмейкеры делятся на две категории:

- институциональные – регулирующие спрос, предложение и объемы торговых операций в соответствии с условиями биржи;

- спекулятивные – крупные игроки, влияющие на котировки путем совершения крупных сделок.

Вторая категория и представляет собой некоторую опасность для трейдеров, особенно для новичков. Далее мы разберем несколько базовых приемов манипулирования рынком, а сейчас поговорим о том, как распознать маркетмейкера на бирже.

Как понять, что перед вами маркетмейкер

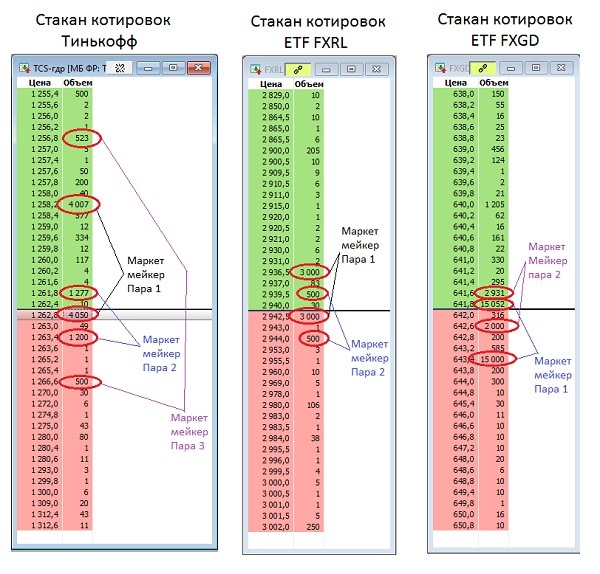

Но бывает и так, что маркетмейкера увидеть довольно просто:

Как видите, крупные позиции по покупку и продажу открываются парами. В обязанности маркетмейкера входит совершать операции с любыми видами активов, а не только с наиболее ликвидными. Иными словами, он должен покупать и продавать, даже если никто этого делать не хочет.

Список маркетмейкеров можно посмотреть на сайте ММВБ, он размещен в открытом доступе. Ну, а чтобы самому стать маркетмейкером, необходимо являться профессиональным участником рынка или крупным инвестором.

Как маркетмейкеры манипулируют рынком: основные приемы

Есть несколько ловушек, которые невидимые игроки расставляют для новичков. Большинство трейдеров, даже опытных, обращает внимание на те области графика, где отмечается наибольшая активность. Какую опасность эти области могут представлять?

Сбор отложенных ордеров и стопов

Например, трейдеру поступает сигнал о пробое уровня цены. Обычно это происходит в области, где наблюдается скопление большого количества стопов и отложенных ордеров. Таким образом, маркетмейкер совершает крупную сделку, а трейдер получает убыток.

Цена специально подводится к уровню экстремума, сразу за которым размещаются ордера. Напомню, что маркетмейкеры видят все стопы и обращают ликвидность в свою пользу.

Обманный разворот тренда

Этот пункт вытекает из предыдущего. Развернув рынок в обратную сторону с помощью сигнала о ложном пробое уровня, маркетмейкер успевает открыть или закрыть нужную ему позицию по выгодной цене. Затем рынок возвращается к нормальному состоянию. Это происходит довольно быстро. Учитывая, что большинство трейдеров не имеет времени постоянно следить за графиками, эта стратегия отлично работает.

Если пробой достигнут, стоит дождаться обновления минимума или максимума цены – это уменьшит шансы попасть в ловушку и получить убыток.

Ложные пробои на фоне выхода новостей

Этот вид манипуляций ориентирован на сознание масс. Приведу пример с той же нефтью. На фоне политических новостей упала цена на фьючерс Brent, и маркетмейкер начинает скупать бумаги, которые завтра снова вырастут в цене.

При выходе различных негативных новостей разумнее всего ничего не предпринимать. Не стоит поддаваться панике и манипуляциям опытных игроков. Здесь используется тот же прием – ложный пробой уровня и разворот цены, который крупные игроки используют для получения прибыли.

Обманчивые ценовые движения при открытии бирж

В часы открытия крупных мировых бирж наблюдается наибольшая активность – открываются новые позиции, размещаются стоп-ордера, увеличивается волатильность.

Нередко возникают ситуации, когда цена, движущаяся в одном направлении, в течение дня стремительно разворачивается. Это связано с тем, что маркетмейкеры стимулируют активность, работая с крупными объемами волатильных активов, и возникают все те же ложные пробои.

Как избежать этой ловушки? Все банально просто. Не начинайте активную торговлю в первый час после открытия Нью-Йоркской и Лондонской бирж. Дождитесь спада ажиотажа и спокойно открывайте позиции.

Чем отличается маркетмейкер от брокера

Поскольку в роли маркетмейкеров нередко выступают брокерские конторы, иногда возникает путаница между этими двумя понятиями. Да, бывает и такое, что брокер является маркетмейкером. Но даже в этом случае функции различаются. Вот основные отличия:

- Брокер – это посредник, действующий от имени клиента. Он может порекомендовать, какие инструменты приобретать, когда входить в рынок, как получить налоговый вычет и т.д. Таким образом, брокер часто выступает в роли финансового консультанта. Маркет-мейкер же, если, конечно, он не является одновременно брокером для конкретного трейдера, – это невидимый игрок, что-то вроде оптовика на бирже. Он работает на биржу и на себя.

- Брокер получает комиссионные от клиента. Маркетмейкер получает вознаграждение от биржи и зарабатывает на разнице котировок.

- Брокер торгует от имени инвестора, маркетмейкер – от своего имени.

- Брокер имеет лицензию профессионального участника рынка, имеет право проводить экспертизу ценных бумаг от имени клиента. А поскольку большинство маркетмейкеров – это финансовые и кредитные учреждения, чаще всего эта лицензия у них тоже имеется, но для их функции на бирже она не является обязательной.

Примеры маркетмейкеров в России и в мире

По данным ММВБ, основными маркетмейкерами на российском рынке являются:

Что касается валютного рынка, здесь ликвидность обеспечивают банки:

На мировом рынке следует выделить такие компании:

- JPMorgan;

- Bank of America;

- Deutsche Bank;

- UBS;

- Royal Bank of Scotland;

- Barclays Capital.

Заключение

- Маркетмейкер (market maker) – это крупный участник рынка, совершающий большое количество сделок в целях обеспечения ликвидности активов.

- Доход маркетмейкера – вознаграждение от торговой площадки, а также заработок на разнице котировок.

- Если в биржевом стакане есть парные заявки на покупку и продажу примерно на одинаковую крупную сумму – скорее всего, это маркетмейкер.

- Маркетмейкер отличается от брокера тем, что действует в своих собственных интересах, а брокер – в интересах клиента.

- Чтобы стать маркетмейкером, необходимо обладать крупной суммой (не менее 10 млн руб.), и навыками хеджирования рисков.

Человек, впервые попавший на Форекс и начавший торговать, мало задумывается о том, у кого он покупает валюту и кому продает. Для трейдера важнее качество работы торговой платформы, скорость исполнения ордеров, размеры спреда, доступность валютных пар и других финансовых инструментов. Но когда начинаются потери из-за неожиданных разворотов тренда и молниеносных скачков курса, трейдеру кажется, что рынок настроен против него.

А за кулисами дергают за ниточки загадочные серые кардиналы рынка – Маркет Мейкеры. Кто они такие ? Как торгуют ? Действительно ли они следят за каждым вашим стопом ? Попробуем разобраться.

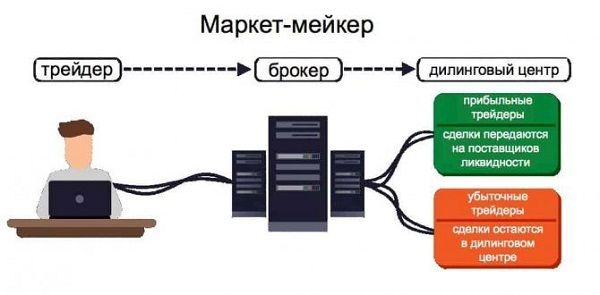

Кто такой Маркетмейкер?

Хотя рынок Форекс децентрализован, все его участники взаимосвязаны между собой. Рядовые трейдеры торгуют через посредников — брокерские компании и маркетмейкеров. Если у брокера нет достаточного количества какой-то валюты, чтобы совершить обменную операцию, он обращается к поставщикам ликвидности, а точнее – выводит заказы клиентов на межбанковский рынок. Брокеры также выводят ордера на поставщиков ликвидности, когда не хотят рисковать собственными деньгами.

Маркетмейкеров на биржах много и у каждого свои задачи. Маркетмейкер заключает договор с биржей, по которому обязуется обеспечивать ликвидность определенных ценных бумаг или валют. По договору он должен продавать или покупать финансовые инструменты в тех случаях, когда нет других покупателей или продавцов. А основная деятельность ММ — посредничество в сделках между продавцами и покупателями. Собирая заявки на продажу и покупку они формируют цены.

Маркетмейкеры известны со времён основания фондовых бирж. Но после организации рынка международного обмена валют их влияние значительно выросло. Объем оборота рынка Форекс составляет около 5 триллионов долларов в сутки и основная часть операций проводится маркетмейкерами.

Более 50 процентов всего оборота валют обеспечивают четыре банка. Первый по объёму – американский Citybank, затем идёт германский Deutsche Bank, немного меньше у английских RBS (Royal Bank of Scotland Group plc) и Barclays , а также швейцарского UBS. Довольно значительную долю имеют американские Bank of America, Morgan Stanley, JP Morgan. На азиатских биржах доминируют Standard Chartered Bank и Mizuho Bank, на российских — Росбанк и ЮниКредит .

Прайм-брокером называется банк, непосредственно подключенный к каналам торговли. Он же по совместительству является маркетмейкером, несущим обязательства перед брокером, заключившим с ним договор о поставке ликвидности. Прайм-брокеры принимают заявки стоимостью от 10000 долларов (а в некоторых случаях даже меньше). Такие заявки им подают розничные брокеры, которые предоставляют услуги рядовым трейдерам-спекулянтам.

Работая посредником, брокер зарабатывает на маркапе (надбавке к спреду) и комиссиях. В свою очередь, клиенты Форекс получают доступ к межбанковским котировкам со сравнительно небольшими депозитами. Выходит, такая схема крайне выгодна как брокеру, так и его клиентам: первый не рискует своим капиталом, а второй получает доступ к ликвидности.

Таким образом, в условиях нынешнего рынка Форекс роль маркетмейкеров несколько изменилась. Маркетмейкеры имеют право заключать контракты на обмен валют за свои средства. Так появились слухи о манипулировании ценами. На самом деле банки-маркетмейкеры покупают или продают валюту в тех случаях, когда на рынке сильно снижаются объемы покупок или продаж. Так они стабилизируют цены, предотвращая хаос. Маркетмейкеры выполняют свою задачу обеспечения ликвидности, а не двигают цены.

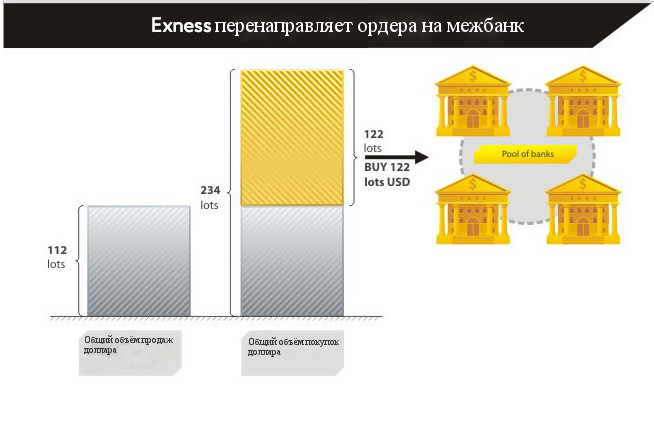

Перекрытие ордеров (матчинг)

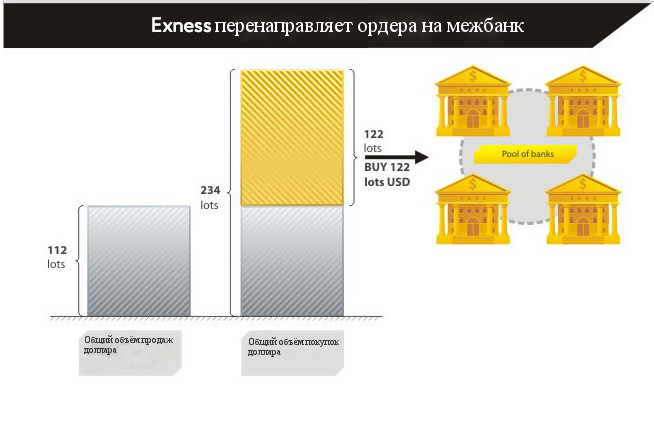

Брокерская компания Exness — один из мелких маркетмейкеров. Однако, это прайм-брокер, который собирает заявки у розничных брокеров. На этой картинке видно как 112 лотов заявок на продажу перекрываются внутри компании, а 122 из 234 лотов на покупку перенаправляются на межбанковский рынок.

Таким образом, ордер на продажу доллара трейдера Васи из России может перекрываться ордером на покупку доллара мистера Чена Ли, торгующего у китайского брокера.

Различают еще брокеров по схемам работы A-Book и B-Book. Схема работы брокера, когда все сделки клиентов выводятся на межбанковский рынок, называется A-Book. Заработок брокера состоит из комиссионных или из наценок к спреду маркетмейкера. По такой схеме брокеру выгодно иметь прибыльных трейдеров с крупными депозитами. У таких брокеров минимальный депозит может составлять $5000-$10000.

Если брокер работает по схеме B-Book, то сделки до межбанка не доходят, а прибыль брокера — это убыток клиента. Причиной такой работы могут быть низкие расходы на содержание, что дает преимущества в конкуренции. Есть и гибридные модели, когда одновременно используются обе схемы. В этом случае сделки успешных трейдеров выводятся на межбанк, а остальные торгуются внутри брокерской компании.

Страхование рисков маркетмейкерами

По правилам биржи маркетмейкер обязан купить, когда никто не хочет покупать, и продать, когда никто не хочет продавать. В этом заложен существенный риск, а для его компенсации и получения дохода банки и брокеры предлагают цену покупки выше цены продажи. Такая разница называется спредом. Покупая валюту дешевле, а продавая дороже, маркетмейкер получает доход. Величина спреда может меняться в зависимости от ситуации на рынке. Уменьшение разницы между ценами покупки и продажи называют сужением спреда, а увеличение — расширением спреда.

Спред может быть фиксированным в случае с высоколиквидными валютами или плавающим в зависимости от спроса и предложения. Спреды расширяются в периоды неустойчивого рынка, а также перед важными экономическими или политическими событиями. Широкий спред способствует снижению активности рынка и компенсирует потери банков и брокеров. Для страхования рисков, кроме расширения спреда, маркетмейкеры применяют хеджирование, то есть совершение компенсирующей сделки. Если, например, банк продает контракт на своей бирже, то он покупает такой же контракт на другой.

Запрещенные стратегии

Нежелательный поток ордеров на трейдерском жаргоне называют “токсичным потоком” или “токсиком”. Токсик, как правило, генерируют трейдеры, зарабатывающие на несовершенстве ММ-алгоритмов, либо нижележащей торговой инфраструктуры.

Практически 100% токсика приходит от алготрейдеров, то бишь от их высокочастотной торговли (HFT). Грубо говоря, это очень большое количество сделок за очень короткий промежуток времени.

К запрещенным стратегиям можно отнести:

- Арбитраж на разнице котировок поставщиков;

- Новостную торговлю;

- Одностороннюю проторговку большого объема.

Несмотря на большие суммарные объемы, позиции не задерживаются надолго в рынке, из-за чего обычные трейдеры не успевают воспользоваться дополнительной ликвидностью. Подобная торговля приводит к дисбалансу позиций маркетмейкера и в конечном итоге убыткам.

Маркетмейкеры могут бороться с такими торговыми стратегиями методами изменения или прекращения ценообразования для клиентов, создающих токсичный поток. При этом не важно, торгуете вы через брокера или напрямую с банком. Некоторые преимущества в этом плане дает ECN, так как ваши заявки смешиваются с остальными, из-за чего маркетмейкеру сложнее идентифицировать конкретного трейдера.

Ручную торговлю практически нереально классифицировать под токсик, при условии, что вы торгуете не через кухню. Поэтому, торгуя размеренно, вы никогда не станете проблемой для маркетмейкера.

Заключение

Не стоит во всех неудачах винить маркетмейкеров. Именно они обеспечивают Форекс ликвидностью, чтобы вы в любой момент могли купить или продать валюту по приемлемой цене. В случае обычной торговли для маркетмейкера не имеет значения, выиграли вы или проиграли. Проблемы могут появиться в случае высокочастотной алгоритмической торговли или во время выхода новостей. Но, если вы не используете рискованные для маркетмейкера стратегии, то проблемы крупных игроков вас никак не затронут.

При разборе данного термина использованы материалы брокера Открытие.

Как определить маркетмейкера? К ним относятся центральные и коммерческие банки, крупные фонды, брокеры и частные инвесторы.

Звучит неплохо. Посмотрим, какие обязанности по мнению брокера у маркетмейкера:

1. удержание котировок в определённом диапазоне. Разумеется ни один брокер или банк не станет сжигать свой капитал без выгоды для себя. И кстати, многие брокеры сообщают вам эти самые диапазоны?

2.предоставление дополнительной ликвидности по мере необходимости. Здесь я думаю, все понятно.

3. Предотвращение разрывов цен.

Отлично справляются, не правда ли?

При этом анализ ситуации на бирже идёт не в привычном для трейдера горизонтальном варианте, а в вертикальном. Маркетмейкерам доступен стакан заявок, где обозначены не только операции купли-продажи, но и отложенные ордера, стоп-лоссы и тейк-профиты. Они оценивают тенденции на рынке, потенциальный доход и надёжность акций, извещая о выводах менее крупных дилеров. Предложения собираются вместе, и заключается сделка, максимально выгодная для всех сторон.

Заметьте, это не мои домыслы. А официальное положение дел от брокера. По сути вы играете на бирже в темную с другими участниками, а брокер видит все ваши планы и извлекает из этого выгоду.

Именно поэтому успешные трейдеры удивляются, что произошло невозможное стечение обстоятельств и он всё потерял. Не могло ли так быть, что кто-то просто решил "пообстричь" слишком разбогатевших участников рынка?

Я думаю, в доступе к отложенным ордерам и стопам, есть основная причина нулевой комиссии у многих брокеров. Разумеется поэтому мелким участникам не разрешается торговать напрямую на бирже без мудрой опеки брокера.

Лига биржевой торговли

288 постов 3K подписчика

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

Брокеру должно быть похеру на состояние дел у торгуемых ценных бумаг, ибо его прибыль это комиссия с сделок. Чем больше объем торгов через брокера, тем больше у него прибыли.

Мм нужны для избежания резких колебаний цены, но лишь до определенного уровня

поэтому не надо ставить лосей и профиты - пусть брокер удивится

Если кратко, то в посте бред.

Зачем плодить теории заговора в телеге, когда есть оригинал

о, пикабушные трейдеры начинают умнеть!

маркетмейкер - это лиса в курятнике

это как играть в покер, когда часть игроков видят карты остальных

от этого убережет только лонг без плечей, без стопов и тейков

и терпение, много терпения

я скажу более того - брокер/ММ может "брать взаймы" акции, которые у вас на балансе, и сливать их в рынок против ваших ожиданий, чтобы подтолкнуть цену к вашему же стопу ))

и ещё одна мысль на подумать - если ММ обеспечивает ликвидность в стакане и обладает определенным объёмом лотов для этого (допустим, оборотка 100000 условных лотов на инструмент), то когда вы покупаете у него бумагу и забираете100 лотов, ему необходимо возместить запас лотов оборотки, как думаете, будет ли он делать это по цене дороже, чем продал вам?

Мне абсолютно понятно, для чего на фондовом рынке при торговле ETF и БПИФами необходим маркетмейкер. И более того, понятно, почему без него там не обойтись. Но для чего маркетмейкер необходим при торговле акциями, если он там как пятая нога у собаки?

И что? Без брокера физлицо не может торговать.

ЦБ снова пересчитал всех физиков на рынке. Свежий обзор аналитики за III квартал 2021

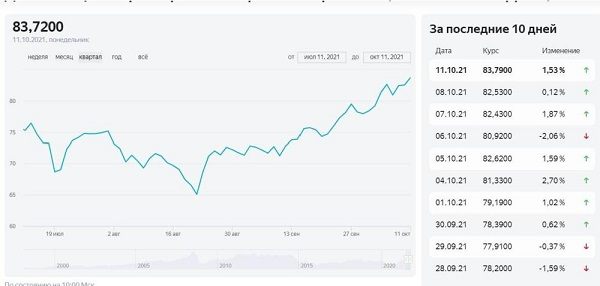

Сегодня вышел свежий обзор ключевых показателей профессиональных участников рынка ценных бумаг за III квартал от Центрального банка России.

Документ интересный, с хорошим набором статистики и графиков. Для тех кому лень штудировать 27 листов презентации ЦБ привожу ниже краткий свод того, что показалось мне наиболее интересным.

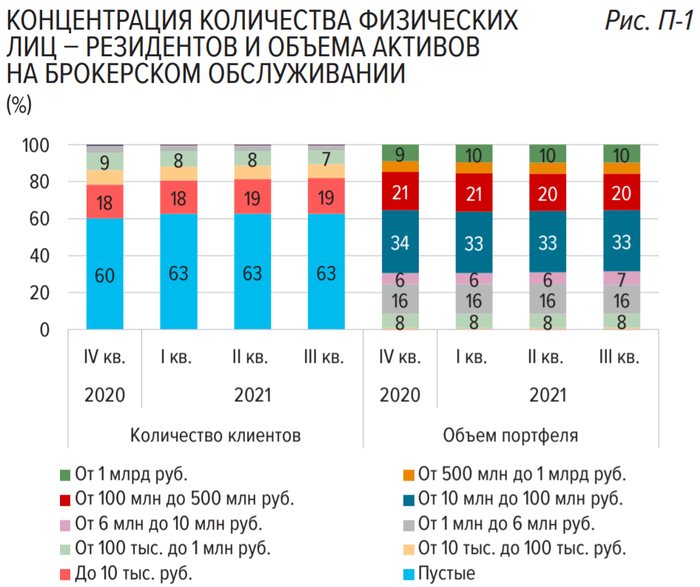

ПРО КОЛИЧЕСТВО ФИЗЛИЦ НА РЫНКЕ И ОБЪЕМЫ ИХ АКТИВОВ

Темп роста числа клиентов на брокерском обслуживании в III квартале 2021 г. продолжал замедляться. Количество клиентов достигло 17,1 млн человек (+15% к/к и +124% г/г), а квартальный темп роста находится у минимальных значений за два года. Продолжает снижаться и активность клиентов.

Доля уникальных инвесторов достигла 19% экономически активного населения страны. Региональное распределение клиентов существенно не изменилось, при этом среди топ-5 регионов опережающие темпы роста клиентской базы наблюдались в Краснодарском крае (18% против 15% в целом по стране).

Чистый приток средств физических лиц на фондовый рынок с исключением эффекта колебания валютных курсов и рыночных котировок в III квартале 2021 г. составил 421 млрд руб., что соответствует притоку за аналогичный период прошлого года.

Интерес к иностранным акциям среди розничных инвесторов сохраняется, несмотря на отрицательную курсовую и рыночную переоценку в целом по портфелю. Также сохранялся спрос на ETF, причем выросла их региональная диверсификация: основной приток пришелся на фонды, ориентированные на китайский рынок.

Количество квалифицированных инвесторов – физических лиц продолжало расти и достигло 301 тыс. лиц (+18% к/к и + 149% г/г). В целом доля квалифицированных инвесторов составляет менее 2% от общего числа клиентов и 70% от объема активов.

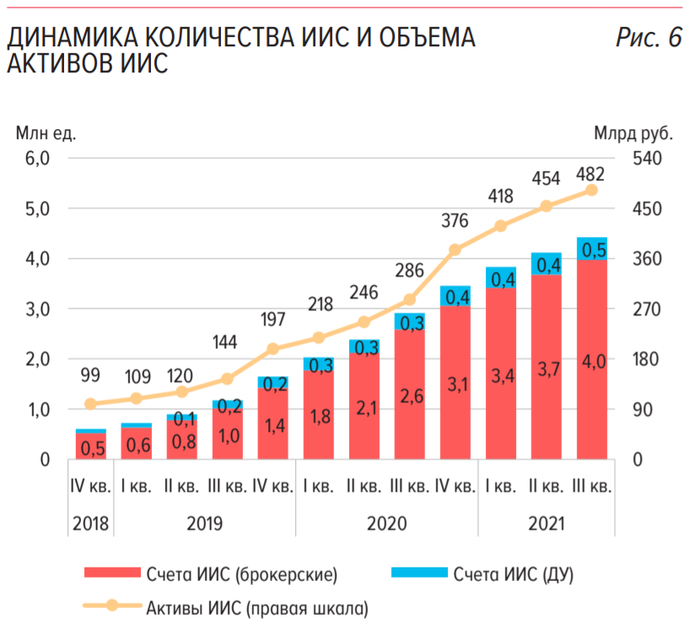

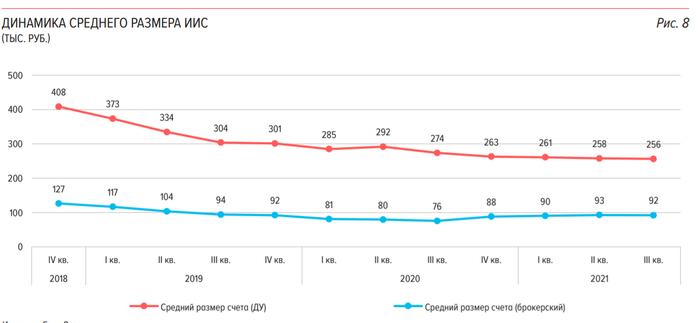

На фоне замедления темпов роста числа клиентов на брокерском обслуживании и ускоренного закрытия ранее открытых счетов квартальный темп роста количества ИИС в III квартале 2021 г. оставался у минимальных за историю существования этого инструмента значений.

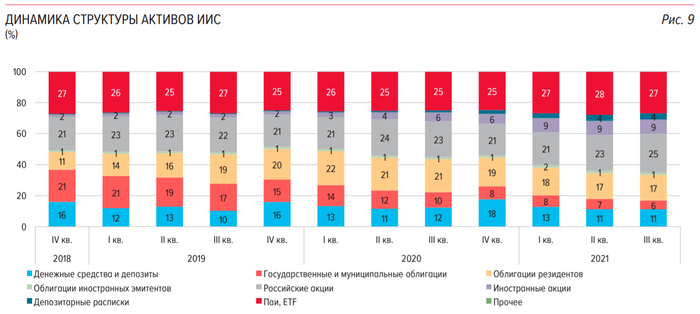

Структура активов ИИС (в рамках брокерского обслуживания и доверительного управления) в III квартале 2021 г. продолжала смещаться в сторону долевых инструментов, прежде всего российских. Доля облигаций снизилась до 24%, а доля акций и депозитарных расписок выросла до 38%. При этом за прошедший квартал доля акций резидентов выросла с 23 до 25%, доля акций и ДР нерезидентов (включая квазинерезидентов) осталась на уровне 13%. Доля паев и ETF снизилась с 28 до 27%.

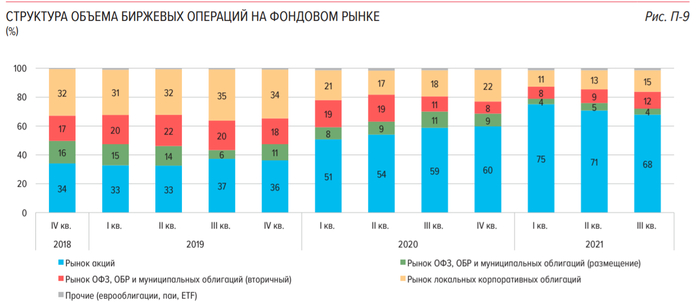

ПРО ДОЛЮ РОЗНИЧНЫХ ИНВЕСТОРОВ В СТРУКТУРЕ ТОРГОВ

Объем торгов на фондовом рынке (сделки покупки и продажи) не изменился по сравнению с предыдущим кварталом и составил 35 трлн руб. (+26% г/г). При этом доля акций и депозитарных расписок в структуре торгов составила 68% (кварталом ранее – 71%, годом ранее – 59%). Доля физических лиц в структуре биржевых торгов акциями и депозитарными расписками выросла до 46% (кварталом и годом ранее – по 44% соответственно).

На фоне возросшего интереса физических лиц к иностранным акциям доля Санкт-Петербургской биржи в структуре торгов акциями и депозитарными расписками в III квартале 2021 г. составила 47% (кварталом ранее – 45%, годом ранее – 35%) и практически сравнялась с долей Московской Биржи. При этом в сегменте иностранных акций (без учета акций квазинерезидентов) доля Санкт-Петербургской биржи превышает 96%.

Увеличение объемов маржинальной торговли привело к росту объемов сделок репо, используемых профучастниками для переноса непокрытых позиций. Объем таких сделок в интересах физических лиц в III квартале 2021 г. составил рекордные 9 трлн руб. (кварталом ранее –8 трлн руб., годом ранее – 3 трлн руб.), а объем задолженности физических лиц по сделкам репо на 30.09.2021 составил порядка 100 млрд рублей. При этом объем сделок распределен примерно поровну между Московской Биржей и Санкт-Петербургской биржей и, соответственно, российскими и иностранными бумагами.

ПРО ОБЪЕМЫ ПОКУПОК

По данным бирж, на нетто-основе (покупки минус продажи) розничные клиенты брокеров приобрели в III квартале 2021 г. ценных бумаг на 424 млрд руб. (-1% к/к и +18% г/г), или 333 млрд руб. с учетом погашенных облигаций резидентов. При этом около трети объема нетто-покупок было сосредоточено в сегменте российских акций (включая бумаги квазинерезидентов), 30% – в сегменте иностранных акций, 27% – в сегменте локальных облигаций (с учетом погашений). Во всех сегментах объемы нетто-покупок превышали уровни аналогичного периода прошлого года.

ПРО БРОКЕРОВ

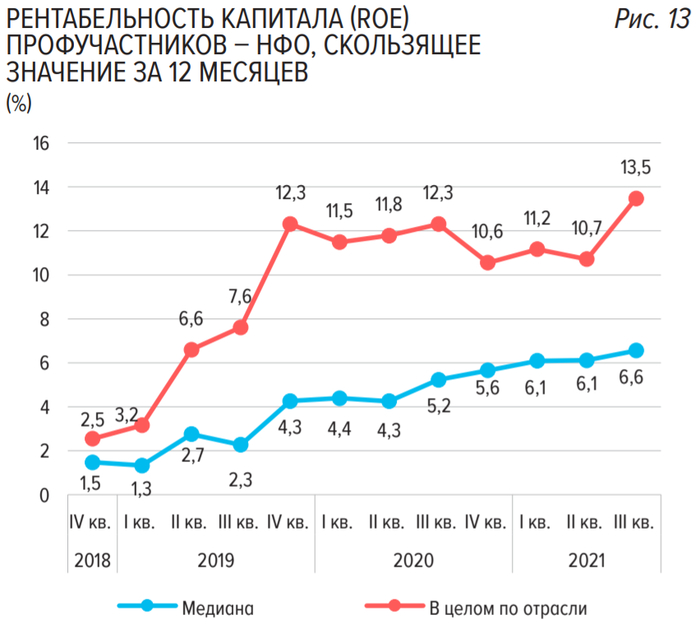

Рост количества обслуживаемых клиентов и объемов операций профучастников потребовали роста расходов на персонал и информационные системы. Конкуренция за квалифицированных работников, которые в условиях пандемии стали более мобильными, вынуждает профучастников увеличивать расходы на них. В результате расходы на персонал выросли до 49 млрд руб. (+44% г/г), а общие и административные расходы – до 26 млрд руб. (+34% г/г). При этом число штатных сотрудников профучастников – НФО росло меньшими темпами (до 18 тыс. человек, +10% г/г). Это указывает на значительный рост средней заработной платы работников компаний.

Несмотря на рост расходов, темпы роста чистой прибыли были высокими, а рентабельность – у максимальных значений. Чистая прибыль в отрасли выросла до 37,3 млрд руб. (+52% г/г), а капитал и резервы – до 420 млрд руб. (+35% г/г). Скользящее значение рентабельности капитала (ROE) в целом по отрасли1 составило 13,5%, а медианное значение2 – 6,6%.

Число физлиц на рынке растет, доля уникальных и квалифицированных инвесторов растет, прибыль брокеров растет и даже заплата их сотрудников растет!

Ладно, шутки шутками. Хоть темпы роста числа клиентов физлиц замедляются - мы все ещё говорим о "росте". И здесь очень отрадно за то, что население продолжает вливаться в фондовый рынок. Лично я смотрю на это исключительно с положительной точки зрения.

На сем откланяюсь. Благодарю за внимание!

Оригинальный обзор от ЦБ - по ссылке.

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем блоге.

Мировой эксперт №1 по трейдингу назвал Форекс лохотроном

Профессиональный трейдер, эксперт, консультант и один из мировых авторитетов в области биржевой торговли, технического анализа, психологии биржевого дела и финансов, автор международного бестселлера "Как играть и выигрывать на бирже" Александр Элдер назвал Форекс лохотроном.

Это произошло в России, на самите АТОН. Он рассказал о своем отношении к форексным домам - так в США называют Форекс дилеров.

Форексный дом играет против вас. Вы приходите в Форексный дом, вы хотите купить японскую иену, они вам ее продадут, а вы хотите продать на понижение японскую иену, они ее у вас купят. То есть, не зависимо от того, какую позицию вы хотите занять, они встанут против вас. Вы делаете сделку в Форексном доме, вам выдается какая то филькина грамота о том, что у вас есть сделка. Но эта сделка никуда не ушла, эта сделка с этим домом. То есть не зависимо от того, на что бы вы не играли, брокерский (форексный) дом является вашим противником. Если вы проиграете деньги, то они их выиграют, ваши деньги, а если вы выиграете деньги, то проигрывает ваш брокер. То есть, вы и брокер на рынке Форекс стоите кулаком к кулаку.

Мне совестно вспомнить о том, как долго у меня заняло понять эту игру, потому что все очень прилично, все ходят в пиджаках и галстуках, все говорят красивые истории. Я сам никогда не играл через Форексные дома, хотя, когда у меня есть сильные мнения о валюте, я открываю сделку в Чикаго (биржа) на фьючерсном рынке. Но присмотревшись к Форексным домам, и увидев как они работают, принял для себя решение никогда больше не выступать ни на каких лекциях конференциях, организованными Форексными домами. То есть, честь дороже денег.

Читайте также: