Какие облигации выплачивают каждый месяц

Обновлено: 17.05.2024

Облигации – это распространенный и надежный инвестиционный инструмент. Инвесторов привлекает предсказуемый доход и отсутствие резкий колебаний цен на эти бумаги. Рассказываем, как именно облигации приносят доход и как его узнать.

Это долговые ценные бумаги. Покупатель облигации фактически кредитует того, кто ее выпустил. Выпускают облигации государство и крупные компании.

Исполнение обязательств напрямую зависит от надежности эмитента – проще говоря, не станет ли он банкротом. Самыми надежными считаются облигации, выпущенные государством.

Каждая облигация выпускается на определенный срок (3, 5, 10 и т.д. лет). Когда наступит дата погашения – эмитент полностью вернет вам номинал облигации. Если вы хотите вернуть деньги раньше, облигацию можно продать другому инвестору.

Как и большинство ценных бумаг, облигации обращаются на фондовом рынке. Чтобы получить к нему доступ, нужно открыть счет у брокера. Порог входа на рынок облигаций – около 1000 рублей (именно столько стоит 1 бумага).

Облигации федерального займа (ОФЗ) – государственные долговые бумаги. Их выпускает Минфин, а ставка купона зависит от ставки ЦБ (и всегда немного выше, чем ставки по банковским вкладам). Гособлигации считаются самыми надежными. На момент написания статьи средний купон по ОФЗ —7,45% годовых.

Муниципальные облигации – это долговые бумаги российских регионов. Средний купон по ним чуть выше (около 8% годовых), а уровень надежности также высок: если у региона возникнут проблемы, его долги поможет погасить государство.

Корпоративные облигации – их выпускают крупные и средние компании, чтобы привлечь средства частных инвесторов. Разброс купонных ставок здесь велик – от 4 до 12% годовых, и при выборе нужно обязательно учитывать риски и надежность эмитента.

Еврооблигации – эти долговые ценные бумаги номинированы в иностранной валюте.Купон по еврооблигациям Минфина варьируется от 4% до 6% годовых в долларах и около 3% в евро — это примерно в 3 раза выше, чем ставка валютного депозита в банке.

Купон. Основной источник дохода по облигации, регулярная выплата в размере определенного процента от ее номинала. Эмитент платит вам за то, что вы одолжили ему деньги.

Купоны начисляются ежедневно, а выплачиваются раз в квартал, полгода или год. Если вы решите продать облигацию, то уже начисленные неполные купоны вы не потеряете – следующий владелец выплатит вам накопленный купонный доход (НКД).

Верно и обратное – чтобы купить облигацию на рынке, надо к указанной рыночной цене прибавить НКД. В конце купонного периода вы получите купон целиком и компенсируете свои расходы.

Итак, в первую очередь смотрим на купонные выплаты – они напрямую влияют на доходность облигации. Но от действий инвестора тоже многое зависит:

Если открыть ИИС, то помимо купонного дохода по облигациям можно получить налоговый вычет в размере 13% от внесённой на ИИС суммы.

Таким образом, за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых: 7,45% купонного дохода (средний показатель для ОФЗ) + 13% вычета.

Чтобы принимать эти решения правильно, необходимо разобраться с видами доходности облигаций – что они показывают и чем отличаются.

Инвестору необязательно рассчитывать все показатели самостоятельно – достаточно знать, где их посмотреть.

Показывает, какой процент от номинала облигации эмитент будет платить вам в год.

К сожалению, нельзя просто так взять и узнать доходность облигации по одной формуле: хотя бы потому, что эти бумаги далеко не всегда продаются по номиналу.

Когда нужна: если вы: 1) купили облигацию по номиналу 2) сразу, как она вышла на рынок 3) планируете держать до погашения. В остальных случаях — для расчета более сложных и точных показателей доходности.

Где смотреть: на сайте Мосбиржи. Сначала ищем нужную облигацию через поиск, а оттуда попадаем на страницу бумаги. Смотрим под графиком:

Текущая доходность – это следующий уровень точности расчета. Она учитывает купонную ставку и реальную цену приобретения бумаги на рынке (включая НКД). При этом допускается, что цена облигации не будет изменяться со временем (а это не так).

Когда нужна: если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения.

Если разделить текущую доходность на число дней в году (365 или 366) и умножить на число дней, которое будете держать облигацию – получится вполне достоверный процент прибыли от краткосрочной инвестиции.

Простая доходность учитывает не только купонный доход и реальную цену покупки, но и планируемую цену погашения.

Когда нужна: если планируете держать облигацию продолжительный срок и выводить купонный доход и тратить на собственные нужды.

Самая содержательная оценка доходности облигации. Представляет собой полный доход владельца облигации с учетом реинвестирования купонов.

Эту доходность вы получите, если будете оставлять на брокерском счете все купонные выплаты и докупать на них облигации с аналогичным купоном.

Когда нужна: если планируете держать облигацию продолжительный срок и реинвестировать купоны.

Где смотреть: текущую, простую и эффективную доходность к погашению можно рассчитать автоматически – через облигационный калькулятор доходности. Он есть на сайте Мосбиржи, и пользоваться им очень легко:

- вставляем название бумаги в поисковую строку;

- выбираем Расчет доходности по цене —> Доходность к погашению;

- в отмеченное зеленым поле вводим актуальную цену облигации. Если покупаем по номиналу – оставляем 100%.

- смотрим рассчитанную доходность к погашению:

Единственный показатель, который придется рассчитывать вручную — это доходность облигации к продаже.

Когда нужен: если цена на бумагу изменилась и вы решаете, хотите ли ее продавать.

Доходность к продаже выводят из формулы доходности к погашению:

Y (yield) — простая доходность к погашению (или к продаже)

CY (currentyield) — текущая доходность, от купона

N (nominal) — номинал облигации (или цена продажи)

P (price) — цена покупки

t (time) — время от покупки до погашения (или продажи)

365/t — множитель для перевода изменения цены в проценты годовых.

Пример

Дано: облигация Х,

срок погашения – 2 года,

номинал 1000 рублей,

ставка купона 8,3% годовых,

цена покупки – 1020 рублей,

текущая доходность – 8,1%.

Задача 1

Найти простую доходность к погашению Y1.

Y1 = 8,1% + ((1000-1020)/1020) * 365/730 *100% = 7,1% годовых – доходность к погашению

Продолжение:

Эмитенту повысили рейтинг спустя 100 дней после покупки облигации, после чего цена бумаги выросла до 1060 рублей, поэтому инвестор решил ее продать.

Задача 2

Рассчитать простую доходность к продаже Y2.

Чтобы рассчитать доходность к продаже, нужно заменить в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения.

Y2 =8,1% + ((1060-1020)/1020) * 365/100 *100% = 22,4% годовых – доходность к продаже

- Облигации государства и надежных компаний — консервативный инструмент для сбережения капитала с доходностью выше, чем по банковским депозитам.

- Эти бумаги не испытывают сильных колебаний котировок и имеют предсказуемый доход.

- Эмитент возвращает полный номинал в дату погашения. Если вы хотите получить свои деньги раньше, облигацию можно в любой момент продать на бирже.

- Основной доход по облигации – это купонные платежи, но изменение рыночной цены тоже влияет на итоговую доходность.

- Главные параметры облигации для расчёта доходности – номинал, ставка купона и рыночная цена.

- Главные параметры облигации для расчёта доходности – номинал, ставка купона и рыночная цена.

- Доходность можно считать по нескольким формулам – в зависимости от цели. Самая практичная – доходность к погашению/продаже.

- Считать все самому необязательно, можно воспользоваться калькулятором на сайте Московской биржи.

- Если запутались с доходностями, разобраться помогут персональный брокер и биржевой тренер.

Нажимая на кнопку, вы даете согласие на обработку персональных данных

и соглашаетесь c политикой конфиденциальности

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Рассказываем, что такое облигации и как они работают.

Облигация — это долговая ценная бумага, которая в основном выпускается на ограниченный срок.

В сделке присутствуют две стороны:

Эмитент — структура, выпустившая эти ценные бумаги для привлечения дополнительного капитала. Эмитент обязан возвратить держателю облигации занятую у него сумму и выплатить определенный процент (купон), если это предусмотрено проспектом эмиссии.

Инвестор — покупая облигации эмитента, по сути предоставляет собственные средства во временное пользование и получает за это доход.

Инвестор выбирает комфортный для его инвестиционных целей срок обращения облигаций (краткосрочные, среднесрочные, долгосрочные). Конкретные условия, а именно номинальная стоимость бумаги, периодичность процентных перечислений (купон) и сроки, определяются во время эмиссии.

Для совершения операций с облигациями можно открыть брокерский счет и совершить сделку.

По типу получения дохода облигации бывают процентные и дисконтные.

Наиболее распространенный тип облигаций, обращающихся на российских биржах, процентные облигации — эмитент выплачивает периодический процент (купон) в течение срока обращения облигации. Купоны могут выплачиваются ежегодно, ежеквартально или ежемесячно в зависимости от условий бумаги.

Процентные облигации могут быть:

• С фиксированным купоном — определенный процент от номинальной стоимости выплачивается через установленные заранее промежутки времени. Процентная ставка по облигации известна с момента выпуска и, как правило, одинакова на весь срок обращения бумаги. Для такой бумаги можно составить график купонных выплат с точными суммами и однозначно рассчитать доходность к погашению.

• С переменным купоном — купон фиксируется до даты оферты, после которой процентная ставка меняется в зависимости от конъюнктуры рынка. До оферты новая процентная ставка неизвестна. Такой механизм позволяет эмитенту снизить процентный риск, особенно если выпуск размещается в период высоких процентных ставок с перспективой их понижения. А у инвестора появляется возможность досрочно погасить эти облигации по оферте. В промежутках между офертами такие бумаги ничем не отличаются от облигаций с фиксированным купоном с той лишь разницей, что доходность корректно считать не к дате погашения, а к дате ближайшей оферты.

• С плавающим купоном — процентная ставка привязана к изменению какого-либо индикативного финансового инструмента. Например, к ключевой ставке Банка России, индексу потребительских цен, ставке RUONIA, курсу доллара и др. Как правило, рассчитать размер купона по таким бумагам можно не дальше, чем на один купонный период. Формула расчета публикуется эмитентом и доступна всем инвесторам. Недостаток — будущую доходность можно лишь прогнозировать. Преимущество — позволяет застраховаться, например, от внезапного изменения рыночных процентных ставок.

Дисконтные (бескупонные) облигации — выплата купона не предусмотрена. Изначально размещаются ниже номинальной стоимости. Доход инвестора составляет разница между ценой покупки бумаги и ценой погашения/продажи.

• Погашение номинала полностью в конце срока. По умолчанию сумма номинала выплачивается инвестору в полном размере в дату погашения облигации. Такой тип погашения является самым распространенным среди бумаг на Московской бирже.

• Облигации с индексируемым номиналом. Иногда для облигации плавающим является не купон, а номинальная стоимость бумаги. Такой вид ОФЗ имеет преимущества в моменты высокой инфляции или как страховка от будущего ускорения роста цен.

• Облигации с амортизируемым долгом. Для большинства облигаций, обращающихся на Московской бирже, сумма номинала выплачивается инвестору в полном размере в дату погашения. Однако эмитенту может быть неудобна такая форма заимствований, при которой к дате погашения придется аккумулировать крупную сумму денег для погашения выпуска. Тогда он выпускает облигацию с амортизируемым долгом, номинал которой погашается частями вместе с купонными выплатами. Эмитенту это позволяет распределить выплату долга равномерно на весь период обращения. Часто такие бумаги встречаются среди муниципальных облигаций. Инвестору такой тип погашения менее выгоден: после получения части номинала следующие купоны начисляются на остаток стоимости бумаги, за счет чего суммарный доход получается меньше. Однако этот тип облигаций может быть удобен в периоды низких процентных ставок, когда ожидается их повышение. Тогда возвращенную часть номинала можно будет реинвестировать под более высокий процент.

Цены облигаций могут изменяться в зависимости от макроэкономической ситуации и событий, влияющих на деятельность компании-эмитента. Инвестору следует помнить о возможных рисках при инвестировании:

Риск дефолта. Фиксируется в случае, когда эмитент не в состоянии выполнить финансовые обязательства по ценным бумагам и объявляет себя банкротом. В этом случае инвестор может потерять вложенные деньги: в отличие от депозитов они не защищены системой страхования вкладов.

Облигации не идентичны по уровню кредитного риска в зависимости от типа эмитента. На рынке обращаются государственные, субфедеральные, муниципальные, корпоративные облигации.

• Государственные облигации — эмитентом выступает государство в лице Министерства финансов РФ. Самые распространенные бумаги этой категории — это облигации федерального займа (ОФЗ): обычно обладают относительно высокой ликвидностью, широким выбором сроков инвестирования, низкой вероятностью дефолта эмитента. Из недостатков можно отметить невысокую доходность, которая является компенсацией за низкий кредитный риск.

• Корпоративные облигации — это долговые бумаги отдельных компаний. Их отличает большая, чем по ОФЗ, доходность. Часто купон по ним является переменным.

• Субфедеральные и муниципальные облигации. Эмитент — субъекты РФ (субфедеральные) и муниципальные образования (муниципальные). Рынок этих облигаций небольшой, что сказывается и на ликвидности. При этом доходность у бумаг немного выше за счет более низкой надежности. Покупать облигации регионов из-за более высокой доходности и считать их при этом равными по надежности государственным некорректно.

Инфляционный риск. Прибыль по ценным бумагам и фактический доход стоит корректировать на размер инфляции. При неблагоприятной экономической ситуации существует риск получения отрицательной реальной доходности, когда получаемый процент не покрывает инфляцию. Долгосрочные инвестиции больше подвержены инфляции, нежели краткосрочные.

Процентный риск. Наблюдается при росте среднерыночной ставки по облигациям со схожими условиями. Облигации с процентом ниже рыночного снижают доход инвестора. На этот вид риска, как правило, влияет ключевая ставка ЦБ РФ. Чем длиннее облигация по сроку, тем больше ее цена зависит от изменения процентных ставок.

Риск реинвестирования. Предполагает реинвестирование полученных доходов (купонов) по сниженной процентной ставке по сравнению с приобретенной. Этот риск проявляется при падении процентных ставок на протяжении длительного периода.

Валютный риск. Инвестирование может проходить как в российском рубле, так и в евро или долларах. Вложение в иностранные активы сильно зависит от колебаний курса валют.

По законодательству все расчеты на территории РФ осуществляются в рублях. Подавляющее большинство облигаций, обращающихся на внутреннем рынке и доступных для частного инвестора, номинированы в национальной валюте. Торги проходят главным образом на Московской бирже.

Облигации, номинированные в иностранной валюте (в основном в евро и долларах США), называются еврооблигациями. Основные объемы торгов еврооблигаций проходят на внебиржевом рынке, некоторые бумаги доступны и на Московской бирже.

Кредитный риск. Важным показателем при анализе облигаций является кредитный рейтинг. Снижение платежеспособности эмитента отражается на его репутации на рынке ценных бумаг и цене облигации.

Кредитный рейтинг — это оценка эмитента на основе комплексного анализа компании, учитывающего финансовое состояние, качество корпоративного управления и уровень бизнес-рисков. Агентство формирует мнение о кредитоспособности компании в целом или относительно ее конкретных обязательств. По сути, присваивая рейтинг, оценивается способность эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям, то есть погасить их вовремя и выплатить по ним доход.

Разные выпуски облигаций могут иметь разный рейтинг, даже у одной и той же компании. А отсутствие кредитного рейтинга выпуска означает отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Рейтинговая шкала — это система рейтинговых категорий, отражающая мнение Агентства о вероятности дефолта. Выражаются в буквах и символах, от самого высокого уровня надежности (например ААА) до самого низкого (ССС). Единой общемировой или даже общероссийской системы рейтингов не существует. Однако кредитные рейтинги разных агентств, особенно высокие, обычно сопоставимы друг с другом.

Агентство пересматривает рейтинг той или иной компании на регулярной основе.

Ликвидность — это способность актива быстро и без потерь в стоимости быть купленным или проданным по рыночной цене. При выборе облигации инвестору стоит обращать внимание на показатель ликвидности.

Риск ликвидности заключается в вероятности не продать облигации раньше окончания срока действия по справедливой цене. Особенно, если инвестор принимает решение срочно продать принадлежащие ему облигации — покупателя может просто не найтись. Этот риск возможен при низкой известности эмитента и небольшом количестве сделок с его долговыми ценными бумагами.

Облигации можно подразделить на:

- Высоколиквидные облигации — это облигации, которые можно продать без снижения их цены;

- Низколиквидные и неликвидные — маловероятно продать за короткий промежуток времени, не снизив их стоимость.

На что еще стоит обращать внимание при оценке ликвидности

• Среднедневной оборот торгов — чем больше сделок по облигации проходит в течение дня, тем больший объем бумаг может реализовать инвестор в короткие сроки.

• Оборот, включающий в себя только крупные сделки — согласно некоторым теориям, оборот отдельно по категориям сделок может оказаться более показательным для оценки ликвидности, чем значение совокупного оборота.

• Количество дней без сделок — чем больше число таких дней, тем менее ликвидна облигация

• Объем выпуска — чем больше бумаг находится в обращении, тем больше вероятность реализовать необходимый объем через торги на бирже.

• Кредитный риск — зачастую более рискованные облигации высокодоходными в большей степени подвержены спекуляциям, соответственно, активность торгов по ним выше и выше ликвидность.

• Волатильность — повышенная волатильность также может позитивно повлиять на оборот торгов и ликвидность облигации.

• Публичность эмитента — чем больше компания раскрывает информации о своей деятельности, тем более привлекательными являются ее ценные бумаги.

• Встроенные в облигацию опции — такие особенности, как конвертируемость, наличие оферт put/call и другие опции также могут повлиять на ликвидность облигации.

Налогообложение операций с ценными бумагами регламентируется статьей 214.1 части 2 Налогового Кодекса РФ. Ставка налога на доходы физических лиц резидентов РФ составляет 13%.

C 2021 г. купоны по всем облигациям без исключения, включая ОФЗ, муниципальные и корпоративные, независимо от даты выпуска и величины купонной ставки входят в налоговую базу и облагаются налогом по ставке 13% (15% при превышении совокупного дохода 5 млн руб.). Налоговым агентом выступает брокер.

Больше полезной информации для инвесторов вы найдете на BCS Express.

Вот какой путь проходят ОФЗ от Минфина до конечного инвестора.

Минфин выпускает облигации и отправляет их на аукцион. Там их раскупают крупные инвесторы, а потом продают на бирже, где облигации может купить любой желающий. Номинал облигаций при их выпуске обычно 1000 ₽. На бирже облигации торгуются в процентах от номинала, например 105 % или 95 %. Это значит, что цена облигаций будет 1050 ₽ или 950 ₽. Цена зависит от спроса и предложения: чем больше спрос, тем выше цена, и чем больше предложений, тем ниже цена облигаций.

За пользование деньгами Минфин также регулярно выплачивает проценты владельцу облигации — купоны. Купон всегда указывается в процентах к номиналу. Например, если Минфин выпускает облигации под 5 % годовых, это значит, что за год он выплатит 50 ₽.

За время владения облигацией инвестору начисляется накопленный купонный доход (НКД). Если вы продали облигацию до того, как Минфин выплатит очередной купон, то положенные деньги всё равно получите — их вам заплатит покупатель вашей облигации.

Поясним на примере. Саша купил облигацию с купоном 65 ₽, ближайшая выплата по ней через 150 дней. Но Саша продал облигацию раньше — через 120 дней. Купон за эти 120 дней ему заплатит Катя, покупатель облигации. Вот как посчитать купонный доход:

65 ₽ : 150 дней · 120 = 52 ₽.

Значит, при продаже облигаций Саша получит на 52 ₽ больше.

Есть и бескупонные, дисконтные облигации. В таком случае доход инвестора — разница между начальной и номинальной стоимостью. Например, инвестор купил облигацию за 750 ₽, а продаст её за 900 ₽. Доход — 150 ₽.

Насколько выгодны облигации, определяет доходность к погашению. Этот параметр помогает трейдеру понять, насколько доходно вложение, если держать ОФЗ до погашения.

Еще есть понятие дюрация. С её помощью инвесторы измеряют средний срок возврата инвестиций. Если купонных платежей, амортизации и оферты нет, то дюрация совпадает со сроком до погашения облигации. Дюрация учитывает все купонные платежи, выплаченные в разное время. А также различные особенности облигации, которые могут привести к досрочному погашению (оферта) или частичному погашению в течение срока жизни облигации (амортизация).

Дюрация также помогает понять, насколько чувствительна цена облигации к колебанию процентной ставки. Если ожидается снижение уровня процентных ставок, то инвестору стоит повысить дюрацию портфеля, чтобы извлечь большую прибыль из-за роста цен. Если ожидается рост процентных ставок, то стоит снизить дюрацию портфеля, чтобы сократить потери от снижения цен.

Если вы начинающий инвестор, то рассмотрите самые простые облигации, по которым платят только купоны, а в конце срока возвращают номинал. Тогда можно просто ориентироваться на срок погашения облигаций, а не дюрацию.

Вот как найти нужную информацию в приложении ВТБ Мои Инвестиции.

На графике в приложении ВТБ Мои Инвестиции видно, как изменяется цена облигаций. Можно выбрать разные периоды: от 5 лет до 1 дня.

38,64 ₽ — это размер купона, который выплачивается держателю облигаций, а 9,13 ₽ — это купон, который уже будет начислен. 101,12 % — это процент от номинала, то есть цена, по которой вы купите ОФЗ.

Следующий купон будет начислен 1 декабря 2020 года. Погашение облигации, т. е. возврат номинала, будет 26 ноября 2024 года. До этого времени вы можете продать облигацию или держать до погашения.

13,98 ₽ — это накопленный купонный доход. При покупке цена облигации увеличится на эту сумму, а она перейдет предыдущему владельцу.

Какие бывают ОФЗ

Вид облигации зависит от её купона. Он может быть фиксированный и переменный. Ставка фиксированного купона всегда одинаковая, а ставка переменного купона меняется перед каждым периодом и зависит от ставки RUONIA — рекомендательной, но не обязательной ставки однодневных рублёвых кредитов. Её называют индикативной ставкой. Это средняя ставка, по которой крупнейшие российские банки выдают кредиты друг другу на один день. Она очень близка к ключевой ставке. Значения RUONIA можно узнать на сайте Банка России.

Виды облигаций обозначают цифрами. Например, в ОФЗ 25083 первые две цифры — это вид, облигации с переменным купоном. Мы указали обозначения вида в скобках.

ОФЗ-ПК (26, 25) — облигации с переменным купоном. Чем выше ставка RUONIA, тем выше доходность ОФЗ-ПК.

Купон по ОФЗ-ПК — это среднее значение RUONIA за определенный период + фиксированная премия. Если ставка RUONIA меняется, то размер купона меняется тоже, и так вплоть до самого погашения. Выплаты по таким купонам могут быть 2−4 раза в год.

Доход инвестора — это переменный купон. Есть отдельный вид ОФЗ, у которых доходность привязана к инфляции — ОФЗ-ИН. Но в основном инвесторы используют облигации ПК, чтобы обезопасить себя от изменения ставки в сторону повышения. Обычно при росте ставки цена облигации падает и инвестор оказывается в убытке, а в облигациях ПК по-другому: доходность в следующем купоне после повышения ставки начнёт приближаться к её новому значению плюс премия. Если ставка снизится, то купон ПК тоже уменьшится, но всё же будет чуть выше за счёт премии.

ОФЗ-ПД (29) — облигации с постоянным купонным доходом. Минфин заранее обозначает ставку купона, например 7,85 % от номинала. Если номинал облигации 1000 ₽, размер купона будет 78,5 ₽ в год.

Инвестор купил 10 ОФЗ-ПД номиналом 1000 ₽ со сроком погашения 5 лет. Купонная ставка — 7,85 % годовых. Когда он предъявит облигации к погашению, то получит 3 925 ₽ купонного дохода (7,85 % х 5) и 10 000 ₽ за номинал облигаций. Итого 13 925 ₽. Конечно, с этих денег удержат комиссию, но это уже совсем другая история.

Инвестор купил 10 ОФЗ-ФД номиналом 1000 ₽. Каждый год ставка купона чередуется: сначала 5 %, затем 6 %. За 5 лет инвестор получит такую прибыль: 10 000 ₽ + 500 ₽ + 600 ₽ + 500 ₽ + 600 ₽ + 500 ₽ = 12 700 ₽.

ОФЗ-АД (46, 48) — облигации с амортизацией долга. Эмитент не только платит по купонам, но и частично погашает долг. Эти облигации не слишком доходны, но если прогнозируется значительное увеличение процентных ставок, то ОФЗ-АД покупать выгодно. Владелец будет получать часть номинала и реинвестировать эти деньги в новые облигации.

Если вы хотите периодически пользоваться деньгами, но не хотите продавать активы, то такие ОФЗ тоже пригодятся, но встречаются они редко.

ОФЗ-ИН (51, 52) — облигации с индексируемым номиналом. Номинал индексируется на размер инфляции — если она растёт, то и номинал увеличивается. Когда закончится срок обращения, Минфин вернет сумму, проиндексированную на день возврата. Если же инфляция окажется отрицательной, Минфин всё равно вернёт не меньше 1000 ₽.

ОФЗ-н можно досрочно погасить по номиналу. Если сделать это в течение первого года владения, то выплаченный и купонный доход будет потерян. Если после первого года владения — то доход сохранится. Подробнее узнать и купить облигации можно в приложении ВТБ Мои Инвестиции.

Пример по конкретному текущему выпуску ОФЗ-н

Купонный доход платят раз в полгода. Купонная ставка:

- первый купон — 4,10 % годовых;

- второй купон — 4,40 % годовых;

- третий купон — 4,70 % годовых;

- четвёртый купон — 5,00 % годовых;

- пятый купон — 5,30 % годовых;

- шестой купон — 5,73 % годовых.

Доходность ОФЗ

Доходность облигаций федерального займа зависит от ключевой ставки, устанавливаемой Банком России. Чем выше ставка, тем выше доходность. Узнать ставку можно на сайте Банка России. От неё зависят все остальные ставки в стране, в том числе ставка рефинансирования, под которую Банк России выдаёт кредиты коммерческим банкам.

Как заработать на ОФЗ

Способов заработать на облигациях федерального займа несколько.

Получить доход от разницы между покупкой и продажей

Например, вы купили 10 облигаций по 950 ₽ — 9 500 ₽. Потом рыночная цена на них поднялась до 1115 ₽. Если вы продадите облигации, то получите 11 150 ₽, и ваш доход составит 1650 ₽.

Если во время того, как вы держали облигации, эмитент выплачивал купонный доход, то он тоже пойдёт к вам в плюс. Например, 7 % годовых при двух выплатах купонов в год — это 3,5 %, то есть 350 ₽ за одну облигацию и 3 500 ₽ за 10 штук.

Получить купонный доход

Инвесторы покупают облигации по рыночной цене и получают право на доход, например, в виде 7 % годовых. К примеру, доход от 10 облигаций по 1 000 ₽ номиналом будет 700 ₽ в год. Когда наступит дата погашения, инвестор получит назад свои 10 000 ₽ (номинал) + 2 100 ₽ (по 7 % годовых за три года) — итого 12 100 ₽.

Покупать ОФЗ с индивидуального инвестиционного счёта (ИИС)

ИИС — это разновидность брокерского счёта. Только по ИИС можно получить налоговый вычет, а по обычному брокерскому счёту нельзя.

Есть два способа получения вычета: можно оформить вычет типа А и получить до 52 000 ₽ за год при соблюдении определённых условий или оформить вычет типа Б и не платить налог 13 % с дохода, т. е. с прибыли от сделок с облигациями.

Например, в 2021 году вы откроете ИИС и будете каждый год вносить на него 400 000 ₽ и покупать ОФЗ со сроком действия 3 года. В 2024 году вы получите номинал облигаций, купонный доход и налоговый вычет 156 000 ₽ за три года. Доходность такой стратегии может быть 9 % в год. Для сравнения, по данным Банка России средняя доходность по банковским депозитам в мае была меньше 5 % годовых.

Риски ОФЗ

Дефолт эмитента. Теоретически правительство может не расплатиться по долгам, но вероятность этого события невысока.

Массовая распродажа бумаг. Доля иностранных инвесторов на рынке ОФЗ на начало 2020 года — 31,5 %. Если введут новые санкции, которые запрещают иностранным инвесторам держать госбумаги РФ, то иностранцы начнут их продавать. Тогда рыночная стоимость ОФЗ упадёт, а доходность вырастет.

Это хорошо для новых покупателей. Например, зарубежный инвестор купил ОФЗ по цене 100 % от номинала. При распродаже в кризис цена ОФЗ упадет до 90 %. Вы, как новый инвестор, купите по 90 %, и доходность ваших облигаций будет выше. А у иностранного инвестора доходность останется такой же, как была, плюс убыток, хоть и временный, 10 %.

Резкое изменение ключевой ставки ЦБ. Если ключевая ставка растёт, то облигации с фиксированными купонами будут падать в цене. В таком случае лучшей страховкой являются ОФЗ-ПК. Если ставка снижается, можно использовать ОФЗ-ПД, так как с каждым снижением ставки они будут расти в цене.

Где и как купить ОФЗ

Есть первичный рынок и вторичный. Первичный — это где Минфин впервые эмитирует облигации. На нём чаще покупают облигации крупные инвесторы. Вообще участвовать в аукционе могут любые инвесторы — для получения доступа к торгам необходимо обратиться в инвестиционную компанию или банковское учреждение, которые выступают в качестве организатора или агента по размещению. Но зачастую организаторы отказываются сотрудничать с мелкими инвесторами, которые покупают небольшой лот, — это невыгодно.

Затем крупные инвесторы перепродают облигации на вторичном рынке. В ВТБ покупать облигации федерального займа можно в приложении ВТБ Мои Инвестиции или через терминал Quik.

Покупать облигации нужно лотами, но часто 1 лот — 1 штука. При небольших величинах купона можно покупать ОФЗ на любом сроке независимо от даты погашения купона. Однако если купонные доходности будут сильно расти, то выгоднее покупать облигации сразу после выплаты купона — так уплачиваемый НКД будет минимальным.

ОФЗ, как и другие ценные бумаги, можно передавать по наследству. Для этого можно написать завещание или же нотариус оценит стоимость бумаг и распределит доли между наследниками.

Как выбирать ОФЗ

Цели инвестирования. Например, если не хотите думать об изменении ставок, то берите ОФЗ-ПД. Если опасаетесь, что ставки вырастут, то стоит взять ОФЗ-ПК. Если хотите максимально перестраховаться, то покупайте ОФЗ-н. Чтобы застраховаться от инфляции, покупайте ОФЗ-ИН.

Размер купона. Он важен, если вы собираетесь выводить и тратить эти деньги. Тогда нужно соотносить потребности и то, сколько вы получите с облигации. В среднем купонный доход с одной ОФЗ может быть 5−7 % в год.

Срок погашения. Чем он меньше, тем лучше в случае кризиса — цена ОФЗ будет падать меньше. Но учитывайте что доходность по коротким ОФЗ ниже, чем по длинным.

Доходность. Чем выше процент — тем выгоднее покупка.

За что и сколько берутся комиссии и налоги

При покупке ОФЗ брокер удерживает свою комиссию. ОФЗ-н продаются без комиссии. Тарифы ВТБ есть на сайте. Если вы купили ОФЗ дешевле, а продали или погасили дороже, то с разницы нужно заплатить НДФЛ 13 %. Если вы откроете ИИС с налоговым вычетом типа Б, то налог на прибыль платить не будете.

С 1.01.2021 года государство будет удерживать налог с купонного дохода. Резиденты заплатят 13 % или 15 %, а нерезиденты — 30 %.

Памятка

Доходность ОФЗ может быть чуть выше ставки депозита, а бумаги считаются самыми надёжными на фондовом рынке.

Заработать на ОФЗ можно, получая купонный доход, разницу между покупкой и продажей или покупая ОФЗ на ИИС.

Купоны могут быть разными — постоянными или изменяющимися. Перед выбором конкретных ОФЗ лучше посчитать доходность.

Купить ОФЗ можно на биржах или в приложении ВТБ Мои Инвестиции, а ОФЗ-н — в банках-агентах, например в ВТБ.

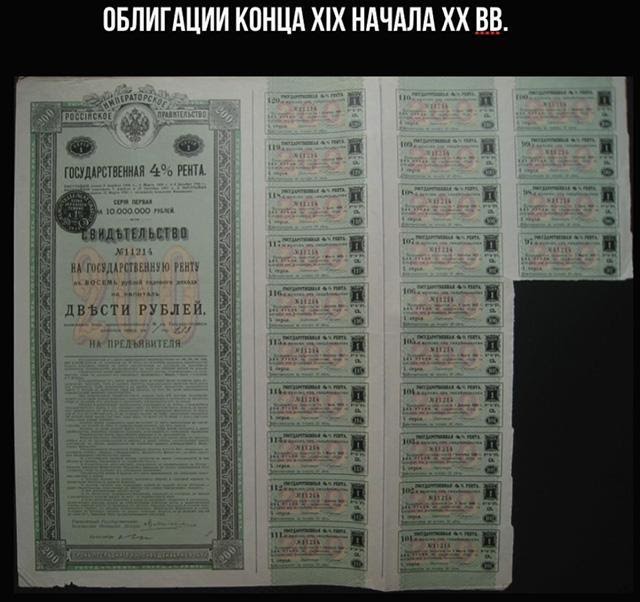

Облигация – это финансовый инструмент, по которому выплачивается на заранее оговоренную сумму в заранее оговоренные периоды времени какой-то процентный доход.

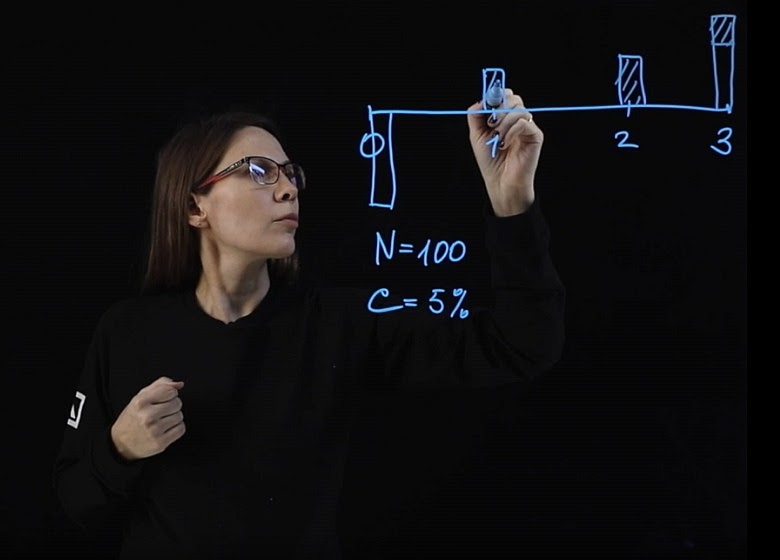

Рассмотрим, как будет выглядеть структура платежей по облигациям. Предположим, у нас есть трехлетняя облигация. При покупке облигации покупатель должен сделать платеж в размере номинала облигации. Пусть в нашем примере номинал облигации N составит 100 рублей. Регулярно будут производиться выплаты купонов по облигации. Купонный платеж измеряется в процентах. Предположим, что он равен пяти процентам (С=5%). В конце срока действия облигации (в момент погашения) держатель получает назад номинал и последний купонный платеж.

Выплаты купона, как показано на рисунке, происходят ежегодно. В принципе, эмитент облигации может назначать любую частоту выплат, например, ежеквартально или раз в полгода.

Бескупонные облигации

Есть также вид облигации, по которой купон не платится вообще – бескупонная облигация (Zero-coupon bond). Такая облигация покупается со скидкой от номинала (с дисконтом). Номинал этой облигации выплачивается при погашении, а в начале покупателем платится некоторая сумма, которая меньше номинала. Прибылью по такой облигации будет разница между ценой покупки облигации и номиналом этой облигации. Предположим, ее номинал сто рублей N=100, и дисконт по этой облигации составляет пять процентов d=5%, погашение через год. Согласно формуле дисконтирования, текущая стоимость облигации будет равна номиналу, дисконтированному по этой ставке в пять процентов.

Это пример расчета справедливой цены самой простой облигации. Следует отметить, что если бескупонная облигация со сроком действия на год выпущена не сегодня, а, скажем, полгода назад, и мы хотим ее купить, цена облигации будет выше. Потому что за счет того, что уже прошло полгода, мы будем дисконтировать по меньшей процентной ставке, и, соответственно, облигация будет стоить дороже.

Срок действия по облигациям называется maturity. В момент maturity (выплаты номинала) стоимость облигации будет равняться ее номиналу, в нашем примере – ста рублям.

Цена купонной облигации

Давайте попробуем посчитать цену купонной облигации. Способ расчета будет очень похож на расчет бескупонной облигации. Вспомним, о чем говорилось ранее про дисконтирование: для того чтобы узнать стоимость облигации, нам нужно каждый купонный платеж привести к текущему моменту времени и просуммировать выплаты. Запишем это.

Цена облигации будет состоять из трех частей: первый купон, дисконтированный по процентной ставке на один год, плюс второй купон, дисконтированный по процентной ставке на два года, и плюс последний купон, плюс номинал, или face value облигации, дисконтированный по процентной ставке на три года.

Рассмотрим, как будет выглядеть формула расчета цены облигации, если количество периодов начисления процентов не три, а больше. В общем виде мы получим сумму дисконтированных купонных доходов при значении n от единицы до T (количество периодов) плюс последняя выплата номинала нашей облигации, дисконтированная по ставке, которая действует на период времени T.

Как видите, не обязательно запоминать формулу расчета, ее легко можно вывести из общих соображений относительно того, какая структура платежей по данному продукту.

Доходность к погашению

Одним из важных показателей облигации как инструмента является понятие доходности к погашению (Yield to Maturity). Это единая процентная ставка доходности облигации, которую получит держатель в том случае, если облигацию он держит до самого погашения, то есть ждет выплаты всех купонов и номинала в конце (а не продает ее в середине). Как определить эту доходность?

Для бескупонной облигации все достаточно просто – та ставка дисконта, с которой мы покупаем нашу облигацию, и будет являться доходностью к погашению. В нашем примере при покупке с дисконтом пять процентов доходность по облигации составит пять процентов. А как быть с купонной облигацией? Дело в том, что каждый купон дисконтируется по своей собственной ставке. Пока мы опустим, каким образом рассчитываются эти ставки (они рассчитываются исходя из текущих цен инструментов). Чтобы узнать доходность облигации к погашению, нужно, зная текущую цену облигации, вместо процентных ставок, по которым мы дисконтируем, подставить единую ставку. Решив уравнение n-ой степени, можно определить размер этой самой доходности.

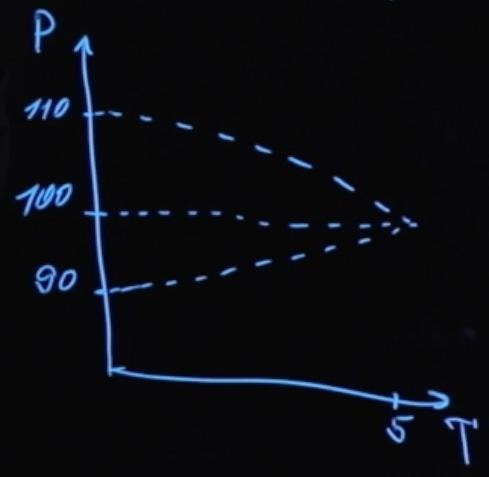

Стоит также отметить, что важным фактором, влияющим на цену облигации, являются процентные ставки. Если мы держим облигацию до погашения, то на нас изменение процентных ставок никак не влияет, потому что нам не важно, как меняется текущая цена облигации, мы ее держим ради купонного дохода. Если же мы хотим облигацию продать в течение срока ее действия, то важно понимать, что изменение процентных ставок приводит к изменению цены облигации.

Так, если мы сегодня купили облигацию за сто рублей, то при росте процентных ставок цена облигации изменится, облигация будет стоить дешевле. Изменение процентных ставок и цены облигации обратны – если процентные ставки растут, цена облигации снижается, и наоборот (если процентные ставки снижаются, то цена облигации растет).

Немного истории

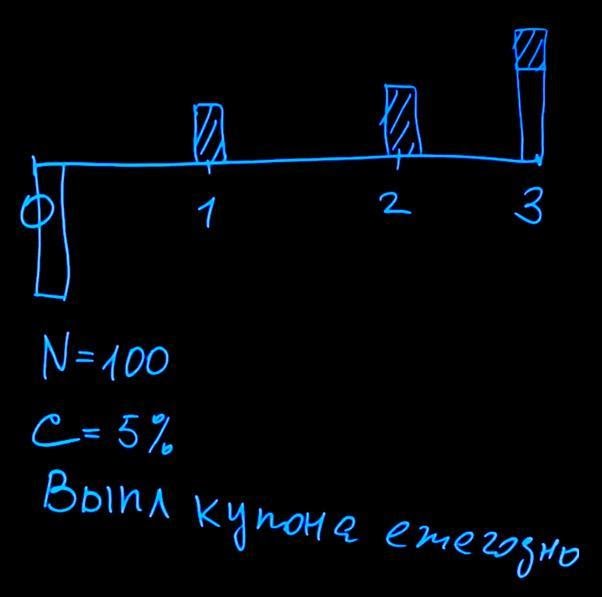

Как вы думаете, когда впервые появилась облигация? Честно говоря, когда я впервые узнала об этом финансовом инструменте, я думала, что это что-то, что было изобретено в XIX веке для торговли на американских биржах. Оказывается, первые облигации были изобретены шесть веков назад. Одним из первых эмитентов была Ост-Индская компания, которая занималась тем, что перевозила специи, и ей было даже совершено несколько крупных географических открытий. Это была крупнейшая компания своего времени, ее капитализация в пересчете на нынешние деньги составляла более семи триллионов долларов. Это больше, чем капитализация Apple и Google. Неудивительно, что такая огромная компания активно привлекала заемные средства на свои масштабные экспедиции. На изображении ниже вы можете видеть, как выглядели облигации этой компании от 1622 года.

Уже в девятнадцатом веке облигации использовались массово. Так, например, облигации выпускались Российской империей.

Все дело в том, что в XIX веке облигации выпускались на листе бумаги, который представлял из себя саму ценную бумагу и часть, на которой располагались купоны.

В каждом купоне указывался размер выплаты по этому купону и время, когда можно прийти и получить выплату. Для того, чтобы купон оплатили, необходимо было вырезать его из листа бумаги и предъявить. Владельцы облигаций стригли купоны и получали доход со своих вложений.

Кто может выпустить облигации? Ограничений нет, и эмитентом облигации может быть кто угодно. Облигации выпускают государства, городские муниципалитеты, коммерческие компании. Даже мелкие компании могут выпустить свои облигации. В зависимости от эмитента облигации будут иметь разное кредитное качество. Эту тему мы рассмотрим чуть ниже.

На рынке существуют определенные соглашения, которыми пользуются все его участники. При заключении сделок эти соглашения отдельно даже не оговариваются — это, своего рода, общее понимание. Касается оно и цен на облигации.

Цена облигации – это по сути процент от номинала облигации. Допустим, номинал облигации — тысяча или десять тысяч рублей. Если мы попросим продавца облигации назвать ее цену, он назовет цифры, например, 98, 100 или 105. Эти числа определяются процентами от номинала облигации, то есть цена облигации – это процент от ее номинала. Таким образом, если нам называют цену меньше ста, это означает, что облигация торгуется со скидкой (с дисконтом). Если облигацию нам продают за сто – означает, что ее продают по номиналу (Par Value). Ну, а если цена на облигацию оказывается выше ста, значит, она торгуется с премией.

Почему облигация может продаваться с дисконтом либо с премией? Если процентная ставка по купону выше существующих рыночных процентных ставок, то такая облигация скорее всего будет продаваться с премией, потому что это возможность для покупателя облигации заработать больший купонный доход, чем по другим существующим на рынках инструментам. Поэтому данная возможность закладывается в цену облигации, при приобретении покупатель платит больше, чем номинал.

Аналогично с дисконтированием. Если у нас получается, что процентная ставка по купону ниже, чем существующие на рынке процентные ставки, то покупателю будет предложена скидка от номинала облигации для того, чтобы он эту облигацию купил.

Соглашение о подсчете дней

Еще одним важным рыночным соглашением на рынке облигаций является соглашение о подсчете дней (Day count convention). Вспомним формулу расчета цены облигации и обсудим, что же такое Day count convention.

Цена облигации равняется сумме дисконтированных купонных платежей плюс дисконтированный номинал облигации. В частном случае, если у нас происходит начисление купонного дохода чаще, чем раз в год, то так как ставка rn выражена в годовом выражении, то должен появиться множитель. Он будет приводить эту ставку к той частоте начислений, которая предусмотрена эмитентом облигации.

Предположим, начисление происходит ежеквартально, то есть четыре раза в год. Тогда каждая ставка rn должна быть умножена на одну четвертую. Казалось бы, все просто, но не тут-то было. В зависимости от рынка и от эмитента существует понятие Day count convention. Оно говорит о том, что в качестве множителя степени нужно использовать текущее количество дней (например, в квартале или в месяце), прошедшее между купонными выплатами, деленное на 360 или 365.

В литературе можно встретить следующие выражения:

Кроме этого, встречается запись ACT/ACT. Таким образом, если начисление купонного дохода происходит ежемесячно и в текущем месяце 31 день, мы должны считать как 31/365(или 31/366 для високосного года). Также удобно использовать соглашение, когда независимо от месяца и от года множитель для вычисления выплат для дисконтирования купонов выбирается 30/360.

Грязная и чистая цены

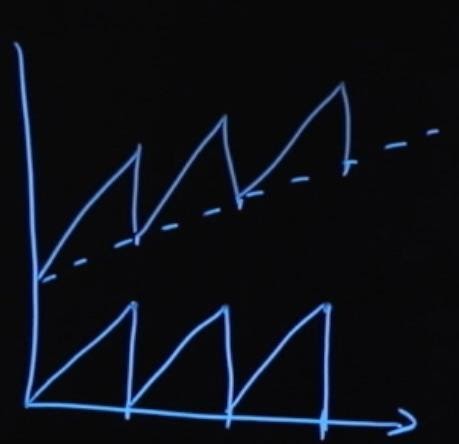

Изобразим графически, как меняется стоимость облигации. Допустим, у нас есть облигация, и через определенные периоды времени должно происходить начисление купона по ней. Если мы не учитываем купонные начисления, то цена облигации меняется примерно так:

Однако из-за того, что есть купонный доход, который с каждым днем в периоде становится все больше и больше, этот купонный доход будет начисляться, выплачиваться и обнуляться в конце каждого периода начисления купона.

Если мы сложим эти два графика, то увидим, что цена облигации меняется примерно так:

Когда мы смотрим в какой-то информационный терминал, или кто-то предлагает нам облигацию по какой-то цене, она всегда предлагается нам по чистой цене (пунктирная линия). Происходит это потому, что это удобно – смотря на цену, мы лучше понимаем взаимосвязь цены с процентными ставками и можем не учитывать накопленный купонный доход. При этом, когда при покупке облигации происходит расчет по ней, всегда выплачивается грязная цена облигации (чистая цена, которая котировалась, плюс процентный доход, который на тот момент накопился).

Поэтому, покупая облигацию по чистой цене 90, вы должны также иметь средства, чтобы доплатить продавцу надбавку в виде купонного дохода по этой облигации.

Это, пожалуй, все основные моменты, которые следует знать, когда мы говорим о ценах на облигации и о том, как они котируются и рассчитываются.

Что влияет на цены облигаций? Как было сказано ранее, связь цены облигации и процентных ставок на рынке имеет обратно пропорциональную зависимость. Также на цены облигации влияет и время, оставшееся до погашения. Изобразим это схематически.

Допустим у нас было три облигации. Одна торговалась по номиналу, еще одна торговалась с какой-то премией, и третья облигация торговалась с дисконтом. Будем считать, что все три облигации имели одинаковый срок погашения – пять лет. Цена этих облигаций будет меняться в зависимости от времени до погашения:

P – цена, а T – время, оставшееся до погашения. Облигации, которые продаются с премией, по мере приближения к моменту погашения падают в цене до номинального значения. Облигации которые продаются со скидкой, по мере приближения к моменту погашения растут в цене до номинального значения. Стоимость облигации, продаваемой по номиналу, не зависит от оставшегося времени до погашения.

Обратите внимание, что это касается только зависимости цены от времени до момента погашения. На стоимость облигации может влиять целый ряд иных факторов, например, изменение процентных ставок на рынке, которое оказывает свое отдельное влияние (при росте процентных ставок цена облигации уменьшается, при снижении процентных ставок цена облигации растет).

Пример с использованием грязной и чистой цен и соглашением о подсчете дней

У нас есть облигация на три года. Купон, который выплачивается по этой облигации, равняется 5%. Доходность этой облигации равняется 4,5%. Доходность по-английски звучит как Yield to Maturity, и далее для удобства мы будем использовать английский акроним YMT.

3Y, С = 5%

YMT = 4,5%

Купон по облигации выплачивается раз в год. Выглядит это так: в течении года накапливается купонный доход и выплачивается в конце года. То же самое происходит во второй год. В третий год выплачивается купонный доход, и возвращается номинал облигации держателю.

Наша облигация выпущена 15 мая 2019 года, а 1 июня 2019 года мы решили ее кому-то продать. Какая должна быть цена? Давайте вспомним, что цена облигации равняется сумме дисконтированных купонных платежей плюс дисконтированный номинал нашей облигации.

Отсюда мы получим следующее: до выплаты первого купона пройдет 349 дней. До выплаты второго купона — 714 дней. И последний купон вместе с номиналом облигации будет выплачен через 1079 дней.

Эти дни нам нужны для того, чтобы точно рассчитать купонные выплаты, используя соглашение о подсчете дней.

Будем использовать здесь соглашение о подсчете дней в следующем виде: ACT/365. Тогда цена облигации будет равна купону (5%), умноженному на номинал облигации, который равен 100, деленному на единицу плюс процентная ставка доходности, в степени 349/365 (это то количество дней, которое у нас остается с момента покупки до выплаты первого купона).

Аналогично следующий купон: пять, деленное на единицу плюс доходность, в степени 714/365 (это сколько осталось до выплаты второго купона). И купон плюс номинал облигации, который будет выплачен в конце третьего года, деленное на единицу плюс доходность, в степени 1079/365. Все это будет равняться 101,57.

Что это за цена? Это грязная цена облигации. Потому как она включает в себя весь накопленный купонный доход при выплате в первый год. Но мы покупаем облигацию и выплачиваем при этом продавцу накопленный купонный доход за первые 17 дней. Чтобы вычислить чистую цену, нам необходимо посчитать накопленный купонный доход, который будет равняться купону (5 рублей), умноженному на 17/365 (это то, сколько держатель облигации получал доход), что в итоге будет равняться 0,23 руб.

Тогда мы можем посчитать, чему будет равна чистая цена облигации. Та самая, которую мы можем увидеть в информационном терминале.

PC (цена чистая — clean) равняется PD (цена грязная — dirty) минус накопленный купонный доход. Подставим значения, и у нас получится:

PC = 101,57 — 0,23 = 101,34

Легко увидеть, что мы получили бы совершенно другую цену, если бы соглашение о подсчете дней было бы другое. Вот почему важно учитывать соглашение о подсчете дней, действующее для конкретного инструмента на том рынке, на котором вы его покупаете.

Читайте также: