Какая организация предоставляет физическим лицам доступ на биржу

Обновлено: 30.06.2024

Федеральный закон от 28.06.2021 № 219 внёс изменения в закон о занятости в России. Изменения должны упростить взаимодействие с центрами занятости населения (ЦЗН) и усилить гарантии трудоустройства инвалидов.

Рассказываем, как работодателям выполнить обязанности, возложенные на них новыми поправками.

Вот три пункта, которые в обязательном порядке должны делать работодатели.

к работодателям со среднесписочной численностью сотрудников больше 25 человек;

к юридическим лицам, в уставном капитале которых присутствует доля участия РФ, субъекта России, либо муниципального образования;

к вновь созданным, в том числе реорганизованным компаниям, со средней списочной численностью работников больше 25.

Информация о свободных трудовых местах должна быть актуальной и достоверной. Размещайте как можно больше данных: какие должности пустуют, на каких условиях вы готовы привлечь кандидатов. Если есть рабочие места, специально оборудованные для инвалидов, — обязательно укажите.

Компании с численностью сотрудников меньше 25 могут продолжить передавать сведения в органы занятости по старинке: в бумажной форме или через Госуслуги.

Сроки передачи информации о свободных рабочих местах и вакансиях устанавливает законодательство субъектов. Например, в Ростовской области работодатели передают сведения в центры занятости до пятого числа месяца, идущего за отчётным, а в Краснодарском крае — до 28 числа текущего месяца. Поскольку единой даты нет, смотрите срок на официальном сайте вашей региональной службы занятости.

Если у вас есть учётная запись на Госуслугах , можете воспользоваться ей.

Когда начинать: с 01.01.2022 года.

2. Уведомлять службы занятости об итогах собеседования с соискателями, направленными ЦЗН

Зачастую органы занятости направляют безработных в компании, которые нуждаются в сотрудниках. Тогда работодатель обязан отчитаться перед ЦЗН о результатах собеседования.

Если работодатель решил нанять на работу такого кандидата, он должен сообщить об этом в службу занятости в пятидневный срок одним из двух способов:

Вернуть в ЦЗН бумажное направление, выданное соискателю.

В случае принятия отрицательного решения по кандидату, работодатель может уведомить службу занятости дистанционно через портал, либо сделать отметку в бумажном направлении. В любом случае необходимо указать дату явки соискателя, предложенные ему варианты работы и причину отказа.

Когда начинать: с 01.07.2021 года.

3. Принимать на работу людей с ограниченными возможностями

Каждая крупная организация обязана соблюдать квоту по приёму на работу сотрудников с инвалидностью. Это необходимо, чтобы инвалиды не были ущемлены в своих трудовых правах.

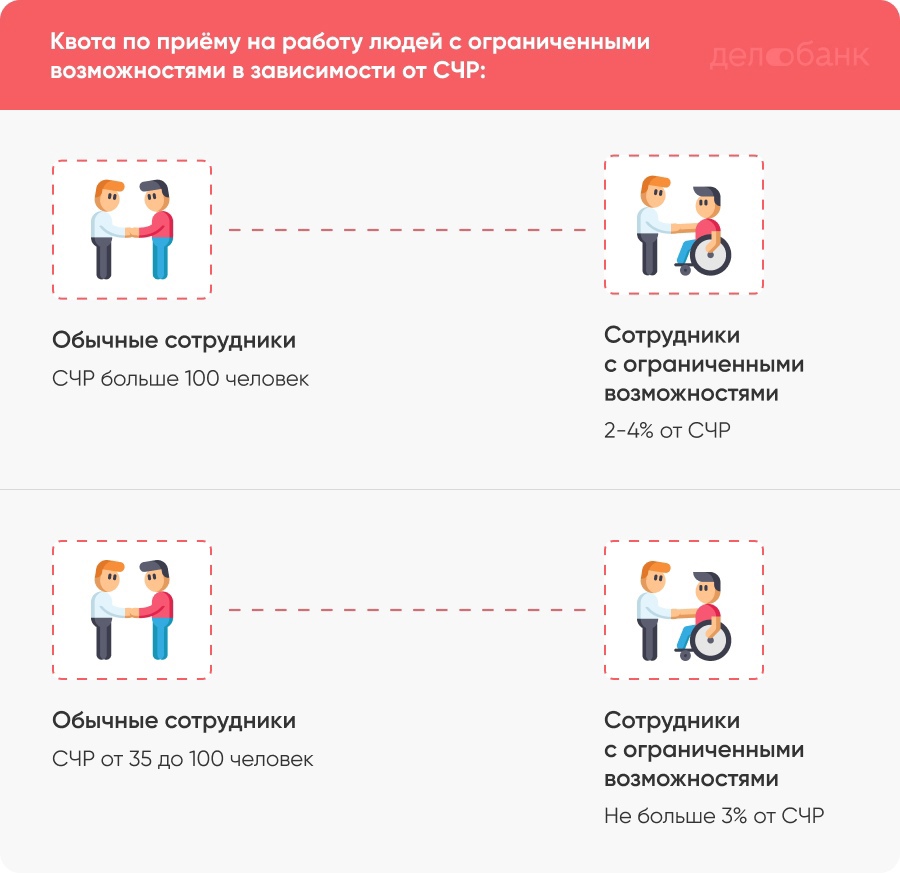

Квота для приёма в организацию людей с ограниченными возможностями зависит от среднесписочной численности работников (СЧР):

Для расчёта квоты в средней списочной численности сотрудников не учитываются:

Работники филиалов и представительств из других регионов. Для них будет установлена собственная квота.

Квоту будет устанавливать региональное законодательство.

Антон Котяков, министр труда и соцзащиты России После вступления в силу закона квоту по трудоустройству в отношении граждан с ограниченными возможностями нельзя будет выполнить формально, создав рабочие места лишь на бумаге. Изменения нормативной базы дадут больше возможностей для реализации своего трудового потенциала граждан с инвалидностью.

В связи с поправками в закон о занятости работодатели выполнят квоту по трудоустройству инвалидов в случае фактического приёма на работу. Принять фактически — значит заключить с сотрудником трудовой договор, а не просто создать видимость наличия рабочего места.

Когда начинать: с 01.03.2022 года.

Ответственность за нарушение закона о занятости

Ключевая обязанность работодателей — ежемесячно представлять в органы занятости данные о свободных рабочих местах, в том числе для людей с инвалидностью, содействовать трудоустройству граждан, испытывающих трудности в поиске работы.

За несоблюдение закона о занятости прокуратура по результатам проверки может наложить штраф на должностных лиц до 500 руб., на юрлиц — до 5 тыс. руб., согласно ст. 19.7 КоАП .

Коротко о главном

С 1 марта 2022 года компании обяжут соблюдать региональные квоты по трудоустройству инвалидов. Для организаций со среднесписочной численностью работников больше 100 квота составит 2-4% от СЧР. Для компаний с численностью сотрудников от 35 до 100 квота составит не больше 3% от СЧР. Квота будет считаться выполненной при заключении трудового договора с сотрудником-инвалидом.

Согласно американской статистике 90% богатейших людей в мире, так или иначе имеют отношение к торговле на фондовых рынках. Капитал миллиардеров в той или иной степени задействован в ежедневных торгах. Фондовый рынок – это место безграничных возможностей для заработка.

Акции присутствуют в портфеле каждого трейдера. Они относятся к инвестиционным инструментам с высокой категорией рисков, поэтому торговать следует при наличии должной теоретической подготовки и достаточного опыта. Доходность ликвидных акций американских или российских компаний составляет до 50-100% годовых. Самыми ликвидными считаются акции, торгуемые на американских фондовых площадках.

Как купить акции, или с чего начать работу на фондовом рынке?

Купить акции или облигации компании физическое лицо может только на специализированной для такой торговли площадке – бирже, где ведется торговля инвестиционными инструментами любого типа.

Прямой доступ к биржевой площадке для физического лица закрыт. Получить возможность участвовать в торгах допускается через брокера, который выступает посредником. Перед покупкой акции инвестор выполняет следующие действия:

- Выбрать брокера.

- Открыть счет.

- Ввести на счет деньги.

- Определиться с эмитентами, которые будут входить в инвестиционный портфель, самостоятельно или с помощью управляющего.

- Купить акции выбранных компаний.

Для осуществления брокерской деятельности финучреждениям необходимо иметь лицензию. Часто брокерами выступают банки, иногда специально образованная для таких целей компания – управляющая или инвестиционная. Основные функции, выполняемые брокерскими компаниями:

- ведет учет полученных от клиента денежных средств на счете;

- регистрирует физическое лицо на биржах, где тот будет вести торговлю;

- предоставляет информацию о торгах, актуальных котировках и других важных новостях;

- сдает налоговую отчетность по клиентам.

Как выбрать брокера для торговли на бирже?

Брокер является финансовым партнером. Сотрудничество с ним должно приносить клиенту положительные эмоции и минимум сложностей. Выбор брокера можно осуществлять по таким параметрам:

- обязательное наличие лицензии на осуществление брокерской деятельности (лицензия на такой вид деятельности выдается бессрочно ЦБ РФ, лишить ее также может главный регулятор);

- рейтинг со стабильным прогнозом (обращать внимание на брокеров с рейтингами от одного из известных международных рейтинговых агентств - Standard & Poor's, Moody’s или Fitch Ratings, которые задают стандарты для оценки финансовых показателей инвестиционных компаний или банков);

- не высокие тарифы;

- размер минимального стартового депозита (одни брокеры позволяют начать торговлю с минимальными вложениями, другие – ориентированы на инвесторов с большими капиталами от 1 млн рублей и выше);

- наличие мобильного приложения;

- наличие программ доверительного управления (тем клиентам, которые не готовы сами вникать в тонкости биржевой торговли предоставляется управляющий, который формирует инвестиционный портфель с учетом рисков и пожеланий клиента);

- доступ ко всем международным торговым площадкам (такое предлагают не все брокеры, обычно ограничиваются российскими);

- дистанционное открытие счета;

- наличие программа обучения и консультирования (чем больше брокер заинтересован у успешной торговли клиентов, тем больше вариантов обучения предлагает, многие из которых могут быть бесплатными или условно-платными – при пополнении счета на определенную сумму, открывается доступ к дополнительным обучающим материалам).

Важно. Самые ликвидные акции торгуются на международных площадках: американских биржах, европейских или азиатских. Доходность по акциям американских крупных корпораций доходит до 70-100% годовых. По статистике, объемы российских торгов составляют лишь около 1% от мирового. Поэтому реальные капиталы и доходы находятся за пределами нашей страны.

Другим вариантом выбора брокера считается анализ статистики Московской Биржи по количеству капитала, находящегося в обороте у посредника. На основании анализа общих финансовых показателей, выделяются следующие управляющие компании, предоставляющие максимальные возможности своим клиентам для работы на фондовом рынке:

- БКС. Один из старейших брокеров. Образует целую финансовую корпорацию: банк, брокер и депозитарий. Разработал собственную платформу с большим количеством бесплатного материала для обучения основам торговли на фондовых рынках (Инвестиции101).

- Сбербанк. Заслуженно пользуется доверием клиентов, как самая стабильная и крупная финансовая организация в стране. Сам банк выступает брокером.

- ВТБ. Также является одновременно банком. Один из крупнейших и системообразующих в стране.

- Открытие брокер. Еще одна старейшая компания, которая работает более 20 лет.

- Финам. Предлагает своим клиентам полный спектр услуг по торговле: брокер, депозитарий и банк. Большое количество обучающего материала в свободном доступе.

- КИТ Финанс Брокер. Ведет деятельность с 2000 года.

- Тинькоф инвестиции. Довольно молодая компания, активно набирающая обороты. По количеству привлеченных клиентов входит в лидеры сегмента.

При открытии брокерского счета следует обратить внимание на ИИС и дополнительные льготы, которые он предоставляет клиентам.

Важно. Большинство брокеров в России предоставляют доступ к работе на любых площадках: российских и международных. Для работы с американскими акциями (и другими активами) по российскому законодательству введено ограничение. Физическое лицо должно обладать статусом квалифицированного инвестора для доступа к любым инструментам, обращающимся на международных фондовых рынках. Получить предлагается у каждого брокера, с выполнением одного из обязательных условий.

Статус квалифицированного инвестора: условия получения и для чего необходим

Получение статуса квалифицированного инвестора (КИ) проходит через сертификацию. Статус подтверждается уполномоченным юридическим лицом: брокером, управляющей компанией.

- общая стоимость всех ценных бумаг, находящихся во владении составляет более 6 млн рублей;

- есть наличные денежные средства на общую сумму 6 млн рублей;

- есть опыт торговли ценными бумагами от 2 лет (при работе с квалифицированным инвестором) или от 3 лет при работе с организацией, не имеющей статуса;

- количество совершенных сделок за последний месяц не менее одной. И не менее 10 за квартал (при этом объем совершенных сделок не менее 6 млн рублей);

- высшее экономическое образование (в аккредитованном вузе) или аттестат специалиста финансового рынка (типы аттестатов перечислены в Указании ЦБ РФ №3629-У, это, например, сертификат ФСФР).

У каждого брокера существует определенных набор активов, к которым инвестор получает доступ при получении статуса КИ. Об этих инструментах следует уточнять заранее.

Иностранные брокеры - вариант торговли американскими акциями без статуса КИ

Одним из вариантов торговли с иностранными активами без получения статуса квалифицированного инвестора считается открытие счета у зарубежных брокеров. Самыми авторитетными считаются:

- Fidelity. Одна из крупнейших компаний в мире, основанная в 1946 году.

- Interactive Brokers. Один из известнейших американских брокеров, пользуется заслуженной популярностью у многих российских трейдеров.

- E*Trade. Еще одна авторитетная американская торговая площадка, существующая с 1982 года.

- TD Ameritrade.

- Charles Schwab.

Помимо отсутствия необходимости получения статуса КИ есть другие преимущества работы на американских площадках, среди которых: налог на дивиденды 13% (вместо 30%, которые удерживаются российскими биржами при торговле американскими акциями), огромное количество инструментов, в частности ETF.

Важно. Не все иностранные брокеры готовы открывать счета нерезидентам. Также у многих установлен минимальный порог инвестирования при открытии счета – от 10 тысяч долларов.

Где хранятся приобретенные инвестором акции?

При открытии брокерского счета клиенту, одновременно открывается другой счет для специальных операций. Депозитарный счет, который ведет учет всех купленных ценных бумаг на бирже. Депозитарными счетами ведает депозитарий – отдельная организация, занимающаяся регистрацией и учетом размещенных акций. Крупные брокеры имеют свой депозитарий – так удобнее.

Важно. При переходе к другому брокеру, все приобретенные активы, размещенные в депозитарии, по заявлению переносятся на хранение к новому брокеру и депозитарию. Если брокер и депозитарий – это одно лицо, то заявление пишется брокеру. Если брокер пользуется услугами сторонней компании по обслуживанию депозитарных счетов, заявление следует писать регистратору или привлечь к этому нового брокера.

Сколько нужно денег для покупки акций?

Акции выпускаются разными компаниями, которые отличаются размерами капитала и оборотов.

Торговля акциями на зарубежных площадках дает безграничные возможности. Ликвидность акций американских компаний достаточно высокая, чтобы на покупке акций мог заработать любой инвестор с любым размером капитала. Стоимость акций также различная: есть варианты за 10 долларов, а есть более дорогие бумаги, цена за 1 акцию которых доходит от 1 тысячи до нескольких тысяч долларов.

Например, акции Freeport-McMoRan Inc. – компании, занимающейся производством меди и являющейся одной из крупнейших компаний по производству золота, в августе 2019 года стоили в районе 9 долларов, в августе 2020 года их цена составляет 15 долларов. Годовая доходность около 72%.

Так, акции компании AMD – американская транснациональная компания, занимающаяся производством микропроцессоров, разработкой технологий для компьютеров, в августе 2019 торговалась за 29-34 долларов за 1 акцию. В августе 2020 года стоимость одной акции уже 81-85 долларов. Доходность актива за год около 170%.

Одна из самых известных компаний Apple в августе 2020 года торгуется в районе 500 долларов, что выше на 139% по сравнению с ценой августа 2019 года – в районе 200 долларов за акцию.

Еще одна известная российскому пользователю компания Adobe, показала доходность по акциям 80% за последние 12 месяцев: стоимость акций с августа 2019 года в размере 270-285 долларов поднялась до 516 дол. в августе 2020 года. За последние пять лет доходность составила 442% годовых (с цены 70-80 долларов в августе 2015 до 516 дол. в 2020 году).

Важно. Работа с акциями предполагает долгосрочную торговлю. Максимальную доходность активы показывают за несколько лет (от 12 месяцев и более). Однако, предыдущая доходность не гарантирует получения прибыли в будущем.

Как зарабатывать на акциях: выбор компании-эмитента и особенности торговли акциями

Для того, чтобы выбрать акции, с которыми трейдер начнет работу на фондовом рынке, нужно определиться компанией. Прогнозируемая доходность акций напрямую зависит от финансовых показателей компании, являющейся эмитентом. Общие правила для выбора следующие:

- Какая ликвидность у акций, чем она выше, тем лучше;

- Какой рост прогнозируется по акции. Подобные аналитические обзоры регулярно делаются аналитиками известных брокерских компаний. Важно приобрести акции в нужный момент – когда цена находится на минимуме или в зоне коррекции с ожиданием дальнейшего роста.

- Познакомиться с бизнесом компании, выпускающей акции. Понять его перспективы и потенциал роста, изучить бухгалтерскую отчетность.

- Провести анализ компании-эмитента (в сравнении с конкурентами) с использованием специальных производных финансовых показателей – мультипликаторов (самые важные среди них):

- P/E показывает отношение капитализации компании к чистой прибыли (отношение стоимости одной акции к прибыли по этой акции). Считается, чем ниже показатель, тем лучше. По нашему рынку значение в районе 6 – это хороший показатель и к компании стоит присмотреться, для американского – ниже 25. Нельзя использовать для анализа работы компаний с отрицательным балансом.

- P/S – отношение текущей цены компании к ее годовой выручке. Значение 2 – это норма, ниже 1 – это отлично.

- EV/EBITDA показывает способность эмитента оплачивать текущие кредиты. Чем показатель ниже, тем лучше.

- ROE показывает рентабельность собственного капитала компании без заемных средств. Чем выше, тем лучше – считается, что показатель должен быть выше ставки среднегодовой ставки по облигациям иначе нет смысла вкладываться в акции подобной компании.

- ROA – отношение совокупного капитала компании (с учетом кредитных обязательств) к полученной прибыли, показывает насколько результативно компания используется имеющие активы. Чем выше показатель, тем лучше для эмитента.

- D/E покажет отношение собственного капитала компании к заемному. Оптимальное значение для финансово устойчивых компаний 1-1,5.

Формировать инвестиционный портфель следует по принципу диверсификации – одному из главных правил при торговле финансовыми активами, в частности, теми, которые отличаются высокой волатильностью. Акции к ним относятся, поскольку могут сильно реагировать на внешнеэкономические факторы. С учетом этого следует выбирать акции разных эмитентов, из разных отраслей, показывающих различную динамику. Не вкладываться в акции из одного сегмента рыночного сектора. В случае негативных событий, все акции могут резко снизиться и привести к потере депозита. В то время как если часть портфеля была вложена в другую отрасль – реакция оказалась бы менее сильной или вообще отсутствовала.

Важно. Анализ компании с помощью мультипликаторов помогает выявить недооцененные компании, которые в ближайшей перспективе могут принести высокую доходность владельцу. Или, наоборот, показать сигналы для приближающегося падения стоимости активов. Как говорит один из самых богатых людей мира (и успешных трейдеров) Уоррен Баффет вкладывать деньги следует в акции тех компаний, в бизнесе которых инвестор разбирается. Анализ эмитента по главным финансовым показателям обязателен для успешной торговли. Но не является основополагающим и универсальным.

Заключение

Грамотный выбор компании-эмитента делает покупку акций перспективной для получения прибыли.

Для того, чтобы купить акции и заработать на этой сделке, важно грамотно выбрать брокера, торговую стратегию, проанализировать наиболее подходящие варианты компаний-эмитентов. Определиться с инвестиционной стратегией и сроком, на который совершаются сделки. Покупка акций – это долгосрочные инвестиции, которые позволяют зарабатывать не только на повышении стоимости цены актива, но и на получении регулярно выплачиваемых дивидендов.

АКЦИЯ ПРОДЛЕНА

На Московской бирже представлены 264 акции от 213 эмитентов. А на Санкт-Петербургской бирже торгуется около 1600 акций иностранных компаний. Покупка зарубежных акций дает широкие возможности по поиску инвестиционных идей и диверсификации портфеля по отраслям и эмитентам. Вложения в валюте позволяют защитить капитал от обесценения рубля и инфляции.

Торговля акциями зарубежных компаний, по сути, идентична инвестициям в бумаги российских эмитентов за некоторыми исключениями. Об этих исключениях и пойдет речь в данном материале.

NYSE или Санкт-Петербургская биржа?

Акциями США можно торговать непосредственно на американских торговых площадках NYSE, NASDAQ и NYSE MKT/Arca (AMEX) или на Санкт-Петербургской Бирже (далее: Биржа СПБ).

При прямом выходе на американский рынок инвестор получает доступ к 3 500 ликвидным инструментам. На Бирже СПБ их всего около 1 600. Однако этим преимуществом могут воспользоваться только квалифицированные инвесторы. Для всех остальных список инструментов на сравниваемых площадках будет примерно одинаков.

Оборот торгов на американских биржах несопоставимо выше, чем на Бирже СПБ. Поэтому инвесторам с крупным капиталом будет проще найти необходимую ликвидность непосредственно на рынке США.

Комиссионные расходы на сравниваемых площадках зависят от конкретного тарифного плана. Как правило, доступ на американские биржи обходится чуть дороже, хотя в некоторых случаях разницы может не быть.

Бумаги на Бирже СПБ могут быть куплены на ИИС с сохранением всех полагающихся вычетов. На зарубежных площадках этого сделать нельзя. В качестве торгового терминала можно использовать привычный QUIK или приложение БКС Мир инвестиций.

Таким образом, начинать знакомство с акциями США и Европы удобно через Санкт-Петербургскую биржу.

Расписание торгов

Торги на Бирже СПБ в течение дня разбиты на 3 сессии:

- Утренняя дополнительная сессия с 7:00 до 10:00 по МСК

Основная сессия с 10:00 до 19:00 по МСК

Дополнительная сессия с 19:00 до 01:45 следующего календарного дня по МСК

Подробное расписание торгов можно посмотреть на сайте биржи.

Торги на американских биржах NYSE, NASDAQ и NYSE MKT/Arca (AMEX) также разделены на 3 сессии. Указаны часы торгов в зимнее время. В летний период торги смещаются на 1 час назад:

- Премаркет с 12:00 до 17:30 по МСК

Основная сессия с 17:30 до 00:00 по МСК

Постмаркет с 00:00 до 04:00 следующего календарного дня по МСК.

Валютные и рублевые остатки

Покупать американские акции удобно в рамках услуги единый брокерский счет (ЕБС). Это значит, что после внесения средств на брокерский счет инвестору не нужно специально переводить средства между торговыми площадками (Московская биржа, Биржа СПБ, международные рынки). Он может просто выбрать интересующую бумагу и совершить сделку.

Но следует помнить, что американские бумаги торгуются в долларах США. При покупке такой акции не всегда происходит автоматическая конвертация валюты. Это значит, что если на счете будет недостаточно долларов для покупки, то акция может быть куплена за счет кредитного плеча. Это может привести к незапланированным расходам.

Стоит также помнить, что налоги и некоторые комиссионные расходы списываются только в рублях. Если рублей на счете недостаточно, то брокер может отклонить заявку или вовремя не удержать налоги и инвестору придется уплачивать их в ФНС самостоятельно. Необходимо помнить об этих нюансах и следить за рублевыми и валютными остатками на счете.

Ввод и вывод денежных средств с брокерского счета в евро или долларах США может облагаться комиссией. Обязательно обращайте внимания на такие условия при выборе тарифа.

Налоги

Подробные условия по налогам обязательно уточняйте у своего финансового советника, на горячей линии или обратитесь в ФНС. Информация ниже имеет исключительно ознакомительный характер и не является исчерпывающей.

Налоговая декларация. Если с доходов от операций с иностранными ценными бумагами налоговым агентом не был удержан налог или был удержан частично, то это не освобождает инвестора от необходимости самостоятельно декларировать такой доход и уплачивать все причитающиеся налоги в соответствии с законодательством.

Справка W-8 BEN. Если вы не являетесь резидентом США, то можно подписать у брокера эту справку. Без нее с дивидендов по американским акциям будет удерживаться налог по ставке 30%. С подписанной справкой эта ставка будет установлена в соответствии с резидентским статусом инвестора. Для налоговых резидентов России это 10%. При этом разницу между удержанными 10% и ставкой налога, установленной российским законодательством, необходимо будет доплатить в ФНС самостоятельно.

Налог с валютной переоценки. Поскольку налоги рассчитываются в рублях, доход от валютной переоценки облагается налогом. Например, если вы купили акцию за $10 и продали за $10, но за это время официальный курс ЦБ USD/RUB вырос с 65 до 75 руб., то в рублях вы получили доход 10 * (75 - 65) = 100 руб., с которого необходимо уплатить налог.

Право собственности на иностранные акции

Биржа, брокер и депозитарий находятся в российском правовом поле и регулируются ЦБ, а это значит, что при покупке акций на Бирже СПБ инвестор защищен российским законодательством.

Языковой барьер

Информация по акциям США в основном представлена на английском языке. Онлайн-переводчики Яндекс и Google помогают в преодолении языкового барьера, но некоторые специальные термины будут не под силу даже им. Начинать изучать компании лучше с тех отраслей, с которыми вы уже успели познакомиться на российском рынке и по контексту сможете понять смысл и значения отдельных терминов в пресс-релизах и аналитических материалах.

Некоторые российские эмитенты публикуют отчеты и на русском, и на английском языках. Сравнивая их между собой можно довольно быстро освоить базовые финансовые термины, такие как revenue/sales (выручка), net income/profit (чистая прибыль), production/output (производство) и другие. Проще всего будет с показателем EBITDA — он одинаков везде.

БКС Мир инвестиций

Инвестиции 2022: что купить. Полное руководство с прогнозами

Акция года в России 2021

Три лучшие акции Китая: кто в топе прогнозов на 2022 г.

Акция года в США 2021

Заметные и влиятельные на фондовом рынке. Персоны года 2021

Максимальная дивидендная доходность! 5 американских бумаг по итогам 2021

Акции в евро: самые доходные по итогам года, лидеры прогнозов на 2022 г.

Ключевые риски 2022

Разумеется, что столь масштабный рынок однозначно заинтересует тысячи трейдеров, включая и жителей стран бывшего СССР, ведь на постсоветском пространстве качественную замену MOEX вряд ли можно найти на текущий момент. Высокая ликвидность, достаточный оборот, огромное количество компонентов и отсутствие альтернатив приводит к тому, что биржевые игроки с разных стран СНГ ищут пути и возможности как торговать на Московской бирже нерезидентам РФ и, как правило, многие сталкиваются на этом пути с различными трудностями. В данной статье мы рассмотрим основные нюансы и варианты их решения, для тех, кто планирует торговать на Московской бирже за пределами РФ.

Обращаем ваше внимание: вся приведенная ниже информация может утратить актуальность со временем или могут возникнуть вторичные факторы, искажающие рекомендации. Если заинтересует самая свежая информация, целесообразно обратиться непосредственно к представителям брокеров, — так вы узнаете действующие тарифы, налоговые ставки, параметры открытия счета и другие технические и юридические нюансы. Также можете задавать свои вопросы или оставлять актуальные данные по теме в комментариях под статьей.

Какие проблемы и сложности могут возникнуть у трейдеров, не имеющих Российского гражданства?

Лимит на вывод денег

Трейдеры других стран, постоянно проживающие за пределами РФ, нередко сталкиваются с проблемой ограничения суммы переводов в их стране. Это характерно для Украины, Белоруссии и еще некоторых постсоветских государств. Подобная практика вызвана желанием правительства ограничить отток капитала, поскольку крупные переводы за пределы страны могут быть скрытой схемой по отмыванию денег, финансированием террористических организаций или стремлением избежать уплаты налогов. Поэтому целесообразно поинтересоваться у сотрудников банка о размере максимальной суммы перевода перед тем как осуществлять транзакцию, чтобы не попасть под взор финмониторинга и надолго заморозить денежные средства.

Налоги на прибыль

Так как торговая деятельность осуществляется в компании, которая находится в РФ, а переводы при снятии прибыли вы будете выполнять в другую страну, в большинстве случаев, вам придется столкнуться с двойным налогообложением или повышенной ставкой РФ. Граждане РФ платят 13-17% с прибыли. А вот нерезидент Российской Федерации будет вынужден заплатить налог по повышенной ставке 30%, и даже есть риск получить вычет по ставке в собственной стране, хотя данный факт легко устраняется подачей декларации от брокера в налоговую инспекцию своего государства.

Дополнительные условия предоставления доступа

Все второстепенные и сопутствующие компании, которые предоставляют доступ нерезидентам РФ на Московскую биржу естественным образом устанавливают дополнительные условия для клиентов, повышенные тарифы, собственные торговые платформы и прочее.

Если говорить о брокерских филиалах, то они вполне могут существенно повышать комиссию за открытие позиции, собирать дополнительную ренту за использование торговой платформой, повышенные комиссии на перенос сделки через торговую сессию и прочее. И хотя эти комиссии обычно не очень большие, и при стабильной торговой деятельности трейдер с лихвой покроет все издержки даже в рамках одной сделки, всё же стоит перед регистрацией счета поинтересоваться полным спектром тарифов и сравнить аналогичные показатели у других компаний.

Не исключена также возможность введения сторонних условий на торговлю для клиента. Например, отсутствие полного пакета инструментов, повышенное гарантийное обеспечение или ликвидация/перенос сделок открытых по фьючерсным контрактам за несколько дней до периода экспирации дериватива. Офшорные брокеры и банковские представительства могут открывать доступ к торгам на МБ только посредством собственной торговой платформы, что также будет неудобством для многих трейдеров, в виду их нестабильности, не универсальности и прочих нюансов.

В качестве примера рассмотрим, как получить доступ нерезиденту на срочный рынок ФОРТС, основных представителей подобных услуг и их тарификации.

Итак, нерезиденту Российской Федерации могут обеспечить доступ следующие посредники:

- банки (как государственные, так и коммерческие), преимущественно российского происхождения, с определяющим доступом к биржевой площадке России;

- офшорные представительства и отделённые филиалы брокеров в офшорах;

- юридические лица — посредники;

- физические лица — посредники.

Брокерские компании в офшорных зонах

Чтобы уйти от юридических и налоговых сложностей многие финансовые компании регистрируются в подобных странах свободной экономической зоны, например, на Кипре и осуществляют деятельность как заграничная компания. Воспользовавшись услугами подобной компании, вы будете сами заполнять декларацию о доходах и платить налоги в своем государстве. Хотя, в принципе, можно ничего не подавать и не платить, ведь подобная компания не имеет статуса налогоплательщика, и не выдает никакой информации о доходах своих клиентов.

Мы рекомендуем пользоваться услугами таких офшорных брокеров:

United Traders

TIL Group рекомендует работать с United Traders, которые являются нашими партнёрами уже более 3 лет. Отличная и своевременная поддержка, круглосуточная доступность платформы и графиков, простота в использовании терминала и понятный интерфейс личного кабинета.

WhoTrades

Церих

Как открыть счет в офшорной брокерской фирме

Для начала следует обратиться в офисное отделение представителя брокера или подать заявку удаленно. Как в первом, так и во втором случае вам предложат заполнить анкету определенной формы, прикрепить сканированную копию паспорта и подписать договор о предоставлении услуг. Если оформляетесь удаленно, после отправки документов необходимо дождаться подтверждения, затем можно пополнять торговый счет — реквизиты придут в ответном письме.

Посредники — юридические лица

Чтобы торговать на Московской бирже нерезидентам РФ, можно воспользоваться услугами брокерами-посредниками. К таковым относятся юридические фирмы, обладающие доступом к торгам на MOEX. Такая фирма открывает на себя счет через крупного российского брокера или банк и дополнительно регистрируется субсчета для каждого своего клиента, которые и отдаёт в управление последнему. Подобный вариант является вполне законным. А трейдеры будут платить налог на прибыль, согласно налогового кодекса своей страны.

Также в Украине есть ряд других субброкерских посредников, через которых можно получить доступ на MOEX нерезидентам:

• СвитИнвест

• АРТКапитал

• НетТрейдер

Банковские учреждения

Есть перечень банков РФ, обладающих правом предоставления своим клиентам доступа к MOEX через свои отделения за пределами России. Обычно это дочерние банки таких гигантов, как Сбербанк, ВТБ, Альфа Банк и т.п. Но у банков свои минусы: значительные комиссионные, высокий минимум для ввода-вывода, торговля доступна лишь на фондовых инструментах, не специализированные терминалы и другие. Хотя, если других вариантов не имеется, можно рассмотреть и этот.

Посредники — физические лица

Если есть родственники или хорошие знакомые — граждане РФ, то можно попросить их открыть счет на Московской фондовой бирже. При этом счет будет открыт на имя того человека, а вам скажут необходимые данные и пароли. С точки зрения законодательства, сомнительный вариант. Да и не каждый согласиться открывать счет для управления третьим лицом, даже если это родственник. Тем более, если он не знает в особенностях механизм функционирования фондового рынка и торговой деятельности на биржах.

Пишите в комментариях свои возражения, советы или отличительные способы торговли на Московской бирже, если осуществляете подобное, являясь нерезидентом РФ. Также оставляйте отзывы на брокеров, через которых торгуете, чтобы помочь определиться тем, кто сейчас думает, как торговать на Московской бирже нерезидентам РФ.

Читайте также: