Как законно перевести деньги за границу физическому лицу

Обновлено: 04.07.2024

Из-за падающего курса рубля многие фрилансеры уже давно работают на зарубежных клиентов. Среди них не все желают сотрудничать с обычными физлицами: крупные заказчики требуют оформлять контракт и оплачивать работы в иностранной валюте. Чтобы охватить новый рынок, придётся зарегистрироваться как предприниматель и соблюдать серьезное валютное законодательство. Обо всех этих правилах мы постарались рассказать понятными словами.

С регистрацией бизнеса появляется обязанность вести бухгалтерию. У ИПшника она простая, поэтому на первых порах лучше не смотреть в сторону ООО.

ООО привлекает начинающих бизнесменов ограниченной ответственностью: считается, что в случае банкротства вы рискуете только уставным капиталом. Но это не так — государство предусмотрело субсидиарную ответственность. Если компания окажется банкротом, то заставить рассчитаться по долгам могут как директора, так и учредителей (список лиц, которых могут привлечь к ответственности за деятельность организации, на самом деле, открытый). Личное имущество удастся сохранить, только при наличии доказательства, что действовали в интересах организации. Логика законодателей простая: банкротство допустили сами собственники, поэтому им придется взять на себя обязательные платежи.

Для расчетов в иностранной валюте с крупными заказчиками понадобится валютный счет. При выборе банка кроме таких очевидных плюсов как надежность, стоимость обслуживания и скорость проведения платежей, обратите внимание на удобства интернет-банка, возможность предоставления документов в режиме онлайн и адекватность специалистов в отделе валютного контроля. Когда поступит первый доход в иностранной валюте, эти достоинства значительно облегчат вам жизнь.

Пакет документов для открытия валютного счета очень схож с открытием обычного расчетного счета ИП. У каждого банка свои требования к документам, поэтому заранее уточните информацию в отделении или на сайте банка. Если открыть счет в том же банке, где у вас уже есть рублевый счет, вся процедура значительно упрощается.

После выполнения всех формальностей банк откроет валютный счет, а к нему ещё транзитный счет. Зачем два счета: поступления из-за границы должны проходить валютный контроль, поэтому изначально все деньги зачислятся на специальный транзитный счет. В этот момент распоряжаться доходом вы пока не можете. Как только специалисты валютного контроля убедятся в законности поступлений, деньги можно вывести на текущий валютный счет или сразу продать валюту. В противном случае сумма будет возвращена вашему плательщику.

Можно ли работать с Paypal и Payoneer, чтобы не заморачиваться с валютным контролем?

Мы знали, что вы зададите такой вопрос и подготовились заранее. Фрилансеры любят работать с этими площадками, поэтому расскажем о них подробнее с точки зрения закона.

В 2013 году Paypal получил лицензию ЦБ РФ и предоставил пользователям возможность выводить деньги на счета в российских банках. Для бизнеса легально можно использовать только корпоративный счет в Paypal, который привязывается к рублевому расчетному счету. Вся оплата из-за рубежа в валюте автоматически пересчитывается в рубли на стороне платежной системы Paypal, поэтому никакого валютного контроля не будет (вы получаете зачисление в рублях, а не в валюте).

- расплачиваться с вами могут только со счета физлица, по закону расчеты между ИП и организиями запрещены;

- пользователи Paypal жалуются на невыгодный курс конвертации валютной выручки в рубли.

Чаще всего контракт оформляется на двух языках: на русском и на английском. По договоренности с заказчиком вместо полноценного контракта можно выставить инвойс, в котором будут оговорены все условия сделки (наподобие российского счета-договора). Оплата от заказчика будет подтверждением, что условия сделки приняты.

При составлении контракта уделите особое внимание условию оплаты, которое очень важно для валютного контроля. При прохождении контроля вы должны сообщить банку о максимальном сроке получения оплаты. Если заказчик перечислит деньги позднее срока, оговоренного в контракте, могут возникнуть споры со специалистами валютного контроля.

Кодексом об административных правонарушениях предусмотрено наказание за неполучение в срок иностранной валюты — штраф 1/150 ставки рефинансирования ЦБ РФ (действовавшей в период просрочки) от суммы денег, зачисленных с нарушением срока, за каждый день просрочки и (или) от 3/4 до одного размера суммы денег, не зачисленных на счет. Хоть и есть судебная практика с позицией, когда задержка оплаты по вине заказчика не является нарушением, спор лучше заранее предотвратить.

Подумайте как обозначить в контракте срок оплаты. Возможно, лучше не устанавливать его совсем либо значительно увеличить максимальную границу. Но тогда придется быть на чеку и влиять на контрагента, чтобы он не затягивал с оплатой, пользуясь случаем. И не забудьте заранее оговорить кто понесет издержки на комиссии за банковский перевод, чтобы избежать разногласий.

И последняя подсказка по контракту: чтобы не выставлять закрывающие документы, предусмотрите в контракте условие о том, что услуги считаются оказанными и работы принятыми после истечения определенного срока с момента оплаты заказчиком.

Заранее предупредим: к валютному контролю следует отнестись серьезно, ведь штрафы за нарушения могут достигать всей суммы по контракту.

Когда деньги поступят на транзитный счет, банк сразу же об этом сообщит. Чтобы пройти валютный контроль, в течение 15 рабочих дней с момента получения денег на транзитный счет предоставьте справку о валютных операциях с приложением подтверждающих документов: контракт или паспорт сделки. Вместе с паспортом сделки предоставляются акты, инвойсы и справка о подтверждающих документах. Чтобы не изучать порядок заполнения всех этих справок, вы можете вновь обратиться в банк за помощью.

При желании докопаться до истины банк или налоговая имеют право запросить у вас документы по валютным операциям для проведения валютного контроля и проверки. Сохраняйте контракты, паспорта сделок и все документы, подтверждающие ваши валютные операции. В законе есть полный список, который могут с вас спросить.

В конце всех бумажных оформлений вы наконец-то сможете свободно распоряжаться. Но прежде нужно поставить окончательную точку в легальной волоките — рассчитать налог с дохода в валюте.

А что делать с курсовой разницей?

Чаще всего под этим понимается изменение курса валюты, пока она хранится на счете. Как ни странно, для налога УСН такая разница не имеет никакого значения. Учитывать нужно только ту курсовую разницу, которая возникает при продаже иностранной валюты по курсу выше, чем курс ЦБ РФ в день продажи валюты. В таких случаях у вас появляется выгода, с которой и придется заплатить налог. Отрицательная курсовая разница в расходах УСН не учитывается.

Напоследок напомним, Эльба помогает в работе с валютными счетами. Вам достаточно импортировать банковскую выписку, а для учета в налоге система уже самостоятельно пересчитает доход в иностранной валюте в рубли и рассчитает курсовую разницу.

Илья Назаров, управляющий партнер

Перевод денежных средств со счета в ИОФР на собственный банковский счет в стране, с которой нет автоматического обмена финансовой информацией — незаконная валютная операция

В частности нас интересовала спорная ситуация, при которой денежные средства со счета в ИОФР, расположенного в стране с которой у России нет соглашения об автоматическом обмене финансовой информацией, напр., США, Канада, Великобритания (напомню, что зачисление на счета в ИОФР разрешены без ограничений в том числе по стране нахождения этой ИОФР), перечислялись бы на свой уже банковский счет в этой же стране с дальнейшим использованием для личных целей.

ВЫВОД: на счета в ИОФР, открытые в странах, с которыми у России нет соглашения об автоматическом обмене финансовой информацией возможно зачисление средств от нерезидентов без ограничений, НО дальнейший перевод таких денежных средств (в случае необходимости) на личный банковский счет в этой же стране — незаконная валютная операция (штраф 75-100% от суммы операции). Т.е. перевод средств возможен ТОЛЬКО на свои банковские счета в РФ или в странах, с которыми имеется автоматический обмен.

Нами в ФНС РФ был направлен следующий запрос: «Я зарегистрировался в качестве индивидуального предпринимателя в соответствии с законодательством Испании для целей ведения предпринимательской деятельности на территории Испании.

Полученный нами Ответ ФНС РФ от 16.03.2021 содержит ряд разъяснений, в частности:

Зачисление на зарубежный счет заработной платы от работы по трудовому договору в стране НЕ имеющей с РФ соглашения об автоматическом обмене НЕ ВСЕГДА является законной валютной операцией

Наряду со случаями, указанными в абзаце первом настоящей части, на счета физических лиц — резидентов, открытые в банках, расположенных за пределами территории Российской Федерации, могут быть зачислены следующие денежные средства, полученные от нерезидентов:

выплачиваемые в виде заработной платы и иных выплат, связанных с выполнением физическими лицами — резидентами за пределами территории Российской Федерации своих трудовых обязанностей по заключенным ими с нерезидентами трудовым договорам (контрактам), а также выплачиваемые в виде оплаты и (или) возмещения расходов таких физических лиц — резидентов, связанных с их служебными командировками, осуществляемыми в рамках выполнения физическими лицами — резидентами за пределами территории Российской Федерации своих трудовых обязанностей по заключенным ими с нерезидентами трудовым договорам (контрактам);

При этом, в законе НЕ указано, какое именно количество времени работник должен работать за пределами территории РФ для возможности применения положений данной нормы.

Полученный нами Ответ ФНС РФ от 28.12.2020 не содержит точного указания на законность или незаконность валютной операции, по зачислению заработной платы на счет в стране, не имеющей автоматического обмена с РФ, при условии удаленной работы из РФ, но содержит следующую позицию:

ВЫВОД: законной такая валютная операция будет ТОЛЬКО в том случае, если ВСЕ время работы работник находился за пределами РФ (что, возможно, потребуется подтвердить отметками о пересечении границы в заграничном паспорте).

В случае удаленной работы из РФ на иностранную компанию зачисление заработной платы по трудовому договору должно зачисляться на счет в стране, с которой имеется соглашение об автоматическом обмене финансовой информацией. В противном случае это будет растолковано налоговиками как незаконная валютная операция со штрафом 75-100% от суммы такой операции.

Как валютным резидентам рассчитаться между собой при продаже зарубежной недвижимости

Нами в ФНС РФ был направлен следующий запрос: «Я, как гражданин РФ, т.е. валютный резидент РФ продаю недвижимость, расположенную за пределами территории РФ. Покупателем выступает также гражданин РФ, валютный резидент РФ.

(1. Валютные операции между резидентами запрещены, за исключением:

13) переводов физическим лицом — резидентом иностранной валюты в Российскую Федерацию со счетов (вкладов), открытых в банках, расположенных за пределами территории Российской Федерации, в пользу иных физических лиц — резидентов на их счета (вклады) в уполномоченных банках;)

Не будет ли это считаться незаконной валютной операцией.

Нас интересовала ситуация, при которой необходимо продать объект недвижимости, расположенных за пределами РФ, при этом, покупателем выступает гражданин России. Напомню, что по общим правилам расчеты в валюте между валютными резидентами (граждане России) — запрещены — ст 9 173-ФЗ, за исключением перечня случаев, указанных в этой же статье.

В полученном нами Ответе ФНС РФ от 01.12.2020 содержатся следующие разъяснения:

В отношении ПЕРВОГО вопроса ФНС РФ не дала прямого ответа о законности описанной валютной операции, но пояснила, что в силу ч.7 ст.14 Закона №173-ФЗ валютные резиденты могут осуществлять расчеты через свои банковские счета в любой иностранной валюте с проведением в случае необходимости конверсионной операции по курсу, согласованному с уполномоченным банком, независимо от того, в какой иностранной валюте был открыт банковский счет.

ВЫВОД: при необходимости получения оплаты по договору купли-продажи недвижимости от валютного резидента со счета в иностранном банке продавцу необходимо предоставить реквизиты своего рублевого счета в банке в РФ и убедиться в том, что при зачислении средств произойдет конвертация валюты в рубли, таким образом, ВАЛЮТА НЕ будет использована в качестве средства платежа между резидентами.

В отношении ВТОРОГО вопроса ФНС РФ дала прямой ответ, указав, что закрытый перечень оснований для зачисления валюты от нерезидентов на свои банковские счета за пределами РФ указаны в ст 12 173-ФЗ. В частности в п.5.2. ст 12 173-ФЗ предусмотрено, что такое зачисление осуществляется от нерезидентов без ограничений при условии, что счет открыт в стране с которой имеется соглашение об автоматическом обмене или в стране ЕАЭС.

ВЫВОД: при необходимости получения оплаты по договору купли-продажи недвижимости от валютного резидента со счета в иностранном банке стороны могут выбрать посредника-нерезидента (так называемый escrow агент) в виде риелтора, юриста, адвоката и тд. Указанный посредник принимает оплату в валюте от покупателя-россиянина (законная валютная операция) и перечисляет ее продавцу-россиянину на счет в иностранном банке. Фактически платеж поступает от нерезидента, т.е. валютная операция является законной, т.к. прямо разрешена п 5.2. ст 12 173-ФЗ.

Дисклеймер

Описанный выше обзор НЕ МОЖЕТ и НЕ ДОЛЖЕН рассматриваться как окончательное руководство к действию, т.к., окончательный вывод о правомерности каждой отдельно взятой ситуации может быть сделан ТОЛЬКО после комплексного изучения всех условий этой ситуации и имеющихся документов.

Толкования применимых норм, содержащихся в Письмах /Ответах /Разъяснениях ФНС РФ являются только МНЕНИЕМ этого органа и НЕ являются законом (источником права). Это означает, что суд в случае обжалования решения налогового органа, вынесенного в том числе с учетом таких разъяснений ФНС РФ, может отменить такое решение, истолковав нормы закона (в частности 173 ФЗ) иначе.

При этом, на практике налоговые органы активно руководствуются письмами ФНС РФ, суды первой и апелляционной инстанций чаще всего поддерживают позицию нижестоящих инстанций, а в ВС РФ имеется практика отмены/ изменения таких решений.

В закладки

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны.

Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных платежных систем или международных систем быстрых переводов. Разберем каждый из них.

1. По реквизитам в мобильном банке

В банковских приложениях есть функция денежного перевода за рубеж . Для этого вам нужны полное имя получателя или наименование организации-получателя перевода, номер счета или IBAN (для стран Европы), SWIFT-код/ BIC банка получателя. Введите эти данные и отправьте деньги — все как с обычным переводом.

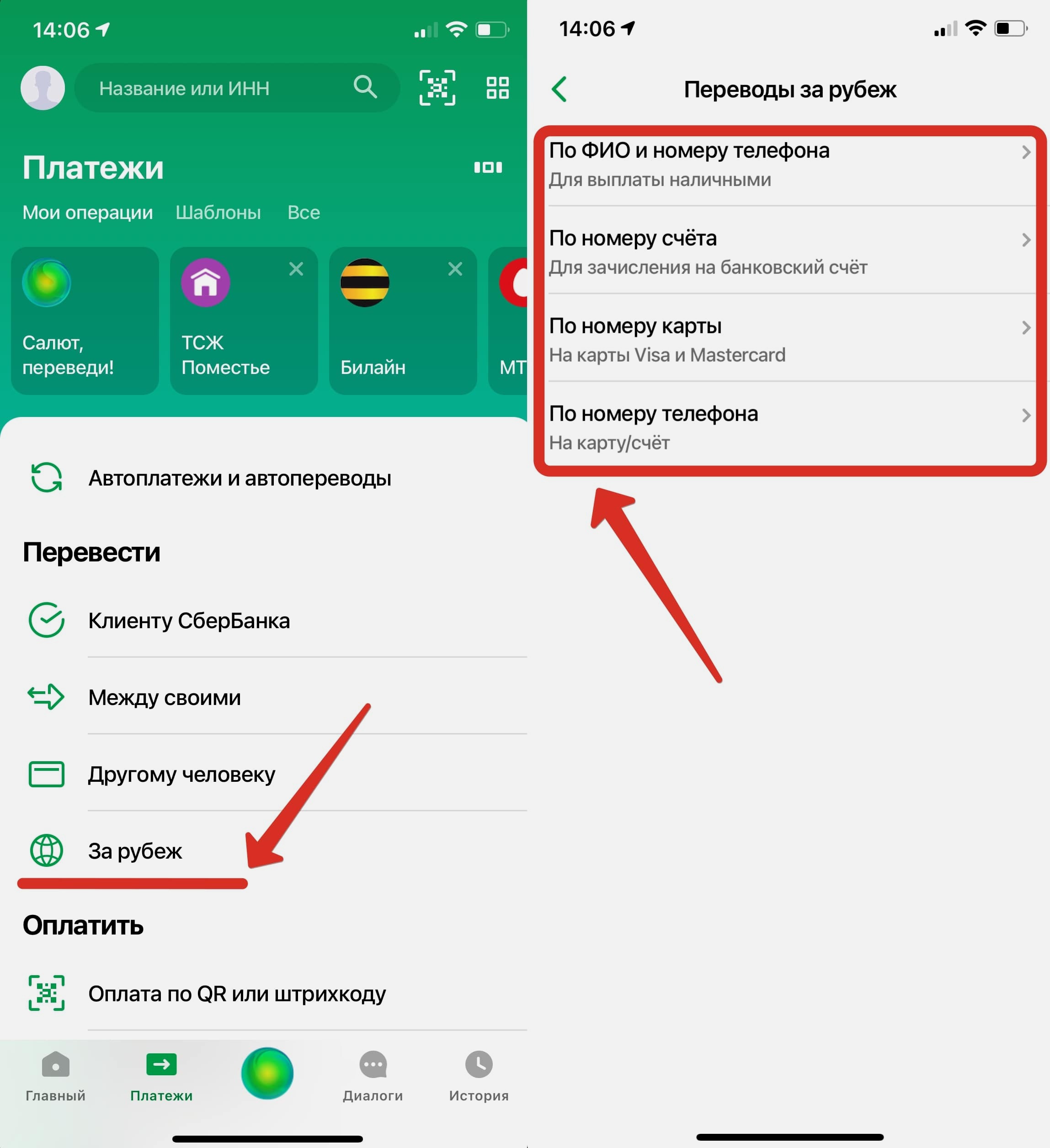

Перевод за рубеж в Сбербанке. Проходим по пути: Платежи —> За рубеж и выбираем подходящий способ.

Единственное отличие заключается в длительности перевода — деньги поступят на счет не сразу, а в период от 30 минут до 5 дней. Точный срок зависит от банков-посредников.

Деньги также можно перевести в отделении банка.

Там вам понадобятся фамилия, имя, отчество и реквизиты получателя, для получения услуги нужно взять с собой паспорт. В этом случае у вас может быть больше возможностей, все зависит от условий банка. Например, у Сбербанка в мобильном приложении наибольшая сумма перевода — 750 000 рублей, тогда как в офисе банка максимальная сумма не ограничена. При этом, в приложении нет комиссии, а в отделении от 1%.

Если вы переводите деньги родственнику, процесс будет проще

В этом случае ограничений на валютные переводы за границу через банк нет . Деньги будут доходить до получателя тоже быстрее.

Только сначала вам нужно подтвердить родство — достаточно предоставить нотариально заверенную справку в отделении банка. Вместе с ней нужно взять паспорт и свидетельство о рождении, оформление может занять несколько дней.

Какие есть ограничения на международные переводы в российских банках

1. Резиденты РФ (граждане страны и люди, постоянно проживающие в ней) могут переводить за границу без открытия счета максимум $5000 через один банк за один операционный день. Курс считается на день проведения операции. Этот лимит не действует для близких родственников и при отправке денег на свой собственный счет за границей.

2. Если вы открываете счет в иностранном банке, вы обязаны уведомить об этом Федеральную налоговую службу (ФНС). Помимо этого, вы раз в год должны рассказывать ведомству о движении средств по этому счету — сколько денег получили, потратили и сколько осталось на балансе.

3. Для нерезидентов РФ лимитов нет. Они вправе перечислять деньги со счетов в банках за пределы РФ без ограничений. Предельные суммы могут устанавливать конкретные платежные системы и банки. Например, в Western Union они могут переводить до $7499,99 или ваналогичной суммы в рублях в день.

Если деньги нужно переводить регулярно, откройте валютный счет

Что он позволяет совершать:

▪ Переводы за границу и получение денег из заграницы без ограничений по числу транзакций и максимальной сумме

▪ Хранения денег в валюте

▪ Проведение расчетов между частными лицами или организациями

▪ Портфельные инвестиции, например, приобретение активов иностранной компании

2. Qiwi и Webmoney в помощь

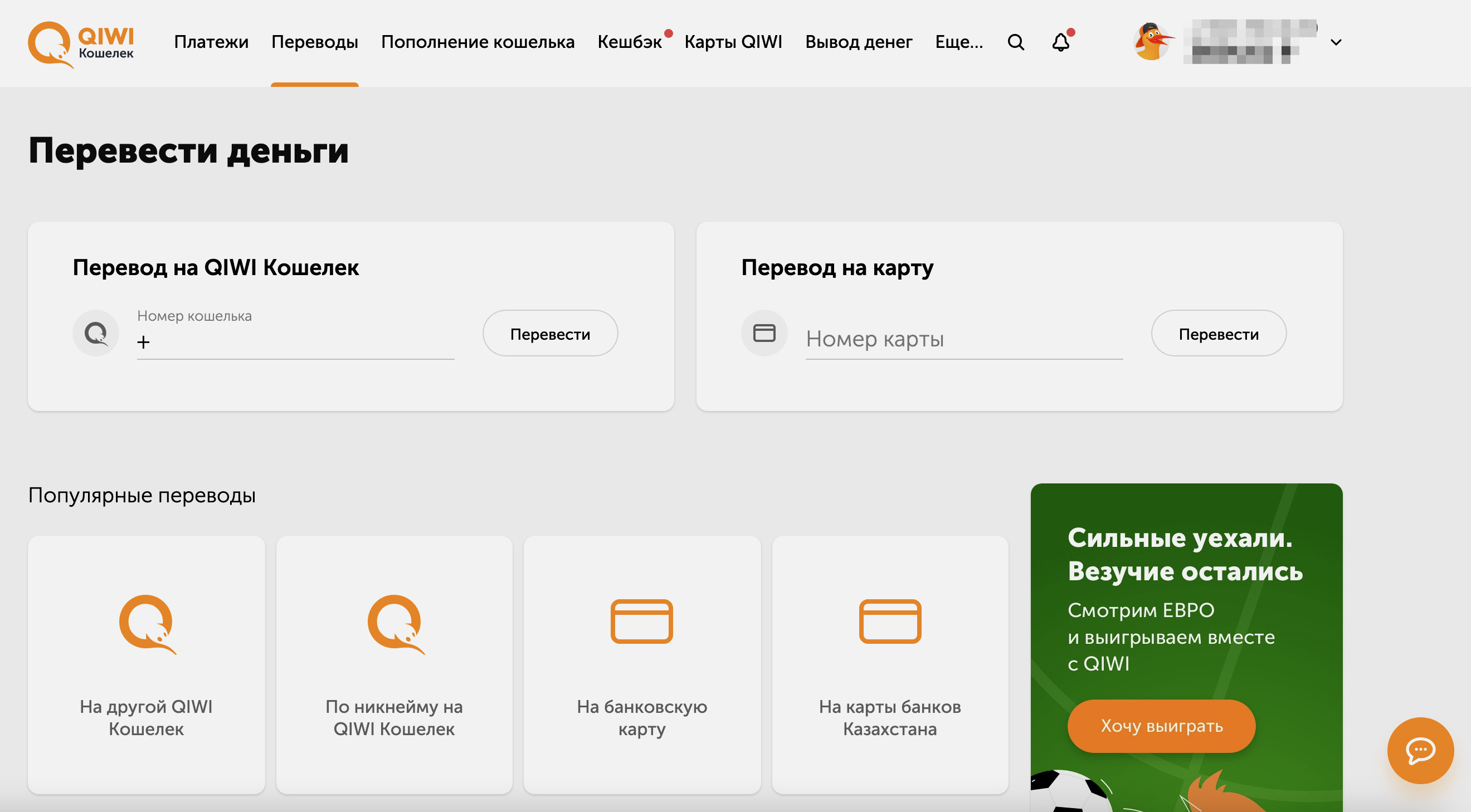

Платежные системы, вроде Qiwi и Webmoney, позволяют отправлять переводы за границу. Валюта конвертируется автоматически.

Переводы через интернет одни из самых быстрых . Максимальное время поступления денег на электронный кошелек — 2-3 минуты, а в лучшем случае они будут переведены за несколько секунд. Посещать банк в для перевода не нужно.

Этот способ выгоден, если оба человека пользуются одной платежной системой. В Qiwi платить комиссию не нужно, если отправляются рубли, а получаются доллары или евро.

Перевод в Qiwi также можно оформить на карту Visa, выданную любым банком следующих стран:

Азербайджан, Армения, Беларусь, Болгария, Бразилия, Венгрия, Германия, Греция, Грузия, Египет, Индия, Казахстан, Кипр, Киргизия, Китай, Латвия, Литва, Мальта, Молдова, Новая Зеландия, Объединенные Арабские Эмираты, Румыния, Саудовская Аравия, Сербия, Сингапур, Словакия, Словения, Таджикистан, Тайланд, Туркменистан, Турция, Узбекистан, Хорватия, Чехия, Эстония, Южная Корея, Япония, Дания, Исландия, Норвегия, Финляндия, Швеция, Австрия, Бельгия, Великобритания, Люксембург, Монако, Нидерланды, Албания, Андорра, Босния и Герцеговина, Испания, Италия, Македония, Португалия, Польша, Черногория.

3. Международные платежные системы

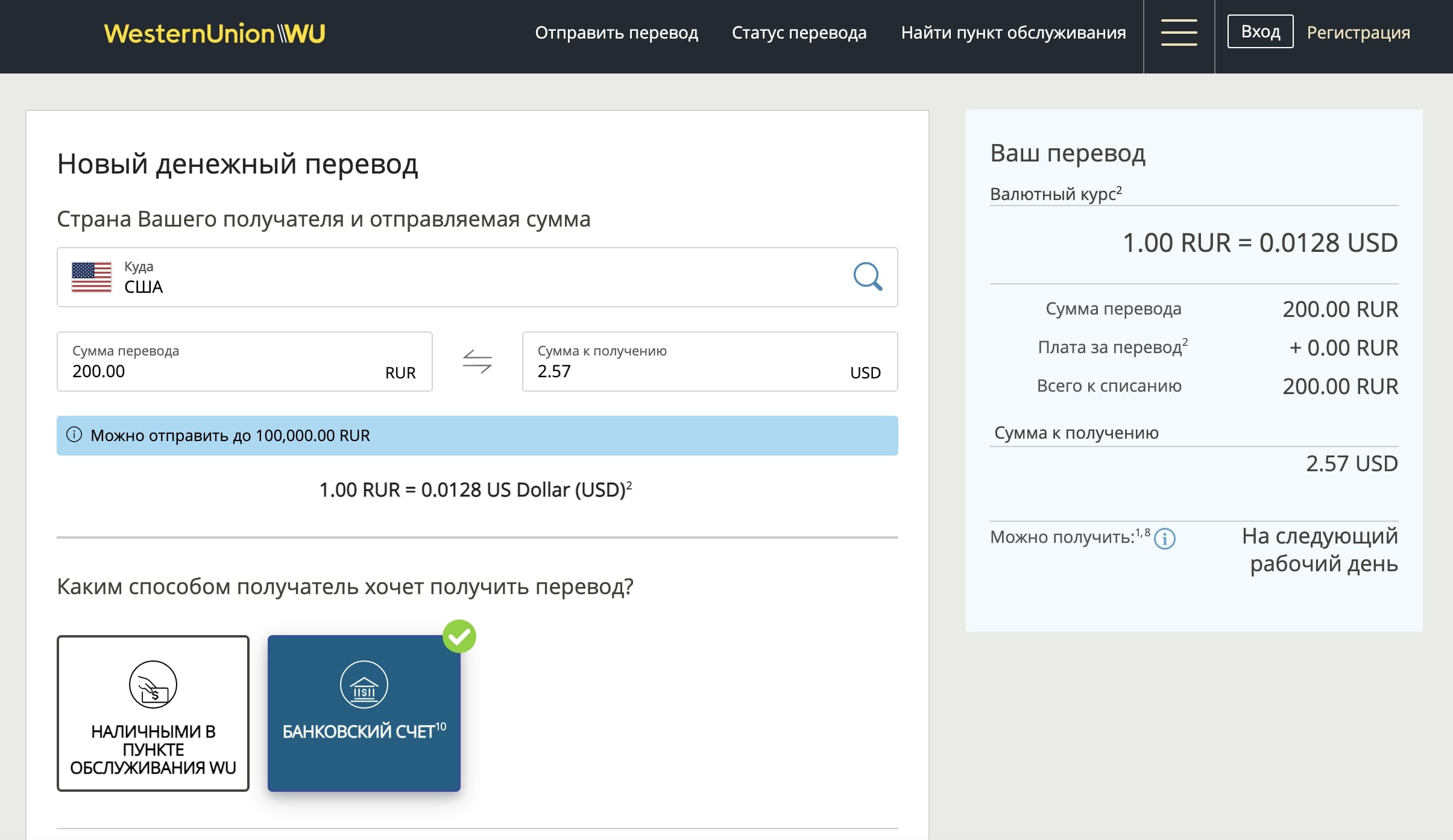

Денежные переводы в Western Union.

Оформить перевод онлайн можно через сервис Western Union. Здесь онлайн-переводы с банковских карт становятся доступными для получателя в течение нескольких минут. Статус перевода отображается в профиле на сайте сервиса.

Для перевода можно воспользоваться как дебетовой, так и кредитной картой. Оформить его можно на сайте компании (для совершения перевода нужно зарегистрироваться) или в любом физическом отделении Western Union.

Мне должны перевести деньги из за границы. Какие реквизиты нужны?

Чтобы вам перевели деньги на счет из-за границы, нужно предоставить отправителю следующие реквизиты:

▪ SWIFT код/BIC банка — SABRRUMM или SABRRUMMXXX (если банк отправителя запрашивает 11 знаков)

▪ Наименование банка на латинице — например, SBERBANK

▪ Фамилию, имя и отчество получателя перевода на латинице

▪ Номер счета получателя — Your account number (20 цифр). Номер счета можно уточнить в мобильном банке или в офисе банка.

Если вы стабильно получаете деньги из за границы, есть смысл открыть валютный счет. Он обеспечивает мгновенным зачислением средств — если вам регулярно приходит валюта по проверенному контракту, деньги будут приходить сразу.

Какие есть риски при переводе денег за границу?

Перевод может быть заблокирован по нескольким причинам. Две основных:

Плюс перевода в отделении — вам помогут четче сформулировать назначение платежа и точнее оценят сроки исполнения перевода. Визит в банк не ускорит процесс перевода денег, они будут идти столько же, сколько и при переводе онлайн.

В зависимости от суммы, которую вы отправляете, банк может запросить документы о происхождении денег (справка с работы, договор об аренде жилья, документы о продаже собственности и т. д.), справку из налоговой, информацию о получателе (имя, банковские реквизиты и, вероятно, статус ваших отношений) и назначении переводов.

В закладки

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны. Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных.

Читайте также: