Как в 1с зуп внести оплату страховых взносов

Обновлено: 07.07.2024

В бизнес-среде фигурируют хозяйствующие субъекты, которые можно подразделить на предпринимателей и любые формы коммерческих и некоммерческих организаций. С точки зрения трудового законодательства все эти субъекты можно разделить на две группы:

- в первую входят те, кто работает исключительно самостоятельно;

- во вторую – те, кто нанял хотя бы одного работника.

И те и другие со своих доходов обязаны исчислять страховые взносы на пенсионное, социальное и медицинское страхование. Индивидуальный предприниматель, работающий сам на себя, делает это самостоятельно. Он уплачивает ежегодно, так называемые, фиксированные взносы. Все, кто являются работодателями, рассчитывают и уплачивают страховые взносы с доходов своих работников.

С 1 апреля текущего года, в связи с пандемией, были введены льготные тарифы для субъектов МСП. Отсюда возникла необходимость настроить пониженные страховые взносы (СВ) в программе 1С. Для того, чтобы осуществить такую настройку, необходимо понимать:

- что такое СВ,

- кто и в каких размерах их начисляет,

- способы и органы контроля.

Действующие бухгалтеры знают, что все взносы кроме взносов на травматизм с 01.01.2017 г. контролирует ФНС России. Данный орган в этой части руководствуется главой 34 НК РФ.

О том, что представляют собой СВ и как осуществить настройку в программе изложено в данной статье.

Содержание:

1. Страховые взносы: плательщики и контролирующие органы

Существует 2 большие группы плательщиков взносов:

- индивидуальные предприниматели, работающие на себя,

- и все иные ОПФ, являющиеся работодателями.

Соответственно, у работодателей появляется обязанность по начислению СВ на:

- оплату работ по трудовым договорам,

- вознаграждения по договорам гражданско-правового характера,

- договорам авторского заказа,

- лицензионным соглашениям.

Если работа выполнена индивидуальным предпринимателем самостоятельно, то он уплачивает, так называемые, фиксированные взносы.

Фирмы платят взносы в ФНС России, а ведомство распределяет их между фондами. Общий тариф 30%, но бухгалтер оформляет 4 платежных поручения, а не одно.

Работодатель платит взносы за работников, которые застрахованы в ПФР. Речь идет о гражданах России и иностранцах с определённым статусом. Вместе с тем на выплаты иностранным гражданам также начисляются пенсионные и социальные взносы. При этом взносы на ОПС начисляются в любом случае, и для временно прибывающих и для постоянно или временно проживающих в России, даже если иностранец ИП.

ОМС не начисляются для специалистов с высокой квалификацией и временно пребывающих. Социальные не начисляются, если иностранец работает как ИП.

2. Тарифы и условия

Бухгалтер рассчитывает взносы по общему тарифу до тех пор, пока сумма выплат сотруднику не превысит лимит. В 2020 году — 1 292 000 руб. на ОПС и 912 000 руб. на ВНиМ. Затем тариф уменьшается. Пока зарплата сотрудника не превысила лимит, взносы начисляются по тарифу 22%, затем по тарифу 10%.

Также работодатель перечисляет взносы на страхование от несчастных случаев и профзаболеваний, их еще называют взносами на травматизм, на те же выплаты что и ОПС.

У взносов на травматизм есть отличительные особенности.

- Во-первых, контролирует их ФСС РФ.

- Во-вторых, у них нет определённой базы, после которой можно применять пониженный тариф.

- В-третьих, есть ситуации, в которых работодатель обязан заплатить по взносам на травматизм с выплат по гражданско-правовым договорам. Хотя обычно соцвзносы по этим договорам не начисляются.

Речь идёт про случаи, когда в договоре ГПХ прямо предусмотрены взносы на травматизм. Тогда работодатель обязан их перечислить ФСС. Но это не относится к индивидуальным предпринимателям, они такие взносы не начисляют.

3. Начисление и отражение взносов на счетах бухучета

Бухгалтер рассчитывает СВ каждый месяц, когда начисляет заработную плату. Необходимо помнить, что при расчете отпускных, взносы начисляются совместно с ними. Несмотря на то, что могут быть ситуации, когда отдых начинается и заканчивается в разных отчетных периодах.

Начисление отражается следующим образом:

Дебет счетов учета затрат – Кредит субсчетов счёта 69.

Счетами учета затрат могут быть 20, 23, 25, 44 и пр.

Перечисление СВ отражается:

Отчетность подается в:

- ФНС ежеквартально по форме РСВ;

- ФСС каждый квартал по форме 4-ФСС (исключительно по взносам на травматизм);

- ПФР ежегодно СЗВ-СТАЖ и ежемесячно СЗВ-М.

Сроки сдачи отчетности:

- РСВ — 30 числа месяца следующего за отчетным периодом.

- 4-ФСС — не позднее 20-го числа (в бумажном виде) или 25-го числа (в электронном виде) месяца следующего за отчетным периодом.

- СЗВ-М — до 15 числа месяца, следующего за отчетным.

- СЗВ-СТАЖ — не позднее 1 марта следующего года.

Отчет сдается в бумажном виде при численности работников не более 25 человек. В противном случае подается в электронной форме.

4. Взыскания

Другие сроки действуют, если инспектором доначислены взносы по итогам камеральной или выездной проверки. Такое требование налоговики направят в течение 20 рабочих дней с даты, когда решение по проверке вступило в силу.

5. Льготные тарифы в условиях COVID-19: настройка в 1С

Как говорилось в начале статьи, с 01.04.2020 г. ИП и организации, приравненные к субъектам МСП, могут применять пониженные ставки по страховым взносам. Это касается СВ с зарплаты работников. В пределах МРОТ — это 12 130 руб. на дату написания статьи, применяются основные тарифы. Для оставшейся части, которая превышает минимальный размер оплаты труда, используются пониженные тарифы на:

6. Расчет взносов по пониженным тарифам в 1С

Для этого нужно создать расчетный документ. Предположим, что заработная плата директора Абрамова составляет 600 000 руб./месяц. Начисления за январь-март происходили по прежним тарифам. В апреле тарифы изменились.

Чем выше зарплата сотрудника относительно МРОТ, тем ощутимее будет применение пониженного тарифа для субъектов малого и среднего предпринимательства.

7. Учет начислений в карточке учета

Согласно Карточке учета начислены следующие тарифы. Для Абрамова заработная плата составила за 3 месяца: 600 000 * 3 = 1 800 000 руб.

Превышение предельной величины взносов на ОПС произошло в марте, соответственно, в марте с суммы 1 800 000 – 1 292 000 = 508 000 руб. начислялся стандартный пониженный тариф на выплаты свыше предельного размера базы по взносам. Таким образом, база для начисления составила:

92 000 (600 000 – 508 000) руб. для 22%,

508 000 руб. для 10%.

Данный расчет производился по основным ставкам.

В апреле вступили в силу пониженные ставки, соответственно, начисляются взносы с:

зарплаты в пределах МРОТ – 22%,

суммы, превышающей минимальный размер оплаты труда – 10%.

То есть с 12 130 руб. исчислено в рамках основных ставок, а с 587 870 руб. рассчитано 10% — 58 787 руб.

Во втором листе карточки указана база для начисления по льготному тарифу.

8. Анализ начисленных страховых взносов

Здесь сразу выделены отдельными табличками доходы, с которых удерживаются взносы по основному тарифу, и льготные.

На рисунке под цифрой 1 указаны начисления по основному тарифу за январь – апрель 2020 года:

1 800 000 руб. – это зарплата за январь-март,

12 130 руб. – это часть заработной платы за апрель, равная МРОТ.

Итого по основной ставке начислено 1 812 130 руб.

При этом облагаемая база (предельная величина) – 1 292 000 руб. С нее начислено 22% — 284 240 руб.

С суммы, превышающей облагаемую базу – 520 130 руб., исчислено 10% — 52 013 руб.

Далее, с заработной платы за апрель (когда вступили изменения в силу) осталось 587 870 руб. (от 600 000 руб. сумма МРОТ учтена по основному тарифу). На рисунке выделено под цифрой 2. С этой суммы исчислено 58 787 руб. взносов (10%).

Аналогичным образом рассчитываются взносы в ФОМС и ФСС.

Отдельными строками выделены ОМС по основному и льготному тарифу. Соответственно, по основному база составила так же 1 812 130 руб. С нее исчислено 5,1% — 92 418,63 руб. По льготному исчислено 5% с суммы апрельской зарплаты за минусом МРОТ – 29 393,50 руб.

В Фонд социального страхования исчислено по основной ставке 26 448 руб. – 2,9% с облагаемой базы (предельной величины). Для субъектов МСП – 0%.

9. Нулевые ставки II полугодия и их отмена в программе

Если с 1 апреля Правительство предоставило льготные ставки по СВ, то в июне было предложено применение 0%. Конечно, это касалось тех предприятий, вид деятельности которых принадлежал к наиболее пострадавшим от ковида областям. Да и сама ставка давалась лишь на 3 месяца.

Далее выбрать Апрель и нажать ОК.

После этого, когда бухгалтер сделает начисление заработной платы за май, он увидит отрицательную сумму СВ.

В июле следует вновь поменять ставки СВ по аналогии.

Таким образом, настройка пониженных тарифов не представляет особой сложности. Все, что нужно, это в соответствующих разделах меню указать новый тариф для субъектов малого и среднего предпринимательства, обозначив месяц изменений – апрель.

В программе она осуществляется в пару кликов. Распределение базы начислений и расчет взносов производится автоматически. И в этом огромное преимущество ведения учета в программе 1С.

В программе 1С 8.3 Бухгалтерия 3.0 есть некоторый функционал по ведению кадрового учета и начислению заработной платы. Он конечно не такой расширенный, как в 1С:Зарплата и управление персоналом, но все же, в небольших организациях его вполне достаточно. Ведение документов и отчетность соответствует законодательству и постоянно поддерживается и обновляется. В этой статье мы рассмотрим основные аспекты учета страховых взносов в 1С 8.3 и рекомендации что делать, если они не начисляются.

Предварительная настройка

Прежде, чем приступать к начислению страховых взносов, необходимо провести небольшую настройку программы. От нее зависит корректность расчетов. Страховые взносы – вещь серьезная, поэтому не пренебрегайте настройками и будьте внимательны.

Если ранее вы не указали систему налогообложения вашей организации, обязательно сделайте это в учетной политике.

Настройка учета

В самом низу открывшейся формы перейдите по ссылке для настройки страховых взносов.

Получите понятные самоучители по 1С бесплатно:

Тариф по НС и ПЗ проставляется в зависимости от основного вида деятельности за прошлый год. Минимальный тариф — 0,2 процента. Он утверждается ФСС в который каждый год подаются документы для подтверждения основного вида деятельности.

Так же здесь можно настроить дополнительные взносы для тех профессий, кому они положены, и указать, есть ли работники с вредными условиями труда. В самой нижней части можно поставить отметку о перечислении дополнительных страховых взносов на накопительную пенсию в соответствии с ФЗ №56 от 30.04.2008 года.

Статьи затрат

Перед вами откроется уже заполненный по умолчанию список. При необходимости его можно дополнить или откорректировать.

По умолчанию счет дебета будет 26, кредита — 69.

Начисления

Существует много различных видов начислений. Это оплата по окладу, больничный, отпуск и прочие. Для каждого из них необходимо настроить, должны ли с них уплачиваться страховые взносы.

Перед вами откроется перечень всех начислений. Их можно редактировать или добавлять новые.

Начисление страховых взносов в 1С 8.3

Посмотрим, какие же проводки по взносам сформировал этот документ начисления зарплаты.

Смотрите также небольшой видеоурок про начисление зарплаты в 1С 8.3:

Отчеты

Данный отчет подробно и сводно отражает данные о суммах взносов по их видам с указанием начислений. Период формирования отчета задается пользователем.

Данный отчет очень удобен для ежемесячного формирования. Он выводится в разрезе сотрудников.

Этот отчет рекомендован ПФР. Он очень удобен для ежегодной проверки начисления взносов. Суммы взносов разбиваются помесячно.

Перерасчет страховых взносов

В шапке документа заполните месяц начисления и расчетный период. В случае, когда доначисление нужно совершить, не затрагивая прошлые периоды, установите флаг в первом поле (см. рисунок ниже). Если изменения должны быть произведены задним числом, то установите флаг на втором поле (при необходимости формирования уточненного РСВ-1 за прошлый период).

Разбираемся, как можно не облагать налогом и страховыми взносами зарплату за счет ковидных субсидий в 1С:ЗУП. Первый способ – показать сумму, которая не облагается, как вычет к налогооблагаемому доходу. Еще один — снизить месячный доход на необлагаемую сумму.

Предположим, компании, входящей в реестр малых и средних предприятий, полагается субсидия в ноябре 2021 года. Она решила, начисляя зарплату за этот месяц, освободить от налога по 12 792 руб. (минимальный размер оплаты труда) на каждого человека.

Рассмотрим, как происходит начисление по каждому работнику.

Сдавайте отчетность быстро, просто и вовремя во все контролирующие органы с сервисом 1С

1. Если решено показывать необлагаемую сумму как вычет к доходу в учете НДФЛ

2. Чтобы начислить деньги за нужный период

3. Прежде чем корректировать базу по налогу

Проверьте, что у всех плательщиков хватает для этого зарплаты. Иначе получится недопустимый отрицательный результат.

Обменивайтесь документами дистанционно

4. Для сокращения налогооблагаемой базы по НДФЛ на размер вычета

5. Прежде чем корректировать облагаемую базу

Проверьте, хватает ли доходов.

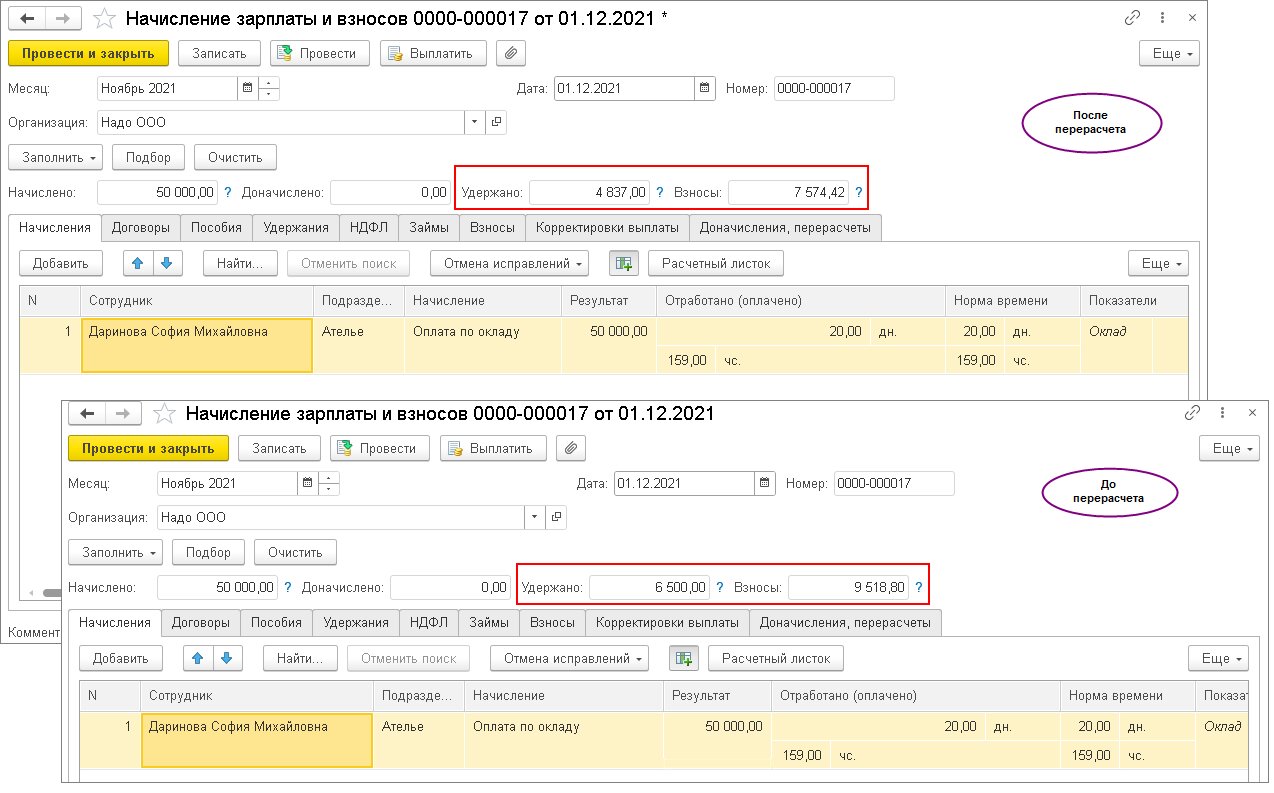

6. Рассчитайте начисленные раньше показатели за ноябрь

В данном случае сотрудник деньги еще не получал, поэтому рекомендуем второй вариант.

Формула такая: (50 тыс. руб. – 12 792 руб.) * 13 %. Таким образом налог составит 4837 руб., а не 6500.

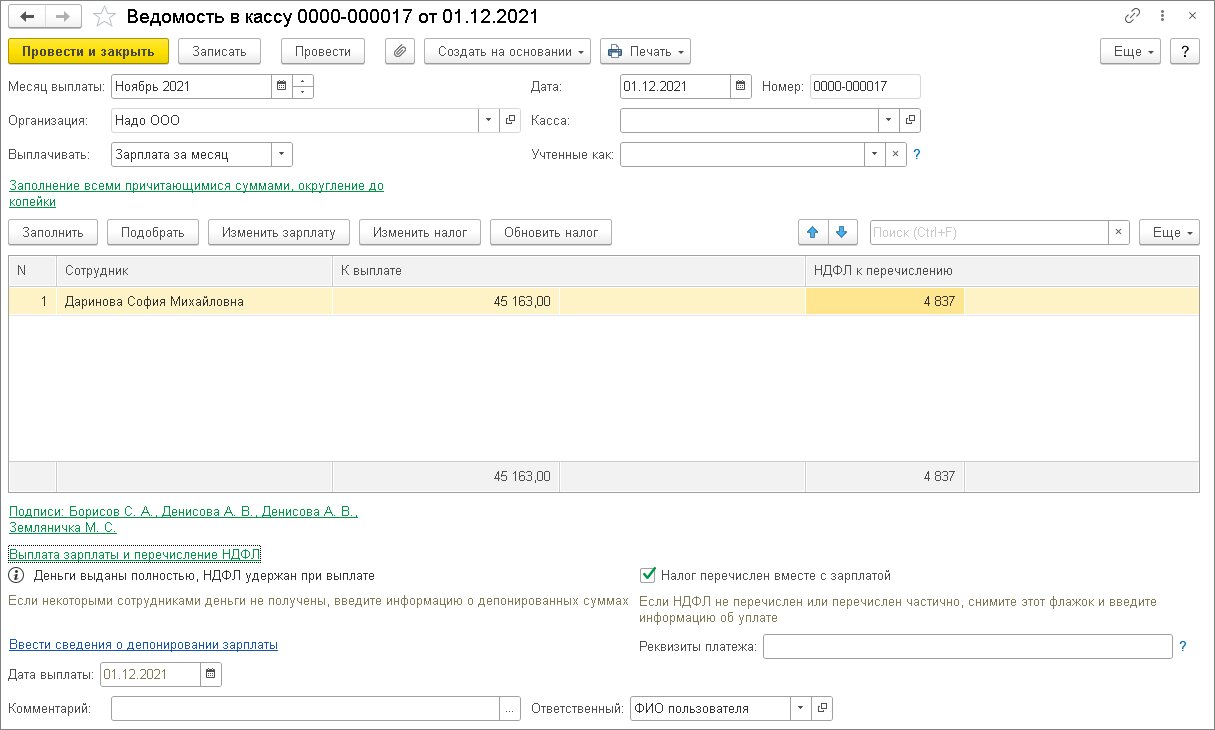

7. Переводим деньги за ноябрь

На карту будет начислено 45163 руб., то есть оклад за вычетом рассчитанного выше налога.

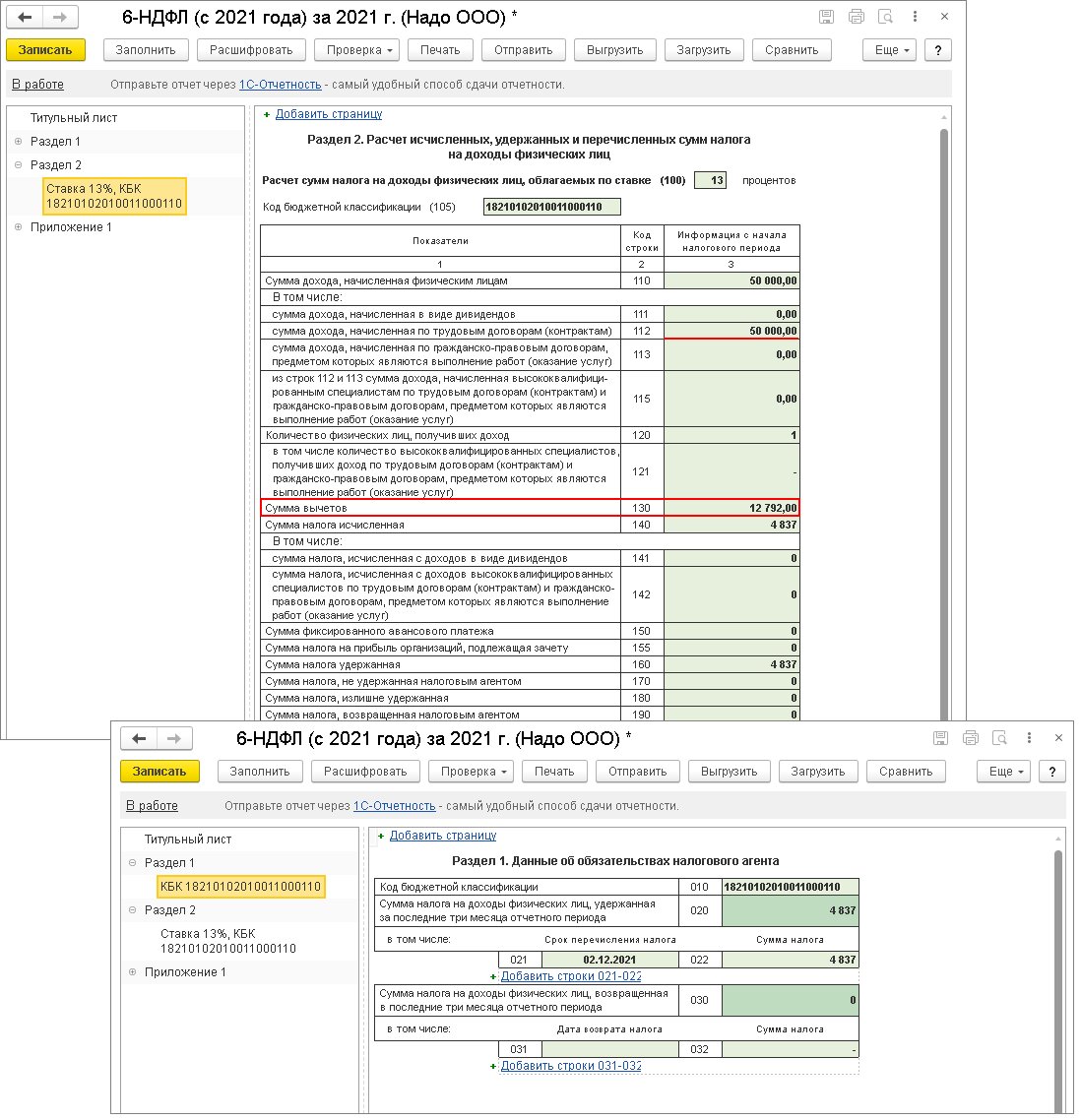

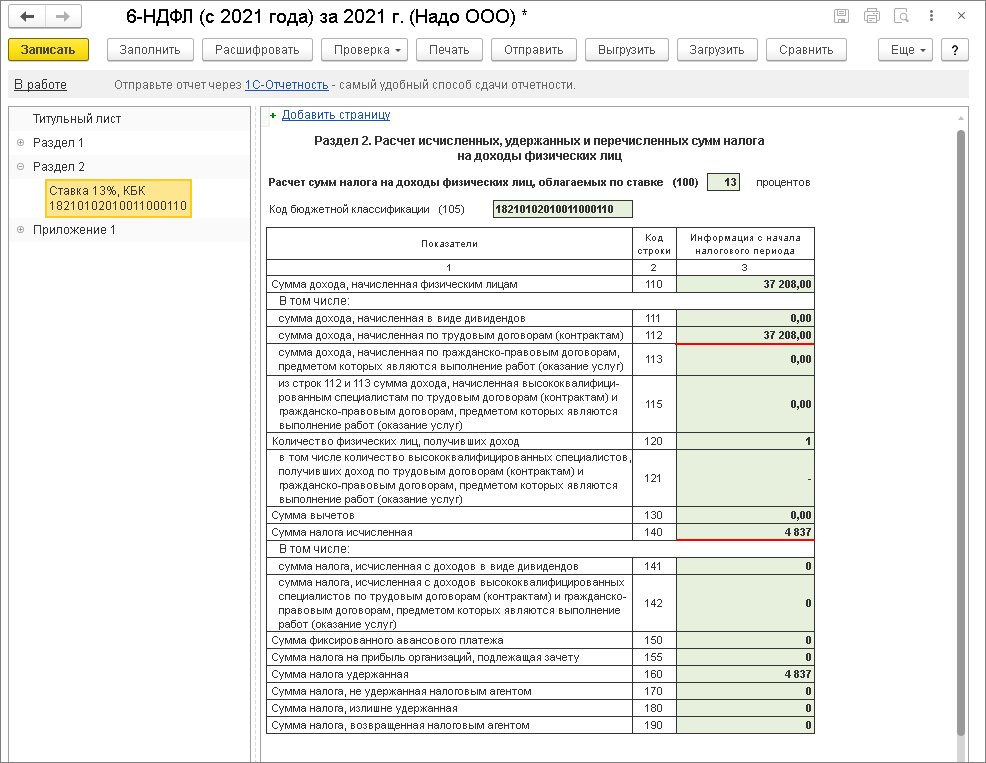

1. В годовом расчете 6-НДФЛ 12 792 руб. появятся в строчке 130 как вычет (см. иллюстрацию ниже). НДФЛ — 4837. Если налогооблагаемый доход за месяц был снижен на 12 792 руб., то в 6-НДФЛ по строке 112 отразится 37 208 руб. (зарплата за ноябрь минус 12 792).

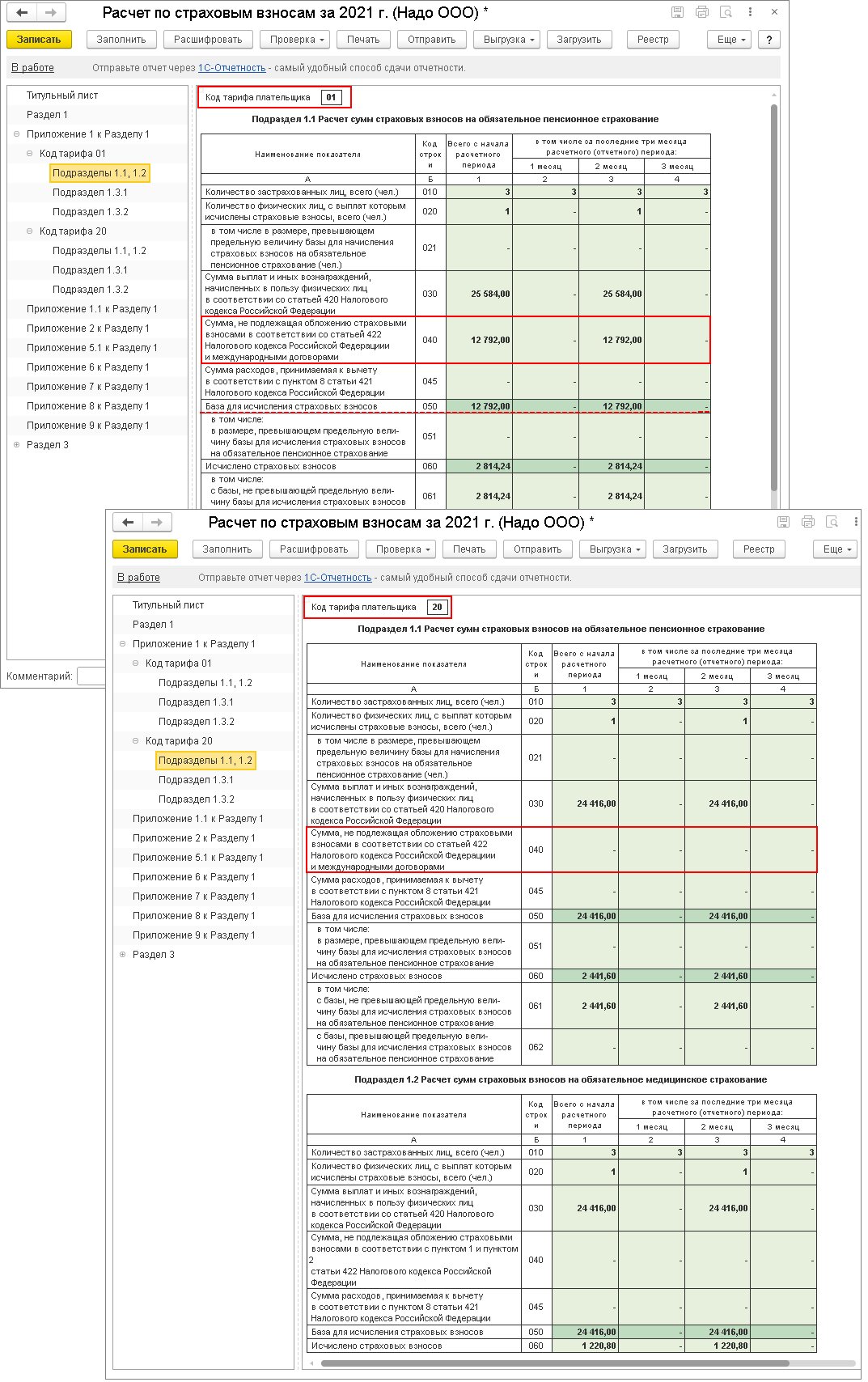

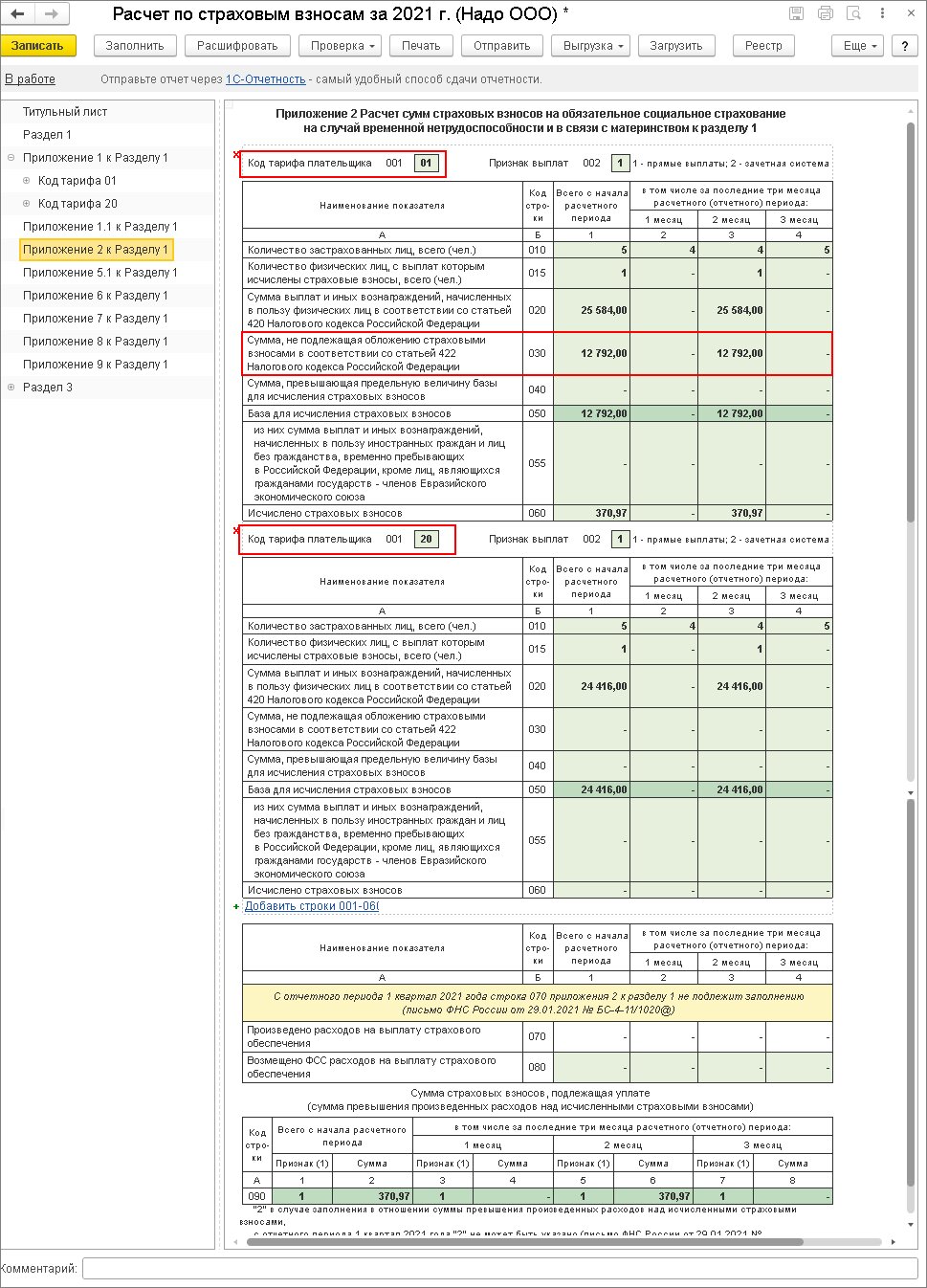

2. В расчете по взносам сумма, которая не облагается, отразится по строке 040 подраздела 1.1 и 1.2 приложения 1 и строке 030 приложения 2 к разделу 1 по коду тарифа "01.

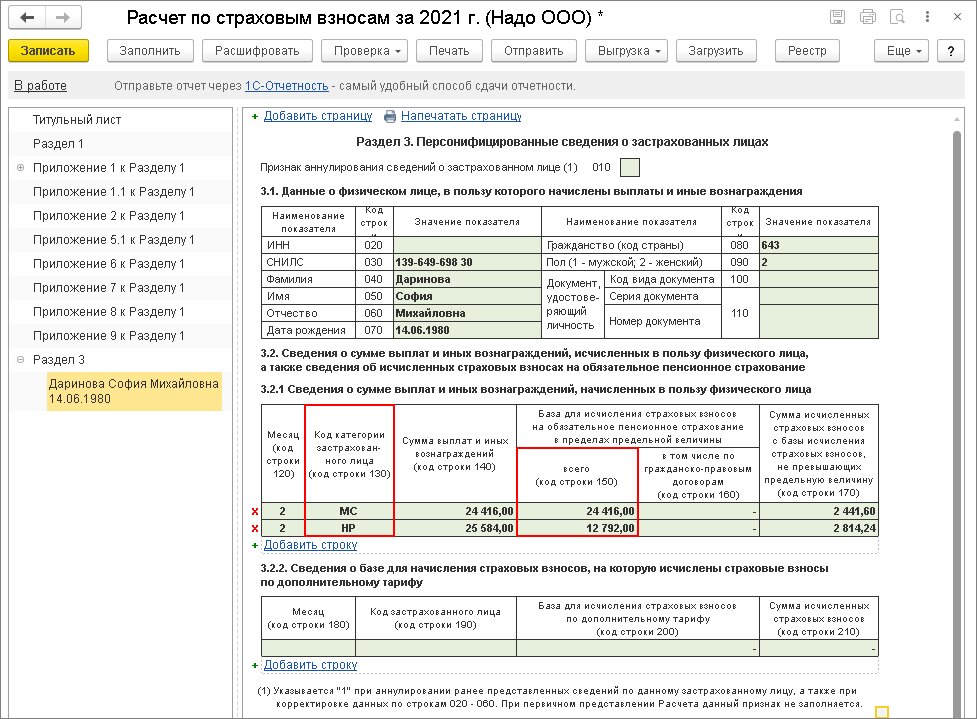

В разделе 3 данные по работнику за три месяца отразятся двумя категориями застрахованного лица (строка 130). С кодом категории "НР" демонстрируются начисления по общим тарифам. При этом по строке 150 подраздела указывается значение не больше МРОТ. С кодом категории "МС" отражаются начисления по сниженному тарифу в части больше МРОТ.

Возможны и другие способы решения вопроса. Но не отражение в программе расчета зарплаты вводом начислений с отрицательными суммами — оно чревато проблемами с перерасчетом начислений и его отражением в учете, а также оформлением корректирующих отчетов.

На текущий момент не совсем ясно, как следует отражать необлагаемую сумму за счет субсидий в учете НДФЛ и страховых взносов и, соответственно, в расчете по форме 6-НДФЛ и расчете по страховым взносам.

Один из возможных вариантов – отразить необлагаемую сумму как вычет к налогооблагаемому доходу.

Другой возможный вариант – необлагаемой суммой уменьшить начисленный доход за месяц.

Пример

Организация, относящиеся к субъектам МСП, получила субсидию в ноябре и решила освободить от налогообложения выплаты в размере 12 792 руб. на каждого сотрудника за ноябрь при начислении заработной платы.

Для наглядности примера рассмотрим начисление по одному сотруднику.

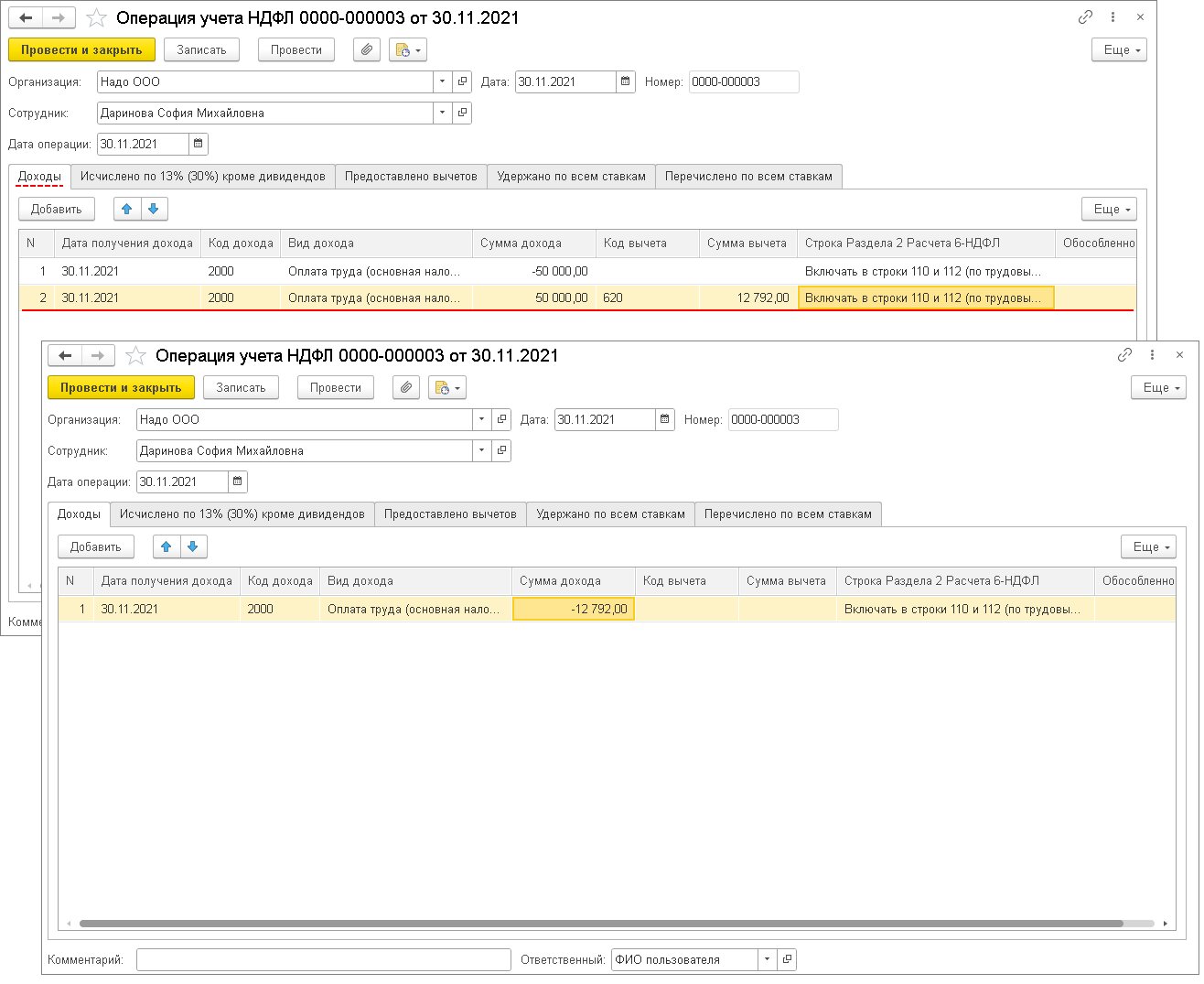

1. Если вы считаете, что необлагаемую сумму необходимо отразить как вычет к доходу в учете НДФЛ, следует оформить это операцией учета НДФЛ.

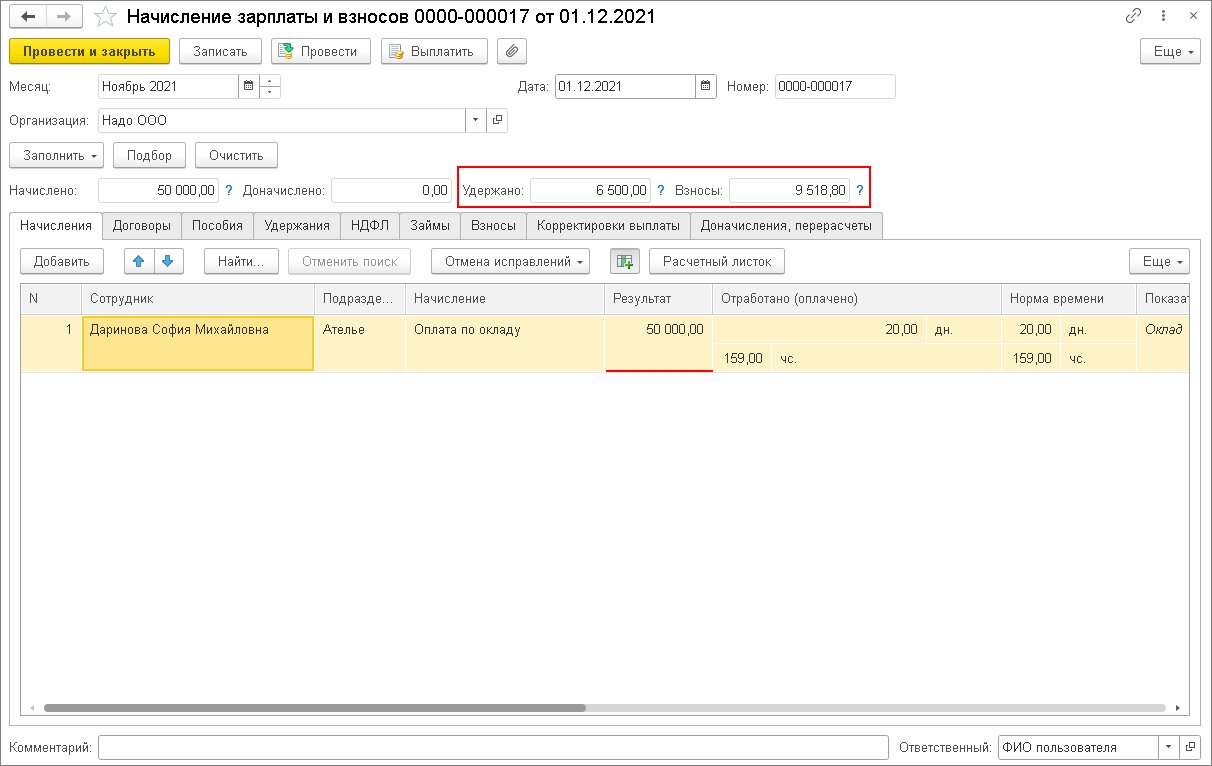

2. Начислим заработную плату за ноябрь с помощью документа Начисление зарплаты и взносов (Зарплата – Начисление зарплаты и взносов). Сотруднику начислен оклад в размере 50 000 руб., исчислен НДФЛ в сумме 6 500 руб. и рассчитаны страховые взносы.

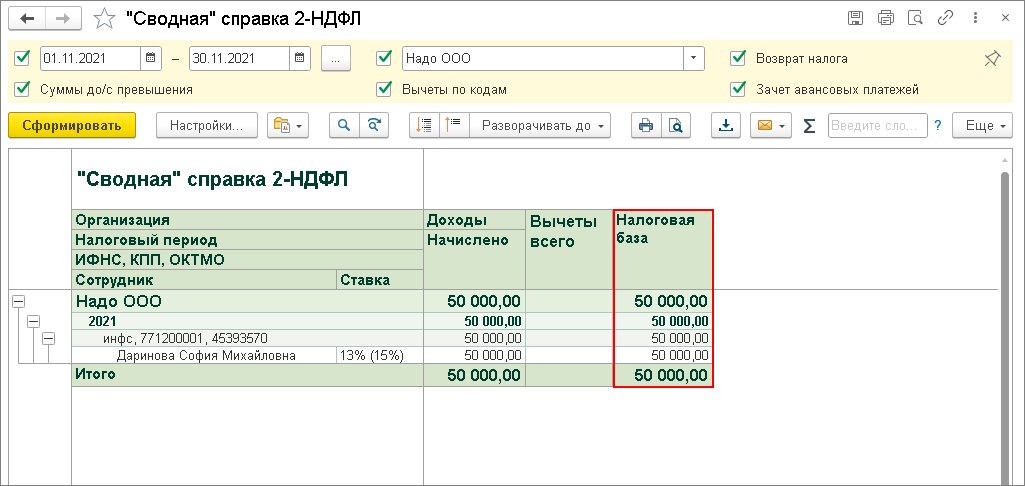

3. До корректировки базы по НДФЛ следует убедиться в том, что все налогоплательщики, облагаемую базу по НДФЛ для которых предполагается уменьшить, имеют достаточную для этого сумму доходов в виде оплаты труда, чтобы облагаемая база не оказалась отрицательной. Для это можно воспользоваться отчетом Сводная справка 2-НДФЛ (Налоги и взносы – Отчеты по налогам и взносам). В настройках отчета укажите период получения дохода ноябрь и код дохода – 2000.

Закрыть и сформировать.

В качестве периода получения дохода укажите тот месяц, в котором применяется мера поддержки, предусмотренная п. 89 статьи 217 НК РФ.

4. Зарегистрируйте документ Операция учета НДФЛ (Налоги и взносы – Операции учета НДФЛ), чтобы уменьшить налогооблагаемую базу по НДФЛ на сумму вычета. Документ регистрируется на каждого сотрудника. На закладке Доходы укажите дату получения дохода по заработной плате – последний день месяца, за который она начислена, 30.11.2021, код дохода – 2000, вид дохода – Оплата труда (основная налоговая база) и сумму начисленной зарплаты со знаком минус. В нашем примере - 50 000 руб. В следующей строке укажите те же данные, только сумму зарплаты знаком плюс, код вычета 620 и сумму вычета 12 792 руб..

Если вы считаете, что необлагаемой суммой необходимо уменьшить начисленный доход за месяц, то в документе Операция учета НДФЛ укажите только сумму 12 792 руб. со знаком минус.

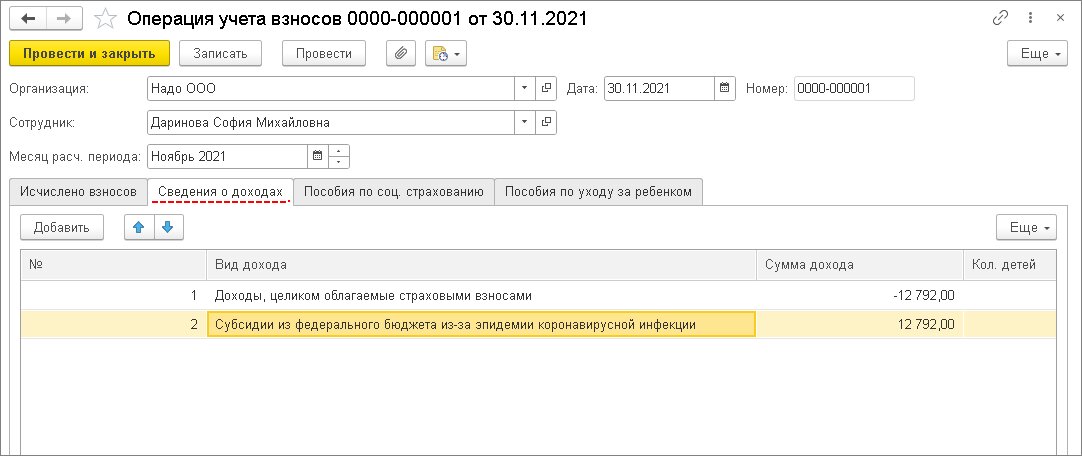

4. До корректировки облагаемой базы по страховым взносам следует также убедиться в достаточности доходов. Сделать это можно с помощью отчета Проверка расчета взносов (Налоги и взносы – Отчеты по налогам и взносам). Далее скорректируйте облагаемую базу по страховым взносам с помощью документа Операция учета взносов (Налоги и взносы – Операция учета взносов). На закладке Сведения о доходах по кнопке Добавить в одной строке укажите вид дохода по страховым взносам – Доходы, целиком облагаемые страховыми взносами и сумму 12 792 руб. со знаком минус, во второй строке вид дохода – Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих и сумму 12 792 руб. со знаком плюс.

Например, до перерасчета НДФЛ был исчислен в сумме 6 500 руб., после перерасчета сумма НДФЛ составляет 4 837 руб. (( 50 000 руб. – 12 792 руб.) * 13 %)).

6. Выплатим зарплату за ноябрь. Сотрудник получит сумму в размере 45 163 руб. (50 000 руб. – 4837 руб. (НДФЛ удержанный)).

В результате произведенных действий:

1. в расчете по форме 6-НДФЛ за год сумма 12 792 руб. будет отражена в строке 130 как вычет. Исчисленный и удержанный НДФЛ составляет 4 837 руб. Если суммой 12 792 руб. был уменьшен налогооблагаемый доход за месяц, то в 6-НДФЛ по строке 112 отражается начисленная зарплата в сумме 37 208 руб. (зарплата за ноябрь в сумме 50 000 руб. – необлагаемая сумма 12 792)

2. в расчете по страховым взносам необлагаемая сумма 12 792 руб. будет отражена по строке 040 подраздела 1.1 и 1.2 приложения 1 и строке 030 приложения 2 к разделу 1 по коду тарифа 01 по коду тарифа 20 эта сумма отражена не будет. В разделе 3 сведения по сотруднику о суммах выплат и начисленных страховых взносах за квартал будут отражены двумя категориями застрахованного лица (строка 130). С кодом категории НР отражаются начисления по общим тарифам. При этом по строке 150 подраздела должно быть указано значение не более 12 792 (т. е. МРОТ). С кодом категории МС отражаются начисления по пониженному тарифу в части выше МРОТ.

Предлагаемые варианты отражения этой ситуации не являются единственными из возможных. Тем не менее не следует пытаться отразить ее в программе расчета заработной платы вводом начислений с отрицательными суммами. В этом случае станет проблематичным (а в ряде случаев и невозможным) корректный перерасчет начислений в случае возникновения такой необходимости, а также отражение такого перерасчета в учете НДФЛ и страховых взносов, составление корректирующей отчетности.

Первое, что необходимо сделать, это установить патч EF_60000765 в программе ЗУП 3.1, который позволит ввести вычет по НДФЛ с кодом 620 к доходам с кодом 2000. В этой инструкции подробно описано, как установить патч. Или обратитесь к специалистам.

Рассмотрим пример: сотруднику начислена заработная плата за Ноябрь 2021 года, исчислен НДФЛ и страховые взносы с применением пониженного тарифа для субъектов малого и среднего предпринимательства:

Далее необходимо убедиться в том, что все налогоплательщики, облагаемую базу по НДФЛ для которых предполагается уменьшить, имеют достаточную для этого сумму доходов, чтобы облагаемая база не оказалась отрицательной. То же касается и страховых взносов.

Для этого следует сформировать отчет "Сводная справка 2-НДФЛ", сформированный с такими настройками:

Также формируем отчет "Проверка расчета взносов" с такими настройками:

Для уменьшения облагаемой базы по НДФЛ вводится документ "Операция учета НДФЛ":

После проведения этого документа при формировании отчета "Сводная справка 2-НДФЛ" мы увидим уже уменьшенную на размер МРОТ налоговую базу:

Для уменьшения облагаемой базы по страховым взносам вводится документ "Операция учета взносов":

После этого необходимо пересчитать рассчитанные ранее суммы НДФЛ и страховых взносов:

После выполнения синхронизации с программой бухгалтерского учета будут сформированы такие проводки (счет учета затрат может отличаться исходя из особенностей деятельности конкретной организации):

Если видится необходимым отразить получение субсидии с применением счета 86, могут быть введены такие документы:

Если требуется отразить корректировку расходов на оплату труда, в т.ч. и облагаемой базы по налогу на прибыль, на сумму субсидии могут быть введены такие бухгалтерские проводки (счет учета затрат может отличаться исходя из особенностей деятельности конкретной организации):

Предлагаемый вариант отражения этой ситуации не является единственным из возможных.

Тем не менее, не следует пытаться отразить ее в программе расчета заработной платы вводом начислений с отрицательными суммами! В этом случае станет проблематичным, а в ряде случаев и невозможным, корректный перерасчет начислений в случае возникновения такой необходимости, а также отражение такого перерасчета в учете НДФЛ и страховых взносов, составление корректирующей отчетности.

Статью подготовила Федорова Мария, специалист линии консультации франчайзинговой сети "ИнфоСофт".

Читайте также: