Как признать расходный кассовый ордер недействительным

Обновлено: 13.05.2024

В расходно-кассовом ордере неверно указан номер бухгалтерского счета и указано неверное назначение платежа. Можно ли их зачеркнуть, написать правильный вариант и заверить подписью кассира "исправленному верить"?

Рассмотрев вопрос, мы пришли к следующему выводу:

В расходные кассовые ордера не допускается внесение изменений.

На наш взгляд, в данном случае можно оформить бухгалтерскую справку, на основании которой вносятся исправления в бухгалтерский учет.

Конкретная ответственность за внесение исправлений в кассовые документы законодательством не предусмотрена. При этом, учитывая запрет на внесение изменений в такие документы, исправленный документ может считаться недействительным.

Обоснование вывода:

Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ (далее - Закон N 402-ФЗ)). В первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета (ч. 7 ст. 9 Закона N 402-ФЗ).

В частности, не допускается внесение изменений в кассовые документы (п. 4.7 Указания Банка России 11.03.2014 N 3210-У (далее - Указание), п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 N 34н).

К кассовым документам относятся приходные кассовые ордера и расходные кассовые ордера (п. 4.1 Указания).

При этом действующими на сегодняшний день нормативными актами не установлен порядок исправления ошибок для случаев, указанных в вопросе.

На наш взгляд, при обнаружении ошибки в расходном кассовом ордере в части неверного указания корреспондирующего счета и основания платежа можно составить бухгалтерскую справку, в которой следует указать, по какой причине была допущена ошибка, при возможности представить доказательства того, что основание платежа указано неверно.

Например, если в основании платежа указано: выплата заработной платы, а фактически выдана сумма под отчет (на командировочные расходы), доказательством может служить авансовый отчет, приказ на командировку и т.п.

С кассира (бухгалтера), допустившего ошибку, следует взять объяснительную записку.

Бухгалтерскую справку с объяснением кассира (бухгалтера) целесообразно приложить к расходному кассовому ордеру.

Напомним, что в бухгалтерской справке должны присутствовать обязательные реквизиты, приведенные в ч. 2 ст. 9 Закона N 402-ФЗ.

Бухгалтерская справка будет являться первичным документом, на основании которого вносятся исправления в бухгалтерский учет (смотрите Энциклопедию решений. Исправление ошибок в бухгалтерском учете и отчетности).

Заметим, что возможен и иной вариант исправления ошибки в данной ситуации, когда к неверно заполненному документу прикладывается новый с верными записями. На неверном документе ставится надпись "ошибочно", дата, подписи, а также ссылка на правильный документ (смотрите Энциклопедию решений. Исправление первичных документов; Вопрос: Допускается ли внесение исправлений в кассовые и банковские документы? ("Пищевая промышленность: бухгалтерский учет и налогообложение", N 6, июнь 2013 г.)).

Выбранный порядок внесения исправлений для аналогичных случаев следует закрепить в учетной политике организации в целях бухгалтерского учета.

Например, если организация примет решение исправлять рассматриваемые ошибки на основании бухгалтерской справки, в учетной политике можно указать, что исправление ошибок в части применения корреспондирующего счета и основания платежа, допущенных при осуществлении кассовых операций, отражается в учете на основании бухгалтерской справки.

В части ответственности за внесение исправлений в расходный кассовый ордер отметим следующее.

Ответственность за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, а также нарушение требований об использовании специальных банковских счетов установлена ст. 15.1. КоАП РФ.

Так, ч. 1 ст. 15.1 КоАП РФ установлено, что нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в:

осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров;

неоприходовании (неполном оприходовании) в кассу денежной наличности;

несоблюдении порядка хранения свободных денежных средств;

а равно в накоплении в кассе наличных денег сверх установленных лимитов,

- влечет наложение административного штрафа на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц - от сорока тысяч до пятидесяти тысяч рублей.

Ответственность за внесение исправлений в кассовые документы (в частности, в расходный кассовый ордер) ч. 1 ст. 15.1 КоАП РФ не предусмотрена.

Поэтому полагаем, что привлекать к ответственности по названной норме за внесение исправлений в данной ситуации оснований нет.

Однако учитывая, что согласно п. 4.7 Указания не допускается внесение изменений в кассовые документы, не исключаем того, что документ, в который внесены изменения, может быть рассмотрен контролирующими ведомствами как недействительный.

В этом случае существует вероятность привлечения к ответственности за отсутствие первичного документа (ст. 15.11 КоАП РФ, ст. 120 НК РФ, Энциклопедия решений. Ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов) (ст. 120 НК РФ)).

31 января 2020 г.

Расходно-кассовый ордер – это документ, который фиксирует выплаты, произведенные из кассы организации. Он относится к первичной бухгалтерской документации и чаще всего используется при передаче кассовой наличности на расчетный счет в банке, выплате заработной платы, выдаче денег под отчет, возмещениях сотрудникам перерасходов по авансовым отчетам, выплатам на командировочные расходы и т.д.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Основные правила по оформлению расходно-кассового ордера

Документ не имеет стандартного, единого образца, рекомендованного к применению. Это значит, что предприятия и организации могут самостоятельно разрабатывать его бланк или же использовать один из распространенных шаблонов.

При разработке расходно–кассового ордера всегда нужно учитывать то, что он должен обязательно включать в себя наименование организации, которая его оформляет, сведения о том, на кого он выписывается, а также размер выдаваемой суммы. Кроме того, документ необходимо удостоверять подписью руководителя предприятия, бухгалтера и кассира.

Следует отметить, что к расходно-кассовому ордеру зачастую прилагаются документы, которые служат основанием для выдачи наличных денег из кассы (приказы, распоряжения руководства, копии договоров и т.п.) при этом, если на приложении есть подпись директора предприятия, то сам ордер удостоверять его подписью уже не обязательно.

Ставить печать на документе не нужно, поскольку он относится ко внутренней документации предприятия и к тому же с 2016 года требование к юридическим лицам о применении в деятельности печатей и штампов отменено.

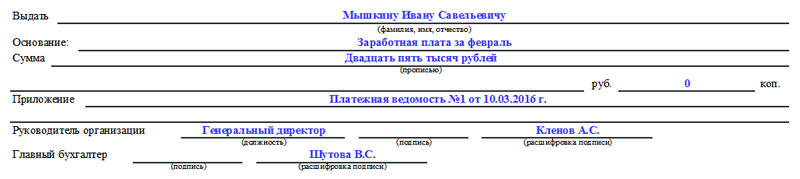

Инструкция по оформлению расходно-кассового ордера

Часть первая

Следующее, что нужно заполнить – это специальная таблица. Первое, что в нее вносится –

- код структурного подразделения, выдающего деньги (при необходимости и только если такая кодировка используется на предприятии),

- номер бухгалтерского субсчета, по которому проходит учет наличности,

- код аналитического учета (также по необходимости),

- кредит (т.е. номер бухгалтерского счета, который отражает выдачу денег),

- конкретная сумма в рублях (цифрами).

Часть вторая

Во вторую часть ордера вносятся сведения о том, кому выдаются средства (фамилия, имя отчество полностью), основание для их выдачи – наименование хозяйственной операции (выдача материально помощи, аванс на командировку и т.д.), а также вписывается сумма прописью.

Затем чуть ниже указывается информация о прилагаемом документе (его наименование, номер и дата составления). В качестве приложения может выступать доверенность, квитанция, приказ, заявление, договор и т.п.

После внесения вышеозначенной информации расходно-кассовый ордер должен быть заверен руководителем организации или любым лицом, уполномоченным на подписание такого рода документов вместо него, а также бухгалтером, которые таким образом дают согласие на выдачу средств. Подписи нужно обязательно расшифровывать.

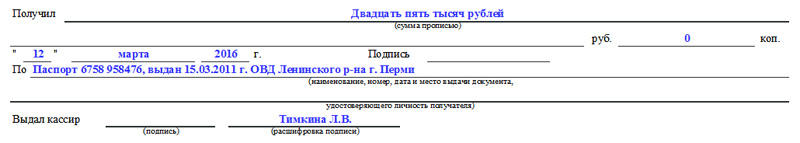

Следующие строки заполняются непосредственно тем, кто получает деньги. Этот человек должен от руки прописью опять же указать выданную ему сумму (копейки – цифрами), а в оставшееся незаполненным место поставить прочерк. Затем он же указывает дату получения денег и расписывается. Без оформления этих строк документ не будет действительным, а деньги, проходящие по данному расходно-кассовому ордеру, будут считаться присвоенными работником, их выдавшим.

После оформления расходно-кассового ордера

Хранить расходные ордера нужно, как и любые другие документы бухгалтерского учета и отчетности не менее пяти лет.

Содержание

- Расходный кассовый ордер

- Как правильно заполнить РКО

- Порядок действий при заполнении РКО

- Какие ошибки чаще всего допускаются в РКО

- Ответственность за неверно заполненный РКО

- Ответы на распространенные вопросы

Расходный кассовый ордер

Выписывать РКО следует всегда, когда организация выдает из кассы наличные.Составляется он по форме КО-2 и только в единственном экземпляре.

Если денежные средства выдаются под отчет, то РКО оформляется на основании письменного заявления сотрудника, в котором указывается сумма подотчетных средств, срок, на который выдаются наличные, подпись и дата руководителя.

Как правильно заполнить РКО

Важно! На сегодняшний день в РКО не обязательно получатель должен от руки заполнять получаемую сумму. Ее можно напечатать и на компьютере (указания Банка России №3210-У от 11.03.2014).

Порядок действий при заполнении РКО

Подпись директора в ордере не требуется в том случае, если его подпись есть в приложениях к РКО. Если в компании нет бухгалтера, то подпись руководителя потребуется в любом случае, даже если он уже расписался на приложениях к ордеру.

При работе с РКО в организации должен быть следующий порядок действий:

- Кассир должен проверить наличие необходимых подписей, соответствие сумм, записанных цифрами и прописью, а все ли есть документы, указанные в РКО. Помимо этого проверяется совпадение ФИО а документе с данными предъявленного удостоверения личности получателя.

- Следует подготовить необходимую сумму денег получателю, а также получить от него подпись в РКО.

- Кассир при получателе должен пересчитать деньги так, чтобы получатель мог за его действиями наблюдать. После этого деньги выдаются получателю

- После этого деньги пересчитывает получатель в присутствии кассира. Если это не сделать, то претензии в последствии предъявить уже не получится.

- Последним этапом следует подписание РКО кассиром.

Какие ошибки чаще всего допускаются в РКО

Если обратиться к практике аудиторских проверок расчетов наличными средствами, то можно сделать вывод, что нарушений в это области достаточно много, в том числе и в оформлении кассовых документ. Самыми распространенными нарушениями являются следующие:

Важно! В кассовых документах не допускается внесение исправлений. Если в РКО допущена ошибка, то его следует переписать.

Никаких исправлений в кассовых документах быть не должно. Это же требование действует и по отношению к РКО (указания Банка России №3210-У п. 4.7).

Если налоговые органы обнаружат, что в кассовом документе есть исправления, то этот документ могут посчитать отсутствующим, что приведет к обвинению компании в хранении неучтенной выручки. Например, за то, что в кассе превышен установленный лимит. А за это штраф может составить до 50 000 рублей (15.1 КоАП РФ).

При составлении нового РКО, вместо неверного, прежний ордер следует перечеркнуть и приложить его к кассовой книге. При этом в журнале регистрации ПКО и РКО следует указать, что неверные ордера аннулированы. Такая запись делается в примечаниях. В кассовой книге также следует перечеркнуть неверную запись и вместо неверно записанных сумм записать правильные. Все исправления в книге следует заверить подписями кассира и главного бухгалтера.

Ответственность за неверно заполненный РКО

За то, что РКО или ПКО заполнен неправильно, штрафа не предусмотрено. Однако, если документ заполнен с ошибками, то проверяющие органы могут посчитать его отсутствующим. К примеру, если в РКО расшифровки фамилии нет, то это означает, что документ составлен с нарушениями. Подписан РКО должен быть так, чтобы по подписи можно было идентифицировать подписантов, то есть тех лиц, которые несут ответственность за оформление данной операции.

Важно! Если расшифровки подписи нет, то проверяющие органы могут приравнять ордер к отсутствующим документам, а это может привести к штрафу в размере 10 тыс. рублей (120 НК РФ).

Штраф этот может быть наложен на основании того, что первичные документы в компании оформлены не должным образом. Однако, наложение такого штрафа также является неправомерным, так как предусмотрен он за то, что документы отсутствуют, а не за то, что они оформлены неверно. Суды в этом случае могут встать на сторону организации.

К чему же тогда может привести неверное составление РКО? Документ, оформленный с нарушением может привести к тому, что они потеряют свою доказательную силу. Например, в том случае если в суде нужно будет доказать факт выдачи наличных определенному лицу, которое заявляет, что никаких денег не получало.

Ответы на распространенные вопросы

Вопрос: Можно ли часть РКО заполнить от руки, а часть на компьютере?

Ответ: Законодательство не устанавливает запрет на заполнение РКО комбинированным способом. Если для компании это удобно, то часть документа можно заполнить на компьютере, а остальную часть от руки.

Ответ: В РКО нельзя вносить какие-либо изменения. В связи с этим с сотрудника, которым был составлен РКО нужно потребовать объяснительную, а также составить бухгалтерскую справку, которая будет объяснять причины несоответствия.

Сотрудники налоговой инспекции еще с 2012 года проверяют соблюдение регламента кассовой дисциплины.

Наличие верных форм документов, их правильное заполнение позволит предприятиям успешно пройти проверку.

Что такое и для чего он нужен в бухгалтерии?

Расходный кассовый ордер является денежным документом, фиксирующим выдачу денег из кассы компании, и служит связующим звеном для проводок (бухгалтерских).

Он никак не привязывается к ведению всего бухучета предприятия.

Расходный ордер оформляется на бумажном носителе из-за необходимости проставления личных автографов ответственных сотрудников (лиц).

Это необходимо знать. Также РКО подписывает субъект, получающий наличность. На сегодняшний момент заверять подобную документацию запрещено электронно-цифровой подписью.

Порядок и правила оформления РКО

Существующий порядок ведения кассовых операций определяет все нормы оформления бланка.

Заполнением граф документа вправе заниматься руководитель компании, старший бухгалтер или индивидуальный предприниматель.

Составлять кассовый ордер допускается машинописными текстом, но ограничения по поводу иного способа заполнения в законе не обозначены.

Таким образом, рукописный текст также будет являться правомерным, все буквы, при этом, должны легко читаться.

Как показывает практика, зачастую ее попросту оставляют незаполненной.

Если по расходному ордеру выдается заработная плата, то необходимо учитывать и налоги, и все необходимые платежи.

Как правильно оформить реквизиты унифицированной формы КО-2 — инструкция

Специальная форма для заполнения расходного ордера (КО-2) утверждена Постановлением Госкомстата N 88 от 18.08.1998 г.

Документ составляется в одном экземпляре и должен содержать необходимую информацию в графах для правильного заполнения:

- организация — наименование хозяйствующего субъекта в соответствии с Уставом предприятия;

- структурное подразделение — отдел организации, оформившего бланк, при его отсутствии проставляется прочерк;

- номер ордера и дата — бланку присваивается порядковый номер по журналу регистрации (КО-3), при написании даты сначала пишется день, потом месяц и год, фиксируется день выдачи денежных средств;

- дебет — прописываются счета бухучета, на которых следует отразить операции по выдаче денежных средств и код структурного подразделения, где осуществляется их выдача;

- кредит — фиксируется номер бухгалтерского счета, по кредиту которого производится выдача наличности (50 — Касса);

- код целевого назначения в РКО заполняется при расходовании средств из кассы некоммерческого учреждения, в остальных случаях проставляется прочерк;

- сумма, руб.коп. — прописывается цифрами выдаваемая сумма;

- выдать — персональная информация (ФИО) лица, которому передаются денежные средства;

- основание — описание хозяйственной операции;

- сумма — выдаваемые денежные средства записываются прописью с начала строчки с большой буквы, обозначение валюты не сокращается (рублей, рубля), если место для написания суммы еще осталось, то на этом месте пишется прочерк;

- приложение — реквизиты первичной документации, послужившей основанием для оформления бланка.

Заполнив все необходимые сведения, свои подписи проставляют руководитель и главный бухгалтер компании.

Далее строки заполняет лицо, получившее денежные средства.

Выдавая денежные средства из кассы, ответственному сотруднику следует учесть следующие моменты:

- выдавать наличность без подписи главного бухгалтера и директора кассир не имеет права;

- денежные средства передаются при наличии документа, удостоверяющего личность, реквизиты которого прописываются в бланке;

- необходимо проверить комплект документов, указанных в приложении;

- следует убедиться, что получатель наличных пересчитал их в присутствии кассира.

Совершив все перечисленные действия, в следующей строке кассир записывает сведения из документа получателя. Затем расписывается и расшифровывает свою подпись.

Когда ордер погашен, его данные заносятся в кассовую книгу (КО-4), он остается на хранении у кассира.

В качестве основания выдачи расходного ордера может выступать:

Нумерация

При составлении расходных кассовых документов необходимо обеспечить беспрерывную нумерацию.

Сумма должна быть напечатана или вписана от руки?

Также действующее законодательство не запрещает собственноручный метод написания данной графы.

Кто подписывает?

Форму КО-2 оформляет:

-

;

- бухгалтер или иной специалист предприятия (кассир), обозначенный главой компании распорядительным документом;

- глава организации, если бухгалтер в штатном расписании не предусмотрен.

В расходном документе должны быть подписи руководителя предприятия и главного бухгалтера (бухгалтера) или директор и кассир.

Если в компании бухгалтер не значится, то все кассовые операции и оформление ордеров ложится на плечи руководителя компании.

Дата составления РКО должна соответствовать дню выдачи денежных средств.

Нужна ли печать?

В связи с этим, документ и без печати наделен юридической силой.

Кассовую документацию, в том числе и расходный ордер, нельзя исправлять. Данное требование действует в соответствии с указаниями Банка России №3210-У п. 4.7.

Если все же обнаружена неточность в заполнении строк бланка, то единственным возможным вариантом исправления ошибки является оформление нового документа с измененными сведениями.

Если при проверке налоговые инспекторы обнаружат исправления в кассовом ордере, то его могут признать недействительным, отсутствующим. Данное обстоятельство может привести к обвинению организации в хранении неучтенных денежных средств.

К примеру, за превышение установленного лимита в кассе. За данное правонарушение предусматривается наказание в виде штрафа до 50 тыс. рублей (15.1 КоАП РФ). Методы расчета кассового лимита.

Составив новый РКО, вместо неправильного,предыдущий документ необходимо перечеркнуть и приложить к кассовой книге.

В журнале регистрации ордеров указывается информация об аннулировании неверных номеров бланков. Данная запись осуществляется в примечаниях.

Также в кассовой книге перечеркивается неправильная запись, вместо неверных сумм вписывается правильное значение. Все внесенные поправки заверяются подписями кассира и главного бухгалтера.

При возникновении ошибок кассира в заполнении бланков, с него необходимо попросить объяснения в письменном виде, где должны быть обозначены причины допущения проступка. Это бумага позволит избежать конфликтных моментов с контролирующими органами.

- на выплату отпускных — образец;

- на взнос наличными в банк (оформление сдачи выручки) – образец;

- как оформить РКО при оплате поставщику через кассу – образец;

- РКО при увольнении – образец; ; .

Образец РКО на выплату отпускных:

Образец РКО на взнос в банк:

Образец РКО при оплате поставщику:

Образец РКО при увольнении:

Выводы

Выдача денежных средств по форме КО-2 осуществляется только после предъявления удостоверения личности получателя (паспорт или иной документ).

Получатель наличности собственноручно фиксирует полученную сумму в ордере, подтверждая факт получения средств подписью, что является в какой-то мере распиской в получении денег.

Отсутствие данной записи подразумевается как недостача и взыскивается с кассира. Специалист, выдавая наличность и оформляя расходный ордер, должен быть предельно внимательным при проверке заполнения бланка.

Если получение денежных средств осуществляется по доверенности, данное обстоятельство должно быть зафиксировано в бланке.

Отсутствие первичной документации (расходного кассового ордера) или ее ненадлежащее оформление может привести к наложению санкций со стороны Налогового органа в соответствии со статьей 120 Налогового кодекса РФ.

Читайте также: