Как обнулить декларацию по енвд

Обновлено: 19.05.2024

Единый налог на вмененный доход уходит в прошлое – в 2020 году его можно применять в последний раз. Малый бизнес надеялся, что вмененку продлят, но этого не случилось. А после карантина из-за коронавируса перед многими предпринимателями стоит выбор – переходить на другой налоговый режим или прекращать деятельность. Статистика говорит о том, что некоторые из них выбирают второй вариант. Для них будет актуальна наша сегодняшняя тема – заполнение декларации ЕНВД при закрытии ИП.

Есть ли особенности

Что касается срока, в который подается декларация ЕНВД при прекращении деятельности ИП, то никаких особенностей правилами также не предусмотрено. Это значит, что гражданин должен подать отчет в стандартный срок – до 20 числа месяца, следующего за кварталом снятия с учета. Например, если предприниматель завершил деятельность в III квартале 2020 года, то в последний раз отчитаться по ЕНВД он должен не позднее 20 октября.

Порядок заполнения

Разберем порядок формирования декларации при закрытии ИП в 2020 году на примере и приведем образец заполнения.

Предприниматель из города Шатуры Московской области Захарова Анна Петровна предоставляла парикмахерские услуги в небольшом салоне. Этот вид деятельности относится к оказанию бытовых услуг. В июле 2020 года она решила прекратить работу и 20 числа была снята с учета как ИП. Своих сотрудников она уволила еще во II квартале, поэтому взносы на их страхование в июле уже не платила. За себя же в этом месяце ей необходимо было доплатить 5 000 рублей, так как остальная сумма страховых взносов была выплачена ранее.

В таблице перечислим все данные, которые необходимы для заполнения декларации ЕНВД при закрытии ИП в 2020 году.

Таблица 1. Сведения для составления декларации по ЕНВД

| Параметр | Значение | Где взять |

|---|---|---|

| Физический показатель (ФП). Для оказания бытовых услуг это количество работников, включая ИП | 1 (ИП Захарова в III квартале работала без сотрудников) | Статья 346.29 НК РФ |

| Базовая доходность (БД) – вмененный доход на единицу физического показателя. | 7 500 | |

| Коэффициент-дефлятор K1. Корректирует доход в зависимости от уровня инфляции | 2,005 | Приказ Минэкономразвития от 10.12.2019 № 793 |

| Понижающий коэффициент K2. Устанавливается органами муниципальной власти. | 0,8 | Решение Совета депутатов Шатурского района от 07.12.2016 № 3-07/325 |

| Количество дней в месяце закрытия (К дней) | 31 | |

| Количество отработанных дней (К отр дней) | 20 | |

| Ставка ЕНВД | 15% (может быть уменьшена по решению местных властей) | Статья 346.31 НК РФ |

Налог за не полностью отработанный месяц считается по формуле:

ФП х БД х K1 х K2 х Ставка / К дней х К отр дней.

Сумму ЕНВД можно уменьшить на страховые отчисления, которые были произведены в отчетном квартале. Предприниматель из примера без сотрудников, поэтому вычтет из суммы налога все уплаченные за себя взносы. Если бы работники были, налог за счет этого вычета можно было бы снизить только наполовину.

Далее рассмотрим, как сформировать декларацию по ЕНВД при закрытии ИП Захаровой и представим образец заполнения. Порядок таков – первый лист, раздел 2, раздел 3 и раздел 1. Раздел 4 не заполняется, так как он в 2020 году не актуален.

Титульный лист

На первом листе укажем такие параметры:

Раздел 2

В этом разделе рассчитаем сумму налога. В строках укажем такие данные:

Данные для заполнения строк 040-060 нужно взять из Таблицы 1.

В строке 070 сведения заносятся по графам:

Строки 080 и 090 в нашем примере не заполняются, так как Захарову сняли с учета в июле.

В строке 100 отразим итоговую базу, в строке 105 – ставку ЕНВД, а в строке 110 – его сумму: 7761×15% = 1164.

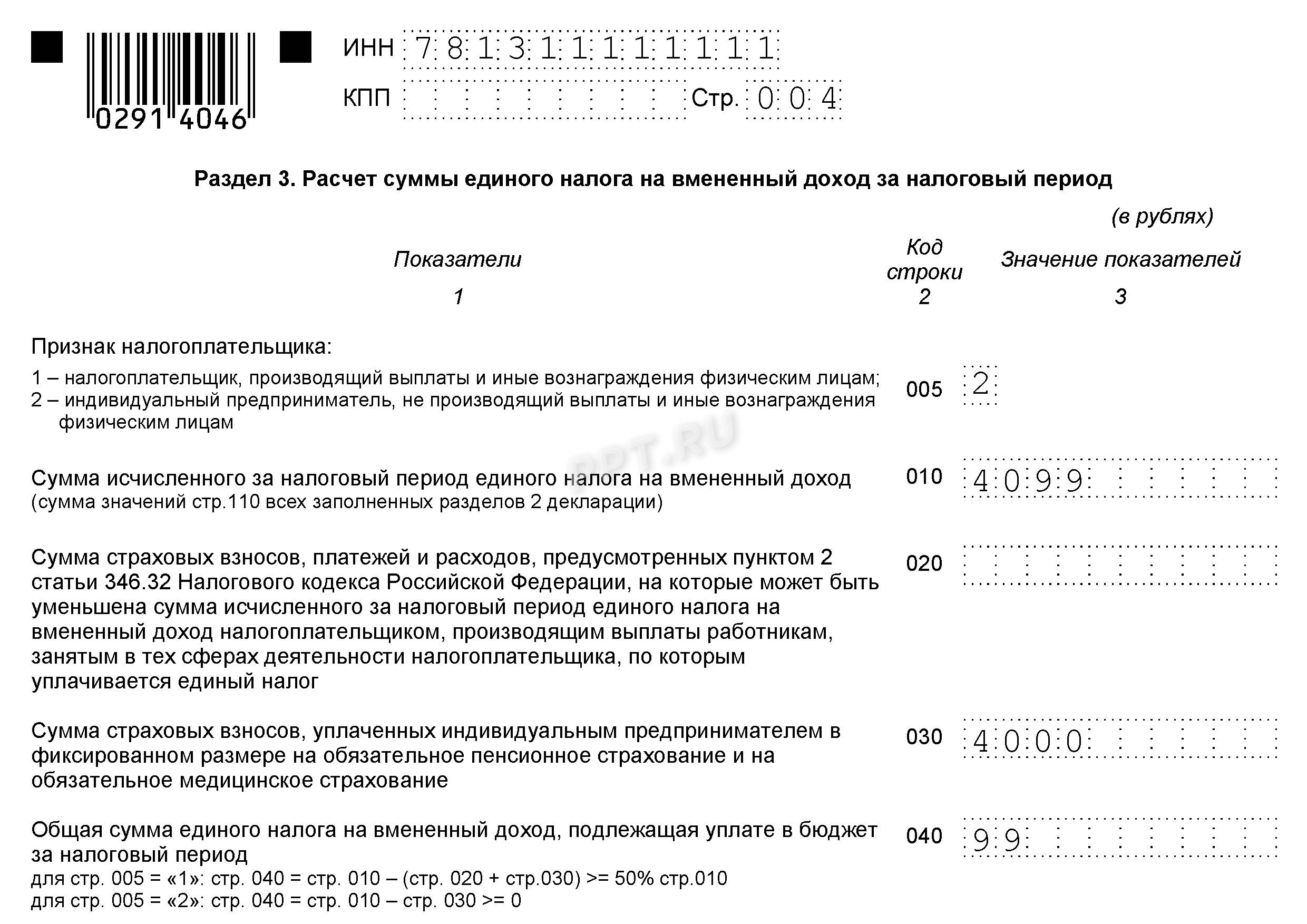

Раздел 3

В этом разделе указываются вычеты и рассчитывается сумма налога за квартал, которую нужно уплатить. Строки заполним так:

Раздел 1

Результаты расчета отразим в разделе 1. Тут всего 2 строки:

- 010 – ОКТМО;

- 020 – сумма ЕНВД, которую бывший предприниматель должен уплатить за последний квартал (в нашем примере 0).

Готовая ликвидационная декларация при закрытии ИП на ЕНВД подписывается и направляется в ИФНС, в которой предприниматель стоял на учете как плательщик вмененного налога. Способ может быть любым – лично или с представителем (нужна нотариальная доверенность), почтой или в электронном виде с ЭЦП.

Срок действия ЕНВД продлен до 01.01.2021. Ранее предполагалось, что специальный режим налогообложения для индивидуальных предпринимателей прекратит свое существование 01.01.2018. А это значит, что все плательщики налога по-прежнему обязаны сдавать соответствующую отчетность. В какие сроки сдается декларация по ЕНВД, можно ли не платить налог и сдать нулевую декларацию, если деятельность не велась, расскажем в статье.

Декларация по ЕНВД: форма и сроки сдачи

Предоставляется декларация ежеквартально в ИФНС, в которой стоит на учете предприниматель. Сделать это необходимо до 20 числа месяца, следующего за отчетным кварталом (п. 3 ст. 346.32 НК РФ ). Если последний день сдачи приходится на выходной или праздничный, то срок переносится на следующий первый рабочий день.

Так, в 2019 году сроки сдачи следующие:

| Период отчета | Последняя дата сдачи |

| 1 квартал 2019 г. | 22.04.2019 |

| 2 квартал 2019 г. | 22.07.2019 |

| 3 квартал 2019 г. | 21.10.2019 |

| 4 квартал 2019 г. | 20.01.2020 |

Сдать отчетность можно:

- лично или через представителя непосредственно в ИФНС;

- отправив почтой;

- электронно через оператора электронного документооборота или через сайт ФНС.

Ответственность за нарушение сроков сдачи отчетности

Очень важно соблюдать сроки сдачи отчета и не забывать предоставлять отчетность, даже если вы не ведете деятельность.

Если опоздать со сдачей декларации или не сдать ее вовсе, то на ИП будет наложен штраф в соответствии со статьей 119 НК РФ . Он составляет 5 % от неуплаченной суммы налога, указанной в декларации, за каждый месяц просрочки (полный и неполный). Минимальный штраф установлен в размере 1000 руб., а максимальный — 30 % от суммы налога. То есть если сумма налога к уплате незначительна или равна нулю, то штраф все равно придется платить.

Кроме штрафа, ИФНС может приостановить операции по счетам в банках предпринимателя ( ст. 76 НК РФ ). Запрет будет действовать до тех пор, пока отчетность не будет сдана.

Нулевая декларация по ЕНВД за 2019 год

Что делать, если предприниматель не вел деятельность в течение отчетного периода? Нужно ли сдавать отчетность и каким образом это сделать?

Если предприниматель стоит на учете в качестве плательщика ЕНВД, то отчет необходимо сдавать, даже если деятельность не ведется. Этому правилу необходимо следовать до момента снятия с учета в качестве плательщика ЕНВД, в соответствии с правилами статьи 346.28 НК РФ .

Можно ли сдать декларацию с нулевыми показателями, если деятельность не ведется? Возможны две ситуации:

- ИП прекратило вести деятельность, но сохранились базовые показатели для расчета налога (например, остались собственные или арендованные торговые площади). В этой ситуации налог исчисляется исходя из имеющихся физических показателей и базовой доходности предпринимателя. Такую позицию поддерживают и контролирующие органы (Письмо Минфина от 29.04.2015 № 03-11-11/24875), и судьи (п. 7 Информационного письма Президиума ВАС РФ от 05.03.2013 № 157).

- ИП не ведет деятельность, при этом физические показатели для расчета налога отсутствуют (собственное имущество продано, договоры аренды расторгнуты, наемных работников нет). Единая позиция по этому вопросу у контролирующих органов отсутствует. Минфин категоричен и требует предоставления отчета до момента снятия с учета в качестве плательщика ЕНВД (Письмо от 15.04.2014 № 03-11-09/17087). В этом случае декларацию по ЕНВД необходимо предоставлять с показателями, которые были отражены в отчете за последний период, в котором велась деятельность. То есть сохраняется обязанность уплаты налога до снятия с учета.

ФНС допускает возможность подачи отчета с нулевыми показателями при отсутствии физических показателей (Информация ФНС от 19.09.2016). Но отчет все-таки необходимо будет предоставлять ежеквартально.

Образец нулевой декларации по ЕНВД для ИП

ИП Савватеев Иван Илларионович стоит на учете в качестве плательщика ЕНВД. Вид деятельности — оказание автотранспортных услуг по перевозке груза. В деятельности использовался 1 грузовой автомобиль. В марте 2019 года он продал транспортное средство, но с учета в качестве плательщика не снялся. Таким образом, за 2 квартал 2019 г. до 22 июля он обязан подать декларацию. Предприниматель следует позиции ФНС и подает нулевую декларацию.

Документ состоит из титульного листа и трех разделов.

1. Заполняем титульный лист:

- вверху данного листа, а также всех остальных листов отчета заполняем ИНН;

- налоговый период = 22 (Приложение 1 Правил заполнения);

- код места предоставления = 120 (Приложение 3 Правил заполнения).

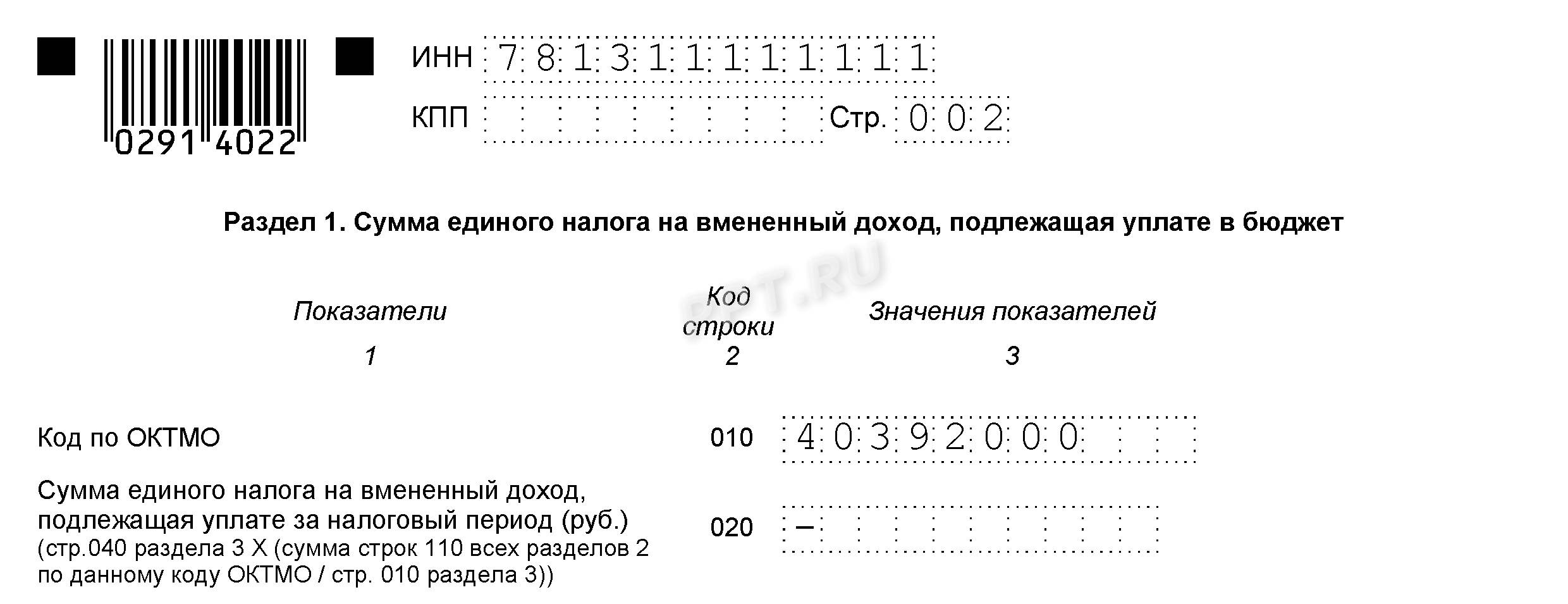

2. Заполняем раздел 1.

В данном разделе заполняем только код ОКТМО. Сумма налога в нашем случае равна нулю и в строке 020 проставляем прочерк. Код ОКТМО можно найти, воспользовавшись сервисом Федеральной адресной системы.

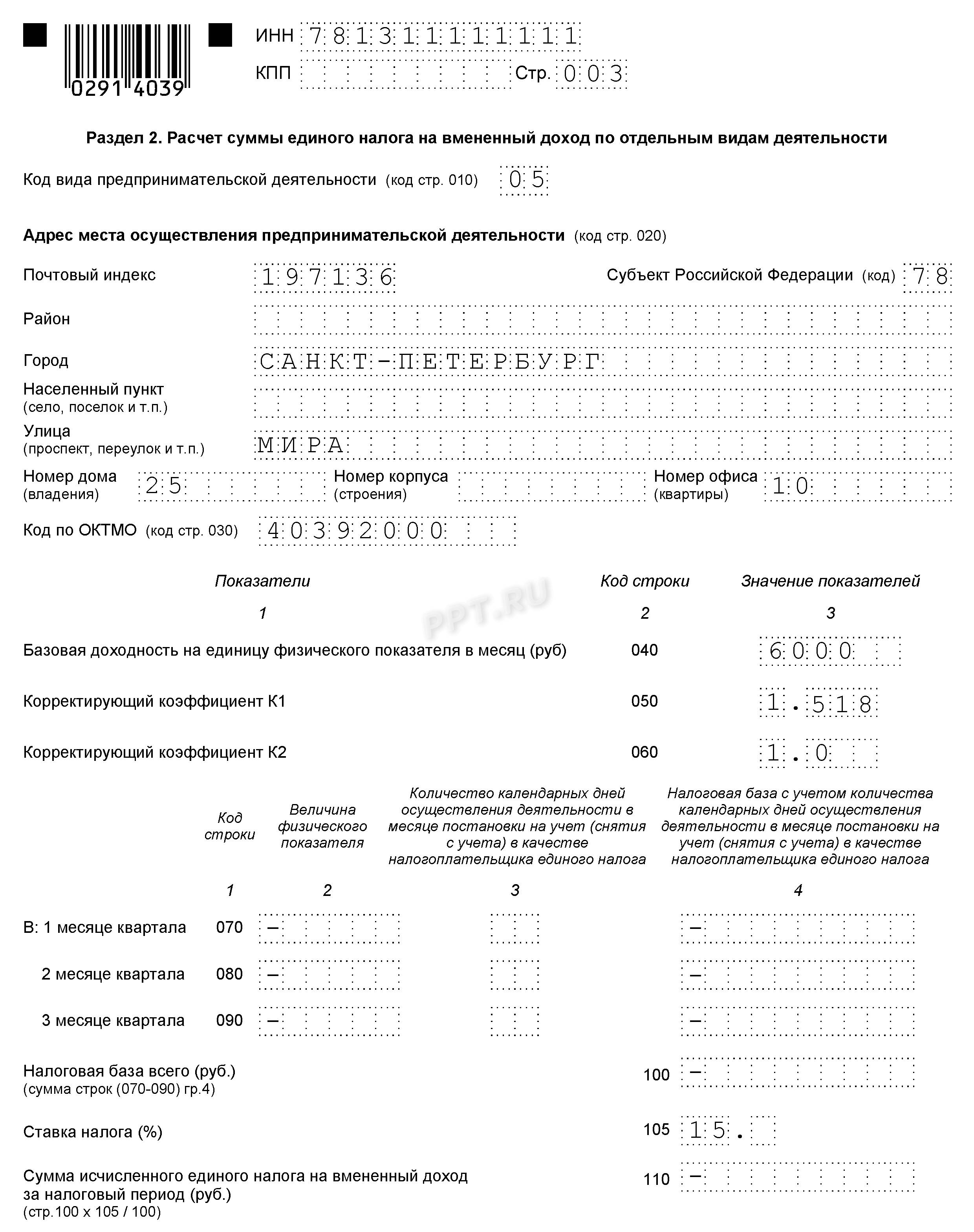

3. Заполняем раздел 2.

Строка 010 заполняется согласно Приложению 5 порядка заполнения. В ней ставим код 05.

Далее заполняем адрес осуществления деятельности и ОКТМО. Базовую доходность указываем в соответствии со ст. 346.29 НК РФ , коэффициент К1 — в соответствии с Приказом Минэкономразвития России от 30.10.2018 N 595 (на 2019 год он равен 1,518), К2 — согласно ст. 2 Закона Санкт-Петербурга от 17.06.2003 № 299-35 . В строках указания физического показателя, налоговой базы и исчисленного налога ставим прочерки.

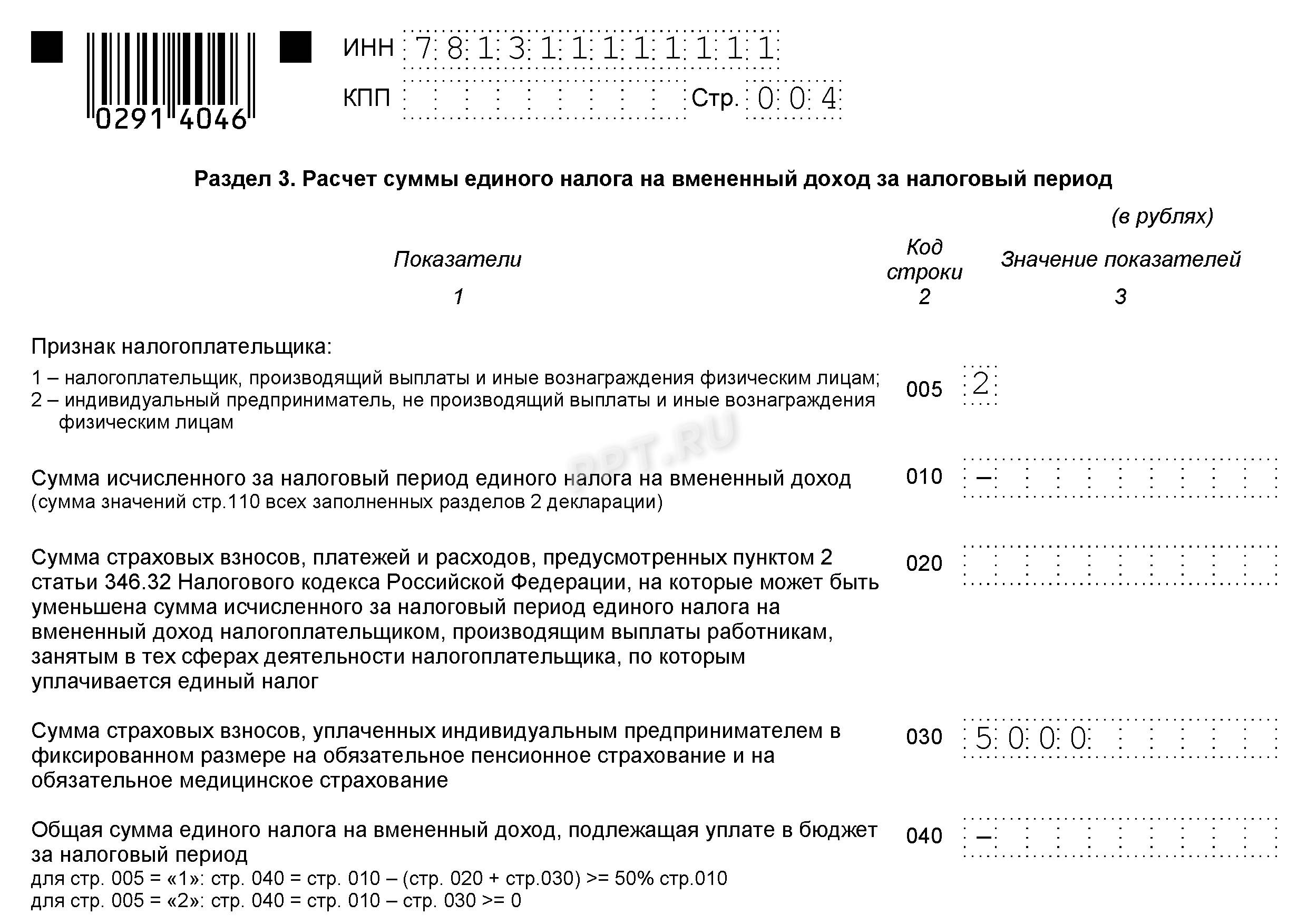

4. Заполняем раздел 3.

Поскольку у ИП нет наемных работников, то в строке 005 проставляем 2. Если в отчетном квартале ИП уплачивал страховые взносы, то их необходимо указать в строках 020 и 030. Савельев И.И. уплатил фиксированные страховые взносы в размере 5000 руб. В строке 040 проставляем прочерк.

Пример заполнения отчета ЕНВД при приостановке деятельности, если сохранились физические показатели для расчета налога

Изменим условия примера:

Савватеев И.И. не осуществлял деятельность по перевозке грузов во 2 квартале 2019 г., но транспортное средство не продал. Тогда следует исчислить и уплатить в бюджет налог на вмененный доход.

Титульный лист, а также адресные показатели заполняем аналогично заполнению нулевой декларации.

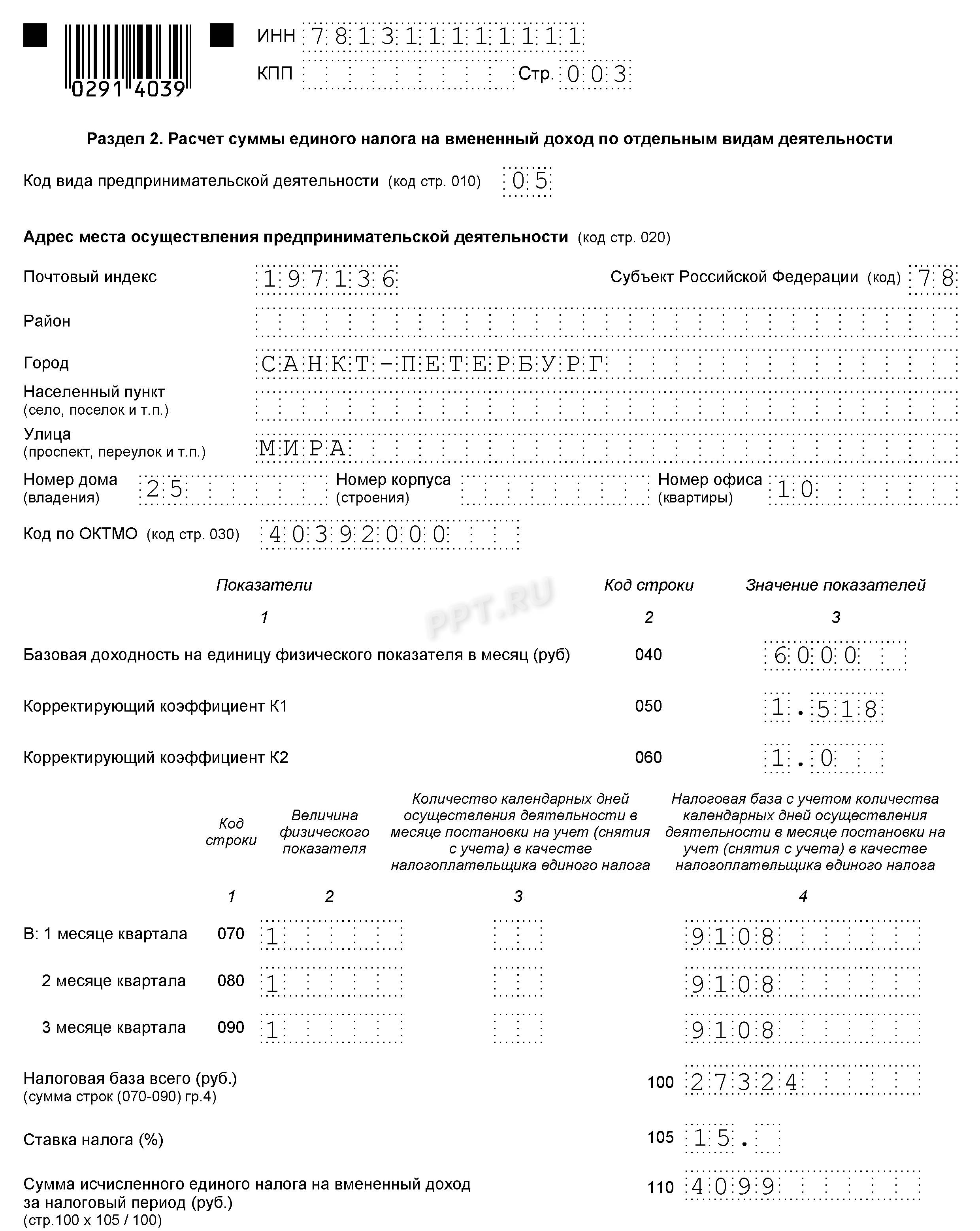

Само заполнение целесообразно начать с раздела 2.

За каждый месяц необходимо рассчитать налоговую базу по формуле:

А также сумму налога, умножив налоговую базу за квартал на налоговую ставку.

Заполняем раздел 3. Определяем сумму налога к уплате путем уменьшения исчисленного налога на сумму уплаченного фиксированного страхового взноса.

Теперь заполняем сумму к уплате в разделе 1.

Порядок прекращения ведения деятельности на ЕНВД

Из всего вышесказанного ясно, что если предприниматель решил прекратить деятельность, то это необходимо оформить. Просто перестать сдавать отчетность нельзя. Это приведет к штрафным санкциям со стороны проверяющих органов.

Если вы решили больше не вести деятельность, подпадающую под режим обложения ЕНВД, то, согласно ст. 346.28 НК РФ, необходимо подать в ИФНС заявление. Сделать это нужно в течение пяти дней со дня прекращения предпринимательской деятельности, которая подпадает под этот режим налогообложения. Форма заявления утверждена Приказом ФНС от 11.12.2012 № ММВ-7-6/941@.

obrazec_deklaracii_envd_pri_zakrytii_ip_za_2020.jpg

Похожие публикации

2020 год стал переломным для многих предпринимателей. Уменьшение выручки и предстоящая отмена спецрежима ЕНВД привели к тому, что часть налогоплательщиков решила отказаться от дальнейшего ведения бизнеса. Снятие ИП с учета не освобождает от подачи отчетности за последний налоговый период - заполнить и сдать декларацию нужно в установленный законом срок. Рассмотрим, какие нюансы возникают при оформлении документа и приведем образец декларации по ЕНВД при закрытии ИП в 2020 году.

Какую форму использовать для отчетности по ЕНВД за последний налоговый период

ФНС не стала разрабатывать отдельный бланк для случаев закрытия ИП на ЕНВД. Декларация подается по обычной форме, утвержденной приказом ФНС от 26.06.2018 г. № ММВ-7-3/414@. Этим же приказом утвержден и порядок ее заполнения.

Отдельный срок для представления отчетности ИП, прекращающим деятельность, в НК РФ не оговаривается. Заполнить декларацию ЕНВД при закрытии ИП и представить ее в ИФНС необходимо не позднее 20 числа месяца, следующего за последним налоговым периодом - кварталом (п. 3 ст. 346.32 НК РФ). Так, снявшись с учета, к примеру, в ноябре 2020 г., последнюю декларацию бывший ИП должен подать не позднее 20.01.2021 г. Правомерность применения указанного срока подтверждается и письмом ФНС от 20.03.2015 г. № ГД-4-3/4431@.

Перечисляется налог в бюджет не позже 25 числа месяца, следующего после завершения отчетного квартала.

Что учесть при заполнении декларации ЕНВД при закрытии ИП в 2020 г.

Стоимостные показатели указываются в целых рублях. Текстовые поля заполняют заглавными печатными буквами.

Пустые ячейки при заполнении отчета вручную обязательно прочеркиваются. Листы нумеруются в хронологическом порядке, их общее количество указывается на первой странице.

Заполнение декларации ЕНВД при закрытии ИП

Дата снятия предпринимателя с регистрационного учета обычно не совпадает последним днем налогового периода. Поэтому часто возникает вопрос, как отразить в декларации неполный период. Напомним, расчет налоговой базы отражается в Разделе 2 декларации. Для того, чтобы начисление было корректным:

- указывается код предпринимательской деятельности (из Приложения № 5 Порядка заполнения);

- заполняется адрес места ведения бизнеса и ОКТМО территории; выбирается из перечня по видам деятельности (п. 3 ст. 346.29 НК),

- коэффициент К1 в 2020 г. - 2,005 (Приказ Минэкономразвития от 21.10.2019 г. № 684), коэффициент К2 утверждают региональные власти;

- физический показатель отражается по месяцам ведения бизнеса; если в налоговом периоде его значение менялось, новый показатель применяется с начала месяца изменения.

Для определения налоговой базы за полный месяц базовая доходность, коэффициенты К1, К2 и величина физического показателя перемножаются. Получившееся значение вносится в соответствующую ячейку Раздела 2 декларации.

Если месяц отработан не полностью:

- сначала база рассчитывается за полный месяц;

- получившееся значение делится на количество календарных дней месяца и умножается на число фактически отработанных на спецрежиме дней (с 1-го числа по день снятия с учета).

В месяце, когда ИП не работал, во всех ячейках ставятся прочерки.

Налоговая база за квартал образуется при сложении величин баз за каждый месяц периода.

Налог к уплате

Итоговая сумма, подлежащая оплате, переносится в Раздел 1 отчета.

Образец декларации ЕНВД за 2020 г. при закрытии ИП

Чтобы пояснить, как заполняется декларация ЕНВД при закрытии ИП, образец оформления отчета приведем по следующим данным:

ИП Красноперов с 01.01.2020 занимался грузоперевозками в г. Электросталь Московской области, работая на ЕНВД и используя 1 автомобиль. 20 ноября 2020 г. он прекратил деятельность и снялся с учета как ИП. Работников Красноперов не нанимал.

В октябре 2020 г. предприниматель уплатил часть фиксированных страховых взносов за 2020 год: 500 руб. в ФФОМС и 2300 руб. в ПФР (всего 2800 руб.).

Базовая доходность для автотранспортных услуг по перевозке грузов - 6000 руб., К1 = 2,005, региональный К2 = 1,0 (Решение Совета депутатов г. Электросталь № 206/42 от 21.11.2012). Указанных данных достаточно для заполнения декларации по ЕНВД ИП при закрытии бизнеса.

Нулевая декларация по ЕНВД - возможно ли?

Начну издалека. А именно с января 2009 года, когда Федеральный закон от 22.07.08 № 155-ФЗ изменил п. 6 Ст.346.29 НК РФ - была отменена возможность корректировки коэффициента К2. Прежде его можно было умножить на соотношение числа календарных дней, когда предпринимательская деятельность велась, к общему числу дней месяца. Таким образом можно было за период, когда деятельность не велась, сдать нулевую декларацию ЕНВД.

Но эту возможность отменили. А как же быть предпринимателю, если арендодатель в срочном порядке расторгнул договор аренды и торговля не велась, если автомобиль, с которого велась торговля попал в аварию, если предприниматель попал в больницу и не мог работать? А как поступать предпринимателям с резко сезонными видами деятельности? Дохода никакого. А налог все равно платить?

И тут началось. Минфин и ФНС стали издавать письма, которые разъясняли этот вопрос абсолютно по-разному. Бедные предприниматели, начитавшись диаметрально противоположных мнений наших законодателей, совсем потеряли всякие ориентиры.

Мнение МИНФИНА РФ - твердое мнение!

Сумма ЕНВД рассчитывается исходя не из фактического дохода предпринимателя, а из "вмененного", то есть возможной суммы дохода. И до тех пор, пока предприниматель не снялся с учета, как плательщик ЕНВД, он обязан подавать декларации и платить налог. А если деятельность прекращена, то на основании п. 3 Статьи 346.28 НК РФ предприниматель обязан подать заявление о снятии с учета в течение 5 дней с момента прекращения деятельности.

Поэтому либо плати налог, либо снимайся с учета.

Такое мнение Минфин выразил, например, в своем письме от 28.05.09 № 03-11-09/188.

Позиция ФНС - разброд и шатания.

Свою позицию по данному вопросу ФНС РФ выразила в письме от 27.08.2009 № ШС-22-3/669@. Суть заключается в том, что налог рассчитывается как произведение физических показателей и коэффициентов К1 и К2. И в том случае, когда физические показатели в каком-либо налоговом периоде отсутствуют (например, расторгнут договор аренды и, соответственно, нет торговой площади), то обязанность налогоплательщика подавать декларацию сохраняется до снятия с учета, а исчислить налог при отсутствии физических показателей невозможно. И в этом случае налогоплательщик составляет "нулевую" декларацию, в которой в графе "физические показатели" ставится прочерк.

Интересно, что данное письмо было подписано и Минфином. Однако чуть позже в письме Минфина от 22.09.2009 № 03-11-11/188 было заявлено, что письмо ФНС № ШС-22-3/669@ не соответствует требованиям налогового кодекса.

Далее ФНС в письме от от 07.06.2011 № ЕД-4-3/9023 уточнил свою позицию - если сдана нулевая декларация, то налогоплательщик обязан документально подтвердить объективные причины временного прекращения деятельности.

Однако уже через несколько месяцев ФНС письмом 10.10.2011 № ЕД-4-3/16690@ отзывает письмо № ЕД-4-3/9023, отказываясь от своей прежней позиции. То есть в конце 2011 года ФНС и Минфин сошлись во мнении, что налоговую декларацию необходимо подавать вплоть до снятия налогоплательщика с учета и нулевая декларация Налоговым кодексом не предусмотрена. Налог платить надо.

А судьи что?

До 2012 года мнения судей разделились. Дела решались как в пользу налогоплательщиков, так и в пользу налоговых органов.

А в 2012 году появилась надежда. Постановление ФАС Западно-Сибирского округа от 16.11.2012 N А70-2837/2012 и Постановление Первого арбитражного апелляционного суда от 13.08.2012 N А79-12007/2011 содержат выводы о том, что предприниматель не обязан уплачивать ЕНВД при фактическом отсутствии предпринимательской деятельности.

Многие налоговые просто не примут у Вас нулевую декларацию. Но никто не мешает послать эту декларацию заказным письмом с уведомлением о вручении и с описью вложения.

Читайте также:

- Рассмотрите диаграмму как были связаны условия жизни и воспитания несовершеннолетних и совершение

- Одностороннее обещание как источник обязательства

- Как оспорить распитие в общественном месте

- Государство во главе с монархом единоличным правителем получившим власть как правило по наследству

- Что не входило в обязанности первых стюардесс