Fxgd etf дивиденды когда выплаты

Обновлено: 27.04.2024

Как мы уже рассказывали, большинство биржевых ETF-фондов — это портфели ценных бумаг, таких как акции и облигации. Покупка акций фонда — это инвестиции в ценные бумаги, которые находятся в фонде.

Если покупка акций ETF-фонда — это инвестиции в акции или облигации, то что же происходит с дивидендами и купонами по ценным бумагам, находящимся в фонде?

Дивиденды по акциям и купоны по облигациям поступают в фонд

Многие ценные бумаги дают право на получение платежей. К таким платежам относятся дивиденды по акциям, купонные платежи по облигациям и суммы погашения облигаций.

Выплаты происходят с некоторой периодичностью — раз в год, раз в полгода, раз в квартал или по особым случаям. Например, по облигации номиналом 1000 ₽ с полугодовым купоном по ставке 10% годовых каждые полгода выплачивается купон размером 49,86 ₽.

Когда в фонде есть ценные бумаги, по которым выплачиваются платежи, эти платежи поступают в фонд.

Для простоты представим, что в фонде есть 1000 облигаций некой компании, и по каждой такой облигации выплачены 49,86 ₽ купонного дохода. Пусть у самого фонда выпущены 100 000 акций. В таком случае на каждую акцию фонда приходится по 0,4986 ₽ выплаты (= 1000 × 49,86 ₽ / 100 000). Так же происходит и с выплатой дивидендов по акциям, входящим в портфель фонда. Важно помнить, что компаний-эмитентов в портфеле фонда намного больше: к примеру, фонд FXUS (акции США) — это более 500 эмитентов.

Фонды выплачивают доход в виде дивидендов или реинвестируют

Когда фонд получает доход, он может распределить его среди акционеров или реинвестировать. Некоторые фонды по закону обязаны выплачивать весь аккумулированный доход акционерам в виде дивидендов, другие освобождены от этого обязательства. Как будет поступать фонд — можно узнать в проспекте фонда и приложениях к нему или на сайте управляющей компании.

Если фонд не выплачивает доход, то это приводит к росту стоимости активов фонда на сумму полученного фондом дохода и к росту цены акций фонда.

В примере выше на каждую акцию фонда пришлось по 0,4986 ₽ купонного дохода. Если этот доход не будет выплачен фондом в виде дивидендов, то стоимость активов фонда, приходящихся на каждую акцию, вырастет на эти 0,4986 ₽. А как следствие, вырастет и цена акций фонда.

То есть, в зависимости от правил работы фонда, акционеры фонда могут получить N рублей или долларов (в зависимости от валюты фонда) выплаты на каждую акцию, или вместо выплаты каждая акция фонда подорожает на те же N рублей или долларов. Свою прибыль акционеры фонда все равно получают: или в форме денежной выплаты, или в форме прироста капитала.

Реинвестирование — увеличение объема ценных бумаг в фонде

Реинвестирование — это процесс, когда на полученные, но не распределенные среди акционеров средства фонд закупает новые ценные бумаги. Это не какие-то неизвестные ценные бумаги, а такие же и в тех же пропорциях, определенных финансовым индексом, за которым следует фонд.

В результате реинвестирования количество акций самого фонда у акционеров фонда остается прежним, но на каждую акцию фонда после реинвестирования приходится больше активов — ценных бумаг, в которые инвестирует фонд.

Все фонды FinEx, кроме FXRD, реинвестируют полученные доходы. Об этом сказано на сайте управляющей компании и в справочных материалах фондов. Вот так это выглядит на сайте.

FXRD — единственный фонд FinEx ETF, который выплачивает дивиденды

Благодаря такому способу распределения дохода, инвесторы могут гибко подходить к планированию своих инвестиционных стратегий и самостоятельно решать, что делать с поступающими дивидендами — реинвестировать или использовать в качестве пассивного дохода.

Именно по этой причине в фондах FinEx, кроме FXRD, предусмотрен режим реинвестирования.

Реинвестирование повышает доходность за счет экономии на налогах и транзакционных издержках

Режим реинвестирования доходов фондом позволяет увеличить доходность за счет переноса налоговых выплат или избежать их полностью за счет налоговых льгот на среднесрочные и долгосрочные инвестиции.

При реинвестировании стоимость инвестиций растет, но с точки зрения налогообложения мы не получаем доход прямо сейчас и налоги, соответственно, не платим. Увеличение цены наших акций фонда доходом не считается до тех пор, пока мы эти акции не продадим, т.е. не получим финансовый результат. Таким образом, за счет реинвестирования наши налоговые обязательства переносятся в будущее.

Платить налоги в будущем выгоднее, чем сейчас. Потому что до момента уплаты мы пользуемся деньгами, которые иначе стали бы налогами, и можем на них еще заработать.

Например, если бы некий фонд в течение десяти лет раз в год выплачивал доход в размере 10% годовых и после уплаты 13% налога доход бы реинвестировался в этот же фонд, то абсолютная доходность за 10 лет составила бы 113%. А если бы фонд не выплачивал доход и реинвестировал сам, то доходность составила бы 139%. При этом акционеры в первом случае заплатили бы почти в два раза больше налогов.

Подсчитанные доходности к тому же не включают издержек и комиссий, которые неизбежно возникли бы при самостоятельном реинвестировании.

Еще одно преимущество фонда, реинвестирующего доход — возможность полностью избежать уплаты подоходного налога, воспользовавшись налоговым вычетом на доход от продажи ценных бумаг, находящихся в собственности более трех лет (статья 219.1 НК РФ).

В течение первых трех лет не возникает необходимости платить налог, так как фонд доход в форме дивидендов не выплачивает. А при продаже ценных бумаг через три года налог на прирост капитала не придется платить из-за налогового вычета. Размер вычета ограничен по формуле 3 000 000 ₽ × количество лет, поэтому по истечении трех лет освободить от налога можно не более 9 млн рублей.

Реинвестирование не мешает получать регулярный доход

В случае, если вы хотите получать регулярный доход от инвестиций в ETF-фонды, а фонд доходы не выплачивает, а реинвестирует, выход тоже есть. Нужно просто периодически продавать часть ценных бумаг, а затем выводить денежные средства на банковский счет. Акции фондов FinEx продаются и покупаются на бирже лотами по 1 штуке, что позволяет подбирать нужный доход от продажи с небольшим шагом.

Как купить или продать

Подпишитесь и оставайтесь в курсе!

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Акции США: Лучшие Дивиденды на 2019 год (Декабрь 2021).

Самый умный способ начать поиск лучших дивидендных ETF - это определить вашу потребность в дивидендах и то, как они вписываются в общую картину вашей инвестиционной цели.

Вы можете инвестировать в лучшие ETF в инвестиционной вселенной, но если они не подходят для ваших инвестиционных потребностей или если эти типы фондов не подходят для вашей толерантности к риску, вы можете совершить ошибку, которая потенциально может привести к к отрицательным результатам.

Также разумно иметь четкое представление о том, как работают ETF и какие инвестиционные счета лучше всего инвестировать в ETF.

Поэтому, прежде чем перейти к списку лучших дивидендных ETF, начните с основ этих популярных инвестиционных транспортных средств, чтобы быть уверенным, что они являются разумным выбором для вас и ваших инвестиционных потребностей.

Прежде чем инвестировать в ETFs

Даже если вы опытный инвестор ETF, разумно пересмотреть основы того, как работают ETF и как их использовать в ваших интересах.

Вот основные сведения о ETF перед инвестированием:

- ETF - это аббревиатура, обозначающая биржевой фонд. Их можно просто назвать гибридом акций и паевых фондов.

- ETFs торгуют внутридневными акциями; Взаимные фонды торгуются в конце дня, когда можно определить стоимость чистых активов (NAV) основных холдингов.

- Как и паевые фонды, акционеры ETF напрямую не владеют базовыми активами фонда; они владеют акциями самого фонда, который затем покупает акции базовых активов.

- Как и фонды индексов, ETF пассивно управляются и отслеживают контрольный индекс. Это означает, что ЕФО имеют низкий оборот по сравнению с активными управляемыми паевыми инвестиционными фондами.

- ЕФО обычно имеют более низкие коэффициенты расходов по сравнению с даже самыми дешевыми паевыми инвестиционными фондами.

- ЕФО не имеют минимальной суммы первоначальных инвестиций, тогда как паевые инвестиционные фонды обычно требуют первоначальных инвестиций в размере 1 000 долларов США или более.

Чтобы обобщить эти моменты, ETFs работают как индекс взаимных фондов, но они часто имеют более низкие расходы, что потенциально может увеличить долгосрочную прибыль, и их легко купить.

Налогообложение ETF и лучшие типы счетов для покупки и удержания дивидендов ETFs

Одним из самых больших преимуществ ETF является прибытие в результате низкой текучести, о чем упоминалось выше в пунктах. Низкий оборот означает, что в течение любого года продажи и продажи основных холдингов очень мало. И когда фонд имеет низкий оборот, налоги обычно ниже, потому что низкая относительная продажа основных холдингов означает меньшую прирост капитала, передаваемый акционеру ЕФО.

Это делает ETFs разумными холдингами для налогооблагаемых счетов. Но инвесторы, которые ищут лучшие дивидендные ETF, должны знать налоги, которые могут быть получены из дивидендов.

Важно отметить, что акционеры ETF могут облагаться налогом на дивиденды фонда, даже если эти распределения получаются наличными или реинвестируются в дополнительные акции фонда.Кроме того, для определенных налоговых отложенных и налоговых льгот, таких как IRA, 401 (k) или аннуитета, дивиденды не облагаются налогом перед инвестором, находясь на счете. Вместо этого инвестор будет уплачивать подоходный налог с изъятий в течение налогооблагаемого года, когда будет произведено распределение (изъятие).

Поэтому некоторые инвесторы ETF, которые покупают и удерживают дивидендные ETF, могут захотеть сохранить их на счете с отложенным налогом, как традиционная IRA или Roth IRA.

Список лучших дивидендов ETF

В этом списке лучших дивидендных ETF мы включаем средства с целым рядом целей и стилей. Иными словами, эти ETF не обязательно являются теми, кто выплачивает самые высокие дивиденды. Например, фонд дивидендов с высокими доходами, вероятно, будет иметь более высокий доход от дивидендов, чем фонд повышения дивидендов, который имеет тенденцию удерживать дивидендные акции с растущими дивидендами.

С учетом сказанного и в каком-то конкретном порядке, вот 10 лучших дивидендных ETF для покупки:

1. Vanguard High Dividend Yield (VYM):

Этот дивиденд ETF от Vanguard отслеживает индекс доходности FTSE с высоким дивидендом, который представляет более 420 акций, которые дают высокие дивидендные доходности. Текущая доходность для VYM составляет 3,10 процента, а коэффициент расходов - дно 0. 08 процентов или 8 долларов США за каждый инвестированный 10 000 долларов США.

2. Авангард Дивиденд Оценка (VIG):

Инвесторы, которые хотят держать корзину акций компаний, которые имеют рекорд по увеличению своих дивидендов, могут рассмотреть возможность покупки ETF, такого как Vanguard's Dividend Appreciation. Этот ETF отслеживает индекс NASDAQ US Dividend Achievers Select Index (ранее известный как индекс выбора достижений дивидендов), который охватывает около 180 дивидендных акций. Текущая доходность для VIG составляет 1,92 процента, а коэффициент расходов - 0,9 процента.

3. iShares Выберите индекс дивидендов (DVY):

Этот дивидендный ETF от BlackRock отслеживает индекс около 100 акций, у которых есть запись о выплате дивидендов за последние 5 лет. Текущая доходность относительно высока на уровне 3,13 процента, а расходы - 0,39 процента.

4. iShares Core High Dividend (HDV):

5. Guggenheim Multi-Asset Income (CVY):

Инвесторы, которые не против выплаты более высоких расходов, чтобы получить более высокую доходность, могут походить на то, что они видят в этом ETF. Фонд отслеживает индекс Zacks Multi-Asset Index, который состоит из примерно 100 акций дивидендных компаний. Распределение активов составляет около двух третей акций США, а остальная часть - в составе иностранных акций и облигаций. Текущая доходность для CVY равна 4.73 процента, а коэффициент расходов - 0,84 процента.

6. PowerShares KBW High Dividend Yield Financial Portfolio (KBWD):

7. ALPS Sector Dividend Dogs (SDOG):

8. SPDR S & P Dividend (SDY):

Один из немногих ETF, чтобы заработать 5-звездочный рейтинг от Morningstar, этот дивидендный ETF является одним из лучших фондов с разумной комиссией, которая охватывает широкий выбор дивидендных акций. SDY отслеживает индекс S & P High Yield Dividend Aristocrats Index, который является выбором около 100 дивидендных акций. Текущая доходность для SDY составляет 2,27 процента, а коэффициент расходов - 0,35 процента.

9. WisdomTree SmallCap Dividend Fund (DES):

10. Schwab US Equity Dividend (SCHD):

Инвесторы, которые ищут недорогое воздействие высокооплачиваемых дивидендных акций в США, захотят взглянуть на SCHD. Фонд отслеживает индекс Dow Jones U. S. Dividend 100, который включает в себя некоторые из самых высоких дивидендов, выпускающих акции в США. Текущая доходность составляет 2,95 процента, а коэффициент расходов - 0,7 процента.

Теперь у вас есть - лучшие 10 дивидендных фондов ETF из разнообразного выбора. Просто помните, что наиболее важным аспектом выбора лучших ETF для ваших инвестиционных целей является выбор лучших инвестиционных средств, которые соответствуют вашему временному горизонту и терпимости к риску.

Отказ от ответственности: информация на этом сайте предоставляется только для обсуждения и не должна быть неверно истолкована как совет по инвестициям. Ни при каких обстоятельствах эта информация не представляет собой рекомендацию покупать или продавать ценные бумаги.

Личностные черты лучших инвесторов

У самых успешных инвесторов в мире есть определенные черты характера, которые помогают успеху. Узнайте, какие личностные черты объединяют лучших инвесторов.

Полный список дивидендов ETF

, Если вы ищете дивидендный ETF, вы пришли в нужное место, проверьте полностью обновить список ниже и посмотреть эти средства в действии.

Три лучших источника информации для инвесторов

Вы знаете, какие три лучших места для поиска инвесторов и избежать информационной перегрузки?

Большинство акционерных обществ выплачивает дивиденды. В том числе российские компании. Важность дивидендов сложно переоценить: в начале 20 века американские компании часто оценивали лишь по величине и стабильности дивидендов. И в наши дни устоявшиеся гиганты из США регулярно повышают свои дивиденды, выплачивая их каждый квартал.

На дивиденды приходится почти половина доходности рынка США за последние 100 лет. Какой же способ выбрать инвестору, чтобы получать их из компаний со всего мира?

Дивиденды в ETF

Наилучшим инвестиционным инструментом сегодня считаются биржевые фонды. Они прозрачны, обращаются на бирже как акции, имеют широкую внутреннюю диверсификацию. К тому же они дешевы: средняя цена пая фонда колеблется от 50 до 150$. Причем изначально они были созданы как инструмент пассивного дохода, т.е. выплачивали дивиденды. Выпускались и выпускаются компаниями из США.

1. Фонды не платят дивиденды

Как говорилось выше, это европейские ETF. Например, фонд iShares Core EURO STOXX 50 UCITS ETF (Acc), выпущенный в Ирландии, реинвестирует дивиденды – хотя существует его полный аналог, который их выплачивает. Еще один пример: номинированный в британских фунтах iShares Core FTSE 100 UCITS ETF GBP (Acc). Известны десятки европейских биржевых фондов с данной опцией.

Отдельно можно выделить доступные на Мосбирже биржевые фонды от компании FinEX, которая с 2015 года также реинвестирует дивиденды. При этом в фондах FXUS и FXIT с американскими бумагами их эмитенты возвращают дивиденды в фонд с удержанием своего налога: еще недавно он был целых 30%, сейчас составляет 15%.

Что получалось? Из 100 условных долларов прибыли от дивидендов в фонд реинвестировались лишь 70. При выплатах российскому инвестору он дополнительно платил бы 13% налога по законам РФ. Таким образом, сейчас реинвестируется 85$ из каждых 100 долл., а прибыль инвестор получает путем продажи паев.

Кому могут подойти такие фонды? Инвесторам, не желающим тратить время на налоговую декларацию и нацеленным на рост капитала. Налогообложения в России не будет до продажи паев фонда. Однако внутренний налог у таких фондов может быть выше, чем у фондов из США.

2. Фонды платят умеренные дивиденды

Таких фондов на рынке подавляющие большинство: это фонды акций, недвижимости или облигаций. Обратите внимание : в фондах облигаций выплаты являются дивидендным, а не купонным доходом. Это происходит потому, что паи любого ETF, независимо от его базового актива, считаются акциями.

Если у облигаций купонные выплаты являются основным источником дохода, то в случае акций и недвижимости можно также рассчитывать на рост котировок. У инвестора возникает выбор: он может тратить дивиденды на себя или реинвестировать их в расчете на рост фонда и увеличение новых выплат. Происходит ситуация, называемая сложный процент:

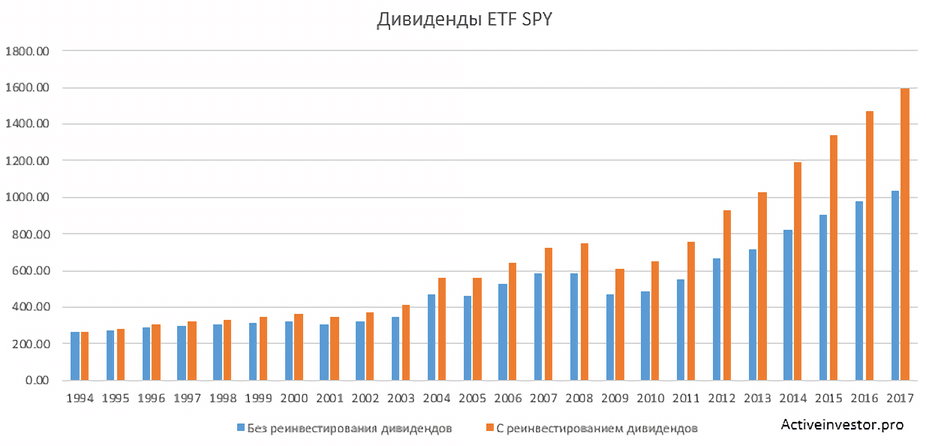

На рисунке видно, как 10 000$, помещенные в 1994 г. в биржевой фонд SPY, принесли бы в 2017 году больше 1000$ дивидендов в год. И это при условии, что до этого все дивиденды инвестор выводил и тратил на себя. А вот если бы он реинвестировал их, покупая новые паи фонда, то его дивидендный доход в 2017 г. и вовсе составил бы 1600$ в год. Прибавка почти на 60%! А считая с 1994 года, произошел рост с 2.6% до 16% в год.

- может тратить дивидендный доход, фонды акций и недвижимости будут расти

- может реинвестировать доход, ускоряя рост фонда и увеличивая будущую прибыль

3. Фонды платят максимальные дивиденды

Наконец, есть фонды, полностью ориентированные на дивиденды, т.е. на пассивный доход. Они могут подойти инвесторам старшего поколения – ну или если вы получили наследство и желаете стать финансово независимым прямо сейчас. Поскольку в этом случае выплачивается максимальная прибыль, то фонды на дистанции не растут, но приносят относительно высокий доход. Хотя из года в год он колеблется, в том числе из-за кризисов на рынке.

За 10 лет фонд немного потерял в стоимости, упав с 50 до 42 долларов, а в 2002 году и вовсе стоил около 66$. Что же это, неудачный фонд? Только если не знать о выплаченных дивидендах. А с их учетом фонд на указанном промежутке (с 2009 по 2019) вырос более, чем вдвое: с 10 до 21 тысячи.

Почти идентичную картину показывает фонд акций Global X SuperDividend US ETF, где дивидендные выплаты составляют примерно 6-8% годовых: небольшое падение котировок за последнее (очень удачное для акций США) десятилетие. И заметный рост при их реинвестировании.

Однако получая высокий дивиденд, стоит задуматься о налогах. Если вы получаете больше, чем планировали, и часть денег постоянно возвращаете в рынок, то получается, что эта часть была зря обложена налогом. И будет облагаться снова: при получении новых дивидендов или при продаже паев. Кроме того, падение котировок с годами означает меньшие реальные выплаты при одинаковой ставке в процентах.

Выводы

Читайте также:

- Личность как главное социальное благо общества в уголовном праве

- Как рассчитать прожиточный минимум на семью

- Если исполнитель совершенного преступления не привлекается к уголовной ответственности

- Как пройти идентификацию без паспорта

- В каком году были приняты правила предоставления гостиничных услуг