Фактор фонда возмещения показывает какими должны быть равновеликие периодические платежи

Обновлено: 28.04.2024

Применение метода капитализации доходов в оценке требует знания таких понятий, как сложный процент, дисконтирование и аннуитеты.

Стоимость приносящей доход собственности определяется текущей стоимостью денежной единицы, которая будет получена в будущем. Для правильной оценки будущих поступлений необходимо провести временную корректировку, используя сложный процент и дисконтирование.

По теории стоимости денег во времени денежная единица, полученная сегодня, стоит дороже, чем полученная завтра. Это обусловлено, в основном, тем, что сегодняшняя денежная единица принесет доход больше, чем вложения будущих периодов.

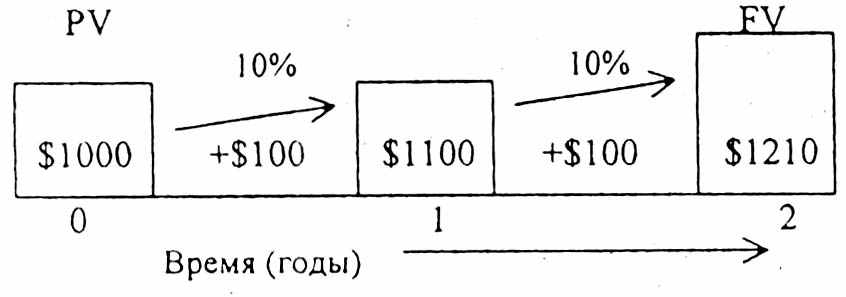

Сложный процент означает, что уже полученный процент, будучи положенным на депозит вместе с первоначальными инвестициями, становится частью основной суммы. И в следующий период наряду с первоначальным депозитом полученный процент приносит новый процент.

Простой процент не предполагает данной процедуры - доход приносит только первоначально вложенная сумма.

Для определения роста сложного процента используется формула:

где: - сумма после накопления в течение временных периодов;

- периодическая ставка процента;

Дисконтирование - это процесс приведения будущих доходов к их текущей стоимости.

Суммы денежных средств, представленной наличными деньгами или их денежными эквивалентами, которые будут инвестированы или получены от инвестиций, что позволит рассчитать обеспечит ли данное вложение средств положительную ставку дохода (то есть приток денег превысит их отток).- Времени выплаты или получения сумм денежных средств, что важно для увеличения прибыли. Временной период может состоять из одного дня, месяца, квартала, полугодия или года.

- Риска - неопределенности, связанной с инвестициями, то есть это вероятность того, что прогнозируемые доходы от инвестиций, окажутся больше или меньше предполагаемых величин.

- Соответствующей ставки дохода на инвестиции - процентного соотношения между чистым доходом и вложенным капиталом, называемым конечной отдачей.

Для облегчения расчетов по формированию и оценке денежных потоков с заданными характеристиками (время и период поступления доходов от инвестиций, ставка процента) существуют таблицы, содержащие факторы сложного процента, которые отражают изменение стоимости одной денежной единицы во времени, часто используется специальный калькулятор.

Стандартные функции сложного процента:

1. накопленная сумма единицы (или будущая стоимость единицы);

2. накопление денежной единицы за период (или будущая стоимость аннуитета);

3. фактор фонда возмещения;

4. текущая стоимость единицы (реверсии);

5. текущая стоимость аннуитета;

6. взнос на амортизацию единицы.

Стоимость денег во времени.

Все шесть функции сложного процента строят, используя общую базовую формулу , описывающую накопленную сумму единицы. Все факторы являются производными от этого базового уравнения.

Выделяют три основные функции, а остальные получают как обратные к ним величины:

| функция | обратная величина |

| 1. накопленная сумма единицы | 4. текущая стоимость единицы |

| 2. накопление денежной единицы за период | 5. фактор фонда возмещения |

| 3. текущая стоимость аннуитета | 6. взнос на амортизацию единицы |

Дальнейшее изложение функции предполагает рассмотрение их парами, то есть функции и ее обратной величины.

В основе оценки приносящей доход собственности лежит понятие текущей стоимости (present value - PV) денежного дохода, который может быть получен в ходе эксплуатации предприятия.

3.1. Накопленная сумма единицы (кол. 1*)

Рост основной суммы по сложному проценту проиллюстрирован на рисунке:

В таблицах сложного процента используется формула: .

Расчет будущей стоимости текущего капитала проводят по формуле:

Где: - будущая стоимость капитала (future value)

- текущая стоимость капитала (present value).

Пример: Стоимость земельного участка 20000 долларов повышается на 12 процентов в год. Сколько она будет стоить через пять лет?

Дискретное непрерывное накопление

Период накопления может быть и более коротким, чем год, например, месяц, квартал, полугодие. Это фиксированное (дискретное) накопление. Расчет частного накопления проводят по формулам:

Непрерывное накопление (приближением может быть ежедневное накопление) рассчитывают по формуле:

Если начисление процентов производится чаще одного раза в год, то есть сумма растет быстрее, чем при ежегодном начислении. Величина процентной ставки, которая позволила бы получить такую же величину основной суммы при ежегодном начислении, называется эффективной ставкой процента. В этом случае сама годовая ставка называется номинальной.

Пример: Банковская процентная ставка по вкладам составляет 10 процентов.

Начальная сумма 1000 долларов. Начисление процентов производится в конце года, квартала, месяца. Определить накопленные суммы через пять лет.

1) годовое накопление расчет по таблицам:

расчет по формуле:

2) квартальное накопление расчет по формуле:

3) месячное накопление

расчет по формуле:

Таким образом, надо иметь в виду, что при одной и той же номинальной ставке и 10 процентов, более частое накопление приводит к более быстрому росту основной суммы и, следовательно, к большему значению эффективной ставки.

Правило 72-х.

Правило 72-х используется для примерного расчета количества лет, необходимых для увеличения наличной суммы в два раза при условии, что весь процент остается на депозите. Для расчёта необходимо разделить 72 на ставку процента (выраженную целым числом).

Например, при ставке сложного процента 3% денежная сумма удвоится примерно через 72:3 =24 года, при 3% ставке простого процента - за 33,5 лет, Правило 72-х можно применять и при обратной задаче, а именно, если известно, что за пять лет 10000 долларов превратились в 20000 долларов, то ставка сложного процента составляет примерно 72:5 = 14,4%.

Правило рекомендуется применять при ставке, изменяющейся от 3 до18 процентов.

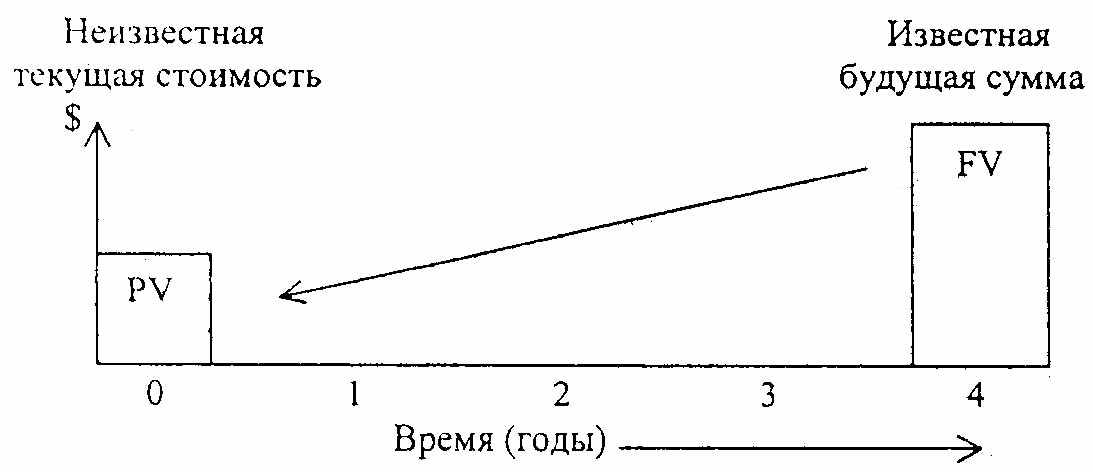

3.2. Текущая стоимость единицы (кол. 4*)

Текущая стоимость единицы - это величина, обратная накопленной; сумме единицы. Это сегодняшняя стоимость единицы, которая должна быть получена в будущем. Текущая стоимость единицы графически изображена на рисунке:

Расчет текущей стоимости единицы производится по формуле:

Этот фактор используется для оценки текущей стоимости известной или прогнозируемой суммы будущего поступления денежных средств с учетом заданного сложного процента. При использовании фактора текущей стоимости появляется понятие дисконтирования, которое по смыслу противоположно накоплению.

Можно решить, какую сумму надо положить сегодня, чтобы получить заданную сумму в будущем.

Интервалы между периодами дисконтирования могут быть более частыми, чем один год. При этом номинальная ставка дисконта делится на частоту интервалов, а число периодов умножается на число лет.

Расчет текущей стоимости капитала проводят по формуле:

Пример: Какую сумму следует сегодня депонировать в банке, начисляющем 11% годовых при ежегодном накоплении, для того чтобы через 4 года получить 10000 долл.? Решение:

3.3. Текущая стоимость аннуитета (кол. 5*)

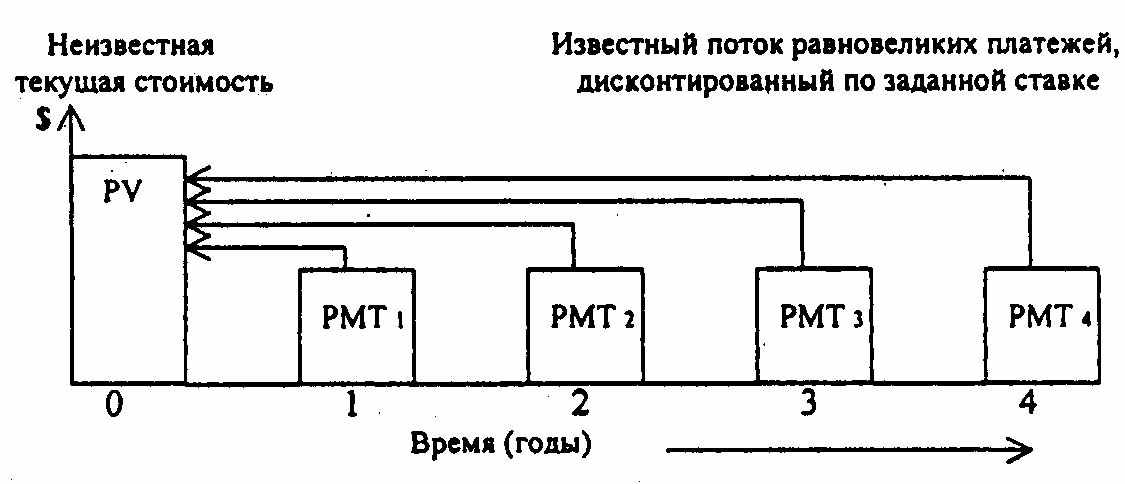

Под аннуитетом понимают серию равновеликих периодических платежей. Различают обычный и авансовый аннуитеты.

Платежом (payment - РМТ) п-ого периода называется единовременный денежный вклад в этом периоде.

Обычный аннуитет определяется как серия равновеликих платежей, осуществляемых в конце периода. Графическое изображение:

Текущая, стоимость аннуитета может быть рассчитана при заданной ставке дисконта через оценку каждого платежа по фактору текущей стоимости единицы:

$100 дохода в конце года при ставке 10% дисконта:

стоимость 1-го поступления - 90,91 (100 х 0,90909)

Сумма = 316,98 долл.

Итак, сегодняшние инвестиции в $316,98; являются обоснованной платой за право ежегодного получения $ 100 в течение 4-х лет:

Второй способ предполагает использование фактора аннуитета или фактора Инвуда, который рассчитывается по следующей формуле:

Авансовый аннуитет - поступление потоков платежей происходит в начале периода.

Так как первый платеж производится немедленно и поэтому не дисконтируется, то последующие поступления дисконтируются, по фактору обычного аннуитета укороченного на один период и добавляется к нему единица:

Для расчетов текущей стоимости авансового аннуитета используется формула:

Пример: Какова текущая стоимость арендных платежей, поступающих в конце каждого года в размере 1000 долл. на протяжении 7 лет при ставке дисконта 10%?

Использование двух факторов.

Определение текущей стоимости предприятия методом дисконтирования будущих доходов предполагает использование двух факторов текущей стоимости единицы и текущей стоимости аннуитета.

Доход состоит из двух составных частей: потока доходов и единовременной суммы от перепродажи предприятия.

В течение 8 лет недвижимость будет приносить доход в размере

2) текущая стоимость реверсии составит:

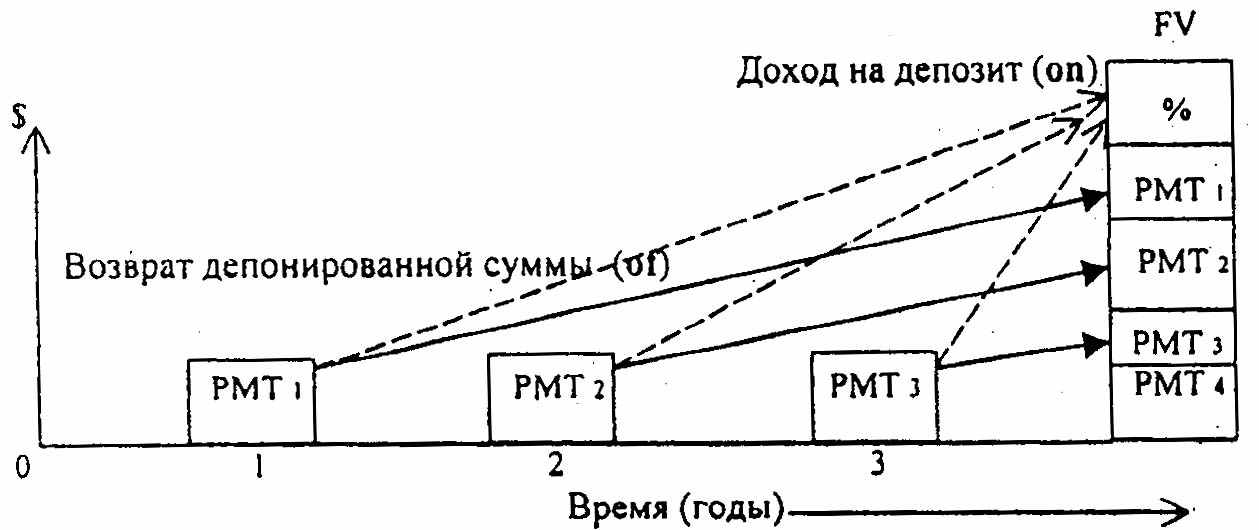

3.4. Взнос на амортизацию единицы (кол. 6*)

Амортизацией называется процесс погашения долга с течением времени. Взнос на амортизацию единицы - показывает, каким будет обязательный периодический платеж по кредиту, включающий процент и выплату части основной суммы и позволяющий погасить кредит в течение установленного срока. Он определяется как величина, обратная текущей стоимости аннуитета.

Каждый равновеликий взнос на амортизацию единицы включает:

процент - доход на инвестиции (on), выплату части первоначальной основной суммы кредита (of). Графическое изображение:

Взнос на амортизацию единицы определяется как: отношение одного платежа к первоначальной основной сумме кредита:

где: i - периодическая ставка процента, п - число периодов; ап - текущая стоимость аннуитета.

Расчет п - периодного обычного взноса на амортизацию единицы осуществляется по формуле:

Пример: Какими должны быть ежемесячные выплаты по самоамортизирующемуся кредиту в 200000 долл., предоставленному на 25 лет при номинальной годовой ставке 12%?

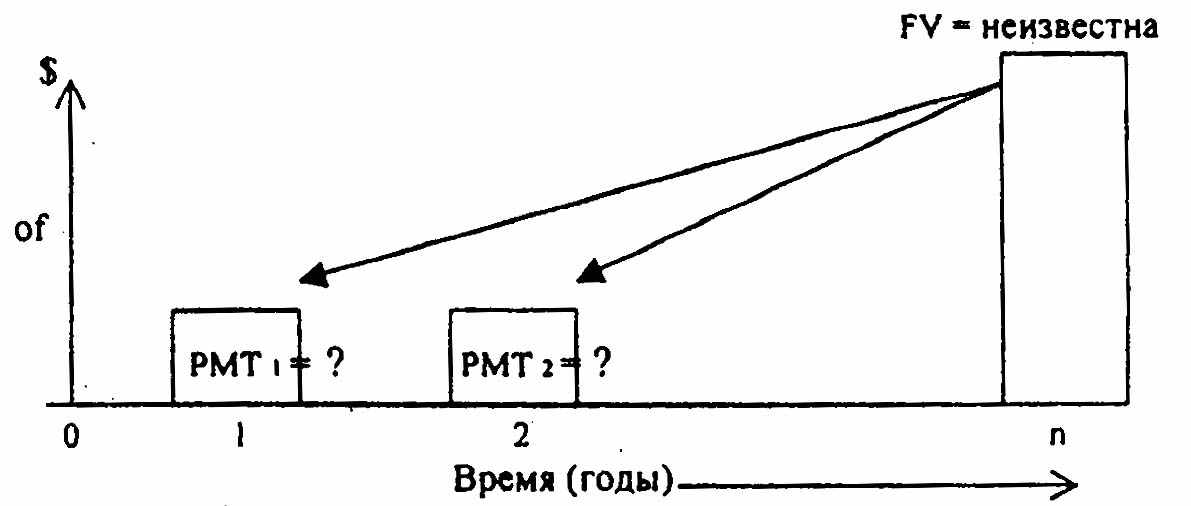

3.5. Накопление (рост) единицы за период или фактор будущей стоимости аннуитета (кол. 2*)

Фактор накопления единицы за период позволяет вычислить, какой по истечении всего установленного срока будет стоимость серии равных сумм, депонированных в конце каждого из периодических интервалов, по формуле:

где: i - периодическая ставка процента;

п - число периодов;'

- текущая стоимость аннуитета.

Другой способ заключается в суммировании данных кол. 1, укороченной на один период. Например, при расчете 4-х летнего накопления показатели за 3 года суммируются, затем прибавляется 1. Графическое изображение функции накопления будущей стоимости аннуитета приведено на рисунке:

Расчет будущей стоимости обычного аннуитета осуществляется по формуле:

Если платежи осуществляются в начале периода (авансовый аннуитет), то применяется формула:

Расчет будущей стоимости авансового аннуитета проводят по следующей формуле:

То есть, при использовании фактора кол.2* таблиц шести функций сложного процента, необходимо брать фактор за п+1 период, а затем вычесть 1.

Пример: Ежемесячные платежи по аренде поступают в начале каждого месяца в размере 2000 долл. Какова будущая стоимость платежей к концу 11 месяца при ставке дисконта 10%?

3.6. Фактор фонда возмещения (кол. 3*)

Фактор фонда возмещения показывает денежную сумму, которую необходимо вносить в конце каждого периода для того, чтобы через заданное число периодов остаток составил один доллар. Эта величина, обратная фактору накопления единицы за период. Учитывает только возврат инвестированных средств (of), графическое изображение:

Рис. 6. Фактор фонда возмещения

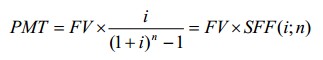

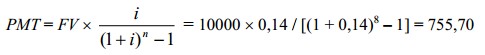

При расчете фактора фонда обычного возмещения используется формула:

где: i - периодическая ставка процента;

п - число периодов;

- фактор фонда обычного возмещения.

Математическая запись соответствует формуле:

Если депонирование денежных сумм производится в начале периода, то следует воспользоваться формулой фактора фонда авансового возмещения:

Пример: В течение 5 лет требуется накопить 15 000 долларов, депонируя ежемесячно равные денежные суммы. Ставка по вкладу составит 11%, процент будет начисляться каждый месяц. Каким должен быть месячный депозит?

3.7. Взаимосвязь функций

Все шесть стандартных функций сложного процента строятся на основе базовой формулы (1+i) n , которая описывает накопленную сумму денежной единицы. Поэтому все- факторы являются производными от этого базового уравнения. Каждый из них предусматривает, что процент приносит деньги, находящиеся на депозитном счете, естественно, только до тех пор, пока они остаются на депозитном счете. Каждый из них учитывает эффект сложного процента. Три функции, как отмечалось выше, являются прямыми, три получают как обратные им величины. Расчеты, требующие умножения, выполняются и через деление на обратную величину и наоборот.

Сумма фактора фонда возмещения (кол.3) и ставки периодического процента равна взносу на амортизацию единицы (кол. 6). Таким образом, взнос на амортизацию единицы является суммой двух величин, то есть заемщики выплачивают в течение срока кредита первоначальную сумму кредита и процент за кредит. В том случае, когда основная сумма кредита не амортизируется до истечения срока кредита и выплачивается только процент, заемщик может вносить на отдельный счет периодические платежи, рассчитанные по фактору фонда возмещения. Если фонд возмещения приносит процент по той же ставке, что и полученный кредит, то по окончании срока накопленная сумма может погасить остаток долга.

Взнос на амортизацию единицы соотносится со ставкой процента так, чтобы взнос всегда превышал периодическую ставку процента вне зависимости от срока кредита.

Текущая стоимость обычного аннуитета никогда не может превысить фактор, равный частному от деления 1 денежной единицы на периодическую ставку процента. Например, если годовая ставка равна 10%, то максимальное значение рассчитывается: 1 д.е.: 0,1 = 10. Максимальное значение этого фактора при любой ставке процента показывает сумму, достаточную для генерирования 1 д.е. за период на протяжении неограниченного времени.

Если в формуле 3.13 мы положим FV = 1, то тогда мы получим значение фактора фонда возмещения, который является третьей финансовой функцией. [c.317]

Фактором фонда возмещения называется величина периодического платежа, которая обеспечивает в течение п периодов при заданной ставке процента накопление суммы капитала равной одной денежной единице. [c.317]

| Рис. 3.4 Фактор фонда возмещения |  |

| Рис. 3.15 Расчет значений фактора фонда возмещения SFF (n, i) = |  значений фактора фонда возмещения SFF (n, i) = " |

Фактор фонда возмещения показывает денежную сумму, которую необходимо депонировать в конце каждого периода для того, чтобы через заданное число периодов остаток составил необходимую величину (например, 100 тыс. руб.). Данный фактор учитывает процент, получаемый по депозитам. [c.423]

Ro = i + SFF, где SFF - коэффициент (фактор) фонда возмещения, SFF = i / (1 + i)n - 1. [c.106]

Коэффициент же капитализации рассчитывается путем сложения ставки дохода на капитал (инвестиции) 0,12 и фактора фонда возмещения (для 12%, 5 лет) 0,1574097. В результате получается коэффициент капитализации равный 0,2774097, как если бы он был взят из графы Взнос на амортизацию (для 12%, 5 лет). [c.169]

Решение. Если норма возврата капитала равна 0.1773964, что представляет собой фактор фонда возмещения при 6% за 5 лет, то коэффициент капитализации (R) равен 0,2973964(0,12.+ 0,1773964). [c.169]

Решение. Рассчитывается отложенный доход 0.4x0,1574 (фактор фонда возмещения за 5 лет при 12%) = 0,0 3. Из ставки дохода на капитал вычитается отложенный доход и, таким образом, определяется коэффициент капитализации. [c.170]

Фактор фонда возмещения. [c.155]

Фактор фонда возмещения. Фактор фонда возмещения позволяет рассчитать величину [c.158]

Функция Фактор фонда возмещения является обратной по отношению к функции [c.159]

Накопленная сумма единицы (колонка 1) Накопление единицы за период (колонка 2) Текущая стоимость аннуитета (колонка 5) Текущая стоимость единицы (колонка 4) Фактор фонда возмещения (колонка 3) Взнос на амортизацию единицы (колонка 6) [c.159]

Год Будущая стоимость единицы Накопление единицы за период Фактор фонда возмещения Текущая стоимость единицы Текущая стоимость единичного аннуитета Взнос за амортизацию единицы [c.164]

Коэффициент амортизации для машин и оборудования определяется по формуле фактора фонда возмещения (третья функция денежной единицы) [c.67]

Коэффициент амортизации по формуле фактора фонда возмещения [c.68]

Фактор фонда возмещения [c.102]

Фактор фонда возмещения единицы [c.143]

Функция фактора фонда возмещения используется для вычисления той постоянной величины средств X, которые регулярно, в конце каждого периода, необходимо выделять из денежных потоков основного бизнеса и вкладывать на банковский депозит с определенной эффективной ставкой I, чтобы к периоду, когда намечаются погашение задолженности и значительные поддерживающие бизнес инвестиции, накопить нужную на это сумму g. [c.146]

В случае авансового фонда возмещения (соответствующего авансовому аннуитету) формулы единичного платежа (РМТа) и фактора фонда возмещения (SFFa) имеют вид [c.317]

Метод Инвуда. Этот метод применяется, когда ожидается, что в течение всего прогнозного периода будут получены постоянные, равновеликие доходы. Одна часть этого потока доходов будет представлять собой доход на инвестиции, а другая будет обеспечивать возмещение или возврат капитала. Более того, сумма потока доходов будет представлять собой доход на инвестиции, а другая будет обеспечивать возмещение или возврат капитала. Более того, сумма возврата капитала будет реинвестироваться по ставке дохода на инвестиции (капитал). В этом случае норма возврата инвестиций как составная часть коэффициента капитализации будет равна фактору фонда возмещения при той же ставке процента, что и по инвестициям (этот фактор берется из таблицы шести функций сложного процента). Сам же коэффициент капитализации при потоке равновеликих доходов будет равен сумме ставки [c.167]

По методу Инвуда норма возврата капитала определяется умножением фактора фонда возмещения на процент потери стоимости объекта недвижимости (50% -ная потеря х 0,1574097) = 0,07887 х R = 0,0787 (норма возврата капитала) + 0,12 (ставка дохода на инвестиции) = 0,1987 = = 19,87%. [c.169]

Фактор фонда возмещения (SFF) показывает денежную сумму, которую необходимо депонировать в конце каждого периода для того 4TOgbI через п периодов при ставке сложнОго процента, равной I, остаток на счете составил один рубль [c.100]

Метод Инвуда предполагает возврат капитала из фонда возмещения по норме прибыли для инвестиций, т.е. норма возврата основной суммы равна ставке доходности инвестиций. Фактор фонда возмещения позволяет сформировать денежный поток, который соответствует полному возврату первоначальных инвестиций за п периодов. [c.191]

В этих формулах (моделях) по-разному выражается норма возврата капитала. В моделях Инвуда и Хоскальда она понимается как тот ежегодный (ежеквартальный, ежемесячный) дополнительный доход с каждого вложенного в бизнес рубля, который, если его по мере получения вкладывать в тот же бизнес (с тем же риском, отражаемым присущей данному бизнесу нормой текущего дохода i - модель Инвуда) или просто на страхуемый банковский депозит либо в гособлигации (без риска, т.е. по безрисковой норме текущего дохода R - модель Хоскальда), должен к истечеюию срока п накопить фонд возмещения ранее вложенного в бизнес капитала. Соответственно, норма возврата капитала в этих моделях именуется фактором фонда возмещения (l/Sn). [c.65]

Тел. (312) 56-60-15, (312) 46-42-92, сот. 0559 29-29-12

Главная Журнал "Недвижимость" Стоимость недвижимости Основы теории стоимости денег во времени. Стандартные функции сложного процента

Основы теории стоимости денег во времени. Стандартные функции сложного процента

Стандартные функции сложного процента

Применение стандартных функций сложного процента даёт возможность рассчитать величину любого из элементов, характеризующих распределенные во времени денежные потоки - стоимость, платеж, время, ставку, - при условии, что другие элементы известны.

Как правило, речь идет о 6 функциях сложного процента:

- накопленная сумма единицы(её будущая стоимость),

- накопление единицы за период,

- взнос в формирование фонда возмещения,

- реверсия (текущая стоимость единицы),

- текущая стоимость обычного аннуитета,

- взнос на амортизацию единицы

Поскольку эти функции применяют весьма широко и часто, разработаны стандартные таблицы, которые включают заранее рассчитанные факторы сложного процента. В данном контексте фактором называется одно из двух или более чисел, которые, будучи перемноженными, дают заданный результат. Все эти факторы созданы с применением базовой формулы (1 + i)n, дающей описание накопленной суммы единицы, и по сути, представляют собой производные от этого фактора.

Будущая стоимость единицы.

Будущая стоимость единицы – функция, которая определяет ее накопленную сумму спустя n периодов, если ставка дохода на капитал равна i. Функция подразумевает, что доход на капитал, полученный за период, вместе с первоначальным капиталом формирует базу, с которой будет определяться доход на капитал в следующий период.

Её рассчитывают по формуле:

![]()

где FV - будущая стоимость;

PV - текущая стоимость;

i - ставка дохода;

n - срок накопления (число периодов);

FVF(i;n) = (1 + i)n - фактор будущей стоимости единицы (накопленной суммы).

С помощью этой функции можно вычислить будущее значение денежной суммы, опираясь на ее текущее значение, размер ставки дохода на капитал и длительность срок накопления.

В текущий момент стоимость земельного участка составляет 1000 долл., при уровне доходности 14%. Предполагается, что он будет продан через два года. При этом ни его характеристики, ни рыночные условия не изменятся. В данном случае будущая стоимость земельного участка станет равной 1300 долл.:

![]()

или, что одно и то же

![]()

Накопление единицы за период.

Накопление за период – функция, которая определяет будущую стоимость обычного аннуитета (то есть серии равновеликих периодических платежей и поступлений PMT) на протяжении n периодов при размере ставки дохода на капитал i.

Обычный аннуитет – это серия равновеликих периодических платежей и поступлений, причём первый из них производится в конце следующего, после текущего, периода. Если платежи производятся авансом, (в начале каждого периода), речь идёт об авансовом аннуитете.

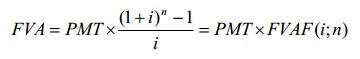

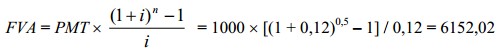

Будущую стоимость обычного аннуитета рассчитывают по формуле:

где FVA - будущая стоимость обычного аннуитета

PMT – величина одного из серии равновеликих периодических платежей или поступлений

i - ставка дохода;

n - число периодов;

- фактор будущей стоимости обычного аннуитета.

Нужно рассчитать будущую стоимость земельного участка, приобретенного при условии отсрочки платежа на полгода и компенсации 12% годовых. Платежи вносятся в конце каждого месяца - равными суммами по 1000 долл. В таком случае будущая стоимость земельного участка окажется равной 6152 долл.:

или, что то же самое

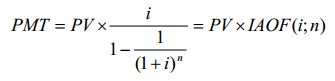

Взнос на формирование фонда возмещения.

Взносы на формирование фонда возмещения - функция, которой определяется величина платежей для обычного аннуитета, чья будущая стоимость через n периодов, при величине ставки i, равна 1.

Иначе говоря, с помощью функции взноса на формирование фонда возмещения можно определить размер равновеликого периодического платежа (регулярного дохода), нужного для накопления до конца установленного периода определенной суммы, с учетом накопленных процентов, при некоторой ставке дохода.

Расчет величины равновеликого периодического платежа осуществляется по формуле:

где PMT – величина равновеликого периодического платежа;

FV - будущая стоимость обычного аннуитета

i - ставка дохода;

n - число периодов;

- фактор фонда возмещения

SFF (i;n) (фактор фонда возмещения) является обратной величиной фактора будущей стоимости обычного аннуитета:

Нужно рассчитать величину ежегодных накоплений с целью равноценной замены существующего здания, которое приносит доход в 14%, с условием, что к окончанию периода экономической жизни (8 лет) затраты на замену здания составят 10000 долл. В данном случае величина ежегодных отчислений составит 755,70 долл.:

![]()

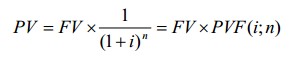

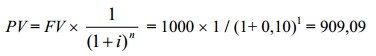

Текущая стоимость единицы (реверсии).

Текущая стоимость единицы (реверсии) – функция, которая определяет текущую стоимость будущей единицы, которую можно получить по истечении n периодов при заданной ставке дохода i. Данная функция позволяет осуществить оценку текущей стоимости дохода, который может быть получен от реализации объекта в конце периода при данной ставке дисконта.

Текущую стоимость единицы рассчитывают по формуле:

где PV - текущая стоимость;

FV - будущая стоимость;

i - ставка дохода (дисконта);

n - срок накопления (число периодов);

- фактор текущей стоимости единицы (реверсии).

В математическом смысле текущая стоимость единицы – это обратная величина функции ее будущей стоимости.

Требуется вычислить текущую стоимость земельного участка, который в конце года будет продан по цене 1000 долл. При ставке дисконта 10% в год текущая стоимость участка будет равной 909,09 долл.

![]()

Текущая стоимость обычного аннуитета.

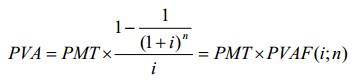

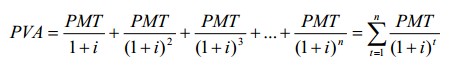

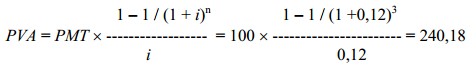

Текущая стоимость обычного аннуитета – функция, которая определяет текущую стоимость серии будущих равновеликих периодических платежей (поступлений) PMT на протяжении n периодов при ставке дисконта i. Вычисление осуществляют по формуле:

где PVA - текущая стоимость обычного аннуитета

PMT - величина одного из серии равновеликих периодических платежей (поступлений)

i - ставка дохода (дисконта);

n - число периодов

- фактор текущей стоимости обычного аннуитета.

Текущая стоимость обычного аннуитета может быть определена как сумма текущих стоимостей всех платежей:

Нужно определить текущую стоимость платежей по аренде, при условии, что земельный участок был сдан на три года, за ежегодную арендную плату 100 долл. Ставка дисконта равна 12%. Тогда текущая стоимость платежей составит 240,18 долл.:

![]()

Взнос на амортизацию единицы.

Взнос на амортизацию единицы – функция, при помощи которой определяют величину регулярного платежа (поступления), обеспечивающего доход на капитал и его возврат при ставке дисконта i за n периодов. Взнос на амортизацию единицы можно рассчитать по формуле:

где PMT - величина платежа для обычного аннуитета;

PV - текущая стоимость единицы,

i - ставка дисконта (дохода);

n - срок накопления (число периодов);

- фактор взноса на амортизацию единицы.

Эта функция, равно как и функция взноса на формирование фонда возмещения, даёт возможность определения платежа РМТ. Но в отличие от функции взноса на формирование фонда возмещения, связанной с платежом с целью накопления заданной суммы FV, функция взноса на амортизацию единицы имеет отношение к платежу, позволяющему вернуть заданную на текущий момент сумму PV. При этом платеж включает две составляющие: первая обеспечивает доход по заданной ставке i, вторая обеспечивает возврат капитала по норме возврата SFF(i; n) за n периодов.

Функция взноса на амортизацию единицы используется при определении регулярных равновеликих (аннуитетных) платежей в счет погашения кредита, если он выдан на некоторый период по заданной ставке по кредиту. При этом каждый платеж включает в себя и выплаты основной суммы долга, и начисленных процентов. Сами платежи при этом равновеликие, и от платежа к платежу соотношение доходной и возвратной составляющих меняется (уменьшается часть, с которой идёт выплата процентов, и увеличивается та часть, которая идёт на возврат принципала, то есть основной суммы кредита. То есть процент начисляется на невыплаченную сумму принципала и процентная ставка по кредиту, по мере его погашения, начисляется на меньшую сумму. Функция взноса на амортизацию единицы при этом обратна функции текущей стоимости обычного аннуитета.

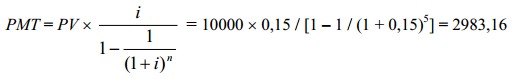

Нужно рассчитать величину ежегодного дохода, который приходится на здание, которое будет эксплуатироваться в течение 5 лет, если его текущая стоимость равна 10000 долл., а ставка дисконта - 15%. При таких условиях размер ежегодного дохода составляет 2983,16 долл.:

или, что одно и то же

![]()

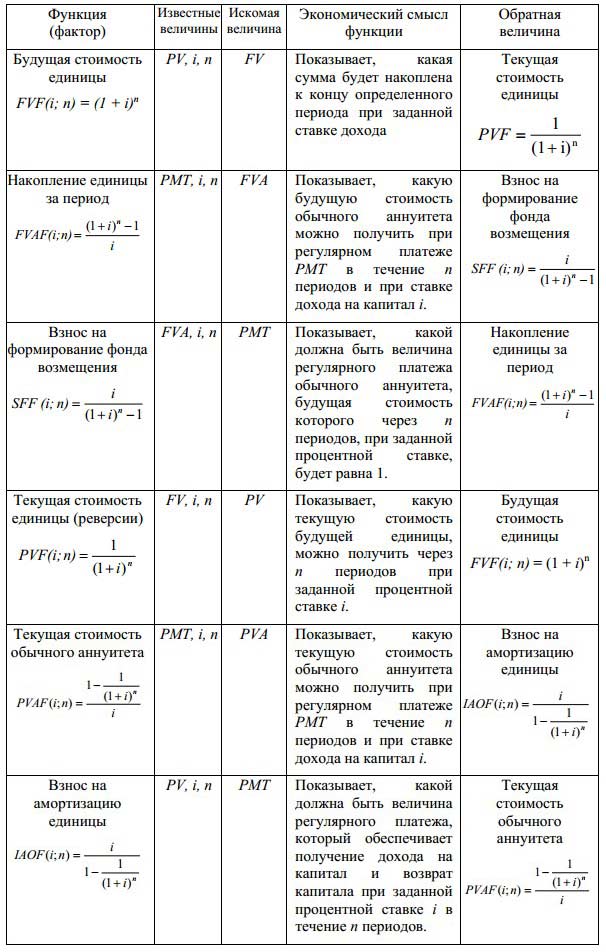

Используя взаимосвязь факторов шести функций сложного процента, можно предложить представить логику их построения и экономический смысл в табличной форме.

Взаимосвязь и экономический смысл стандартных функций сложного процента

Резюме

В оценке недвижимости важную роль играет теория стоимости денег во времени. С ее помощью объясняется такой значимый для оценки процесс, как дисконтирование, отражающий взаимосвязь между понятиями текущая стоимость, будущая стоимость, регулярный доход, время, ставка дохода.

Данная взаимосвязь реализуется на основе использования 6 функций сложного процента, позволяющих определить искомую величину на основе умножения известной величины на соответствующий фактор, значение которого может быть вычислено или взято из таблиц 6 функций сложного процента. Это существенно облегчает выполняемые при оценке многочисленные расчеты.

1 чел. помогло.

^ Временная оценка денежных потоков

Применение метода капитализации доходов в оценке требует знания таких понятий, как сложный процент, дисконтирование и аннуитеты.

Стоимость приносящей доход собственности определяется текущей стоимостью денежной единицы, которая будет получена в будущем. Для правильной оценки будущих поступлений необходимо провести временную корректировку, используя сложный процент и дисконтирование.

По теории стоимости денег во времени денежная единица, полученная сегодня, стоит дороже, чем полученная завтра. Это обусловлено, в основном, тем, что сегодняшняя денежная единица принесет доход больше, чем вложения будущих периодов.

Сложный процент означает, что уже полученный процент, будучи положенным на депозит вместе с первоначальными инвестициями, становится частью основной суммы. И в следующий период наряду с первоначальным депозитом полученный процент приносит новый процент.

Простой процент не предполагает данной процедуры - доход приносит только первоначально вложенная сумма.

Для определения роста сложного процента используется формула:

где: - сумма после накопления в течение временных периодов;

- периодическая ставка процента;

Дисконтирование - это процесс приведения будущих доходов к их текущей стоимости.

Суммы денежных средств, представленной наличными деньгами или их денежными эквивалентами, которые будут инвестированы или получены от инвестиций, что позволит рассчитать обеспечит ли данное вложение средств положительную ставку дохода (то есть приток денег превысит их отток).

Времени выплаты или получения сумм денежных средств, что важно для увеличения прибыли. Временной период может состоять из одного дня, месяца, квартала, полугодия или года.

Риска - неопределенности, связанной с инвестициями, то есть это вероятность того, что прогнозируемые доходы от инвестиций, окажутся больше или меньше предполагаемых величин.

Соответствующей ставки дохода на инвестиции - процентного соотношения между чистым доходом и вложенным капиталом, называемым конечной отдачей.

Для облегчения расчетов по формированию и оценке денежных потоков с заданными характеристиками (время и период поступления доходов от инвестиций, ставка процента) существуют таблицы, содержащие факторы сложного процента, которые отражают изменение стоимости одной денежной единицы во времени, часто используется специальный калькулятор.

Стандартные функции сложного процента:

1. накопленная сумма единицы (или будущая стоимость единицы);

2. накопление денежной единицы за период (или будущая стоимость аннуитета);

3. фактор фонда возмещения;

4. текущая стоимость единицы (реверсии);

5. текущая стоимость аннуитета;

6. взнос на амортизацию единицы.

Стоимость денег во времени.

Все шесть функции сложного процента строят, используя общую базовую формулу , описывающую накопленную сумму единицы. Все факторы являются производными от этого базового уравнения.

Выделяют три основные функции, а остальные получают как обратные к ним величины:

| функция | обратная величина |

| 1. накопленная сумма единицы | 4. текущая стоимость единицы |

| 2. накопление денежной единицы за период | 5. фактор фонда возмещения |

| 3. текущая стоимость аннуитета | 6. взнос на амортизацию единицы |

Дальнейшее изложение функции предполагает рассмотрение их парами, то есть функции и ее обратной величины.

В основе оценки приносящей доход собственности лежит понятие текущей стоимости (present value - PV) денежного дохода, который может быть получен в ходе эксплуатации предприятия.

3.1. Накопленная сумма единицы (кол. 1*)

Рост основной суммы по сложному проценту проиллюстрирован на рисунке:

В таблицах сложного процента используется формула: .

Расчет будущей стоимости текущего капитала проводят по формуле:

Где: - будущая стоимость капитала (future value)

- текущая стоимость капитала (present value).

Пример: Стоимость земельного участка 20000 долларов повышается на 12 процентов в год. Сколько она будет стоить через пять лет?

^ Дискретное непрерывное накопление

Период накопления может быть и более коротким, чем год, например, месяц, квартал, полугодие. Это фиксированное (дискретное) накопление. Расчет частного накопления проводят по формулам:

Непрерывное накопление (приближением может быть ежедневное накопление) рассчитывают по формуле:

Если начисление процентов производится чаще одного раза в год, то есть сумма растет быстрее, чем при ежегодном начислении. Величина процентной ставки, которая позволила бы получить такую же величину основной суммы при ежегодном начислении, называется эффективной ставкой процента. В этом случае сама годовая ставка называется номинальной.

Пример: Банковская процентная ставка по вкладам составляет 10 процентов.

Начальная сумма 1000 долларов. Начисление процентов производится в конце года, квартала, месяца. Определить накопленные суммы через пять лет.

1) годовое накопление расчет по таблицам:

расчет по формуле:

2) квартальное накопление расчет по формуле:

3) месячное накопление

расчет по формуле:

Таким образом, надо иметь в виду, что при одной и той же номинальной ставке и 10 процентов, более частое накопление приводит к более быстрому росту основной суммы и, следовательно, к большему значению эффективной ставки.

^ Правило 72-х.

Правило 72-х используется для примерного расчета количества лет, необходимых для увеличения наличной суммы в два раза при условии, что весь процент остается на депозите. Для расчёта необходимо разделить 72 на ставку процента (выраженную целым числом).

Например, при ставке сложного процента 3% денежная сумма удвоится примерно через 72:3 =24 года, при 3% ставке простого процента - за 33,5 лет, Правило 72-х можно применять и при обратной задаче, а именно, если известно, что за пять лет 10000 долларов превратились в 20000 долларов, то ставка сложного процента составляет примерно 72:5 = 14,4%.

Правило рекомендуется применять при ставке, изменяющейся от 3 до18 процентов.

^ 3.2. Текущая стоимость единицы (кол. 4*)

Текущая стоимость единицы - это величина, обратная накопленной; сумме единицы. Это сегодняшняя стоимость единицы, которая должна быть получена в будущем. Текущая стоимость единицы графически изображена на рисунке:

Расчет текущей стоимости единицы производится по формуле:

Этот фактор используется для оценки текущей стоимости известной или прогнозируемой суммы будущего поступления денежных средств с учетом заданного сложного процента. При использовании фактора текущей стоимости появляется понятие дисконтирования, которое по смыслу противоположно накоплению.

Можно решить, какую сумму надо положить сегодня, чтобы получить заданную сумму в будущем.

Интервалы между периодами дисконтирования могут быть более частыми, чем один год. При этом номинальная ставка дисконта делится на частоту интервалов, а число периодов умножается на число лет.

Расчет текущей стоимости капитала проводят по формуле:

Пример: Какую сумму следует сегодня депонировать в банке, начисляющем 11% годовых при ежегодном накоплении, для того чтобы через 4 года получить 10000 долл.? Решение:

^ 3.3. Текущая стоимость аннуитета (кол. 5*)

Под аннуитетом понимают серию равновеликих периодических платежей. Различают обычный и авансовый аннуитеты.

Платежом (payment - РМТ) п-ого периода называется единовременный денежный вклад в этом периоде.

Обычный аннуитет определяется как серия равновеликих платежей, осуществляемых в конце периода. Графическое изображение:

Текущая, стоимость аннуитета может быть рассчитана при заданной ставке дисконта через оценку каждого платежа по фактору текущей стоимости единицы:

$100 дохода в конце года при ставке 10% дисконта:

стоимость 1-го поступления - 90,91 (100 х 0,90909)

Сумма = 316,98 долл.

Итак, сегодняшние инвестиции в $316,98; являются обоснованной платой за право ежегодного получения $ 100 в течение 4-х лет:

Второй способ предполагает использование фактора аннуитета или фактора Инвуда, который рассчитывается по следующей формуле:

Авансовый аннуитет - поступление потоков платежей происходит в начале периода.

Так как первый платеж производится немедленно и поэтому не дисконтируется, то последующие поступления дисконтируются, по фактору обычного аннуитета укороченного на один период и добавляется к нему единица:

Для расчетов текущей стоимости авансового аннуитета используется формула:

Пример: Какова текущая стоимость арендных платежей, поступающих в конце каждого года в размере 1000 долл. на протяжении 7 лет при ставке дисконта 10%?

^ Использование двух факторов.

Определение текущей стоимости предприятия методом дисконтирования будущих доходов предполагает использование двух факторов текущей стоимости единицы и текущей стоимости аннуитета.

Доход состоит из двух составных частей: потока доходов и единовременной суммы от перепродажи предприятия.

В течение 8 лет недвижимость будет приносить доход в размере

2) текущая стоимость реверсии составит:

^ 3.4. Взнос на амортизацию единицы (кол. 6*)

Амортизацией называется процесс погашения долга с течением времени. Взнос на амортизацию единицы - показывает, каким будет обязательный периодический платеж по кредиту, включающий процент и выплату части основной суммы и позволяющий погасить кредит в течение установленного срока. Он определяется как величина, обратная текущей стоимости аннуитета.

Каждый равновеликий взнос на амортизацию единицы включает:

процент - доход на инвестиции (on), выплату части первоначальной основной суммы кредита (of). Графическое изображение:

Взнос на амортизацию единицы определяется как: отношение одного платежа к первоначальной основной сумме кредита:

где: i - периодическая ставка процента, п - число периодов; ап - текущая стоимость аннуитета.

Расчет п - периодного обычного взноса на амортизацию единицы осуществляется по формуле:

Пример: Какими должны быть ежемесячные выплаты по самоамортизирующемуся кредиту в 200000 долл., предоставленному на 25 лет при номинальной годовой ставке 12%?

^ 3.5. Накопление (рост) единицы за период или фактор будущей стоимости аннуитета (кол. 2*)

Фактор накопления единицы за период позволяет вычислить, какой по истечении всего установленного срока будет стоимость серии равных сумм, депонированных в конце каждого из периодических интервалов, по формуле:

где: i - периодическая ставка процента;

п - число периодов;'

- текущая стоимость аннуитета.

Другой способ заключается в суммировании данных кол. 1, укороченной на один период. Например, при расчете 4-х летнего накопления показатели за 3 года суммируются, затем прибавляется 1. Графическое изображение функции накопления будущей стоимости аннуитета приведено на рисунке:

Расчет будущей стоимости обычного аннуитета осуществляется по формуле:

Если платежи осуществляются в начале периода (авансовый аннуитет), то применяется формула:

Расчет будущей стоимости авансового аннуитета проводят по следующей формуле:

То есть, при использовании фактора кол.2* таблиц шести функций сложного процента, необходимо брать фактор за п+1 период, а затем вычесть 1.

Пример: Ежемесячные платежи по аренде поступают в начале каждого месяца в размере 2000 долл. Какова будущая стоимость платежей к концу 11 месяца при ставке дисконта 10%?

^ 3.6. Фактор фонда возмещения (кол. 3*)

Фактор фонда возмещения показывает денежную сумму, которую необходимо вносить в конце каждого периода для того, чтобы через заданное число периодов остаток составил один доллар. Эта величина, обратная фактору накопления единицы за период. Учитывает только возврат инвестированных средств (of), графическое изображение:

Рис. 6. Фактор фонда возмещения

При расчете фактора фонда обычного возмещения используется формула:

где: i - периодическая ставка процента;

п - число периодов;

- фактор фонда обычного возмещения.

Математическая запись соответствует формуле:

Если депонирование денежных сумм производится в начале периода, то следует воспользоваться формулой фактора фонда авансового возмещения:

Пример: В течение 5 лет требуется накопить 15 000 долларов, депонируя ежемесячно равные денежные суммы. Ставка по вкладу составит 11%, процент будет начисляться каждый месяц. Каким должен быть месячный депозит?

^ 3.7. Взаимосвязь функций

Все шесть стандартных функций сложного процента строятся на основе базовой формулы (1+i) n , которая описывает накопленную сумму денежной единицы. Поэтому все- факторы являются производными от этого базового уравнения. Каждый из них предусматривает, что процент приносит деньги, находящиеся на депозитном счете, естественно, только до тех пор, пока они остаются на депозитном счете. Каждый из них учитывает эффект сложного процента. Три функции, как отмечалось выше, являются прямыми, три получают как обратные им величины. Расчеты, требующие умножения, выполняются и через деление на обратную величину и наоборот.

Сумма фактора фонда возмещения (кол.3) и ставки периодического процента равна взносу на амортизацию единицы (кол. 6). Таким образом, взнос на амортизацию единицы является суммой двух величин, то есть заемщики выплачивают в течение срока кредита первоначальную сумму кредита и процент за кредит. В том случае, когда основная сумма кредита не амортизируется до истечения срока кредита и выплачивается только процент, заемщик может вносить на отдельный счет периодические платежи, рассчитанные по фактору фонда возмещения. Если фонд возмещения приносит процент по той же ставке, что и полученный кредит, то по окончании срока накопленная сумма может погасить остаток долга.

Взнос на амортизацию единицы соотносится со ставкой процента так, чтобы взнос всегда превышал периодическую ставку процента вне зависимости от срока кредита.

Текущая стоимость обычного аннуитета никогда не может превысить фактор, равный частному от деления 1 денежной единицы на периодическую ставку процента. Например, если годовая ставка равна 10%, то максимальное значение рассчитывается: 1 д.е.: 0,1 = 10. Максимальное значение этого фактора при любой ставке процента показывает сумму, достаточную для генерирования 1 д.е. за период на протяжении неограниченного времени.

Читайте также:

- Кто из кубанцев участников первой мировой войны стал первым русским летчиком награжденным

- Какой принцип положен в основу заглавия романа

- Когда выйдет продолжение с нуля пособие по выживанию в альтернативном мире

- Функции полиции рф как субъекта обеспечения экономической безопасности

- В чем различие между пролонгацией кредита и его реструктуризацией