Декларация форма 210 испания как заполнить

Обновлено: 05.07.2024

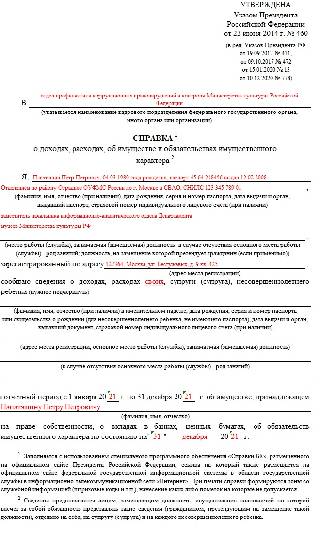

Декларация о доходах госслужащих — форма отчетности для контроля чиновников в области антикоррупции. Подают ее чиновники ежегодно по итогам прошедшего календарного года.

Кто заполняет декларацию

Все государственные работники, входящие в перечень должностей, утвержденный Указом президента № 557 от 18.05.2009, готовят и передают отчет о доходах госслужащих за 2021 год в кадровую службу. Раскрывать информацию о материальном состоянии семьи обязаны и те граждане, кто только заступил на службу. При приеме на работу они обязаны предоставить работодателю заполненную бумагу (это требование Федерального закона от 27.07.2004 № 79-ФЗ). Справка заполняется отдельно на каждого члена семьи. К ним относятся супруг, супруга и дети, не достигшие 18 лет на 31 декабря отчетного периода.

- на 31.12.2021 замещаемая должность не перечислена в Указе № 557;

- работник назначен или временно замещает должность после 31.12.2021.

Если в период декларационной кампании (с 1 января по 1 (30) апреля года, следующего за отчетным) изменилось наименование должности, его указывают по состоянию на 31 декабря отчетного года.

Бланк декларации и общие правила заполнения

- об имуществе, принадлежащем служащему или члену его семьи;

- о тратах за год;

- обо всех денежных средствах, полученных семьей.

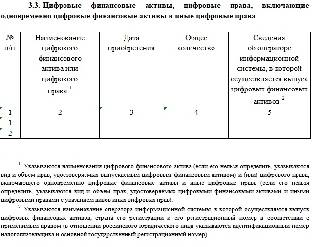

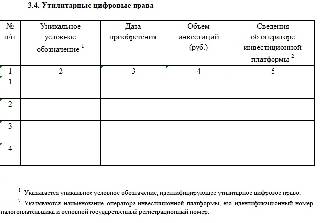

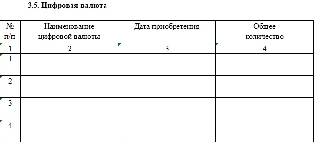

Перед заполнением обязательно надо посмотреть декларацию о доходах госслужащих за 2021 год: актуальная форма включает новые разделы для указания сведений о цифровых финансовых активах, утилитарных цифровых правах, цифровой валюте и т. п.

Для заполнения потребуются документы, подтверждающие доходы и расходы (справки 2-НДФЛ, банковские выписки, договоры купли-продажи) и владение имуществом.

Как заполнить декларацию

Существует ряд обязательных требований при заполнении документа:

- заполняется собственноручно или на компьютере;

- нельзя использовать карандаш;

- не разрешается допускать какие-либо исправления;

- если бланк предоставляется в распечатанном виде, то только на бумаге формата А4;

- недопустимо использовать корректирующую жидкость, замазывать ею ошибки.

Документ подписывает сам служащий.

Разберем пошагово образец заполнения справки о доходах госслужащего за 2021 г. на примере заместителя начальника информационно-аналитического отдела Департамента музеев Министерства культуры РФ.

Титульный лист

Он включает персональные данные чиновника:

- Ф.И.О.;

- место работы;

- паспортные данные;

- дата рождения;

- адрес места нахождения работника.

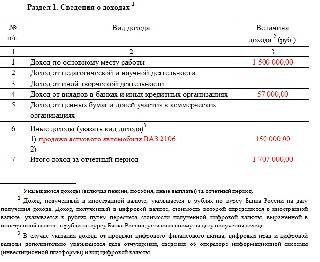

Раздел 1

В этом разделе указывается весь доход семьи. Сюда входят все денежные средства, полученные или заработанные за отчетный период (зарплата, наследство, пособие, пенсия, стипендия, доход со сдачи квартиры в аренду и другие финансовые поступления).

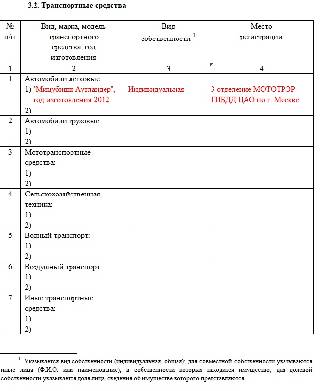

Раздел 2

В этом разделе документа указывается информация о крупных приобретенных объектах:

- квартира;

- загородная недвижимость;

- автомобиль;

- ценные бумаги;

- земельный участок и др.

Отражается сумма всех расходов при покупке. Для каждого приобретения надо прописать реквизиты бумаг на право владения имуществом и происхождение денежных средств для каждой отдельной траты.

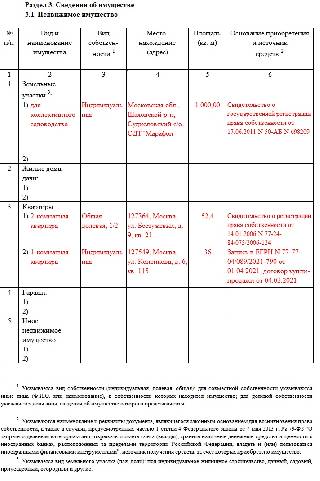

Раздел 3

Содержит сведения о недвижимости, которой владеет семья. Как показано в нашем примере заполнения декларации о доходах госслужащих за 2021 г., закон требует конкретизировать адрес места нахождения объекта, площадь, вид собственности, источники средств для приобретения имущества.

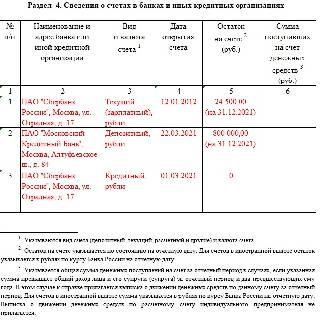

Раздел 4

Все данные по банковским счетам госслужащего отражают в этом разделе. Вид счета значения не имеет, указывают абсолютно все.

Обязательно следует перечислить:

- наименование банка;

- в какой валюте открыт счет;

- когда открыт;

- сколько средств осталось на 31.12.2021.

Вся указанная информация должна быть точной, сверенной с банковской выпиской.

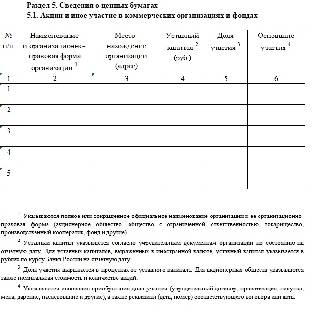

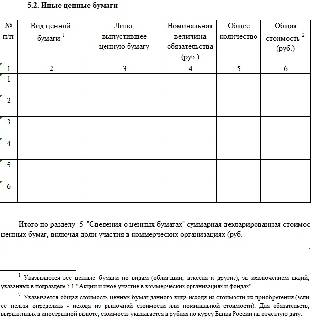

Раздел 5

Как разделы с цифровыми активами (раздел 3 образца декларации о доходах госслужащих), этот блок заполняется, если госслужащий владеет ценными бумагами, векселями, закладными. Здесь указывают информацию:

- о предприятии, выпустившем ценные бумаги;

- его организационно-правовой форме;

- размере уставного капитала;

- общей итоговой стоимости всех ценных бумаг.

Если данных нет, раздел остается пустым.

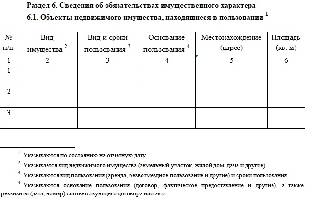

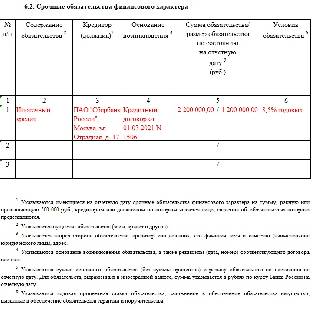

Раздел 6

Прописываются все обязательства по кредитам и другие финансовые долги, которые погашает гражданин или должны выплатить ему. Недвижимость, пользование которой осуществляется по договору аренды или другим способом использования. Для каждого имущества следует указать тип здания, количество квадратных метров, этажей, точный адрес, период пользования.

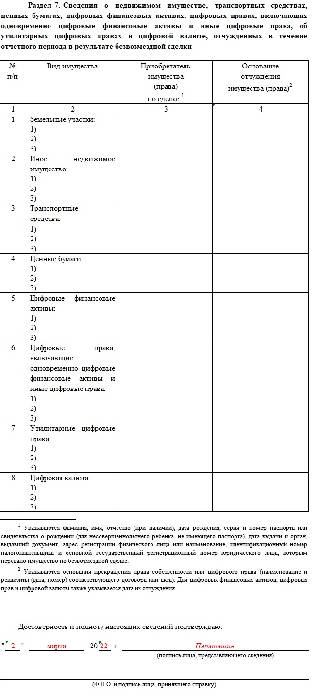

Раздел 7

На странице содержатся сведения по всему отчужденному имуществу. Даже если информации нет, госслужащий подает эту страницу, поскольку в конце подписью он заверяет достоверность предоставленных данных.

Все описанные правила действуют и при подаче сведений о доходах муниципальных служащих за 2021 год, законодательство в этой части не делит чиновников на региональных и федеральных.

Сроки сдачи

В отдел кадров работник обязан предоставить заполненный документ до 30 апреля года, следующего за отчетным. Исключение составляют служащие администрации президента. Они предоставляют декларацию до 1 апреля.

Что будет, если не сдать отчетность

Несвоевременное заполнение или предоставление неполных (некорректных) сведений грозит госслужащему дисциплинарным взысканием или увольнением.

Если по веским причинам справка не подана на кого-то из членов семьи, обязательно вместо этого следует подать соответствующее заявление. Иначе чиновника уволят со службы.

Речь идет о следующих трех моделях налоговых обязательств в Испании: форма 720 (информационная модель об активах и правах, находящихся за рубежом, для резидентов), форма 100 (подоходная декларация физических лиц – резидентов страны) и форма 210 (подоходный налог для нерезидентов).

Обязательной является подача декларации в следующих случаях:

а) налогоплательщики, получившие за отчетный период доход от работы по найму (а также пенсионеры), превышающий суммы:

— более 22 000 евро в год;

— более 11 200 евро в год, если человек в отчетном году работал более чем в одном месте и получил суммарный доход, превышающий вышеуказанную сумму. Также это касается и некоторых других случаев, например, пенсионеров, получающих пенсию в двух местах, вознаграждения администраторов и членов правления компаний;

- b) налогоплательщики, получившие за отчетный период доходы от капитала (дивиденды, проценты, акции, а также разовые прибыли, такие как выигрыш в лотерею, премии и прочее) — более 1600 евро за год;

с) налогоплательщики, получившие за отчетный период доходы от недвижимого имущества — как от аренды, так и от продажи — на сумму более 1000 евро за год;

- d) налогоплательщики — индивидуальные предприниматели, получившие за отчетный период доход более 1000 евро.

Форма 720 – это декларация, в которую иностранные граждане, проживающие в Испании, обязаны включить все виды имущества с описанием их типа и стоимости, которыми они владеют на территории других стран. Эта форма была введена 29 октября 2012 в качестве поправки к налоговой и бюджетной политике для улучшения финансового регулирования и повышения интенсивности борьбы с мошенничеством. Это единая информационная модель об активах и правах частного лица, находящихся за рубежом. Она включает в себя:

— Информацию о счетах в финансовых учреждениях, расположенных за границей;

— Информацию о правах, страховках и депозитах, управляемых или полученных за рубежом;

— Информацию о недвижимости и правах на недвижимое имущество, находящееся за рубежом.

Данные лица обязаны сообщать о счетах в финансовых учреждениях, находящихся за рубежом, ценных бумагах, правах, страховках и депозитах, управляемых или полученных за рубежом, а также о недвижимом имуществе и праве на имущество, находящемся за рубежом – в случае если стоимость любого из вышеупомянутых активов превышает 50000 евро. Что касается группы счетов в финансовых учреждениях, то учитывается сумма средств на счетах по состоянию на 31 декабря рассматриваемого года или среднее сальдо последнего квартала года. В последующие годы декларация подается, только если стоимость какого-либо из активов выросла более чем на 20000 евро в сравнении с предыдущей декларацией.

Не декларируются: автомобили, драгоценности, предметы искусства, золото, антиквариат и т.п.

Подается 720 модель в электронном виде через Интернет. Ее можно подать самостоятельно посредством личной электронной подписи, или это может сделать за Вас аккредитованный специалист. Срок подачи – с 1 января по 31 марта последующего года после отчетного года. То есть модель за 2016 год можно будет подать в январе, феврале или марте 2017 года. Если по техническим причинам не получается подать декларацию в срок, можно подать ее в течение последующих трех календарных дней после завершения периода подачи.

Форма 210. А теперь поговорим о нерезидентах, которые не проживают постоянно на территории Испании, но имеют с ней экономическую связь и вследствии этого обязаны отчитываться перед налоговыми службами.

Под экономической связью подразумеваются различные виды финансовых интересов. Это может быть доход от эксплуатации скважин и родников, дивиденды от долевого участия в деятельности испанских компаний или прибыль от собственного бизнеса, а также доход от получения комиссионных, процентных или зароботных выплат от каких-либо организаций, действующих на территории Испании. Кроме этого, экономической связью с Испанией признается также владение испанской недвижимостью. Последний вариант является самым распространенным, поэтому его мы разберем более подробно.

Налоговая декларация, которая используется для оплаты налога на различные операции с недвижимостью (а также для ряда других операций), — это и есть форма 210, то есть подоходный налог нерезидентов. Существует три основных случая декларирования операций с недвижимостью:

1) Владение недвижимостью для собственного использования (без сдачи в аренду). В данной ситуации предоставлять декларацию и уплачивать налог нерезидентов (форма 210) нужно один раз в год. Как показывает практика, не все знают об этой обязанности, а некоторые путают эту форму с муниципальным налогом на недвижимость IBI. Возможно, это связано с тем, что их суммы довольно схожи. Однако муниципальный сбор IBI применяется как к нерезидентам, так и резидентам страны, и, как правило, сумма этого налога автоматически снимается со счета владельца недвижимости (при условии, что соответсвующая заявка была должным образом оформлена в мэрии). Что же касается налога нерезидентов, то оформление формы 210 налогоплательщикам приходится выполнять самостоятельно или прибегать к помощи хестора (консультанта по налогам).

2) Владелец-нерезидент сдает свою недвижимость в аренду. В этом случае форма подается раз в квартал — в течение первых 20 дней апреля, июля, октября и января.

3) В случае продажи недвижимости подоходный налог для нерезидентов составляет 19% от полученного дохода. Важно отметить, что если продавец является нерезидентом, то покупатель обязан удержать 3% от стоимости и уплатить их в налоговую посредством 211 формы. Срок подачи документа — месяц с момента покупки. Продавец-нерезидент, в свою очередь, имеет право либо на возврат этой суммы (иногда даже в полном объеме), либо на зачет ее в сумму налога, которую ему предстоит заплатить.

Безусловно, при подаче каждой из перечисленных деклараций имеется множество различных тонкостей, и окончательный ответ по конкретному налогоплательщику можно получить лишь при наличии полного пакета документов по всем статьям доходов. Отметим, что существуют легальные возможности уменьшения налоговой базы (deducciones). Главное — своевременно обратиться к профессионалу! Наша компания даст Вам подробную консультацию по всем вопросам налогообложения и, конечно же, поможет в подаче налоговой декларации.

Строка 210 декларации по налогу на прибыль — это графа в отчете для отражения сумм по авансовым платежам, начисленным за расчетный период. Ее заполняют все налогоплательщики, но порядок различается в зависимости от способа взаиморасчетов с ФНС.

Данные, которые вносят в строку 210

Новый бланк и порядок заполнения строки 210 в декларации по налогу на прибыль за 2 квартал 2021 года закреплен в приказе ФНС России № ММВ-7-3/475@ от 23.09.2019. В форме КНД 1151006 несколько граф 210:

- В разделе 1 — КБК. В 2021 году КБК для перечисления прибыльных взносов в бюджет субъектов РФ — 182 1 01 01012 02 1000 110.

- В листе 02 — авансы, начисленные за отчетный период.

- В приложении 3 к листу 02 — операции по продаже основных средств, цессии, доверительному управлению и проч.

- В листе 06 — вложения в необращенные ценные бумаги.

- В приложениях к листу 09 — прибыль иностранных компаний.

Для всех налогоплательщиков обязательно заполнение строки 210 декларации по налогу на прибыль за 9 месяцев и остальные периоды — КБК и строка 210 листа 02.

В графе 210 листа 02 указывается информация о рассчитанном и начисленном авансе за прошлый отчетный период. Порядок, как заполнить 210 строку в декларации на прибыль за первый квартал, полугодие, 9 месяцев и год, зависит от способа уплаты авансирования в бюджет — ежемесячно, поквартально или по фактической прибыли.

Налогоплательщики с поквартальным авансированием не заполняют ячейку 210 листа 02 в декларации за 1 квартал.

Строка 210 — это свод по налоговым авансам, то есть общая сумма по взносу в 20 %. Платеж подразделяется на:

- взнос в федеральный бюджет в размере 3 % (обязательно заполнение строки 220);

- взнос в региональный бюджет в размере 17 % (заполнение стр. 230).

Аванс платят поквартально

В ячейке 210 указывают, какой аванс начислили и планировали заплатить за предыдущий отчетный период. Сведения формируются по предыдущим отчетам. Вот как заполнить строку 210 в декларации по налогу на прибыль за год при ежеквартальных взаиморасчетах:

- 1 квартал — не заполняется;

- 2 квартал (полугодие) — сведения из графы 180 листа 02 формы за 1 квартал;

- 3 квартал (9 месяцев) — ячейка 180 страницы 02 формы за полугодие;

- 12 месяцев (год) — графа 180 страницы 02 формы за 9 месяцев.

Аванс платят ежемесячно и доплачивают поквартально

При ежемесячных расчетах с поквартальной доплатой сумма начисленных авансовых платежей по налогу на прибыль в стр. 210 за 1 квартал и остальные периоды отражается следующим образом:

- 1 квартал — перенос сведений из графы 320 декларации за 9 месяцев предыдущего года;

- полугодие (2 квартал) — сумма строк 180 и 290 страницы 02 формы за 1 квартал текущего налогового периода;

- 9 месяцев — сумма 180 и 290 страницы 02 формы за полугодие;

- год — сумма 180 и 290 страницы 02 отчета за 9 месяцев.

Чтобы правильно заполнить все поля декларации по налогу на прибыль, бесплатно используйте инструкции от КонсультантПлюс.

Налог перечисляют исходя из фактической прибыли

Заполняется аналогично поквартальным взаиморасчетам, только сведения разносятся каждый месяц.

Отчетный период начиная с января

Сумма начисленных авансовых платежей по налогу на прибыль стр. 210 за год (продолжение листа 02)

Перенос ячейки 180 из декларации за январь

Графа 180 февраля

Графа 180 марта

Данные, которые вносят в строку 220

По аналогии с графой 210 заполняется строка 220 декларации по налогу на прибыль листа 02 — начисленные авансы в размере 3 % для перечисления в федеральный бюджет (п. 1 ст. 284 НК РФ). В ячейку вносятся значения за текущий отчетный период с учетом выбранного способа (периодичности) взаиморасчетов с бюджетом.

Графа 220 заполняется с учетом информации за предыдущий налоговый период. Вот как ее оформляют различные налогоплательщики:

- При ежемесячных отчислениях в строку 220 вносят сумму авансирования из формы за предыдущий период и ежемесячный авансовый платеж к перечислению в каждом месяце завершающегося квартала налогового периода.

- При уплате налога по фактически полученной прибыли в ячейку 220 вносят сведения из формы за прошлый месяц.

- При поквартальных взаиморасчетах в строках 210 и 220 фиксируют исчисленное авансирование по предыдущей отчетной форме и авансы, которые доначислили по результатам камеральной проверки. Эти платежи необходимо учесть в периоде, за который подается прибыльный отчет.

Вот как заполняется графа 220 при ежемесячных взаиморасчетах с бюджетом:

- Корректное заполнение строки 220 декларации по налогу на прибыль за 1 квартал: переносим стр. 330 из отчета за 9 месяцев прошлого года.

- Полугодие, 9 месяцев, год: стр. 220 определяется как стр. 300 плюс стр. 190 минус стр. 250 из предыдущего отчета.

Если налогоплательщик рассчитывается с бюджетом из фактических прибыльных поступлений, он заполняет графу 220 по формуле: стр. 190 минус стр. 250 из предыдущего отчета. В форме за январь для этого способа оплаты графа 220 не заполняется.

Декларация о доходах. Налогоплательщики в Испании уже могут проконсультироваться по своим налоговым данным в интернете или в приложении Agencia Tributaria для испанской налоговой службы, и по состоянию на 2 апреля 2019 года смогли подать свои налоговые декларации 2018 IRPF.

Согласно официальному календарю, подать налоговую декларацию в Испании онлайн можно только в течение ближайших полутора месяцев, так как личный сервис в офисах начинается только 14 мая. Ваши испанские налоговые декларации за 2018 налоговый год должны быть представлены до 30 июня 2019 года. В этом году появятся новые возможности для некоторых конкретных налоговых групп, таких как многодетные и малообеспеченные семьи.

Помните, что проект налоговой декларации-это предлагаемая декларация о доходах, которую испанское казначейство создает, используя данные, которые оно получает от третьих лиц, таких как банк, где у налогоплательщика есть свои счета или ипотека, компания, в которой они работают, или благотворительность. Однако существуют и другие данные, такие, как гражданский статус, уплата профсоюзных взносов, которые по закону не передаются автоматически в Асиенду. Именно эта информация должна быть рассмотрена, проверена и исправлена, если это необходимо, перед подачей налоговой декларации, известной как Рента в Испании Impuesto sobre la Renta de Personas Físicas или IRPF в Испании.

Итак, важно быть проинформированным о том, какую информацию необходимо предоставить для уплаты подоходного налога 2018 в Испании.

Это разделы вашей Ренты или испанской формы подоходного налога, которые вы должны тщательно проверить перед подачей налоговой декларации в 2019.

- Персональные данные: налоговое и таможенное управление Испании настаивает на том, что, наряду с финансовыми данными, также должны быть рассмотрены персональные данные, включая дату рождения, NIF и налоговый адрес и переданы в налоговой декларации в налоговую.

- Семейные данные: если у вас был ребенок в 2018 году или изменились ваши личные и семейные обстоятельства (например, вы поженились), вы должны ввести его в этом разделе. Кроме того, если вы имеете право на вычет по беременности и родам (графы 611-613), вы должны проверить, что вы включили это, а также если вы имеете право на любой из семейных вычетов для родственников-инвалидов (графы 623-624 и 636-637), многодетных семей с более чем 3 детьми (графы 660 и 661) или для неразделенных супругов-инвалидов (вставка 662).

- Автономные вычеты: Если вы имеете право на специальный налоговый вычет в зависимости от автономного сообщества, где вы живете, и он не отображается в проекте налоговой декларации, вы можете ввести его в поля, соответствующие вашему автономному сообществу.

- Вычет за инвестиции в основное место жительства: если вы имеете право на применение переходного режима (то есть, если вы купили свой дом или внесли определенную сумму на его строительство до 1 января 2013 года), вы должны проверить правильность информации об ипотечных кредитах, которые появляются в ваших налоговых данных. Вы можете проверить это в полях 547 и 548.

- Вычет за аренду основного места жительства: если вы подписали договор аренды до 1 января 2015 года и вы соответствуете условиям, дающим вам право на вычет, вы должны зарегистрировать его в графах 562 и 563.

- Профсоюзные взносы и благотворительные пожертвования: если вы платите взносы в профсоюз, вы должны включить их во вставку 14, потому что вы можете иметь право на получение налогового вычета на ваши профсоюзные сборы в Испании. В случае пожертвования в благотворительные фонды, разделы, вы должны проверить 552 и 553.

- Пенсионные планы: Если вы платите в пенсионную схему, вы должны проверить, что это появляется и правильно. Есть несколько разделов, связанных с пенсиями, хотя, как правило, вы должны установить флажок 478.

- Информация об объектах недвижимости и их кадастровая справка: чтобы проверить правильность этой информации, вы можете либо посмотреть свою налоговую декларацию по испанскому налогу на недвижимость (знаменитый Impuesto sobre Bienes Inmuebles или IBI), позвоните в кадастр (+34 902 37 36 35) или доступ к веб-сайту кадастра. Флажками для проверки являются номера 62-66 (относительно информации о процентах собственности и ее использовании), 67 (местоположение) и 68 (кадастровая справка).

Что делать, если в моей испанской налоговой декларации отсутствует информация?

Руководство по подоходному налогу, ежегодно подготавливаемое испанским налоговым агентством, напоминает нам, что "если какие-либо детали отсутствуют, налогоплательщик должен изменить предыдущие расчеты, чтобы добавить их. Модификация очень проста."

Изменение должно быть сделано через Renta Web, онлайн-инструмент для подачи налоговых деклараций в Испании, или, если это изменение, которое может быть сделано по телефону, позвонив в офис Службы налогоплательщиков (с понедельника по пятницу с 9 утра до 9 вечера на +34 901 20 03 45 или +34 915 35 68 13) при условии, что речь идет об одном из следующих доходов, подлежащих телефонной помощи: доход от работы, доход от движимого имущества, исчисление дохода от недвижимости, режим отнесения дохода (недвижимого имущества и движимого капитала) или прирост и убыток капитала (от владений в учреждениях коллективного инвестирования с удержанием или не полученных от трансфертов).

Вы также можете записаться на прием в местное налоговое управление после 14 мая. Для этого вам нужно будет заранее записаться на прием в интернете или по телефону +34 901 22 33 44 или +34 91 553 00 71 (с понедельника по пятницу с 9.00 до 7.00), с 9 мая по 28 июня.

Читайте также: