Что не является отличием добровольного страхования от обязательного

Обновлено: 20.05.2024

Страхование давно и плотно вошло в нашу жизнь. У каждого есть полис ОМС, у имеющих автомобили - ОСАГО. Если вы внесли вклад в банк, то он уже будет застрахован, а если полетите на самолете, поедете на поезде, то транспортная компания "добровольно-принудительно" оформит вам страховку. Все более распространенным становится страхование жизни, здоровья, имущества. Все, что мы перечислили, подразделяется на две большие группы - обязательное и добровольное страхование. Поговорим в этом материале подробно как об этой классификации, так и о страховании в целом.

Понятие "страхование"

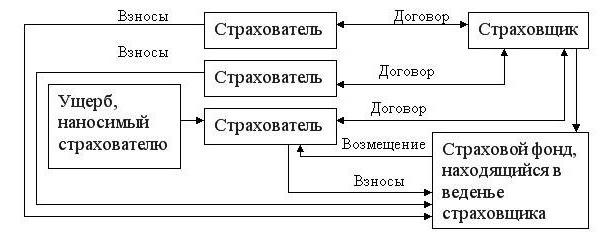

Страхованием называют весь комплекс страховой деятельности (первичное страхование, перестрахование, взаимострахование, сострахование), который направлен на страховую защиту.

Более емкое определение: отношения, которые устанавливаются между страховщиком и страхователем для защиты имущества и частных, и юридических лиц (имеются в виду только застрахованные) при наступлении страхового случая в счет специальных денежных фондов. Они формируются из отчисляемых страхователями премий или взносов.

Выделяются две формы страхования - обязательная и добровольная. О них мы поговорим далее, а пока рассмотрим классификацию видов этого явления.

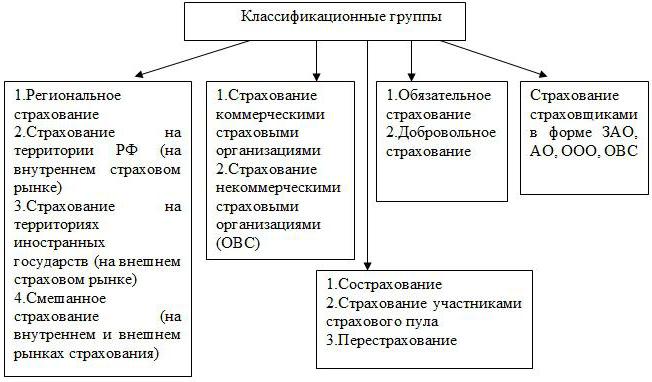

Виды страхования

Насчет классификации видов нет единого мнения. В подавляющей части государств выделяется только страхование жизни и то, что с ним не связано. ГК РФ прописывает имущественное и личное. Некоторые теоретики повторяют свою классификацию за законом, другие выделяют три ветви - ответственности, личное и имущественное, а третьи высказываются, что видов страхования уже четыре - имущественное, рисков, личное и ответственности.

Рассмотрим самую распространенную классификацию:

- Страхование ответственности. Касается случаев, когда страхователь должен возместить вред, причиненный им иному лицу. Сюда включается гражданская ответственность перевозчика, владельцев ТС (транспортных средств), предприятий, на которых наблюдается повышенный уровень опасности, профессиональная ответственность, ответственность за неисполнение взятых на себя обязательств.

- Имущественное страхование. Включаются отношения, связанные с распоряжением, владением и пользованием имуществом. Это страхование финансовых и предпринимательских рисков, имущества граждан, организаций, предприятий, транспорта. Некоторые классификации прибавляют в эту группу и страхование ответственности.

- Личное страхование. Сюда включается все, связанное с трудоспособностью, пенсионным обеспечением, жизнью и здоровьем застрахованного. В частности, страхование жизни, от несчастных случаев, заболеваний и медицинское.

Все перечисленное, в свою очередь, разбивается на обязательное и добровольное медицинское страхование.

Обязательное страхование

ОС - это предписание законодательства государства для страховщиков, принуждающее их вносить страховые платежи. Оно распространяется на те объекты и случаи, когда уровень возмещения вреда затрагивает не только конкретное лицо, но и ряд общественных интересов. Обособленно стоит обязательное государственное страхование, осуществляемое за счет госбюджета или иных источников.

Главное отличие договора обязательного от добровольного страхования в том, что от первого гражданин не может отказаться. При этом лично он оформляет только полис ОМС и ОСАГО (при наличии авто), вся другая страховая защита работает автоматически.

Положения об обязательных страховых полисах можно прочесть в ст. 927 ГК РФ. Согласно им, страховщик несет обязанность застраховывать определенные объекты, а застрахованный - вносить причитающиеся платежи. В законе о добровольном и обязательном страховании предусмотрены:

- список объектов, которые обязательно должны быть застрахованы;

- нормы страхового обеспечения;

- тарифные ставки, их дифференциация;

- объем ответственности;

- права и обязанности двух сторон - страхуемого и страховщика;

- периодичность внесения платежей.

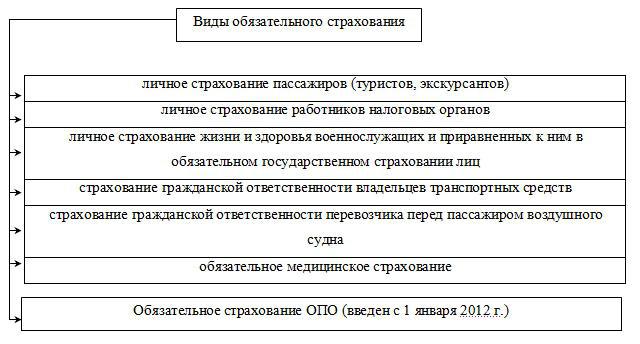

ОС: виды страхования

Обязательное и добровольное страхование внутри себя насчитывают ряд более мелких разновидностей.

Итак, к продиктованному законом относится страхование:

- Военнослужащих.

- Пассажиров.

- СРО (саморегулируемых организаций).

- ОПО (опасных производственных объектов)

- Автогражданское.

- Ответственности некоторых специалистов при осуществлении профессиональной деятельности.

- Медицинское (страхование обязательное и добровольное).

- Банковских вкладов.

Принципы обязательной формы страхования

Для обязательного страхования характерны пять принципов:

- Обязательность. Диктуется соответствующим законодательным актом.

- Сплошной охват населения. Для этого происходит регистрация застрахованных, устанавливаются определенные сроки внесения страховых премий.

- Независимость от внесения оплаты. Если застрахованное лицо не внесло полагающийся платеж, обязательное страхование не перестает действовать. Страховая премия будет взыскана в судебном порядке с начислением пени за просрочку.

- Бессрочность. Страховой период заканчивается только с гибелью страхователя либо его имущества.

- Фиксированный показатель страхового покрытия. Стоимость возмещения - это либо абсолютная величина, либо какой-то четкий процент от внесенных страховых сумм.

Добровольное страхование

Второй вид страхования осуществляется исключительно на добровольных началах. Закон определяет для него только общие положения, а конкретные условия устанавливает уже страховщик. Надо отметить, что добровольность здесь - прерогатива страхователя, т.к. брокер не может отказать в заключении договора своему клиенту.

Для ДС (добровольного страхования) характерно предъявление некоторых требований, которым страхователь должен соответствовать для получения полиса. Последний всегда выдается только на определенный срок. Продлить полис можно путем заключения повторного договора. Иногда действует и автопродление. Невыплата страховой премии в обозначенный период ведет к прекращению действия договора о ДС.

Разновидности ДС

Не все типы страховых договоров можно четко разделить. Например, социальное страхование - добровольное и обязательное, как и медицинское, одно из его разновидностей. А вот конкретно к ДС относится следующее:

- Страхование жизни - выплата близким страхователя определенных сумм после его смерти.

- Пенсионное - предлагает гражданину накопить определенные суммы для своей будущей пенсии.

- От несчастных происшествий - потери трудоспособности, болезни, травмы, получения инвалидности.

- Жилья - квартир, комнат, частных домов, дач.

- Животных - характерно для владельцев дорогостоящих питомцев и скота. В случае травмы или болезни любимца выплачивается компенсация.

- Ипотечное - защищает выплачивающих ипотеку от неприятных обстоятельств.

- КАСКО - компенсация в случае любого ДТП, угона, пожара и иной беды, которая может приключиться с автомобилем.

- ДМС - медицинское страхование, частично или полностью компенсирующее затраты на лечение.

Принципы ДС

Принципы обязательного и добровольного страхования расхожи. ДС характеризует:

- Добровольность. Как мы упоминали, она касается только страхователя, а не фирмы-страховщика.

- Выборочный охват. Не все граждане считают нужным заключить договор добровольного страхования. Кроме того, страховые компании и сами накладывают ограничения для страхователей - возраст, состояние здоровья, аварийность имущества и проч.

- Срочность. Договор ДС всегда имеет определенный период действия.

- Зависимость от уплаты взносов. Соглашение о страховании аннулируется, если страхователь перестал вносить страховые премии.

- Скользящий размер страхового покрытия. Размер страховой суммы устанавливается в договоре результатом соглашения страховщика и страхователя.

Обязательное и добровольное страхование хоть и перекликаются между собой, но имеют много принципиальных отличий. Кроме того, один и тот же вид страхования может быть и ОС, и ДС.

Нормы закона об обязательном медицинском страховании в России распространяются на все перечисленные ниже категории лиц:

- Обязательное медицинское страхование

- Обязательное пенсионное страхование

- Обязательное социальное страхование

- Случаи обязательного страхования

- ФЗ об обязательном страховании

- Фонд обязательного страхования

- Обязательное страхование в РФ

- Виды обязательного страхования

- Обязательное страхование автогражданской ответственности

- Страхование военнослужащих и государственных служащих

- Граждане Российской Федерации.

- Иностранцы, которые постоянно или временно проживают на территории РФ.

- Лица без гражданства (исключение специалисты с высокой квалификацией и члены их семей).

- Беженцы, которые получают право на ОМС по соответствующему закону.

Глядя на этот список не трудно понять, что вне зависимости от гражданства и наличия работы каждый человек на территории РФ имеет право на бесплатную медицинскую помощь.

Обязательное пенсионное страхование

Основные положения системы ОМС распространяются на каждого гражданина России. Право получать пенсию есть также у граждан бывших республик СССР, проживающих на территории РФ, а также иностранцев и лиц, не имеющих гражданства. Размер пенсии определяется характером утраты трудоспособности, размером заработной платы и длительностью трудового стажа.

Обязательное социальное страхование

Обязательное социальное страхование – часть финансовой системы Российской Федерации. Фонды, которые создаются в этом сегменте, носят исключительно целевой характер.

Высокий уровень развития механизмов социального страхования – неотъемлемое доказательство зрелости гражданского общества и государства в целом.

На сегодняшний день система обязательного социального страхования состоит из организаций-страховщиков, к которым относятся: территориальные и федеральные фонды обязательного медицинского страхования, Фонд социального страхования и Пенсионный фонд.

Случаи обязательного страхования

Действие норм системы обязательного страхования от несчастных случаев в РФ распространяется на определенные категории граждан, среди которых: сотрудники МЧС, работники судов и правоохранительных органов, военнослужащие. Популярное ранее страхование пассажиров в обязательном порядке отменено, поскольку страховые компании переключились на защиту ответственности перевозчика.

По факту наступления случая, предусмотренного системой обязательного страхования выплаты в пользу застрахованных лиц перечисляет Фонд социального страхования Российской Федерации. Практикуются единовременные выплаты и ежемесячные пособия по причине необходимости в поддержке при реабилитации или компенсации материального ущерба ввиду потери нетрудоспособности.

ФЗ об обязательном страховании

На сегодняшний день в России используются две формы страхования: обязательное и добровольное. Эти нормы предусмотрены ФЗ об обязательном страховании. Добровольная форма реализована посредством заключения договора между страховщиком и страхователем, а также правилами страхования, в которых пописан порядок и общие условия процесса. Правила страхования страховщик принимает самостоятельно и утверждает их в соответствии с нормами действующего законодательства. Конкретные условия регламентируются отдельно взятыми договорами, которые заключаются на основании норм ГК РФ и федерального законодательства.

Фонд обязательного страхования

Деятельность фонда обязательного страхования в сфере медицины регламентируется соответствующим законодательным актом федерального уровня. Организация выполняет следующие функции:

Обязательное страхование в РФ

Обязательное страхование в РФ действует на основе правил и норм федерального законодательства. Отдельные законы приняты и действуют по каждому существующему сегменту страхования. Такими законодательными актами определяется порядок расчета страховой суммы, ее минимальный размер, а также перечень субъектов и объектов отдельного процесса страхования.

Обязательное страхование реализуется за счет страхователей, за бюджетные средства в качестве одного из видов государственного страхования. Обязательное медицинское и пенсионное страхование – неотъемлемая часть системы обязательного страхования в России.

Виды обязательного страхования

Каждый вид обязательного страхования в РФ регламентируется отдельным федеральным законом, соответствующим указом Президента РФ, а также рядом нормативов и подзаконных актов. В финансовой системе государства разработаны и применяются следующие виды обязательного страхования:

- Страхование владельцев транспортных средств.

- Страхование опасных объектов производства во время эксплуатации.

- Личная страховка для пассажиров.

- Страховка для госслужащих и военнослужащих.

- Обязательное социальное страхование.

- Обязательное медицинское страхование.

Обязательное страхование автогражданской ответственности

Страхование военнослужащих и государственных служащих

Страхование военнослужащих и государственных служащих один из основных сегментов финансовой системы Российской Федерации. Интерес страхователя проявляется в защите конкретного объекта по одному из вышеупомянутых сегментов страхования.

Военнослужащих страхуют за средства, которые выделяют из бюджета Российской Федерации в пользу Министерства обороны. Многие признают, что на текущий момент система страхования военнослужащих еще далека от совершенства. Существует ряд спорных моментов, которые явно требуют доработки. К примеру, демобилизованному бойцу не так просто доказать факт участия в боевых действиях и наличие ранения, как основания для получения медицинской помощи или материальной компенсации.

Страхование жизни и здоровья – это целая группа продуктов, которые появились в России относительно недавно. Многие просто не догадываются о полезных особенностях этого страхового инструмента, который позволяет минимизировать финансовые потери и сохранить привычный уровень жизни при наступлении непредвиденных обстоятельств.

Чем отличается страхование жизни от страхования здоровья?

Страхование жизни – это по сути соглашение между страховщиком и страхователем, подтверждающее, что, если за время действия договора застрахованное лицо уйдет из жизни при различных обстоятельствах или получит инвалидность, выгодоприобретатель получит страховую выплату в размере, предусмотренном договором страхования.

Страхование здоровья подразумевает организацию и оплату медицинских услуг, возмещение расходов на лечение или денежные выплаты при наступлении проблем со здоровьем.

Виды страхования жизни

На рынке страховых услуг выделяют несколько видов страхования:

накопительное (НСЖ) – долгосрочный вид страхования (от 5 лет и более), при котором после окончания действия договора вы получите фиксированную выплату, возможно, даже превышающую на определенный процент размер внесенных страховых взносов. Процент будет небольшой, но, помимо формирования накоплений к определенной цели и дате, НСЖ предусматривает финансовую (страховую) защиту, которая поможет сохранить привычный уровень жизни близких на случай неблагоприятной ситуации;

инвестиционное (ИСЖ) – при таком страховании одна часть вложенных средств идет на страховое покрытие, а другая дает возможность получить потенциально высокий доход за счет инвестирования в различные финансовые активы, предлагаемые страховщиком. Если рынок растет, будет доход. Если инвестиционная стратегия не сработала, клиент рискует получить только фиксированную выплату по истечении срока страхования.

Программы страхования могут быть комплексными и включать сразу несколько видов риска.

Какие риски могут быть включены в договор страхования?

Основной риск, который покрывает договор страхования жизни, – это риск смерти застрахованного лица, при наступлении которого близкие получают весь капитал, который клиент планировал накопить, независимо от того, сколько платежей он успел сделать. Однако могут быть исключения, когда уход из жизни не признается страховым случаем и страховщик отказывает в выплате. Например, если гибель страхователя происходит в ходе военных действий или наступает в результате самоубийства, потребления любых запрещенных наркотических, токсических и алкогольных веществ.

Страховой случай – свершившееся событие, которое соответствует страховому риску и подлежит оплате по договору страхования жизни.

Из основного риска может вытекать риск финансовых потерь выгодоприобретателей. На такой случай существуют программы страхования жизни и здоровья заемщиков потребительских и ипотечных кредитов, когда кредитор (банк) выступает в качестве выгодоприобретателя по договору страхования и страховая выплата осуществляется страховщиком непосредственно в пользу банка, что позволяет освободить родственников от бремени платежей по кредиту в случае смерти заемщика. Рассмотрим пример на основе программы страхования Защита заемщиков потребительских кредитов от Райффайзен Лайф. Участие в программе добровольное и не влияет на предоставление каких-либо услуг со стороны банка

периодичность взносов – единовременно

выплата – 100% страховой суммы в случае ухода из жизни или присвоения I, II группы инвалидности по любой причине.

Помимо указанных фатальных рисков, программой предусмотрены страховые выплаты в случае телесных повреждений в определенном проценте от страховой суммы либо выплаты в течение 4 месяцев суммы, равной платежу по кредиту, в случае потери работы и присвоения статуса безработного

К базовым рискам также относятся те, которые касаются физической трудоспособности застрахованного: временная утрата трудоспособности в результате травмы или полная утрата трудоспособности с присвоением группы инвалидности.

Если за весь период страхования с застрахованным лицом ничего не случится, по истечении срока действия договора наступает риск дожития. Дожитие – это срок, когда финансовая защита клиента и его накопления подходят к концу и клиент вправе получить всю сумму, накопленную за время действия страховой программы. Например, клиент оформляет

Полезные сервисы и преимущества

Страхование жизни призвано делать жизнь легче и комфортнее. Страховка может включать дополнительные полезные сервисы: помощь в получении социального налогового вычета (СНВ), телемедицину, индексацию для увеличения размера итоговых накоплений и другие.

К финансовым преимуществам можно отнести то, что страховые выплаты на случай причинения вреда жизни и здоровью не облагаются налогом и в случае ухода страхователя из жизни доходят до близких без каких-либо отчислений. Кроме того, договор НСЖ сроком от 5 лет дает вам право получать СНВ в размере 13% от осуществленных взносов (но не более 15 600 руб. в год).

Юридические преимущества заключаются в том, что накопления нельзя конфисковать или взыскать по суду, а также разделить при разводе, потому что в период накоплений осуществляемые взносы остаются единоличной собственностью, а не совместно нажитым имуществом.

Страхование здоровья: виды и преимущества

Выделяют 2 вида страхования здоровья:

от несчастных случаев и болезней (составляет часть рискового страхования жизни)

Программы ДМС открывают доступ к широкому спектру дополнительных медицинских услуг. Вы сами принимаете участие в формировании вашей страховой программы, определяете объем необходимых услуг, выбираете клиники, в которых предпочитаете обслуживаться. В этом и состоит главное отличие ДМС от договора обязательного медицинского страхования (ОМС), которое обеспечивает лишь оказание базовых медицинских услуг.

Страхование от смертельно опасных заболеваний (СОЗ) позволяет заключить договор только до наступления серьезных проблем со здоровьем, но никак не позже. Страховым случаем по такому договору является первичное диагностирование критических заболеваний (онкология, тяжелые болезни сердца и сосудов).

Цена лечения таких заболеваний может исчисляться миллионами руб. Помимо финансовой нагрузки, неподготовленный человек сталкивается с тем, что просто не знает, как действовать при диагностировании СОЗ. У страховой компании механизм отработан: специалисты помогут подобрать клинику и помочь как можно быстрее приступить к лечению. Также существуют программы, по которым застрахованный получает денежную выплату и сам вправе распоряжаться, как ее потратить.

Приведем примеры вариантов урегулирования страхового события, которые возможны в зависимости от выбранной программы:

Какие есть исключения?

Планируя приобрести договор страхования на случай СОЗ, необходимо иметь в виду:

- заболевания, предусмотренные договором, не должны быть установлены до начала действия страховки

- при заключении договора страхования необходимо уведомить страховщика о заболеваниях, которые уже имеются у желающего застраховаться

Это важно! Чтобы избежать страхового мошенничества, страховые программы от СОЗ предусматривают временную франшизу – срок 3 месяца, в течение которого заявленные события не признаются страховыми и выплата по ним не производится.

Страхование жизни и здоровья нельзя купить тогда, когда уже случились неприятности. О защите нужно позаботиться заранее, чтобы обезопасить себя от финансовых проблем в будущем.

В самом широком смысле страхование является такой деятельностью, которая гарантирует страховую защиту. В узком смысле оно реализует практическое воплощение особого вида специфических отношений между двумя сторонами, одна из которых – страхователь, а вторая – страховщик.

Главная цель такой защиты — минимизация последствий наступления определенных негативных событий, трактуемых как страховые случаи. Сегодня данная отрасль является огромной индустрией, без которой немыслимо существование многих социальных сфер, а также производства.

Главные отличия в страховании разных форм заключаются в таких факторах, как:

- Различный объем предусмотренной страховой ответственности;

- Различные страховые объекты.

Выделяют две формы страховых услуг — это обязательные и добровольные. За реализацию первого вида отвечает государство благодаря вводу определенных законодательных актов, в которых прописываются все наиболее значимые вопросы. Это, например, права, обязанности сторон, сумма компенсаций и др. Добровольное страхование – это прерогатива не только государственных, но и частных компаний.

Чем же различные виды страхования отличаются между собой? Рассмотрим эту тему подробнее.

Обязательное страхование (ОС)

Согласно российскому законодательству государство обязуется защищать жизнь, здоровье и имущество всех граждан, если им будет нанесен какой-либо вред и/или ущерб. Сюда также включается риск гражданской ответственности, который может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Обязательное страхование защищает интересы общества целиком, а не только отдельных граждан. Перечень организаций, которые имеют право осуществлять подобный вид деятельности, определен на законодательном уровне. При этом главная особенность – это полнота охвата, ведь именно благодаря этому есть возможность использовать минимальные тарифные ставки.

Обязательное страхование включает следующие виды:

- Соцстрахование бывает пенсионным, медицинским, и др.;

- Страхование военнослужащих;

- Страхование ответственности перевозчиков различных видов транспорта;

- Страхование депозитных (банковских) вкладов.

При этом самостоятельно оформлять полис нужно только в двух случаях: при медицинском страховании и при оформлении полиса ОСАГО. Во всех других ситуациях страховая защита происходит автоматически, без участия физического лица. Гражданин не имеет права отказаться от ОС.

Добровольное страхование (ДС)

Такая защита всегда производится на добровольных началах, по личной инициативе страхователя. На практике она реализуется посредством заключения соответствующего договора, в котором прописываются все вопросы, связанные с выполнением оговоренных условий. При этом такому договору всегда сопутствует страховой полис.

ДС имеет конечный срок, который прописан в документах. По желанию клиенты могут обеспечить непрерывность страховой защиты, и продлить действие договора, перезаключив его. Частота и размер взносов зависят от выбранной программы. Они могут уплачиваться ежемесячно, ежеквартально или одним платежом в год.

На практике ДС реализуется следующим образом: пострадавшему лицу или организации, которая оказывает различные услуги для застрахованного, производится выплата компенсаций. При этом эти средства берут из специальных денежных фондов, которые создаются за счет взносов клиентов.

Добровольное страхование включает следующие виды:

- Страхование жизни и здоровья;

- Накопительное (инвестиционное);

- Страхование для выезжающих за рубеж;

- Добровольное медицинское страхование (ДМС);

- Страхование недвижимости и транспортных средств.

Добровольное и обязательное (государственное) страхование не противоречат друг другу, а наоборот, являются взаимодополняющими. Если человек хочет позаботиться о своем будущем и иметь возможность получать качественную медицинскую помощь, то полис ДС – его предусмотрительный выбор.

Практика показывает, что все большее число россиян осознает, что жизнь и здоровье находятся в их собственных руках. А еще в связи с экономическим кризисом многие стали задумываться о важности накопительного страхования, которое позволяет безбедно жить на любом этапе своей жизни.

Читайте также: