Зарплата за февраль в 6 ндфл 2020 года пример заполнения

Обновлено: 19.05.2024

6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и о налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

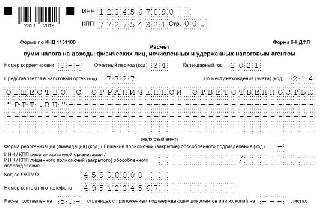

Форма отчета 6-НДФЛ

Приказом ФНС России от 28.09.2021 № ЕД-7-11/845@ внесены изменения в действовавшие ранее форму и порядок заполнения 6-НДФЛ в 2021 году для налоговых агентов, утвержденные Приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

В расчет с 2021 года включена справка о доходах и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, для формы 6-НДФЛ (бывшая форма 2-НДФЛ), но сдавать этот раздел следует только по итогам года.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально. В каком формате и как заполнять новую форму 6-НДФЛ в 2021 г. зависит от численности сотрудников:

- в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более;

- если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе.

Сумма налога указывается в рублях, а сумма дохода — в рублях и копейках.

Расчет 6-НДФЛ обновили в очередной раз. Это необходимо в связи с поправками, внесенными в Налоговый кодекс РФ. Изменились:

- коды отчетных периодов;

- раздел 2;

- справка о доходах и суммах налога физического лица (отчетная форма).

Сроки сдачи отчетности

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

Собрали в таблице сроков сдачи 6-НДФЛ в 2021 году актуальную информацию:

Последний срок сдачи

За 1-й квартал 2021 года

За 2-й квартал 2021 года

(расчет нарастающим итогом за полгода в разделе 1)

До 2 августа (31.07 — суббота)

За 3-й квартал 2021 года

(расчет нарастающим итогом за 9 месяцев в разделе 1)

До 1 ноября (31.10 — воскресенье)

(расчет нарастающим итогом за год в разделе 1)

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

По статье 76 НК РФ, налоговая служба вправе заблокировать банковские счета налогового агента, который не сдал отчет.

С 01.07.2021 правила блокировки изменились. Теперь ФНС должна предупредить об этой мере за 14 дней, а блокировать счет можно, если отчет не сдан через 20 рабочих дней после окончания срока, а не через 10, как было до сих пор.

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

В КонсультантПлюс найдете не только порядок заполнения 6-НДФЛ с бланком и образцами, но и видеосеминар, который ответит на любые вопросы. Получите бесплатный доступ по ссылке ниже.

Изменения в 6-НДФЛ, которые необходимо учесть в 2021 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама фирма до окончания реорганизации этого не сделала. Такой порядок заполнения 6-НДФЛ следует соблюдать организации-правопреемнику:

Кроме того, в правилах заполнения произошли и другие изменения, зависящие от того, кто сдает 6-НДФЛ:

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Форма 6-НДФЛ, объединенная со справкой 2-НДФЛ, действует с 1-го квартала 2021 года.

В 2021 году компании, имеющие обособленные подразделения, вправе выбирать налоговую инспекцию для сдачи отчетности, если головная организация и обособленные подразделения расположены в разных муниципальных образованиях. Им необходимо уведомить все ФНС, в которых они стоят на учете, о своем выборе, направив не позднее 1-го числа налогового периода уведомление по форме, утвержденной Приказом ФНС № ММВ-7-11/622@ от 06.12.2019.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 4 квартал 2021

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

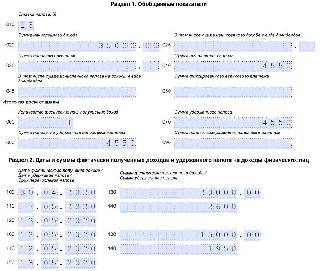

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (отражается информация только за указанный квартал, без учета предшествующих периодов).

- Раздел 2 (сведения формируются нарастающим итогом).

- Приложение 1 (заполняется только в отчете за 4 квартал и содержит сведения о доходах каждого сотрудника, аналогичные отражавшимся ранее в справках 2-НДФЛ)

Рассмотрим инструкцию по заполнению 6-НДФЛ в 2021 году с примерами.

Титульный лист

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки: --1, --2. --3 и так далее.

Период предоставления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры. Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции.

Отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

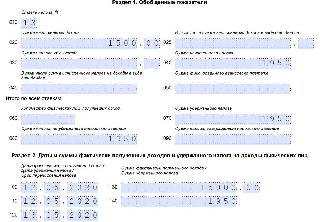

Раздел 1

Действующий порядок заполнения 6-НДФЛ за 4 квартал предписывает указывать в разделе 1 суммы налога, удержанные или возвращенные работникам в 4-ом квартале 2021 года. В бланках, действовавших ранее, такая информация не отражалась. Правила заполнения отчета объясняют, какие суммы нужно отражать в строке 030 раздела 1 расчета 6-НДФЛ: возвращенные налоговым агентом налогоплательщику.

Информацию указывают так:

- поле 021 — срок перечисления НДФЛ по ст. 226 НК РФ, то есть на следующий рабочий день после выплаты дохода, а для отпускных и больничных — последний день месяца, в котором они выплачены; фактическая дата перечисления роли не играет (письмо ФНС № БС-4-11/19702@ от 01.12.2020);

- поле 022 — сумма, которую надо перечислить в срок, из поля 021; все доходы с одним сроком перечисления налога указывают одной суммой;

- поле 030 — сумма НДФЛ, возвращенного работникам в 4-ом квартале;

- поле 031 — дата возврата, поле 032 — возвращенная сумма.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Раздел 2

Ставки налога на доходы работников по трудовым договорам и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13, 15, 30 и 35%. В 2021 году действует повышенная ставка 15% для больших доходов (свыше 5 млн рублей в год). В примере, как заполнить 6-НДФЛ за 4 квартал 2021 года, рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

Действующие правила заполнения 6-НДФЛ (для чайников) предписывают заполнять раздел нарастающим итогом с начала года.

В строке 110 указывают общую сумму заработной платы работников за январь-декабрь и все полученные в 2021 году отпускные, больничные и другие доходы, без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму налога, удержанного за 2021 г. Она не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать до конца года. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

В строках 110 и 112 не указывают сумму декабрьской зарплаты, выплаченной в январе. Сумму и дату уплаты НДФЛ с нее вписывают в раздел 1, а в раздел 2 — удержанный налог в строке 160.

О порядке указания зарплаты за прошлые периоды, выплаченной в текущем, налоговики разъяснили в письме от 13.09.2021 № БС-4-11/12938@. Существуют альтернативные точки зрения Минфина, но так как проверку расчетов осуществляет ФНС, лучше ориентироваться на ее позицию в этом вопросе, чтобы не давать пояснений.

НДФЛ с зарплаты перечисляется не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных и больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам ( ст. 226 НК РФ ).

Оформляя отчет, проследите за тем, какие новые поля включает в себя 2 раздел 6-НДФЛ и что в них указать. Следите, чтобы все ячейки в нем были заполнены. В ячейках без значений ставятся прочерки.

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками.

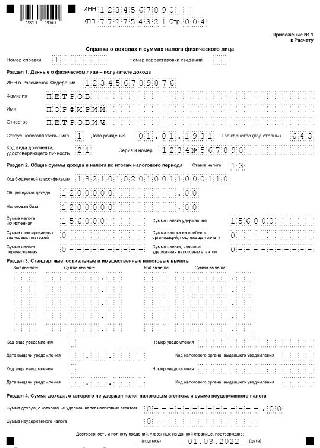

Бывшая справка 2-НДФЛ в составе расчета

Новое приложение № 1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально, их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

На нашем примере заполнения 6-НДФЛ со справками 2-НДФЛ за 4 квартал 2021 покажем, как заполнить сведения на одного сотрудника:

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение отчетного периода доходы работникам не начисляются и не выплачиваются, предоставлять отчет не нужно. Об этом ФНС проинформировала в письме № БС-4-11/4901 от 23.03.2016.

Если в течение календарного года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Заполнить форму 6-НДФЛ онлайн

Расчет при увольнении в 6-НДФЛ — это отражение в отчете выплат работнику при расторжении трудового договора с ним.

Что такое отчет 6-НДФЛ: как его составить и в какие сроки сдать

Согласно статье 230 НК РФ, налоговые агенты, выплачивающие доходы физическим лицам и удерживающие НДФЛ, обязаны предоставлять в ИФНС по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных за:

- первый квартал, полугодие и 9 месяцев — не позднее последнего дня месяца, следующего за отчетным периодом;

- за год — не позднее 1 марта следующего года.

Если организация имеет обособленные подразделения, она сдает отчет 6-НДФЛ по месту учета каждого обособленного подразделения в отношении доходов, выплаченных сотрудникам.

Она состоит из титульного листа и двух разделов. Первый раздел предназначен для отражения обобщенных сумм выплаченных доходов и удержанного НДФЛ. Во втором приводятся сведения о датах и суммах фактического получения доходов, удержания и перечисления налога.

Какие выплаты положены при расторжении трудового договора

Перечень выплат при увольнении зависит от его причины. В любом случае сотруднику выплачиваются:

- вся оплата труда по последний день работы;

- компенсация за неиспользованный отпуск.

В случае расторжения трудового договора по сокращению, по состоянию здоровья дополнительно выплачивается выходное пособие и сохраняемый заработок на время трудоустройство. При расторжении трудового договора по соглашению сторон выплачивается выходное пособие, если это предусмотрено в трудовом соглашении.

Все расчеты с работником необходимо завершить в последний день его работы. А перечислить удержанный с выплат НДФЛ — не позднее следующего дня (п. 6 ст. 226 НК РФ).

Какие выплаты отражаем в отчете

Так как полный расчет с работником производится в последний день работы, то он является датой фактического получения дохода. Как заполнить 6-НДФЛ при увольнении? В 6-НДФЛ подлежат отражению только выплаты, подлежащие обложению НДФЛ:

- оплата труда;

- компенсация за неиспользованный отпуск.

Выходное пособие, выплачиваемое при сокращении штата, ликвидации организации и в иных установленных законодательством случаях, не облагается НДФЛ. Следовательно, включать его не нужно. Выплачиваемое выходное пособие при увольнении по соглашению сторон облагается сверх трехмесячного среднего заработка. Это превышение и налог с него включают в отчет.

Инструкция по заполнению 6-НДФЛ

Если вы отражаете в 6-НДФЛ увольнение сотрудника в середине месяца, то все просто. Начисленные суммы и НДФЛ отражаем в 1 разделе, а во втором — выплаты сотруднику, удержанный и перечисленный налог одним блоком.

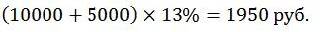

Покажем на примере как отразить увольнение в 6-НДФЛ. 12.05.2020 увольняется работник. Ему начислены:

- зарплата за май — 10 000 руб.;

- компенсация за отпуск — 5000 руб.

Удержанный налог составил:

Пример заполнения 6-НДФЛ при увольнении сотрудника

Несколько раз ФНС разъясняла порядок заполнения отчета, если день окончания работы пришелся на последний рабочий день квартала (например, Письмо от 02.11.2016 № БС-4-11/20829@). В этом случае последняя дата перечисления НДФЛ переходит на следующий квартал. В этом случае начисленный окончательный расчет и налог с него необходимо отразить в разделе 1. А вот во втором разделе отражать эти суммы в квартале увольнения не нужно. Их следует включить в этот раздел в следующем квартале, на который попадает дата перечисления налога.

Вернемся к нашему примеру: предположим, что сотрудник увольняется 30.06.2020.

Тогда включим окончательный расчет с работником в третий квартал и раздел 2 заполним с учетом этих данных.

Образец заполнения 6-НДФЛ при увольнении в последний рабочий день квартала

Образец заполнения при выплате зарплаты за предшествующие увольнению месяцы

Если до дня расторжения трудового договора работник еще не успел получить заработную плату за предшествовавший месяцу окончания работы период, то выплачивают ее в последний день работы. Для заработной платы пунктом 2 статьи 223 НК РФ установлено, что фактической датой получения дохода признается последний день месяца, за который она начислена.

Соответственно, налоговый агент заполняет два блока в разделе 2.

Дополним пример условием, что работнику выплачена 12.05.2020 зарплата не только за май, но и за апрель в размере 20 000 руб.

В этом случае организация заполнит в разделе 2 два блока:

- в первом блоке отражают зарплату за апрель;

- во втором — окончательный расчет.

6-НДФЛ при увольнении сотрудника в середине месяца с выплатой зарплаты за прошлый месяц

Отражаем увольнение, если отпуск отгулян авансом

Рассмотрим частную ситуацию, как в 6-НДФЛ отразить увольнение сотрудника если ему предоставлен отпуск авансом и он не отработан на день увольнения. В этом случае с сотрудника производится удержание за неотработанные дни отпуска. База по НДФЛ сотрудника в этом случае уменьшается на сумму удержания. Поэтому в отчетной форме необходимо показать суммы окончательного расчета за вычетом удержания за неотработанный отпуск.

Вернемся к нашему примеру: пусть сотруднику не начислена компенсация, а произведено удержание за неотработанный отпуск в размере 5000 руб.

Заполнение при увольнении сотрудника с удержанием выплаты за неотработанный отпуск

А что делать, если начисленный окончательный расчет окажется меньше удержания за неотработанный отпуск? С минусом отражать суммы начислений и налога в отчете нельзя. В этом случае придется подать уточненный отчет 6-НДФЛ за период, в котором были выплачены отпускные. В этом отчете придется уменьшить сумму начисленных отпускных.

Отражаем выплату дивидендов

Еще один сложный момент, о котором мы расскажем, — это то, как отразить в 6-НДФЛ выплату дивидендов. Их необходимо отразить обособленно в разделе 1. Ставка для резидентов установлена 13 %, поэтому дивиденды, выплаченные им, отражаются в одном блоке с начислениями сотрудникам. Но выделяются в строке 025 раздела 1.

Ставка для нерезидентов установлена в размере 15 %. Если учредитель — нерезидент, то по дивидендам необходимо заполнить еще и раздел 1.

Порядок удержания подоходного налога для дивидендов не имеет особенностей: удержать его необходимо в день выплаты, а перечислить — не позднее следующего рабочего дня.

Используя условия первого примера, дополним его: 25 мая выплачены дивиденды учредителю-резиденту в размере 100 000 руб.

6-НДФЛ — отчет для всех работодателей, в котором отражается информация о доходах физлиц и соответствующих суммах подоходного налога, сроках его удержания и перечисления в бюджет. Рассмотрим, в какой срок и по какой форме нужно сдать 6-НДФЛ за 2020 год. А также расскажем, бывает ли нулевой 6-НДФЛ и нужно ли его сдавать в 2020 году. Здесь же вы найдете информацию о том, какие изменения ожидают форму 6-НДФЛ в 2021 году.

Новое в 6-НДФЛ с 2021 года

Последний раз действующую форму 6-НДФЛ мы будем заполнять по итогам 2020 года. С отчетности за 1 квартал 2021 года формы 2-НДФЛ и 6-НДФЛ объединяются в один отчет. Его бланк утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Обновленный 6-НДФЛ включает:

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.

С 2021 года из-за введения прогрессивной ставки подоходного налога в 6-НДФЛ нужно будет заполнять разделы 1 и 2 отдельно для каждой ставки налога, если налоговый агент выплачивал доходы, облагаемые по разным ставкам (Письмо ФНС от 01.12.2020 № БС-4-11/19702@).

Для чего нужен расчет 6-НДФЛ

ИП и организации, выплачивающие вознаграждения своим сотрудникам, обязаны исчислить, удержать и уплатить в бюджет подоходный налог (НДФЛ). До 2021 года для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики использовали сведения из двух отчетов: 2-НДФЛ и 6-НДФЛ.

6-НДФЛ сдается ежеквартально, а 2-НДФЛ — раз в год.

В 6-НДФЛ представлена информация в целом по всем сотрудникам, данных отдельно по каждому работнику в нем нет.

С 2021 года справка 2-НДФЛ как отдельный документ перестанет существовать. Последний раз справки нужно представить в налоговые инспекции по итогам 2020 года. Необходимые сведения о доходах физлиц и суммах подоходного налога налоговики будут узнавать из Приложения № 1 к обновленному расчету 6-НДФЛ.

Когда, куда и как сдается 6-НДФЛ

Если ваша компания в течение года изменила адрес, до конца года нужно представлять в налоговую инспекцию по новому месту учета сразу два отчета 6-НДФЛ с разными кодами ОКТМО:

- В первом расчете, в котором отражаются доходы сотрудников до смены адреса, проставляйте ОКТМО, который использовали ранее.

- Во втором расчете, где отражаются доходы, с которых НДФЛ удержан после смены адреса, нужно указать новый ОКТМО.

При этом в обоих расчетах нужно указывать новый КПП компании (Письма ФНС от 27.12.2016 № БС-4-11/25114, от 28.09.2020 № БС-4-11/15739@). В каком из расчетов отразить доход физлиц, нужно определять по дате удержания налога.

Кто сдает 6-НДФЛ

Сдавать 6-НДФЛ должны все работодатели, выплачивающие доходы работникам, оформленным по трудовым и гражданско-правовым договорам:

- организации;

- ИП;

- адвокаты, нотариусы.

Срок сдачи 6-НДФЛ

Расчет 6-НДФЛ сдается в ИФНС по итогам каждого отчетного периода (п. 2 ст. 230 НК РФ):

- за 1 квартал, полугодие и 9 месяцев — не позднее последнего числа месяца, следующего за отчетным кварталом;

- за год — до 1 марта следующего года.

Расчет 6-НДФЛ за 2020 год сдается не позднее 01.03.2021.

Бланк расчета 6-НДФЛ

За 2020 год нужно отчитываться на прежнем бланке. Он утвержден Приказом ФНС от 14.10.2015 № ММВ-7-11/450@.

6-НДФЛ состоит из следующих разделов:

Включает основную информацию о работодателе, периоде, за который сдается расчет и ИФНС, в которую он направляется.

Заполняется нарастающим итогом с начала года, включает информацию обо всех доходах сотрудников за отчетный (налоговый) период.

Включает в себя сведения о выплатах за 3 последних месяца отчетного периода.

Способы сдачи 6-НДФЛ

Сдать отчет в ИФНС можно:

Подать можно самостоятельно, через представителя или направив по почте заказным письмом с описью вложения.

Будьте внимательны: отчет на бумаге в 2020 году можно сдать, только если численность сотрудников не превышает 10 чел. (Письмо ФНС от 15.11.2019 № БС-4-11/23242@).

Если работников больше, отчитаться придется в электронной форме. За сдачу отчета на бумаге при обязанности его представления в электронном формате вас могут оштрафовать.

Куда сдается 6-НДФЛ

6-НДФЛ сдается в ИФНС:

- организациями — по месту их учета;

- ИП — по месту регистрации (кроме спецрежимов ЕНВД и ПСН);

- обособленными подразделениями (ОП) — по месту учета каждой обособки;

В 2020 году компаниям с ОП дано право выбирать налоговую инспекцию для сдачи отчетности, если головная организация и ОП расположены в разных муниципальных образованиях. Для этого нужно уведомить все ИФНС, в которых стоят на учете головная компания и ОП, о таком решении. Форма уведомления утверждена Приказом ФНС от 06.12.2019 № ММВ-7-11/622@. Подать ее надо не позднее 1-го числа налогового периода, по которому будете отчитываться по новому порядку.

Требования к заполнению 6-НДФЛ за 2020 год

Требования к составлению и заполнению отчета 6-НДФЛ приведены в Приказе № ММВ-7-11/450@:

Заполняем титульный лист 6-НДФЛ

В титульном листе проставьте:

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

- Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений…

Заполняем Раздел 1

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

Указываем величину предоставленных сотрудникам вычетов, уменьшающих налогооблагаемый доход.

Отображаем величину исчисленного налога с начала года, рассчитанную по формуле: (стр. 020 – стр. 030) * стр. 010.

Вносим общее количество сотрудников, получивших в 2020 году облагаемый налогом доход.

Указываем общую сумму удержанного НДФЛ с начала 2020 года.

Отражаем НДФЛ, неудержанный работодателем.

Указываем сумму излишне удержанного работодателем НДФЛ с дохода сотрудника (в соответствии со ст. 231 НК РФ).

Заполняем Раздел 2

В данный раздел включите выплаты за последние 3 месяца отчетного периода ─ в отчете за 2020 год необходимо отразить данные за октябрь, ноябрь и декабрь.

Указываем дату фактического получения доходов, отраженных в стр. 130. При заполнении этой строки нужно учесть, что для некоторых выплат сроки фактического получения дохода разные.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина от 23.10.2017 № 03-04-06/69115).

Датой получения дохода по гражданско-правовому договору, больничным и отпускным, материальной помощи, компенсации за отпуск и дивидендам является день выплаты дохода сотруднику.

- Строка 110.

- Отражаем дату фактического удержания НДФЛ с выплаченного дохода. Налог со всех видов выплат удерживается в день выплаты дохода.

- Строка 120.

Указываем срок перечисления НДФЛ в бюджет. Срок уплаты НДФЛ с зарплаты и иных доходов, за исключением отпускных и пособий, — это день, следующий за днем удержания налога. А с отпускных и больничных — последнее число месяца.

Вносим общую сумму полученных доходов (без вычитания НДФЛ) на дату, указанную в строке 100.

Указываем общую сумму удержанного НДФЛ.

Как отразить в 6-НДФЛ зарплату, выплаченную в декабре 2020 года

Выплаченная в конце декабря зарплата за декабрь отражается в 6-НДФЛ в следующем порядке (п. 2 ст. 223, п. 4 и 6 ст. 226 НК РФ, п. 3.1, 3.3, 4.1, 4.2 Порядка заполнения расчета 6-НДФЛ, Письмо ФНС от 01.11.2017 № ГД-4-11/22216@):

- В 6-НДФЛ за 2020 год, в декабре которого выплачена зарплата — суммы зарплаты и суммы НДФЛ, исчисленные и удержанные с этой зарплаты, включаются в показатели строк 020, 040, 070 раздела 1. В разделе 2 данная операция не отражается.

- В 6-НДФЛ за 1 квартал 2021 года — в разделе 1 нового бланка (в прежнем бланке это раздел 2) отражается дата фактически полученного дохода (31.12.2020), дата удержания налога и срок перечисления налога (первый рабочий день января 2021 года), суммы зарплаты за декабрь и соответствующие суммы удержанного НДФЛ.

НДФЛ, начисленный с декабрьской зарплаты, который в декабре не был удержан, в строке 80 расчета 6-НДФЛ не отражается (Письма ФНС от 29.11.2016 № БС-4-11/22677@, от 24.05.2016 № БС-4-11/9194).

Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

Но если у вас есть желание сдать нулевку 6-НДФЛ, ИФНС обязана ее принять.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Доходы, которые не нужно отражать в 6-НДФЛ

6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам. При этом не всякий доход следует отражать в этом отчете:

- деньги выдали в течение первого года после рождения ребенка;

- матпомощь укладывается в лимит 50 000 руб.

Штрафы за 6-НДФЛ

За нарушения, допущенные при оформлении и представлении 6-НДФЛ могут последовать штрафы:

- За опоздание с представлением расчета.

Штраф составит 1 000 руб. за каждый полный или неполный месяц со дня, установленного для представления расчета, до дня, когда он был представлен (п. 1.2 ст. 126 НК РФ). Сотрудника, ответственного за представление 6-НДФЛ, могут оштрафовать на сумму от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

За опоздание с отчетом налоговики вправе заблокировать счета компании, если расчет не поступит в инспекцию в течение 10 рабочих дней после окончания законодательно установленного срока сдачи (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

- За недостоверные сведения и допущенные ошибки.

Штраф за такое нарушение составляет 500 руб. (п. 1 ст. 126.1 НК РФ). Оштрафовать могут за ошибки в персональных данных налогоплательщика или суммовых показателях (п. 3 Письма ФНС от 09.08.2016 № ГД-4-11/14515).

Если ошибки или неточности не привели к уменьшению НДФЛ, подлежащему перечислению в бюджет, или нарушению прав граждан, налоговики могут снизить размер штрафа (пп. 1 п. 1, п. 4 ст. 112 НК РФ, Письмо ФНС от 09.08.2016 № ГД-4-11/14515).

- За представление бумажного 6-НДФЛ вместо электронного.

Если ваша компания обязана сдавать расчет в электронной форме, но в налоговую инспекцию вы представили его на бумаге, штраф составит 200 руб. (ст. 119.1 НК РФ).

Полезная информация от КонсультантПлюс

Смотрите готовое решение о том, как заполнить форму 6-НДФЛ (это бесплатно).

Налоговая служба ведет непрерывный контроль деятельности налоговых агентов по НДФЛ. Поэтому после каждого квартала работодатели подают Расчет по выплаченным доходам и удержанному налогу. Приведем для 6-НДФЛ за 2020 год образец заполнения и расскажем, что учесть при его составлении.

6-НДФЛ за 2020 год: какую форму использовать

Обязанность сдачи 6-НДФЛ закреплена за организациями и ИП, выплачивавшими в отчетном периоде доходы физлицам (п. 2 ст. 230 НК РФ).

Бланк Расчета закреплен в приказе ФНС от 14.10.2015 № ММВ-7-11/450@. Если за отчетный квартал производились выплаты 10 физлицам и более – сведения налоговая примет только в электронном формате.

Начиная с отчета за 1 квартал 2021 года, работодатели будут обязаны применять новую форму, вводимую Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Главным нововведением становится включение сведений из справок 2-НДФЛ в состав Расчета 6-НДФЛ.

6-НДФЛ за 2020 год: сроки представления

Форма подается по итогам каждого отчетного периода в такие сроки:

- за 1 квартал, полугодие и 9 месяцев – не позднее последнего дня месяца, следующего за отчетным периодом;

- за год – до 1 марта следующего года включительно.

За 2020 год 6-НДФЛ сдается до 01.03.2021. Переносов нет, т.к. этот день – рабочий (понедельник).

Заполнение 6-НДФЛ за год: основные правила

Работая с бланком, бухгалтер учитывает такие нюансы:

Раздел 1 заполняется нарастающим с начала года итогом:

- строки 010-050 отдельно по каждой ставке налога;

- строки 060-090 подводят общий итог по НДФЛ по всем ставкам.

Раздел 2 составляется на основании данных за последний квартал:

Дата начисления дохода, например, для зарплаты - это последний день расчетного месяца, для пособия по больничному, отпускных – день выплаты пособия (ст. 223 НК РФ)

День удержания налога – дата фактической выплаты дохода физлицу

Срок перечисления в бюджет налога – не позже следующего рабочего дня после выплаты дохода, для отпускных и больничных – последний день месяца их выплаты (ст. 226 НК РФ)

Размер начисленного дохода до налоговых вычетов

Рассмотрим, как заполнить 6-НДФЛ в некоторых случаях.

6-НДФЛ за 2020 год, если зарплата задержана

ФНС в письмах от 25.02.2016 № БС-4-11/3058@ и от 24.05.2016 № БС-4-11/9194 поясняет, как заполнить отчет в случае задержки выплаты зарплаты.

Например, если в 4 квартале выплачена только зарплата за сентябрь (в октябре), а зарплата за октябрь-декабрь работникам не выплачивалась, то:

- в стр. 020 указывается сумма начисленной зарплаты за 12 месяцев (в октябре-декабре она не выдавалась, но начислялась), т.е. с начала года;

- в стр. 030 – сумма налоговых вычетов за год (если применялись);

- в стр. 040 – рассчитанный налог;

- в стр. 070 – удержанный налог из произведенных выплат за 9 месяцев (зарплата за октябрь-декабрь не выплачена, поэтому и НДФЛ в этот период из нее не удержан);

- в строках раздела 2 (100-140) отразится только один блок, включающий начисление зарплаты за сентябрь (стр. 100), день удержания из нее налога - дата выплаты сентябрьской зарплаты в октябре (стр. 110), срок перечисления НДФЛ (стр. 120) и суммы начисленной за сентябрь зарплаты и удержанного из нее налога (стр. 130, 140). В остальных строках раздела проставляются нули, т.к. больше зарплата в 4 квартале не выплачивалась.

6-НДФЛ за 2020 год: декабрьская зарплата

Переходящая зарплата декабря часто вызывает вопросы при составлении отчета. Порядок действий зависит от даты ее фактической выплаты:

Строка в 6-НДФЛ за 2020 год в части начислений декабря

Зарплата за декабрь 2020 выплачена

30.12.2020 или раньше

Не заполняется, т.к. здесь указывается фактическое удержание налога по состоянию на 31.12.2020

Строки по декабрьской зарплате не заполняются, т.к. в раздел 2 включаются данные исходя из срока перечисления НДФЛ: декабрьский налог будет перечислен в январе 2021, что отразится в отчете за 1 квартал 2021

Не заполняются, т.к. срок перечисления НДФЛ – 11.01.2021 (следующий после выплаты дохода рабочий день), даже если по факту налог уплачен в декабре – письмо ФНС от 01.11.2017 № ГД-4-11/22216@

Заполняется, хотя удержание в таком случае производится до момента фактического получения дохода (т. е. до 31 декабря)

Подробнее о заполнении 6-НДФЛ при выплате декабрьской зарплаты в декабре мы рассказывали здесь.

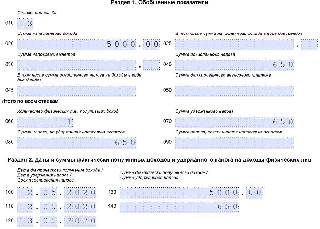

Заполнение 6-НДФЛ за год: пример при простое

- 10 работников (стр. 060);

- ежемесячные выплаты – 320 тыс. руб., зарплата по итогам расчетного месяца выплачивается 11 числа следующего месяца;

- с 01.01.2020 общая сумма налоговых вычетов составила 43 400 руб. (стр. 030);

- дивиденды не выплачивались (стр. 025 и 045).

320 000 х 4 мес = 1 280 000

320 000 х 2/3 х 7 мес = 1 493 333,33

Код строки в 6-НДФЛ

(3 093 333,33 – 43 400 (вычеты)) х 13% = 396 491 руб. (стр. 040).

Но поскольку налог из зарплаты за декабрь, выплаченной 11.01.2021, в сумме 41600 руб. (320000 х 13%) будет удержан лишь в январе, в строку 070 он не включается. Предположим, что стандартные вычеты на детей с сентября не предоставлялись по причине превышения порога доходов 350 000 руб. (подп. 4 п. 1 ст. 218 НК РФ).

Удержанный налог за 2020 год составил (без учета декабря):

396 491 – 41600 = 354 891 руб. (стр. 070).

6-НДФЛ за год (2020): образец заполнения при простое

raschet_6-ndfl_2020.jpg

raschet_6-ndfl_2020_2.jpg

6-НДФЛ: пример заполнения за 2020 г. при задержке зарплаты

Читайте также: