Зарплата единственного учредителя и директора при усн расходы

Обновлено: 06.05.2024

Добрый день! Единственный учредитель он же директор ООО он же ИП. Трудовой договор не заключен, зарплата не начислялась взносы не производились. По ИП взносы уплачены. Проверка прокуратуры как быть?

Отдельных законодательных норм, которые позволят не платить зарплату директору, даже единственному учредителю, нет. Оптимально – зарплату выплачивать, хотя бы в минимальном размере, либо оформить директора в отпуск без сохранения заработной платы. Но в случае с генеральным директором единственным учредителем, можно ссылаться и на некоторые другие нормы. Правда, следует заметить, что любые аргументы в части невыплаты зарплаты, они не являются 100-процентно безопасными и так же могут стать поводом для претензий. Ещё раз: четкого и однозначного разрешения не платить з/п нигде не прописано.

Единственный учредитель-генеральный директор может ссылаться на то, что вместо зарплаты от своей организации он получает дивиденды. Такой аргумент практикуется, так же возможно дополнительно оформить документ, где будет указано, что з/п не выплачивается, а доход единственный учредитель получает в форме дивидендов (учтите: их можно выплачивать не чаще одного раза в квартал).

Следующий довод: отсутствие трудового договора. Вообще единственному учредителю генеральному директору не нужно оформлять и подписывать трудовой договор. Для оформления достаточно составить Приказ о вступлении в должность ген. директора.

Однако и не запрещено, а вот отсутствие трудового договора дает повод указывать на то, что можно зарплату не платить. Дело в том, что выплата з/п — это условие трудового договора, которое нарушить нельзя. Если вы составили трудовой договор, это не нарушение, договор вполне может быть, но наличие трудового договора обязывает вас выплачивать з/п. Никакая отговорка о дивидендах здесь уже не сработает. Можно только оформить отпуск без сохранения.

И, третий довод, на который можно ссылаться единственному учредителю, особенно на первых этапах деятельности, – вся прибыль направляется на развитие компании. Пока организация не набрала обороты, нет чистой прибыли, поэтому вы не начисляете зарплату.

Таким образом, единственному учредителю генеральному директору обосновать невыплату себе зарплаты возможно тремя косвенными аргументами: отсутствие прибыли и направление денег на развитие деятельности; отсутствие трудового договора; решение получать вместо з/п дивиденды. Но учтите, это не стопроцентная гарантия защиты от претензий. Хотя на практике в большинстве случаев этих аргументов достаточно. Но, даже если, проверяющим не понравится, вам сразу не начислят штрафы, а сначала пригласят в инспекцию на зарплатную комиссию и потребуют установить и выплачивать зарплату.

Важный момент: невыплата зарплаты влияет на будущую пенсию (именно с зарплаты начисляются пенсионные взносы), а так же не позволит генеральному директору получить пособие (по болезни или беременности и родам), при отсутствии начисленных взносов в ФСС, в возмещении пособия фонд отказывает, поэтому возможно, стоит все-таки выплачивать зарплату.

С генеральным директором (директором), который одновременно является собственником (единственным учредителем, участником, акционером) организации, заключать трудовой договор не нужно. Более того, на отношения единственного участника общества с учрежденным им обществом трудовое законодательство не распространяется.

Из этого следует, что обязанность устанавливать и платить зарплату единственному учредителю у организации отсутствует (ст. 135 Трудового кодекса РФ).

В то же время в части применения законодательства о страховых взносах единственный собственник имущества, который возложил на себя функции единоличного органа управления, даже без трудового договора считается состоящим с организацией в трудовых отношениях и подлежит обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 1 ч. 1 ст. 2 Федерального закона № 255-ФЗ от 29 декабря 2006 г., п. 2 Разъяснений, утв. Приказом Минздравсоцразвития России № 428н от 8 июня 2010 г.).

Исходя из изложенного получается, что для того, чтобы учесть в расходах по налогу УСН выплаты в пользу директора — единственного учредителя компании нужно:

либо заключить с генеральным директором – единственным учредителем трудовой договор. У организации нет обязанности по заключению такого договора (в соответствии с разъяснениями Роструда), однако это не означает, что заключить его нельзя по собственной инициативе. Разъяснения Минфина России в части применения трудового права по данному вопросу выходят за рамки компетенции ведомства. Поэтому при наличии трудового договора вознаграждение генеральному директору в полной мере будет соответствовать требованиям, предъявляемым к расходам на оплату труда в целях учета их в расходах УСН;

либо предусмотреть такую выплату в решении единственного участника (акционера) о назначении на должность генерального директора (директора) организации. Тогда согласно нормам трудового права трудовые отношения с генеральным директором – единственным учредителем возникают в результате избрания (назначения) его на должность, предполагающую выполнение определенной трудовой функции (ст. 16, 17, 19 Трудового кодекса РФ). В данном случае расходы на оплату труда можно считать возникшими в силу законодательства, в связи с этим суммы вознаграждения можно учесть в расходах УСН.

Какова причина проверки? В целом, вы можете ссылаться на позицию Минфина, согласно которой единственный участник ООО не вправе сам себе начислять и выплачивать зарплату — он получает прибыль только в виде дивидендов:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 19.02.15 N 03-11-06/2/7790

Вопрос: Об учете в целях налога, уплачиваемого при применении УСН, расходов на оплату труда учредителя организации, являющегося ее единственным учредителем и членом.

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу применения упрощенной системы налогообложения и сообщает следующее.

В соответствии с подпунктом 6 пункта 1 статьи 346.16 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения, при определении объекта налогообложения уменьшают полученные доходы на расходы на оплату труда.

Согласно статьям 57, 129 и 135 Трудового кодекса Российской Федерации (далее — ТК РФ) под заработной платой (оплатой труда работников) понимается вознаграждение за труд, которое выплачивается работнику в соответствии с заключенным трудовым договором.

Статьей 56 ТК РФ предусмотрено, что трудовой договор предполагает две стороны: работника и работодателя.

В соответствии со статьей 20 ТК РФ работник — физическое лицо, вступившее в трудовые отношения с работодателем, а работодатель — физическое лицо либо юридическое лицо (организация), вступившее в трудовые отношения с работником. В случаях, предусмотренных федеральными законами, в качестве работодателя может выступать иной субъект, наделенный правом заключать трудовые договоры.

При отсутствии одной из сторон трудового договора он не может быть заключен.

Следовательно,руководитель организации, являющийся ее единственным учредителем и членом организации, не может сам себе начислять и выплачивать заработную плату.

И еще письмо с похожими выводами:

Разъяснения Роструда по указанному вопросу:

ФЕДЕРАЛЬНАЯ СЛУЖБА ПО ТРУДУ И ЗАНЯТОСТИ ПИСЬМО от 6 марта 2013 года № 177-6-1 О заключении трудового договора с единственным учредителем

В Правовом управлении Федеральной службы по труду и занятости рассмотрено обращение. Учитывая, что право толкования отдельных норм трудового законодательства к компетенции Роструда не отнесено, по вопросам, изложенным в письме, можем сообщить только точку зрения Управления.1, 2. Главой 43 Трудового кодекса Российской Федерации (далее — Кодекс) установлены особенности регулирования труда руководителя организации и членов коллегиального исполнительного органа организации.Согласно статье 273 Кодекса, положения указанной главы распространяются на руководителей организаций независимо от их организационно-правовых форм и форм собственности, за исключением, в частности, случая, когда руководитель организации является единственным участником (учредителем), членом организации, собственником ее имущества.Основой данной нормы является невозможность заключения договора с самим собой, поскольку подписание трудового договора одним и тем же лицом от имени работника и от имени работодателя не допускается.Сторонами трудовых отношений являются работник и работодатель. Работником является физическое лицо, вступившее в трудовые отношения с работодателем. Работодателем является физическое лицо либо юридическое лицо (организация), вступившее в трудовые отношения с работником.Трудовой договор — это соглашение между работодателем и работником, т.е. двухсторонний акт. При отсутствии одной из сторон трудового договора он не может быть заключен.Таким образом, на отношения единственного участника общества с учрежденным им обществом трудовое законодательство не распространяется.Единственный участник общества в данной ситуации должен своим решением возложить на себя функции единоличного исполнительного органа — директора, генерального директора, президента и т.д. Управленческая деятельность в этом случае осуществляется без заключения какого-либо договора, в том числе трудового. 3. За разъяснениями по вопросам порядка исчисления средней заработной платы рекомендуем обращаться по компетенции в Министерство труда и социальной защиты Российской Федерации, которое в соответствии со своим Положением, утвержденным Постановлением Правительства Российской Федерации от 19.06.2012 года № 610, является федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере оплаты труда. Начальник Правового управления А.В.Анохин

Оксана, здравствуйте. Поддерживая позицию коллеги Наумовой, хотелось бы отметить, что если Вы получили от прокуратуры письменный запрос с требованием о предоставлении документов, то исполняйте только то, что Вас просят, чтобы у прокуратуры не возникали какие-то дополнительные вопросы. О позиции Минфина следует знать, но при этом озвучивать ее до того, пока прокуратура не предъявит какие-то конкретные требования, тоже смысла нет. В отношениях с контролирующими органами самым правильным является подход, при котором информация им предоставляется в необходимом минимуме.

Здравствуйте. Проблема в том, что позиция Минфина и Роструда на самом деле не продерживается судами.

Исходя из ст. 16 ТК РФ трудовые отношения, которые возникают в результате избрания на должность, назначения на должность или утверждения в должности, характеризуются как трудовые отношения. Из норм ст. ст. 11, 273 ТК РФ следует, что лицо, назначенное на должность генерального директора общества, является его работником, а отношения между обществом и директором как работником регулируются нормами трудового права.

Т.е. сам факт отсутствия трудового договора не свидетельствует о том, что трудовые отношения отсутствуют.

И суды поддерживают эту позицию.

Поэтому, если требуют трудовой договор, то можете сослаться на то, что таковой не заключался в письменном виде, а вот если требуют сведения о выплате заработной платы, то тогда проблема, т.к. зарплату нужно было платить.

Вот более свежее мнение сотрудника Роструда.

Расскажем, какие существуют законные варианты вывода прибыли из ООО и как собственнику не только получить доход от бизнеса, но и оставить средства на развитие компании.

Когда ООО получило прибыль, его владелец не может просто так забрать эти деньги: нужно оформить необходимые документы и заплатить налоги. Собственники хотят получить свои средства как можно быстрее и с минимальными затратами. Кроме того, нередко учредители выводят не всю прибыль, а оставляют часть заработанных денег в обороте, чтобы расширить бизнес.

Расскажем, какие существуют законные варианты вывода прибыли из ООО и как собственнику не только получить доход от бизнеса, но и оставить средства на развитие компании.

Из этой статьи вы узнаете:

- Почему деньги компании — это не собственность ее владельцев

- Выплата, начисление, договор — три варианта законного вывода прибыли из ООО

- Выплата дивидендов

- Начисление зарплаты владельцам бизнеса

- Договор на управленческие услуги с ИП или самозанятым

- Как понять, какой вариант подходит для вашего бизнеса

Почему деньги компании — это не собственность ее владельцев

Многие учредители ООО думают, что деньги на счетах компании — это их личные средства. Особенно так считают единственные владельцы небольших компаний.

Однако по закону имущество юридического лица обособлено (ст. 48 ГК РФ). Это значит, что все активы компании, в том числе денежные средства, принадлежат самой организации, а не ее учредителям. Поэтому, даже если компания получила прибыль, ее владельцы не могут просто перечислить себе оставшиеся на счете деньги.

При выводе средств владельцы бизнеса должны заплатить налоги, а если выбран вариант с зарплатой — еще и страховые взносы.

За неуплату налогов или взносов при любом варианте вывода придется заплатить штраф в размере 20% от суммы недоимки, а также пени.

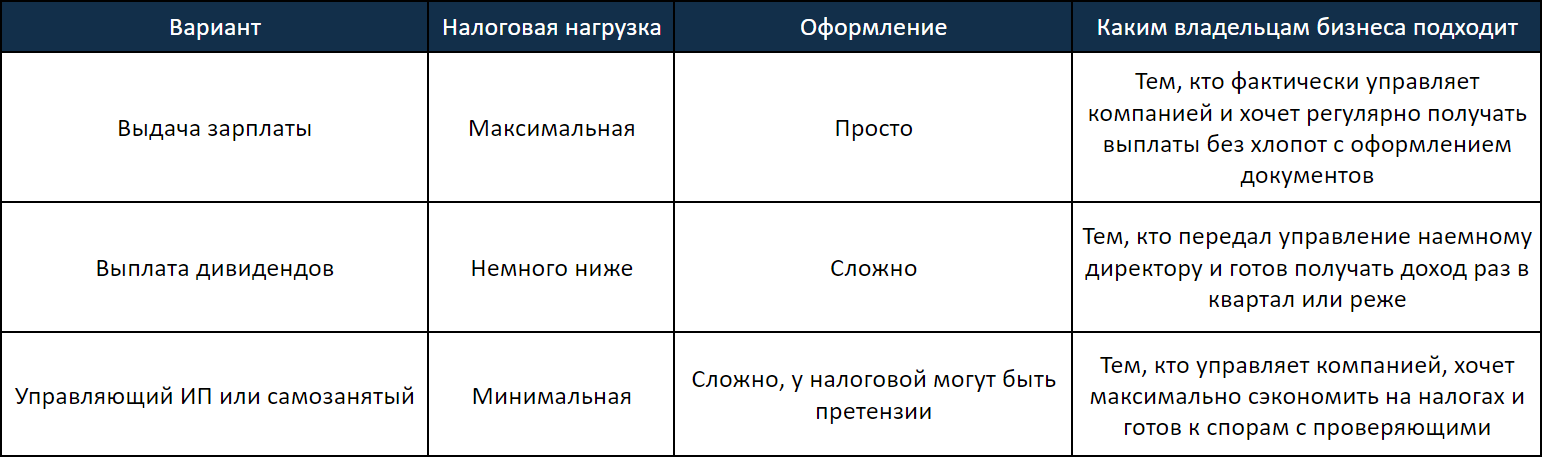

Выплата, начисление, договор — три варианта законного вывода прибыли из ООО

Но это выяснится при проверке, и налоговики доначислят на всю сумму выплат НДФЛ и страховые взносы, а также взыщут пени и штрафы.

- Выплата дивидендов.

- Начисление зарплаты собственнику.

- Управляющий со статусом ИП или самозанятого.

Выбор зависит от того, что для вас важнее: снижение налогов или защита от претензий налоговиков, поскольку есть нюансы использования вариантов.

Выплата дивидендов

Чтобы распределить прибыль ООО, нужно провести собрание участников и оформить решение протоколом. Если собственник один, то он оформляет решение единственного участника.

- Распределять прибыль можно не чаще, чем раз в квартал.

- Нельзя выдавать дивиденды, если не полностью выплачен уставный капитал или не проведены расчеты с участником, который выходит из общества.

- Не имеет права выплачивать дивиденды компания, у которой есть признаки банкротства, либо если эти признаки могут появиться после выплаты.

- Нельзя распределять прибыль, если чистые активы компании ниже суммы ее уставного капитала и резервного фонда, либо если станут ниже после выплаты.

При получении дивидендов вам придется заплатить налог дважды: сначала за счет компании, а потом удержать НДФЛ из выплаты. Итоговая сумма, которая останется в вашем распоряжении, зависит от налогового режима.

Рассмотрим расчет на примере ОСНО.

Кроме того, со всей суммы прибыли (200 тыс. рублей) нужно заплатить налог на прибыль по ставке 20%. В данном случае неважно, будет ли затем чистая прибыль направлена на выплату дивидендов или останется в компании, — ставка налога не меняется.

НПР = 200×20% = 40 тыс. рублей

Общая налоговая нагрузка при ОСНО будет равна сумме НДФЛ с дивидендов и налога на прибыль:

Н = 14,9 + 40 = 54,9 тыс. рублей

После выдачи дивидендов собственнику и расчетов по всем налогам из 200 тыс. рублей в компании останется на развитие:

Р = 200 — 100 — 54,9 = 45,1 тыс. рублей

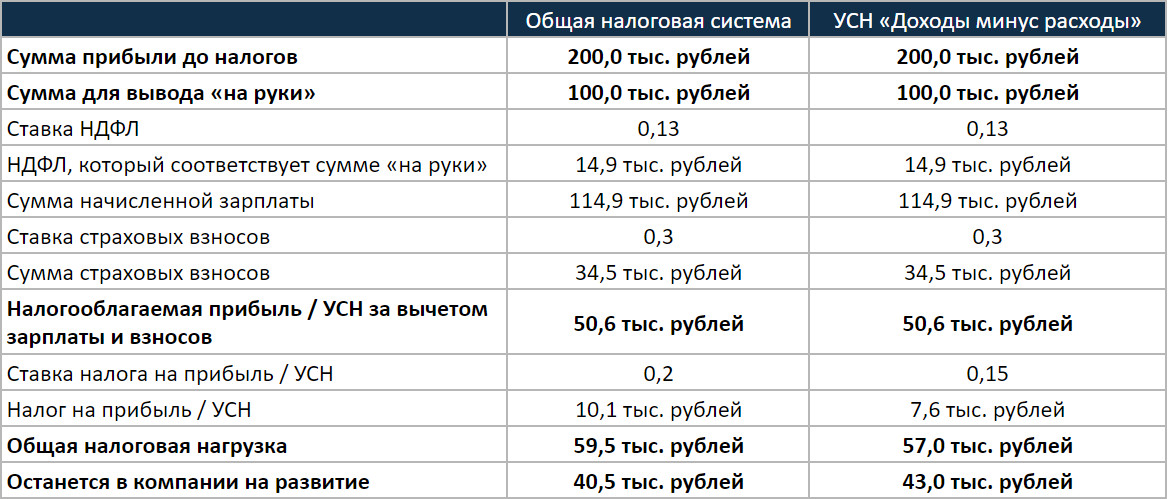

Начисление зарплаты владельцам бизнеса

Владелец компании может занять в ней должность директора или другую по своему желанию. Тогда он может получать доход от своего бизнеса в виде зарплаты.

Преимущество этого варианта перед дивидендами в том, что получить деньги намного проще. Зарплату можно начислять ежемесячно, и для этого не требуется оформлять дополнительные документы и проверять финансовое положение компании.

С налогами ситуация сложнее. С одной стороны, с зарплаты нужно не только удержать НДФЛ, но еще и начислить на нее страховые взносы по ставке 30%. Но с другой стороны, зарплату и взносы можно включить в расходы, а затем уменьшить налог на прибыль или УСН.

Рассмотрим расчет на примере ОСНО. При УСН принцип будет тот же, разница только в ставке налога.

В = 114,9×30% = 34,5 тыс. рублей

Зарплата и взносы — это расходы компании, поэтому они уменьшают налогооблагаемую прибыль, и в итоге налог на прибыль будет меньше, чем при выплате дивидендов:

НПР = (200 — 114,9 — 34,5) х 20% = 50,6×20% = 10,1 тыс. рублей

Общая налоговая нагрузка при этом варианте состоит из НДФЛ, страховых взносов и налога на прибыль:

Н = 14,9 + 34,5 + 10,1 = 59,5 тыс. рублей

На развитие в компании останется:

Р = 200 — 100 — 59,5 = 40,5 тыс. рублей

Но при обоих налоговых режимах выплата зарплаты собственнику будет менее выгодной для бизнеса, чем дивиденды: после уплаты налогов в компании останется меньше средств на развитие.

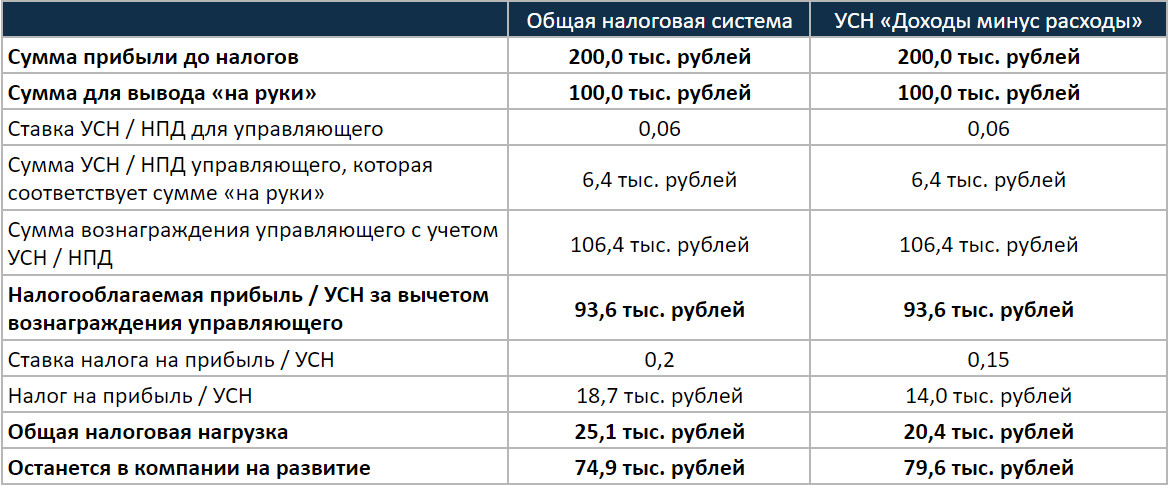

Договор на управленческие услуги с ИП или самозанятым

Также внешний управляющий может быть и самозанятым. Ст. 6 закона № 422-ФЗ не запрещает самозанятым деятельность по обычному текущему управлению компанией. Запрещена только деятельность по арбитражному управлению в рамках процедуры банкротства.

Для самозанятых есть еще одно ограничение: они не могут в течение двух лет заключать договоры со своими бывшими работодателями. Поэтому, если собственник ранее был штатным директором или занимал в компании другую должность, стать самозанятым управляющим он сможет только через два года.

Представим, что вознаграждение управляющего составляет 30 тыс. рублей в месяц, то есть его годовой доход равен 360 тыс. рублей.

УСН = 360 000×6% = 21 600 рублей

При этом взносы составят:

В = 40 874 + (360 000 — 300 000) х 1% = 41 474 рублей

Взносы больше налога — платить его не нужно. Но взносы составляют около 11% от годового дохода. Если бы они были меньше налога, заплатить пришлось бы сумму, равную 6% от дохода, — то есть как будто только один налог без взносов. Такое становится возможным, когда доход равен 800 тыс. рублей в год или превышает его.

При доходе в 800 тыс. рублей в год сумма УСН будет равна:

УСН = 800 000×6% = 48 000 рублей

При этом взносы составят:

В = 40 874 + (800 000 — 300 000) х 1% = 45 874 рублей

Налог больше взносов, поэтому после вычета взносов из суммы налога останется 2 126 рублей к уплате. Вместе со взносами они составят сумму в 48 тыс. рублей — такую же, как УСН в 6%.

Таким образом, при годовом доходе ИП от 800 тыс. рублей установится минимальная налоговая нагрузка в 6% и станет такой же, как у самозанятых при любом уровне годового дохода.

А для предприятия, которое выплачивает вознаграждение ИП или самозанятому, сумма выплаты — это расходы. Поэтому компания может снизить налог на прибыль или УСН.

Рассмотрим пример для общей налоговой системы.

Чтобы у владельца бизнеса в статусе внешнего управляющего после уплаты налога осталось 100 тыс. рублей, нужно начислить ему 106,4 тыс. рублей вознаграждения. Тогда за вычетом 6% налога (106,4×6% = 6,4 тыс. рублей) у него останется ровно 100 тыс. рублей.

Вся сумма начисленного управляющему вознаграждения (106,4 тыс. рублей) — это расходы компании. Поэтому организация может уменьшить на эту сумму налогооблагаемую прибыль. В итоге налог на прибыль будет равен:

НПР = (200 — 106,4) х 20% = 18,7 тыс. рублей

Общая налоговая нагрузка при выводе средств через управляющего будет более чем в два раза ниже по сравнению с выплатой дивидендов или выдачей зарплаты:

Н = 6,4 + 18,7 = 25,1 тыс. рублей

На развитие в компании останется:

Р = 200 — 100 — 25,1 = 74,9 тыс. рублей

Но налоговики знают эту схему не хуже, чем бизнесмены. При проверке инспекторы будут стремиться доказать, что договор с управляющим фиктивный и на деле имеют место трудовые отношения.

Если им это удастся, то компании придется заплатить за все время действия договора НДФЛ, страховые взносы, а также штрафы и пени. Кроме того, организацию оштрафуют и по п. 4 ст. 5.27 КоАП на сумму до 100 тыс. рублей.

Чтобы обезопасить себя, ответственно подойдите к оформлению документов. Подробно описывайте в договоре и ежемесячных отчетах обязанности управляющего и порядок формирования цены на его услуги.

Как понять, какой вариант подходит для вашего бизнеса

Составили для вас сравнительную таблицу. Варианты отсортированы по уменьшению налоговой нагрузки.

Зарплата – это вознаграждение за труд (ст. 129 ТК РФ). Поэтому начислять зарплату учредителям можно только в том случае, если они состоят с организацией в трудовых отношениях. Такие отношения закрепляются трудовым договором, одним из существенных условий которого является размер зарплаты (ст. 57 ТК РФ).

Документы для начисления зарплаты

Основанием для начисления зарплаты учредителю являются те же документы, которые применяются в отношении других сотрудников:

- Положение об оплате труда;

- штатное расписание;

- приказы руководителя о назначении на должность;

- табели учета рабочего времени;

- наряды на сдельную работу;

- расчетно-платежные ведомости.

Периодичность выплаты

Организация должна начислять сотрудникам зарплату каждый месяц, а выдавать – не реже чем раз в полмесяца (ст. 136 ТК РФ). Никаких исключений для работающих учредителей Трудовой кодекс РФ не предусматривает.

Бухучет

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, с зарплаты работающего учредителя рассчитайте:

- НДФЛ (п. 1 ст. 210 НК РФ);

- взносы на обязательное пенсионное (социальное, медицинское) страхование (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Налог на прибыль

При расчете налога на прибыль зарплату работающего учредителя включайте в состав расходов на оплату труда (ст. 255 НК РФ). Выплаты в пользу учредителей, не предусмотренные трудовыми договорами, зарплатой не признаются. Поэтому при налогообложении их учитывать нельзя (п. 21 ст. 270 НК РФ).

Если учредитель выполняет управленческие функции, его зарплата является косвенным расходом. Поэтому, когда организация рассчитывает налог на прибыль методом начисления, сумму зарплаты полностью относите на расходы текущего периода (подп. 1 п. 1 ст. 318 НК РФ).

При кассовом методе учитывайте зарплату по факту ее выдачи (п. 3 ст. 273 НК РФ).

Начисленные суммы взносов по зарплате учредителя учтите при расчете налога на прибыль. См. на эту тему:

УСН

Организации, которые платят единый налог с разницы между доходами и расходами, могут включать зарплату работающего учредителя в состав расходов, уменьшающих налоговую базу (подп. 6 п. 1 ст. 346.16 НК РФ).

Налоговую базу организаций, которые платят единый налог с доходов, зарплата не уменьшает (п. 1 ст. 346.14, п. 1 ст. 346.18 НК РФ).

О том, как отразить при упрощенке начисленные взносы, см.:

Ситуация: можно ли на упрощенке учитывать выплаты руководителю организации, который является ее единственным учредителем? Организация платит единый налог с разницы между доходами и расходами.

Ответ: нет, нельзя. Такова позиция, выраженная Минфином России.

Уменьшить базу для расчета единого налога при упрощенке можно лишь расходами на оплату труда. Под этими расходами подразумевают плату за труд согласно заключенному трудовому договору. Этот документ подписывают две стороны: работодатель и работник. Если хотя бы одной из сторон нет, то и договор не заключить. Получается, платить сам себе зарплату единственный учредитель не вправе – он не может сам с собой подписывать трудовой договор. Потому-то выплаты руководителю – единственному учредителю и нельзя учесть при расчете единого налога при упрощенке.

Такая позиция выражена в письме Минфина России от 19 февраля 2015 г. № 03-11-06/2/7790. Обоснован вывод положениями подпункта 6 пункта 1 статьи 346.16 Налогового кодекса РФ и статьями 20, 56, 57, 129 и 135 Трудового кодекса РФ.

Совет: если вы готовы к спорам с налоговыми инспекторами, то выплаты руководителю – единственному учредителю можете учесть в расходах на оплату труда. Есть аргументы, которые вам помогут.

Нормы главы 43 Трудового кодекса РФ не применяют к руководителям – единственным учредителям организации. Однако это не значит, что остальные нормы для них не действуют. В списке лиц, на которых трудовое законодательство не распространяется, руководителя – единственного учредителя нет (ст. 273, ч. 8 ст. 11 ТК РФ).

Расходы учесть можно. Ведь трудовой договор в этом случае заключают, и никакие нормы при этом не нарушаются. И вот почему.

Как верно указано в письме Минфина России от 19 февраля 2015 г. № 03-11-06/2/7790, трудовой договор заключают две стороны. А именно работник и работодатель-организация. Трудовые отношения на основании трудового договора с руководителем возникают по решению о его назначении. Принимает его единственный учредитель. Ограничений на назначение самого себя нет. Вывод в письме ведомства о том, что отсутствует одна из сторон трудового договора, безоснователен. Есть и работник и работодатель-организация. И это не одно и то же лицо.

Тот факт, что со стороны организации договор подписывает единственный учредитель, не означает, что он работодатель. Он лишь представитель. Заключить договор с единоличным исполнительным органом (руководителем, гендиректором) он обязан согласно действующему законодательству как единственный учредитель.

Все это следует из положений статей 16, 19, 20, 56 и 57 Трудового кодекса РФ, статьи 39 и абзаца 2 пункта 1 статьи 40 Закона от 8 февраля 1998 г. № 14-ФЗ.

Подтверждает эту логику и то, что к руководителю – единственному учредителю применяют общие правила в части начисления страховых взносов с выплат по трудовому договору. Об этом прямо сказано в абзаце 2 пункта 1 статьи 7 Закона от 15 декабря 2001 г. № 167-ФЗ, пункте 1 части 1 статьи 2 Закона от 29 декабря 2006 г. № 255-ФЗ, пункте 1 статьи 10 Закона от 29 ноября 2010 г. № 326-ФЗ.

Как видно, позиция Минфина России противоречит действующему трудовому и гражданскому законодательству. К тому же для работодателя незаключение трудового договора с работником (в т. ч. и с руководителем) чревато штрафами до 100 000 руб. (ст. 5.27 КоАП РФ).

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому налоговую базу организаций, которые платят ЕНВД, зарплата работающего учредителя не уменьшает. Сумма взносов на обязательное страхование и на страхование от несчастных случаев и профзаболеваний уменьшает рассчитанную сумму ЕНВД. При этом общая сумма вычета не должна превышать 50 процентов от начисленной суммы единого налога (п. 2.1 ст. 346.32 НК РФ).

ОСНО и ЕНВД

Если работающий учредитель выполняет функции, связанные с общим управлением организацией, его зарплату нужно распределять (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ). Это связано с тем, что при расчете налога на прибыль расходы, связанные с деятельностью на ЕНВД, учесть нельзя.

Пример распределения между разными видами деятельности зарплаты учредителя. Организация применяет общую систему налогообложения и платит ЕНВД

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

- по оптовой торговле – 2 400 000 руб.;

- по розничной торговле – 850 000 руб.

Других доходов у организации не было.

Главным бухгалтером организации работает один из ее учредителей – А.С. Глебова. Должностной оклад сотрудницы – 30 000 руб. Прав на вычеты по НДФЛ у Глебовой нет.

Чтобы правильно распределить сумму зарплаты между расходами по разным видам деятельности, бухгалтер сопоставил доходы по оптовой торговле с суммой доходов по всем видам деятельности.

Доля доходов от оптовой торговли в общей сумме доходов составляет:

2 400 000 руб. : (2 400 000 руб. + 850 000 руб.) = 0,738.

Сумма зарплаты главного бухгалтера, которая относится к деятельности организации на общей системе налогообложения, составит:

30 000 руб. × 0,738 = 22 140 руб.

Эту сумму бухгалтер учел при расчете налога на прибыль за январь.

Сумма зарплаты главного бухгалтера, которая относится к деятельности организации, облагаемой ЕНВД, равна:

30 000 руб. – 22 140 руб. = 7860 руб.

Орешкина М. А.,

экономист 1-й категории

Учет зарплаты директора (единственного участника)

в составе расходов

По мнению специалистов финансового ведомства, руководитель организации, являющийся ее единственным учредителем, не может сам себе начислять и выплачивать заработную плату. Поэтому они считают, что учесть зарплату руководителя в расходах нельзя.

Вопрос о правомерности начисления заработной платы директору – единственному учредителю – возникал неоднократно. В очередной раз Минфин России озвучил свою позицию в письме от 19.02.2015 № 03-11-06/2/7790 и высказался отрицательно. На практике немало случаев, когда компания состоит из одного или максимум из 2–3 человек, где единственный участник сам же исполняет обязанности и директора, и бухгалтера, и т. д. Как документально оформить отношения с директором – единственным учредителем организации? Правомерно ли ему выплачивать заработную плату и учитывать ее в составе расходов в налоговом учете? Имеет ли право директор – единственный учредитель организации получать пособия по социальному страхованию?

ПОЛЕЗНО ЗНАТЬ

В письмах Минтруда России (от 06.03.2013 № 177-6-1, от 28.12.2006 № 2262-6-1) сделан вывод о невозможности заключения директором – единственным учредителем организации договора с самим собой в силу ст. 273 НК РФ, поскольку подписание трудового договора одним и тем же лицом от имени работника и от имени работодателя не допускается.

Заключать трудовой договор или нет?

Таким образом, генеральный директор ООО подпадает под определение руководителя организации, закрепленное в части первой ст. 273 ТК РФ. В связи с этим его права и обязанности в области трудовых отношений определяются ТК РФ, другими федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ, нормативными правовыми актами органов местного самоуправления, учредительными документами организации, локальными нормативными актами, трудовым договором (ст. 274 ТК РФ).

ПОЛЕЗНО ЗНАТЬ

Содержание трудового договора регламентировано положениями ст. 57 ТК РФ.

Из приведенной нормы следует, что с генеральным директором ООО в обязательном порядке заключается трудовой договор как с наемным работником организации. На это указывают также нормы ст. 275 ТК РФ. Согласно абз. 2 п. 1 ст. 40 Закона № 14-ФЗ такой договор подписывается от имени общества лицом, председательствовавшим на общем собрании участников общества, на котором избрано лицо, осуществляющее функции единоличного исполнительного органа этого общества, или участником общества, уполномоченным решением общего собрания, а если решение этих вопросов отнесено к компетенции совета директоров (наблюдательного совета) общества, то председателем совета директоров (наблюдательного совета) общества или лицом, уполномоченным решением совета директоров (наблюдательного совета) общества. В обществе же с единственным участником, не имеющим совета директоров (наблюдательного совета), к компетенции которого отнесено решение вопроса об избрании генерального директора, трудовой договор с ним по смыслу ст. 39 Закона № 14-ФЗ подписывает этот участник.

ПОЛЕЗНО ЗНАТЬ

Штатное расписание предназначено для отражения информации об имеющихся у данного работодателя структурных подразделениях, должностях, специальностях и профессиях, а также о количестве штатных единиц. Если кем-либо из работников выполняются обязанности по определенной должности или профессии, то это означает, что такая должность или профессия имеется у работодателя и поэтому должна быть предусмотрена штатным расписанием. Следовательно, должность генерального директора общества подлежит обязательному включению в штатное расписание.

Отметим, что частью второй ст. 273 ТК РФ определено, что положения гл. 43 ТК РФ, устанавливающие особенности регулирования труда руководителя организации, не распространяются на случаи, когда руководитель организации является ее единственным участником. Однако из этого не следует, что в указанных случаях к отношениям между обществом и его генеральным директором не применяются общие нормы ТК РФ, включая те, которые определяют основания и порядок возникновения трудовых отношений и необходимость заключения трудового договора (часть первая ст. 16, ст. 56, части первая и вторая ст. 67 ТК РФ).

По вопросу возможности заключения трудового договора с генеральным директором, который одновременно является единственным участником хозяйственного общества, длительное время существовали различные правовые позиции. Однако в настоящее время в судебной практике утвердился правовой подход, согласно которому между генеральным директором – единственным участником ООО и самим обществом возникают трудовые отношения (например, определение ВАС РФ от 05.06.2009 № 6362/09, постановления ФАС Уральского округа от 17.09.2007 № Ф09-2855/07-С1, ФАС Центрального округа от 08.08.2005 № А-09-17861/04-9 и др.). Аналогичной позиции в настоящее время придерживается Минздравсоцразвития России (приказ Минздравсоцразвития России от 08.06.2010 № 428н).

ПОЛЕЗНО ЗНАТЬ

Прием на работу директора общества оформляется в обычном порядке, который предусмотрен ст. 68 ТК РФ. На основании решения единственного участника ООО о назначении генерального директора издается приказ о приеме на работу. Приказ должен быть подписан генеральным директором как лицом, обладающим полномочиями единоличного исполнительного органа общества с момента назначения на должность.

ПОЛЕЗНО ЗНАТЬ

Если в организации назначено лицо, ответственное за ведение, хранение, учет и выдачу трудовых книжек, запись в трудовую книжку генерального директора от лица работодателя вносит и заверяет указанное лицо. Если нет, то запись делает сам руководитель.

Отметим возможные проблемы, которые могут возникнуть в случае незаключения трудового договора.

1. В перечне документов, необходимых при открытии банковского расчетного счета, как правило, значится трудовой договор с директором.

2. Несмотря на наличие официальной позиции Роструда, на практике организацию могут оштрафовать за отсутствие трудового договора, поскольку налицо реальные трудовые отношения.

Меры ответственности за отсутствие (либо составление с нарушениями требований законодательства) трудового договора установлены ст. 5.27 КоАП РФ (см. таблицу).

| Административная ответственность за нарушение законодательства о труде и об охране труда | ||

|---|---|---|

| Должностные лица | Лица, осуществляющие предпринимательскую деятельность без образования юридического лица | Юридические лица |

| Административный штраф – от 1000 до 5000 руб. | Административный штраф – от 1000 до 5000 руб. либо приостановление деятельности на срок до 90 суток | Административный штраф – от 30 000 до 50 000 руб. либо приостановление деятельности на срок до 90 суток |

3. Отсутствие трудового договора с директором влечет потерю НДФЛ для бюджета в размере 13%.

4. Отсутствие социальных гарантий для самого директора (оплата пособий по временной нетрудоспособности, по беременности и родам, ежегодно оплачиваемые отпуска и пр.).

Признание заработной платы в налоговом учете

Подпунктами 6 и 7 п. 1 ст. 346.16 НК РФ установлено, что налогоплательщики при определении объекта налогообложения учитывают расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством РФ, а также расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ.

ПОЛЕЗНО ЗНАТЬ

Расходами признаются экономически обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком, при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Указанные расходы принимаются для целей налогообложения применительно к порядку, предусмотренному ст. 255 и пп. 1 п. 1 ст. 264 НК РФ (п. 2 ст. 346.16 НК РФ).

На основании пп. 1 п. 2 ст. 346.17 НК РФ расходы на оплату труда признаются в момент:

- списания денежных средств с расчетного счета налогоплательщика (при безналичном перечислении зарплаты);

- выплаты из кассы.

Суммы страховых взносов учитываются только в тех отчетных (налоговых) периодах, когда они были уплачены (пп. 3 п. 2 ст. 346.17 НК РФ). По мнению специалистов финансового ведомства, условием, при котором страховые взносы на обязательное страхование уменьшают налоговую базу, является начисление данных взносов на те выплаты, которые предусмотрены трудовыми и гражданско-правовыми договорами (письма Минфина России от 06.04.2012 № 03-11-06/2/52, от 30.03.2012 № 03-11-06/2/48).

ПЕРВОИСТОЧНИК

В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и(или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и(или) коллективными договорами.

- Статья 255 НК РФ.

Перечень выплат, которые учитываются в качестве расходов на оплату труда, является открытым, следовательно, затраты, не поименованные в ст. 255 НК РФ, но связанные с оплатой труда работников и предусмотренные трудовым и(или) коллективным договором, организация может учесть в целях налогообложения на основании п. 25 ст. 255 НК РФ (письма Минфина России от 09.11.2011 № 03-03-06/4/126, от 31.07.2009 № 03-03-06/1/504).

Необходимо учитывать, что в составе расходов на оплату труда не учитывается ряд выплат, указанных в ст. 270 НК РФ (п.п. 1, 6, 21–26, 29 ст. 270 НК РФ). Это правило в полной мере распространяется и на налогоплательщиков, применяющих УСН.

Таким образом, к расходам на оплату труда относятся любые виды расходов, соответствующие требованиям ст. 252 НК РФ, произведенных в пользу работника, в случае, если они предусмотрены трудовым договором и(или) коллективным договором, за исключением расходов, указанных в ст. 270 НК РФ (письмо Минфина России от 24.09.2012 № 03-11-06/2/129).

Заметим, что согласно п. 21 ст. 270 НК РФ для целей налогообложения не учитываются выплаты в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

ПОЛЕЗНО ЗНАТЬ

Позиция Минфина России и Роструда относительно невозможности выплаты заработной платы директору – единственному учредителю организации представляется необоснованной, но ее нельзя не принимать во внимание.

По мнению специалистов финансового ведомства, руководитель организации, являющийся ее единственным учредителем, не может сам себе начислять и выплачивать заработную плату. Поэтому руководитель организации не вправе учесть в составе расходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением УСН, в качестве расходов на оплату труда произведенные расходы в виде выплаты самому себе заработной платы (письма Минфина России от 19.02.2015 № 03-11-06/2/7790, от 16.01.2015 № 03-11-11/665, от 17.10.2014 № 03-11-11/52558).

Данный вывод основывается на том, что трудовой договор заключают две стороны: работодатель и работник (ст. 56 ТК РФ). В ситуации, когда руководителем компании является ее единственный учредитель, одна из сторон трудового договора отсутствует, в связи с чем он не может быть заключен.

ВАЖНО В РАБОТЕ

Расходы организации по выплате заработной платы директору, одновременно являющемуся ее единственным учредителем, осуществляемые в рамках трудовых отношений (на основании заключенного трудового договора), а также расходы на все виды обязательного страхования, начисляемые на указанные выплаты, учитываются в целях налогообложения при применении УСН в общем порядке.

Однако, как мы доказали выше, а также по мнению судей, между руководителем – единственным участником ООО и самим обществом возникают трудовые отношения. Исходя из анализа арбитражной практики заключение такого трудового договора не противоречит нормам ТК РФ. Следовательно, если есть трудовой договор, то, по нашему мнению, затраты организации по выплате заработной платы по такому трудовому договору могут быть учтены в целях налогообложения на основании пп. 6 п. 1 ст. 346.16 НК РФ. Начисленные на выплаты по трудовому договору страховые взносы учитываются в соответствии с пп. 7 п. 1 ст. 346.16 НК РФ.

При этом, учитывая позицию финансового ведомства, не исключено, что налоговые органы будут придерживаться иной точки зрения по данному вопросу, и свою позицию организации придется отстаивать в судебном порядке.

ПОЛЕЗНО ЗНАТЬ

Поскольку вопрос правомерности учета рассматриваемых затрат в целях налогообложения при УСН напрямую зависит от правомерности заключения трудового договора (что регулируется нормами трудового законодательства), то организация может обратиться за соответствующими письменными разъяснениями в Минтруд России (п. 1, пп. 5.16 п. 5 Положения о Министерстве труда и социальной защиты Российской Федерации, утвержденного постановлением Правительства РФ от 19.06.2012 № 610).

Социальные гарантии

Письмами ФСС РФ от 21.12.2009 № 02-09/07-2598П и Минтруда России от 05.05.2014 № 17-3/ООГ-330, а также приказом Минздравсоцразвития России от 08.06.2010 № 428н разъяснено, что если отношения между организацией и ее руководителем, являющимся единственным учредителем, оформлены трудовым договором, то руководитель относится к числу лиц, подлежащих обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, и, соответственно, имеет право на получение пособий в связи с материнством. Кроме того, в письме Минтруда России № 17-3/ООГ-330 подчеркнуто, что руководитель организации имеет право и на иные трудовые гарантии и льготы.

Однако судебная практика свидетельствует о том, что специалисты фонда отказывают в возмещении пособий по временной нетрудоспособности, аргументируя это тем, что учредитель не может состоять в трудовых отношениях с организацией.

Читайте также: