Возмещение затрат на зарплату

Обновлено: 09.05.2024

Работодатели, которые заключат трудовые договоры с безработными, получат за каждого такого человека около 50 тысяч рублей из бюджета. Это новый вид господдержки для бизнеса, о котором объявило правительство, — постановление уже опубликовано.

Разбираемся в условиях.

Что это за господдержка

Из-за коронавируса многие потеряли работу. В 2020 году им помогали повышенными пособиями, а работодателям давали безвозмездные субсидии и льготные кредиты. В 2021 году мер поддержки стало меньше: льготные кредиты придется возвращать, а пособия по безработице с начала года снизились. Источник: Постановление правительства от 13.03.2021 № 362

Чтобы улучшить ситуацию с занятостью, придумали новые субсидии — за трудоустройство безработных. Работодатель берет на работу человека, который раньше стоял на учете в центре занятости, — а государство дает за это немного денег в качестве компенсации затрат на зарплату. На эти цели уже выделено 12 млрд рублей. Всего таким образом планируют трудоустроить 200 тысяч безработных.

Но чтобы получить деньги, нужно выполнить все условия — а их немало.

Кто из работодателей получит субсидию

Субсидию можно получить только при совпадении таких условий:

Деньги можно получить в любой отрасли, списка пострадавших для этой программы нет.

Как победить выгорание

За каких работников можно получить компенсацию

Нанимать можно не кого угодно: заплатят только за конкретных работников. Они должны соответствовать таким условиям:

- На 1 января 2021 года стоят на учете в центре занятости. В постановлении регистрацию упоминают в настоящем времени — то есть вроде бы нужно иметь ее непрерывно с начала года. Формулировки неочевидные, а в таких случаях всегда стоит ориентироваться на худший вариант.

- На дату направления для трудоустройства не работали.

- На дату заключения трудового договора не имели работы, не были ИП или самозанятыми. То есть даже если человек просто зарегистрировался как самозанятый и не получал дохода — это лишает работодателя права на субсидию. Но регистрацию нельзя иметь именно на дату заключения договора. Во время постановки на учет в службе занятости ее тоже быть не должно. А вот о том, что ее нельзя иметь после трудоустройства, ничего не написано.

- Работник устроен на полный день по направлению службы занятости.

- Его зарплата не ниже МРОТ — это 12 792 Р .

- К 15 декабря 2021 года не менее 80% бывших безработных, устроенных к работодателю, остались в штате. То есть если работодатель нанял пятерых бывших безработных, для субсидии как минимум четверо должны проработать до 15 декабря 2021 года. Если не соблюсти это условие, часть денег придется вернуть до 1 июня 2022 года. Это может оказаться ловушкой: деньги будет возвращать не работник, а именно работодатель. Даже если сотрудник при этом сам решил уволиться.

Идеальная ситуация — когда работник стоял на учете и на 1 января, и потом непрерывно до направления на работу. Но он мог быть безработным на 1 января, а потом найти работу, уволиться и снова встать на учет. Получится, что все условия соблюдаются: была регистрация на 1 января и нет работы на дату заключения договора. Непонятно, положена ли тогда компенсация. Но тут можно переложить ответственность на центр занятости. Работодатель подает список вакансий в рамках конкретной программы — значит, ему предложат именно тех работников, что подходят для субсидии. Иначе зачем тогда это всё.

Сколько денег можно получить

Размер субсидии считается по формуле:

(МРОТ × Районный коэффициент + Страховые взносы) × Количество трудоустроенных безработных.

За каждого безработного субсидию заплатят три раза: через месяц, три и шесть после трудоустройства. В правилах не указано, по каким ставкам будут считаться страховые взносы: по обычным или с учетом понижения для малого бизнеса.

Если по обычным, то за каждого бывшего безработного можно получить около 16,6 тысячи рублей — и так три раза. А всего примерно 50 тысяч.

Как получить субсидию

Субсидию будут перечислять по заявлению. Судя по постановлению, план такой:

Когда субсидию придется вернуть

В постановлении указаны два случая:

- Если сотрудник в первые полгода работы получал пособие по временной нетрудоспособности за счет ФСС. Тогда субсидию за эти дни нужно вернуть в размере выплаченных больничных. Соцстрах готов оплатить что-то одно.

- Если к 15 декабря 2021 года в штате осталось менее 80% трудоустроенных безработных. Причина увольнения при этом не важна. Работника могут уволить за прогул или пьянство, но всю свою зарплату за полгода он получил, работодатель потратил на это субсидию. Уволили работника или он ушел сам — деньги в бюджет надо вернуть.

Сумма к возврату рассчитывается так: Размер субсидии × Коэффициент возврата.

Коэффициент возврата = 1 − Фактическое количество работников на 15.12.2021 / (Общее количество трудоустроенных безработных × 0,8).

Например, работодатель трудоустроил 10 бывших заключенных, предпенсионеров и выпускников техникумов в цех деревообработки. Все проработали по полгода. Субсидия составила около 500 тысяч рублей. Полная зарплата этих сотрудников с учетом взносов за 6 месяцев — 4 млн рублей. Но к 15 декабря троих пришлось уволить за прогул и воровство, а еще один ушел сам по состоянию здоровья. В итоге из 10 бывших безработных осталось шесть. Работодатель нанял по объявлению еще пять бывших безработных. Но это не считается — часть субсидии придется возвращать. В случае с этим работодателем — 125 000 Р : 500 000 Р × (1 − 6 / (10 × 0,8)).

На место уволенного бывшего безработного можно взять другого, главное — сделать это до проверки численности. Тогда вновь принятые таким же способом сотрудники будут учитываться в расчете, который влияет на возврат субсидии.

Но тут нужно быть внимательными. Дело в том, что новые работники увеличат плановую численность. Понятнее будет на примерах.

Когда новые работники не спасут от возврата. Изначально взяли 10 работников. Постепенно пятеро уволились. Работодатель взял еще троих. Теперь получится, что он взял 13 человек, а осталось 8. Плановая численность считается уже не от 10, а от 13 человек: 13 × 0,8 = 10,4. То есть осталось меньше плановой численности — надо возвращать часть денег. Коэффициент возврата составит 0,23: 1 − 8 / 10,4. Если работодатель получил 500 тысяч рублей, он должен вернуть 115 тысяч.

Когда новые работники помогут избежать возврата. Изначально взяли 30 работников. Из них пятеро уволились, на их место взяли еще пятерых. Плановая численность при проверке составит 28 человек: 35 × 0,8. А фактически к моменту проверки работает 30 человек. Значит, условие соблюдается, деньги возвращать не придется.

Или трудоустроено 12 человек. Один уволился, и работодатель взял еще пятерых. Плановая численность составит 13,6: 17 × 0,8. А фактически работает 16 человек — то есть больше плановой численности. Возврат денег не грозит.

Общее правило для субсидии без возврата будет таким: количество уволенных должно быть меньше или равно 20% от общего количества нанятых.

Узнать, сколько человек нужно нанять ближе к проверке, чтобы не возвращать деньги, можно с помощью формулы:

Наняли 20, уволили 5 — до проверки возьмите еще 5 человек: 5 × 5 − 20 = 5.

Наняли 74, уволили 13 — можете никого не брать. А вот если уволены 15 человек, одного нужно успеть найти до проверки. Ну или проще вернуть около 12 тысяч рублей из полученных 3,7 млн. При увольнении 20 человек нанять нужно уже 26 новых работников дополнительно. Если нанять только 20, придется вернуть 59 тысяч рублей.

Наняли 150, уволили 42 — устройте еще 60: 42 × 5 − 150 = 60.

Тут возникает вопрос: а если работник не стоял на учете на 1 января 2021 года, а потерял работу позже и зарегистрировался в центре занятости, например, в апреле? Даже если работодатель готов его трудоустроить в июне, формально такой работник не отвечает условиям программы. То есть денег дадут только за тех, кто давно без работы.

Пока это все, что известно о новой господдержке, но мы запросили комментарии. Когда — и если — появятся разъяснения Минэкономразвития, опубликуем уточнения.

В 2020 году многие перешли на новый формат сотрудничества – удаленную работу. Перед работодателями возник вопрос: как обосновать компенсацию расходов работников на оборудование рабочих мест и учесть такую компенсацию для налогообложения? Рассказывает Ирина Федоскина, ведущий юрисконсульт.

Подтверждаем расходы

По действующим правилам трудового законодательства работодатель должен обеспечивать работников оборудованием, инструментами, технической документацией и иными средствами, необходимыми для исполнения ими трудовых обязанностей. Если работник для этих целей использует личное имущество, то ему гарантирована компенсация расходов (ст. 22, 164, 188 Трудового кодекса РФ).

Работа сотрудников удаленно и не на рабочем месте, обустроенным работодателем, не противоречит положениям трудового законодательства. Аналогичный формат работы уже был предусмотрен Трудовым кодексом РФ в положениях о дистанционной работе.

Согласно положениям Налогового кодекса РФ, если затраты на компенсацию расходов работников, связанных с исполнением трудовых обязанностей, подтверждены документально, то они могут приниматься в расходы по налогу на прибыль организаций. Такие затраты не облагаются НДФЛ и страховыми взносами на основании п. 1 ст. 217, пп. 2 п. 1 ст. 422 Налогового кодекса РФ.

Чтобы работодателю выплатить компенсацию работникам за вынужденные расходы и не нести при этом дополнительные налоговые издержки, ему необходимо собрать комплект документов, обосновывающих необходимость выплаты компенсаций, их размер и связь с исполнением трудовых обязанностей. При иных условиях компенсация может быть признана частью оплаты труда или иного дохода сотрудника, облагаемого НДФЛ и страховыми взносами. Кроме того, если не будет подтверждена связь компенсации с коммерческой деятельностью работодателя, то и в расходы по налогу на прибыль принять их будет нельзя.

Как правильно оформить перевод на удаленную работу в 2021 году

Чтобы обосновать компенсацию затрат работников, работодатель должен прежде всего документально подтвердить направление сотрудников на удаленную работу с самостоятельной организацией рабочего места в соответствии с требованиями трудового законодательства.

С 01.01.2021 в главу Трудового кодекса РФ о дистанционной работе Федеральным законом от 08.12.2020 № 407-ФЗ внесены изменения, определяющие специальные правила перевода сотрудников на временную удаленную работу, включая правила компенсации дополнительных расходов работников.

Новые положения Трудового кодекса РФ, предусматривают, что временный перевод работников на дистанционную работу должен оформляться трудовым договором или дополнительным соглашением к нему. С 01.01.2021 также действует норма по переводу сотрудников на удаленную работу в экстренных случаях, в том числе, в случае принятия соответствующего решения органом государственной власти и (или) органом местного самоуправления, без их согласия. В таких случаях достаточно будет локального акта организации.

Кроме того, новые нормы прямо указывают, что дистанционный работник вправе с согласия или с ведома работодателя и в его интересах использовать для выполнения трудовой функции принадлежащие работнику или арендованные им оборудование, программно-технические средства, средства защиты информации и иные средства. В свою очередь, на работодателя возлагается обязанность компенсировать использование работником указанных оборудования и средств и возмещать расходы, связанные с их использованием.

Порядок, сроки и размеры компенсации должны определяться положениями следующих документов: коллективного договора, локального нормативного акта организации, трудового договора или дополнительного соглашения к нему.

Рекомендации Минтруда и Минфина 2020 года

До вступления в силу новых положений Трудового кодекса РФ специальных положений о временном переводе работников на удаленную (дистанционную) работу предусмотрено не было.

В апреле 2020 года Минтруд в письме от 9 апреля 2020 года № 0147-03-5 рекомендовал оформить дополнительное соглашение к действующему трудовому договору каждого работка и издать приказ произвольной формы о временном направлении на дистанционный труд. В качестве альтернативы дополнительного соглашения было предложено заявление работника, либо его согласие о направлении на удаленную работу приказом. При этом, по правилам о дистанционной работе, условия об организации рабочего места должны быть прописаны в соглашении. Так же следовало оформить соглашения или иные документы об удаленной работе: прописать условие о самостоятельном оборудовании рабочего места работником и о компенсации ему понесенных расходов с указанием перечня таких расходов, их размеров или порядка расчета.

Если условий о компенсации сразу с работниками заранее согласовано не было, то оформлять такие выплаты следует локальными актами организации.

Документальное подтверждение компенсации

- расчеты компенсаций;

- копии документов, подтверждающих право собственности или аренды работника на используемое имущество;

- документы, подтверждающие фактическое использование имущества в интересах работодателя (в служебных целях);

- осуществление расходов на эти цели и суммы произведенных в этой связи расходов.

- подтверждение права собственности или аренды на технику;

- платежные документы об оплате электроэнергии, программного обеспечения, сотовой связи, расшифровку звонков и т.п.

Важно учитывать, что если работодатель решит компенсировать затраты на приобретение компьютера, принтера или программного обеспечения с длительным сроком использования, то компенсировать и признать такие расходы сразу не получится. Компенсация затрат должна осуществляться равномерно, в течение всего срока использования техники и программного обеспечения. Если же работодатель компенсирует расходы на покупки работника сразу, то признать расходы, не уплачивать НДФЛ и страховые взносы можно будет только если они будут приобретены на баланс организации, а работник вернет все работодателю после завершения удаленной работы.

Таким образом, налоговое законодательство позволяет признавать компенсацию затрат работников на организацию рабочих мест в расходах по налогу на прибыль и не облагать их НДФЛ и страховыми взносами. Для этого нужно собрать довольно значительный комплект подтверждающих документов. Часть таких документов, необходимо оформить в соответствии с требованиями трудового законодательства, другие документы должны быть представлены работниками, претендующими на компенсацию.

В связи с внесением с 01.01.2021 изменений в Трудовой кодекс РФ работодателям, компенсирующим расходы работников на удаленке, к началу 2021 года следует привести документы в соответствие с Федеральным законом от 08.12.2020 № 407-ФЗ и согласовать с работниками перечень документов, которые они будут предоставлять в подтверждение расходов в 2021 году.

Компания IPT Group поможет вам решить все юридические вопросы, связанные с обоснованием компенсаций сотрудникам, находящимся на удаленной работе, и с переводом на дистанционный формат. За консультацией вы можете обращаться по контактам, указанным на нашем сайте.

В организации сотрудникам выплачивается компенсация за использование личного транспорта. Износ автомобиля компенсируется в размере установленной за месяц суммы, но с учетом отработанных дней. Расходы на бензин возмещаются в размере фактических затрат за месяц.

Необходимо настроить расчеты по компенсации в ЗУП 3.1.

Варианты настройки компенсации за использование автомобиля

Компенсацию за использование личного транспорта сотрудника можно разделать на два вида выплат:

- Компенсация износа автомобиля, или амортизации. Для такого вида выплаты в целях учета налога на прибыль есть установленный норматив расходов (пп. 11 п. 1 ст. 264 НК РФ, Постановление Правительства РФ от 08.02.2002 N 92). Поэтому, если сумма ежемесячной компенсации превышает норму, в ЗУП 3.1 потребуется настроить два начисления: компенсация в пределах норм и сверх норм.

- Возмещение расходов на бензин. При расчете налога прибыль установленный норматив применяется также и для компенсации расходов на ГСМ (Письма Минфина от 23.03.2018 N 03-03-06/1/18366, от 14.12.2017 N 03-04-06/83831, от 07.12.2017 N 03-03-06/1/81558). Т.к. размер нормируемых расходов совсем небольшой (1 200-1 500 руб. в месяц), при настройке расчетов в ЗУП 3.1 будем исходить из того, что компенсация стоимости бензина не принимается в расходы в НУ. Поэтому будем настраивать одно начисление (сверх норм), но разберем две ситуации: когда расчеты по компенсации ведутся на стороне ЗУП и когда – на стороне 1С:Бухгалтерия. В последнем случае в ЗУП потребуется регистрировать натуральный доход, только если облагаем сумму возмещения НДФЛ и взносами.

Разберем настройку компенсации за использование автомобиля детально.

Компенсация за износ автомобиля в пределах норм

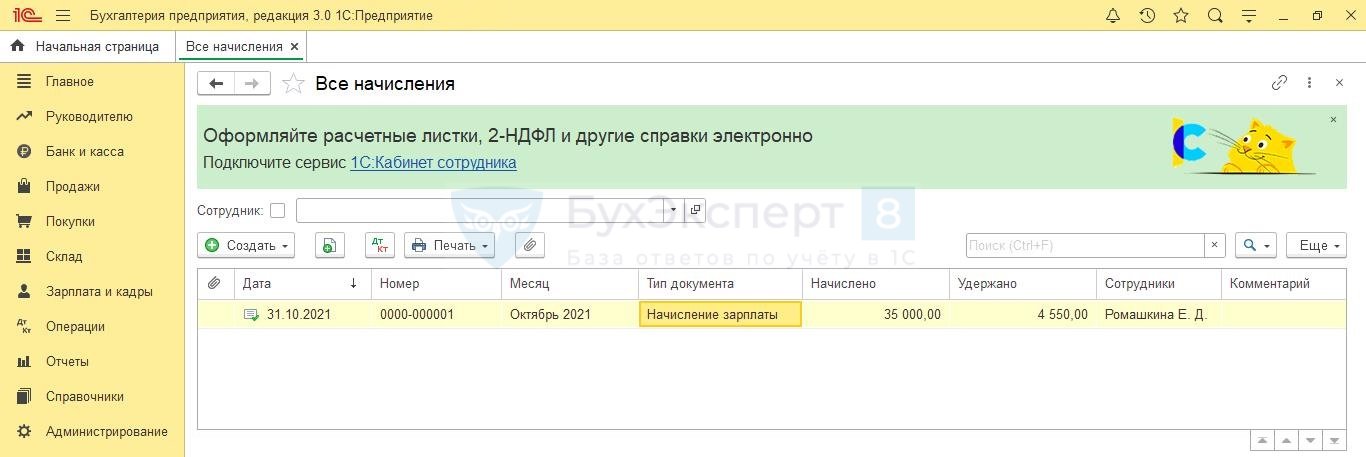

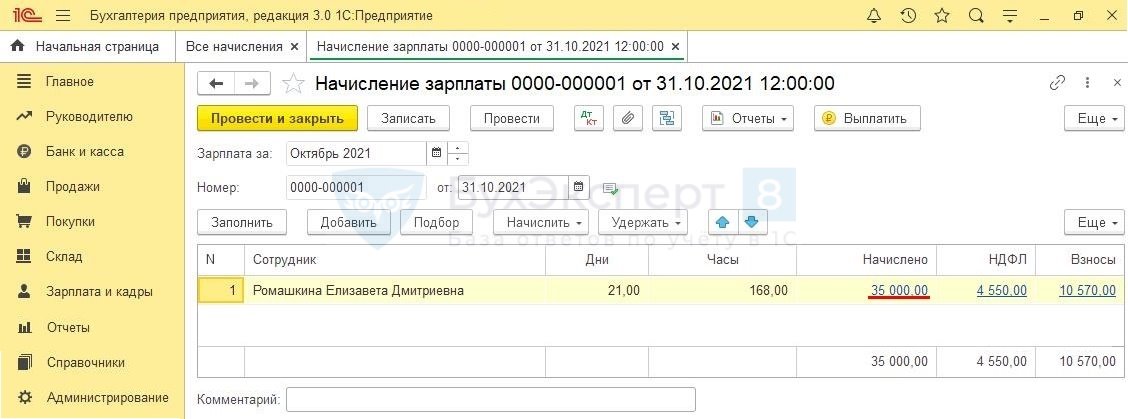

Для расчета компенсации за амортизацию автомобиля в пределах норм настроим плановое начисление. Его нужно будет назначить сотруднику в плановом порядке документом изменения оплаты (Кадры – Изменение оплаты сотрудников). Рассчитываться компенсация будет ежемесячно в документе Начисление зарплаты и взносов . При расчете начисления программа будет учитывать установленную для сотрудника норму компенсации, а также количество отработанных дней в месяце.

Создадим новые Показатели расчета зарплаты ( Настройка – Показатели расчета зарплаты ) для учета размера компенсации и нормы расходов на компенсацию. В настройках обоих показателя укажем, что они назначаются Для сотрудника и действуют Во всех месяцах после ввода значения .

Создадим новое Начисление ( Настройка – Начисления ). Основные параметры вкладки Основное заполним следующим образом:

- назначение начисления Компенсационные выплаты ;

- способ выполнения – Ежемесячно . При таком варианте настройки компенсация будет рассчитываться ежемесячно, если она назначена сотруднику в плановом порядке;

- Формула расчета:

мин(РазмерКомпенсацииАМ, НормаКомпенсацииАМ) * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней - в таблице показателей для Размера компенсации а/м и Нормы компенсации а/м укажем, что при назначении начисления их значения необходимо Запрашивать .

На вкладке Учет времени выберем вид времени Рабочее время .

Вкладку Приоритет заполним по аналогии с обычными начислениями сотрудника (оплата по окладу, оплата по ЧТС и пр.). Список вытесняющих начислений должен быть заполнен, чтобы компенсация не рассчитывалась за дни отсутствия сотрудника.

На вкладке Средний заработок начисление было автоматически исключено из расчета среднего заработка. Компенсация не является оплатой труда, поэтому в расчет среднего заработка входить не должна (п. 3 Положения, утв. Постановлением Правительства РФ N 922 от 24.12.2007).

На вкладке Налоги, взносы, бухучет укажем, что бухгалтерский учет компенсации определяется По настройкам сотрудника . Это означает, что компенсация в пределах норм будет отражена в БУ и НУ как текущие расходы. Вид дохода исполнительного производства установим 2 — Доходы, на которые не может быть обращено взыскание (без оговорок) , т.к. согласно п. 2 Постановления Правительства РФ N 841 от 18.07.1996 с компенсации за использование автомобиля не удерживаются алименты.

Компенсация за износ автомобиля сверх норм

Настроим отдельное начисление для расчета сверхнормативной компенсации за амортизацию автомобиля. Скопируем начисление компенсации в пределах норм и изменим следующие настройки:

- формулу пропишем:

макс (РазмерКомпенсацииАМ — НормаКомпенсацииАМ, 0) * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней - в таблице показателей для Размера компенсации а/м и Нормы компенсации а/м укажем, что при назначении начисления их значения Не изменять ;

- на вкладке Налоги, взносы, бухучет укажем, что бухучет начисления определяется по отдельному способу отражения. На стороне 1С:Бухгатерия для этого способа отражения пропишем, что расходы не учитываются при расчете налога на прибыль.

Параметры обложения НДФЛ и страховыми взносами могут отличаться в зависимости от вашей методологической позиции. На скриншоте представлены настройки сверхнормативной компенсации для случая, когда решено ее не облагать НДФЛ и взносами.

Пример настройки начислений для компенсации в пределах норм и сверх норм можно также посмотреть в видео:

Рассмотрим расчет компенсации за амортизацию автомобиля в пределах норм и сверх норм на примере.

Пример расчета компенсации за износ автомобиля по нормам и сверх норм

Сотруднику Дятлову И.В. с 01.11.2021 г. установлена компенсация за использование личного транспорта. Размер компенсации за износ автомобиля составляет 10 000 руб. за полностью отработанный месяц. Норма расходов для целей налогообложения прибыли 1 200 руб./мес.

Назначим сотруднику компенсацию за износ автомобиля и проверим ее расчет за ноябрь с учетом того, что месяц отработан сотрудником полностью.

Назначим компенсацию за износ документом Изменение оплаты труда ( Кадры – Изменение оплаты сотрудников ). Т.к. общая сумма компенсации в месяц превышает норму расходов по налогу на прибыль, назначим Дятлову И.В. два начисления:

- Компенсация за использование личного транспорта (в пределах норм)

- Компенсация за использование личного транспорта (сверх норм)

Размер и норму компенсации укажем только для начисления в пределах норм.

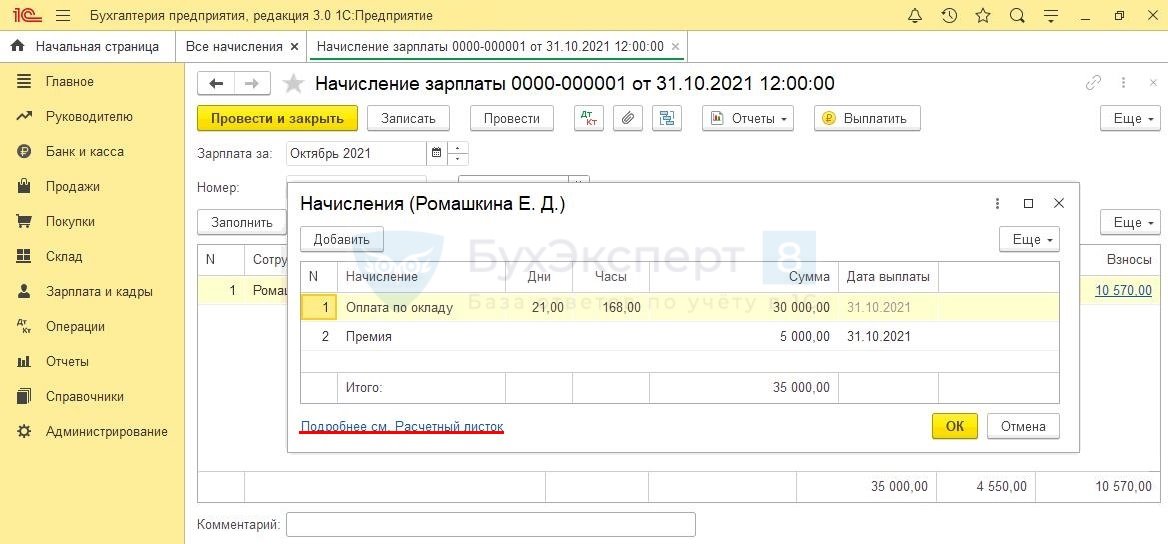

Рассчитаем зарплату за ноябрь по сотруднику. В документе Начисление зарплаты и взносов для компенсации было заполнено 2 строки: компенсациям по нормам (8 800 руб.) и сверх норм (1 200 руб.).

- 1 200 (компенсация по норме) + 8 800 (компенсация сверх норм) = 10 000 руб.

При заполнении документа Отражение зарплаты в бухучете ( Зарплата – Бухучет ) за ноябрь, сумма компенсация автомобиля была разбита на две строки:

- компенсация в пределах норм (1 200 руб.) была учтена по обычному способу отражения, по которому учитывается зарплата работника,

- компенсация сверх норм (8 800 руб.) была учтена по отдельному способу отражения, не учитываемому в НУ.

Возмещение расходов на бензин, если расчеты ведутся в программе ЗУП 3.1

Если компенсацию ГСМ следует выплачивать в ЗУП 3.1, можно регистрировать ее документом Разовое начисление ( Зарплата – Разовые начисления ). Для этого при настройке Начисления на вкладке Основное укажем способ выполнения начисления – по отдельному документу Разовое начисление . Назначение начисления, так же как и для компенсации за износ, выберем Компенсационные выплаты .

Параметры налогообложения на вкладке Налоги, взносы, бухучет будут зависеть от вашей методологической позиции. На скриншоте представлены настройки для случая, когда компенсацию ГСМ решено облагать НДФЛ и взносами. При этом в учете по НДФЛ принято решение использовать код доход 4800 , а в строках 110-113 6-НДФЛ включать компенсацию только в стр. 110 .

Начисление будем регистрировать документом Разовое начисление . Чтобы проводка по начислению компенсации отразилась на 73 счете, а не на 70, укажем в документе, что расчеты учитываются как Прочие расчеты с персоналом .

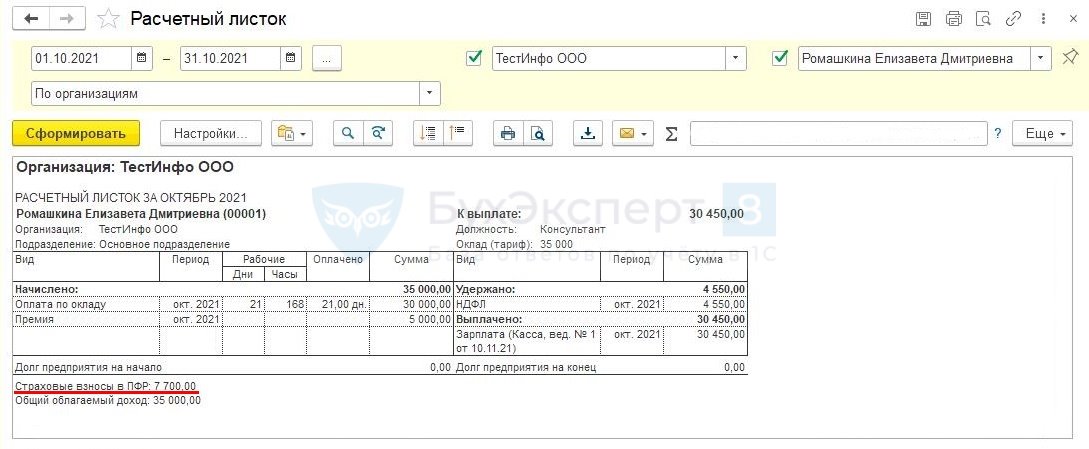

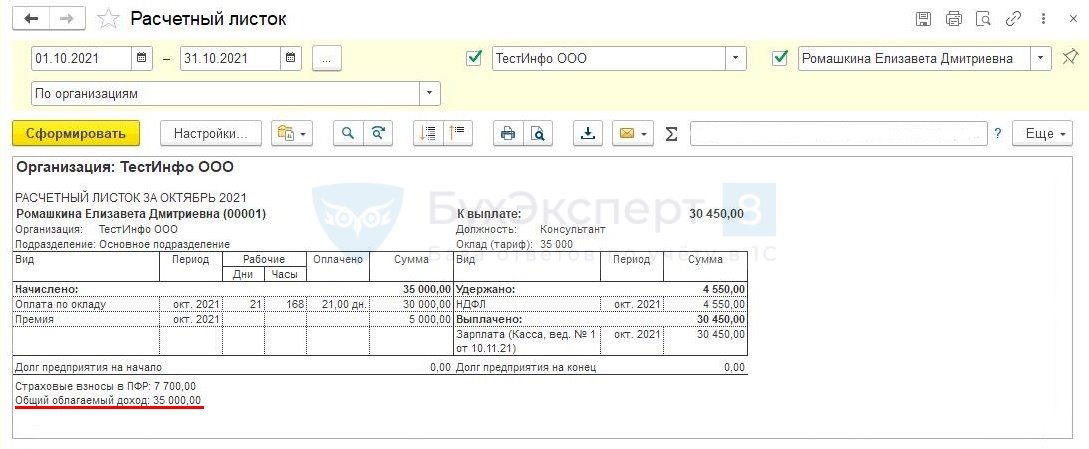

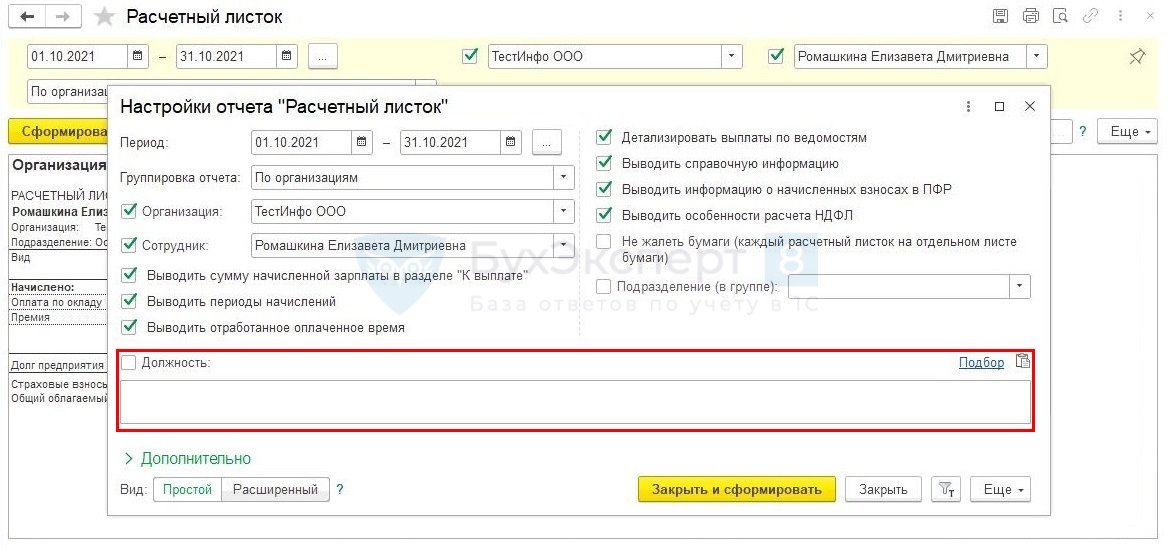

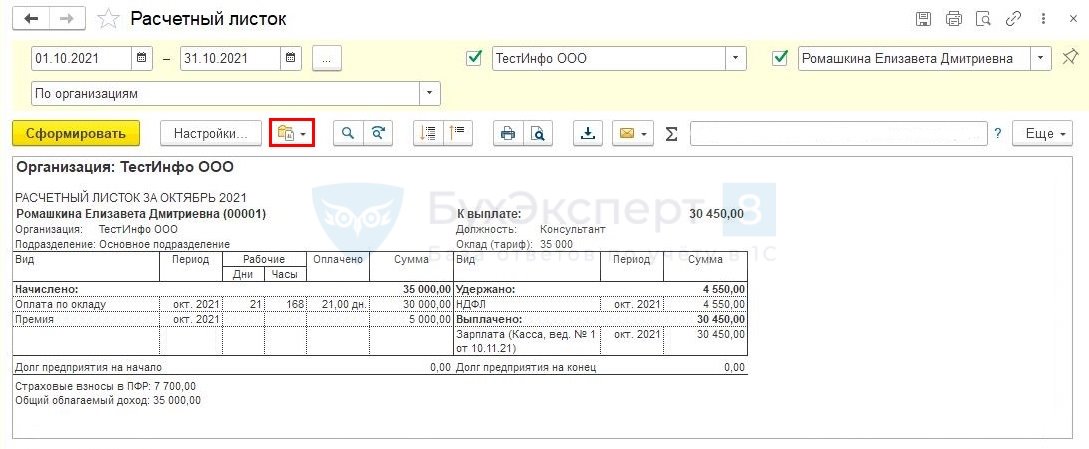

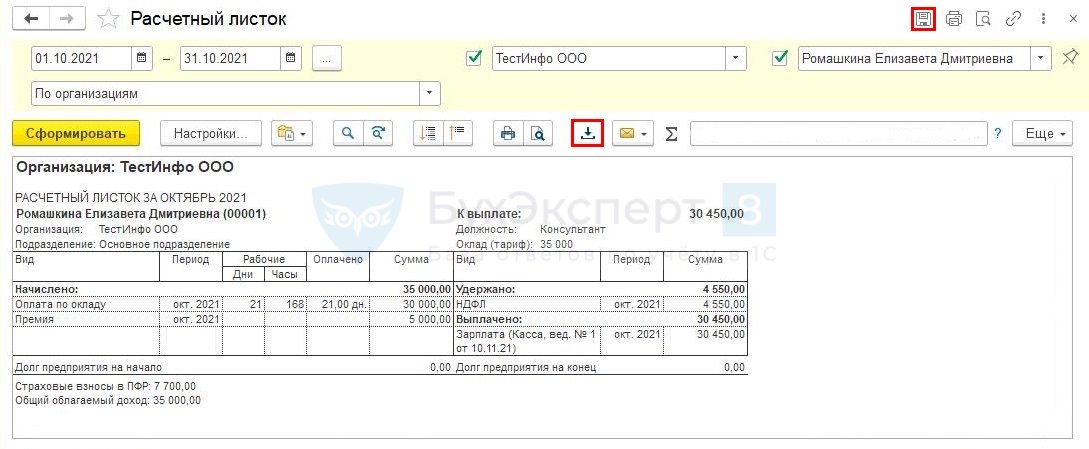

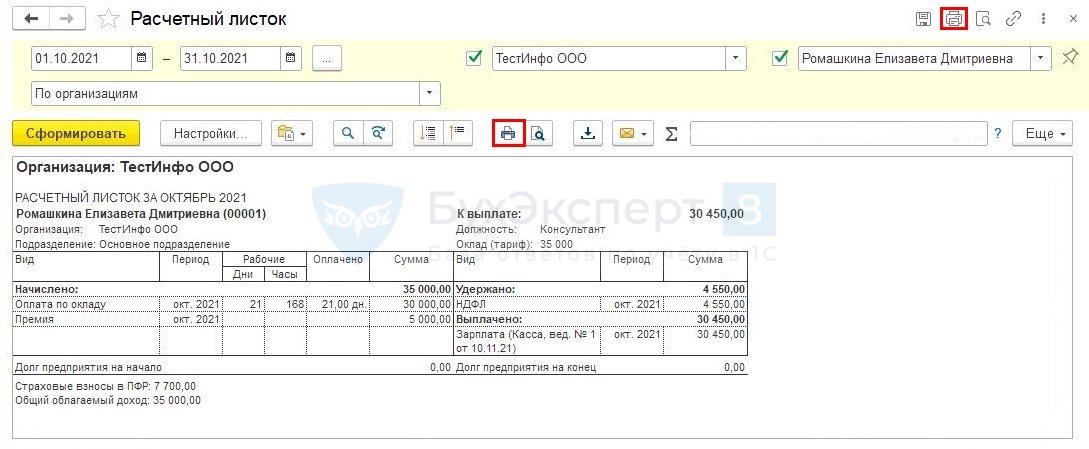

В Расчетном листке ( Зарплата – Отчеты по зарплате ) сумма компенсации отразится в блоке Начислено и будет увеличивать сумму к выплате.

Возмещение расходов на бензин, если расчеты ведутся в программе 1С:Бухгалтерия

Если расчеты по компенсации ГСМ ведутся на стороне 1С:Бухгалтерии, в ЗУП 3.1 уже не требуется проводить начисление и выплату компенсации. Она учитывается в ЗУП 3.1 только в целях расчета НДФЛ и страховых взносов. В этом случае начисление для компенсации будем настраивать как натуральный доход.

Если расчеты по возмещению затрат на бензин ведутся на стороне 1С:Бухгалтерии и при этом решено не облагать такую компенсацию НДФЛ и взносами, а также не отражать ее в Расчете по страховым взносам как необлагаемую выплату, регистрировать в ЗУП 3.1 возмещение расходов на ГСМ не нужно.

Чтобы отразить сумму возмещения как натуральный доход, при настройке нового Начисления на вкладке Основное укажем, что это Доход в натуральной форме . Способ выполнения начисления – По отдельному документу .

Если для начисления нет возможности выбрать назначение Доход в натуральной форме , проверьте Настройки состава начислений и удержаний ( Настройка – Расчет зарплаты – Настройка состава начислений и удержаний ). На вкладке Прочие начисления должен быть установлен флажок Регистрируются натуральные доходы .

Вкладку Налоги, взносы, бухучет для начисления следует заполнить с учетом вашей методологической позиции. На скриншоте представлены настройки начисления:

- облагаемого НДФЛ по коду 4800 и включаемого только в стр. 110 6-НДФЛ ,

- облагаемого страховыми взносами.

Для регистрации суммы возмещения затрат на бензин воспользуемся документом Доход в натуральной форме ( Зарплата – Натуральные доходы ).

Сумма компенсации ГСМ отразится в Расчетном листке в разделе Справочно и не будет увеличивать сумму к выплате.

Пример настройки начислений для компенсации за бензин, облагаемой НДФЛ и взносами, можно также посмотреть в видео:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

НК РФ позволяет упрощенцу учесть в расходах компенсацию, выплаченную работнику.КС РФ в Постановлении от 01.02.2019 N 7-П признал не.Если вы выплачиваете сотруднику компенсацию за то, что он использует..

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Читайте также:

- Какие организации осуществляют надзор и контроль охраны труда на атп

- Как отразить больничный в рсв 2020 пример

- Трудовой договор в новой редакции как оформить

- Страхование жизни и здоровья сотрудника полиции как вид социальной гарантии диплом

- При переходе на новую работу сохраняются ли льготы больничного