Страхование от потери работы сбербанка при ипотеке как его получить

Обновлено: 14.05.2024

У Сбербанка существует множество программ страхования. При оформлении ипотеки менеджеры активно предлагают эти программы, однако не все из них обязательны. От чего можно спокойно отказаться и какие могут быть последствия такого решения – читайте в этой статье.

- Типы страхования

- Страхование

- Страхование жизни и здоровья

- Страхование титула

- Требуемые документы

- Оформление

- Продление полиса

- В каком случае возможно

- Когда банк может отказать

Типы страхования

При оформлении ипотеки в Сбербанке обычно предлагают три основные программы:

- Стандартное страхование недвижимости от повреждений.

- Страхование жизни и здоровья клиента.

- Титульное страхование.

Страхование

Это обязательное страхование от повреждений недвижимости, переданной в залог. Таково требования законодательства (ст.31 закона №102-ФЗ от 16.07.1998 года). Отказаться от него невозможно, так как банк просто не сможет оформить кредит. Более того, нельзя не оплачивать каждый последующий год страхования, так как в такой ситуации финансовая организация потребует немедленного полного погашения займа. Вплоть до обращения в суд.

Страхование жизни и здоровья

Некоторые клиенты не знают, обязательно или нет страховать жизнь и здоровье. Данную программу менеджеры Сбербанка предлагают очень активно, так как она помогает решить множество проблем в той ситуации, если с клиентом что-то случится. Однако на самом деле к обязательным она не относится и от нее можно отказаться. Следует учитывать, что при отказе увеличится процент по кредиту, ведь банку нужно как-то страховаться от возможных рисков. В конечном итоге страхование все равно обойдется дешевле, чем потенциально увеличенные платежи по кредиту.

Страхование титула

Титульная страховка по ипотеке в Сбербанке также не является обязательной. По своей сути она защищает от мошеннических действий при покупке-продаже квартиры и выгодна как банку, так и клиенту. Но от нее тоже можно отказаться. Данная страховка актуальна только определенный срок и примерно через 3 года от нее можно отказаться полностью без всяких последствий.

Выбор страховой компании

У Сбербанка есть обширный перечень компаний, которые тут аккредитованы:

Выбрать можно любую из них. Следует учитывать, что часть страховых компаний не предоставляет документы в Сбербанк о том, что клиент у них застраховался. В такой ситуации соответствующие бумаги придется нести лично.

Как рассчитывается страховка

При расчете суммы ежегодного платежа учитывается остаток долга по кредиту. Размер платежа составляет 0,25% от этой суммы. Например, если клиент должен банку 2 миллиона рублей, то 0,25% от суммы составит 5000 рублей. Следует учитывать, что если погашение кредита производится своевременно и в полном объеме, то в каждом последующем году остаток долга и, как следствие, стоимость полиса будет ниже. Например, если человек за 1 года выплатил по кредиту 500 тысяч рублей, то остаток задолженности составит уже 1,5 миллиона. 0,25% от этой суммы составит 3750 рублей. Помимо всего прочего, если страховаться через Сбербанк в режиме онлайн, на конечную сумму может применяться страховка в размере 10%. Это значит, что вместо 5000 рублей придется заплатить только 4500 рублей.

Как оформить страховку

Процедура оформления полиса достаточно простая:

- Обратиться в банк за ипотечным кредитом.

- Совместно с менеджером банка подобрать все необходимые страховые программы (при необходимости, отказаться от необязательных).

- Оплатить страховку.

В данном случае даже подписывать полис или другие документы не требуется. Впрочем, последнее напрямую зависит от выбранной страховой компании. Если пользоваться услугами собственной СК от Сбербанка, то тут все очень быстро и просто, как это описано выше. А если выбрать любую другую страховую компанию, то процедура может быть немного дольше. Например, потребуется заполнять анкету клиента, подписывать договор, предоставлять в Сбербанк активный полис и так далее.

Требуемые документы

Для оформления полиса страхования недвижимости, потребуются следующие документы:

- Паспорт заявителя.

- Выписка из ЕГРН на недвижимость.

- Техпаспорт на недвижимость.

В некоторых случаях, например, если страхуется дом, а не квартира, могут потребоваться и дополнительные документы. Например, бумаги на землю, на которой расположен дом клиента.

Оформление

Оформление страхового полиса производится достаточно быстро. Если воспользоваться собственной СК от Сбербанка, то процедура займет от силы несколько минут, в результате чего клиент получит соответствующий полис, благо все документы СК получит от банка.

Продление полиса

Стоимость кредита без страховки

Если клиент откажется от страхования жизни и здоровья, то ставка по кредиту вырастет на 1%. Эта информация актуальна на момент написания данной статьи. В дальнейшем сумма переплаты может измениться как в большую, так и в меньшую сторону. Всего один процент повышения достаточно сильно сказывается на сумме переплаты и почти всегда это не оправдывает отказа от страхования. Например, страхование жизни и здоровья может обойтись в 3 тысячи рублей. С ним клиент должен платить, например, 9% годовых. От 2 миллионов рублей это, условно, 180 тысяч рублей в год (или 15 тысяч рублей в месяц). При ставке в 10%, это уже 200 тысяч рублей в год. То есть, на 20 тысяч больше при том, что страховка стоит всего 3 тысячи.

Как вернуть страховку по ипотеке

В некоторых случаях клиент может вернуть сумму платежа за страховой полис. Это не очень приветствуется и не всегда актуально, но в теории такая возможность есть.

В каком случае возможно

Если заемщик застраховал, например, титул или жизнь со здоровьем, то он может в течение 14 дней с момента страхования обратиться в банк и потребовать расторжения договора. В результате человек получит всю сумму платежа за полис. И, автоматически, на 1% возрастет ставка по кредиту. Потребовать расторжения договора с СК можно и после 14 дней, но в такой ситуации сумма платежа не возвращается.

Когда банк может отказать

Отказать в возврате средств за страховку при расторжении договора банк может в следующих случаях:

Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

![как вернуть страховку по кредиту в сбербанке]()

Что такое страховка по кредиту?

Какие риски покрывает страховая фирма:

- смерть;

- получение 1 или 2 группы инвалидности;

- временная потеря трудоспособности, влекущая за собой невозможность заемщика работать и получать доход.

Выгодна ли эта услуга?

При страховом случае кредит продолжает выплачиваться за счет страховой компании.

Клиент может бесплатно воспользоваться дистанционной консультации врача-терапевта через специальный сервис Сбербанка.

Пустая трата денег, если за все время действия соглашения несчастный случай так и не наступил.

Вероятность одобрения заявки выше (хотя банк всячески отрицает связь решения по заявкам и согласие человека на страховку).

Ограниченный перечень страховых случаев.

Ставка по кредиту меньше.

Существует много условий, при которых компания может отказать в выплате компенсации в случае потери клиентом трудоспособности или его смерти: отравление алкоголем, причинение вреда здоровью в результате военных действий и пр.

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

- Соглашение заключается на сумму, равную той, что человек берет в банке.

- Компания берет на себя долговые обязательства, если случай клиента попадает под компенсируемые риски.

- Сумма страховки в течение периода действия соглашения не изменятся.

![СмартВклад с повышенной ставкой]()

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

- возможность возврата денег после погашения кредита. Сюда относиться досрочное погашение кредита;

- возможность возврата денег в период действия договора кредитования.

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

- наступлении страхового случая;

- одностороннем отказе от страховки после истечения 14 дней;

- заявление на расторжение договора предъявлено не позднее 6 месяцев с момента покупки полиса.

В 2022 году возврат денег за страховку Сбербанка по кредиту происходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

- В течение 14 дней. Человек получает 100% оплаченного взноса.

- До полугода. Отказаться от страховки по кредиту Сбербанка можно в размере 57,5% от суммы.

- Если со дня подписания документа прошло более полугода, то компания откажет в предоставлении компенсации.

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.

Время подачи заявления, прошедшее со дня подписания договора

от 30 дней до полугода

Правила возврата страховки Сбербанка досрочное погашение кредита иные: если клиент погашает долг досрочно, то может расторгнуть соглашение и получить сумму, пропорциональную остатку срока действия соглашения.

Таким образом, после страхования кредита в Сбербанке возврат страховки лучше начать как можно раньше. Так у вас будет больше шансов на быстрый результат и получение средств в полном объеме.

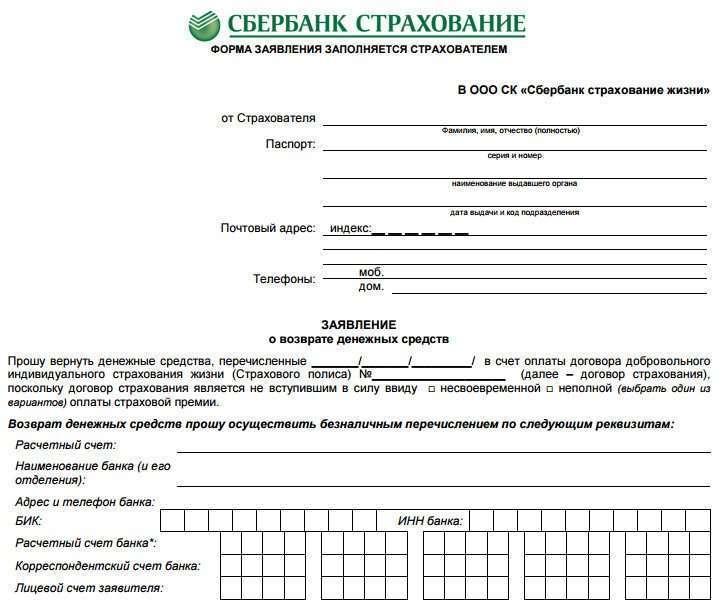

Заявление на возврат страховки

Деньги предоставляются только при условии, что клиент подал заявление по форме и предоставил необходимые бумаги:

- паспорт;

- кредитный договор;

- полис;

- чек об оплате.

В документе нужно указать:

- ФИО, данные паспорта, место проживания и контакты.

- Данные полиса, год, число и месяц подписания договора.

- Причину.

- Реквизиты для возврата средств.

![заявление на возврат страховки по кредиту]()

![]()

Как вернуть страховку Сбербанка?

Следует отметить, что легче всего вернуть деньги в течение первых 14 дней и при досрочном погашении. Если же вы по своему желанию хотите расторгнуть договор до истечения срока кредитного соглашения после 14 дней, то можете столкнуться со сложностями: неправомерный отказ, увеличенные сроки рассмотрения заявки и пр.

Как вернуть страховку по ипотеке Сбербанка?

Ипотечникам предлагают два вида страховки:

- Приобретаемого жилья.

- Жизни и здоровья.

Первый вариант является обязательным условием при оформлении ипотечной ссуды. Отказаться от нее или расторгнуть договор во время выплаты долга нельзя. Вернуть деньги в этом случае можно только при досрочном погашении ипотеки.

Страховка жизни и здоровья при ипотеке – дело добровольное. Возврат взноса производится точно также и на таких же условиях, как и в случае возврата страховки по потребительскому кредиту.

Как отказаться от страховки Сбербанка, если ее навязали?

Если клиент не хотел оформлять полис, но ему его навязали, то в течение 14 дней он может обратиться в финансовое учреждение с заявлением и документами по кредиту и страхованию. В этом случае компания вернет полную стоимость взноса. Такие условия прописаны в договоре страхования Сбербанка.

Что делать, если банк отказывается возвращать деньги за страховку?

Если банк ответил отказом, а вы уверены в своей правоте, то вопрос придется решать на более высоком уровне. Итак, что можно сделать:

- Написать в жалобную книгу. Обращения всегда рассматриваются, и сотрудники, следующие за качеством предоставления услуг всегда отвечают написавшему в книге отзывов и предложений.

- Обратиться в Роспотребнадзор.

- Обратиться в суд.

Свое обращение в контролирующие или судебные органы, необходимо аргументировать законами:

-

: клиент вправе отказаться от услуг по уже заключенному договору в любой момент. : не допускается обуславливать приобретение услуг обязательным приобретением дополнительных услуг. Это относится к случаю, когда сотрудник банка навязывает страховку и пугает клиента отказом в случае, если тот на нее не согласится. Также статья применима в том случае, если сумма страховки была включена банком в стоимость кредита. гласит, что страхование обязательно в том случае, если оно предусмотрено законом. Страховка жизни и здоровья по потребительскому кредиту не является обязательной по закону, а значит навязывать ее никто не имеет права.

Перед тем, как начать процедуру возврата денег, нужно внимательно перечитать договор и, если нужно, обратиться к юристу.

Отзывы клиентов Сбербанка говорят о том, что проще всего вернуть средства в течение 2 недель после заключения договора. За выплаченный кредит досрочно вернуть страховку гораздо сложнее, но вполне реально. Главное – не останавливаться на одном только заявлении.

Если вы получили стандартную отписку от сотрудника финансового учреждения о невозможности выплаты средств, то нужно действовать дальше: писать в книгу жалоб, слать претензии с намеком на дальнейшее обращение в суд и пр.

Обращаясь за услугами в банк, помните, что страховка Сбербанка при получении кредита – дело добровольное. Можно ли отказаться от страховки сразу? Да, и отказ, согласно закону и условиям договора, не может быть причиной отказа учреждением в предоставлении финансовых услуг клиенту. Поэтому при оформлении ссуды о необходимости защиты лучше подумать заранее.

![like]()

58

![smile]()

2

![normal]()

0

![sad]()

3

![dislike]()

6

![Страхование от потери работы: что это и в каких случаях выплачивают компенсацию]()

Как застраховать себя от потери работы

Заключите договор со страховой компанией и получите деньги на оплату кредитов, если вас уволят по соглашению сторон или в результате сокращения штата. У каждого страховщика свои условия. К примеру, у Сбербанка 12 программ, защищающих клиента от ликвидации предприятия, перевода в другой регион по службе, непрохождения испытательного срока.

При наступлении страхового случая обратитесь в компанию, оформившую полис и представьте необходимые документы. Затем зарегистрируйтесь в центре занятости по месту жительства, чтобы вас признали безработным. Несколько месяцев компания будет вносить платежи по кредиту за вас.

В договор о выплате компенсаций включают следующие страховые случаи:

- увольнение по соглашению сторон или инициативе руководства;

- сокращение штата;

- ликвидация или банкротство предприятия;

- смена собственника;

- перевод на другую должность.

ПРИМЕР:

Плюсы и минусы страховки

У полиса много преимуществ:

- гражданин может спокойно искать новую работу с подходящими графиком и зарплатой;

- кредитная история не страдает;

- пени и штрафы не начисляют.

Но минусы тоже есть:

- нужно регулярно перечислять страховые взносы;

- компенсацию выплачивают только при строгом соблюдении условий.

В страховке могут отказать по следующим причинам:

- сотрудник уволился по собственному желанию;

- специалист не выполнял служебные обязанности или игнорировал трудовой режим;

- работника исключили из штата в связи с употреблением алкоголя, наркотических веществ или из-за нарушения закона.

СПРАВКА:

Сколько стоит страховка от потери работы

Базовая стоимость полиса — от 2 тыс. рублей в год. Хотите полностью обезопасить себя от финансовых рисков, связанных с принудительным увольнением или сокращением штата? Оформите расширенный пакет услуг. Такая страховка дороже, но, пока вы ищете работу, компания будет выплачивать за вас потребительский заем, автокредит или ипотеку. Сроки страховой программы — от 3 до 12 месяцев в зависимости от условий выбранного продукта. Решение по каждому случаю принимают в течение 10 рабочих дней.

При оформлении полиса внимательно читайте договор. В нем прописано, какие случаи признают страховыми, а когда в выплатах откажут. Участие в программе добровольное.

![postImg]()

Специалисты дивизиона Эквайринг в структуре Сбербанка заметили, что за 2021 год жители страны оплатили 1,5 млрд поездок в транспорте безналичным способом. Цифра вдвое выше показателей за аналогичный период 2020 года. Сейчас в большинстве крупных городов России можно внести деньги за поездку в общественном транспорте картой. В 147 городах, в которых проживает от 100 тысяч человек, пассажиры покупают билеты при помощи пластика;. Представители Сбера заявляют, что активно развивают переход на бесконтактную оплату проезда на всей территории страны. Оригинальность предложения, созданного банком вместе с партнерами, заключена в том, что гражданин может платить удобным способом: социальной или банковской картой, телефоном или смарт-часами. По словам генерального директора компании Расчетные решения; Михаила Казакова, организация совместно со Сбером ведет работу по развитию систем для безналичной покупки билетов. Основными целями этой деятельности руководство видит улучшение качества жизни граждан и расширение доступности общественного транспорта. Другая задача, решаемая проектом, ; экономия бюджета. Проект поможет региональным властям в выстраивании систем управления и мониторинга. Разработчики используют экспертные знания для цифровизации отрасли пассажирских перевозок. Источник: пресс-служба Сбербанка.

С января 2022 года ЦБ ужесточил порядок регулирования деятельности ломбардов на территории России. Среди нововведений: переход на Единый план счетов (ЕПС) и обязательное членство в СРО. Банк России требует от участников рынка вступления в саморегулируемые организации с целью усиления контроля за соблюдением нормативов. При этом даже крупные сети сегодня не готовы вкладывать большие суммы для формирования подобных структур. Проблему усугубляет отсутствие точных правовых определений в части работы СРО. До сих пор непонятно, какие изделия нужно регистрировать в системе и нужно ли вести учет всех залоговых продуктов. Известно лишь, что с весны введут маркировку ювелирных украшений в центрах Пробирной палаты. По мнению участников рынка, обязательное членство в СРО с оплатой взносов станет серьезным ударом для ломбардов, нанеся непоправимый финансовый ущерб большинству компаний. Первый негативный сигнал получен, когда в 2021 году правительство ввело Государственный реестр ломбардов. Из-за новых правил за последние 12 месяцев число компаний сократилось втрое. Согласно оценкам юристов, прекратить свою деятельность в 2022 году могут более 300 организаций, часть ломбардов уже вынуждены продавать свой бизнес крупным игрокам. Неизбежно упадет уровень доступности финансовых услуг в отдаленных населенных пунктах, где не представлены МФО, банки и другие кредиторы. Источник: Банк России.

Два последних десятилетия показали: если выбрать удачный момент для покупки валюты, можно хорошо заработать на росте курса. Но как понять, что сейчас самое подходящее время для инвестирования в доллары и евро? А вдруг котировки перестанут расти или вовсе обрушатся? Стоит ли вкладывать деньги в валюту и когда это выгодно делать? Разберемся в статье. Зачем инвестировать в валюту Российский рубль сильно зависит от экспорта нефти и газа, поэтому наша национальная валюта более слабая, по сравнению с долларом и евро. Чтобы защитить финансы от обесценивания, многие хранят сбережения именно в иностранных деньгах. Опытные инвесторы рекомендуют создавать смешанный портфель;: покупать не только доллары и евро, но и денежные единицы других стран. Среди лидеров в 2021 году швейцарские франки, японские йены, сингапурские доллары. Нужно постоянно следить за курсами, своевременно продавать слабеющие активы и покупать те, что показывают рост и укрепление. Когда выгоднее всего приобретать валюту По мнению опытных инвесторов, валюту нужно покупать регулярно, чтобы держать ее в качестве финансовой подушки безопасности. Но не стоит вкладывать в данные активы абсолютно все сбережения. Если деньги понадобятся срочно, придется делать обратный обмен. На разнице курсов можно потерять существенную часть накоплений. Валюту следует рассматривать как долгосрочные инвестиции. Она обычно приносит прибыль не раньше, чем через 2-3 года. Ажиотаж не лучшее время для валютных сделок. Когда курс лихорадит;, откажитесь от приобретения валюты: в такие моменты банки и обменные пункты увеличивают спред (разницу между ценами покупки и продажи). Для частного лица это прямой путь к убыткам. Вынуждены обменять валюту именно в период колебаний? Разбейте сумму на части и покупайте доллары или евро в течение нескольких дней и даже недель. Так вы застрахуете себя от вероятности провести сделку в самый неблагоприятный момент. Эксперты Банкирофф.ру рекомендуют покупать валюту по будням в утренние или дневные часы: с 10:10 до 18:50. Перед закрытием биржи и накануне выходных финансовые компании делают запас;, чтобы защитить себя от возможного колебания курсов в нерабочее время. Где лучше всего покупать валюту Есть несколько вариантов для совершения сделки: Отделение банка. Подходит тем, кому нужны наличные. Операция возможна только при предъявлении паспорта. Вам необходима крупная сумма? Подайте заявку заранее. Онлайн-банк. Откройте валютный счет через мобильное приложение и переведите туда необходимую сумму с основного рублевого счета по курсу, установленному кредитным учреждением. Брокерский счет. На бирже самый выгодный курс; однако данный способ подходит лишь тем, кто планирует приобрести минимум несколько тысяч долларов или евро. Посредники берут комиссию за свои услуги, поэтому для мелких операций лучше выбрать другой вариант. Некоторые брокеры еще и устанавливают ограничение на минимальную сумму покупки. Чтобы валюта работала;, недостаточно просто купить доллары и евро и оставить их под матрасом. Разместите деньги на ИИС на 3 года: тогда вы не только получите прибыль в случае роста котировок, но и избавите себя от необходимости платить НДФЛ с дохода. Накопительный счет в банке еще один вариант сохранить средства от инфляции. Но по валютным депозитам сейчас действуют очень низкие ставки: до 1% годовых.

По данным ЦБ РФ, в 2021 году россияне стали чаще допускать просрочки по кредитам. За первые 6 месяцев просрочка по ипотеке, к примеру, составила 17,2% (в 2020 году показатель был на отметке 2,5%). Одни граждане перестают платить по ссуде намеренно, в надежде, что банк спишет долг. Другие в силу обстоятельств: когда теряют работу или меняют ее на менее доходную. Если вы оказались в затруднительной ситуации и не можете соблюдать график платежей, не прячьтесь от финансового учреждения. Обратитесь с просьбой реструктуризировать кредит: это позволит снизить долговую нагрузку и сохранить репутацию надежного клиента. Что такое реструктуризация кредита Реструктуризацией долга называют пересмотр банком условий по кредиту. Задача снизить финансовую нагрузку заемщика. Процедуру проводят только в отношении просроченных долгов. Идти навстречу клиенту или нет, учреждение решает самостоятельно: закон не регулирует этот момент. Как правило, гражданин может рассчитывать на понимание. Банку проще изменить договор и получить свои деньги позже, чем вообще потерять средства и время из-за судебных разбирательств. Каждый случай рассматривают в индивидуальном порядке. Банк вправе принять следующие решения: снизить ставку; отменить часть начисленных процентов; пересмотреть график платежей; дать кредитные каникулы; увеличить срок и тем самым уменьшить размер ежемесячных платежей; сократить сумму долга. Прежде чем предложить клиенту реструктуризацию, банк попытается вернуть деньги обычными способами: будет звонить, и писать с напоминаниями о взносах, и даже может продать долг коллекторам. Заемщику лучше играть на опережение: самому обратиться в кредитное учреждение и обрисовать ситуацию. Как подать заявку на реструктуризацию долга Напишите заявление в свободной форме и отправьте его в банк. Включите в текст следующую информацию: когда был заключен кредитный договор, на какую сумму, под какой процент; сколько платежей вы уже внесли; когда возникла первая просрочка (укажите причину и подробно опишите характер финансовых затруднений); какие условия помогли бы вам удержаться на плаву (уменьшение ежемесячных взносов, увеличение срока, пересмотр ставки). Банк рассмотрит обращение и пришлет ответ. В случае положительного решения заемщику предложат подписать новый договор. Обратите внимание на сумму: не входят ли в нее пени и штрафы за просрочку. Вместо ожидаемого послабления вы можете получить дополнительную финансовую нагрузку, просто более растянутую во времени. Реструктуризация задолженности при банкротстве Когда человек проходит процедуру банкротства, в отношении его долгов может быть принято два решения: полностью списать все кредиты и просрочки либо назначить реструктуризацию займов. Для самого гражданина второй вариант означает, что долги все равно придется погашать (пусть и по новым правилам). Реструктуризацию при банкротстве применяют в следующих случаях: у заемщика есть постоянный источник дохода (величина прожиточного минимума неприкосновенная сумма); гражданин был ранее судим за преступления экономического характера и полностью списать его долг нельзя; человека уже признавали банкротом в течение последних 5 лет. Если должник не исполняет план реструктуризации, то кредиторы вправе потребовать продажи его имущества в счет погашения займов. В чем отличие реструктуризации от рефинансирования В процедуре реструктуризации участвуют две стороны: банк и заемщик. Финансовое учреждение меняет условия действующего договора. Клиент начинает погашать долг по новым правилам. При рефинансировании в дело вступает третье лицо сторонняя организация. Она кредитует гражданина с той целью, чтобы он полностью закрыл ссуду в первом банке. Теперь клиент будет исполнять обязательства перед другим кредитором. В чем смысл этой манипуляции? Разберем на примере: Олег решил поменять автомобиль и взял в банке А; 500 тыс. рублей. Срок займа 5 лет, ставка 18% годовых. Мужчина исправно платил по графику, а через полгода увидел рекламу по телевизору: компания Б; предлагала услуги рефинансирования займов. Олег обратился в организацию и через неделю подписал договор новой ссуды на тот же срок, но под 14,9% годовых. По условию соглашения, новый банк перевел старому всю сумму займа. Теперь Олег выплачивает кредит в банк Б;. Все остались в плюсе: компания привлекла нового клиента, а мужчина сэкономил за счет разницы в процентах. Рефинансирование можно назвать массовым продуктом, его предлагают многим заемщикам. Реструктуризацию только тем, кто испытывает финансовые трудности, допускает просрочки и способен вообще перестать погашать долг. Рефинансирование не стоит делать, когда: прошло больше половины срока; разница между ставками меньше 3%; сниженный процент предлагают только в случае оформления имущества в залог (при ипотеке или автокредите это делают по умолчанию, а вот при потребительских займах у клиента есть возможность выбирать). Прежде чем подписывать договор с новым банком, узнайте в старом, не возьмут ли с вас плату за досрочное погашение кредита (такое условие нередко указывают в контракте). Кроме того, при рефинансировании заемщику придется оплатить комиссию банка, купить новый страховой полис. Такие расходы могут обойтись недешево и съесть; всю ожидаемую экономию.

![Фото: Sam Wordley\shutterstock]()

Доля просроченной задолженности в общем объеме ипотечного долга россиян (9,5 трлн руб.) на 1 марта 2021 года, по данным Банка России, составила 0,8%. Показатель не меняется с марта 2020 года года, однако по сравнению с январем предыдущего года он вырос на 12,2%, а с январем 2019-го — на 13,7%. Увеличение числа просрочек среди ипотечников объясняется тем, что после начала пандемии COVID-19 и введения связанных с ней ограничений доходы у многих россиян сократились. Однако потеря дохода не отменяет обязанности ежемесячно вносить платеж по кредиту на жилье.

Рассказываем, что делать, если нечем платить за ипотеку.

Страховка

Каникулы или отсрочка

В законе описаны пять критериев трудной жизненной ситуации. В соответствии с ними на льготы по выплатам могут претендовать граждане:

Каникулами могут воспользоваться и те, чей доход снизился на 30%, так что размер ежемесячных выплат по ипотеке превысил 50% от среднемесячного дохода. Также каникулы смогут получить граждане, у которых увеличилось число лиц, находящихся на их иждивении (к ним относятся несовершеннолетние или инвалиды I и II группы) при условии, что совокупный доход заемщика снизился на 20%, а выплаты по ипотеке в итоге превысили 40% от среднемесячного дохода.

Ипотечник, попавший в трудную ситуацию, также может попросить у банка отсрочку по платежам, пояснил Москатов. Он уточнил, что для того чтобы это сделать, необходимо подать заявление, которое рассматривается в индивидуальном порядке.

![Ипотечник, попавший в трудную ситуацию, также может попросить у банка отсрочку по платежам]()

Ипотечник, попавший в трудную ситуацию, также может попросить у банка отсрочку по платежам (Фото: chingyunsong\shutterstock)

Реструктуризация

При реструктуризации заемщику может быть изменен график платежей или конечный срок погашения кредита. За счет увеличения срока, изменения графика платежа или снижения процентной ставки может быть уменьшена сумма ежемесячного платежа по кредиту, что позволит заемщику обслуживать свой долг, рассказала руководитель правового центра VERBA LEX Елена Бабушкина. Она пояснила, что для принятия банком решения о реструктуризации заемщик должен подтвердить финансовую возможность обслуживания долга в измененных условиях.

Рефинансирование

Другим вариантом является рефинансирование ипотечного кредита. Данный инструмент позволяет урегулировать задолженность путем перекредитования. За счет нового кредита этого же или другого банка можно погасить свой проблемный кредит, напомнила руководитель VERBA LEX. Она отметила, что, как правило, кредитные продукты при большой конкуренции на рынке банковских услуг имеют различные условия.

Заемщик может привлечь новый кредит на более выгодных для себя условиях — например, под меньшую процентную ставку, пояснила Бабушкина. Это позволит погасить старый долг, предоставив также свою квартиру в залог новому банку, резюмировала эксперт.

Перевод долга

![Другим вариантом является рефинансирование ипотечного кредита. Данный инструмент позволяет урегулировать задолженность путем перекредитования]()

Другим вариантом является рефинансирование ипотечного кредита. Данный инструмент позволяет урегулировать задолженность путем перекредитования (Фото: 89stocker\shutterstock)

Уступка прав

В отличие от перевода долга при уступке прав меняется не должник, а кредитор. Проблемный заемщик будет должен не банку, а иному лицу, который выкупит у банка права требования к должнику. Стоимость прав может быть существенно меньше суммы долга, отметила руководитель VERBA LEX.

Продажа и аренда

Продать можно не только недвижимость, но и свой ипотечный долг, то есть воспользоваться переуступкой прав, отметил Бугров. По его словам, обычно таким правом пользуются дольщики строящегося жилья, однако это нечастое явление, потому что покупатели редко хотят связываться с банком и участвовать в долгой и сложной сделке — им проще купить жилье сразу у застройщика или на вторичке.

![Банкротство физического лица — это самая крайняя мера]()

Банкротство

Что нужно знать

Мотивируйте свою позицию

Оформите дополнительное соглашение

Далее вы либо получите ответ банка о том, на каких условиях он готов продолжить с вами сотрудничество, и зафиксируете данные изменения дополнительным соглашением к основному договору, либо же получите отказ со всеми вытекающими для вас последствиями в случае неисполнения вами в дальнейшем обязательств по выплате долга, отметил Баранов. Он подчеркнул, что потом можно пытаться изменить условия договора через суд, но эта идея не очень перспективная.

Не рассчитывайте на уступки

При таком развитии событий банк, скорее, получит убыток или выйдет в ноль, нежели получит прибыль, подчеркнул юрист. По его словам, договориться всегда выгодно обеим сторонам, главное — чтобы эти договоренности были исполнимы и обе стороны видели в них перспективы.

![Страхование ипотеки Сбербанка]()

Оформите заявку на услугу, мы свяжемся с вами в ближайшее время и ответим на все интересующие вопросы по оформлению страхового полиса.

Содержание

При оформлении ипотечного кредита в Сбербанке заемщик должен оформить полис страхования залогового имущества (приобретаемой квартиры, дома, комнаты, таунхауса или других видов жилья).

Страховой полис позволяет покрыть убытки в случае утраты или повреждения недвижимости. Такой договор заключают при покупке любого объекта недвижимости с привлечением кредитных средств.

Банк предъявляет строгие требования к заключению договора ипотечной страховки. Во-первых, оформить полис можно только в аккредитованной компании. Во-вторых, оформление ипотечного полиса требуется на весь срок действия кредитного договора. Договор продлевается ежегодно. Покупатель должен внимательно следить за актуальностью полиса.

Страхование залоговой недвижимости оформляется по тарифам страховых компаний. У нас вы можете узнать, где дешевле застраховать недвижимость по ипотеке Сбербанка, как удобнее всего оформить полис, и для чего он нужен.

Вы можете заключить договор страхования, не выходя из дома, на нашем веб-сайте. Для этого вам нужно рассчитать стоимость с использованием специального калькулятора, выбрать страховщика и внести данные для заключения договора.

Обязательно ли страховать недвижимость для ипотечного кредита в Сбербанке?

Многие заемщики ошибочно считают, что страховка на ипотечную недвижимость оформляется на добровольной основе. На самом деле это не так. Оформить ипотеку без страхования имущества не получится. Это не зависит от того, какой объект недвижимости вы покупаете: квартиру, коттедж, частный дом, дачу и т.д.

Страховка имущества при оформлении ипотечного кредита обязательна. Договор включает риски утраты и повреждения недвижимого имущества в результате различных воздействий. Все риски и возможные страховые случаи прописываются в договоре.

Прочие страховые договора заключаются по инициативе заемщика. К ним относится, например, страхование жизни и здоровья. В соответствии с условиями такого полиса можно получить возмещение, если заемщик не в состоянии вносить платежи по кредиту кредиту из-за травмы, несчастного случая или заболевания. При этом состояние самого объекта залога не учитывается.

Договор страхования имущества для ипотеки заключается сроком на один год. Впервые полис оформляется одновременно с выдачей ипотечного кредита. В дальнейшем заемщик должен самостоятельно продлевать страховку. В кредитном договоре Сбербанка прописаны штрафы за отсутствие полиса или его несвоевременное оформление.

За несвоевременное оформление страховки залогового жилья с заемщика взыскивается неустойка в размере ½ годовой ставки по ипотечному кредиту. Санкция начинает действовать через 30 суток после окончания срока действия предыдущего договора. При этом банк не предупреждает клиента о начислении штрафов.

Сумма неустойки снимается со счета заемщика, в результате чего у него может возникнуть задолженность по оплате. Чтобы этого избежать, нужно своевременно продлевать договор в соответствии с требованиями банка.

Особенности заключения договора страхования имущества по ипотеке Сбербанка

Страхование недвижимости для ипотеки Сбербанка не только дает банку определенные гарантии, но также позволяет заемщику сократить затраты в непредвиденных ситуациях.

Полис распространяется на конструктивные элементы объекта недвижимости. К этой категории относятся окна, двери, стены, потолки, лестницы, фундамент. Если повреждена мебель, ремонт, инженерные коммуникации, то устранять проблему владельцу жилья придется за свой счет. Чтобы этого избежать, можно оформить дополнительный добровольный договор страхования.

В таком договоре список страховых рисков расширен. Страхователь может выбрать программу в зависимости от особенностей жилого объекта, ремонта и количества проживающих.

Далее речь пойдет об обязательном договоре, который необходимо заключать при оформлении ипотечного кредита в Сбербанке.

Обязательная страховка ипотечного жилья покрывает следующие риски:

- Пожар.

- Стихийные бедствия.

- Противоправные действия третьих лиц.

- Взрыв бытового газа.

- Падение деревьев, конструкций, крушение самолета и т.д.

Если в результате таких действий объект недвижимости будет разрушен или поврежден, то аккредитованная организация выплачивает остаток задолженности по кредиту, а заемщик освобождается от этой необходимости.

Сбербанк предъявляет определенные требования к заключению договора:

- Страховая сумма не должна быть меньше остатка задолженности по ипотечному кредиту на момент оформления полиса. Каждый год эта сумма снижается.

- Ипотечное страхование недвижимости Сбербанка должно быть оформлено в отношении конструктивных элементов недвижимого объекта, который является залогом по кредиту.

- Договор страховки на жилье заключается сроком на один год. Рассрочка платежа не допускается. Впервые полис оформляется одновременно с выдачей кредита.

- В договоре четко прописаны риски, которые покрывает страховка. Они были приведены выше. Исключение могут составлять военные действия, атомный (ядерный) взрыв, умышленное уничтожение недвижимого имущества. Исключения также должны быть обозначены в договоре.

- Страховка на жилье должна быть оформлена в аккредитованной Сбербанком страховой компании. Представители банка на законных основаниях могут отказаться принимать полис, оформленный в другой страховой компании.

Часто менеджеры Сбербанка прибегают к хитрости, и не уведомляют клиента о возможности выбора. Страхование ипотеки оформляется в собственной страховой компании Сбербанка. Тарифы этого страховщика могут быть выше, чем в других компаниях.

Если вы хотите сэкономить на страховании залога, попросите у менеджера список аккредитованных компаний. У нас на сайте при помощи онлайн-калькулятора вы можете сравнить тарифы и выбрать самый выгодный из них.

Сколько стоит полис страхования имущества по ипотеке Сбербанка

Стоимость страховки на ипотечную недвижимость зависит от следующих факторов:

- Год постройки дома. Как правило, застраховать недвижимость в новостройке обходится дороже, чем вторичное жилье. Иногда страховые компании вовсе отказывают клиентам в заключении договора, если квартира расположена в старом доме. Если здание находится в плохом состоянии, то это связано с большими рисками для страховщика.

- Материал стен и перекрытий. Если в конструкции дома присутствуют деревянные детали, это значительно повышает цену полиса. Древесина подвержена возгоранию и менее прочная, по сравнению с кирпичом и бетоном.

- Наличие газа, источников открытого огня (печей, каминов и т.д.). Эти факторы увеличивают риск взрыва и возгорания, поэтому при их наличии стоимость полиса повышается.

- Перепланировка. Любое изменение планировки квартиры должно быть согласовано в контролирующих органах. Если перепланировка не согласована, то цена страховки увеличивается. В некоторых случаях страховщики отказывают в заключении договора страхования для таких объектов.

- Тип жилья. Страхование квартиры обходится дешевле, чем оформление договора для частного дома или коттеджа.

Кроме этого, тариф и условия страхового полиса во многом зависят от страховой компании. Страховщики предлагают разные тарифы на страхование залога. Страховые программы различаются включенными рисками и способами выплаты возмещения. Стоимость страхования в разных регионах также может быть различной.

Чтобы выбрать самую выгодную страховку имущества для ипотеки, воспользуйтесь нашим калькулятором. Вы можете заполнить форму онлайн и получить список всех подходящих предложений. Вы получите перечень предложений всех страховщиков, аккредитованных Сбербанком. Вы можете выбрать подходящий вариант в зависимости от типа жилья и остатка долга по ипотеке.

Дополнительно можно включить в полис угрозу жизни и здоровью заемщика. Это увеличит цену страхования, но даст дополнительные гарантии. Если заемщик не сможет выплачивать ипотеку из-за травмы или болезни, то он может получить выплату на погашение кредита.

После вычисления стоимости онлайн на нашем веб-сайте вы можете приступить к оформлению страховки. Для заключения договора потребуется заполнить форму. В ней указывают данные о страхователе и объекте страхования, а также информацию об ипотечном договоре Сбербанка. Оплатить полис страхования имущества можно онлайн с банковской карты. После оплаты полис будет отправлен на указанный адрес электронной почты.

Аккредитованные компании Сбербанка для страхования объекта залога по ипотеке

На сегодняшний день в список аккредитованных организаций Сбербанка входит 20 страховщиков. Наиболее крупные из них:

- Сбер-страхование. Главное преимущество этого страховщика в том, что он принадлежит Сбербанку, поэтому вы можете быть уверены, что страховка отвечает всем требованиям банка.

- РЕСО. Одна из самых крупных компаний в России. Предлагает выгодные тарифы на обязательное страхование. Дополнительно можно застраховать жизнь и здоровье, а также право собственности на недвижимый объект.

- Ингосстрах. Надежный страховщик. Предлагает разнообразные программы. Офисы присутствуют во всех регионах России.

- СОГАЗ. Компания предлагает различные виды личного и имущественного страхования. При оформлении полиса защиты жизни и здоровья заемщик может бесплатно пройти медицинский осмотр.

- ВСК. Страховой полис отвечает всем требованиям банка-кредитора. Выгодные тарифы и программа лояльности для клиентов.

- Зетта. Можно оформить отдельно полисы страхования имущества, жизни и здоровья, титула, либо купить комплексный договор, включающий все риски.

Список всех аккредитованных компаний Сбербанка можно найти на официальном сайте банка. Кредитор серьезно относится к выбору партнеров для страховки имущества заемщиков. Существует определенный перечень требований, которым должен соответствовать страховщик, чтобы иметь возможность сотрудничать со Сбербанком.

Часто заемщиков интересует вопрос, что будет, если застраховать квартиру не в аккредитованной компании. Такое желание чаще всего связано с желанием сэкономить. Часто тарифы страховых компаний значительно различаются.

Страховщик, не входящий в перечень аккредитованных организаций, может предлагать намного более выгодные условия страхования. Однако, требование о страховании квартиры для Сбербанка только в определенных компаниях вполне оправдано.

Часто самые дешевые предложения принадлежат ненадежным страховщикам. При страховом случае с такими компаниями часто возникают сложности в получении компенсации.

Иногда получать возмещение приходится через суд, а это требует большого количества времени и дополнительных расходов. Такая ситуация невыгодна, как для заемщика, так и для банка.

Требование Сбербанка заключать договор страхования ипотеки только в аккредитованных организациях объяснимо с точки зрения законодательства. Оно регламентировано постановлением Правительства РФ от 30 апреля 2009 года.

Если вы хотите застраховать залоговый объект воспользуйтесь нашим сайтом. У нас вы можете рассчитать цену страховки ипотеки в нескольких страховых компаниях, подобрать подходящую программу, внести оплату и оформить полис, не выходя из дома. Если у вас есть вопросы по страхованию недвижимости для ипотеки, позвоните нашим специалистам или заполните форму обратного звонка.

Читайте также:

- Как сформировать выписку из сзв м работнику при увольнении в 1с 8

- При проверке больничных листов нужно прилагать заявление на получения пособия

- Должностные обязанности заместителя директора по воспитательной работе в доме творчества

- Трудовой договор может не заключаться индивидуально с каждым работником

- Если работник отказывается от перевода в другое структурное подразделение