Можно ли зачесть госпошлину из одного суда в другой

Обновлено: 03.05.2024

-->

оплачивается госпошлина по реквизитам того суда, в который подается иск. Ту госпошлину, которую оплатили при подаче возвращаемого иска, можно вернуть из бюджета по справке суда и заявления в соответствующую налоговую. Или использовать позже.

В данном случае госпошлина подлежит оплате снова. А ранее оплаченная может быть возвращена из бюджета как ошибочно оплаченная.

Цена договорная

Исходя из собственной практики сообщаю. Работаю в Пенсионном фонде. Ответчики часто меняют место жительства, не сообщая об этом в ПФР. Из судебного участка возвращаются исковые заявления с указанием того, что Ответчик не проживает по указанному адресую, так же рекомендовано обратиться в другой судебный участок по территориальной подсудности. Мы перенаправляем иски по указанной подсудности со старыми платежными поручениями на оплату государственной пошлины.

Добрый день.

Если у вас размер госпошлины достаточно большой, то советую посмотреть практику обращения с заявлением на зачет уплаченной суммы государственной пошлины в счет суммы государственной пошлины, подлежащей уплате за совершение аналогичного действия.

НК РФ ст. 333.40 6. Плательщик государственной пошлины имеет право на зачет излишне уплаченной (взысканной) суммы государственной пошлины в счет суммы государственной пошлины, подлежащей уплате за совершение аналогичного действия. Указанный зачет производится по заявлению плательщика, предъявленному в уполномоченный орган (должностному лицу), в который (к которому) он обращался за совершением юридически значимого действия. Заявление о зачете суммы излишне уплаченной (взысканной) государственной пошлины может быть подано в течение трех лет со дня принятия соответствующего решения суда о возврате государственной пошлины из бюджета или со дня уплаты этой суммы в бюджет. К заявлению о зачете суммы излишне уплаченной (взысканной) государственной пошлины прилагаются: решения, определения и справки судов, органов и (или) должностных лиц, осуществляющих действия, за которые уплачивается государственная пошлина, об обстоятельствах, являющихся основанием для полного возврата государственной пошлины, а также платежные поручения или квитанции с подлинной отметкой банка, подтверждающие уплату государственной пошлины. 7. Возврат или зачет излишне уплаченных (взысканных) сумм государственной пошлины производится в порядке, установленном главой 12 настоящего Кодекса.

Пытался найти, но не смог. Может подскажете что-нибудь.

Согласен с Ириной - чувствуется рука мастера :) Практика ПФ в данном случае погоды не делает - рука руку моет.

Цена: 30 000 руб.

Согласен с Натальей. Попробуйте написать заявление о зачете госпошлины. Вообще - бюджет есть бюджет. яточно не помню в какой бюджет идет госпошлина, но налоговые могут перекинуть друг другу деньги

Ничего в итоге не вышло. Суды в разных городах и бюджеты разные, а вот если бы город был один - прокатило бы сто процентов.

Средства от платежей госпошлины - один из источников формирования доходной части федерального бюджета. Данные средства зачисляются через корсчета, размещенные в уполномоченных банках Банком России, который в каждом субъекте РФ содержит либо управление ЦБ, либо отделение.Управление средствами осуществляет Федеральное казначейство, так же структурно в каждом субъекте РФ содержит управление (УФК по субъекту РФ, либо иное структурное подразделение).

Т.о. полагаю, что целесообразно истребовать в суде соответствующую справку о праве на возврат госпошлины и обратиться в соответствующее УФК (территориальное подразделение) с просьбой о перезачислении уплаченной госпошлины внутри статьи от действий СОЮ, т.к. баланс доходной статьи в данном случае не изменится.

данный вариант, полагаю, что менее трудоемкий и емкий по-времени.

Надо посмотреть Бюджетный кодекс. Госпошлина может идти в бюджет района или субъекта - тогда сложнее.

Александр, такая ситуация была в моей практике не раз. Прикладывала определение суда о возврате иска и старую квитанцию принимали.

Цена договорная

У меня к сожалению так не вышло. Суды в разных городах и бюджеты разные. Зачет не прошел.

Был бы у вас арбитраж, можно было бы провести зачет на основании п. 6 ст. 333.40 НК РФ, поскольку в соответствии со ст. 50 Бюджетного кодекса РФ госпошлина по делам, рассматриваемым в арб. судах, зачислятся в федеральный бюджет (по нормативу 100%). Однако у вас, похоже, СОЮ, а согласно ст. 61.1 БК РФ госпошлина, уплачивая по делам, рассматриваемым СОЮ, по нормативу 100% зачисляется в бюджеты муниципальных районов. А суды в вашем случае, скорей всего, находятся в разных муниципальных районах.

Поэтому только через возврат и повторную уплату.

Приветствую Гамлет!

ГПК РФ:

Статья 93. Основания и порядок возврата или зачета государственной пошлины Основания и порядок возврата или зачета государственной пошлины устанавливаются в соответствии с законодательством Российской Федерации о налогах и сборах.

Причём здесь Бюджетный кодекс РФ?

Так что п. 6 ст. 333.40 вроде как вполне соответствует условиям зачёта!

Приветствую, Борис.

Не всё так просто. Бюджеты разных муниципальных районов - это разные карманы. Как можно зачесть сумму, уплаченную в один карман, в счет платы в другой карман? Другое дело, когда карман один и тот же (федеральный бюджет, или бюджет одного и того же муниципального района).

Как можно зачесть сумму, уплаченную в один карман, в счет платы в другой карман? Другое дело, когда карман один и тот же (федеральный бюджет, или бюджет одного и того же муниципального района).

Это по житейски понятно, но формально есть норма ст. 93 ГПК РФ, отсылающая к НК РФ!

Почему недостаток законодательства, если он имеется, должен быть проблемой лица, имеющего законное право на зачёт? Эту проблему перед законодателем должны поднимать должностные лица, радеющие за интересы соответствующего бюджета, но никак не суд, который обязан руководствоваться действующим законодательством, а не преобладающим субъективным мнением судьи, основанном на бытовых представлениях!

Пункт 7 ст. 333.40 НК РФ отсылает к главе 12 НК РФ (статьи 78, 79).

В соответствии с п. 9 ст. 79 НК РФ

Положения, установленные настоящей статьей, применяются в отношении возврата или зачета излишне взысканных сумм государственной пошлины с учетом особенностей, установленных главой 25.3 настоящего Кодекса.

В соответствии с п. 2 ст. 78 НК РФ

Зачет или возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика, если иное не предусмотрено настоящим Кодексом, без начисления процентов на эту сумму, если иное не установлено настоящей статьей.

Цена договорная

Апелляционное определение Красноярского краевого суда от 29 апреля 2013 г. по делу N 33-4041/2013:

"Кроме того, в силу "ч. 2 ст. 61.1" и "ч. 2 ст. 61.2" Бюджетного кодекса РФ государственная пошлина по делам, рассматриваемым судами общей юрисдикции и мировыми судьями, зачисляется в бюджеты муниципальных районов и в бюджеты городских округов.

Из изложенного следует, что государственная пошлина в сумме 4001 рубль, уплаченная заявителем рассмотрение иска в Боготольском районном суде Красноярского края к Л. по платежному поручению N 430 от 28.01.2013 г., поступила в доход бюджета Боготольского района Красноярского края.

При этом государственная пошлина в сумме 2000 рублей за подачу апелляционной жалобы ОАО "РЖД" на решение Большеулуйского районного суда от 17.01.2013 г. подлежит зачислению в доход бюджета Большеулуйского района Красноярского края.

Исходя из анализа приведенных положений налогового и бюджетного законодательства, Большеулуйский районный суд Красноярского края в данном случае не является уполномоченным органом для разрешения вопроса о зачете госпошлины, уплаченной при подаче искового заявления в Боготольский районный суд Красноярского края.

Учитывая вышеизложенные обстоятельства, а также, что положениями "ст. ст. 78", "333.40" НК РФ механизм частичного зачета излишне уплаченной суммы госпошлины не предусмотрен, вывод суда о том, что зачет суммы государственной пошлины по представленной заявителем квитанции не мог быть произведен, является верным.

При желании можно еще практики найти.

А толку?

Единой практики нет!

Будет только в том случае, если ВС РФ (в частности Пленум) примет по этому поводу постановление.

Мало-ли что там и как описал Улусский или любой другой Большеулусский в РФ Большеулуйский районный суд в 2013 году! Кроме того, мало-ли что по этому поводу изволила узаконить апелляционная инстанция!

В СОЮ нет иных инстанций, кроме первой! Все апелляции, кассации - чистая профанация!

В любом другом улусе районном суде в РФ может быть вынесено совсем другое определение!

Найдётся настойчивый и оспорит и будет всё по закону, без ссылок на неустановленные судом механизмы, установление которых, скорее всего относится к компетенции Министерства финансов, либо руководства ФНС.

Суды в РФ совсем не знают Конституции РФ, в которой закреплено, что права и свободы человека определяют смысл . применения законов!

Вынося такое определение об отказе, суд явно вышел за пределы компетенции (проще превысил полномочия)! Зачёт производится налоговым органом, суд обязан лишь принять соответствующее постановление о том, что зачёт следует произвести! (п.2 ст. 78 НК РФ)

Согласно п. 6 ст. 333.40 НК РФ ". зачет производится по заявлению плательщика, предъявленному в уполномоченный орган (должностному лицу), в который (к которому) он обращался за совершением юридически значимого действия".

Т.е. если истец обращался в суд А, расположенный в муниципальном районе А, то заявление о зачете госпошлины, уплаченной в бюджет ЭТОГО муниципального района, он должен подать в суд А.

Далее истец хочет обратиться в суд Б, расположенный в муниципальном районе Б.

Вопрос: каким образом суд А может вынести определение о зачете госпошлины, уплаченной в бюджет муниципального района А, в счет госпошлины, подлежащей уплате в бюджет муниципального района Б? Глава муниципального района Б вполне резонно может поставить вопрос ребром: А БАБКИ ГДЕ. )

Т.е. если истец обращался в суд А, расположенный в муниципальном районе А, то заявление о зачете госпошлины, уплаченной в бюджет ЭТОГО муниципального района, он должен подать в суд А. .

Вот с таким обоснованием, действительно трудно не согласиться (применяя буквальное толкование), но всё-же пробел в регулировании из-за нечёткости формулировок, по моему мнению имеется!

Как при этом толковать формулировку: "совершение аналогичных действий", - оплата гос. пошлины в любой бюджет - совершение аналогичного действия!

Тогда (при разных бюджетах) теряется и какой-либо смысл ст. 93 ГПК РФ, но статья существует и должна применяться.

"Обращался", так-же можно толковать (расширительно) как угодно, ранее или в новую инстанцию при зачёте.

Вопрос: каким образом суд А может вынести определение о зачете госпошлины, уплаченной в бюджет муниципального района А, в счет госпошлины, подлежащей уплате в бюджет муниципального района Б? Глава муниципального района Б вполне резонно может поставить вопрос ребром: А БАБКИ ГДЕ. )

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Государственная пошлина оплачивается за выполнение значимых с юридической точки зрения действий, за которыми фирмы обращаются постоянно и в обязательном порядке, начиная с регистрации собственной деятельности. Физические лица тоже довольно часто проводят такие платежи за определенные услуги государственных органов. В некоторых случаях, особо оговоренных в нормативных актах, организации или физлица сталкиваются с необходимостью вернуть уплаченную сумму госпошлины полностью или в некоторой ее части.

Когда и каким образом это возможно сделать? В каких ситуациях возврат госпошлины не может состояться? Что для этого нужно делать налогоплательщикам? Как правильно провести эти суммы по бухгалтерии? Разбираемся вместе.

Какие госпошлины платят юридические и физические лица

Бюджет получает определенные суммы через обращение организаций и физлиц в государственные учреждения за совершение действий с правовыми последствиями.

Вопрос: Можно ли вернуть госпошлину в случае отказа в регистрации договора аренды? Как отражается в налоговом учете данная пошлина в зависимости от результата регистрации договора?

Посмотреть ответ

Основные пошлины для организаций

Организации постоянно отчисляют в бюджет определенные средства в качестве государственных пошлин. Размеры и сроки этих отчислений различны и зависят от вида деятельности фирмы и нюансов ее функционирования. Условно можно разделить пошлины, выплачиваемые юрлицами, на 3 группы:

В каком порядке и размере истцу возвращается госпошлина при отказе от иска в арбитражном процессе?

Какие пошлины могут платить физлица

Граждане России в течение своей жизни не раз обращаются в государственные органы, когда им требуются какие-либо правовые действия. За это, согласно Налоговому кодексу РФ, они должны оплатить госпошлину. Наиболее распространенными являются такие обращения:

- в судебные инстанции различных уровней;

- в полицию;

- к нотариусам;

- в ЗАГСы;

- оформление услуг получения гражданства РФ или выхода из него;

- документальное сопровождение въезда и выезда из страны и др.

Пошлины, которые разрешено возвращать

Налоговый кодекс РФ в п. 1 ст. 333.40 НК РФ регламентирует ситуации, когда гражданам или организациям может быть возвращена (полностью или отчасти) перечисленная ими ранее госпошлина. Сделать это можно не при любой уплате, а только если:

- фирма или физлицо перечислили сумму госпошлины выше, чем это было необходимо;

- документ, за который была уплачена госпошлина, не был принят или его вернули;

- суд оставил иск, за подачу которого перечислялась пошлина, без рассмотрения;

- производство по судебному делу было прекращено;

ОБРАТИТЕ ВНИМАНИЕ! Последняя причина будет актуальной, только если, оплатив госпошлину, гражданин или компания еще не обратилось к уполномоченным органам. То есть, если обращение было, а затем заявление отозвали, вернуть сумму пошлины будет уже нельзя.

Ошибочные госпошлины

Также можно возвратить госпошлину, перечисленную по ошибке, то есть попавшую не на тот расчетный счет из-за неточностей в платежных реквизитах. Такое случается вследствие ошибок кассира или самого плательщика. Нередкой причиной бывает использование неактуальных (устаревших) реквизитов.

Естественно, будет возращена госпошлина, перечисленная за услуги, за которые она не предусмотрена НК РФ.

Когда госпошлину не вернуть

Закон оговаривает несколько особых случаев-исключений, при наступлении которых просить о возврате госпошлины неправомерно:

- Пошлина была перечислена за регистрацию брака, а свадьба по какой-либо причине не состоялась. То же – при оформлении развода.

- Было подано заявление на перемену имени или фамилии, за что была перечислена госпошлина, но заявитель передумал и не стал этого делать.

- После подачи иска в судебную инстанцию ответчик на каком-то этапе до окончания процесса сам согласился выполнить исковые требования.

- Госпошлина была заплачена, но госорганы отказали заявителю в регистрации:

- водительских прав;

- юридического лица;

- ограничений прав на недвижимость (обременений);

- сделок с недвижимым имуществом.

Во всех этих случаях госпошлина не будет возвращена плательщику ни полностью, ни частично.

ВАЖНО! Единственное исключение – оформление прекращения регистрации на сделки с недвижимостью и наложение на нее обременений. Если стороны подтвердят свою волю соответствующими заявлениями, они смогут вернуть 50% суммы госпошлины.

Сроки обращения за возвратом госпошлины

Обратиться с требованием вернуть деньги, ушедшие в бюджет в качестве госпошлины, физлицо или фирма вправе в течение 3 лет с момента уплаты. Если срок пропущен, его можно восстановить через суд, если причина пропуска будет сочтена уважительной.

Как действовать, чтобы вернуть перечисленную госпошлину

Алгоритм действий юрлица или физлица по возврату суммы госпошлины включает ряд действий, обусловленных законодательством РФ:

- Сбор необходимой документации:

- чтобы возвратить всю сумму пошлины – оригиналы чеков, квитанций, платежек или др. документов, подтверждающих уплату;

- для возвращения части пошлины – копии этих документов.

- данные плательщика государственной пошлины;

- цель уплаты;

- основания для возвращения;

- реквизиты счета для перечисления госпошлины обратно.

Госпошлина в зачет

Если в будущем юрлицо планирует осуществить уплату госпошлины вновь, то можно попросить не о возврате, а о зачете напрасно уплаченной суммы. Она может быть зачтена за аналогичное действие, требующее госпошлины в такой же или меньшей сумме. Для этого нужно подать письменное заявление с соответствующей просьбой.

Возврат госпошлины в бухгалтерских проводках

К СВЕДЕНИЮ! Если расходы на уплату госпошлины уже были списаны, а средства удалось вернуть, эти записи необходимо сторнировать.

Заявление о возврате госпошлины — это документ, который направляется в налоговую инспекцию или другой государственный орган с просьбой вернуть уплаченную государственную пошлину, которая не пригодилась.

Государственная пошлина уплачивается за подачу иска в суд, а также за совершение других действий государственными органами (например, выдачу паспорта, загранпаспорта и т. д.). В Налоговом кодексе указано, как вернуть госпошлину за исковое заявление, возвращенное истцу, и по другим основаниям. Для этого существует специальная процедура, предполагающая письменное обращение в ИФНС РФ или госорган, который должен был оказать госуслугу, совершить юридически значимые действия. Для этого составляется письменное заявление на возврат из бюджета госпошлины с обязательным приложением подлинника документа об уплате ее.

Когда надо писать

Законодательством (ст. 333.40 НК РФ) предусмотрены следующие основания для полного или частичного возвращения государственной пошлины:

- Судом не вынесено окончательное решение, дело не рассмотрено по следующим причинам: возвращение иска, жалобы, иного обращения; отказ суда в их принятии, рассмотрении; прекращение производства по делу. В этом случае заявителю возвращается весь объем уплаченных средств. При заключении мирового соглашения, отказе от иска или принятии его возвращается 70%, при оплате долга до рассмотрения, но после возбуждения гражданского дела по иску ничего не возвращается.

- Уплата произведена в большем размере, чем требуется. В этом случае составляется заявление о возврате излишне уплаченной государственной пошлины, которое подается в стандартном порядке.

- Госорганом отказано в совершении юридически значимых действий.

- Плательщики отказались от намерения совершить юридически значимые действия до обращения в госорган.

- Возврат обращения государственным органом без удовлетворения.

В ст. 333.40 НК РФ дан ответ и на вопрос, обязательно возвращается ли госпошлина при возврате искового заявления или ее можно использовать для повторного обращения. По письменному обращению госорган обязан через Федеральное казначейство возвратить средства, если не истекло три года с момента их уплаты. Заинтересованное лицо вправе использовать уплаченную государственную пошлину для повторной подачи иска, приложив подлинник документа об оплате.

Куда обращаться

В соответствии с ч. 3 ст. 333.40 НК РФ есть два варианта, куда подать заявление на возврат госпошлины:

- в государственный орган, который занимается оказанием госуслуги, совершает юридически значимые действия, за которые уплачена государственная пошлина;

- в инспекцию федеральной налоговой службы, если возвращать заявитель намерен пошлину за обращение в суд; документ подают в ИФНС по месту нахождения судебного органа.

Общий порядок — в госорган, особенный — в ИФНС (для судебных дел).

Как написать

Унифицированная форма, по которой подается обращение, не разработана. Бланк, утвержденный приказом ФНС России №ММВ-7-8/670@ от 30.11.2018 , имеет силу рекомендации и используется для обращения в электронной форме.

В соответствии с налоговым законодательством требования следующие:

- соблюдение письменной формы (или электронной с использованием единого электронного портала государственных и муниципальных услуг);

- приложение подлинника квитанции, платежного поручения;

- приложение определений суда или справки (для судебных пошлин).

Рекомендуется включить стандартные реквизиты документа:

- шапка с указанием налоговой, другого государственного органа, данных заявителя;

- наименование документа;

- основная часть с просьбой вернуть средства в связи с конкретными обстоятельствами;

- перечень приложений;

- подпись и дата.

Для того чтобы оформить возврат госпошлины при возврате искового заявления, отказе от намерения обращаться в суд, по ст. 333.40 НК РФ потребуется получение справки из суда, подтверждающей обстоятельства судебного дела. В этом же обращении рекомендуется запросить подлинник, оригинал документа об уплате средств, так как налоговая без него откажет в выплате. На практике суды удовлетворяют такие просьбы, подшивая в дела копии. Также есть возможность обратиться в кредитные организации для получения оригинала. Образец, по которому заполняется заявление о выдаче справки на возврат госпошлины, не разработан, оно составляется с использованием стандартных реквизитов в свободной форме. Суд выдает справку в течение трех дней после обращения, на четвертый день — в канцелярии.

Образцы

Образец заявления на возврат госпошлины в налоговую выглядит следующим образом.

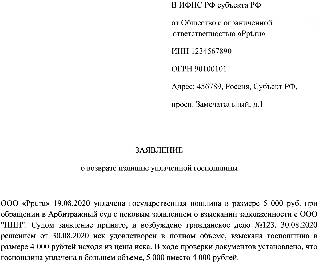

В ИФНС РФ субъекта РФ

Адрес: 456789, Россия, Субъект РФ,

просп. Замечательный, д. 1

о возврате госпошлины

Госпошлина должна быть возвращена, поскольку производство по делу прекращено, что является основанием для возвращения средств по п. 3 ч. 1 ст. 333.40 НК РФ.

На основании изложенного, руководствуясь статьей 333.40 Налогового кодекса РФ,

Вместо оплаты судебных расходов снова можно подать заявление о зачете госпошлины. Каждый суд имеет свои реквизиты для оплаты госпошлины. Найти их можно на официальном сайте каждого суда. Но когда по каким-то причинам истец или заявитель не учтет правила подсудности, подать иск снова можно при внесении платежа по другим реквизитам.

Но можно пойти другим путем — подать заявление о зачете госпошлины. Можно использовать ходатайство и при обращении в тот же суд, когда размер ранее уплаченной госпошлины был превышен, но заявление о возврате госпошлины в суд не подано. Иногда именно зачет госпошлины позволит сэкономить время, так как процедура возврата излишне уплаченных средств составляет около 2 месяцев. Если не хочется терять время и деньги, можно подготовить такое заявление на зачет госпошлины.

Пример заявления о зачете госпошлины

В Каменский районный суд Свердловской области

Истец: Суворин Сергей Александрович,

адрес: 624860, г. Каменск-Уральский,

Заявление о зачете государственной пошлины

25 июня 2022 г. я обратился в Камышловский городской суд Свердловской области с иском к Сувориной Нине Алексеевне (по месту ее жительства, г. Камышлов, ул. Верещагина, д. 5) об определении долей супругов на жилой дом, расположенный по адресу: г. Каменск-Уральский, ул. Васнецова, д. 79.

Цена иска составила 800 000 руб., размер государственной пошлины — 11 200 руб. Пошлину я оплатил в полном объеме 24 июня 2022 г. Определением Камышловского городского суда Свердловской области от 29 июня 2022 г. мое исковое заявление возвращено в связи с неподсудностью данному суду и на основании правил п. 2 ч. 1 ст. 135 и ст. 30 Гражданского процессуального кодекса Российской Федерации об исключительной подсудности гражданского дела. 02 июля 2022 г. исковое заявление с аналогичными требованиями подано согласно требованиям исключительной подсудности в Каменский районный суд.

В соответствии с правилами ст. 333.40 Налогового кодекса плательщик госпошлины вправе произвести излишне уплаченной суммы в счет суммы госпошлины, подлежащей уплате за совершение аналогичного действия.

В соответствии с изложенным, руководствуясь ст. 93 ГПК РФ, 332.40 НК РФ,

- Произвести зачет государственной пошлины, оплаченной 24.06.2022 г., квитанция № 7896542685, в счет государственной пошлины по иску в Каменский районный суд Свердловской области Суворина Сергея Александровича к Сувориной Нине Алексеевне о признании права собственности на жилой дом, расположенный по адресу: г. Каменск-Уральский, ул. Васнецова, д. 79.

- Квитанция от 24.06.2022 г. № 7896542685 об оплате государственной пошлины;

- Определение Камышловского городского суда Свердловской области о возвращении искового заявления;

- Копия искового заявления в Каменский районный суд Свердловской области.

Суворин С.А. 02.07.2022 г.

Как составить заявление о зачете госпошлины

Зачет госпошлины предполагает аналогичность действий, за которые заявитель платил указанный сбор. Основания указаны в Налоговом кодексе и на практике чаще всего возникают из-за несоблюдения правил специальной подсудности.

Невозможно зачесть госпошлину, которую, например, заявитель оплатил за предоставление государственных услуг. Проводится только зачет госпошлины, выплаченной за рассмотрение судами заявлений или исков. При этом такой зачет можно произвести в течение 3 лет с даты наступления оснований.

В тексте заявления подробным образом излагаются обстоятельства дела: суть иска, цена и расчет госпошлины, направление в суд и возврат или отказ в принятии искового заявления судом. Исходя из смысла зачета госпошлины, к заявлению прилагаются соответствующие процессуальные акты суда: определение о возврате или отказе в рассмотрении иска и др., платежная квитанция об уплате госпошлины.

Заявление подается вместе с иском с соблюдением правил подачи иска в суд.

Рассмотрение судом заявления о зачете госпошлины

Суд рассмотрит требование заявителя единолично без вызова сторон. Решение принимает он, как правило, в течение 5 дней. И оформляет соответствующим определением. Либо об удовлетворении просьбы заявителя, либо об отказе. Причем отказ в зачете госпошлины путем частной жалобы не допускается. Но справедливости ради, стоит отметить, что случаи отказа в удовлетворении таких заявлений встречаются не часто. А связаны они — с непредставлением оригинала квитанции (платежного поручения), судебных актов о возвращении иска или отказе в его принятии.

Только приняв положительно решение по заявлению, суд примет исковое заявление к производству и начнет подготовку гражданского дела. Именно поэтому заявление о зачете госпошлины подается с иском или после оставления иска без движения по причине неуплаты госпошлины.

Читайте также:

- Какого русского адвоката называли московским златоустом

- Как получить дубликат судебной экспертизы

- Допрос лица участвующего в составлении письменного доказательства по собственной инициативе суда

- Неустойка по договору займа между физическими лицами судебная практика

- Кому принадлежала судебная власть в средневековье