Банковская ошибка судебная практика

Обновлено: 05.05.2024

Неустановленное лицо предъявило в Райффайзенбанк от имени нашего клиента поддельные платежные поручения, по которым со счета были списаны денежные средства в размере более 8 млн. Банк принял документы к исполнению и совершил операцию. Когда подлог вскрылся, банк отказался возмещать убытки, заявив, что предпринял все возможные меры по проверке платежных поручений и не усматривает в случившемся своей вины.

К сожалению, такие случаи в банковском секторе не редкость. Злоумышленник предоставил в банк поддельные документы, а сотрудники банка проявили халатность и должным образом не проверили представленные документы.

Мы понимали, что действовать нужно быстро. Работать предстояло не только по линии урегулирования спора с банком, но и в рамках уголовно-правового поля.

Два направления деятельности

Во-первых, мы сразу связались с банком и потребовали предоставить сведения по лицу, которое предоставило в банк платежные документы: представленную доверенность и спорные платежные поручения, а также выдать заверенную выписку по счету. Мы попросили сохранить записи с камер наблюдения в банке для идентификации злоумышленника.

После этого в банк была направлена претензия с требованием возместить нашему клиенту убытки, причиненные тем, что банк совершил операцию по распоряжению неуполномоченного лица. По нашему убеждению, банк обязан полностью вернуть клиенту все списанные денежные средства и уплатить на них проценты по день фактического возврата, что прямо предусмотрено нормами Гражданского кодекса.

Во-вторых, мы немедленно обратились с заявлением о преступлении по факту совершения мошенничества в особо крупном размере (ч. 4 ст. 159 УК РФ) с требованием о возбуждении уголовного дела и изобличения злоумышленников. В дальнейшем мы оказывали полное содействие правоохранительным органам в рамках расследования дела.

Как и следовало ожидать, банк не стал признавать свою вину. На нашу претензию поступил довольно формальный ответ о том, что банк произвел спорные операции, руководствуясь нормами ГК и банковскими правилами. Поэтому мы обратились в Арбитражный суд города Москвы с исковым заявлением о взыскании с банка убытков и процентов. Иск был принят к производству, возбуждено арбитражное дело № А40-239469/19.

Позиция сторон

Банк был категорически против экспертизы. Их позиция сводилась к тому, что они предприняли все возможные меры по проверке действительности распоряжения клиента на осуществление операций по счету. Как заявил представитель банка в суде, они не эксперты и досконально изучать документы не могут. Получалось, что они не хотели отвечать за те действия, которые осуществляли как профессиональный субъект на основании лицензии ЦБ. Более того, банк неоднократно в суде заявлял, что на документах проставлены настоящие подпись директора и печать организации. Правда, доказательств этому они не предоставляли, хотя, имея на руках все оригиналы, могли заказать даже внесудебную экспертизу.

Суд заслушал позицию сторон, внимательно изучил доводы представителей, а также представленные в дело документы. Особое внимание было уделено тем действиям, которые предпринял банк при проверке платежных поручений. Представителю банка нами были заданы уточняющие вопросы, на часть из которых банк ответить не смог, а частично – и не захотел. Было очевидно, что надлежащие и доступные банку меры по проверке полномочий и действительности распоряжения плательщика не выполнялись.

Решением Арбитражного суда города Москвы наши исковые требования были удовлетворены в полном объеме. Суд взыскал с банка убытки, понесенные нашим клиентом, и начислил проценты на сумму убытков. Более того, по нашему требованию начисление процентов будет продолжаться до момента фактической уплаты банком денег нашему клиенту.

В нашей практике мы нередко сталкиваемся со случаями, когда банки нарушают права своих клиентов. Чаще всего это происходит в форме начисления повышенных комиссий по операциям по счету, отказе в совершении некоторых операций, необоснованному затребованию дополнительных документов. В целом, банк никогда не признает свою неправоту, поэтому чаще всего защищать права клиентов приходится в судебном порядке. Большой накопленный опыт и высокая квалификация наших юристов помогают нам регулярно добиваться только положительных решений по спорам с кредитными организациями.

Обзор судебной практики по спорным вопросам при рассмотрении судами дел по кредитному договору

Перед изучением Обзора рекомендуем предварительно ознакомиться с его оглавлением.

I. Основные положения о кредитном договоре

В соответствии с п.1 ст.819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Основные положения о кредитном договоре установлены в § 2 "Кредит" главы 42 ГК РФ. При этом к отношениям по кредитному договору применяются и правила о договоре займа, установленные § 1 гл.42 ГК РФ, если иное не предусмотрено правилами § 2 и не вытекает из существа кредитного договора.

Исходя из положений ст.819 ГК РФ к существенным условиям кредитного договора относятся условия о сумме кредита, сроке и порядке его предоставления заемщику, размере процентов за пользование кредитом, сроке и порядке уплаты процентов по кредиту и возврата суммы кредита. Между тем само по себе отсутствие согласования сторон по какому-либо существенному условию кредитного договора не влечет безусловного признания договора незаключенным или недействительным, так как к соответствующим отношениям сторон могут быть применены общие положения ГК РФ о гражданско-правовых договорах и обязательствах (см. п.12 Информационного письма Президиума ВАС РФ от 13.09.2011 N 147 "Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре").

Сразу отметим, что кредитные договоры, в отличие от договора займа, реже признаются незаключенным или недействительным, особенно если заемщиком является юридическое лицо или предприниматель, так как отношения между ними и кредитором довольно-таки подробно регулируются законодательством и закладываются по особым правилам. В основном договоры признаются недействительными при причинении заключенным договором существенного ущерба кредиторам заемщика, отсутствии экономической целесообразности в заключении договора, убыточности договора (при этом банк осведомлен о природе сделки). Чаще договор признается незаключенным, когда заемщиком выступает физическое лицо, в основном по мотивам совершения мошеннических действий сотрудниками банка или неустановленными лицами.

Гораздо чаще кредитный договор признается недействительным в части установления комиссии банками, в том числе когда заемщиком выступает юридическое лицо. Как правило, если комиссия взимается за услугу, которая не является самостоятельной и не несет для заемщика дополнительной выгоды (блага), то соответствующее положение кредитного договора признается недействительным.

Например, незаконной может быть признана комиссия за рассмотрение кредитной заявки или за выдачу единовременного кредита, поскольку рассмотрение заявки и выдача кредита являются неотъемлемой частью услуги банка по кредитованию. В то же время комиссия за открытие кредитной линии может быть признана законной, т.к. банк несет убытки в связи с необходимостью создавать соответствующий резерв под нужды заемщика. Отдельно коснемся комиссии за досрочное погашение кредита: в судебной практике распространена позиция о законности такой комиссии в отношении юридических лиц и предпринимателей, поскольку досрочное погашение влечет за собой возникновение дополнительной выгоды на стороне заемщика.

Если кредитным договором предусмотрено периодическое взимание комиссии, например, за ведение ссудного счета (ежемесячно или ежеквартально), то суды воспринимают такое условие договора как притворное, а комиссию расценивают как часть платы за кредит.

Форма кредитного договора согласно ст.820 ГК РФ - письменная, несоблюдение письменной формы влечет недействительность кредитного договора, такой договор считается ничтожным. Поэтому суды, если кредитор не может предоставить письменных подтверждений заключения договора, признают договор незаключенным (см. также п.73 Постановления Пленума Верховного Суда РФ от 23.06.2015 N 25 "О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации"). В этом одно из отличий кредитного договора от договора займа, последний является реальным договором и несоблюдение письменной формы договора займа не влечет его ничтожности.

Отметим, что помимо непосредственно предоставления оригинала кредитного договора кредитор может предоставить иные письменные доказательства в случае утраты кредитного договора, которые бы свидетельствовали о том, что такой договор заключался. Но анализ судебной практики показывает, что это малоэффективная мера, поскольку суды критически относятся к таким доказательствам, если нет реальных доказательств получения заемщиком денежных средств от банка в качестве кредита.

Неисполнение заемщиком своих обязанностей по договору кредита может послужить основанием для досрочного расторжения договора, при этом попытки заемщиков оспорить соответствующие положения договора пресекаются судами, если в договоре оговорены условия, при которых кредитор имеет право требовать досрочного расторжения. Как правило, таким условием является просрочка платежей по кредиту, нарушение условия о целевом использовании кредитных средств. В таких случаях досрочное расторжение договора расценивается как мера защиты интересов кредитора от действий недобросовестного заемщика. При этом досрочное расторжение договора не влечет за собой прекращение обязательств заемщика по возврату суммы основного долга по кредиту, уплаты процентов и неустойки. Даже после расторжения кредитного договора кредитор имеет право требовать уплаты просроченной задолженности, а также процентов на просроченную задолженность.

При ненадлежащем исполнении заемщиком своих обязательств по кредитному договору кредитор имеет право требовать взыскания задолженности по кредиту, уплаты процентов, пени в судебном порядке. Причем основанием для обращения в суд может являться и нарушение порядка уплаты процентов. С недобросовестного заемщика, как правило, взыскивается задолженность, проценты, неустойка (если предусмотрено договором или законом), а также может быть обращено взыскание на заложенное имущество. Кредитор может разделить свои требования по времени относительно уплаты основного долга и процентов, потому обращение в суд о взыскании процентов на сумму кредита после ранее рассмотренного дела о взыскании основного долга является вполне законным.

Кредитным договором может быть предусмотрено условие о целевом использовании кредита, в этом случае на отношения сторон распространяются положения ст.814 ГК РФ о целевом займе, в т.ч. по обязанности заемщика предоставить кредитору возможность осуществлять контроль за использованием кредита. Нарушение этой обязанности может послужить основанием для досрочного расторжения кредитного договора.

Между тем само по себе нецелевое использование кредитных средств редко является самостоятельным основанием для расторжения кредитного договора (в отличие от договора займа), основной причиной является именно неисполнение заемщиком обязанности по возврату кредита, а нецелевое использование идет как дополнительное основание, да и то банки не всегда упоминают нецелевое использование в качестве аргумента для расторжения договора при наличии просрочек платежей со стороны заемщика. Нецелевое использование средств, выданных по договору об открытии кредитной линии, может послужить основанием для отказа в предоставлении очередного кредитного транша.

Кредитный договор является консенсуальным договором, т.е. вступает в силу с момента подписания (в отличие от договора займа, который реальный и вступает в силу с момента исполнения), поэтому обязательства возникают с момента заключения (подписания) договора не только у заемщика, но и у банка, в т.ч. в части выдачи заемщику кредита в порядке и сроки, установленные договором.

Между тем при неисполнении кредитором своих обязательств по выдаче кредита заемщик не может требовать в судебном порядке понуждения банка выдать кредит. Исходя из сложившейся судебной практики, заемщика ждет отказ в случае предъявления подобных требований. Не может требовать заемщик и уплаты процентов за пользование чужими денежными средствами в случае приостановления выдачи кредита или задержки выдачи кредита, поскольку денежные средства не принадлежат ему, а банк не утрачивает статуса кредитора при задержке выдачи кредита. Однако заемщик вправе требовать уплаты неустойки, если она предусмотрена договором или законом, а также возмещения убытков, причиненных задержкой, приостановлением или отказом от выдачи очередного транша.

В настоящем обзоре приводится судебная практика по следующим разделам:

- Споры о признании договора недействительным;

- Споры о признании договора незаключенным;

- Споры по взиманию банком комиссий;

- Споры по расторжению кредитного договора;

- Споры при непредоставлении кредита в срок, указанный в договоре;

- Споры при нарушении обязанности по возврату суммы кредита;

- Споры при нарушении обязанности по уплате процентов;

- Споры при нарушении условий о целевом использовании кредита.

В качестве дополнительного источника по теме обзора рекомендуется изучить:

- "Обзор судебной практики Верховного Суда Российской Федерации N 2 (2015)" (утв. Президиумом Верховного Суда РФ 26.06.2015) в части установления банком комиссии за ведение ссудного счета;

- "Обзор судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств" (утв. Президиумом Верховного Суда РФ 22.05.2013)

II. Выводы судов по спорным вопросам при рассмотрении судами дел по кредитному договору

Споры о признании кредитного договора недействительным

Кредитный договор может быть признан недействительным при установлении экономической нецелесообразности заключения договора, условия договора ущемляют права и интересы сторон договора, третьих лиц, противоречат (не соответствуют), требования закона; не одобрены стороной договора и др.

1. Кредитный договор признан недействительным полностью или в части.

1.1. Постановление Арбитражного суда Северо-Западного округа от 21.04.2015 N Ф07-1703/2015 по делу N А56-38600/2013

Исковые требования:

О признании недействительными кредитного договора и договора цессии.

Решение суда:

Позиция суда:

Апелляционный суд пришел к выводу о взаимосвязанности оспариваемых сделок, заключенных с целью причинения вреда как должнику, так и его кредиторам, без фактического встречного предоставления от Банка и при наличии признаков злоупотребления с его стороны. Суд апелляционной инстанции, руководствуясь п.1 ст.170 ГК РФ, также усмотрел наличие оснований для признания сделок ничтожными, поскольку установил, что при заключении сделок стороны не намеревались их исполнять и сделки были направлены на получение Банком ничем не обеспеченных имущественных преференций в отношении Общества в преддверии его банкротства.

Сделки заключены в один день, кредитный договор содержит условие о цели кредитования: это оплата по договору цессии. В результате заключения оспариваемого кредитного договора денежные средства, перечисленные Банком Обществу, фактически не находились в его распоряжении, поскольку были в тот же момент списаны Банком со счета Общества в целях уплаты вознаграждения Банку за право требования, переданное по договору цессии.

Суд кассационной инстанции не согласился с апелляционным судом в части квалификации сделок в качестве притворных, но так как в целом апелляционная коллегия верно установила обстоятельства дела, суд округа не нашел оснований для отмены апелляционного определения.

Исковые требования:

Признать недействительными договор о предоставлении кредитной линии, договор ипотеки.

Решение суда:

Позиция суда:

Суд пришел к выводу о том, что договоры предоставления кредитной линии, залога, ипотеки не имеют разумной деловой цели и экономического интереса и являются для должника убыточными. При условии накапливающейся задолженности совершение указанных сделок, формально соответствующих требованиям законодательства РФ, свидетельствует о направленности сделок на увеличение кредиторской задолженности в нарушение интересов добросовестных кредиторов, которые имелись на момент заключения договоров. Таким образом, совершение указанных сделок свидетельствует о злоупотреблении банком и должником своими правами на заключение договоров, нарушении статьи 10 ГК РФ, что влечет ничтожность указанных сделок в силу статьи 168 ГК РФ.

Основным результатом оспариваемых сделок явилось существенное улучшение условий погашения исходной задолженности должника перед банком преимущественно перед иными кредиторами должника по мировому соглашению. При этом банк имел возможность изучить бухгалтерскую документацию должника и быть осведомленным, что заключение с должником оспариваемых договоров является невыгодным для последнего, а также об ущемлении прав других кредиторов.

Исковые требования:

О признании недействительным договора возобновляемого краткосрочного кредита.

Решение суда:

Позиция суда:

Суды пришли к выводу, что заемщик не одобрял оформление и получение кредита, поскольку договор и все последующие документы подписаны иным лицом, подпись предпринимателя сфальсифицирована; довод Банка о том, что ответчик в сложившейся хозяйственной ситуации не мог осуществлять предпринимательскую деятельность без полученного кредита, суд отклонил, поскольку свои обязательства ответчик по ранее полученному кредиту до 2008 года исполнил, после не имел отношения к операциям по кредиту. Аргумент заявителя кассационной жалобы о признании предпринимателем всех действий по расчетному счету в Банке после получения в ноябре 2010 года выписки по счету и его закрытия признан несостоятельным, т.к. само по себе закрытие расчетного счета не свидетельствует о подтверждении клиентом всех совершенных по нему операций и не является доказательством заключения кредитного договора, а лишь свидетельствует о намерении лица прекратить в будущем отношения с Банком, связанные с данным счетом.

2. Отказано в признании кредитного договора недействительным.

Исковые требования:

Признать недействительными кредитные договора.

Решение суда:

В удовлетворении требований отказано.

Позиция суда:

Стороны заключили кредитные договоры, условиями которых предусмотрено право банка потребовать досрочного возврата сумм кредита в установленных договорами случаях. Полагая, что такие условия ущемляют права заемщика, дают банку неограниченное право самовольно изменять условия кредитования, заемщик обратился в суд с вышеуказанными требованиями. Суд отклонил такие доводы, поскольку право требовать досрочного возврата суммы кредита является мерой защиты банка от недобросовестного поведения заемщика при невозврате кредита; банк не обладает безусловным правом требовать досрочного возврата кредита по своему усмотрению, а только в установленных договором случаях. Нарушений требований закона при включении таких условий в текст договора не установлено.

Исковые требования:

Признать недействительными кредитные договора.

Решение суда:

В удовлетворении требований отказано.

Позиция суда:

Суд сделал вывод о том, что оспариваемая сделка не отвечает признакам, предусмотренным положениями ст.179 ГК РФ, и отверг довод истца о кабальности сделки. Истец не доказал, что волеизъявление заемщика при подписании кредитных договоров не соответствовало его намерениям и кредитор (банк) воспользовался тяжелой ситуацией, в которой якобы находился заемщик. Из материалов дела видно, что спорные договоры были подписаны сторонами без разногласий.

2.3. Апелляционное определение Красноярского краевого суда от 15.09.2014 по делу N 33-8924/2014

"Гражданский кодекс Российской Федерации (часть вторая)" от 26.01.1996 N 14-ФЗ > Раздел IV > Глава 45 > § 1 > Статья 856. Ответственность банка за ненадлежащее совершение операций по банковскому счету

В случаях несвоевременного зачисления банком на счет клиента поступивших клиенту денежных средств либо их необоснованного списания со счета, а также невыполнения или несвоевременного выполнения указаний клиента о перечислении денежных средств со счета либо об их выдаче со счета банк обязан уплатить на эту сумму проценты в порядке и в размере, которые предусмотрены статьей 395 настоящего Кодекса, независимо от уплаты процентов, предусмотренных пунктом 1 статьи 852 настоящего Кодекса.

Комментарий к ст. 856 ГК РФ

1. Ответственность банка предусмотрена за следующие правонарушения: несвоевременное зачисление на счет поступивших клиенту денежных средств, необоснованное списание средств со счета клиента, невыполнение указаний клиента о перечислении или выдаче денежных средств со счета.

Несвоевременным зачислением считается зачисление на счет клиента денежных средств не позднее чем на следующий день после поступления платежного документа (ст. 849 ГК). Просрочка влечет ответственность по ст. 856, если при внутрибанковских расчетах средства не были зачислены в срок на счет в том же банке, а при межбанковских расчетах - если при наличии средств на корреспондентском счете банка-плательщика у банка-посредника поручения о перечислении средств не были переданы в срок банку-посреднику (п. 21 Постановления ВС и ВАС N 13/14).

Необоснованным списанием является списание денежных средств со счета, произведенное банком в сумме большей, чем предусмотрено в платежном документе; списание без соответствующего платежного документа; списание с нарушением требований закона (например, без предусмотренного законом основания или по иным основаниям, не предусмотренным ст. 854 ГК) (п. 21 Постановления ВС и ВАС N 13/14).

Невыполнение указаний клиента может заключаться, например, в непредставлении в банк получателя средств расчетных документов для их зачисления на счет получателя после списания со счета клиента-плательщика, в отказе выдать денежные средства в наличной форме через кассу и т.п.

2. Ответственность банка предусмотрена в виде процентов на сумму денежных средств, операции с которыми банк совершил ненадлежащим образом. Неустойка, предусмотренная ст. 856, считается законной (п. 20 Постановления ВС и ВАС N 13/14). Размер процентов определяется существующей в месте жительства (нахождения) клиента учетной ставкой банковского процента.

Учетная ставка банковского процента (ставка рефинансирования) - это ставка процентов, начисляемых на привлеченные средства, установленная Банком России для коммерческих банков. Ее размер определяется на день, когда операция по зачислению, перечислению или выдаче была произведена, а при необоснованном списании - на день восстановления на счете средств. Если требование удовлетворяется в судебном порядке, то процентная ставка определяется на день предъявления иска или вынесения судебного решения (п. 21 Постановления ВС и ВАС N 13/14).

Проценты начисляются со дня ненадлежащего совершения операции по счету по день надлежащего исполнения распоряжения клиента. При необоснованном списании неустойка начисляется со дня, когда банк необоснованно списал средства, и до дня их восстановления на счете.

Помимо неустойки клиент вправе требовать одновременного начисления на сумму на счете процентов за пользование банком этими средствами в соответствии с условиями договора банковского счета. В соответствии с п. 10 Постановления ВАС N 5 проценты за пользование денежными средствами, находящимися на счете клиента, банк обязан уплачивать до момента фактического списания соответствующей суммы со счета клиента. Если банк, не исполняя поручение клиента, не списывает средства со счета, клиент имеет право требовать как применения указанной ответственности, так и начисления процентов за пользование денежными средствами, находящимися на счете.

Убытки, причиненные клиенту ненадлежащим совершением операций по счету, возмещаются только в том случае, если их размер превышает сумму процентов, и только в размере такого превышения. Если банк допускает просрочку в возмещении убытков, то с момента вступления в законную силу решения суда об их возмещении, если иной срок не предусмотрен в законе, на сумму убытков кредитор вправе начислить проценты согласно п. 1 ст. 395 ГК. Проценты начисляются и в том случае, если обязанность выплатить денежное возмещение устанавливается соглашением сторон (п. 23 Постановления ВС и ВАС N 13/14).

Кроме того, за банком сохраняется обязанность выполнить свое обязательство перед клиентом в натуре. Например, при необоснованном списании банк должен вернуть неправильно списанные и перечисленные средства на счет клиента.

Согласно п. 8 Постановления ВАС N 5 при просрочке исполнения платежного поручения клиент вправе до момента списания денежных средств с корреспондентского счета банка плательщика отказаться от исполнения данного поручения (отозвать поручение) и потребовать восстановления непереведенной суммы на его счете.

3. За иные правонарушения банка, не предусмотренные ст. 856, ответственность наступает согласно ст. 31 Закона о банках - в форме неустойки в размере ставки рефинансирования ЦБ РФ (п. 20 Постановления ВС и ВАС N 13/14). К таким нарушениям можно отнести, например, несвоевременное списание денежных средств со счета, неправильное зачисление денежных средств (ошибочное зачисление на иной счет, чем предполагал клиент) и др.

Кроме того, законом может быть предусмотрена ответственность банка за отдельные правонарушения (например, ст. 866 ГК и др.). Так, согласно ст. 60 НК за неисполнение или ненадлежащее исполнение банком обязанности по перечислению налогов и сборов налогоплательщика в бюджетную систему банк несет ответственность, предусмотренную налоговым законодательством, а при неоднократном нарушении в течение одного календарного года налоговый орган может обратиться в ЦБ РФ с ходатайством об аннулировании лицензии на осуществление банковской деятельности.

4. Как лицо, осуществляющее предпринимательскую деятельность, банк не может быть освобожден от ответственности за неисполнение или ненадлежащее исполнение своих обязательств вследствие нарушения своих обязательств контрагентами банка, например, организацией почтовой связи или иной службой связи. В данных случаях также не применяются правила об ограниченной ответственности (ст. 400 ГК, п. 9 Постановления ВАС N 5).

Судебная практика по статье 856 ГК РФ

Установив указанные обстоятельства, руководствуясь положениями статей 395, 856, 866 Гражданского кодекса Российской Федерации, суды пришли к выводу о том, что неисполнение банком распоряжения клиента по счету является основанием для начисления процентов за пользование чужими денежными средствами.

Доводы жалобы выводы судов не опровергают, не подтверждают существенных нарушений норм материального права и норм процессуального права, повлиявших на исход дела, и не являются достаточным основанием для пересмотра судебных актов в кассационном порядке. По существу доводы жалобы направлены на переоценку доказательств по делу и установленных фактических обстоятельств, что не входит в полномочия суда при кассационном производстве.

За ненадлежащее совершение операций по счету (в том числе необоснованное списание денежных средств) банк несет ответственность (статьи 393, 856 ГК РФ).

В банке может быть открыт специальный счет для формирования собственниками помещений в многоквартирном доме фонда капитального ремонта этого дома. Правоотношения по данному счету регулируются нормами ГК РФ с особенностями, установленными ЖК РФ. Денежные средства, внесенные на специальный счет, используются на цели, указанные в статье 174 ЖК РФ. По решению собственников помещений владельцем счета может быть определена управляющая организация, осуществляющая управление многоквартирным домом на основании договора управления (части 3 - 5 статьи 170, статья 175 ЖК РФ).

Исследовав и оценив представленные доказательства по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации, руководствуясь положениями статей 15, 309, 310, 845, 847, 848, 854, 856 Гражданского кодекса Российской Федерации, Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности", Федерального закона от 06.04.2011 N 63-ФЗ "Об электронной подписи", Положением о правилах осуществления перевода денежных средств, утвержденного Банком России 19.06.2012 N 383-П, суды пришли к выводу о недоказанности наличия оснований для привлечения ответчика к ответственности в виде возмещения убытков, противоправности действий ответчика, причинно-следственной связи между его действиями и наступившими для истца последствиями, что явилось основанием для отказа в удовлетворении иска.

Разрешая спор, суды руководствовались положениями статей 15, 393, 845, 847, 854, 856 Гражданского кодекса Российской Федерации, статьи 5, пункта 2 статьи 63, пункта 1 статьи 81, пункта 1 статьи 94, пункта 2 статьи 95, пункта 1 статьи 126, пункта 2 статьи 134 Закона о банкротстве, с учетом разъяснений, изложенных в пунктах 1, 2 и 5 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 06.06.2014 N 36 "О некоторых вопросах, связанных с ведением кредитными организациями банковских счетов лиц, находящихся в процедурах банкротства".

Руководствуясь статьями 309, 310, 845, 851, 856, 866, 1102 Гражданского кодекса Российской Федерации, положениями Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности", исследовав и оценив представленные по делу доказательства по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации, суды установили наличие оснований для взимания банком дополнительного вознаграждения за перечисление денежных средств физическому лицу со счета истца на основании его платежного поручения, по форме и содержанию соответствовавшего банковским правилам.

При рассмотрении заявления суды руководствовались статьями 198, 201 Арбитражного процессуального кодекса, статьями 309, 421, 422, 452, 845, 854, 856 Гражданского кодекса Российской Федерации, пунктами 9, 16, 21 статьи 5 Федерального закона от 21.12.2013 N 353-ФЗ "О потребительском кредите (займе)", статьями 1, 4 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей", положениями Федерального закона от 02.12.1990 N 395-1 "О банках и банковской деятельности".

В силу статьи 856 Гражданского кодекса Российской Федерации проценты начисляются на неправомерно списанную сумму и не зачтены с ней.

Вина в предпринимательских отношениях не является основанием ответственности (пункт 3 статьи 401 Гражданского кодекса Российской Федерации).

Оценив представленные доказательства в их совокупности и взаимной связи по правилам статьи 71 АПК РФ, руководствуясь положениями статей 393, 855, 856, 859 Гражданского кодекса Российской Федерации, статьями 7, 8, 70 Федерального закона от 02.10.2007 N 229-ФЗ "Об исполнительном производстве", постановлением Пленума Верховного Суда Российской Федерации от 24.03.2016 N 7 "О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств", постановлением Пленума Высшего Арбитражного Суда Российской Федерации от 19.04.1999 N 5 "О некоторых вопросах практики рассмотрения споров, связанных с заключением, исполнением и расторжением договоров банковского счета", суды пришли к выводу об отсутствии вины ответчика ввиду того, что частичное списание денежных средств со счета должника произведено ответчиком в соответствии с требованиями действующего законодательства в порядке очередности, истцом не представлено доказательств возможности исполнения в полном объеме спорного исполнительного листа, действиями ответчика истцу не причинен вред в виде утраты возможности исполнения исполнительного листа и права на получение присужденных в пользу истца денежных средств, поскольку на момент его возвращения исполнительный лист являлся действующим и в дальнейшем мог быть предъявлен истцом для последующего исполнения.

Оценив представленные доказательства в их совокупности и взаимной связи по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации, учитывая, что вступившим в законную силу судебным актом по делу N А46-24930/2017 признан незаконным отказ банка от исполнения распоряжений клиента и на банк возложена обязанность перечислить удержанные денежные средства с отдельного счета истца на счета их получателей, руководствуясь положениями статей 845, 849, 856 Гражданского кодекса Российской Федерации, Федеральным законом от 29.12.2012 N 275-ФЗ "О государственном оборонном заказе", суды пришли к выводу о наличии оснований для взыскания за удержание денежных средств процентов, предусмотренных статьей 395 ГК РФ, удовлетворив иск в части.

Оценив представленные доказательства в их совокупности и взаимной связи по правилам статьи 71 Арбитражного процессуального кодекса Российской Федерации, руководствуясь положениями статей 15, 393, 845, 847, 848, 849, 854, 856 Гражданского кодекса Российской Федерации, статьей 8 Федерального закона от 27.06.2011 N 161-ФЗ "О национальной платежной системе", пунктами 1.24, 2.3 положения Центрального Банка Российской Федерации от 19.06.2012 N 383-П "О правилах осуществления перевода денежных средств", учитывая условия договора о расчетно-кассовом обслуживании от 23.05.2014, договора на обслуживание по системе "Альфа-Бизнес Онлайн", суд первой инстанции сделал вывод о недоказанности наличия совокупности обстоятельств, влекущих возможность привлечения ответчика к ответственности в виде возмещения убытков, связанных с неисполнением (ненадлежащим исполнением) банком обязательств по договору банковского счета, исходя из отсутствия вины, причинно-следственной связи и противоправного поведения ответчика в понесенных истцом убытках.

Оценив представленные в материалы дела доказательства в порядке статьи 71 АПК РФ, руководствуясь статьями 8, 11, 12, 15, 393, 310, 845, 856 Гражданского кодекса Российской Федерации, статьями 197, 198, 320 АПК РФ, положениями Федерального закона от 02.10.2007 N 229-ФЗ "Об исполнительном производстве" (далее - Закон N 229-ФЗ), суды установили, что исполнительный лист от 28.12.2015 серии ФС N 007176296 содержал все необходимые данные, предусмотренные статьей 13 Закона N 229-ФЗ и выдан именно в рамках дела N А40-83841/2013 на основании вступившего в законную силу решения арбитражного суда от 29.09.2015.

Данный отчет содержит анализ судебной практики по гражданским делам по спорам, связанным с понуждением к заключению или исполнению договора банковского счета.

Отчет был подготовлен экспертами департамента по правовым вопросам компании RTM Group.

Методика

В целях подготовки настоящего отчета проанализированы данные из опубликованных актов судов общей юрисдикции и арбитражных судов РФ.

Анализ судебной практики проведен по данным, доступным по состоянию на 01.09.2021.

Статистика основывается исключительно на анализе судебных актов. При этом акты, изготовленные до 01.01.2020 или измененные после 01.09.2021, в общую статистику не включены.

В общую статистику судебных актов вошли решения, определения, постановления арбитражных судов и судов общей юрисдикции.

Дела были проанализированы и включены в статистику исследования на основе следующих критериев:

- В судебном акте по делу имеются ссылки на нарушение статей 845, 846, 848, 859 Гражданского кодекса РФ (отдельно или в совокупности)

- Принадлежность к одной из следующих категорий споров:

- о признании незаконным отказа ответчика (Банка) в заключении договора банковского счета;

- о признании действий Банка незаконными (установление ограничений в обслуживании банковского счета; блокировка дистанционного банковского обслуживания; неправомерный отказ в исполнении платежного поручения; неправомерный отказ в проведении операции и пр.);

- о взыскании неосновательного обогащения;

- по искам, хотя и не подпадающим под вышеперечисленные категории, но относящимся по предмету к спорам, связанным с понуждением к заключению или исполнению договора банковского счета (ДБС).

Каждое дело проанализировано экспертами RTM Group на предмет соответствия критериям. Составлен общий реестр дел с выделением следующих атрибутов:

- Категория спора;

- Номер дела;

- Дата решения;

- Суд;

- Арбитражный округ;

- Истец;

- Ответчик;

- Сумма иска;

- Исход рассмотрения;

- Результат обжалования.

Цель исследования

Провести обобщение судебной практики за 2020 год и сформировать основные правовые позиции судей по спорам, связанным с отказом в банковском обслуживании (понуждением к заключению или исполнению договора банковского счета), а также выявить наиболее типичные случаи отказа банков (кредитных организаций) в заключении договора банковского счета и/или одностороннего отказа от исполнения ДБС.

Настоящий отчет является сокращенной версией и может быть использован неограниченным кругом лиц в научных, учебных, практических, полемических целях.

В случае использования данных из отчета третьими лица обязательна ссылка на источник.

Основная часть

Обзор статистических данных

Рассмотренные экспертами компании RTM Group судебные дела связаны с разрешением споров по искам клиентов (реальным или потенциальным) к банкам, которые по тем или иным основаниям, отраженным в настоящем исследовании, отказали в банковском обслуживании или иным образом злоупотребили своими правами, что противоречит законодательно определенным правилам заключения и исполнения договора банковского счета. Инициаторами (истцами) обращения в суд в 95% случаев выступали клиенты Банков.

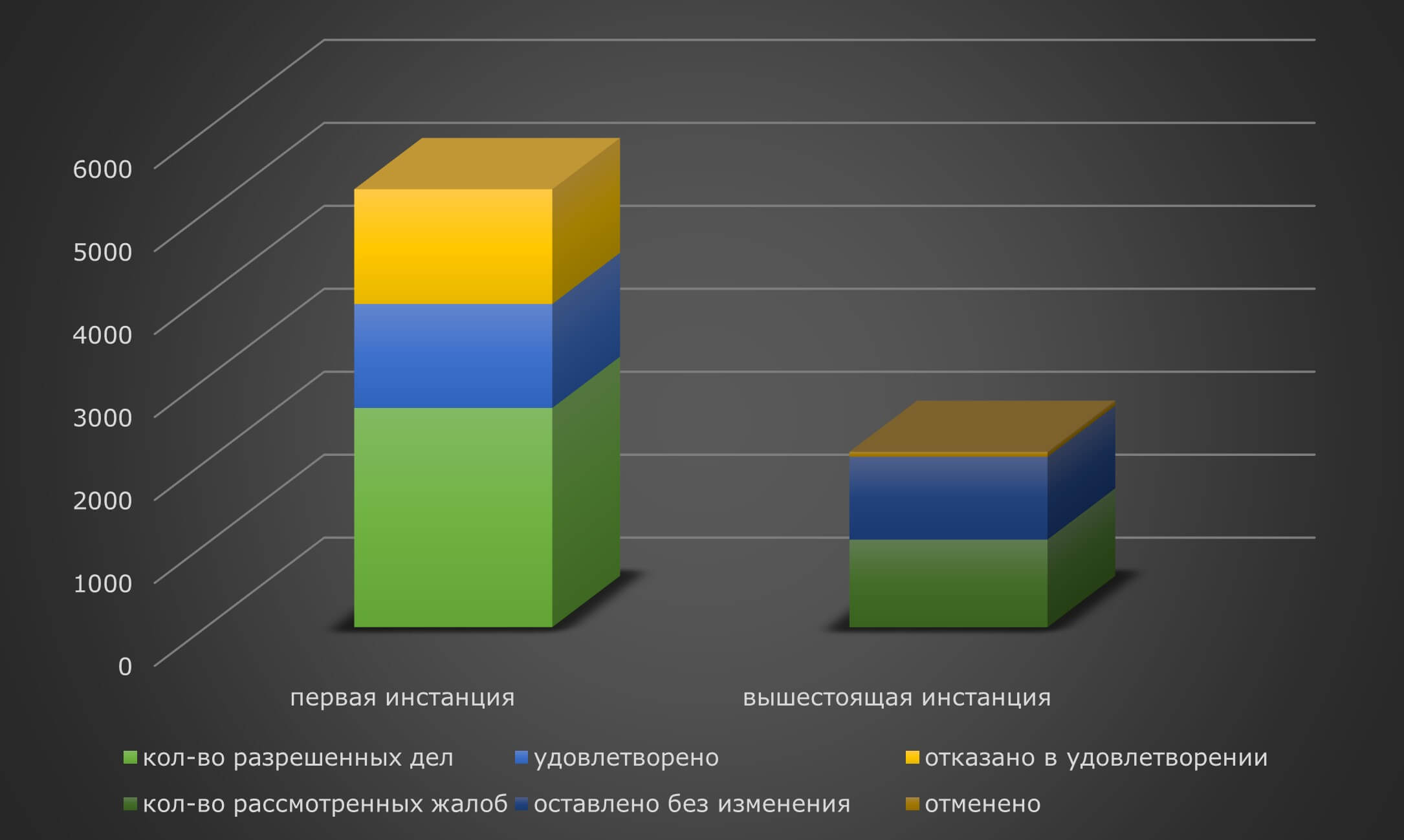

Итак, из совокупного числа судебных актов (9 727) по спорам, связанным с банковским обслуживанием, арбитражными судами и судами общей юрисдикции рассмотрено 2 645 дел по искам клиентов/потенциальных клиентов к банкам, из которых удовлетворены 1 253 дел, отказано в удовлетворении по 1383 делам, приняты иные решения – 9. При этом, сторонами (или одной из сторон) по делу обжаловано 1 045 решений, но только 59 актов отменены вышестоящими судами.

Исходы рассмотрений представлены на рис.2:

![Исходы рассмотрений]()

По предметному составу требования истцов распределились в следующем порядке, рис.3:

![Категории гражданских споров]()

Рисунок 3. Категории гражданских споров

Примеры из исследованных судебных решений

Категория: о понуждении (обязании) банка к заключению договора банковского счета

В деле № А40-164933/2019 Арбитражный суд г. Москвы обязал ответчика (банк) заключить договор с истцом (ООО). Суд в решении указал на немотивированность и необоснованность причины отказа банка от заключения договора.

Таким образом, суды, разрешая исковые требования о понуждении кредитных организаций к заключению договора банковского счета, требуют от ответчиков представления достаточных оснований для принятия ими решений об отказе от заключения такого договора. Суды неоднократно обращали внимание на обязанность банка заключить ДБС с клиентом на предусмотренных банком условиях после проверки правоспособности (дееспособности) клиента и прохождения идентификации.

Категория: о признании незаконным решения банка/действий банка

В делах данной категории наиболее частыми являются следующие требования клиентов банка:

- об устранении препятствий в пользовании расчетным счетом/снятии всех ограничений по расчетному счету;

- о восстановлении доступа к системе дистанционного банковского обслуживания;

- о признании незаконными действий банка по отказу в проведении операций по банковскому счету;

- о признании незаконным отказа банка в проведении операции на основании платежного поручения;

- о взыскании убытков в связи с ненадлежащим исполнением банком обязательств по договору банковского обслуживания;

- о признании кредитного договора (включающего элементы договора банковского счета) ничтожным.

Ремарка: кредитная организация могла бы избежать привлечения ее к гражданско-правовой ответственности, если бы ходатайствовала перед судом о назначении судебной компьютерно-технической экспертизы по проверке достоверности платежных поручений и выписок банка.

Резюмируя судебную практику о признании незаконным решения банка/действий банка по договорам банковского счета, стоит отметить неоднозначный подход судей к разрешению таких споров. В одних случаях суды встают на сторону банков, признавая их право ограничивать банковское обслуживание самостоятельно, с соблюдением требований внутренних нормативных актов, в других – считают, что банки не должны давать оценку хозяйственной деятельности клиента, их контроль должен строиться на формальных критериях по документам, представленных клиентом по запросу банка.

Категория: о взыскании неосновательного обогащения

Неосновательное обогащение на стороне банка, как правило, возникает в результате неправомерного списания банком комиссии за совершение банковских операций. За 2020 год с банков (кредитных организаций) взыскано в пользу клиентов 71 667 612 рублей неосновательного обогащения и начисленных на сумму задолженности процентов за пользование чужими денежными средствами.

В деле № А10-2954/2020 истец (ИП) обратился в Арбитражный суд Республики Бурятия с иском к ответчику (банк) о взыскании 110 326 руб. 10 коп. неосновательного обогащения, образовавшегося в результате незаконного взимания комиссий за перечисления денежных средств. Разрешая дело, Арбитражный суд Республики Бурятия установил, что между истцом и ответчиком заключен ДБС. Ответчик по поручению истца произвел перевод денежных средств со счета истца, как индивидуального предпринимателя, на его же счет как физического лица и удержал дополнительную комиссию. Суд не согласился с позицией ответчика, указал, что право банка на одностороннее изменение тарифов не должно нарушать разумный баланс прав и обязанностей сторон. Иск был удовлетворен, решением от 28.12.2020 с банка взысканы 110 326 руб. 10 коп. неосновательного обогащения, 32 457 руб. 96 коп. процентов за пользование чужими денежными средствами.

В деле № А43-29227/2019 Арбитражный суд Нижегородской области, удовлетворяя исковые требования ООО (клиента банка), применил ст. 331 ГК РФ, указав на недопустимость установления банком тарифов в одностороннем порядке, между сторонами не было достигнуто согласия о возможности применения мер ответственности за определенные нарушения.

В деле № А43-38490/2019 Арбитражный суд Нижегородской области признал действия банка (ответчика) по одностороннему повышению тарифа за перечисление денежных средств со счета ИП на счет физического лица законными, так как правилами банка предусмотрено право банка регулировать размеры применяемых им тарифов (комиссий) в зависимости от назначения счета.

Апелляционная инстанция, отменяя решение суда первой инстанции и отказывая в иске, исходила из надлежащей процедуры идентификации и аутентификации клиента (идентификация — на основании номера клиента, сформированного банком; аутентификация — с помощью пароля клиента и/или средств подтверждения), а также равнозначности средств подтверждения поручения клиента, имеющего равную юридическую силу аналогичным по смыслу документам на бумажном носителе, подписанном собственноручной подписью клиента.

Анализ судебной практики о взыскании с кредитных организаций неосновательного обогащения показал, что суды чаще удовлетворяют требования клиентов, квалифицируя условие банка по установлению в одностороннем порядке дополнительной комиссии, либо комиссии в повышенном размере, как меру ответственности клиента, условия применения которой закреплены в Гражданском кодексе РФ.

Категория: о взыскании задолженности по договору банковского счета

По данной категории дел суды рассматривали исковые требования банков о взыскании с клиентов задолженности, возникшей в результате:

- неоплаты расчетно-кассовых услуг по договору — конструктору,

- неоплаты по комиссиям и транзакционным продуктам;

- возврата суммы задолженности по кредитному договору, в рамках которого клиенту открыт банковский счет для размещения установленной договором суммы.

Суды такие требования удовлетворяли, так как банки представляли документы-основания, подтверждающие возникновение долга.

Выводы с учетом опыта RTM Group

Изучая судебные дела по заданной тематике исследования, мы обобщили практический материал и определили основные случаи отказа банков (кредитных организаций) в заключении договора банковского счета, а также случаи одностороннего отказа от исполнения ДБС, синтезировали спектр ключевых позиций судов при разрешении ими споров, регулируемых нормами действующего законодательства о правилах заключения и исполнения договора банковского счета.

Распространенные случаи отказа банкА в обслуживании клиента (в заключении или исполнении договора банковского счета):

Ключевые позиции судОВ при рассмотрении споров, возникШих при отказе кредитной организации от заключения/исполнения договора банковского счета

Эксперты RTM Group рекомендуют учитывать перечисленные ключевые позиции судов, прежде всего для того, чтобы сформировать выигрышную правовую позицию по делу и успешно защитить свои права как в досудебном порядке, так и в суде.

RTM Group

RTM Group — группа экспертных и юридических компаний, специализирующихся на правовых и нормативно-технических вопросах в области информационных технологий и информационной безопасности.

В RTM Group работает Центр судебных экспертиз, проводящий нормативные и нормативно-технические экспертизы, а также правовое подразделение, осуществляющее сопровождение клиентов при возникновении конфликтов, включая судебные, в области реализации банковской деятельности.

Компании группы обладают необходимыми лицензиями ФСТЭК России и ФСБ России.

Сотрудники компаний имеют большой опыт экспертной, а также правовой работы и специализируются на проведении следующих видов работ:

- Помощь в разрешении споров, управлении рисками, ответные действия на заявления о злоупотреблении данными;

- Подготовка судебных и досудебных экспертиз по вопросам информационных технологий, информационной безопасности и защиты информации;

- Проведение исследований о соответствии IT-проекта требованиям законодательства (или правовой аудит);

- Сопровождение IT-проекта (подготовка и согласование документов/договоров, положений и т.п.);

- Структурирование и систематизация бизнес-процессов IT-компаний;

- Помощь в выборе договорных конструкций для реализации IT-проекта;

- Помощь в выборе подходящего режима налогообложения с учетом условий реализации IT-проекта;

- Оформление трудовых отношений с работниками, создающими объекты интеллектуальной собственности;

- Обеспечение безопасности интеллектуальной собственности;

- Минимизация рисков судебных претензий;

- Защита интересов клиента в суде, максимально возможное снижение штрафа, неустойки;

- Представление интересов по обжалованию решений и действий Роскомнадзор, ИФНС, УФАС, прокуратуры, полиции и иных контролирующих органов;

- Сопровождение при проверках контролирующих органов, предоставление мотивированных пояснений.

Эксперты компании обладают признанными Национальными и Международными сертификациями, такими как CISA, CISM, CISSP, СТО БР ИББС, 27001 и пр.

RTM Group является первым на российском рынке исполнителем судебных нормативно-технических экспертиз в области информационных технологий и информационной безопасности.

Читайте также: