Учет безвозмездного имущества 2021

Обновлено: 19.05.2024

На сайте Госкомимущества в новой редакции изложены разъяснения по применению норм законодательства при приеме-передаче имущества на безвозмездной основе.

Рассмотрим, что изменилось в разъяснениях по сравнению с их прежней редакцией, датированной 2019 годом.

Раздел I разъяснений Госкомимущества

Прежде всего, в новых разъяснениях из раздела I исключены все отсылки на нормы Указа N 294, срок действия которого истек 14.11.2019.

Как и ранее, в разъяснениях отмечено, что распоряжение госимуществом, включая его приобретение в госсобственность, осуществляется в соответствии с Указом N 169 . Вместе с тем теперь уточнено, что при безвозмездном приобретении имущества в коммунальную собственность необходимо руководствоваться соответствующим решением местного Совета депутатов .

Указано, что при подготовке проектов решений о распоряжении имуществом, находящимся в собственности Республики Беларусь, следует руководствоваться постановлением Совмина N 767 .

Сохранено с небольшой правкой разъяснение о том, что решение об отчуждении на безвозмездной основе из собственности Республики Беларусь, передаче без перехода права собственности движимого и недвижимого имущества принимается на основании согласия принимающей стороны на приобретение такого имущества (письмо, приказ либо иное решение уполномоченного органа, принятое в соответствии с законодательством). В этом случае договоры о предоставлении безвозмездной (спонсорской) помощи, дарения (пожертвования) не заключаются. При этом добавлено, что в случае передачи движимого и (или) недвижимого имущества, находящегося в собственности Республики Беларусь, без перехода права собственности такое согласие должно быть предоставлено принимающей стороной, в чье хозяйственное ведение (оперативное управление) либо безвозмездное пользование передается госимущество, без согласования с вышестоящим органом управления, если иное не предусмотрено п. 5 Указа N 169, уставом организации или договором безвозмездного пользования .

Отмечено, что решение о приобретении на безвозмездной основе в собственность Республики Беларусь имущества принимается на основании согласия собственника на передачу такого имущества (письмо, приказ либо иное решение уполномоченного органа, принятое в соответствии с законодательством). Причем при передаче без перехода права собственности либо отчуждении в коммунальную собственность, а также приобретении в собственность Республики Беларусь движимого имущества, не относящегося к ОС, перечень документов для принятия такого решения законодательством не определен .

Предусмотрено, что при передаче на безвозмездной основе в госсобственность имущества, в том числе не относящегося к ОС, стороны вправе заключить договор безвозмездной передачи имущества. Передача осуществляется по акту приема-передачи. При этом договоры о предоставлении безвозмездной (спонсорской) помощи, дарения (пожертвования) не заключаются .

Раздел II разъяснений Госкомимущества

В разделе указано, что для целей налогообложения не признается реализацией безвозмездная передача имущества (работ, услуг), переданного и принятого в соответствии с законодательством, Республике Беларусь или ее административно-территориальным единицам в лице госорганов и иных юридических лиц . При этом разъяснено, что применительно к безвозмездной передаче имущества указанная норма означает, что передающая сторона не исчисляет НДС, когда соблюден порядок оформления приемки имущества в госсобственность, который регулируется нормами Указа N 169.

При безвозмездной передаче работ и услуг порядок принятия безвозмездно выполняемых работ, оказываемых услуг Республикой Беларусь или ее административно-территориальными единицами, подобный порядку для имущества, закрепленному Указом N 169, в законодательстве отсутствует. Поэтому передача работ, услуг на основании договора безвозмездной (спонсорской) помощи не может рассматриваться в качестве передачи работ, услуг в соответствии с законодательством Республике Беларусь или ее административно-территориальным единицам. Следовательно, безвозмездное выполнение (оказание) на основании договора безвозмездной (спонсорской) помощи работ (услуг) облагается НДС в общеустановленном порядке.

При безвозмездной передаче имущества (работ, услуг) бюджетным организациям здравоохранения, образования, культуры, физкультуры и спорта следует руководствоваться подп. 2.5.5 ст. 115 НК как специальной нормой, определяющей конкретных получателей при такой безвозмездной передаче, и, соответственно, при определении налоговых вычетов применять норму подп. 24.9 ст. 133 НК.

Раздел III разъяснений Госкомимущества

О.Я. Решетова,

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению в бюджетных организациях

ВОПРОС

Как в бухгалтерском учете правильно оформить безвозмездную передачу материальных запасов (сч. 105) от бюджетной организации в казенную?

Безвозмездную передачу материальных запасов оформите:

- накладной на отпуск материалов (материальных ценностей) на сторону (ф. 0504205);

- или актом о приеме-передаче объектов нефинансовых активов (ф. 0504101) - если установите соответствующий порядок применения именно этого документа в своей учетной политике.

Безвозмездную передачу материальных запасов от бюджетной организации в казенную отразите проводкой:

Дебет 0.401.20.241 Кредит 0.105.ХХ.44Х - переданы материальные запасы.

ОБОСНОВАНИЕ

Передача материальных запасов в рамках внутриведомственных расчетов оформляется накладной на отпуск материалов (материальных ценностей) на сторону (ф. 0504205) (Приложение N 5 к Приказу Минфина России N 52н).

Кроме этого, учреждение в рамках формирования учетной политики вправе установить порядок применения акта о приеме-передаче объектов нефинансовых активов (ф. 0504101) при безвозмездной передаче материальных запасов в рамках внутриведомственных расчетов (Приложение N 5 к Приказу Минфина России N 52н).

В учете бюджетных учреждений безвозмездную передачу материальных запасов от бюджетной организации в казенную отразите проводкой (пункт 37 Инструкции № 174н):

Дебет 0.401.20.241 Кредит 0.105.ХХ.44Х - переданы материальные запасы.

Безвозмездную передачу материальных запасов учреждение может осуществлять в рамках расчетов между головным учреждением и обособленными подразделениями, передачи государственным и муниципальным учреждениям, другим организациям.

В бухгалтерском (бюджетном) учете безвозмездную передачу материалов отразите в расходах текущего финансового года или как результат внутриведомственной передачи.

В налоговом учете убыток от безвозмездной передачи налоговую базу по налогу на прибыль не уменьшает.

1. Как отразить в бухгалтерском (бюджетном) учете безвозмездную передачу материалов

Бюджетные и автономные учреждения особо ценное движимое имущество, которое находится у них в оперативном управлении, а казенные учреждения все свое имущество, закрепленное за ними собственником, могут безвозмездно передавать только с разрешения главного распорядителя бюджетных средств (вышестоящего органа), а также (в отдельных случаях) - с разрешения органа по управлению государственным (муниципальным) имуществом.

Безвозмездную передачу материальных запасов осуществляйте по их фактической стоимости.

Безвозмездную передачу материальных запасов оформите:

- накладной на отпуск материалов (материальных ценностей) на сторону (ф. 0504205);

- или актом о приеме-передаче объектов нефинансовых активов (ф. 0504101) - если установите соответствующий порядок применения именно этого документа в своей учетной политике.

В бухгалтерском (бюджетном) учете безвозмездную передачу материалов отразите следующими записями:

Списана стоимость материальных запасов при передаче органу власти, государственным и муниципальным учреждениям

Пункт 37 Инструкции N 174н

Списана стоимость материальных запасов при передаче организациям, за исключением государственных и муниципальных

1 Применяются соответствующие код группы и код вида синтетического счета.

2 Применяется соответствующая подстатья КОСГУ.

О.Я. Решетова,

автор ответа, консультант Аскон по бухгалтерскому учету и налогообложению в бюджетных организациях

Бухучет, налогообложение, ФСБУ, отчетность за 2021 год

Поможем не забыть сделать главное

Посмотрите актуальные чек-листы для бухгалтера, специалиста по кадрам и юриста.

Договор безвозмездного пользования имуществом регулирует отношения между (ст. 689 ГК РФ):

- ссудодателем (владельцем имущества) – предоставляет без оплаты свое имущество;

- ссудополучателем (пользователем) – использует его и возвращает по окончании договора в состоянии, в котором получил, с учетом нормального износа.

Безвозмездное пользование для ссудодателя

Передача права пользования имуществом облагается НДС (Определение ВС от 23.08.2019 N 303-ЭС19-13105).

Организация-ссудодатель должна исчислить НДС с данной услуги (пп. 1 п. 1 ст. 146 НК РФ).

Сумма, на которую следует начислить НДС, определяется, исходя из рыночных цен (без НДС) на аренду аналогичного имущества в сопоставимых экономических условиях (п. 2 ст. 154 НК РФ).

Расходы по содержанию в т. ч. амортизационные отчисления имущества, переданного в пользование безвозмездно, ссудодателю признать нельзя (ст. 252 НК РФ, п. 2 ст. 322 НК РФ)

Амортизация в НУ перестает начисляться с 1 числа месяца, следующего за месяцем передачи имущества (п. 6 ст. 259.1 НК РФ).

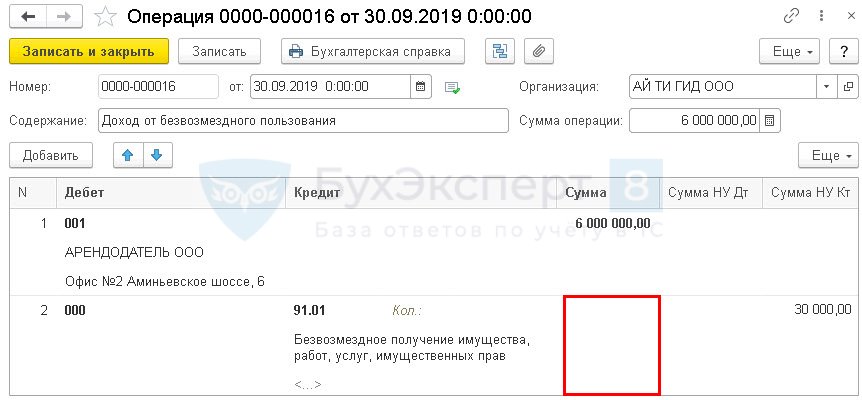

Безвозмездное пользование в 1С

ОС и НМА – Амортизация ОС – Параметры амортизации ОС –Изменение состояния ОС .

Безвозмездное пользование у ссудополучателя

Ссудополучатель по договору ссуды безвозмездного пользования имуществом:

- БУ – доходов не получает (п. 2 ПБУ 9/99);

- НУ – признает внереализационные доходы (п. 8 ст. 250 НК РФ).

Расходы, связанные с исполнением договора ссуды, в т. ч. по содержанию полученного имущества, можно признать в целях налога на прибыль при условии, что расходы (ст. 252 НК РФ):

- экономически оправданы;

- документально подтверждены.

Организация-ссудополучатель определяет размер доходов, исходя из рыночных цен на аренду аналогичного имущества. Оценка доходов должна быть подтверждена документально или независимой экспертизой.

Оценка дохода не должна быть ниже (п. 8 ст. 250 НК РФ):

- остаточной стоимости – по амортизируемому имуществу;

- затратам на приобретение или производство – по прочему имуществу.

Безвозмездное пользование в 1С

Операции – Бухгалтерский учет – Операции, введенные вручную .

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Минфин России в Письме от 27.08.2019 N 03-03-07/65526 указал на важный..

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Изменения в 2021-2022 году, о которых нужно знать бухгалтеру

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Практический переход на ФСБУ 25 в 1С - Часть 1

Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

Спасибо огромное за такой полезный семинар! Тема для нас бухгалтеров очень важная, материал разобран по полочкам, Мариной Аркадьевной проделана огромная работа. Ещё раз СПАСИБО.

Пожертвованием признается дарение вещи или права в общеполезных целях (ст. 582 ГК РФ). В качестве пожертвований могут выступать как денежные средства, так и иные объекты имущества. С 01.01.2019 доходы в виде пожертвований отражаются в бухгалтерском учете по‑новому. Об этом и не только расскажем в статье.

Х арактерной чертой пожертвований является их безвозмездность. На принятие пожертвования не требуется чьего‑либо разрешения или согласия.

При пожертвовании имущества юридическим лицам жертвователь вправе установить условие об использовании такого имущества по определенному назначению. В этом случае организация, принимающая пожертвование, должна вести обособленный учет всех операций по использованию пожертвованного имущества. Стоит отметить, что если использование имущества в соответствии с указанным жертвователем назначением невозможно (к примеру, вследствие изменившихся обстоятельств), то оно может быть использовано по другому назначению лишь с согласия жертвователя, а в случае смерти, ликвидации жертвователя – по решению суда (п. 3, 4 ст. 582 ГК РФ).

Использование пожертвованного имущества не в соответствии с обозначенным жертвователем назначением или изменение этого назначения с нарушением вышеприведенных правил дает право жертвователю, его наследникам или иному правопреемнику требовать отмены пожертвования (п. 3, 4 ст. 582 ГК РФ).

Договорные отношения.

При принятии пожертвования зачастую возникает вопрос: надо ли такие операции оформлять договором? Поскольку пожертвование – частный случай дарения, ГК РФ обязывает оформлять указанные операции письменно, если одновременно выполняются два условия:

1) одаряемый является юридическим лицом;

2) стоимость дара превышает 3 000 руб.

Исходя из этого, если стоимость дара больше 3 000 руб., передача пожертвования учреждению спорта должна быть оформлена письменно.

Кроме того, целесообразно оформлять письменный договор и в том случае, когда жертвователь установил условие об использовании пожертвованного имущества по определенному назначению. Наиболее простым способом зафиксировать такое назначение является его указание в договоре, подписанном обеими сторонами.

Во всех остальных случаях сделка по передаче пожертвования может быть совершена устно.

3

Возможность устной передачи пожертвований не распространяется на недвижимое имущество. При дарении недвижимости письменный договор оформляется в обязательном порядке, поскольку такой договор подлежит государственной регистрации (п. 3 ст. 574 ГК РФ).

Кроме того, важно отметить, что наличие письменного договора при принятии пожертвования (даже в тех случаях, когда его оформление необязательно) поможет правильно квалифицировать такие поступления в целях налогового учета и избежать претензий со стороны налоговых органов.

КОСГУ для учета пожертвований.

С 2019 года для отражения доходов в виде пожертвований применяются новые статьи КОСГУ:

1) в части денежных поступлений:

2

Бухгалтерский (бюджетный) учет.

В бухгалтерском учете бюджетных (автономных) учреждений операции, связанные с поступлением пожертвования, отражаются в рамках приносящей доход деятельности – по коду вида финансового обеспечения (КВФО) 2. При этом денежные средства, поступившие в виде пожертвования, расходуются бюджетными (автономными) учреждениями самостоятельно.

С учетом новых статей (подстатей) КОСГУ для отражения доходов в виде пожертвования применяются и новые аналитические счета. Рассмотрим обновленные корреспонденции счетов по поступлению пожертвований.

Бюджетные (автономные) учреждения

Начислены доходы по договору пожертвования, предусматривающему условия о целевом расходовании средств

Начислены доходы при принятии пожертвования без условий по их использованию

Поступили денежные пожертвования учреждению

Зачислены суммы пожертвований в бюджет:

отражаются администратором доходов бюджета, осуществляющим полномочия по администрированию кассовых поступлений в бюджет

отражаются администратором доходов бюджета, осуществляющим отдельные полномочия по начислению и учету платежей в бюджет (на основании извещения (ф. 0504805) )

Списаны в доход текущего года суммы пожертвований при представлении жертвователю отчета о достижении целевых показателей

Приняты к учету объекты имущества (объекты нефинансовых активов), полученные в виде пожертвования, на основании договора, акта при-

ема-передачи (акта дарения), подтверждающих безвозмездность передачи жертвователем имущества и факт получения объектов

* Для казенных учреждений данная проводка применяется в части отражения безвозмездно полученного имущества. По нашему мнению, ее можно использовать и для отражения имущества, принятого в виде пожертвования.

7

Коммерческая фирма по договору пожертвования перечислила спортивной школе (бюджетное учреждение) на лицевой счет денежные средства в размере 100 000 руб. на ремонт спортивного зала. Согласно условиям договора школа обязана отчитаться в целевом использовании указанных средств. Кроме того, по этому же договору фирма безвозмездно передала спортивные тренажеры на сумму 50 000 руб. (иное движимое имущество).

В бухгалтерском учете данные операции отразятся следующим образом:

Начислены доходы в виде денежного пожертвования на основании заключенного договора

Поступили на лицевой счет школы денежные средства в виде пожертвования

Забалансовый счет 17

Отражены доходы текущего периода на основании отчета о целевом использовании средств пожертвования, предоставленного жертвователю

Приняты к учету спортивные тренажеры, поступившие в виде пожертвования

При принятии к учету пожертвованных объектов нефинансовых активов, стоимость которых не указана в договор пожертвования учреждениям, определяется их текущая оценочная стоимость на дату принятия к бухгалтерскому учету, признаваемая справедливой стоимостью названного объекта, увеличенная на стоимость услуг, связанных с их доставкой, регистрацией и приведением их в состояние, пригодное для использования. Порядок определения такой стоимости установлен п. 25 Инструкции № 157н.

Определение текущей оценочной стоимости нефинансового актива осуществляется методом рыночных цен на основании данных о сделках с аналогичным или схожим активом, совершенных без отсрочки платежа, и определяется в сумме денежных средств, необходимых при продаже (приобретении) указанных активов на дату принятия к учету.

Определение текущей оценочной стоимости в целях принятия к бухгалтерскому учету объекта нефинансового актива производится на основе цены, действующей на дату принятия к учету (оприходования) имущества, полученного безвозмездно, на данный или аналогичный вид имущества. Сведения о действующей цене должны быть подтверждены документально, а в случаях невозможности документального подтверждения – экспертным путем.

При определении текущей оценочной стоимости в целях принятия к бухгалтерскому учету объекта нефинансового актива комиссией по поступлению и выбытию активов, созданной в учреждении на постоянной основе, используются:

- данные о ценах на аналогичные материальные ценности, полученные в письменной форме от организаций-изготовителей;

- сведения об уровне цен, имеющиеся у органов государственной статистики, а также в средствах массовой информации и специальной литературе;

- экспертные заключения (в том числе экспертов, привлеченных на добровольных началах к работе в комиссии по поступлению и выбытию активов) о стоимости отдельных (аналогичных) объектов нефинансовых активов.

После получения данных о ценах на аналогичные либо схожие материальные ценности по объекту нефинансового актива (материальной ценности), отраженные на дату признания в условной оценке, комиссией учреждения осуществляется пересмотр балансовой (справедливой) стоимости такого объекта.

Налоговый учет.

В соответствии с п. 2 ст. 251 НК РФ при определении базы по налогу на прибыль не учитываются целевые поступления на содержание некоммерческих организаций и ведение ими уставной деятельности, поступившие безвозмездно на основании решений органов государственной власти и органов местного самоуправления и решений органов управления государственных внебюджетных фондов, а также целевые поступления от других организаций и (или) физических лиц и использованные указанными получателями по назначению. При этом налогоплательщики – получатели названных целевых поступлений обязаны вести раздельный учет доходов (расходов), полученных (понесенных) в рамках целевых поступлений.

К целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности относятся, в частности, пожертвования, признаваемые таковыми в соответствии с гражданским законодательством РФ (пп. 1 п. 2 ст. 251 НК РФ).

Из вышеприведенных норм законодательства следует, что для целей исчисления налога на прибыль организаций поступившие пожертвования вправе не учитывать только некоммерческие организации при условии, что такие пожертвования получены и использованы на общеполезные цели, совпадающие с уставными целями некоммерческой организации (письма Минфина РФ от 30.10.2018 № 03‑03‑06/3/77988, от 12.10.2018 № 03‑03‑06/3/73409).

Таким образом, в случае получения учреждением доходов в виде пожертвования, признаваемого таковым в соответствии с ГК РФ,

названные доходы не учитываются при формировании базы по налогу на прибыль организаций при соблюдении условий, установленных ст. 251 НК РФ, то есть такое пожертвование должно быть использовано по целевому назначению, а налогоплательщик – получатель пожертвования обязан вести раздельный учет доходов (расходов), полученных (понесенных) в рамках целевых поступлений (письма Минфина РФ от 30.10.2018 № 03‑03‑06/3/77988, 03‑03‑06/3/73409).

Пожертвования, полученные на содержание некоммерческих организаций и ведение ими уставной деятельности и использованные не по целевому назначению, включаются в состав внереализационных доходов и облагаются налогом на прибыль в общеустановленном порядке на основании п. 14 ст. 250 НК РФ.

Учреждения спорта имеют право получать пожертвования в виде как денежных средств, так и иного имущества. Принятие пожертвований, по нашему мнению, целесообразно оформлять письменным договором даже в тех случаях, когда законодательством данная обязанность не установлена (например, при пожертвовании движимого имущества стоимостью менее 3 000 руб.). Такой договор пожертвования учреждениям необходим при квалификации проверяющими полученного имущества как пожертвования, а также при закреплении условий его использования, установленных жертвователем. Кроме того, наличие договора позволит избежать претензий со стороны налоговых органов.

Для отражения доходов в виде пожертвований с 2019 года применяются новые статьи КОСГУ: 150, 160, 190 (вместо статьи 180). Названные статьи используются в разрезе видов поступлений (текущие и капитальные), а также источников поступлений (организации госсектора, иные организации, физические лица и т. д.).

С учетом новых кодов КОСГУ скорректирован и порядок отражения указанных доходов на аналитических бухгалтерских счетах.

В целях исчисления налога на прибыль учреждения имеют право не учитывать пожертвования на основании пп. 1 п. 2 ст. 251 НК РФ при соблюдении следующих условий:

Читайте также:

- Положен ли земельный участок ветерану боевых действий в ставропольском крае

- Порядок оформления результатов плановых рейдовых осмотров обследований земельных участков

- Как оформить завещание на земельный пай сельхозназначения

- Какая идеология тесно связывает принципы свободы и частной собственности

- Статья 42 особенности государственной регистрации права общей собственности на недвижимое имущество