Сколько первый взнос по ипотеке на дом

Обновлено: 03.05.2024

Когда пришло время приобретать жилье в ипотеку, я изучила массу источников и советовалась с опытными людьми. Я знала, что банк потребует первоначальный взнос и воспользовалась материнским капиталом. Поделюсь своим опытом и еще несколькими вариантами, которые можно использовать для первоначального взноса.

Какой нужен первоначальный взнос

До июля 2020 года минимальный размер первоначального взноса для покупки жилья в ипотеку составлял 20%. Теперь требования банков снизились до 15%.

Считается, если клиент смог накопить средства для первоначального взноса, он меньше склонен к просрочкам и невыплате долга. Чтобы мотивировать таких клиентов, банки предлагают наиболее выгодные условия кредитования, например, пониженную ставку.

Пониженная ставка работает сразу для нескольких программ ипотечного кредитования с господдержкой:

-

. Для молодых семей или владельцев земли с последующим строительством жилья в регионах Дальнего Востока. Ключевое условие — обязательная прописка.

-

. Для семей, имеющих двух и более детей либо ребенка-инвалида.

-

. Для любого гражданина РФ, независимо от семейного положения и наличия детей.

Накопить или одолжить

Накопить на первоначальный взнос по ипотеке сложно при невысокой зарплате. А при среднем заработке можно грамотно относиться к расходам и ежемесячно откладывать хотя бы небольшую сумму.

Пример: Если выделять по 10 000 рублей каждый месяц, через 4 года семья сможет сделать первоначальный взнос на покупку недвижимости стоимостью 3 000 000 рублей.

Чтобы меньше терять из-за инфляции, лучше хранить сбережения на накопительном счете с начислением процентов. Так откладываемая сумма будет расти на 3-8% в год, в зависимости от банка и счета, который вы откроете. Здесь деньги можно хранить на выбор: в рублях или в долларах и евро.

Контролировать расходы проще всего в мобильном приложении банка, услугами которого вы пользуетесь. Еще есть отдельные приложения для ведения расходов, они удобны, когда вы — клиент нескольких банков. Здесь важно увидеть, какие категории самые расходные, и отказаться от неважных покупок.

Когда накопить нереально, кто-то решается одолжить необходимую сумму у друзей или родных. В таком случае советую не идти против закона и оформить сделку: на сумму больше 10 000 рублей составляют долговую расписку.

В документе указывают предмет сделки, личные данные сторон, сумму цифрами и прописью, срок возврата и проценты за пользование деньгами. С долговой распиской можно обезопасить себя от лишних процентов и не испортить отношения с близкими людьми.

Использовать материнский капитал

Популярный и безопасный способ закрыть первый платеж по ипотеке — использование материнского капитала. Это государственная программа для поддержки семей с детьми. В 2021 году по госпрограмме выдают 483 882 рубля за рождение или усыновление первенца, за второго и каждого из последующих детей — 639 432 рубля.

Используя материнский капитал в качестве взноса, нужно выделить доли на всех детей в приобретаемой квартире. В будущем это усложнит ее дальнейший раздел или реализацию. Решать вопрос нужно через Пенсионный фонд России: до покупки, при оформлении и продаже.

В ПФР нужно обратиться в самом начале ипотечного процесса: здесь я получила справку о сумме остатка маткапитала — это обязательное требование банков. При этом не имеет значения, расходовались ли деньги со счета или нет.

Дальше выбрала банк с подходящими условиями по ипотеке, оставила на сайте заявку, а когда мне перезвонили из банка — проконсультировалась, как в моем случае оформить ипотеку.

Чтобы оформить ипотеку, я выбрала квартиру для покупки и собрала нужные документы:

- паспорт гражданина РФ;

- СНИЛС;

- справку о доходах;

- государственный сертификат на маткапитал;

- справку из пенсионного фонда об остатке средств материнского капитала.

Важно: Не все ипотечные программы предусматривают использование маткапитала. Об этом нужно заранее узнавать у специалистов выбранного банка.

После трех лет военный может воспользоваться накоплениями для внесения основного платежа. На этот момент на счете накопятся 800 000-900 000 рублей, это примерно 15-20% стоимости жилья в крупных городах. Государство продолжит ежемесячно выплачивать субсидии на погашение задолженности по ипотеке, пока заемщик несет службу.

Чтобы воспользоваться военной ипотекой, нужно проходить по следующим критериям:

- возраст — не менее 21 года;

- работа в военных структурах;

- участие в накопительной ипотечной системе (НИС) по 117-ФЗ не менее 3 лет (заявку на участие в НИС подают по месту службы).

- паспорт гражданина РФ;

- свидетельство, подтверждающее право участника НИС на целевой жилищный займ;

- военное удостоверение.

Взять потребительский кредит или заложить недвижимость

Чтобы быстро получить деньги для первоначального взноса, можно оформить заем в банке, микрофинансовых организациях или у частных кредиторов.

Частные кредиторы и микрофинансовые организации требуют высокую ставку по займам: 0,1-1% в сутки. Сюда идут в крайних случаях. Хотя на первый взгляд условия заманчивы: для оформления кредита нужен минимальный пакет документов, а решение по займу озвучивают в день обращения.

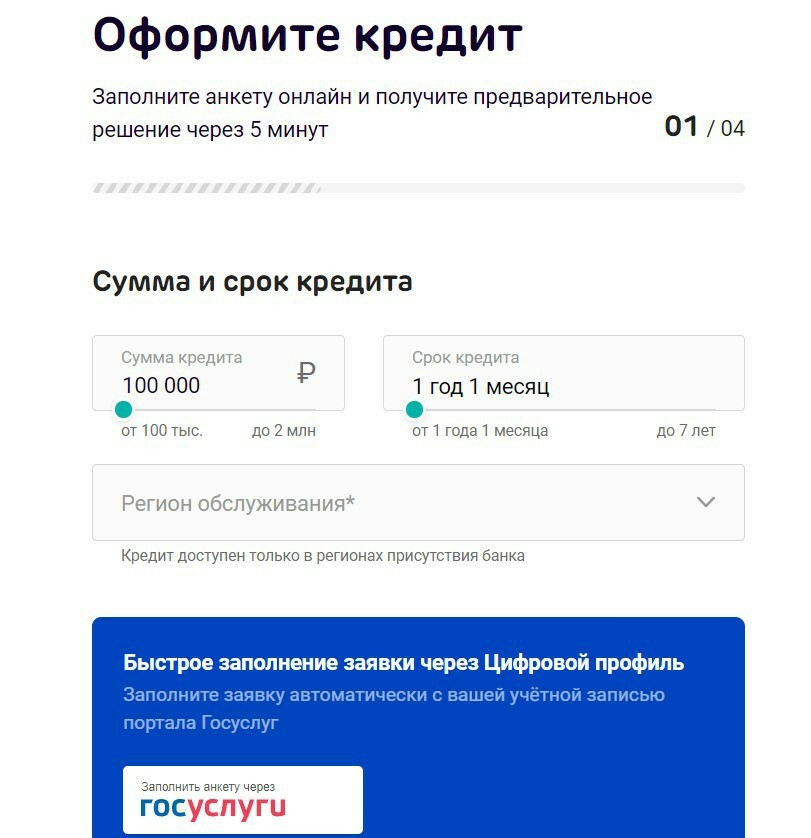

В банке ставка по займу зависит от его требований, уровня дохода и кредитной истории клиента. В среднем это 12-28% годовых. Чтобы оформить потребительский кредит, нужно подать предварительную заявку: в банк можно не идти, на официальном сайте есть специальная форма.

В заявке на кредит нужно выбрать сумму и срок кредита. Система автоматически посчитает график внесения обязательных платежей

Когда банк одобрит обращение, понадобятся следующие документы:

- паспорт;

- справка о доходах по форме банка;

- СНИЛС;

- заверенная копия трудовой книжки.

Еще один способ быстро получить деньги — оформить ипотеку под залог недвижимости: квартиры, частного дома, апартаментов, земельного участка или гаража. При этом есть обязательные условия:

- недвижимость должна находиться в собственности потенциального заемщика;

- в залоговом помещении не должны быть прописаны несовершеннолетние лица;

- объект не должен быть в ветхом, аварийном состоянии, подлежащим к сносу;

- сумма кредитования не превышает 60-70% оценочной стоимости залоговой недвижимости, то есть кредитных денег должно хватить на первоначальный взнос приобретаемого жилья.

- паспорт гражданина РФ;

- справка о доходе;

- свидетельство о собственности на предмет залога;

- основание возникновения права собственности;

- нотариальное согласие супруга на заключение кредитного договора с залогом недвижимости.

Коротко: где найти деньги для первоначального взноса

Если накопить деньги на первоначальный взнос по ипотеке затруднительно, лучший способ — воспользоваться льготными программами господдержки. Однако не все семьи соответствуют требуемым условиям. Придется попросить в долг необходимую сумму у родственников.

В ипотеку покупают не только квартиры, но и частные дома с земельным участком и под загородные коттеджи. С наступлением пандемии спрос на такой вид кредитования вырос еще сильнее, чем в предыдущие годы. Специалисты сервиса Бробанк знают как оформить ипотеку на дом и что для этого нужно.

| Макс. сумма | 30 000 000 Р |

| Ставка | 9.49% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 30% |

| Возраст | 21-65 лет |

| Решение | 5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 7.89% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 6,54% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 7.4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 5.9% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 3,2% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | До 3 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 5,79% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 60 000 000 Р |

| Ставка | От 7.4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4.84% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 6.54% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

Статьи об ипотеке

Особенности ипотеки на дом

Ипотечный кредит – это оформление займа у банка с целью приобретения жилой недвижимости, где гарантией возврата задолженности служит купленный дом. Если вы не будете выплачивать долг, банк продаст залог и вернет выданные деньги и проценты.

В качестве залогового имущества можно оформить не только приобретаемое в ипотеку жилье, но и ту недвижимость, которая уже принадлежит заемщику. Например, у вас есть квартира, но вы хотите приобрести частный дом. Тогда в залог можно оформить квартиру, которая уже находится в собственности. Но помните, что банк заранее оценит предмет залога, чтобы он был сопоставим по стоимости сумме выданного займа.

Государство запускает программы, по которым некоторые категории граждан могут оформить льготную ипотеку по сниженной процентной ставке в 3-7%. Если права на льготы нет, процентные ставки могут доходить до 8,5-12%. Более высокий процент утверждают клиентам, которые не могут предоставить достаточное количество гарантий, или у них возникали проблемы с кредитной историей.

Жилье, купленное в ипотеку, нельзя дарить, продавать, обменивать, до тех пор, пока долг не будет погашен. Но в аренду сдавать можно. Также дом с невыплаченной ипотекой можно завещать, но обязанности об оплате долга лягут на того, кому достанется недвижимость после смерти заемщика, если он сам не успеет закрыть кредит.

На что нужно обратить внимание перед оформлением кредита

Ипотека на дом с земельным участком или загородную недвижимость отличается от обычных кредитов тем, что может длиться десятки лет. Поэтому подходить к оформлению кредита на жилье нужно ответственно и осторожно:

- Выясните, в состоянии ли вы оплатить первый взнос. При оформлении ипотеки на частный дом или недвижимость с земельным участком банк требует, чтобы какую-то часть суммы внесли сразу, а остальную — банк выдаст в долг. Чем больше первоначальный взнос удастся выплатить, тем лучше. При этом минимальный размер составляет 10-15% от стоимости жилья. Если есть сертификат на материнский капитал, можно внести оплату этими средствами. Если сертификата и денег нет, в одобрении ипотеки на частный или загородный дом с земельным участком откажут.

- Оцените свой уровень дохода и рассчитайте, сколько денег у вас останется после внесения ежемесячного платежа. При этом выплаты не должны превышать 50% вашего среднемесячного заработка.

Тщательно изучайте программы банков, сравнивайте условия по разным предложениям. Обратите внимание, что в договорах оформленных после наступления 2020 года, обязательно должна быть таблица с индивидуальными условиями для клиента. Она должна состоять из 16 пунктов, ни один нельзя исключить. Часть договора с общими правами, обязанностями и правилами остается неизменной.

Способы погашения кредита

Выплата задолженности банку состоит из двух частей – основной суммы займа и процентов по кредиту. Также при оформлении займа на жилье придется заплатить пошлину за государственную регистрацию ипотеки, страхование имущества и собственной жизни. Вы можете отказаться от страховки на жизнь и здоровье, но за это банк может поднять процентную ставку.

Вносить платежи по ипотеке на дом с земельным участком или загородный коттедж можно двумя способами:

- Аннуитетными платежами. Каждый месяц платите одинаковую сумму, которая не меняется на протяжении всего срока расчета по кредиту. Сначала большая часть из суммы общего ежемесячного платежа приходится на проценты, а потом – на основную часть долга. Преимущество такого способа погашения в том, что заемщикам удобнее планировать бюджет.

- Дифференцированными платежами. Выплата состоит из фиксированной части основной суммы ипотеки, к которой прибавляют проценты начисленные на остаток долга. К окончанию срока платеж уменьшается. Но в первое время размер ежемесячного платежа больше.

Банки указывают тип погашения задолженности в договоре. Кроме этого, клиенту выдают график выплаты, в котором написана сумма ежемесячного платежа и срок оплаты.

Риски для заемщика при оформлении ипотечного кредитования

У заемщика несколько основных рисков при получении ипотеки на покупку дома:

- Риск потерять регулярные доходы в полном или частичном объеме. С работы могут уволить или заработок снизится, а расходы возрастут. Все это нужно учитывать при оформлении ипотеки. Все риски предугадать невозможно, но в ваших силах сформировать подушку безопасности. Это сумма денег, на которую вы сможете прожить 3-6 месяцев или даже больше при обычных расходах. Также оцените свои возможности в долгосрочной перспективе. Если планируете ребенка, учитывайте, что в течение нескольких лет общий доход семьи будет значительно меньше.

- Курсовые колебания. Если кредит и зарплата в разных валютах, возникает риск потерять деньги при изменении курса. Выгоднее брать ипотеку в той валюте, в которой платит работодатель или поступает другой регулярный доход, из которого будет погашаться ипотека.

- Уменьшение стоимости и повреждения недвижимости. Стоимость жилья может резко упасть, и если банк продаст дом, вырученных средств может не хватить на закрытие ипотеки, а задолженность придется все равно оплачивать до конца. Также с жильем может что-то случиться, например, пожар. В таком случае банк может потребовать досрочно закрыть кредит, так как сумма обеспечения утратила значительную часть от своей первоначальной стоимости.

Чтобы снизить некоторые риски, оформляйте страхование недвижимости. Если залог – это дом, который будет куплен в ипотеку, без страхования не обойтись, но если обеспечением выступает другое имущество риски лучше уменьшать.

Как оформить ипотеку в банке

Этапы подготовки к получению ипотеки на покупку частного дома:

- Перед оформлением ипотеки на дом выберите надежный банк, желательно, чтобы отделение находилось недалеко от вашего места жительства.

- Выясните, какими способами банк принимает ежемесячные платежи, выберите наиболее удобный для вас.

- Приступайте к поиску жилья, после того как определитесь с банком и программой кредитования. Обычно этот этап самый долгий. Но не слишком затягивайте процесс, так как за это время условия ипотеки на дом могут поменяться, и вам придется все этапы проходить заново.

После проверки бумаг банк согласует дату заключения сделки между вами и продавцом. В указанный день вы подпишите договор и рассчитаетесь с продавцом.

Какие документы нужны для ипотеки

Основные документы, которые понадобятся при заключении сделки на ипотечное кредитование:

- паспорта заемщика, созаемщиков и поручителей, если они есть;

- ксерокопии трудовой книжки или договора;

- справка о доходах;

- документ об оценке недвижимости;

- кадастровый и технический паспорт;

- паспорт продавца;

- документы, подтверждающие право собственности;

- договор об участии в долевом строительстве при необходимости.

Это стандартный список документов. Но банки могут запросить дополнительные справки.

Что делать, если нет возможности оплачивать ипотеку

Заемщики иногда сталкиваются с такими ситуациями, когда выплачивать ипотеку на дом в прежних объемах становится тяжело. Это может быть связано с увольнением, ростом расходов, снижением заработной платы. В таком случае можно оформить ипотечные каникулы. Услуга дает возможность уменьшить выплаты или же вовсе отложить их на срок до полугода. Воспользоваться ипотечными каникулами можно один раз за весь срок кредитования, и только при определенных обстоятельствах.

Если уже оформляли ипотечные каникулы, но тяжелая финансовая ситуация возникла еще раз, можно договориться с банком о реструктуризации кредита. При ее одобрении увеличивают срок кредитования с уменьшением размера ежемесячной выплаты. Банк может пойти вам навстречу и изменить условия ипотеки. Еще одна возможность – рефинансирование кредита. Это можно сделать в том же банке или в другом с более выгодными условиями.

Ни в коем случае нельзя игнорировать платежи по кредиту и не предупреждать банк. Сотрудники могут с вами договориться, но для этого не нужно пропадать, это только ухудшит ситуацию. Вам начислят штрафы, которые потом придется оплачивать дополнительно. Кроме того это испортит ваш кредитный рейтинг и на его восстановление уйдет слишком много времени.

Частые вопросы

Нет. В таком случае у банка большие риски. На каждую квартиру оформляют один договор и одну закладную. Две квартиры – это уже две заявки на кредит. Но клиенту, у которого уже есть обязательства перед кредиторами, вряд ли одобрят вторую ипотеку до тех пор, пока он не погасит всю задолженность.

В общую собственность за счет кредитных средств недвижимость могут приобрести только супруги. Один из них при этом выступает в роли заемщика, а второй – в роли созаемщика. Для сожительствующей пары возможен вариант оформления квартиры в общую долевую собственность.

Если один из сожителей внесет первоначальный платеж в размере 50%, можно ли в договоре об ипотеке зафиксировать это?

В договоре об ипотечном кредитовании указать такую информацию невозможно. Но для того чтобы обезопасить себя и часть своего жилья, обратитесь к нотариусу. Он может составить специальное соглашение, где будут учтены имущественные права обоих владельцев.

Можно ли погашать ежемесячные платежи по ипотеке на дом на сумму больше, чем указано в договоре кредитования?

Да, банки не устанавливают запрет на внесение более крупных сумм, чем указана в графике. Но очень важно, чтобы эти деньги не остались лежать на счете, а ушли на погашение. Для этого свяжитесь с сотрудниками банка и предупредите, что планируете внести больший платеж. Иногда просят уведомить банк в письменном виде специальным распоряжением. Уточните этот вопрос по горячей линии или в офисе у сотрудника банка. Выясните все доступные способы уведомления, которые допустимы у вашего кредитора.

Законодательством РФ разрешается рефинансирование ипотеки в любом банке на территории страны. Обычно банки выдвигают дополнительные условия: по действующему кредиту не должно быть просрочек, даже уже погашенных, а также уже должно пройти от 6 месяцев от 1-2 лет от даты оформления первоначального договора. Обратите внимание, что при рефинансировании придется собирать тот же пакет документов, что и при ее первичном получении.

Первоначальный взнос по ипотеке — это часть стоимости жилья, которую надо внести в банк, чтобы получить кредит. Обычно первоначальный взнос составляет от 10% до 30% от стоимости жилья. В Сбербанке минимальный первоначальный взнос равен 15%.

Например, человек хочет купить квартиру в ипотеку за 2 млн рублей. Получается, чтобы получить кредит в Сбербанке, ему необходимо внести минимум 300 тысяч первоначального взноса. Оставшиеся 1,7 млн и будут суммой ипотеки.

А можно взять ипотеку без первоначального взноса?

В этом случае банк берет уже имеющуюся у вас в собственности недвижимость в залог, а вы получаете кредит. Потратить деньги можно на любые цели, в том числе на покупку квартиры или дома.

Как накопить на первоначальный взнос

Посмотрим на наш пример. 300 тысяч рублей — сумма солидная, но реальная. Часто бывает так, что квартира или дом стоят еще дороже. Как накопить на первоначальный взнос? Есть несколько простых и эффективных способов.

Используйте ипотечный калькулятор

Ипотечный калькулятор Сбербанка поможет определиться с суммой первоначального взноса, рассчитать ежемесячные платежи и срок кредита, узнать ставку по ипотеке и выбрать подходящую ипотечную программу.

Калькулятор доступен на ДомКлик . Это бесплатный сервис, который создан для того, чтобы любой желающий мог заранее ознакомиться с примерными условиями ипотечного кредита.

Определитесь с суммой и сроками

Итак, сумму первоначального взноса можно посчитать на ипотечном калькуляторе . Далее — надо поставить себе четкую цель. Например, накопить 300 тысяч рублей за год. Именно так. Сформулируйте цель с указанием конкретной суммы и сроков.

Не надо абстракций. Когда-нибудь потом купить квартиру — это не цель, а скорее благое намерение.

Считайте и планируйте

Если сразу замахнуться на что-то очень грандиозное, сил может и не хватить. Не надо быть супергероем, откладывать всю зарплату на будущую мечту, сидя на гречке и воде.

Считайте и планируйте. Квартира за 2 млн — серьезная покупка, но бояться не надо. Разбейте задачу на части. Сначала копим на первоначальный взнос. Сколько надо откладывать в месяц, чтобы накопить 300 тысяч в год? Делим 300 тысяч на 12, получаем 25 тысяч.

Откладывайте деньги сразу

Начинайте копить, как только получили зарплату. Не ждите конца месяца в надежде, что отложите остаток. Сразу отложите нужную сумму на первоначальный взнос. Так проще и удобнее планировать свои расходы.

Сократите необязательные расходы

Финансовая дисциплина, планирование — это все важно. Но мы люди, и жить как роботы не умеем. Оставляйте пространство для маневра! Такси, кино в выходной день, поход в кафе, красивая прическа — не надо полностью лишать себя этих радостей. Подумайте, что из этого можно сократить, а что надо оставить.

Тем не менее, если вы хотите быстро накопить деньги, от дорогих развлечений лучше отказаться. Замените их на что-то бесплатное, но не менее приятное — встреча с друзьями в парке, бесплатный концерт молодой рок-группы, праздничный домашний ужин без повода. Почему бы и нет? Такие вещи ничуть не хуже боулингов и походов в кафе.

Ежедневный перерыв на кофе с булочкой, например, стоит вам 150 рублей в день. Проведите эксперимент: берите кофе с собой из дома, не покупайте его в кафе. Уже за месяц вы сэкономите примерно 3 тысячи рублей.

Займитесь инвестициями

В большинстве случаев люди копят на первоначальный взнос 2 или 3 года. Чтобы ждать было интереснее, вкладывайте эти деньги, пусть они приносят вам дополнительный доход. Самое главное в этом случае — надежность инвестиций. Не надо идти торговать ценными бумагами и скупать все подряд, рискуя потерять деньги.

Простым, удобным и понятным способом инвестировать в данном случае будет банковский вклад с возможностью пополнения и капитализацией процентов. Это даст вам небольшой дополнительный доход и подтянет вашу финансовую дисциплину, избавив от соблазна тратить накопления. Выбрать вклад, которой подходит вам лучше всего, можно на официальном сайте Сбербанка .

Зарабатывайте больше

Старайтесь увеличивать свои доходы. Берите сверхурочную оплачиваемую работу на текущем месте, используйте возможности для заработка на стороне. Суммы, возможно, будут небольшие, главное тут — постоянный приток дополнительных денег.

Например, вы нашли дополнительный заработок 8 тысяч в месяц. На первый взгляд это немного, но уже за год можно накопить приличную сумму — 96 тысяч рублей.

Продайте ненужные вещи

Наверняка в вашем шкафу или на балконе есть несколько вещей, которыми вы не пользуетесь. Старый телефон, фотоаппарат или компьютер? А может быть, горные лыжи, на которых вы катались всего пару раз? Отлично — продайте, так вы станете еще чуточку ближе к заветной сумме и заодно избавитесь от ненужных вещей.

Если у вас есть дача, которая вам не нужна, или старый гараж — их тоже можно продать уже за более внушительные деньги. Разберитесь с приоритетами. Что важнее: старенький гараж или новая квартира? Решать вам.

Используйте господдержку

Иногда деньги на первоначальный взнос можно получить от государства. Так, российские семьи с одним ребенком могут рассчитывать на 466 617 рублей. Если в такой семье появится второй ребенок — сумма увеличится еще на 150 000 рублей.

Если вам была полезна наша статья, не забудьте поставить лайк и подписаться на наш канал 😉Мы готовим для вас еще много интересного!

Зачем нужен первоначальный взнос при оформлении ипотечного кредита, от чего зависит его размер и какие средства можно использовать — в материале “Ъ”.

Фото: Евгения Яблонская, Коммерсантъ

Фото: Евгения Яблонская, Коммерсантъ

Что такое первоначальный взнос и для чего он нужен

Ипотечные займы — самый простой и распространенный способ приобретения жилья в России. Но оформление кредитного договора, как правило, происходит, если часть стоимости квартиры клиент банка выплачивает самостоятельно, а заемными средствами покрывает недостающую сумму. Средства клиента, участвующие в сделке, называются первоначальным взносом по ипотеке. Он также становится своего рода гарантией платежеспособности и надежности заемщика, подчеркивают эксперты российского рынка недвижимости. Также, если в силу обстоятельств заемщик не сможет погасить задолженность и квартира перейдет к банку, последний сможет продать ее, таким образом покрыв свои убытки. Недвижимость, приобретенная при участии первоначального взноса, более ликвидна, так что кредитная организация сможет быстрее реализовать ее. Финансовые риски банка будут сведены к минимуму.

К тому же в зависимости от того, какой первоначальный взнос по ипотеке внес покупатель, меняются условия ипотечного кредитования. Чем больше собственных средств клиента участвует в сделке, тем они комфортнее.

Минимальная величина

Минимальный первоначальный взнос по ипотеке банки устанавливают самостоятельно. Как правило, он зависит от текущей ситуации на рынке недвижимости и составляет от 10% итоговой стоимости жилья. В 2021 году средний процент первоначального взноса по ипотеке в большинстве банков приблизился к отметке 15–20%. От того, сколько собственных средств покупатель готов вложить в новую квартиру, зависят и условия кредитования, которые финансовые организации ему предложат. Чем больше клиент берет на себя, тем они комфортнее. При этом первоначальный взнос по ипотеке на вторичное жилье в процентном отношении не отличается от взноса за квартиру в новостройке.

Первоначальный взнос по льготной ипотеке

Какие средства можно использовать

Покупатель недвижимости может использовать любые находящиеся в его распоряжении деньги на первоначальный взнос по ипотеке. Как правило, в ход идут личные сбережения, но на приобретение жилья могу быть потрачены средства, взятые в долг у друзей или родственников, а также кредитные деньги, полученные от стороннего банка. В качестве первого взноса могут быть рассмотрены жилищные сертификаты и субсидии, а также средства материнского капитала. Но с последним часто возникают трудности.

Многие банки не готовы рассматривать материнский капитал как первоначальный взнос по ипотеке, ведь его использование обязывает сразу наделить несовершеннолетних детей долями в приобретаемом жилье. Это может создать проблемы для организации-кредитора в случае, если заемщик не сможет выплачивать кредит. По мнению ряда экспертов рынка, в регионах воспользоваться материнским капиталом для обеспечения первоначального взноса еще возможно, но при покупке квартиры в Москве он не будет рассматриваться.

При этом средства материнского капитала банки охотно принимают для погашения ипотечного кредита. В этом случае обязанность наделить детей долями в жилом помещении наступает только после полной выплаты ипотеки.

Кому платится первоначальный взнос по ипотеке

Поскольку сумма, внесенная покупателем, входит в полную стоимость квартиры, она в итоге отправляется не в банк, а продавцу недвижимости. Как вносить первоначальный взнос по ипотеке, стороны сделки решают между собой. Как правило, применяются два способа расчетов — передача денег наличными или с помощью аккредитива.

Мнение эксперта

Евгений Коноплев, эксперт рынка недвижимости Гильдии риэлторов Москвы:

Практически все банки ожидают от заемщика, что у него уже есть в распоряжении 10%, а лучше 20% от стоимости приобретаемого жилья.

Если у вас нет первоначального взноса, но есть недвижимость, которая точно продастся по цене не менее 20% от стоимости будущей квартиры, вы можете оформлять ипотечный кредит.

Читайте также:

- Какое имущество может стать предметом страхования на 1 год по программе страхования имущества

- Супруги в разводятся и делят имущество подлежит ли разделу библиотека их детей

- Какие нужны документы для получения земельного участка многодетным семьям в свердловской области

- Можно ли отозвать подпись в акте межевания земельного участка

- Можно ли продать земельный участок без документов на собственность