Можно ли применять амортизационную премию к лизинговому имуществу

Обновлено: 16.05.2024

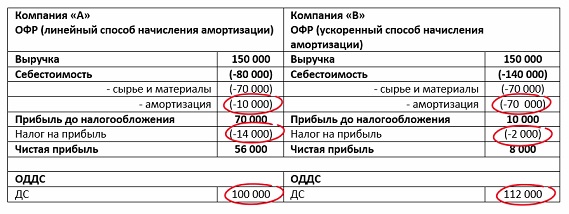

Амортизация — затратная статья в отчете о финансовых результатах, поэтому она влияет на показатели прибыли, а в некоторых случаях и существенно её снижает. В то же время через налог на прибыль амортизация влияет на зарабатываемый компанией денежный поток. Таким образом, на практике амортизация, в первую очередь, — инструмент снижения налога на прибыль. Чтобы избежать ошибок в расчётах важно понимать, как этот инструмент работает.

Традиционно амортизацию определяют как перенос по частям стоимости основных средств и нематериальных активов по мере их физического или морального износа на стоимость производимой продукции (работ, услуг). Вроде всё просто, но есть нюансы. Неотъемлемое дополнение к определению — некоторые основные средства не амортизируются:

- земельные участки,

- объекты природопользования,

- основные средства некоммерческих организаций,

- другие основные средства, у которых с течением времени не меняются потребительские свойства.

Второй момент, который необходимо учитывать, — подход к определению амортизации. Их два:

- линейным;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции (работ).

Компания имеет право переоценивать основные средства для отображения их по реальной рыночной стоимости (для повышения привлекательности отчетности компании, привлечения инвестиций и т. п.) Это можно делать не чаще одного раза в год. Переоцениваться должны все объекты основных средств, которые включены в группу однородных объектов основных средств. После переоценки компания может и дальше продолжать начислять бухгалтерскую амортизацию на основные средства.

Для расчёта линейного метода используют формулу:

- Убрать из суммы НДС — 20%, в нашем случае 20 000 руб. Таким образом, балансовая стоимость оборудования будет равна 100 000 руб.

- Далее балансовую стоимость делим на срок полезного использования. Допустим, он равен 5 годам, тогда:

Срок полезного использования определяют по амортизационным группам, которые утверждены Постановлением Правительства Российской Федерации от 1 января 2002 года №1.

Всего групп 10, они классифицируют основные средства со сроком использования от 1 до 30 лет.

- в отношении основных средств, которые используют для работы в условиях агрессивной среды и (или) повышенной сменности;

- для основных средств сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

- для основных средств предприятий со статусом резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

- для основных средств с высокой энергетической эффективностью или к объектам с высоким классом энергетической эффективности (за исключением зданий);

- для основных средств, относящихся к основному технологическому оборудованию, которое используют в случае применения наилучших доступных технологий;

- для основных средств, произведенных в соответствии с условиями специального инвестиционного контракта;

- в отношении основных средств, которые являются предметом договора финансовой аренды (договора лизинга);

- для основных средств, которые используют только для научно-технической деятельности;

- в отношении основных средств, которые используют исключительно для добычи углеводородного сырья на новом морском месторождении;

- для основных средств в сфере водоснабжения и водоотведения.

Или, если применяется специальный коэффициент 2:

Когда мы смотрим на перечень вариантов для ускоренного метода налоговой амортизации, то видим, что часть случаев связана с повышенным износом оборудования, а часть — нет.

Например, в отношении основных средств резидента ОЭЗ ускоренная амортизация разрешена как стимулирующая мера, она позволяет снизить налог на прибыль и никаким образом не участвует в ценообразовании.

Да и вообще, цена формируется по большей части за счет рыночных механизмов, а отдельное производство уже подстраивается под эту уже сформированную рынком цену. Поэтому классическое определение амортизации не всегда уместно, когда мы рассматриваем налоговый подход.

В случае налоговой амортизации не учитывается и переоценка основных средств, т. е. мы не можем на переоцененную стоимость рассчитать новую амортизацию, тем самым снижая налог на прибыль.

Амортизационная премия

Отдельная история, не связанная с методами начисления амортизации, — амортизационная премия. В соответствии с п.9 статьи 258 налогоплательщик имеет право единовременно включать в расходы до 10% первоначальной стоимости основного средства (до 30% первоначальной стоимости основного средства, если оно входит в амортизационные группы 3-7).

Налоговая амортизация для упрощенной системы налогообложения

В данном случае понятия амортизации не существует.

Амортизационная премия в налоговом учете — это особое понятие, которое представляет собой конкретную сумму затрат организации, связанных с покупкой или преобразованием объектов основных средств. Для АП установлены различные правила применения в бухучете и при расчете налогооблагаемой прибыли.

Зачем это нужно

Применение АП обусловлено тем, что компания вправе списать существенную часть расходов на основные средства единовременно в текущем расчетном периоде. Что такое амортизационная премия основных средств — это одномоментное списание в затраты части стоимости имущества, подлежащего амортизации. Отметим, что в состав премии входят не все затраты, а только те, которые связаны:

- с покупкой объекта ОС, то есть с формированием его первоначальной стоимости;

- с реконструкцией, модернизацией, достройкой, дооборудованием либо с частичной ликвидацией основного средства.

При формировании первоначальной стоимости основного средства, полученного в собственность на безвозмездной основе, применить АП нельзя. Также компания не вправе претендовать на начисление премии, если в текущем периоде был получен инвестиционный налоговый вычет.

Как применять АП

Каждый экономический субъект обязан самостоятельно определить порядок применения и размеры АП в своей учетной политике. Отметим, что если фирма не предусмотрела такую возможность в учетной политике, то применить АП в текущем году она не вправе.

На законодательном уровне закреплена максимальная сумма АП (ст. 258 НК РФ). Так, чиновники определили процент амортизационной премии по группам в налоговом учете. Это такие значения:

- Не более 10% от стоимости основных средств, отнесенных к первой, второй, восьмой, девятой, десятой амортизационным группам.

- Не более 30% от стоимости имущества, отнесенного к третьей-седьмой группам основных средств.

Начисляйте АП в том отчетном периоде, на который пришелся первый месяц начисления амортизации или месяц, в котором была скорректирована первоначальная стоимость имущества (реконструкция, дооборудование, частичная ликвидация и т. д.). Не забывайте, что включать амортизационную премию в состав расходов необходимо по статье косвенных затрат.

АП придется восстановить, если имущество было продано в течение 5 лет с момента начисления АП. После установленного периода в пять календарных лет восстанавливать АП не нужно. Также она не восстанавливается при безвозмездной передаче основного средства.

Отметим, что эти правила установлены исключительно для отражения АП в налоговом учете (НУ).

Эксперты КонсультантПлюс разобрали, как применять амортизационную премию в налоговом учете. Используйте эти инструкции бесплатно.

Как АП отражается в бухучете

Согласно действующему бухгалтерскому законодательству, АП в бухучете не применяется. Такой льготы в нормах действующих ПБУ попросту не предусмотрено. Следовательно, когда начисляется амортизационная премия в налоговом учете, образуются расхождения.

Так, из-за разницы в НУ и БУ образуется налогооблагаемая временная разница и отложенные налоговые обязательства. Отражайте эти различия в учете в соответствии с нормами ПБУ 18/2.

Отложенные обязательства следует отразить в месяце, который идет за месяцем ввода имущества в эксплуатацию. То есть в том месяце, в котором АП была отражена в составе косвенных затрат. Отложенное обязательство будет уменьшаться ежемесячно по мере начисления амортизации на объект.

Пример

Рассмотрим на примере порядок расчета затрат и сумм амортизации, когда применяется амортизационная премия:

| Наименование показателя, расчет | Сумма в НУ | Сумма в БУ |

|---|---|---|

| Первоначальная стоимость основного средства (относится к 4 амортизационной группе, срок эксплуатации — 61 месяц) | 300 000 | 300 000 |

| Амортизационная премия: 300 000 × 30% | 90 000 | 0 |

| Стоимость основного средства, учитываемая при расчете амортизации | 210 000 | 300 000 |

| Ежемесячная амортизация (амортизируемая стоимость / срок эксплуатации) | 3442,62 | 4918,03 |

Из рассмотренного примера видно, для чего нужна амортизационная премия: она позволяет увеличить сумму затрат в налоговом учете и уменьшить размер уплачиваемого налога на прибыль в текущем периоде.

Читайте также:

- Какие еще программы дают право на безвозмездное получение земли

- Как трактуется размывание прав собственности

- В чем различие исполнения исполнительных документов неимущественного и имущественного характера

- Получение наследства дарение имущества относятся к правоотношениям

- Виды трейдеров по форме собственности