Обратная ипотека для пенсионеров что это

Обновлено: 25.04.2024

Если вас интересует ипотека для пенсионеров, ознакомьтесь с актуальными предложениями банков. В 2021 – 2022 году оформить кредит можно по ставке от 9,4% сроком от 1 года до 30 лет. На Выберу.ру собрано 1 предложение по ипотечному кредитованию людей пенсионного возраста от 1 банков. Сравните условия и выберите лучший вариант.

Ипотека для пенсионеров. Доступно 1 предложение. Изменить

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 7 000 000 ₽

- Ставка: от 8.49%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 7.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 7.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 8.35%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 25%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Оформите ипотеку на покупку жилья по низкой процентной ставке кредитования. Подтверждение дохода через Госуслуги

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 7.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 3 000 000 ₽

- Ставка: от 8.15%

- Срок: от 1 года до 25 лет

- Первоначальный взнос: от 25%

- Цель ипотеки: покупка жилья

- Категория недвижимости: на приобретение гаража

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 ₽

- Ставка: от 9.4%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 6 000 000 ₽

- Ставка: от 0.2%

- Срок: от 38 до 242 месяцев

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 ₽

- Ставка: от 9.35%

- Срок: от 1 года до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 ₽

- Ставка: от 8.15%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Поручительство: возможно

- Залог: обязательный залог имеющегося имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 50 000 000 ₽

- Ставка: от 8.85%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Решение: до 2-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Категория недвижимости: загородная недвижимость, Земельный участок

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 12.4%

- Срок: от 180 дней до 7 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 200 000 до 10 000 000 ₽

- Ставка: от 8.1%

- Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 200 000 до 10 000 000 ₽

- Ставка: от 8.1%

- Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 10 000 000 до 26 000 000 ₽

- Ставка: от 8.99%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 50%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 26 000 000 ₽

- Ставка: от 12.75%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 40%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья, Загородная недвижимость

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 18 000 000 ₽

- Ставка: от 10.19%

- Срок: от 1 года до 20 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Залог: обязательный залог имеющегося имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 10 000 000 ₽

- Ставка: от 9.1%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Поручительство: возможно

- Требования к поручительству: если заемщик состоит в браке, обязательно поручительство супруга/супруги, а в случае рассмотрения совокупного дохода заемщика и поручителя/поручителей обязательно заключение договора поручительства.

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 15 000 000 ₽

- Ставка: от 8.19%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 15 000 000 ₽

- Ставка: от 8.99%

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 26 000 000 ₽

- Ставка: от 9.79%

- Срок: от 1 года до 20 лет

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог имеющегося имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 30 000 000 ₽

- Ставка: от 8.85%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 30 000 000 ₽

- Ставка: от 8.19%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 30 000 000 ₽

- Ставка: от 9.3%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 30 000 000 ₽

- Ставка: от 9.19%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 30%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья, Загородная недвижимость

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 ₽

- Ставка: от 9.29%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 10%

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 8 100 000 ₽

- Ставка: от 8%

- Срок: до 10 лет

- Первоначальный взнос: от 0%

- Цель ипотеки: покупка жилья

- Решение: до 2-х дней

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

Информация о ставках и условиях ипотечных продуктов в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотечное кредитование пенсионеров считается высокорисковой финансовой операцией, однако целый ряд банков имеют в своей продуктовой линейке подобные предложения. Как правило, основное условие по таким программам – погашение кредита до достижения заемщиком возраста 75 лет. В самом выгодном положении находятся пенсионеры, получающие пенсию не по старости. К этой категории относятся балерины, военные, полицейские и т.п.

Ипотека для пенсионеров без первоначального взноса в банках предполагает тщательную проверку кредитной истории, платежеспособности и состояния здоровья заемщика. Охотнее всего ипотечный кредит для пенсионеров предоставляется лицам, продолжающим работать и предоставившим официальное подтверждение доходов помимо пенсии.

На портале Выберу.ру вы найдете полный список ипотечных программ пенсионеру, разработанных банками.

Вопросы и ответы

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Заемщик, который хочет получить кредит под залог недвижимости без доходов, должен соответствовать требованиям банка. Так, некоторые организации выдают займы под залог квартиры клиентам от 21 года до 65 лет. Взять кредит под залог без подтверждения дохода пенсионерам бывает труднее, и каждый банк фактически устанавливает собственные возрастные границы. Как правило, кредит под залог квартиры выдается гражданам не старше 70 лет.

Обратная ипотека – это банковский продукт, который во многих странах используют для повышения качества жизни пенсионеров. Рассмотрим, что такое обратная ипотека, на каких условиях она предоставляется, а также какие плюсы и минусы у нее существуют.

Что такое обратная ипотека

Суть программы заключается в том, что пенсионер передает банку в залог имеющееся у него имущество – квартиру. Взамен кредитная организация ежемесячно выплачивает клиенту определенную сумму, которая зависит от стоимости объекта и срока, на который заключен договор.

На выплаченную пенсионеру сумму начисляются проценты – вознаграждение банка, которое он получит после смерти заемщика. До этого момента собственником квартиры остается пенсионер без права распоряжаться имуществом, поскольку на него будет наложено обременение. После смерти собственника квартира переходит в пользование, владение и распоряжение банка.

Продав квартиру, банк вернет выданные заемщику средства и получит прибыль. Если у пенсионера есть наследники, им вернут остаток средств, вырученных от продажи жилья. Второй вариант – они могут выкупить заложенную квартиру у банка, вернув выданный пенсионеру кредит с начисленными процентами.

Зачем нужна обратная ипотека

Если цель обычных ипотечных программ – улучшение жилищных условий заемщика, то обратная ипотека призвана улучшить качество жизни людей, вышедших на пенсию. Заемщик будет пользоваться деньгами банка в пределах кредитного лимита, и тратить их на свое усмотрение, при этом возвращать кредит ему не нужно.

Целевая аудитория подобных программ – одинокие люди пожилого возраста и люди, имеющие серьезные заболевания. Это социально незащищенные слои населения, уровень доходов которых не превышает прожиточный минимум, и отсутствует материальная поддержка со стороны близких родственников.

Обратная ипотека напоминает договор пожизненной ренты: и в том и в другом случае жилье после смерти пенсионера переходит тому, кто выделял средства на его содержание. Но есть ряд существенных отличий:

- При заключении договора пожизненной ренты пенсионер перестает быть собственником квартиры. У него остается только право пожизненного проживания. При обратной ипотеке заемщик оформляет залог, оставаясь собственником недвижимости.

- Оформив обратную ипотеку, заемщик в любой момент может расторгнуть договор, вернув банку полученную сумму с процентами. Договор пожизненной ренты можно расторгнуть только по решению суда, если вторая сторона не исполняет своих обязательств.

- Договор пожизненной ренты можно заключить с частным лицом или компанией, представляющей подобные услуги. Исполнение обязательств по договору никто не контролирует. Программы обратной ипотеки запускаются только под контролем государства и реализуются через уполномоченные кредитные организации, что дает заемщику определенные гарантии.

- Плательщику пожизненной ренты не выгодно, чтобы пенсионер жил долго – это существенно увеличит его затраты на содержание. Банк, напротив, заинтересован получить больше процентов. Чем дольше проживет заемщик, тем больше получит банк после его смерти.

Условия обратной ипотеки

У программ обратной ипотеки есть установленные государством правила. Они рассчитаны не только на определенную категорию заемщиков, но и учитывают, какое имущество можно заложить, а также условия, на которых заключается кредитный договор.

Требования к заемщикам

Российские программы были рассчитаны на заемщиков, достигших возраста 60 лет. Но по факту банкам было выгодно работать только с клиентами старше 68 лет, иначе пенсионер мог выбрать весь кредитный лимит и продолжать жить в своей квартире. Несмотря на наличие залога до момента его смерти квартиру забрать нельзя.

Обратиться за обратной ипотекой могли только граждане Российской Федерации, поскольку при возникновении разногласий имущественные права иностранных граждан урегулировать сложнее.

Требования к имуществу

Банкам выгодно брать в залог только ликвидное имущество, которое потом можно будет быстро реализовать. В связи с этим к объекту недвижимости также предъявлялись определенные требования:

Условия кредитования

Кредит по договору обратной ипотеки выдавался на следующих условиях:

Пенсионер мог выбрать единоразовую выплату, а также перечисление средств равными частями в течение всего срока действия договора, чтобы обеспечить себе безбедную старость, качественное медицинское обслуживание.

- максимальная сумма – не более 80% от стоимости жилья;

- срок кредитования – 10 лет;

- минимальная ставка – 9% годовых.

Риски кредитора при обратной ипотеке

Несмотря на наличие залогового имущества при обратной ипотеке у банка возникают серьезные риски:

- Инфляция. За период действия договора деньги обесценятся и доход, полученный от продажи квартиры, по факту будет меньше, чем банк мог получить, вкладывая средства в другие инструменты.

- Падение цен на недвижимость. Квартира может подешеветь из-за негативных рыночных тенденций, а также из-за длительного отсутствия ремонта. В результате банк не только не получит прибыль, на которую рассчитывал, но и потеряет часть собственных средств.

- Банк выдал кредитный лимит полностью, но не может забрать квартиру. Заемщик может прожить дольше, чем срок кредитования. В этом случае возврат средств откладывается на неопределенный период, что крайне невыгодно банку.

- Наличие задолженности по коммунальным платежам в момент продажи. Если имущество можно застраховать от риска утраты или повреждения, то оплату заемщиком коммунальных платежей необходимо контролировать отдельно, иначе может накопиться задолженность.

- Судебные иски от наследников. Даже если пенсионер самостоятельно принял решение и подписал договор обратной ипотеки, наследники могут настаивать на его недееспособности в силу возраста. Если суд признает их доводы весомыми, банк рискует не вернуть выплаченные пенсионеру средства.

Риски заемщика при обратной ипотеке

При обратной ипотеке рискует не только кредитор, но и заемщик. Почему программа может быть невыгодна пенсионерам:

- Небольшая сумма кредита. Поскольку 80% от стоимости объекта – это максимальный размер кредита, банк может одобрить сумму, равную 50-60%, чтобы покрыть возможные риски за счет оставшихся средств. В результате размер ежемесячных выплат буде меньше.

- Инфляция. Этот риск присутствует и у банка, и у заемщика. Если сразу после оформления кредита выплат будет хватать на все необходимое, то через десять лет ситуация может измениться.

- Ликвидация банка. Если у кредитной организации будет отозвана лицензия, то выплаты могут приостановить, и возникнут проблемы с заложенным имуществом.

- Дополнительные расходы. Пенсионер должен будет заказать независимую оценку имущества, ежегодно оплачивать страховку и платить за расчетно-кассовое обслуживание.

Работает ли в России обратная ипотека

Пилотный проект по запуску обратной ипотеки стартовал в России в 2012 году. Его реализацией занималось Агентство ипотечного и жилищного кредитования. Оно назначало уполномоченные банки и страховало риски кредитора, если заемщик будет жить, когда весь кредитный лимит будет выплачен.

Повторная попытка внедрить обратную ипотеку была сделана в 2016 году. В результате запуск проекта был отложен из-за того, что механизм не до конца продуман и требовал доработки на основе анализа зарубежного опыта.

Кроме этого, обратная ипотека может остаться невостребованной у заемщиков. Пенсионеры стремятся обеспечить детей, и не будут лишать их наследства для повышения собственного благосостояния. Для одиноких и больных стариков, не разбирающихся в тонкостях банковского кредитования, продукт может оказаться слишком сложным, и они предпочтут не рисковать имуществом, чтобы не оказаться на улице.

Банки одобряют заявки по ипотеке для пенсионеров, но с опаской относятся к такой категории заемщиков. Если пенсионер отказывается страховать свою жизнь, менеджеры могут отклонить заявку или повысить ставку по процентам. Банки предъявляют к пенсионерам особые требования. На момент внесения последнего платежа возраст гражданина должен быть 75−85 лет. Некоторые банки ограничивают возраст до 70 лет.

Расскажем, как пенсионеру получить ипотеку, и какие банки предлагают кредит на выгодных условиях.

Виды ипотеки

Пенсионерам одобряют заявки по ипотеке на покупку квартиры в новом доме или на вторичном рынке жилья, строительство загородного или дачного дома. Банки разрешают оформлять ипотеку на постройку гаражей. Чтобы заявку одобрили, пенсионер должен доказать свою платежеспособность. Обычно — это пенсия, а если обращается за ипотекой работающий пенсионер — справка о зарплате.

Требования к недвижимости

Стандартные требования банков к недвижимости при покупке в ипотеку следующие.

Здание не относится к аварийному жилью.

На недвижимость отсутствует залог и обременения, нет арестов со стороны судебных приставов.

У продавца есть правоустанавливающие документы на квартиру или дом.

Если проводилась перепланировка, она узаконена и присутствуют подтверждающие документы.

У продавца есть технический паспорт на недвижимость.

При одобрении заявки по ипотеке проводится независимая оценка жилья. Проверкой занимаются эксперты, получившие аккредитацию банка. Задача оценки жилья — определить ликвидность недвижимости. Если дом аварийный или готовится к сносу, банк откажет в выдаче ипотечного кредита.

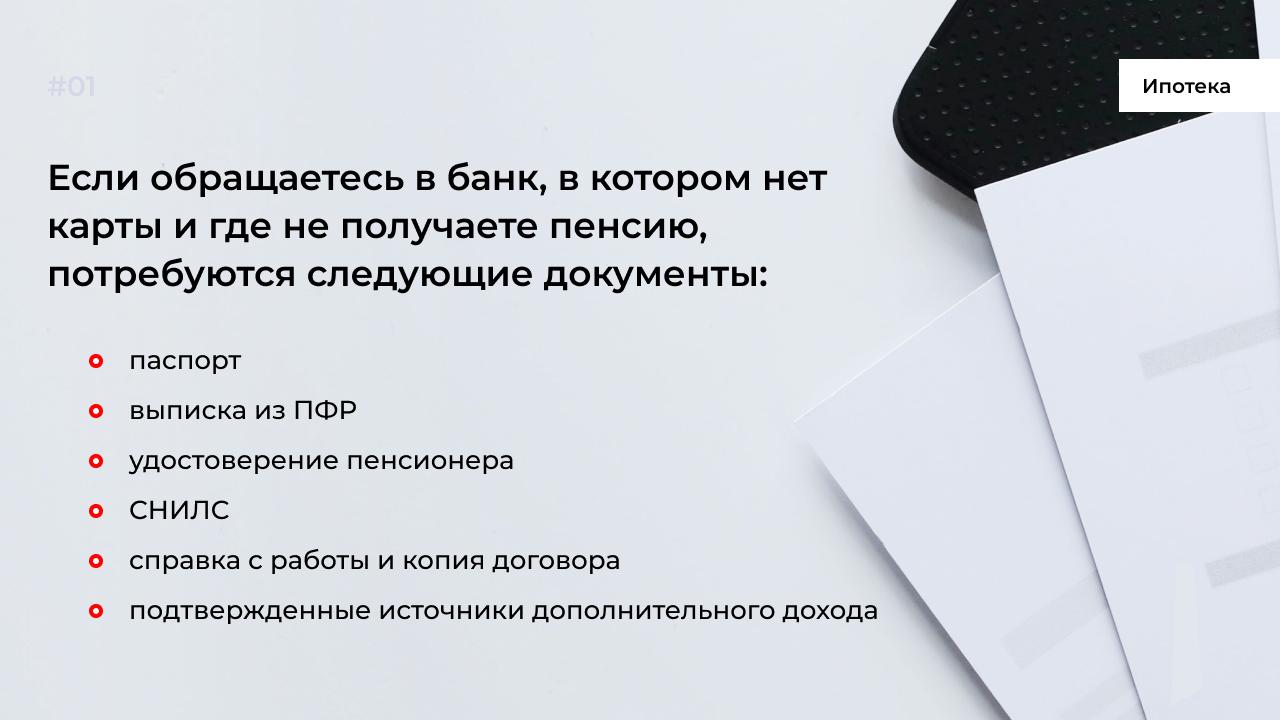

Документы для оформления ипотеки

Пенсия считается основным источником дохода любого пенсионера. И желательно обращаться в тот банк, где получаете пенсию. В этом случае предъявлять дополнительные документы не придется. Из документов в банке, где получаете пенсию, потребуется: паспорт, СНИЛС, удостоверение пенсионера. Для работающих граждан пенсионного возраста нужна справка с работы о зарплате, копия трудового договора.

Если пенсионер сдает недвижимость в аренду по договору найма, он должен предоставить копию договора. В документе будет указана сумма дополнительного дохода.

Для пенсионеров банки чаще всего требуют справку из психдиспансера. Делается это для того, чтобы удостовериться в дееспособности пенсионера. У возрастных заемщиков могут возникнуть проблемы при оформлении страховки здоровья. Менеджеры хотят убедиться в том, что человек здоров, поэтому чаще всего требуют справку о прохождении медицинской комиссии.

Как пенсионеру повысить шанс на одобрение по ипотеке?

Банк оценивает не только платежеспособность заемщика, но и кредитный рейтинг. Хорошая кредитная история повышает шансы на одобрение. Финансовые поручители, которых пенсионер привлекает к сделке, усиливают доверие со стороны банка. Чтобы пенсионеру повысить шанс на одобрение ипотеки, сделайте следующее.

Предъявите в банк полный список документов, включая дополнительные справки о доходе.

Если владеете ценными бумагами и депозитами, укажите это в заявке.

Возьмите справку с места работы.

Согласитесь на страховку здоровья, иначе банк может отказать или повысить процентную ставку.

Обращайтесь за ипотекой в банк, в котором получаете пенсию.

Внесите максимальную сумму взноса. Чем больше сумма взноса, тем выше будет лояльность со стороны кредитора.

Привлеките к сделке финансовых поручителей с высоким кредитным рейтингом и положительной КИ.

Можно ли получить ипотеку без страховки?

От страхования здоровья можно отказаться. И кредитор не может навязывать пенсионеру этот вид страхования. Но если отказываетесь от добровольной страховки, банк может повысить процентную ставку или вообще отказать, сославшись на низкий уровень платежеспособности.

Какому пенсионеру проще всего оформить ипотеку?

Идеальный портрет пенсионера для банка, собравшегося оформить ипотеку, выглядит так.

Возраст — до 66 лет.

Пенсия — от 15 тыс. руб.

Зарплата — от 25 тыс. руб.

Пенсионер соглашается на страховку жизни и здоровья.

Положительный кредитный рейтинг.

Если пенсионер живет только на пенсию и нигде не работает, для банка такой заемщик тоже может быть идеальным кандидатом. Но только с оставлением под залог недвижимости или привлечение финансового поручителя.

Список банков для оформления ипотеки пенсионерам

Приводим список банков, которые предъявляют пенсионерам минимальные требования при оформлении ипотеки.

Сбербанк

Ставка по процентам — от 5,5%.

Возраст на момент последнего платежа — 75 лет.

Альфа-Банк

Первоначальный взнос — от 20%.

Ставка по процентам — от 8%.

Возраст на момент последнего платежа — 70 лет.

Газпромбанк

Ставка по процентам — от 5,99%.

Возраст на момент последнего платежа — 70 лет.

Совкомбанк

Ставка по процентам от 9,25%.

Возраст на момент последнего платежа — 85 лет.

Россельхозбанк

Ставка по процентам — от 7,35%.

Возраст последнего платежа — 75 лет.

Требуется финансовый поручитель для пенсионеров в возрасте от 65 лет.

Кратко о выдаче ипотеки для пенсионеров

Банки выдают ипотеку пенсионерам, но требуют страхование жизни. В случае отказа от страховки ставку по процентам могут повысить или вообще отказать в выдаче кредита.

Ипотеку банки оформляют, если на момент последнего платежа возраст заемщика не превышает 75−85 лет.

Для повышения шансов на получение денег предъявите подтверждающие платежеспособность документы.

Если живете только на пенсию, ипотеку одобрят под залог другой недвижимости или с поручителем.

Узнавайте о новых статьях МБК по подписке. Повышайте финансовую грамотность вместе с нами.

В теории взять ипотеку может любое физическое лицо, однако на практике банки устанавливают свои ограничения, о которых мы поговорили с заместителем руководителя ипотечного департамента крупной федеральной компании Татьяной Решетниковой.

Желание улучшить свои жилищные условия с помощью ипотеки может возникнуть не только у молодых людей. Как показывает практика, люди пенсионного возраста также обращаются в банки за займами. Одни хотят приобрести квартиру в более удобном районе, чтобы быть поближе к любимым внукам, другие мечтают о просторном загородном доме, для третьих кредит является способом разъехаться с повзрослевшими детьми, которые успели обзавестись своими семьями, и жить всем вместе стало тесновато.

Банк не благотворительная организация. Главная задача кредитора — получение прибыли, поэтому кандидаты на приобретение дорогостоящих объектов недвижимости проходят тщательный отбор. Оценивается актуальный уровень дохода потенциального заемщика и его стабильность, размер первоначального взноса, который тот готов заплатить, наличие созаемщиков и поручителей, семейное положение, возраст. Кроме того, производится экспертная оценка самого объекта недвижимости, поскольку ему предстоит стать залогом, который в случае невозможности продолжения ежемесячных выплат по кредиту останется в собственности у банка.

Понятно, что, выдавая ипотеку пенсионерам, финансовая организация идет на определенные риски, поэтому здесь критерии отбора будут еще более жесткими. Чтобы обезопасить себя, банки могут устанавливать возрастные и иные ограничения для заемщиков старшего возраста, а также предлагать особые условия.

Однако отчаиваться не нужно. Ипотеку пенсионерам на покупку квартиры или иного жилья все же дают. Шансы на одобрение такого займа увеличиваются в зависимости от того, в каком возрасте человек обратится в банк (чем моложе, тем лучше). К тому же не стоит забывать и о том, что существует ряд профессий, представители которых отправляются на заслуженный отдых несколько раньше (военные, летчики, люди, работавшие в условиях Крайнего Севера и на вредных производствах, и другие категории граждан. Полный перечень можно уточнить в отделениях или на сайте Пенсионного фонда РФ). Банки достаточно охотно идут навстречу тем, кто стал пенсионером, предположим, в 45 лет, поскольку такой заемщик может продолжать активную трудовую деятельность и получать дополнительный доход, помимо пенсии.

Мы поговорили с нашим постоянным экспертом в области недвижимости Татьяной Решетниковой и выяснили, можно ли получить ипотеку пенсионерам в принципе, насколько реальны шансы на одобрение от банка, сколько составит процентная ставка в данном случае и до какого возраста дают ипотеку пенсионерам. Подробные ответы на эти и другие вопросы касаемо кредитов на жилье для заемщиков старшего возраста — ниже в статье ФАН.

Может ли пенсионер рассчитывать на ипотеку?

Татьяна Решетникова рассказывает, что в настоящее время неработающие пенсионеры имеют возможность оформить ипотечный кредит только в двух банках. При этом доход подтверждается или справкой из Пенсионного фонда РФ, которую предоставит сам потенциальный заемщик, или представители банка самостоятельно запрашивают требуемую информацию в соответствующих органах. В теории возраст заемщика на момент погашения ипотеки не должен превышать 75-85 лет. Кроме того, бывают случаи, когда банки учитывают неработающих пенсионеров в качестве созаемщиков у более молодых клиентов. Например, таким способом взрослые дети могут помочь пожилым родственникам приобрести собственное жилье или загородный дом.

Если говорить о работающих пенсионерах, то таких клиентов рассматривают все банки, однако выдвигают при этом определенные условия.

Несмотря на то, что теоретически возможность оформить ипотечный кредит у пенсионеров имеется, стоит все же отметить, что вероятность одобрения таких заявок существенно ниже, а сами суммы одобряемых кредитов — меньше при прочих равных условиях с более молодыми заемщиками.

Есть ли особые условия и требования у банков при оформлении ипотеки для пенсионеров?

Вполне объяснимое желание финансовых организаций минимизировать свои риски при выдаче займов людям более старшего возраста порой выливается для таких клиентов в подорожание самого кредита, а также некоторые дополнительные сложности при получении одобрения. Татьяна Решетникова озвучивает следующие проблемные моменты, которые могут возникнуть при обращении в банк:

- Дорогая страховка. Зачастую личное страхование для пенсионеров обходится на порядок дороже, чем для молодых заемщиков, что нередко вынуждает людей пожилого возраста отказываться от предлагаемой страховки и оформлять ипотеку с обязательным повышением ставки на 1-3% в зависимости от требований конкретных банков. Поэтому ипотека пенсионерам по возрасту достается дороже и сложнее, чем молодым.

- Плохая кредитная история. В остальном трудности с оформлением ипотеки у пенсионеров схожи с теми, что возникают у более молодых заемщиков. Среди них, например, закредитованность и просрочки по ранее взятым кредитам.

- Доскональная проверка. Также у работающих пенсионеров банки более тщательно оценивают место работы. Имеют значение такие критерии, как сфера деятельности и стабильность организации, риски сокращения, а также индивидуальные характеристики потенциального заемщика как работника: стаж, квалификация, наличие образования.

Что такое обратная ипотека?

Татьяна Решетникова рассказывает, что обратной ипотеки в России сейчас нет, хотя ранее существовала такая экспериментальная программа. Подходила она скорее для одиноких людей преклонного возраста, которые могли рассчитывать на получение дополнительного дохода.

Данная ипотека — это не кредит на приобретение недвижимости с дальнейшей оплатой платежей, а кредит на любые цели под имеющееся жилье, не подразумевающий последующих платежей. При такой ипотеке банк получает доход после смерти собственника и реализации его залогового объекта.

Сейчас для получения свободных денежных средств пенсионеры пользуются другой схемой — продают имеющееся жилье и переезжают в более дешевое — меньшей площади или в другом районе или даже регионе страны с меньшей ценовой политикой, но с лучшим климатом.

4. Может ли пенсионер оформить налоговый вычет?

Вообще налоговый вычет представляет собой льготу, которая позволяет вернуть часть уплаченного подоходного налога при покупке недвижимости. Если речь идет об ипотеке, то таких выплат может быть сразу две: 13% от стоимости приобретаемого жилья от суммы не более чем в 2 млн рублей (то есть максимально 260 тысяч рублей) и еще 13% на проценты в зависимости от ставки, но не более 390 тысяч. Приятный бонус, не правда ли? Выясняем, доступна ли такая опция для пенсионеров.

Поводов для отказа у пенсионеров значительно больше, чем у более молодых заемщиков, но, как показывает практика, чаще всего отказывают из-за вполне банальной причины — не все люди пожилого возраста способны самостоятельно корректно заполнить анкету на ипотеку и нередко сами создают банкам причину для отказа. Поэтому при обращении в банк желательно воспользоваться помощью родственников. Если они к тому же не против выступить в качестве поручителей, шансы на одобрение повышаются в несколько раз.

Читайте также: