Что будет с негосударственными пенсионными фондами в этом году

Обновлено: 04.05.2024

Обязательное пенсионное страхование (ОПС) — это государственная система пенсионного обеспечения, введенная в нашей стране с 2002 г., при которой работодатель обязан за своих работников уплачивать страховые взносы, а у работника, за периоды трудовой деятельности, формируется право на назначение и получение пенсии при достижении общеустановленного пенсионного возраста.

В системе ОПС формируется два вида пенсий: страховая и накопительная.

Страховые взносы, уплачиваемые работодателем в систему ОПС, начиная с 2014 г. направляются на формирование страховой пенсии.

Накопительная пенсия продолжает прирастать только за счет дохода от инвестирования средств пенсионных накоплений

Накопительная пенсия — формируется за счет страховых взносов и дохода от их инвестирования. До 2014 года страховые взносы зачислялись в размере 6% из 22% от ФОТ, уплаченных работодателем. В настоящее время все взносы учитываются для страховой пенсии. Взносы и доход совокупно составляют средства пенсионных накоплений (СПН). Чем больше инвестиционный доход, тем больше СПН и больше накопительная пенсия.

Накопительная пенсия (средства пенсионных накоплений) подлежит выплате наследникам (правопреемникам).

Инвестиционная стратегия Фонда нацелена на получение инвестиционного дохода на длительном горизонте, на стабильный рост СПН, на увеличение накопительной пенсии.

Как увеличить накопительную пенсию

Важно

Вы можете передать под управление Фонда ваши средства пенсионных накоплений и вашу будущую накопительную пенсию

С собой необходимо взять:

Написать Заявление о переходе (досрочном) в негосударственный фонд в любом удобном отделении Пенсионного фонда России

Договор вступит в силу в первом квартале 2022г.

Оперативно отслеживать статус договора можно в Личном кабинете

Как еще можно увеличить накопительную пенсию

Если ваши планы изменились, в любой период времени вы можете вернуть материнский капитал в ПФР и использовать его на другие цели (в соответствии с законодательством)

Программа действует на протяжении 10 лет для застрахованных лиц, которые в период до 31 декабря 2014 г. подали заявление на вступление в Программу и до 31 января 2015 г. сделали первый взнос.*

Для получения государственного софинансирования необходимо в течение года уплатить добровольные взносы в размере не менее 2000 ₽. Максимальный размер софинансирования от государства составляет 12 000 за год.

* Государство удваивает Ваши добровольные взносы на накопительную пенсию в течение 10 лет с года, следующего за годом уплаты первых взносов по Программе.

Назначить правопреемников можно сразу при заключении договора об обязательном пенсионном страховании или позднее, написав заявление о распределении средств пенсионных накоплений.

Если Вы хотите получить средства пенсионных накоплений умершего застрахованного лица, обратитесь в Фонд

Вопросы и ответы

Накопительная пенсия – это ежемесячная денежная выплата застрахованным лицам, имеющим право на страховую пенсию по старости. Размер накопительной пенсии рассчитывается исходя из суммы средств пенсионных накоплений застрахованного лица по состоянию на день назначения накопительной пенсии.

Средства пенсионных накоплений – это совокупность средств, которые были сформированы за счет:

- Страховых взносов работодателя в размере 6 % от фонда оплаты труда (с 2002 по 2014 год. С 2014 г. Правительством РФ был введен мораторий на формирование накопительной пенсии: все взносы от работодателей направляются на формирование страховой пенсии в Пенсионный фонд РФ (ПФР)).

- Дополнительных страховых взносов на накопительную пенсию, в том числе в рамках Программы государственного софинансирования формирования пенсионных накоплений.

- Средств (части средств) материнского (семейного) капитала, если они были направлены на формирование накопительной пенсии.

- Результата от инвестирования указанных выше средств.

Средства пенсионных накоплений – это совокупность средств, которые были сформированы за счет:

- Страховых взносов работодателя в размере 6 % от заработной платы застрахованного лица (с 2002 по 2014 год. С 2014 г. Правительством РФ был введен мораторий на формирование накопительной пенсии: все взносы от работодателей направляются на формирование страховой пенсии в Пенсионный фонд РФ (ПФР)).

- Дополнительных страховых взносов на накопительную пенсию, в том числе в рамках Программы государственного софинансирования формирования пенсионных накоплений.

- Средств (части средств) материнского (семейного) капитала, если они были направлены на формирование накопительной пенсии.

- Результата от инвестирования указанных выше средств.

У Вас есть право на бесплатное получение один раз в год информации о состоянии пенсионного счета накопительной пенсии, указанная информация может быть направлена в форме электронного документа с использованием информационно-телекоммуникационных сетей

общего пользования, в том числе сети "Интернет", а также иным способом, в том числе почтовым отправлением).

Форма информирования о состоянии пенсионного счета накопительной пенсии застрахованного лица и о результатах инвестирования средств пенсионных накоплений, в том числе о суммах дополнительных страховых взносов на накопительную пенсию, взносов работодателя, взносов на софинансирование формирования пенсионных накоплений, средств (части средств) материнского (семейного) капитала, направленных на формирование накопительной пенсии, и результатах их инвестирования, утверждена Постановлением Правления ПФ РФ от 12.02.2018 №53п

Если вы не делали выбор в пользу негосударственного пенсионного фонда (НПФ), то ваши пенсионные накопления инвестируются ПФР через государственную управляющую компанию (ГУК ВЭБ). Даже если вы не выбирали формирование накопительной пенсии, сформированными на счете в ПФР с 2002 по 2015 гг. средствами пенсионных накоплений вы имеете право распорядиться и перевести в выбранный вами НПФ.

Если страховые взносы на обязательное пенсионное страхование впервые начисляются с 1 января 2014 года, то вы можете выбрать вариант пенсионного обеспечения (страховая или страховая и накопительная) до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование.

Если в отношении вас с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование (ОПС), вы вправе выбрать вариант пенсионного обеспечения (страховая или страховая и накопительная) до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на ОПС.

Впервые негосударственные пенсионные фонды стали подлинно востребованными с изменением социально-экономической ситуации в стране. С одной стороны, формирование новой пенсионной системы потребовало участие в ней негосударственных структур, с другой — люди пожелали самостоятельно, за счет собственных средств копить на дополнительную пенсию. В данном материале мы составили рейтинг негосударственных пенсионных фондов в 2021 году. Его задача — помочь вам определиться с тем, какому из учреждений лучше доверить свои сбережения.

Что такое негосударственный пенсионный фонд?

В деятельности негосударственных пенсионных фондов (далее — НПФ) можно выделить два взаимосвязанных направления деятельности:

- НПФ являются частью системы обязательного пенсионного страхования, выступая вторым, помимо государства, страховщиком.

- НПФ также занимаются негосударственным пенсионным обеспечением — добровольным вариантом накопления средств граждан.

Последнее направление деятельности сегодня выступает не альтернативой, а дополнением к обязательному пенсионному страхованию. Оно позволяет любому человеку копить на старость, начиная с совершеннолетия. Цель негосударственного обеспечения — за счет собственных средств увеличить размер будущей пенсии путем добровольных отчислений. Их размер может варьироваться в зависимости от характера, размера заработка, понимания того, какой уровень финансового обеспечения приемлем и комфортен для конкретного человека. Обратившись в НПФ с целью сформировать дополнительный доход, частное лицо выбирает один из пенсионных планов. В нем фиксируются: размер регулярных выплат, их периодичность, сроки начисления и др. детали. Перечисленные условия впоследствии ложатся в основу договора с НПФ.

Чем еще хорош вариант негосударственного пенсионного обеспечения?

- В дополнение к базовой страховой пенсии он позволяет делать отчисления в пользу себя, детей или других близких людей.

- Кроме того, к негосударственному варианту обеспечения могут обратиться работодатели. В сущности, т.н. корпоративная пенсионная программа — одна из составляющих социального пакета. С ее помощью нанимающая организация не столько содействует благосостоянию сотрудников, но и стимулирует их к большим достижениям на карьерном поприще.

Участию НПФ в системе обязательного пенсионного страхования положила начало реформа 2002 года. Ее целью было стимулировать россиян к более высоким пенсионным выплатам за счет идеи накопления — она стала краеугольным камнем стартовавших изменений. Теперь размер страховой части пенсии каждого человека, родившегося после 1967 года, стал рассчитывается на основе пенсионных баллов или индивидуального пенсионного коэффициента. Зависит этот показатель от объема страховых взносов и трудового стажа гражданина. При этом фиксированная часть заработка человека идет в счет т.н. накопительной части пенсии — она не тратится на ежегодные выплаты пенсионерам, а инвестируется и может управляться посредством НПФ. С 2014 года, однако, в стране начал действовать мораторий на передачу пенсионных накоплений россиян НПФ. Введенная в качестве временной, эта мера продолжает поддерживать заморозку пенсионной реформы и в 2019 году. Сегодня граждане могут управлять только той суммой, которую удалось скопить до начала действия моратория. Ее можно перенести в НПФ (например, в учреждение из рейтинга лучших фондов) — и таким образом успешно формировать дополнительный доход к страховой пенсии.

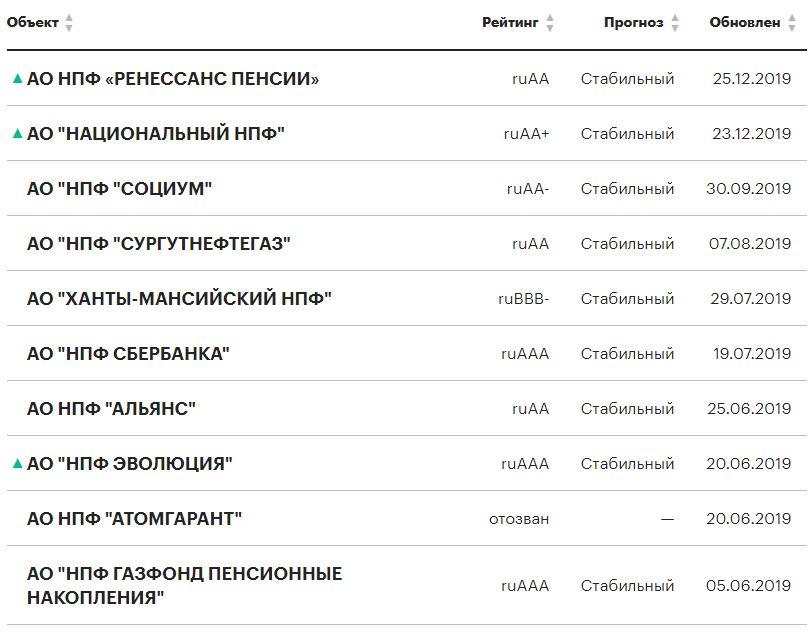

Что представляют собой рейтинги НПФ России по надежности и доходности?

Сегодня на рынке действует множество НПФ, предлагающих разные условия, доходность и инвестиции в различные объекты. При этом спрос на услуги данных учреждений повышает предложение — это обуславливает высокую конкуренцию на рынке. Сделать выбор в пользу эффективно работающего и надежного фонда помогают рейтинги, составляемые экспертами на базе сложной методологии. Рейтинг доходности негосударственных пенсионных фондов определяет, в какой мере данное учреждение способно выполнить взятые на себя обязательства по отношению к вкладчику. Главный критерий рейтинга — доходность НПФ или объем прибыли, который фонд получает по итогам управления пенсионными накоплениям своих клиентов. Рейтинг надежности негосударственных пенсионных фондов, напротив, в приоритет ставит стабильность учреждения и способность противостоять актуальным рискам.

Агентство имеет собственную методологию и шкалу оценки. Например, чтобы расположить НПФ в рейтинге, специалисты учитывают внутренние и внешние факторы надежности учреждения: итоги аудитов, транспарентность управления фондом, размер доходов и расходов, инвестиционную стратегию.

| Категория | Уровень | Определение |

|---|---|---|

| AAA | ruAAA | Объект рейтинга характеризуется максимальным уровнем кредитоспособности/финансовой надежности/финансовой устойчивости. Наивысший уровень кредитоспособности/финансовой надежности/финансовой устойчивости по национальной шкале для Российской Федерации, по мнению Агентства. |

| AA | ruAA+ | Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, который лишь незначительно ниже, чем у объектов рейтинга в рейтинговой категории ruAAA. |

| ruAA | ||

| ruAA- | ||

| A | ruA+ | Умеренно высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, однако присутствует некоторая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruA | ||

| ruA- | ||

| BBB | ruBBB+ | Умеренный уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию негативных изменений экономической конъюнктуры, чем у объектов рейтинга в рейтинговой категории ruA. |

| ruBBB | ||

| ruBBB- | ||

| BB | ruBB+ | Умеренно низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Присутствует высокая чувствительность к воздействию негативных изменений экономической конъюнктуры. |

| ruBB | ||

| ruBB- | ||

| B | ruB+ | Низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. В настоящее время сохраняется возможность исполнения финансовых обязательств в срок и в полном объеме, однако при этом запас прочности ограничен. Способность выполнять обязательства является уязвимой в случае ухудшения экономической конъюнктуры. |

| ruB | ||

| ruB- | ||

| ССС | ruССС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует значительная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| СС | ruСС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует повышенная вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. |

| С | ruС | Очень низкий уровень кредитоспособности/финансовой надежности/финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации. Существует очень высокая вероятность невыполнения объектом рейтинга своих финансовых обязательств уже в краткосрочной перспективе. Своевременное выполнение финансовых обязательств крайне маловероятно. |

| RD | ruRD | Объект рейтинга находится под надзором органов государственного регулирования, которые могут определять приоритетность одних обязательств перед другими. При этом дефолт Агентством не зафиксирован. |

| D | ruD | Объект рейтинга находится в состоянии дефолта. |

Рейтинг НПФ в 2021 году по данным Центробанка

Иначе таблицу рейтинга негосударственных пенсионных фондов составляет ЦБ РФ. В отличие от RAEX, Банк России ориентируется не столько на доходность накоплений, сколько отдает предпочтение объему собственных средств и участию в АСВ. На основе этих параметров рейтинг НПФ в 2021 году по ЦБ РФ выстраивается следующим образом:

| Наименование НПФ | Доходность |

| НПФ Сургутнефтегаз (АО) | 13.10% |

| НПФ Гефест (АО) | 12.88% |

| НПФ Открытие (АО) | 11.97% |

| НПФ Ханты-Мансийский (АО) | 11.89% |

| НПФ Эволюция (АО) | 11.66% |

| НПФ Первый промышленный альянс (АО) | 11.61% |

| НПФ Волга-Капитал (АО) | 11.37% |

| НПФ Стройкомплекс (АО) | 11.36% |

| НПФ Согласие (АО) | 11.31% |

| МНПФ "Большой" (АО) | 10.91% |

| НПФ Транснефть (АО) | 10.85% |

| Национальный НПФ (АО) | 10.83% |

Рейтинг НПФ по объему пенсионных накоплений

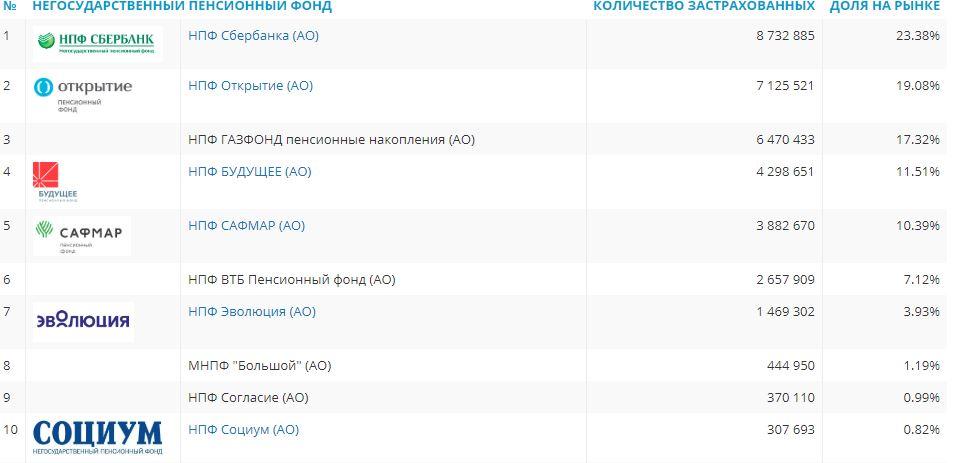

Сравнение НПФ по рейтингу объема пенсионных накоплений помогает выделить фонды с наибольшим приростом денежных средств от застрахованных лиц. В этом списке НПФ на первых местах расположены фонды, которые получили от граждан больше средств накопительной пенсии. Чем выше цифра, тем больше доверия у населения к этой компании.

Какой НПФ выбрать?

По каким критериям нужно выбирать некоммерческий пенсионный фонд:

Негосударственные фонды рейтинг по количеству застрахованных лиц также должен рассматриваться при выборе НПФ. Рейтинг показывает количество застрахованных граждан в фонде, а также долю рынка.

Так или иначе, перечисленные фонды предлагают своей клиентуре высокий уровень доходности, превышающий уровень инфляции, а также стабильность выплат. Немаловажна их надежность — она может выражаться в размере капиталов учреждения. Таким образом, выбирая НПФ для долгосрочных вложений в свое будущее, учитывайте всю множественность факторов – именно в сочетании высокой доходности и стабильности фонда, подкрепленной годами его работы на рынке, кроется секрет успеха.

50

1

1

2

13

Накопительная пенсия зависит

от вашего выбора.

Вы не можете самостоятельно управлять пенсионными накоплениями, но можете выбрать того, кто будет это делать. Выбирайте сильный бренд, стабильность, репутацию и опыт - доверьте свою накопительную пенсию НПФ ГАЗФОНД пенсионные накопления.

Как формируется накопительная пенсия?

Система обязательного пенсионного страхования действует в России с 2002 года и базируется на страховых принципах: ваша будущая пенсия формируется за счет взносов, которые уплачивает за вас работодатель в Пенсионный фонд России в течение всей трудовой жизни.

100% Это

22% сверх

вашей зарплаты

работодатель

перечисляет в ПФР

2002-2013

делились на:

накопления, сформированные за 2002-2013 гг., можно перевести в НПФ для получения инвестиционного дохода

с 2014 года – полностью направляются в страховую пенсию

Если вы:

- 1967 года рождения и моложе,

- получали официальную заработную плату в период с 2002 по 2013 г.г., то на вашем счете в Пенсионном фонде России (ПФР) или в выбранном негосударственном пенсионном фонде имеются пенсионные накопления.

Это — ваш пенсионный капитал, который:

- формируется в рублях, а не баллах,

- растёт за счет инвестиционного дохода,

- гарантирован государством,

- наследуется (до начала пожизненных пенсионных выплат).

Как перевести накопительную пенсию?

Вам потребуется паспорт и СНИЛС

Заключите договор об ОПС с НПФ ГАЗФОНД пенсионные накопления.

Не позднее 1 декабря текущего года подайте в ПФР заявление о переходе или досрочном переходе одним из следующих способов:

1. обратившись в любое отделение ПФР лично или через представителя, действующего на основании нотариально удостоверенной доверенности;

В случае принятия положительного решения ПФР, ваши накопления поступят в фонд:

- до 31 марта следующего года, при подаче заявления о досрочном переходе;

- через 5 лет, при подаче заявления о переходе.

Порядок переходов между фондами

С 1 января 2019 года вступили в силу изменения в пенсионном законодательстве, касающиеся порядка смены страховщика по ОПС, которым может являться ПФР или НПФ.

С 1 января 2020 года договор об ОПС со стороны НПФ может подписывать только единоличный исполнительный орган — Генеральный директор или временно исполняющий обязанности Генерального директора. В связи с чем, договоры об ОПС сначала подписываются гражданином, далее направляются в НПФ для подписания со стороны Генерального директора. Клиентский экземпляр договора об ОПС, оформленный с НПФ ГАЗФОНД пенсионные накопления, направляется гражданину заказным почтовым направлением, на адрес, указанный при оформлении договора об ОПС.

Обращаем внимание, что при подаче застрахованным лицом в ПФР в течение одного года более одного заявления о переходе (досрочном переходе) без предварительной подачи уведомлений об отказе от смены страховщика ПФР откажет в удовлетворении второго и последующих заявлений.

При этом в течение одного рабочего дня со дня подачи заявления ПФР направит копию заявления о переходе (досрочном переходе) текущему страховщику и в НПФ, в который застрахованное лицо планирует перейти посредством системы межведомственного электронного взаимодействия (СМЭВ).

Изменения в законодательстве призваны защитить застрахованных лиц от неправомерных переводов в другие НПФ, а также предоставить информационные возможности, которые помогут гражданам принимать более взвешенные решения при выборе или смене способа инвестирования пенсионных накоплений.

С 1 января 2019 года вступили в силу изменения в пенсионном законодательстве, касающиеся порядка смены страховщика по ОПС, которым может являться ПФР или НПФ.

Материнский капитал

Понятно

Взносы работодателя формируются на вашем пенсионном счете в рублях

Доходно

Сумма на вашем пенсионном счете изменяется ежегодно за счет инвестиционного дохода

Удобно

Отслеживание средств на пенсионном счете с помощью личного кабинета

Надежно

Сохранность суммы на пенсионном счете гарантирована государством

Связаться с нами

Если вы не смогли найти нужную информацию,

то всегда можете задать вопрос нашим экспертам

Не нашли ответа на свой вопрос?

Если вы не смогли найти ответа на свой вопрос, то вседа можете задать его нашим экспертам.

Типовые формы документов

Типовой договор об ОПС

Ключевой информационный документ (ОПС)

Образец заявления ЗЛ о переходе из НПФ в НПФ

Образец заявления ЗЛ о переходе из ПФР в НПФ

Вопросы и ответы

Накопительная пенсия - это часть пенсии, которая до 2014 года формировалась у граждан 1967 года рождения и моложе за счет обязательных страховых взносов работодателя в системе обязательного пенсионного страхования.

Обращаем внимание, пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались обязательные страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве – направляются на формирование страховой пенсии в ПФР.

Работодатели до 31.12.2013 года уплачивали в ПФР за счет собственных средств страховые взносы в размере 22% от заработной платы работников, которые в размере 16% и 6% шли на формирование страховой и накопительной пенсии соответственно.

Все ранее сформированные накопления инвестируются управляющими компаниями или негосударственными пенсионными фондами и будут выплачены гражданам с учётом результата инвестирования, при назначении накопительной пенсии.

При этом пенсионные накопления (накопительную пенсию) можно перевести другому страховщику - в негосударственный пенсионный фонд для управления, а страховая пенсия всегда формируется в ПФР.

Пенсионные накопления – это средства, которые формируются за счет:

- 6% страховых взносов работодателя на накопительную пенсию работника в рамках обязательного пенсионного страхования;

- дополнительных страховых взносов на накопительную пенсию, в том числе в рамках программы государственного софинансирования пенсии (от самого гражданина, государства и работодателя);

- средств материнского (семейного) капитала, направленных на формирование накопительной пенсии.

- дохода от инвестирования вышеуказанных средств.

Доход от инвестирования средств пенсионных накоплений начисляется на пенсионные счета до 31 марта года, следующего за годом инвестирования средств. То есть доход за 2021 год будет отражен на пенсионных счетах не позднее 31.03.2022 г. Информация о размере дохода доступна в Личном кабинете.

Существует два вида заявлений о переходе в другой негосударственный пенсионный фонд (или ПФР). В случае подачи срочного заявления о переходе перевод пенсионных накоплений осуществляется через пять лет после года подачи заявления. Например, если клиент в 2021 году подал заявление о переходе, то, при положительном рассмотрении заявления в ПФР, перевод пенсионных накоплений и инвестиционного дохода в полном объеме состоится в марте 2026 года.

Если осуществляется досрочный переход, то при положительном рассмотрении заявления ПФР, пенсионные накопления будут переведены новому страховщику до 31 марта года, следующего за годом подачи такого заявления.

Обращаем внимание, досрочный переход может привести к потере части инвестиционного дохода, начисленного предыдущим страховщиком. Размер инвестиционного дохода, подлежащего передаче новому страховщику, можно узнать у своего текущего страховщика.

Клиенты для заключения договора могут обратиться в офисы фонда в рабочее время (по предварительной записи) или же воспользоваться дистанционным сервисом.

Дополнительно не позднее 1 декабря текущего года необходимо подать в ПФР заявление о переходе или досрочном переходе одним из следующих способов:

Важно знать, что, помимо страховой, есть еще государственная пенсия, которую за счёт бюджетных средств получают работники государственных органов (полицейские, военные и т.д.), негосударственная - формируется за счет ваших средств и доходов негосударственных пенсионных фондов (НПФ), корпоративная - пенсия от работодателя и накопительная.

Как формируется?

Как переводятся страховые взносы в баллы?

Когда речь идет о страховой пенсии все время встречается такое понятие как баллы. Но мы знаем, работодатель перечисляет за работника взносы в деньгах. Сколько же это баллов и как они рассчитываются?

Формула пересчета в баллы накоплений, сформированных до 2015 года:

ПК = СЧ / СПК

ПК – баллы, которые заработал гражданин до 2015 года

СЧ – страховая пенсия, сформированная на 31 декабря 2014 (без учета фиксированной выплаты)

СПК – стоимость пенсионного балла на 1 января 2015 года = 64 руб. 10 коп.

Например, у Ивана Владимировича пенсионные накопления на 31 декабря 2014 года составили 500 000 рублей.

Рассчитаем размер страховой пенсии (СЧ) в соответствии с правилами, указанными в Федераль-ном законе от 17.12.2001 N 173-ФЗ.

СЧ (страховая пенсия) = ПК (пенсионный капитал) / Т (ожидаемый период выплаты пенсии) + Б (фиксированный размер страховой пенсии)

СЧ= 500 000 руб./ 228 месяцев + 3610,31 руб.= 5 803,29 руб.

Теперь рассчитаем количество баллов.

ПК = 5 803,29 / 64,1 = 90,535

Таким образом, мужчина заработал до 2015 года 90,535 баллов. Но, так как ему еще нет 60-ти лет, к этим баллам будут прибавляться текущие взносы работодателя, которые переводятся по другой схеме.

Схема перевода текущих взносов работодателей в баллы, действует с 2015 года:

Количество баллов = взносы работодателя / (максимальный размер взносов за год * 10)

Взносы работодателя - при расчете учитываются только 16% из 22% уплачиваемые работодателем от заработной платы работника. 6% идут на формирование фиксированной выплаты и в баллы не переводятся. Максимальный размер взносов - в 2016 году максимальная годовая заработная плата, с которой уплачиваются страховые взносы - 796 000 рублей. Соответственно, максимальный размер взносов рассчитывается как 16% от 796 000 рублей и составляет 127 360 рублей.

10 - множитель, введенный для удобства подсчетов пенсионных баллов.

Также, баллы начисляются дополнительно:

- за срочную воинскую службу по призыву - 1,8 балла

- за отпуск по уходу за первым ребенком - 1,8 балла, за вторым – 3,6, за третьим – 5,4

- за уход за инвалидом или пожилым человеком - 1,8 балла.

Разберем на примере.

Зарплата Ивана Владимировича составляет 30 000 рублей в месяц, в год - 360 000 рублей.

Таким образом, максимальный размер взносов равен 57 600 рублей (360 000*16%= 360 000/100*16). С этого размера взносов и будут рассчитываться баллы.

Теперь посчитаем, сколько баллов накопит Иван Владимирович за каждый год работы, начиная с 2015: 57 600 / 127 360 * 10 = 4,52 балла

Как переводятся баллы в рубли, когда вы выходите на пенсию?

Здесь все очень просто, нужно перемножить всего две цифры:

Страховая пенсия = количество баллов * стоимость 1 балла

Например, Иван Владимирович за время трудового стажа накопил 118 пенсионных баллов.

Поскольку нельзя заранее знать, сколько будет стоить 1 балл через 5-7 лет, в нашем примере мы возьмем стоимость 1 балла как в 2016 году - 1 балл равен 74,27 руб.

Страховая пенсия, не включая фиксированную часть, составит 8 763,86 рублей (118 * 74,27).

Для расчета размера страховой пенсии, которую будет получать Иван Владимирович, добавим фиксированную выплату (она одного размера для всех) - в 2016 году она составляет 4558, 93 рублей.

Итого страховая пенсия составит 13 322,79 рублей.

Куда идти за пенсией?

Страховую пенсию выплачивает ПФР. Накопительную - ПФР или НПФ, зависит это от того, где вы ее формировали.

Если у Ивана Владимировича есть накопительная пенсия, то ее прибавляем к страховой пенсии. Иначе, доход нашего героя на пенсии составит 13 322,79 рублей в месяц.

Размер будущей пенсии можно увеличить

Стоит помнить, что ситуацию с пенсией можно улучшить. Например, если бы Иван Владимирович оформил индивидуальный пенсионный план, и самостоятельно делал взносы, тогда к страховой и накопительной пенсии добавилась бы еще и негосударственная пенсия, и доход на пенсии мог быть не меньше его зарплаты.

Это важно знать

Есть условия, при выполнении которых назначается пенсия. У вас должен быть минимально установленный трудовой стаж и минимальное количество накопленных баллов. Если вы планируете выйти на пенсию с 2025 года и после стаж должен быть 15 лет, а количество баллов - 30. Минимальные требования для других лет приведены в таблице:

Читайте также: