Заявление о предоставлении акта совместной сверки расчетов по налогам 2020

Обновлено: 05.07.2024

Сверка с налоговой — это процедура, которую может инициировать налогоплательщик, если он хочет контролировать правильность взаиморасчетов с налоговиками. В таких случаях составляется акт сверки. В статье расскажем, как сделать сверку с налоговой инспекцией и что для этого нужно.

Зачем это нужно

Согласно российскому законодательству, все налогоплательщики обязаны своевременно и в полном объеме уплачивать фискальные сборы в государственный бюджет. В противном случае компанию или индивидуального предпринимателя накажут рублем: выставят штрафы и пени. А за особо крупные налоговые преступления грозит уголовная ответственность.

Чтобы избежать проблем, налоговики настоятельно рекомендуют систематически контролировать текущее состояние взаиморасчетов с бюджетом. Чиновники напоминают, что даже незначительная ошибка в платежном поручении может привести к плачевным последствиям.

Например, неверно указан код бюджетной классификации в платежке — и денежные средства не дойдут по назначению. Следовательно, налог не будет считаться уплаченным, и инспекторы применят штрафные санкции. Напомним, что наказанием за несвоевременную уплату обязательств являются не только штрафы. Представители ФНС вправе:

- самостоятельно списать деньги с расчетного счета налогоплательщика;

- заморозить расчетные счета компании;

- приостановить деятельность организации или предпринимателя;

- инициировать судебное разбирательство.

Систематический контроль взаиморасчетов позволит избежать таких последствий. Провести проверку довольно просто: достаточно подать заявление на сверку с налоговой в ближайшее территориальное отделение ФНС. Но есть и другие способы.

Правила проведения сверки с ФНС изменились

ФНС России направила в территориальные налоговые органы письмо от 09.03.2021 №АБ-4-19/2990 , которым обновила временный порядок осуществления совместной сверки расчетов по налогам, сборам, страховым взносам, пеням, штрафам. Порядок сверки, направленный письмом от 16.04.2020 №АБ-4-19/6371@ , утратил силу.

По новым правилам крупнейшим налогоплательщикам больше не обязательно проводить ежеквартальную сверку с ИФНС по расчетам. По-прежнему налоговая должна проводить сверку по заявлению налогоплательщика. Новый срок — 5 дней с даты получения заявления. Установлено, что сверка расчетов проводится налоговым органом в обязательном порядке в следующих случаях:

- по инициативе налогоплательщика при представлении заявления о предоставлении акта сверки расчетов;

- в иных случаях, установленных законодательством о налогах и сборах.

Максимальный период проведения сверки расчетов не изменился — он составляет 3 года.

Дополнительно в письме содержатся формы:

- уведомления об отказе в приеме заявления на проведение сверки расчетов с бюджетом;

- уведомления об отказе в проведении сверки расчетов с бюджетом.

Правила обновили и статья стала неактуальна. Но мы скоро это исправим.

Если актуальные инструкции и документы нужны прямо сейчас — переходите в КонсультантПлюс. По нашей ссылке получите бесплатно доступ на 2 дня и найдете все, что нужно.

Как провести сверку с налоговой инспекцией

Есть три способа, чтобы запросить информацию в ФНС для проведения выверки:

- Обратившись лично или через доверенного представителя. Для этого придется посетить ближайшее территориальное отделение ФНС. Но устного запроса недостаточно. Необходимо подготовить специальное заявление на акт сверки с налоговой (образец представлен ниже) и передать его инспектору.

Если обращение оформляет доверенный представитель налогоплательщика, то к бланку заявления придется приложить копию доверенности, на основании которой действует поверенное лицо. Оригинал доверенности тоже потребуется предоставить инспектору ФНС.

Теперь определим, какие формы запроса на сверку с налоговой инспекцией (образец) необходимо подготовить.

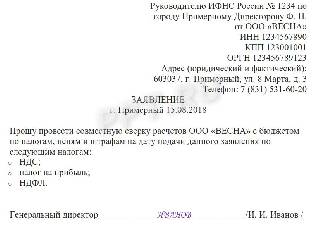

Заявление при личном обращении

Унифицированной формы для заявления чиновники не утвердили. Следовательно, обратиться в ФНС вы вправе в произвольной форме. Укажите обязательные реквизиты:

- Полное наименование организации либо Ф.И.О. индивидуального предпринимателя.

- ИНН, КПП, ОГРН, адреса и контактные телефоны.

- Перечень налогов, взносов, сборов, по которым требуется выверка.

- Период времени (год, квартал, месяц, любой иной период), за который проводится проверка.

- Способ получения акта сверки с налоговой инспекцией (образец ниже): почтой или лично.

- Ф.И.О. и должность работника, ответственного за проведение выверки по расчетам.

Отметим, что если налогоплательщик предпочитает получить акт выверки по почте, то необходимо прописать адрес для отправки. В противном случае ФНС отправит письмо на юридический адрес компании.

Пример для сверки с налоговой, заявление (образец)

Обращение рассмотрят, и в течение 5 дней бумажный документ направят заявителю. Причем в двух экземплярах.

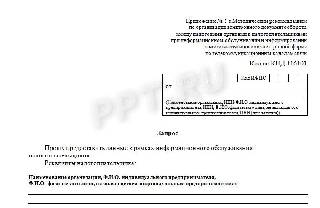

Электронное обращение

Если налогоплательщик решил получить информацию через интернет, то придется заполнить специальный бланк. Унифицированная форма утверждена Приказом ФНС России №ММВ-7-6/196@ от 13.06.2013 , КНД 116101.

Бланк

В запросе указывается аналогичная информация: наименование и регистрационные коды налогоплательщика, его адрес. Данные сведения вносятся в унифицированную форму автоматически.

Акт, полученный в электронном виде, нельзя вернуть в ФНС со ссылками на разногласия. Если компания не согласна с данными, указанными в контрольном документе, придется обращаться в инспекцию повторно.

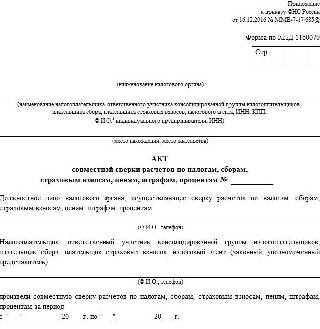

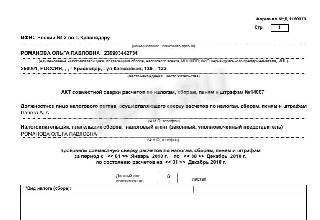

Проводим выверку

Итак, мы определили, как получить акт сверки с налоговой. Документ имеет унифицированную форму КНД 1160070. Бланк утвержден Приказом ФНС России №ММВ-7-17/685@ от 16.12.2016. Структура формы — это титульник и два раздела.

В титульном листе указаны регистрационные сведения налогоплательщика. Также прописаны виды фискальных платежей и период, за который сформирован проверочный документ. Разделы №1 и №2 заполняются отдельно по каждому виду налога, сбора или взноса.

Сверка по налогам с налоговой, образец заполненного акта

Если есть разногласия

Если разногласия есть, то действовать необходимо так:

На основании акта с разногласиями инспекторы инициируют проверку указанных данных по информационным системам. Затем плательщику предложат предоставить в ИФНС документы, подтверждающие данные вашего бухучета. Например, копии платежных поручений на оплату взносов.

Если ошибка была допущена инспектором, то ее исправят. ИФНС пришлет специальное уведомление. Если же разногласия возникли из-за вашей ошибки, например, неверный КБК в платежке либо неверный расчет в декларации, то инспектор направит письмо с указанием на допущенную налогоплательщиком ошибку.

Читайте также: