Запрос в пфр об отчислениях налога работодателем

Обновлено: 25.06.2024

Работала 5 лет в районе крайнего севера. Работодатель не в полной мере делал дополнительные отчисления для работников ркс в пфр договориться не получаетсв одни обещания. Сейчас собираюсь на досрочную пенсию но все дело в отчислениях в пфр. как правильно написать заявление в суд на работодателя.

Работаю сварщиком обратился в ПФР для получения преждевременной пенсии.

А выеснилось что не все работадатель делали льготные отчисления в

ПФР, как мне наказать риботадателя.

Проработала 9 мес. в компании, уволилась. Прошло полгода. Получаю письмо из ПФР, что на моем счете 0 руб. В справке НДФЛ вижу, что делали отчисления 13% подоходного и все. Получается мой работодатель не делал отчисления в ПФР?

Какой срок исковой давности, если работодатель не делал отчислений в ПФР?

При увольнении с работы узнал, что работодатель не делал отчислений в ПФР.

Подскажите пожалуйста, куда обратиться если работодатель не делал отчисления в ПФР? работаю в ООО с апреля 2013. Спасибо!

Нужна квалифицированная помощь в составлении ходатайства по трудовому спору (работодатель не делал фин. отчислений в ПФР)

Муж работал по трудовому договору. Был прооперирован, работать не может. Работодатель должен зп за месяц. Рассчитываться отказался. Поданы заявления в прокуратуру, гострудинспекцию и иск в суд. Находимся в режиме ожидания результата. Вопросы такие:

1.работодатель не делал отчисления в пфр, а также не платил налог, как и по всем сотрудникам скорее всего. Должен ли работник сам заниматься этими отчислениями? Или это задача работодателя?

2. Есть ли какая то ответственность у работодателя перед ФНС и ПФР за невыплату налогов и не отчислений взносов?

Спасибо за ответы по существу. Доброго дня.

После получения илс зс в пфр выяснилось, что работодатель не всегда делал отчисления в пфр, а когда делал не в полном объёме (зарплата серая). кто несёт ответственность перед налоговыми службами и в каком объёме?

Стаж работы на вредном производстве (маляр порошковой окраски)11.5 лет. Работодатель не делал отчисления в ПФР. Могу ли я добиться пенсии?

В 2017 г. вышел на пенсию при назначении пенсии оказалось! Работодатель не делал отчислений в пфр! с 2005 г. по 2014 г. как быть?

Как доказать трудовой стаж, если есть Запись в трудовой, а отчисления работодатель не делал, в ПФР ответили что этот стаж не действителен и не будет учтён при начислении пенсии.

Я работаю в организации уже боллее 2 лет. Из пенсионного фонда пришло письменное извещение о состоянии индивидуальгого лицевого счета, в графе сумма страховых взносов поступивших в ПФР - 0 за 2004 и 2005 г, как это понимать: что мой работодатель не делал отчисления в ПФР и значит и стажа трудового у меня нет (хотя в трудовой книжке запись сделана) ? Может ли работодатель задним числом сделать отчисления? Трудовой стаж будет считаться по трудовой книжке или по электронной базе ПФР?

Работодатель говорит что я оформлена официально, но в трудовой запись не делал, ссылаясь на то что сейчас это не обязательно, что трудовая электронная. В ЛС в ПФР есть отметка что я работаю у данного работодателя, но нет никакой информации про отчисления. Вопрос, как я всё таки оформлена? Если я уйду на больничный, оплатят ли мне его? Помогите пожалуйста разобраться.

Работала ровно 3 года. 2009,2010,2011. работодатель отчислений оказалось не делал/выписка из пфр/. Подала в суд. Помогите рассчитать. Сумму пенсионных отчислений за эти годы и сумму недополученной пенсии, т.к не делался перерасчет как работающему пенсионеру. И компенсацию на эти суммы. Оклад 24000. Спасибо. Очень поможете.

Работодатель в течение ряда лет не делал отчисления в ПФР, а с 2011 г. перестал быть юр.лицом. В результате пенсия назначена минимальная, хотя зар. пл. была в тот период хорошая. Как добиться перерасчета пенсии и возможно ли?

Ресколько лет я отработал на судне (танкер) по трудовым соглашениям. Работодатель не делал отчислений в пенсионный фонд. Теперь при обращении в отделение ПФР за назначением льготной пенсии вышеуказанный период не будет зачтён в мой трудовой стаж (т.н. северный)?

Собираюсь подать в суд о признании договора ГПХ на трудовой. Самого договора ГПХ нет. Т.к работодатель не давал на руки. Заключая каждые 3 месяца новый. Но есть выписка из ПФР где указано - что работодатель делал отчисления в течении 2 х лет. Будет ли выписка основанием признание договора ГПХ трудовым?

Я являюсь наемный работником и мой работодатель делал отчисления в ПФР и ФМС в течении 2015 года. На меня оформлено ИП с нулевым отчетной декларацией за 2015, которое в данный момент в процессе закрытия. Обязана ли я оплатить взносы в ПФР и ФМС? И разве это не будет задвоенным взносом и в целом абсурдом?

Недавно выяснила, что работодатель не делал отчисления в ПФР, получается, что сотрудники не были приняты на работу официально, хотя писали заявления и сдали трудовые книжки. Как вернуть долги по зарплате и трудовые книжки, которые работодатель не возвращает, мотивируя тем, что якобы таких сотрудников у него никогда не было. Что предпринять, куда обратиться?

Что делать в моей ситуации. Мой работодатель не зарегестрировал меня в ПФР и не делал за меня отчисления. Я работаю уже 7 месяцев, у меня есть на руках трудовой договор. В трудовой книжке записи не сделана. Что мне теперь делать? Мне нужен этот трудовой стаж.

Сестра получала пенсию по потере кормильца на себя и на дочь, летом 10 дней работала по договору гражданско-правового характера информатором на общероссийском голосовании. Ее лишили пенсии, хотя работодатель не делал отчисления в ПФР. Можно и восстановить пенсию по повторной подаче заявления?

Подскажите, пожалуйста, как получить сведения о том, заключался ли трудовой договор с работодателем или нет? Хранятся ли трудовые договоры в ПФР (их копии) или еще какие документы за подписью работника в ПФР?

Суть вот в чем. Жена получала ЛОУ (уход за ребенком-инвалидом; там официально нельзя работать). Теперь с нее ПФР требует через суд вернуть деньги за то, что организация-работодатель (фиктивный) делал за нее отчисления. Организацию найти не удается, на запросы они не реагируют. По указанному адресу в ЕГРЮЛ никого найти не удается (резиновый адрес). В полиции делали розыск - никого не нашли.

Дела давно минувших дней. С ноября 2003 г. по апрель 2005 г. я получала пенсию по потере кормильца, как студент очной формы обучения до достижения возраста 23 лет. В октябре 2004 г. официально устроилась на работу, работодатель делал отчисления в ПФР, при этом записи в трудовой нет. ПФР по-всей видимости не увидел, что работодатель производит на меня отчисления и продолжал перечислять мне пенсию по потере кормильца. Сама я по этому поводу в то время ни сном не духом, не знала как должно быть. В настоящее время опять пришлось обратиться в ПФР для оформления пенсии (уже по другой причине).

Вопрос: Имеет ли право ПФР потребовать часть выплаченной пенсии назад (за период с ноября 2004 по апрель 2005) и каков должен быть в этом случае срок исковой давности? Ведь тогда, в 2004-2005 гг. получилось, что ПФР сам не досмотрел, хотя должен был быть в курсе.

Ситуация такая, решила проверить состояние по пенсионной части, вышла из декрета на работу в 03.01.2020, и никакой информации по перечислению в пфр нет, там даже не зарегестрировано место работы в ООО. Зарплата состоит из основной части-подоходный налог, это все что указывается в квитке по ЗП,как узнать делал ли работодатель отчисления в ПФР или нет? Спасибо!

После увольнения стала на учет в центр занятости. Назначили минимальные пособия 1500 руб, т.к. работодатель не делал отчисления в ПФР в течении года. На руках есть трудовая книжка с отметкой об увольнении и справка о среднем заработке. Могу ли я оспорить сумму пособия и что для этого необходимо? Спасибо.

У меня вот такая ситуация. Через неделю ухожу в декрет, справка со старой работы о начислениях есть. Но, проверив через госуслуги, оказалось, что никаких отчислений в пфр работодатель не делал. (хотя у нас и зарплатные карты были и процент вычитали.) Это было основным местом работы за прошлые два года. Но фирму пол года назад ликвидировали. Что мне теперь делать? Могу ли я предоставить новому работодателю имеющуюся справку и начислят ли мне по ней декретные?

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Что такое ИЛС

ИЛС – это электронный счет, содержащий сведения о трудовом стаже и пенсионных правах любого россиянина. Благодаря ему сотрудники ПФ принимают решение относительно назначения выплаты. Каждому электронному счету присваивается страховой номер, называемый СНИЛС.

Сведения о правилах формирования ИЛС содержатся в ФЗ №27. Открытие ИЛС осуществляется представителями ПФ на основании заявления от гражданина или при получении данных от государственных учреждений. Например, если человек подает заявление на создание паспорта, то при отсутствии счета он автоматически открывается.

Внимание! ИЛС открывается не только для российских граждан, но и даже для иностранцев или лиц без гражданства, если они на временной или постоянной основе живут на территории РФ.

Выписка из ИЛС требуется для решения нескольких задач:

- проверка пенсионных прав, поскольку гражданин может оценить правильность учета стажа и баллов, а также получить информацию о размере накопительной пенсии;

- выявляются ошибки, допущенные работниками ПФ при расчете баллов или стажа;

- проверяется честность работодателя, поскольку иногда руководители компаний и ИП не оформляют граждан официально, поэтому у них не начисляется стаж;

- определяется способ формирования пенсии;

- выясняется, какой фонд используется для увеличения накопительной части.

Внимание! Получить данную выписку можно не только при личном посещении отделения ПФ, но и дистанционно, для чего применяется сайт фонда или портал Госуслуг.

Кто может получить сведения

Информация о ИЛС является конфиденциальной, поэтому посторонние лица не могут ее получить. Сведения запрашиваются исключительно владельцем счета или законным представителем, обладающим нотариально заверенной доверенностью. Если человек недееспособен, то его интересы представляет опекун или попечитель.

Для получения данных о состоянии счета запрашивается специальная выписка. Для ее получения применяются разные способы:

- отправка заявления по почте;

- личное обращение в отделение МФЦ или ПФ;

- через портал Госуслуг при наличии идентифицированного аккаунта;

- с помощью сайта ПФ.

Внимание! Если гражданин принимает решение лично прийти в отделение ПФ, то можно выбрать любое подразделение независимо от места прописки.

Основные способы

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Справка! Лица, являющиеся индивидуальными предпринимателями, осуществляют перечисления самостоятельно за себя по утвержденным в ПФР тарифам.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

Через почту России

- используется исключительно заказное письмо, поскольку у отправителя остается доказательство отправки, представленное чеком;

- таким письмам присваивается определенный трек-номер, с помощью которого гражданин сможет отслеживать, где именно находится документ, а также обеспечивается подтверждение факта получения адресатом;

- для ускорения процесса рекомендуется отправлять письмо по адресу ближайшего отделения ПФ.

Благодаря таким простым действиям гарантируется, что представители ПФ не проигнорируют официальное заявление от гражданина.

По фамилии

Сведения из лицевого счета предоставляются исключительно его владельцу. Для этого необходимо обладать идентифицированным аккаунтом на портале Госуслуг, а также можно обратиться напрямую к работникам ПФ. Получить актуальную информацию только по фамилии человека не получится.

Если гражданин не может самостоятельно прийти в отделение ПФ, то ему придется заранее выбирать представителя, на которого оформляется и заверяется у нотариуса доверенность.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Внимание! Существует большая вероятность, что СНИЛС может потерять хождение в рамках официального документооборота, поскольку имеет одобрение в парламенте законопроект, предполагающий, среди прочего, отмену выдачи зеленых карточек и прекращение их использования.

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Инструкция по проверке через ПФР

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

Если работодатель не делает перечислений

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Справка! Вести дела в суде вправе как работник самостоятельно, так и третье лицо, имеющее для этого доверенность, заверенную нотариально.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Проверка правильности начисления и исправление ошибок

Для грамотной проверки информации из выписки учитываются следующие пункты:

-

Способ формирования будущей пенсионной выплаты. Может накапливаться как страховая, так и накопительная часть. Но у некоторых граждан формируется только страховая выплата. К ним относятся лица, рожденные до 1967 года, а также люди, которые рождены после 1967 года, но при этом они не подали заявление на выделение накопительной части.

Данные суммы фиксируются на лицевом счете, после чего переводятся в баллы. Ежегодно увеличивается стоимость 1 балла, поэтому определить точный размер пенсии через несколько лет невозможно. Стаж представлен периодом, в течение которого гражданин осуществлял трудовую деятельность. За это время должны перечисляться за гражданина страховые взносы. Баллы накапливаются не только за работу, но и за другие периоды жизни.

Поданная документация рассматривается 10 рабочих дней, но данный период может быть увеличен при необходимости проведения дополнительных проверок. Нередко запрашиваются другие бумаги для уточнения. Если подтверждается правота заявителя, то вносятся корректировки, положительно сказывающиеся на длительности стажа и количестве баллов.

Проверка накоплений в НПФ

Каждый гражданин может самостоятельно распорядиться накопительной частью, для чего она не только формируется на счете ПФ, но и переводится какому-либо негосударственному фонду.

Сейчас на территории России функционирует множество НПФ, отличающиеся доходностью, сроком работы, ставкой процента, рисками вложения и другими характеристиками. Если у гражданина средства хранятся на счете НПФ, то получить сведения о размере накоплений можно только при обращении в это учреждение:

-

Получить информацию о размере накопительной части можно через терминалы, личный кабинет на сайте, мобильное приложение или отделения банковского учреждения. Если выбирается личное посещение учреждения, то с собой нужно взять СНИЛС и паспорт.

Важно! Практически все крупные НПФ предлагают своим клиентам возможность дистанционного получения информации о состоянии накоплений.

Сроки предоставления данных

Если необходимо срочно получить выписку, то целесообразно воспользоваться дистанционными способами, поэтому заявка подается через портал Госуслуг или сайт ПФ. Документ выдается клиенту в день обращения.

Если же обращаться напрямую к работникам ПФ или МФЦ, то бумажная выписка выдается в течение 10 дней. При отправке заявления письмом, придется ждать около двух недель, причем больше всего времени занимает пересылка.

Стоимость запроса

Услуга по информированию граждан о состоянии их ИЛС предоставляется совершенно бесплатно. При этом отсутствуют какие-либо ограничения на количество обращений. Но если гражданин выбирает способ получения информации через бумажное письмо, то придется оплачивать заказное письмо и опись вложения.

Если применяются разные дистанционные сервисы, то они не требуют внесения платы.

Содержание выписки

Документ состоит из вводной части, а также 5 отдельных блоков. Каждый элемент обладает своими особенностями:

- Вводная часть. Она включает личные сведения о владельце ИЛС. Сюда относится ФИО, дата рождения, номер СНИЛС и выбранный способ обеспечения будущей пенсии. Приводится стаж и накопленные баллы. Если запрашивает сведения пенсионер, то отсутствует информация о стаже.

- 1 блок. Сюда включаются периоды трудоустройства с 2015 года. Списком указываются фирмы, в которых официально трудился гражданин. Данные организации уплачивали за человека взносы, что позволило начислить баллы.

- 2 блок. Он предназначен для периодов трудоустройства до 2015 года.

- 3 блок. Содержит детальные сведения обо всех накоплениях в ПФ. Данный блок имеется при условии, если гражданин не перевел свою накопительную часть на счет какого-либо НПФ. Указываются данные об управляющей компании и инвестиционном портфеле. Если же человек перевел пенсию в другой фонд, то информация будет отсутствовать.

- 4 блок. Если человек предпочел хранить и увеличивать накопительную часть в НПФ, то указывается наименование фонда, а также общие данные о размере накоплений. Если же гражданин хранит все средства на счете ПФ, то данный этого блока не будет в выписке.

- 5 блок. Включает данные о дате назначения пенсии, ее размере и сумме фиксированной выплате, а также приводится размер накопительной пенсии при ее наличии. Если гражданин получает срочную или единовременную выплату, то приводится ее размер. Если же человек не является получателем данных выплат, то блок будет отсутствовать.

После изучения данного документа гражданин сможет определить, каков размер его накоплений, а также, не имеется ли ошибок, которые могут негативно сказаться на размере будущей пенсии.

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

У каждого россиянина имеется ИЛС в ПФ, который содержит информацию о стаже, баллах, местах трудоустройства и других важных параметрах, необходимых для расчета и назначения страховой пенсии. Для получения выписки можно посетить отделение ПФ или воспользоваться дистанционными способами. С помощью полученной информации выявляются разные ошибки или недочеты в системе.

От того, насколько добросовестно работодатель выполняет свои обязанности по уплате налогов и взносов, во многом зависит объем социальных гарантий работников: их право на налоговые вычеты, на оплату больничных листов и компенсацию декретного пособия, на возможность получения кредитов и пр. Более того, если работодатель не заплатил за сотрудника налог на доходы, это должен сделать сам работник не позднее 15 июля года, следующего за годом получения зарплаты. Как узнать, платит ли работодатель налоги, чтобы самому не оказаться в должниках?

💰 Какие взносы и налоги должен уплачивать работодатель за работника

Работодатели обязаны удержать и перечислить с зарплаты НДФЛ по ставке 13%. Если зарплата превышает 5 млн р. в год, то НДФЛ рассчитывается по ставке 15%. Работники-нерезиденты уплачивают НДФЛ по повышенному тарифу – 30%. НДФЛ платит работник из своих средств – работодатель лишь выполняет функцию налогового агента и переводит деньги в бюджет.

Помимо налогов на доходы, работодатель производит отчисления во внебюджетные фонды: на будущую пенсию работников, на медицинское и социальное страхование. Страховые взносы работодатель уплачивает из собственных средств по тарифам, указанным в статье 425 Налогового кодекса (НК):

- 22% от зарплаты идет в Пенсионный фонд;

- 2,9% – в Фонд социального страхования (на случай материнства и временной нетрудоспособности) и дополнительно от 0,2 до 8,5% – на страхование от несчастных случаев на производстве (тарифы зависят от класса профессионального риска);

- 5,1% – в Фонд обязательного медицинского страхования.

НДФЛ работодатель удерживает и переводит в бюджет в день выплаты зарплаты (не позднее следующего дня – по нормам пункта 6 статьи 226 НК РФ), а страховые взносы в ПФР, ФСС и ФОМС удерживаются не позднее 15 числа месяца, следующего за днем выплаты зарплаты (пункт 3 статьи 431 НК РФ).

👩💻 Способы узнать, перечисляет ли работодатель НДФЛ с зарплаты работника

Узнать, насколько добросовестно работодатель исполняет свои обязанности по удержанию НДФЛ, можно онлайн или обратившись в налоговую инспекцию лично.

Через личный кабинет налогоплательщика на сайте ФНС

Проверить работодателя на добросовестность можно на сайте ФНС в личном кабинете налогоплательщика. Получить доступ в личный кабинет можно после прохождения регистрации по паспорту, СНИЛС и ИНН, а также при авторизации через портал Госуслуги.

Порядок проверки будет следующим:

- Необходимо авторизоваться в личном кабинете налогоплательщика.

Также выписку из справки 2-НДФЛ можно оформить через портал Госуслуги, где необходимо:

- Сформировать заявление, указав ФИО, ИНН, дату рождения, отчетный год и паспортные реквизиты.

По результатам обработки заявления можно будет узнать о доходах, которые задекларировал работодатель и с которых удержал налог.

Бумажная выписка

Работник вправе запросить бумажную выписку для получения сведений о состоянии индивидуального лицевого счета. Для этого ему необходимо обратиться с запросом в МФЦ или налоговую инспекцию. При себе нужно иметь паспорт и ИНН.

На формирование бумажной выписки уйдет не более 10 дней с момента обращения.

✅ Способы узнать, делает ли работодатель отчисления в Пенсионный фонд

Пенсионный фонд предлагает на выбор несколько способов узнать, платит ли работодатель страховые взносы – и в каком размере. Запросить выписку из индивидуального лицевого счета можно несколькими способами:

- лично в органах ПФР;

- через личный кабинет ПФР;

- через портал Госуслуг;

- через личный кабинет налогоплательщика на сайте ФНС.

Лично в территориальном отделении ПФР

Работник может обратиться с письменным запросом в любое подразделение Пенсионного фонда или МФЦ. Информация о пенсионных накоплениях является конфиденциальной. Поэтому получить ее можно только лично с паспортом.

Для получения сведений о состоянии индивидуального счета передается заявление в ПФР. При формировании заявления потребуется СНИЛС: его необходимо взять с собой.

В личном кабинете на сайте ПФР

Выписка из индивидуального счета с суммами пенсионных взносов, которые уплатил работодатель, будет доступна для скачивания в личном кабинете.

Через Госуслуги

Для проверки пенсионных накоплений с использованием портала Госуслуги необходимо пройти следующие этапы:

Результат обработки электронного заявления можно будет скачать в виде файла в формате PDF.

Через личный кабинет налогоплательщика ФНС

С 2017 года функции по администрированию взносов и налогов перешли в Налоговую инспекцию. Ранее получить сведения о начисленных страховых взносах можно было только через запрос в Пенсионный фонд. Теперь каждый работник может узнать, сколько налогов перечислил работодатель с его зарплаты, через личный кабинет налогоплательщика ФНС (на основании письма №БС-18–11/645@ от 14 июля 2017 года).

❗ Что делать при нарушении прав работника

Если работнику стало известно о нарушении его прав, то он может пожаловаться на работодателя:

- в налоговую инспекцию;

- в отделение ПФР;

- в региональное подразделение трудовой инспекции.

- написать жалобу в прокуратуру.

Подать онлайн-жалобу в налоговую инспекцию можно по ссылке. Обращение в Роструд также можно передать онлайн.

По результатам проведенной проверки работодателю грозит налоговая ответственность, а при крупном ущербе, причиненном работникам и бюджету – уголовное наказание для ответственных за выдачу зарплаты лиц.

На основании статьи 122 НК штраф за недоимку по налогам и сборам составляет от 20 до 40% от суммы неуплаченных налогов. Помимо этого, ФНС взыщет с недобросовестного работодателя недоимку и пени за весь период.

Должностным лицам компании, которые умышленно не платят налоги, грозит уголовная ответственность по статье 199 Уголовного кодекса. Уголовное наказание предусмотрено только за крупную недоимку – 15 млн р. за три года (если это не менее 25% от суммы налогов и сборов). Минимальные последствия, которые предусматривает данная статья, – это штраф в размере 100-300 тыс. р. Но виновному лицу грозит и реальное лишение свободы до двух лет.

При особо крупной недоимке на сумму свыше 45 млн р. штраф возрастает до 200-500 тыс. р., а также есть риск получить реальный срок до 6 лет.

В каком случае можно стать должником

Если работник выяснил, что работодатель не удерживал из его зарплаты в бюджет НДФЛ, то ему необходимо до 30 апреля задекларировать полученные за прошлый год доходы с использованием формы 3-НДФЛ. По представленной декларации необходимо перечислить НДФЛ в бюджет не позднее 15 июля.

Нарушение сроков подачи декларации влечет за собой штраф в размере 5% от суммы неуплаченного налога, но не менее 1000 р. (статья 119 НК). За неуплаченный НДФЛ при условии отсутствия декларации штраф составляет 20-40% от неуплаченного налога. Также ФНС имеет право начислить пени за последние три года по 1/300 ставки рефинансирования.

Налоговая инспекция может выставить требование об уплате задолженности, пени и штрафов в течение трех месяцев после выявления правонарушения за последние 3 года.

Уплата задолженности по страховым взносам не входит в обязанности работника, так как эти платежи обязан перечислять работодатель из собственного зарплатного фонда. То есть работник в любом случае не будет выступать должником по страховым взносам, но он лишается положенных ему гарантий: пенсионного обеспечения и оплаты по листкам нетрудоспособности.

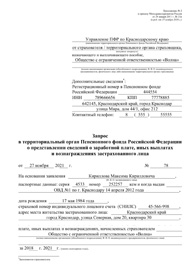

Запрос в Пенсионный фонд либо в любое его территориальное подразделение может быть направлен как самим лицом, желающим получить сведения в ПФР, так и его адвокатом или работодателем.

Запрос через работодателя

- когда работнику нужны сведения о его заработной плате у бывших работодателей, которых он не может найти, или по тем или иным причинам они не выдают ему справки о заработной плате в период работы;

- когда работнику нужны его данные по уплаченным страховым взносам в пенсионный фонд;

Для того чтобы работодатель направил необходимый запрос, работнику потребуется написать соответствующее заявление. В тексте заявления следует указать ряд обязательных сведений, а именно:

- наименование работодателя, у которого он работал ранее (в соответствии с записью в трудовой книжке);

- перечень вопросов, на которые нужен ответ ПФР.

Направляется запрос либо в электронной форме (при наличии у работодателя квалифицированной ЭЦП) либо по почте, на бланке работодателя.

Сразу отметим, что надежд на то, что ПФР предоставит сведения о заработной плате граждан у различных работодателей, на настоящий момент мало, поскольку территориальные подразделения ПФР еще не полностью включились в систему предоставления информации о заработных платах.

В идеале в течение 10 дней должен быть получен ответ на запрос. Если ответ на запрос содержит в себе сведения о невозможности предоставить требуемую информацию, то запрос следует продублировать Центральный аппарат Пенсионного фонда.

Адвокатский запрос

Прежде всего, следует понимать, что нельзя просто прийти к адвокату и попросить написать запрос. Потребуется составить договор об оказании юридической помощи. Можете быть уверены, что юридическая помощь не ограничится только запросом и включит в себя и консультирование, а потому стоимость услуг адвоката будет очень существенной.

Однозначно, что запрос адвоката будет составлен красиво и грамотно. Но дело в том, что для ПФР красота и грамотность не имеют особого значения. Поэтому можете смело составлять запрос в ПФР самостоятельно и скачать, в качестве образца, имеющийся в рамках данной статьи типовой шаблон запроса рассматриваемого вида.

Однако мы считаем своим долгом предупредить, что споры с ПФР – это игра в одни ворота, в которой очень сложно выиграть. Поэтому, если спор имеет принципиальный характер, а запрос – это всего лишь малая часть этой игры, мы все же рекомендуем заключить договор с адвокатом.

Запрос о размере пенсии

При наличии мнения о том, что размер пенсии рассчитан неверно, обращаться в ПФР можно как посредством запроса о размере пенсии, так и посредством заявления о перерасчете пенсии. Более подробно с основаниями и мотивировкой заявлений подобного типа вы можете в соответствующем материале нашего сайта.

Различие между запросом и заявлением состоит в том, что в запросе вы можете просить территориальное отделение ПФР сообщить вам метод расчета вашей пенсии. Заявление же о перерасчете пенсии ставит ПФР перед фактом необходимости перерасчета, поскольку само заявление может содержать в себе собственные расчеты заявителя, которые он считает правильными.

Запрос об отчислениях

Выше мы уже говорили, что запрос об страховых отчислениях в ПФР может быть направлен гражданином при помощи работодателя. При желании этот вид информации можно запросить и самостоятельно. В тексте запроса следует четко обозначить:

- ФИО и адрес заявителя, СНИЛС;

- требование по предоставлению информации;

- период уплаты страховых взносов в ПФР, по которому требуется информация.

Консультационный запрос

Любой гражданин – плательщик страховых взносов, вправе обратиться в ПФР с запросом на получение консультации. Тематика консультация может касаться любого вопроса, связанного с расчетом пенсии, назначением пенсии, назначением льготной пенсии, назначением досрочной пенсии и т.д.

В запросе потребуется указать:

- ФИО и адрес автора запроса;

- интересующий вопрос;

- конкретизирующие вопрос условия, например наличие северного стажа, или стажа педагогического работника.

Более подробно с вопросами назначения досрочной пенсии вы можете ознакомиться в соответствующем материале нашего сайта.

Куда обращаться

Изначально любой запрос подается в территориальное отделение ПФР. В случае, если этот орган не ответит на запрос в течение 10 дней, либо не сможет предоставить требуемую информацию, потребуется обратиться в Центральный аппарат ПФР.

Как обращаться

Читайте также: