Заполнение налоговой декларации единый налог для ип в беларуси 2019

Обновлено: 08.07.2024

Начинающие предприниматели не решаются сами заполнять и сдавать декларацию в налоговую: боятся что-то сделать не так, попасть на штрафы и пени. Они платят бухгалтеру 2-5 тысяч рублей только за то, чтобы тот посчитал сумму налога и заполнил три листа декларации. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила инструкцию, которая поможет заполнить декларацию и сэкономить на бухгалтере.

| Компания | ИП | |

| Когда сдавать декларацию | Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) | Не позднее 30 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу | В налоговую инспекцию по месту регистрации ИП |

| В каком виде | На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. | |

| Какие разделы заполнять | Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 | |

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) | |

| Когда сдавать |

| Компания Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) |

| ИП Не позднее 30 апреля |

| Куда сдавать |

| Компания В налоговую инспекцию по месту нахождения — юридическому адресу |

| ИП В налоговую инспекцию по месту регистрации ИП |

| В каком виде |

| На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. |

| Какие разделы заполнять |

| Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 |

| Что будет, если не сдать |

| Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) |

На готовом бланке: вручную или на компьютере

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете в Экселе. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельных листах — печатать с двух сторон листа нельзя.

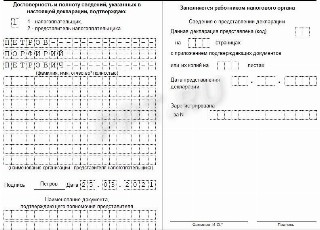

Шаг 2. Заполните титульный лист

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Представители налоговых деклараций. Основные виды налоговых деклараций

Основными заявителями и представителями налоговых деклараций являются: физические лица, индивидуальные предприниматели (ИП) и юридические лица.

Налоговые декларации, которые представляют в налоговые органы плательщики:

- декларация по подоходному налогу;

- декларация по НДС;

- декларация по налогу на прибыль;

- декларация по налогу на доходы;

- декларация по земельному налогу;

- декларация по налогу на недвижимость;

- декларация по транспортному налогу;

- декларация по иным налогам (акцизы, единый налог);

- декларация по УСН;

- декларация по экологическому налогу

· продажа или иное возмездное отчуждение имущества

· дарение, в виде недвижимого имущества по договору ренты бесплатно

Исключение! Доходы полученные физлицом от близких родственников и лиц, состоящих с ним в отношении опекуна, подопечного и попечителя. Такие доходы не признаются объектом налогообложения подоходным налогом независимо от полученного размера.

· Доходы, полученные из-за границы или за границей

К ним относятся доходы:

- от работы по найму (контракт);

- от продажи акций или иных ценных бумаг;

- от продажи долей уставных фондов иностранных организаций;

- в виде процентов по счетам (вкладам) в иностранных банках;

- полученные в дар от иностранных граждан

· Отдельные доходы, в отношении которых физлицу был предоставлен имущественный налоговый вычет по расходам на строительство/приобретение на территории РБ одноквартирного жилого дома/квартиры (в виде возврата взносов; в размере номинальной стоимости жилищных облигаций и процентного дохода; в виде лизинговых платежей)

Налоговые льготы, которыми может воспользоваться физическое лицо при подаче налоговой декларации по подоходному налогу за 2020 год:

- 117 руб. в месяц, при получении дохода, который подлежит налогообложению, в сумме не превышающей 709 руб. в месяц;

- 34 руб (65 руб) в месяц на детей в возрасте до 18 лет, учащихся и студентов дневного отделения и других иждивенцев;

- 165 руб. в месяц для отдельных категорий физлиц

2. Социальные налоговые вычеты

- в сумме расходов на обучение;

- на уплату страховых взносов по договорам добровольного страхования (ДДС)

3. Имущественные налоговые вычеты

- в сумме расходов на строительство либо приобретение одноквартирного жилого дома/квартиры;

- в сумме расходов, понесенных на приобретение имущества, доходы от продажи которого подлежат налогообложения;

- в размере 20% суммы подлежащих налогообложению доходов, полученных от отчуждения имущества

4. Профессиональные налоговые вычеты

- в сумме расходов на создание объекта авторского права;

- в размере 20%, 30%, 40% суммы авторского вознаграждения;

- в сумме расходов участия в спортивных соревнованиях (не командных);

- в размере 20% суммы подлежащих налогообложению доходов, полученных спортсменами и их тренерами за личное участие в спортивных соревнованиях

Индивидуальные предприниматели (ИП) и некрупный бизнес ведут свою деятельность с помощью упрощенной системы налогообложения (УСН). Где налог уплачивается 1 раз в квартал (кроме плательщиков с НДС) и имеются оптимальные ставки налога

>> Основные материалы по налоговым декларациям для ИП с УСН и налоговым декларациям с НДС читайте на портале gb.by: Налоговая декларация по НДС, УСН, Декларация в электронном виде

Сроки и способы подачи налоговых деклараций

Способы подачи налоговых деклараций в 2021 году:

1. Лично (путем посещения самого налогового органа)

2. По почте (почтовое отправление с описью вложения)

Важно: днем отправления декларации почтой является непосредственно день отправки почтового отправления.

Важно! декларации на бумажном носителе не могут представлять организации:

- в которых среднесписочная численность работников за предшествующий календарный год составляет 15 и более человек;

-плательщики НДС

3. Электронным способом, через личный кабинет плательщика (днем отправления налоговой декларации считается дата приема налоговой декларации порталом МНС)

4. Уполномоченным представителем физического лица (осуществляет свои полномочия на основании доверенности, заверенной нотариально, пунктом 3 статьи № 186 Гражданского Кодекса РБ или организацией, в которой доверитель работает/учится)

5. Законным представителем физического лица (родители, опекуны, усыновители, попечители)

Сроки представления налоговых деклараций в 2021 году. Отчетность

Налоги

Представление отчета

Уплата налога

НДС

Плательщики, производящие уплату НДС ежеквартально

Не позднее 20 числа месяца, следующего за истекшим отчетным кварталом

Не позднее 22-го числа

месяца, следующего за истекшим отчетным кварталом

Плательщики, производящие уплату НДС ежемесячно

Не позднее 20 числа месяца, следующего за истекшим отчетным месяцем

Не позднее 22-го числа

месяца, следующего за истекшим отчетным месяцем

Налог на прибыль

За квартал - не позднее 20-го числа месяца, следующего за кварталом

За год - не позднее 20 марта следующего года

За I - III кварталы - не позднее 22-го числа месяца, следующего за кварталом;

За IV квартал - не позднее 22 декабря (авансовый платеж) и не позднее 22 марта следующего года (доплата)

УСН

Плательщики УСН с уплатой НДС ежемесячно

Не позднее 20 числа месяца, следующего за истекшим отчетным кварталом

Не позднее 22-го числа

месяца, следующего за истекшим отчетным месяцем

Плательщики УСН без уплаты НДС ежеквартально

Не позднее 20 числа месяца, следующего за истекшим отчетным месяцем

Не позднее 22-го числа

месяца, следующего за истекшим отчетным кварталом

Плательщики УСН с уплатой НДС ежеквартально

Не позднее 20 числа месяца, следующего за истекшим отчетным кварталом

Не позднее 22-го числа

месяца, следующего за истекшим отчетным кварталом

При добровольном переходе на УСН с НДС со следующего квартала

Не позднее 20 числа месяца, следующего за истекшим отчетным кварталом (проставляется отметка в декларации за 1-й квартал 2021 года)

При переходе на УСН без уплаты НДС

Налог на доходы

Налог на доходы иностранных организаций, не осуществляющих деятельность в РБ через постоянное представительство

Не позднее 20 числа месяца, следующего за истекшим отчетным кварталом

Не позднее 22-го числа

месяца, следующего за истекшим отчетным кварталом

Экологический налог

За выбросы ЗВ, сбросы сточных вод, хранение отходов производства представляется:

Если расчет налога производился исходя из фактических объемов:

- ежеквартально - не позднее 20-го числа месяца, следующего за отчетным кварталом;

Если расчет налога производился исходя из годовых объемов, установленных в разрешениях:

- один раз в год - не позднее 20 апреля отчетного года;

- один раз в год по фактическим объемам - не позднее 20 февраля года, следующего за истекшим годом.

За выбросы ЗВ, сбросы сточных вод, хранение, захоронение отходов производства:

Исходя из фактических объемов:

- ежеквартально не позднее 22-го числа месяца, следующего за отчетным кварталом.

Исходя из годовых объемов, установленных в разрешениях, по выбору плательщика:

- один раз в год в размере исчисленной суммы за год - не позднее 22 апреля календарного года;

- ежеквартально - не позднее 22-го числа месяца, следующего за отчетным кварталом, в размере 1/4 исчисленной годовой суммы налога.

За транспортировку нефти и нефтепродуктов магистральными трубопроводами транзитом (Указ Президента РБ от 10.01.2021 № 9) - за I - III кварталы - не позднее 20-го числа месяца, следующего за истекшим календарным кварталом;

- за IV квартал - не позднее 20 марта года, следующего за истекшим календарным кварталом

за I - III календарные кварталы не позднее 22-го числа месяца, следующего за истекшим кварталом.

за IV календарный квартал - не позднее 22 марта года, следующего за истекшим кварталом

Подоходный налог

Для физических лиц

Не позднее 31.03.2021 года

Не позднее 01.06.2021 года

Для ИП (нотариусы, адвокаты)

20-го числа месяца, следующего за истекшим отчетным периодом

не позднее 22-го числа месяца, следующего за истекшим отчетным периодом

Акцизы

Плательщики ежемесячно предоставляют сведения по акцизам

не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

не позднее 22-го числа месяца, следующего за истекшим налоговым периодом

Налог на недвижимость

Исчисление годовой суммы налога на недвижимость физлицом

Ежегодно на 1 января каждого налогового периода

Налог на недвижимость в отношении капитальных строений, принадлежащих физлицам

С 1-го числа месяца, следующего за месяцем в котором: возникло право собственности, открыто наследство, приобретение не завершенного капитального строения

Налог на недвижимость для организаций

не позднее 20 марта текущего налогового периода

Оплата производиться по выбору плательщика:

- 1-н раз в год в размере годовой суммы налога не позднее 22 марта налогового периода

- ежеквартально в размере ¼ годовой суммы налога – не позднее 22-го числа третьего месяца каждого квартала

Земельный налог

Не позднее не позднее 20 февраля текущего налогового периода

(по объектам обложения, имеющимся на 01.01.2021)

Оплата производиться по выбору плательщика:

- 1-н раз в год в размере исчисленной за год суммы не позднее 22 февраля текущего года

- ежеквартально в размере ¼ годовой суммы налога – не позднее 22-го числа второго месяца каждого квартала

Транспортный налог

Организации – плательщики транспортного налога

Не позднее 20 февраля года, следующего за текущим налоговым периодом.

Авансовые платежи: не позднее 22 марта, 22 июня, 22 сентября текущего года.

Доплата производится 22 февраля года, следующего за текущим налоговым периодом.

Единый налог

С ИП и иных физлиц

ИП- плательщиками единого налога - не позднее 20 января 2021 г. (за первый квартал)

Не позднее 1-го числа каждого календарного месяца

Новые формы налоговых деклараций в 2021 году (скачать)

- по налогу на прибыль для иностранных организаций;

- по транспортному налогу;

- Исключена форма налоговой декларации по единому налогу на вмененный доход;

- по НДС, акцизам, налогу на прибыль, налогу на доходы, налогу на недвижимость, земельному налогу (суммам арендной платы за земельные участки) с организаций

>> Новые формы налоговых деклараций, можно скачать на портале gb.by: налоговые декларации 2021

Заполнение декларации по УСН — это ежегодная обязанность всех налогоплательщиков, применяющих упрощенную систему налогообложения. Срок сдачи:

- для организаций — до 31.03.2021;

- для ИП — до 30.04.2021.

Декларацию по УСН для налогоплательщиков, применяющих ККТ, отменить пока не успели

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить декларацию по УСН.

Состав отчета по УСН

Форма и порядок заполнения декларации по УСН в 2021 году утверждены приказом ФНС №ММВ-7-3/99@ от 26.02.2016. Отчет состоит из титульного листа и трех разделов (у первого и второго есть по два подраздела):

С 20.03.201 для сдачи декларации по УСН разрешено использовать новую форму, утвержденную приказом ФНС России №ЕД-7-3/958@ от 25.12.2020 , но это не обязательно. Новый бланк предназначен для отчетности за 2021 год.

Основные требования к заполнению отчета

Приказом ФНС №ММВ-7-3/99@ от 26.02.2016 утверждена инструкция по заполнению декларации по УСН доходы для ИП без работников или с наемным персоналом. Суммы в этот отчет вносятся в целых рублях. Копейки округляются. Если документ заполняется от руки, необходимо использовать чернила синего, фиолетового или черного цвета.

Каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения при заполнении декларации такому моменту, как выравнивание цифр в полях, а это очень важно. Если форму заполняют от руки, числа проставляют с первого — левого — поля, при электронном заполнении цифры выравнивают по правому краю. Если остаются свободные клетки, ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами.

Правила заполнения отчетов едины для любых видов собственности: и для юридических лиц, и для индивидуальных предпринимателей.

Чтобы сделать заполнение декларации по УСН максимально понятным, мы составили пошаговую инструкцию и готовые образцы.

Сроки сдачи декларации по УСН

Даты зависят от типа налогоплательщика. Последние даты подачи отчетности:

- 31 марта — для юридических лиц;

- 30 апреля — для индивидуальных предпринимателей.

Если организация или ИП прекращают применять упрощенку, то отчет они сдают, не дожидаясь окончания налогового периода, — до 25-го числа месяца, следующего за месяцем снятия с учета в качестве плательщика УСН. А если право на упрощенную деятельность утеряно из-за нарушений требований ст. 346.13 НК РФ, то декларацию УСН подают до 25-го числа после окончания квартала, в котором предпринимательская деятельность перестала соответствовать условиям НК РФ. У ИП есть возможность заполнить декларацию УСН онлайн в личном кабинете налогоплательщика на сайте ФНС.

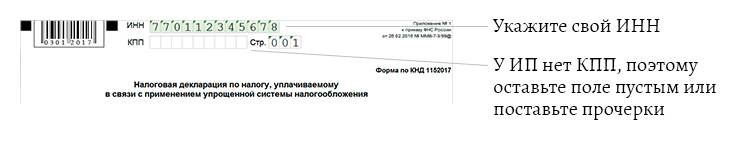

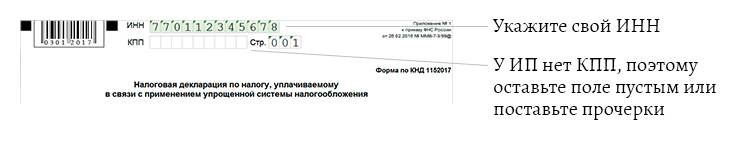

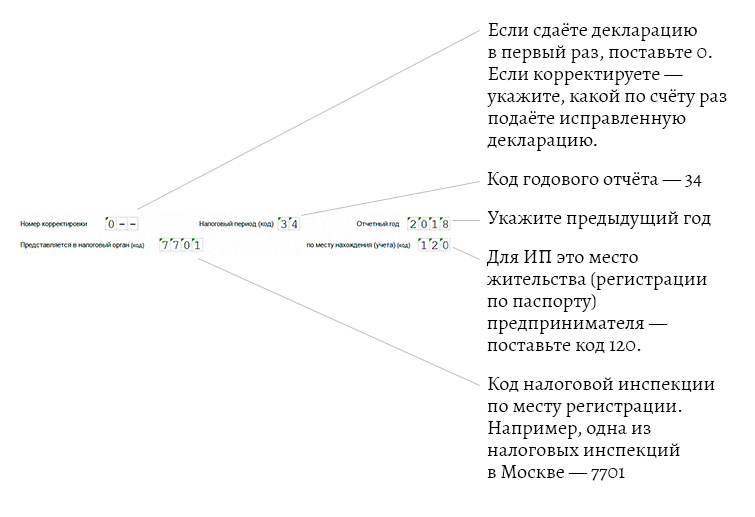

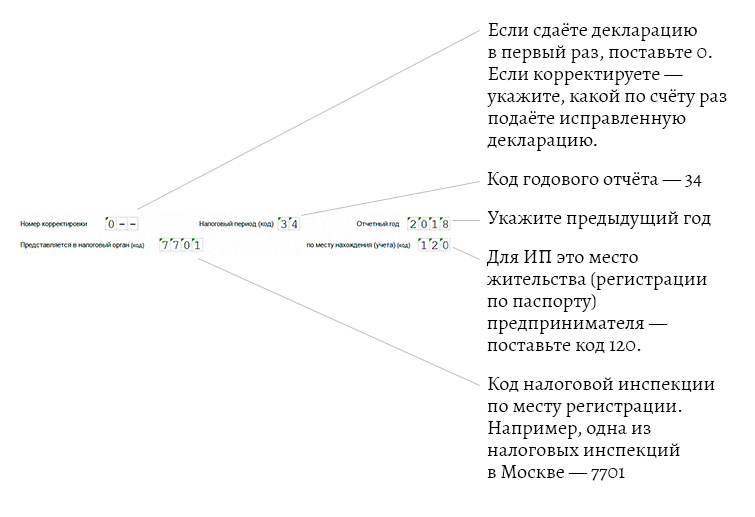

Шаг 1. Титульный лист

ИНН и КПП берутся из свидетельства о постановке на учет и вписываются на все страницы документа (см. образец свидетельства). В электронном виде достаточно указать их только один раз, остальные заполнятся автоматически. Код налогового органа имеется и в свидетельстве о постановке на учет. Остальные коды, изображенные на рисунке, одинаковы для всех ООО. Под отчетным годом понимается налоговый период, т.е. 2020-й в нашем случае.

Название налогоплательщика берется из того же свидетельства либо из устава.

Писать надо и полное, и краткое название и наименование на иностранном языке, если они зафиксированы в учредительных документах.

Код ОКВЭД ставится для основного вида деятельности либо из устава, либо из кодов статистики, выдаваемых Росстатом. Телефон принято записывать 11-значный (с восьмеркой). Если до вас проще дозвониться по мобильному, значит, укажите его.

Заполним образец декларации.

Верность указанных сведений вправе удостоверить:

- директор ООО (код 1);

- штатный или аутсорсинговый бухгалтер (код 2).

Шаг 2. Раздел 2.1

Для итогового значения за отчетный период предназначена строка 213 в декларации по УСН, в ней суммируем доходы за все четыре квартала. Итоги по расходам подводим в строке 223.

В строках 240–243 указывается налогооблагаемая база для исчисления авансового платежа:

- Стр. 240 = стр. 210 – стр. 220, если > 0.

- Стр. 241 = стр. 211 – стр. 221, если > 0.

- Стр. 242 = стр. 212 – стр. 222, если > 0.

- Стр. 243 = стр. 213 – стр. 223 – стр. 230, если > 0.

Если сумма убытка по строке 230 равна налогооблагаемой базе, в 243-й ставим значение 0.

Убытки отчетного года отражают в строках 250–253, если показатели строк 210–213 меньше 220–223.

Следующие два блока по налоговой базе и убыткам отчетного года взаимоисключающие: если в строке 240 числовое значение (прибыль), то в строке 250 — прочерки (убыток), и наоборот. Аналогично для пар строк 241 и 251, 242 и 252, 243 и 253.

Значения определяются простым вычитанием расходов из доходов за нужный период (первые два блока).

Авансы по налогу рассчитываются и отражаются так:

- Стр. 270 = стр. 240 × стр. 260 / 100.

- Стр. 271 = стр. 241 × стр. 261 / 100.

- Стр. 272 = стр. 242 × стр. 262 / 100.

- Стр. 273 = стр. 243 × стр. 263 / 100.

Обратите внимание на строку 280 — минимальный налог на УСН (доходы за год по строке 213, умноженные на 1%). В строке 280 указывают минимальный налог к уплате. Он определяется как стр. 213 × 1 / 100.

Шаг 3. Раздел 3

Третий раздел налоговой декларации предназначен для заполнения только теми организациями, которые получили денежные средства в соответствии с п. 1 и 2 ст. 251 НК РФ. Речь идет о целевом финансировании, целевых поступлениях и доходах, поступивших в рамках благотворительной деятельности. Ранее фирмы на УСН при наличии таких сумм должны были заполнять лист 7 декларации по налогу на прибыль. Порядок заполнения нового раздела схож с предыдущими требованиями. Это специфический раздел, поэтому он не распространен среди упрощенцев.

Заполнение раздела 3 начните с переноса денежных средств, не использованных в срок (или без срока использования), но полученных в предыдущем году. Для сумм, для которых установлен срок использования, укажите дату их поступления в графе 2, а в графе 3 — их размер. Если срок денежных средств, полученных в предыдущем отчетном периоде, не истек, то их сумму ставят в графе 6.

Только после этого заполняют данные о денежных средствах, полученных в отчетном периоде:

- В графах 2 и 5 по средствам с установленным сроком ставят даты получения и использования.

- В графе 3 — сумма полученных средств с установленным сроком.

- В графе 4 — денежные средства, полностью использованные по назначению в установленный срок.

- В графе 6 — сумма неиспользованных средств, срок по которым еще не истек.

- В графе 7 — использованные денежные средства не по целевому назначению (их включают во внереализационные доходы в момент фактического использования).

Шаг 4. Раздел 1.2

- В строку 010 впишите код ОКТМО (код уточняйте на сайте ФНС).

- Впишите суммы квартальных авансовых платежей — в строки 020, 040, 070.

- В строку 100 — сумму доплаты за год.

Если в течение года были суммы к уменьшению, вместо 040 заполните 050, а вместо 070 — 080.

Строки 110 и 120 предназначены для особых случаев. Если налог за год меньше авансовых платежей, заполняется 110. Если следует доплатить сумму минимального налога — 120.

Шаг 5. Оформление и удостоверение декларации

Подписи и даты ставятся на титульном листе и в разделе 1.2 (внизу).

Проверяется наличие ИНН и КПП на каждой странице. Уточняются номера страниц: 001 — титульный лист, 002 — раздел 1.2, 003 — раздел 2.2.

На титульном листе указывается количество страниц. Официальных указаний, как это делать, нет, главное, чтобы все знакоместа были заняты. Учтите, что при подписании декларации по УСН представителем, а не директором фирмы имеется как минимум одно приложение — доверенность на представителя.

И последнее: в налоговую инспекцию необходимо отправлять только заполненные разделы. А те организации, которые в соответствии с уставом работают без печати, не заверяют отчет круглой печатью.

В строках 110–113 отражают полученные в отчетном периоде доходы (нарастающим итогом за каждый квартал), которые являются налогооблагаемой базой в соответствии со ст. 249 и 250 НК РФ. Т.е. в 110 — доходы за первый квартал, в 111 — за полугодие, в 112 — за 9 месяцев, в 113 — за год. Эти значения будут умножены на ставку налога из 120.

В строках 130–132 рассчитывают суммы авансовых платежей, которые необходимо перечислять в бюджет до 25-го числа месяца, следующего после окончания каждого квартала:

- 130 стр. = стр. 110 × стр. 120 / 100;

- 131 стр. = стр. 111 × стр. 120 / 100;

- 132 стр. = стр. 112 × стр. 120 / 100.

Сумма налога по стр. 133 рассчитывается как стр. 113 × стр. 120 / 100.

Если у индивидуального предпринимателя нет работников, в этих строках он ставит суммы фактически перечисленных страховых взносов за себя в тех налоговых периодах, когда осуществлялась уплата денежных средств в бюджет. Т.к. ИП вправе платить взносы по своему усмотрению до 31 декабря, то, к примеру, если он перечислил всю сумму в декабре, в налоговой декларации он заполнит только строку 143. Уменьшить сумму налога к уплате предприниматель вправе на все перечисленные за себя в отчетном периоде взносы.

Подать декларацию по единому налогу за 2020 год надо до 1 марта 2021 года включительно.

Сроки подачи

1–2-я группы подают декларацию по ЕН раз в год, в течение 60 дней после окончания года.

За 2020 год подать декларацию надо до 1 марта 2021 года включительно , т. е. с 1 января по 1 марта продолжается отчётный период.

Если в течение года вы поменяли группу ЕН, декларацию за год подаёте в сроки, предусмотренные для текущей группы, на которой сейчас работаете. Другими словами, если первое полугодие работали на 2-й группе, а потом перешли на 3-ю, декларацию подаёте в сроки для 3-й группы, а это 40 дней после окончания года, получается до з февраля включительно.

Если отказались от упрощённой системы, декларацию надо подать в сроки подачи отчётности за квартал (пп. 296.5.1 НКУ).

Что указывать в общей информации

Изменился адрес: в какую налоговую подавать отчётность

![]()

Как заполнять раздел I

Исполнителей, с которыми работаете по договорам ГПХ, здесь не учитываете (консультация в ЗІР, подкатегория 107.1).

Почему налоговой важен этот параметр: на 1-й группе запрещено нанимать работников, на 2-й можно, но максимум 10 человек. Нарушение этого правила может привести к утрате права работы на упрощёнке.

Как быть, если подаёте декларацию с нулевыми показателями: обычно указывают основной КВЭД.

Показать уплаченный ЕН

1-я группа заполняет раздел ІІ, 2-я — раздел ІІІ. Заполняются по одному принципу.

Надо указать уплаченный за 2020 год единый налог. Суммы указываете в разрезе кварталов, независимо от того, были ли они фактически уплачены (консультация в ЗІР, подкатегория 107.08).

Для 1-й группы в 2020 году платёж по ЕН составлял — 210,2 грн в месяц. А за декабрь всех ФЛП 1-й группы освободили от уплаты ЕН.

Должно получиться так: 630,6 грн в квартал, если платите ЕН по 10% ставке.

И если воспользовались освобождением от уплаты ЕН за декабрь, — 420,4 грн за IV квартал.

У 2-й группы ежемесячный платёж по ЕН в 2020 году составлял — 944,6 грн в месяц, 2833,8 грн в квартал, если уплачиваете ЕН по максимальной для группы ставке — 20% от минималки.

Доход за год. Во второй части таблицы указываете доход за год. Эта сумма должна совпадать с суммой из графы 6 книги учёта доходов, если у вас старая форма книги — графы 7, регистрировали до середины 2016 года (приказ Минфина № 1637).

Если ничего не нарушали, это всё, вам остаётся поставить дату и подпись, если заполняете декларацию на бумаге, в электронном виде — автоматически.

ФЛП был в налоговом отпуске или на больничном

На месяц отпуска и период болезни, которая длится дольше 30 дней, можно получить от налоговой освобождение от уплаты ЕН. Если вы его получили и ЕН не платили, такой месяц в квартальном расчёте платежей не учитываете.

ЕН за квартал, в котором был отпуск или больничный, получится:

- у 1-й группы — 420,4 грн, вместо 630,6 грн;

- у 2-й группы — 1889,2 грн, вместо 2833,8 грн.

Например, так будет выглядеть декларация ФЛП 1-й группы, который был в отпуске и воспользовался освобождением от уплаты ЕН за декабрь:

У вас мог быть и отпуск, и больничный, и за декабрь вы ЕН не платили, отразите это в декларации.

Если ФЛП 2-й группы был в отпуске:

![]()

Превысили лимит дохода

На 1-й группе лимит дохода в 2020 году был — 1 млн грн в год.

Для 2-й группы лимит дохода в 2020 году составил — 5 млн грн.

С суммы превышения вам надо будет уплатить ЕН по ставке 15%.

И до 20 января подать заявление о переходе на 3-ю группу или на общую систему.

Как поменять группу единого налога

Были нарушения условий работы на ЕН

О каких нарушениях идёт речь:

- получение дохода по запрещённым на упрощёнке КВЭДам;

- получали доход по запрещённым на вашей группе ЕН видам деятельности;

- доход по КВЭДам, не внесённым в реестр единщиков;

- использовали неденежные расчёты (бартер и взаимозачёт).

Нарушения на ЕН: за что можно вылететь с упрощёнки

Строки декларации для отражения запрещённого дохода:

Как действовать, если получили запрещённый доход: по закону вы обязаны перейти на общую систему с квартала, который следует после нарушения. То есть если нарушение было в IV квартале, с I квартала 2021 года вы должны начать работать на ОС.

Заявление о переходе надо подать до 20-го числа месяца, следующего после квартала, в котором было нарушение (п. 293.8 НКУ), т. е. до 20 января.

Переход: с общей системы на упрощённую, с единого налога на ОС

Если не покажете, что получали запрещённый доход, и не перейдёте на ОС. Налоговая может обнаружить это нарушение и аннулировать вашу регистрацию плательщика ЕН задним числом.

Например, нарушили в IV квартале, в декларации не признались, заявление не подали, а в IV квартале 2021 года в ходе проверки налоговая обнаружила, что было нарушение, вас переведут на общую систему насильно и с 1 января 2021 года пересчитают налоги по правилам для ОС.

Аннулировали регистрацию единщика задним числом: что делать

В течение года меняли группу ЕН

В годовой декларации заполняете разделы для обеих групп, указываете, сколько заработали на одной группе и сколько на другой.

А также уплаченные на 2-й группе авансовые платежи по ЕН.

Если в первом полугодии работали на 3-й группе, потом перешли на 2-ю, в декларации за год вы заполняете разделы II, IV и V.

![]()

Зарегистрировали ФЛП в декабре, единщик с января

Для ФЛП 1–2-й групп действует правило — единщиками они считаются с 1-го числа месяца, который следует за месяцем подачи заявления на упрощёнку.

Ранее за первый месяц предпринимательства нужно было подать декларацию об имущественном состоянии и доходах. Показываете доход, только, если он был, сейчас её подают по итогам года.

Если зарегистрировали ФЛП в декабре 2020 года, подали заявление на упрощёнку, единщиком станете с 1 января 2021 года. Но на упрощёнке в 2020 году вы ни дня не работали, то и декларацию по ЕН не подаёте.

То есть первый раз декларацию по ЕН вы будете подавать по итогам 2021 года в 2022 году. А за время, что были ФОП в 2020 году надо подать декларацию об имущественном состоянии и доходах.

Как подать

Как ФЛП подавать отчётность в налоговую: онлайн, по почте, лично

Крайний срок отправки отчёта — последний час 2 марта (п. 49.5 НКУ). Как правило, серверы налоговой могут работать с перебоями, поэтому лучше не откладывать подачу декларации на последний день.

По почте два экземпляра отправляете минимум за 5 дней до конца срока подачи декларации.

Читайте также: