Заполнение 1п статистика при совмещении енвд и усн

Обновлено: 25.06.2024

ИП совмещает патент и УСН, работает без сотрудников. Показываем на примерах, как уменьшать налоги.

Евгений Бельский

Эксперт по праву

Елена спрашивает: «У меня две системы налогообложения: совмещаю патент и УСН „Доходы”, ставка 6%. Раньше вместо патента был ЕНВД. Работников нет.

Вы сами решаете, откуда вычитать взносы

Вы можете уменьшить за счет страховых взносов стоимость патента, или налог при УСН, или и то и другое — на ваше усмотрение. Главное — оплатить взносы до того, как будете платить налоги.

Давайте на примере. За 2021 год ИП должен заплатить за себя 40 874 ₽ фиксированных страховых взносов. Допустим, патент на год стоит 30 000 ₽, авансовый платеж при УСН за 2021 год — 6000 ₽ каждый квартал. Можно сделать так:

1. Заплатить 30 000 ₽ страховых взносов.

3. Теперь 30 000 ₽ за патент можно не платить, потому что налоговая примет в зачет уплаченные страховые взносы.

4. Во втором квартале заплатить 6000 ₽ страховых взносов.

5. Теперь можно не вносить 6000 ₽ авансового платежа по УСН за полугодие. Никаких дополнительных документов подавать не нужно: уплаченные взносы вы потом укажете в декларации по УСН.

6. В третьем квартале внести остаток взносов: 40 874 ₽ − 30 000 ₽ − 6000 ₽ = 4874 ₽.

7. При уплате авансового платежа по УСН за девять месяцев заплатить разницу: 6000 ₽ − 4874 ₽ = 1126 ₽.

Всего за год ИП заплатит:

- 40 874 ₽ фиксированных страховых взносов;

- 0 ₽ за патент;

- 6000 ₽ + 0 ₽ + 1126 ₽ + 6000 ₽ = 13 126 ₽ налог при УСН.

Общая сумма платежей: 40 874 + 13 126 = 54 000 ₽.

Кроме фиксированных, ИП также платят дополнительные страховые взносы — 1% от дохода свыше 300 000 ₽. Эти взносы точно так же уменьшают налог: вы сами решаете, откуда их вычитать. Но есть нюанс в расчете взносов при совмещении налоговых режимов.

Дополнительные страховые взносы считают от общего дохода ИП

Чтобы рассчитать дополнительные страховые взносы, нужно сложить доходы по всем видам деятельности ИП.

Патент. Учитывается потенциальный годовой доход. Его считают по формуле:

Например, патент на год стоит 30 000 ₽. Потенциальный годовой доход:

Опять на примере. ИП совмещает патент и УСН. Допустим, патент на 2021 год стоит 24 000 ₽, потенциальный годовой доход получается 400 000 ₽. По УСН сдает недвижимость в аренду, каждый квартал на счет приходит 100 000 ₽.

Доход ИП за 2021 год: 400 000 ₽ + 100 000 ₽ × 4 кв. = 800 000 ₽.

Дополнительные страховые взносы: (800 000 ₽ − 300 000 ₽) × 1% = 5000 ₽.

За какой период можно вычесть взносы

Вычесть из налога можно только взносы, уплаченные в периоде, за который считаете налог. Дополнительные страховые взносы за 2021 год нужно заплатить до 1 июля 2022 года. Эти взносы фактически перечисляют в 2022 году, значит они уменьшают налог на патенте или авансовый платеж по УСН за 2022 год.

Например, ИП совмещает патент и УСН. За 2021 год он должен заплатить дополнительные страховые взносы 5000 ₽. Можно сделать так:

- В январе 2022 года уплатить взносы 5000 ₽.

- Уменьшить авансовый платеж по УСН за первый квартал 2022 года на 5000 ₽.

Еще за счет этих взносов также можно уменьшить стоимость патента на 2022 год или и то и другое.

Сейчас читают

Может ли или пенсионер не платить страховые взносы?

В законе всего несколько случаев, когда ИП может временно не платить взносы. Пенсионный возраст и инвалидность к ним не относятся.

Кто и как подписывает УПД?

Подписи в УПД ставят сотрудники продавца и покупателя. В некоторых случаях расписаться должны главный бухгалтер и руководитель или предприниматель

Налоговый маневр для ИТ: что делать, если не подходишь по условию о выручке

Чтобы ИТ-компании платить меньше налогов и взносов, нужно получить 90% выручки за ИТ-деятельность. Разбираем, что нужно, чтобы подойти под условие

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Юридическим лицам и ИП разрешено использовать несколько спецрежимов одновременно, если деятельность ведется в разных направлениях. При совмещении УСН с ЕНВД у предпринимателей возникает обязательство по разделению всех учетных операций по принадлежности их к сегменту работы на конкретном налоговом режиме. Для обеих систем налогообложения характерна процедура исчисления и с последующей уплатой единого налога, но объекты налогообложения различаются.

Как организовать систему ведения раздельного учета

Ведение раздельного учета лицами, совмещающими несколько спецрежимов, обусловлено такими факторами:

- необходимостью обособленного выведения по разным направлениям деятельности базы налогообложения;

- несовпадением методики расчета налогооблагаемой суммы – по УСН налоговая ставка применяется к доходу или разнице между доходами и расходами, а при ЕНВД налог рассчитывается с привязкой к вмененному доходу без учета фактических показателей результатов работы;

Как вести раздельный учет при совмещении ЕНВД и УСН организациям и ИП?

ОБРАТИТЕ ВНИМАНИЕ! Разделение учетных операций позволяет отделить доходы и расходы, из которых формируется налоговая база по УСН, от результатов деятельности, относящихся к сфере влияния ЕНВД.

Этапы создания системы раздельного учета

При формировании эффективной системы учета с разделением всех операций по режимам налогообложения рекомендуется придерживаться такого алгоритма действий:

- Разработка методической базы по учету.

- Внедрение новой методики учета в существующую схему отражения данных в бухгалтерских регистрах.

- Фиксация способа учета во внутренних нормативных актах.

На первом этапе систематизируются все типы производимых расходных операций, издержки классифицируются по типам налогообложения. Категория общих затрат должна быть распределена по отдельной методике, которая утверждена распоряжением руководителя или учетной политикой.

В учетной политике рекомендуется прописать такие положения:

- констатация факта ведения бухгалтерского учета в полном объеме;

- приведение структуры и содержания рабочего плана счетов с учетом детализированных расшифровок и аналитических субсчетов;

- указания на используемое программное обеспечение;

- упоминание, что предприятие применяет УСН и ЕНВД одновременно с перечислением видов деятельности, относящихся к каждой спецрежимной системе налогообложения;

- информация о выполнении условия раздельного учета;

- перечень общих для обоих спецрежимов расходов, методика их распределения;

- набор первичных бухгалтерских документов и сводных регистров, используемых в процессе раздельного учета.

Законодательно порядок разделения учета не регламентирован. Принцип распределения хозяйственных операций и правила его реализации разрабатываются субъектами предпринимательства самостоятельно. Доходные поступления надо делить на две категории: получаемые от видов деятельности, облагаемых единым налогом на УСН, и поступления от направлений работы, облагаемых налогами по правилам ЕВНД.

Затратных групп выделяют три:

- связанные с деятельностью на УСН;

- издержки, понесенные в рамках работ, облагаемых ЕНВД;

- общие затраты, не имеющие признаков, по которым можно однозначно отнести суммы к одному из видов деятельности предприятия.

Процедура пропорционального распределения общих расходов закреплена нормами п. 8 ст. 346.18 НК РФ. Объем затрат привязывается к доле доходов, относящейся к определенному режиму налогообложения. Расчет доли доходных поступлений ведется по формуле:

- Доходы от деятельности на УСН / Сумма всех доходов за расчетный интервал.

- Доходы от деятельности по ЕНВД / Сумма всех доходов.

Дальнейшее распределение издержек будет осуществляться путем перемножения величины общих затрат и доли доходов по каждому спецрежиму. Для выведения доходных долей в общий итог надо включать полученную выручку от реализационных сделок и весь объем внереализационных доходов (иные поступления охарактеризованы Письмом Минфина от 16.02.2010 г. под № 03-11-06/3/22). Нельзя для целей разделения издержек суммировать доходы, которые указаны в перечне из ст. 251 НК РФ.

К СВЕДЕНИЮ! Пропорция рассчитывается на базе журнала операций за месяц. Можно применять принцип накопительного распределения по комплексу операций с начала года – эта методика рекомендована Минфином, ее применение не носит обязательный характер, на практике такой подход усложняет бухучет.

При определении расчетного периода для выделения доходных долей Минфин в Письме от 20.11.2007 г. №03-11-04/2/279 рекомендует брать за основу календарный месяц. В разъяснениях №03-11-11/121, датированных 28.04.2010 г., мнение специалистов Минфина изменилось: за основу надо принимать доходы, накопленные с января по текущий месяц. Обоснование позиции заключается в несовпадении налогового периода у УСН и ЕНВД.

При неверном распределении учетных операций между направлениями деятельности возникают ошибки в расчете величины налогового обязательства по УСН. Принцип раздельного учета должен применяться и в отношении налога на имущество:

- налог начисляется по объектам, по которым налоговая база равна величине кадастровой стоимости актива;

- перечисление налогового обязательства в бюджет осуществляется одной суммой без разбивки на виды деятельности;

- выполняется условие, по которому налогооблагаемое имущество используется в направлениях работы компании, облагаемых разными спецрежимами;

- в учетных регистрах суммы налога должны быть разделены по системам налогообложения.

Если конкретный актив выступает в роли объекта налогообложения, но он применяется в одном виде деятельности, то затраты, связанные с начисленным налогом на имущество по этому внеоборотному средству, не надо распределять.

Разделение зарплатных издержек основывается на обособлении категорий работников, которые привлекаются к выполнению работ в сфере деятельности, облагаемой ЕНВД, и в сегменте работы, попадающем под действие упрощенного спецрежима. Делиться должна не только сумма основной и дополнительной зарплаты, но и величина страховых взносов. Это связано с тем, что:

ВАЖНО! При начислении зарплаты и других доходов в пользу наемного персонала необходимо предварительно разделить сотрудников по видам деятельности компании.

Субъекты хозяйствования, применяющие налоговые спецрежимы, не освобождаются от обязательства по уплате страховых взносов с заработков наемного персонала. Частные коммерсанты должны дополнительно перечислять в бюджет взносы за себя. Величина начисленных и погашенных взносов на обязательные виды страхования должна быть распределена между системами налогообложения. Это связано с различным алгоритмом учета величины такого показателя при выведении обязательств по единому налогу.

Для реализации требования разделения учета к счету 70 открывается три субсчета:

- для сумм заработка персонала, задействованного в деятельности по УСН;

- для размера заработной платы сотрудников, связанных только с деятельностью по ЕНВД;

- по доходам работников, которые привлекаются к работам в обоих направлениях, определить степень их вовлеченности в процессы по каждому виду деятельности точно невозможно.

Аналогичная система аналитического учета выстраивается и для страховых взносов. Распределение сумм из последней категории может осуществляться с привязкой к доходным долям или к пропорции выручки.

Специальные налоговые режимы помогают малому бизнесу экономить на налогах и упрощают учет. Можно использовать два или даже три спецрежима одновременно. Расскажем об условиях, проблемах и преимуществах такого совмещения.

Из этой статьи вы узнаете:

Что такое специальные налоговые режимы и кто может ими пользоваться

Специальные налоговые режимы — это особые варианты исчисления налогов (ст. 18 НК РФ). Из шести указанных в Налоговом кодексе режимов рассмотрим четыре:

- Упрощенная система налогообложения (УСН);

- Единый налог на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН);

- Единый сельскохозяйственный налог (ЕСХН).

Пятый спецрежим — соглашение о разделе продукции (СРП). Шестой режим — налог на профессиональный доход, который в рамках эксперимента введен в Москве, Московской и Калужской областях и в Татарстане. Поэтому подробно рассматривать их мы не будем.

Все рассматриваемые спецрежимы предусматривают замену трех обязательных платежей — налога на прибыль организаций или налога на доходы физлиц, НДС и налога на имущество — одним специальным налогом.

Налог зависит от результатов деятельности

УСН и ЕСХН — налоговая база определяется по фактическим результатам работы компании: доходам или разнице между доходами и расходами. Налоговая ставка зависит от режима и в общем случае (без учета региональных льгот) составляет:

Налог не зависит от фактических результатов

Например, для услуг по пассажирским перевозкам физический показатель для ЕНВД — количество посадочных мест. Вмененный доход на место — 1 500 рублей в месяц. Если бизнесмен использует микроавтобус, то налоговая база по нему на месяц составит 1 500 × 20 = 30 000 рублей.

- ЕНВД — налогооблагаемая база считается на основе физического показателя и вмененного дохода на единицу показателя. Физический показатель зависит от вида деятельности. Например, численность работников при бытовых услугах, площадь магазина при розничной торговле и т. д. Перечень физических показателей, а также вмененный доход на единицу физического показателя установлены ст. 346.29 НК РФ;

- ПСН — налогооблагаемая база равна потенциальному доходу, который установлен законами субъектов РФ применительно к видам деятельности, в отношении которых применяется ПСН.

На ЕНВД и ПСН сумма налога не зависит от выручки и затрат. Иногда дохода за отчетный период вообще может не быть, но если бизнесмен применяет одну из этих систем — налог нужно уплатить.

Ставки без учета льгот составляют 6% для ПСН и 15% для ЕНВД.

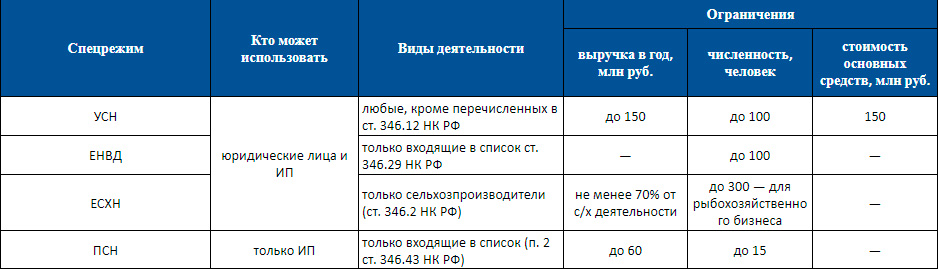

Спецрежимы выгоднее, чем общая налоговая система (ОСНО). Но воспользоваться ими может не каждый. Основные ограничения для перехода на особые режимы налогообложения приведены в таблице.

Ограничения по спецрежимам

Для юридических лиц, использующих ЕНВД и УСН, есть ограничения по составу учредителей. Если хотите применять эти режимы, следите, чтобы доля других организаций в уставном капитале не превышала 25% (пп. 14 п. 2 ст. 346.12 НК РФ и пп. 2 п. 2.2 ст. 346.26 НК РФ).

Условия для совмещения спецрежимов

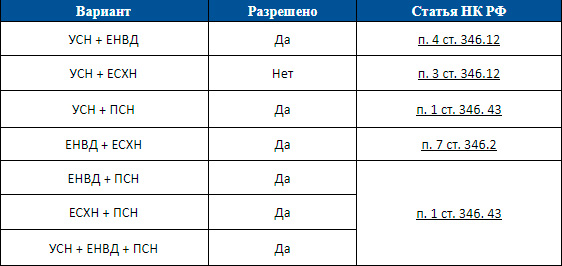

НК РФ разрешает совмещать несколько спецрежимов, то есть одновременно использовать два или три одному юридическому лицу или ИП.

Для этого нужно, чтобы параметры бизнеса одновременно соответствовали условиям всех совмещаемых режимов. НК РФ запрещает сочетать некоторые налоговые системы.

Рассмотрим альтернативы в виде таблицы.

Из перечисленных вариантов совмещение УСН и ЕНВД встречается чаще всего. ПСН могут применять только ИП, а ЕСХН ограничен одним направлением деятельности — сельским хозяйством.

Далее подробнее поговорим о совмещении УСН и ЕНВД.

Зачем совмещать налоговые режимы

Каждый спецрежим дает возможность платить меньше налогов, чем на ОСНО. А их совмещение иногда позволяет добиться еще большей экономии. Так бывает не всегда, и в каждой ситуации нужно производить расчет, чтобы выяснить, какой из вариантов окажется выгоднее.

- Площадь магазина — 100 кв. м.;

- Общая налоговая база за год (разность между выручкой и затратами) составляет 13 000 тыс. рублей, в том числе:

- по услугам — 10 000 тыс. рублей;

- по рознице — 3 000 тыс. рублей.

- по услугам — 1 500 тыс. рублей (10 000 × 0,15);

- по магазину — 450 тыс. рублей (3 000 × 0,15).

Для розничной торговли базовая доходность — установленный законом доход на единицу физического показателя — составляет 1 800 рублей в месяц за 1 кв. м площади торгового зала (п. 3 ст. 346.29 НК РФ).

Вмененный доход по магазину за год составит:

1,8 тыс. рублей × 100 кв. м × 12 мес = 2 160 тыс. рублей.

Сумма вмененного налога:

2 160 × 0,15 = 324 тыс. рублей.

Таким образом, переведя магазин на ЕНВД, организация сэкономит 126 тыс. рублей в год (450 − 324).

Кроме того, из суммы ЕНВД можно вычесть страховые взносы с зарплаты работников, занятых в торговле ( п. 2.1 ст. 346.32 НК РФ). Подробнее о распределении затрат и налоговых вычетов между режимами будет рассказано далее.

Мы подготовили шаблон расчетов, который поможет определить, нужно ли начинать совмещать налоговые системы или лучше оставить все как есть.

Совмещение УСН и ЕНВД — как считать налоги и сдавать отчетность

Налоговая отчетность

А по ЕНВД декларация сдается ежеквартально, поэтому на год добавится сразу 4 отчета. Их нужно сдавать до числа месяца, следующего после каждого отчетного квартала (п. 3 ст. 346.32 НК РФ).

Как распределять доходы и расходы между спецрежимами

Несмотря на то, что обе системы относятся к спецрежимам, порядок расчета налоговой базы у них принципиально отличается.

Проще всего разделить доходы и расходы напрямую. Для этого достаточно прописать в учетной политике, какие виды доходов или расходов относятся к УСН, а какие — к ЕНВД.

Нередко расходы нельзя прямо распределить между налоговыми режимами. Например, аренда офисного помещения относится ко всей деятельности налогоплательщика. Да и заработную плату ряда сотрудников (например, бухгалтеров) нельзя привязать к одному из направлений бизнеса. Тогда затраты нужно распределять между видами деятельности пропорционально выручке (п. 8 ст. 346.18 НК РФ).

Как распределять выручку

Прежде чем распределять затраты на основе выручки, нужно рассчитать суммарную выручку по обоим режимам. А сделать это не всегда просто.

Пример распределения расходов

- Выручка по деятельности, облагаемой УСН (консультации) — 8 000 тыс. рублей;

- Выручка по деятельности, облагаемой ЕНВД (реклама) — 2 000 тыс. рублей;

- Зарплата работников, занятых консультационными услугами (с учетом страховых взносов) — 600 тыс. рублей;

- Зарплата работников, занимающихся рекламой (с учетом страховых взносов) — 400 тыс. рублей;

- Зарплата управленческого персонала (с учетом страховых взносов) — 300 тыс. рублей;

- Аренда рекламных конструкций — 200 тыс. рублей;

- Аренда офиса — 100 тыс. рублей.

А вот управленческие затраты нужно распределить. Выручка от деятельности на УСН составляет 80% от общей суммы, а от ЕНВД — 20%.

Распределяем прямые расходы по видам деятельности:

ЕНВД пр = 400 + 200 = 600 тыс. рублей (зарплата и аренда рекламных конструкций)

УСН пр = 600 тыс. рублей (зарплата)

Распределяем управленческие расходы (зарплата и аренда офиса) пропорционально выручке:

ЕНВД у = (100 + 300) × 20% = 80 тыс. рублей

УСН у = (100 + 300) × 80% = 320 тыс. рублей

Суммируем расходы по видам деятельности:

ЕНВД общ= 600 + 80 = 680 тыс. рублей

УСН общ = 600 + 320 = 920 тыс. рублей.

Расходы делятся таким же образом, если есть возможность. Если же прямо разнести затраты между режимами нельзя, то их распределяют пропорционально выручке.

Особенности учета страховых взносов

Учет обязательных страховых взносов на спецрежимах имеет ряд важных особенностей. Остановимся на них подробнее.

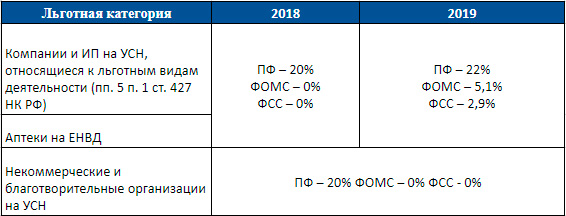

Льготные ставки

В 2017 – 2018 годах значительная часть бизнесменов, использующих спецрежимы, в том числе УСН и ЕНВД, могла пользоваться льготными ставками по страховым взносам. Начиная с 01.01.2019 почти все они переходят на стандартные ставки.

Ставки страховых взносов

За счет взносов можно уменьшить сумму налога. Но здесь тоже есть нюансы.

Страховые взносы как налоговые вычеты

Налоговые вычеты — это расходы, за счет которых бизнесмен может уменьшить облагаемую базу или итоговую сумму налога к уплате.

Чтобы правильно применить вычеты по обоим налогам, нужно распределить сумму взносов между видами деятельности. Делать это нужно так, как показано в предыдущем разделе: если есть возможность — напрямую, а для сотрудников, относящихся к обоим направлениям работы, — пропорционально выручке.

Предприниматель на УСН, а работники на ЕНВД

Разные спецрежимы для одного вида деятельности — можно или нет?

Иногда бизнесмену может понадобиться использовать два спецрежима по одному виду деятельности.

С точки зрения закона, сделать это можно не всегда. Прямой запрет на применение УСН и ЕНВД в отношении одного и того же вида деятельности содержится в п. 4 ст. 346.12 НК РФ. В статье указано, что организации и ИП, перешедшие на уплату ЕНВД, вправе применять УСН в отношении иных осуществляемых ими видов деятельности.

Возможность применения разных спецрежимов к одному виду деятельности, осуществляемому на разных территориях, не урегулирована НК РФ. В этом вопросе чиновники ссылаются на то, что ЕНВД вводится по решению органов власти города или муниципального района (п. 2 ст. 346.26 НК РФ). Поэтому, по их мнению, в пределах одного города или района нельзя использовать для одного вида деятельности разные налоговые режимы.

Территориальное разделение по спецрежимам чиновники допускают, только когда бизнес ведется в разных муниципальных образованиях (письмо Минфина РФ от 17.02.2017 N 03-11-11/9389). То есть, если два кафе или магазина находятся в одном городе или районе, для них можно использовать только один налоговый режим.

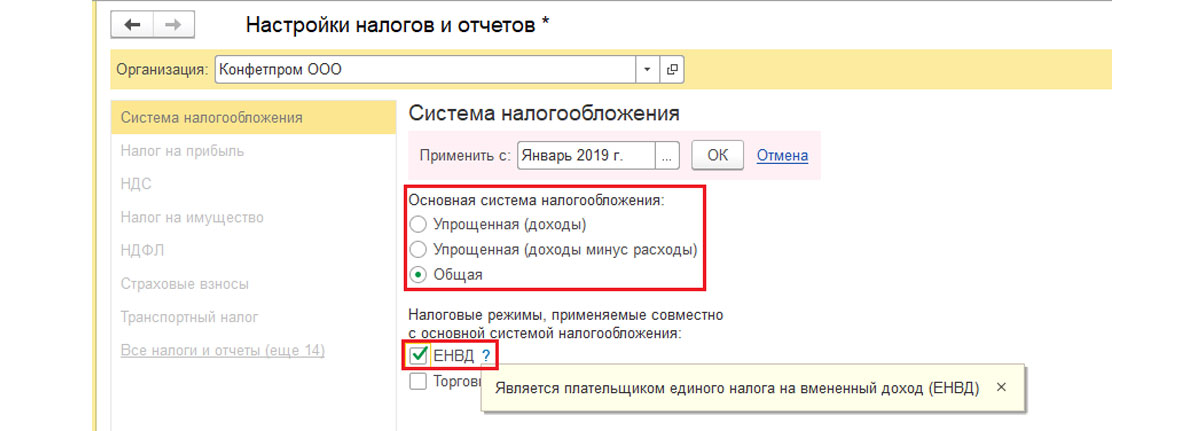

В данной статье мы поговорим о том, как настроить учет в 1С:БП 3.0 при работе в системе налогообложения ЕНВД или при ее совмещении с системами налогообложения ОСНО или УСН.

Вне зависимости от того, применяет ли организация общую или упрощенную систему налогообложения, некоторые виды ее деятельности могут облагаться единым налогом на вмененный доход. В соответствии с Налоговым кодексом РФ ЕНВД может применяться к розничной торговле, общественному питанию, ветеринарным услугам, обслуживанию автотранспорта и стоянок, рекламной деятельности, ряду услуг в сфере гостиничного бизнеса, аренды, а также перевозок пассажиров и грузов. ЕНВД может распространяться на всю деятельность организации, но чаще применяется только к отдельным видам.

ЕНВД применяется ко всем видам деятельности предприятия

За организацией сохраняется обязанность ведения бухгалтерского учета, но учета доходов и расходов не требуется, поскольку начисление ЕНВД не зависит от размера получаемых доходов. Налогоплательщик рассчитывает сумму ЕНВД, исходя из размера вмененной прибыли, которая регламентируется ст. 346.29 Налогового кодекса РФ.

На ЕНВД переведена только часть видов деятельности предприятия

Совмещение деятельности, облагаемой и не облагаемой ЕНВД, влечет ведение раздельного налогового учета в целях расчета налога на прибыль при совмещении деятельности УСН и ЕНВД или ОСНО и ЕНВД. При этом расходы и доходы по видам деятельности, на которые распространяется ЕНВД, учитываться в целях других видов налогообложения не должны. Если понесенные расходы нельзя отнести к конкретному виду деятельности в момент их совершения, налогоплательщик обязан распределить их по видам деятельности.

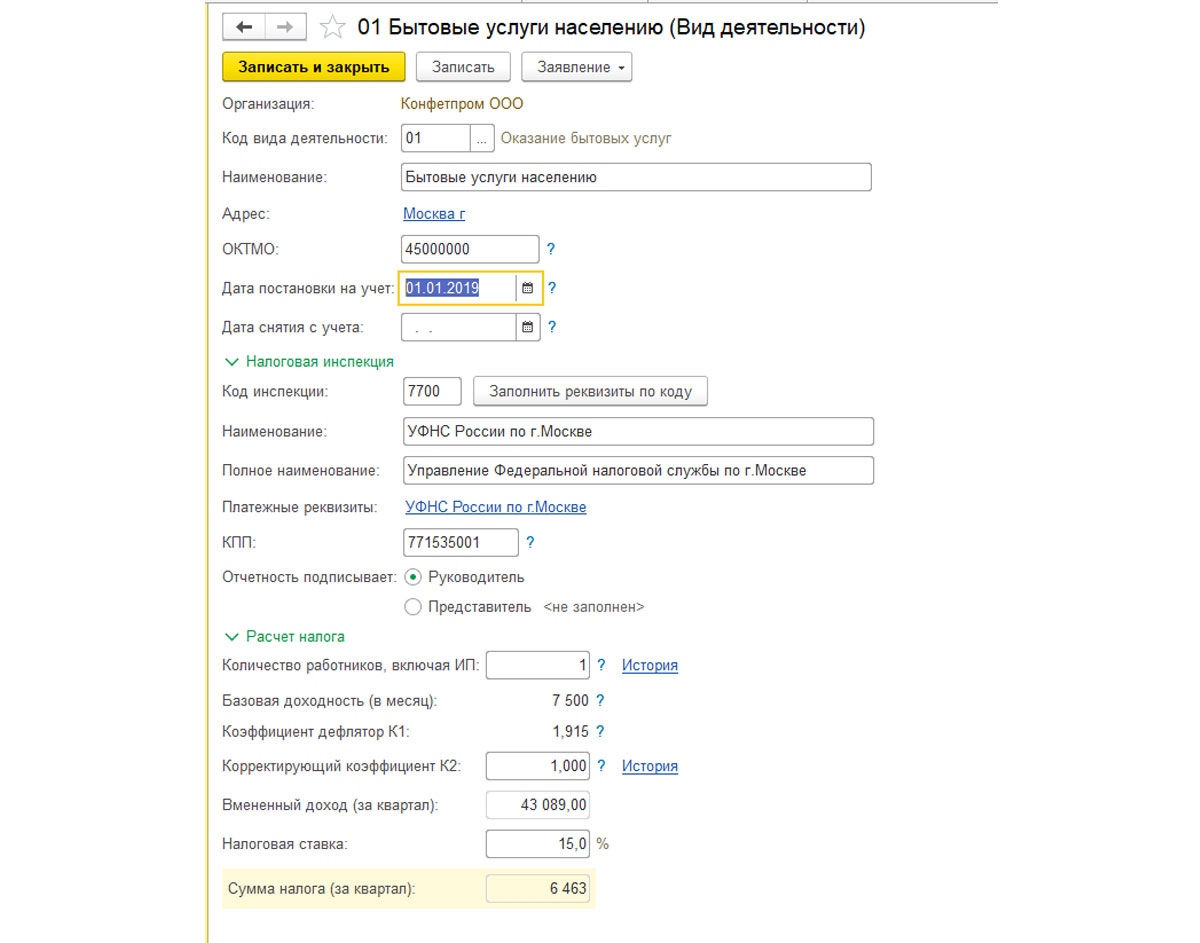

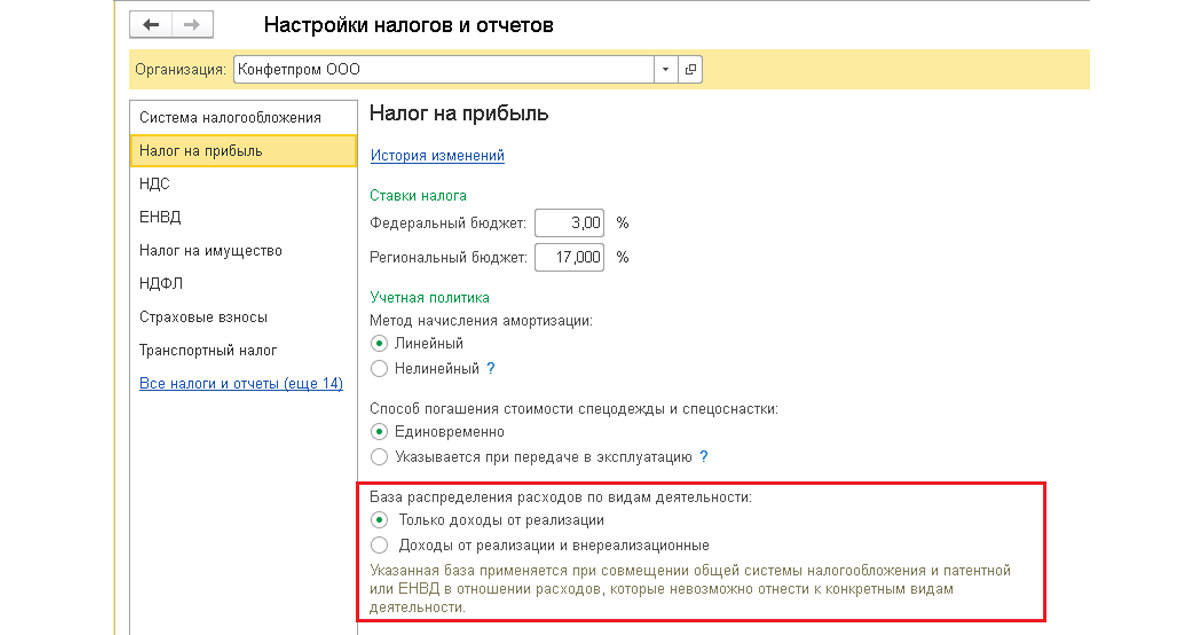

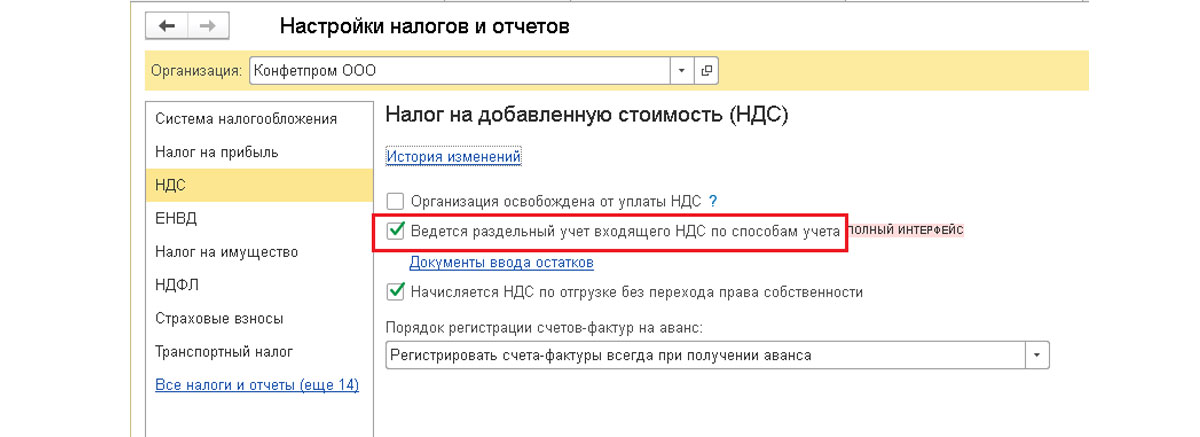

Рис.1 Налоги и отчеты

В открывшемся поле указываем организацию и начало применения данной системы налогообложения. Далее выбираем систему налогообложения, используемую помимо ЕНВД – Общая или УСН, и сохраняем изменения по кнопке ОК.

Рис.2 Выбор системы налогообложения

Рис.4 Виды деятельности ЕНВД

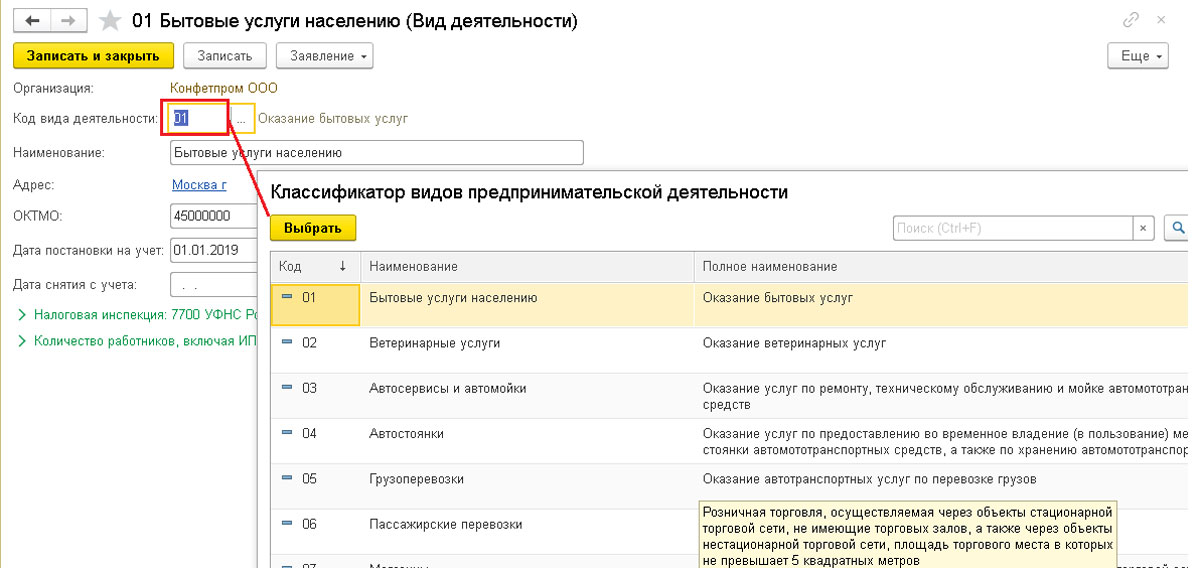

Код вида деятельности нужно выбрать из классификатора.

Рис.5 Классификатор

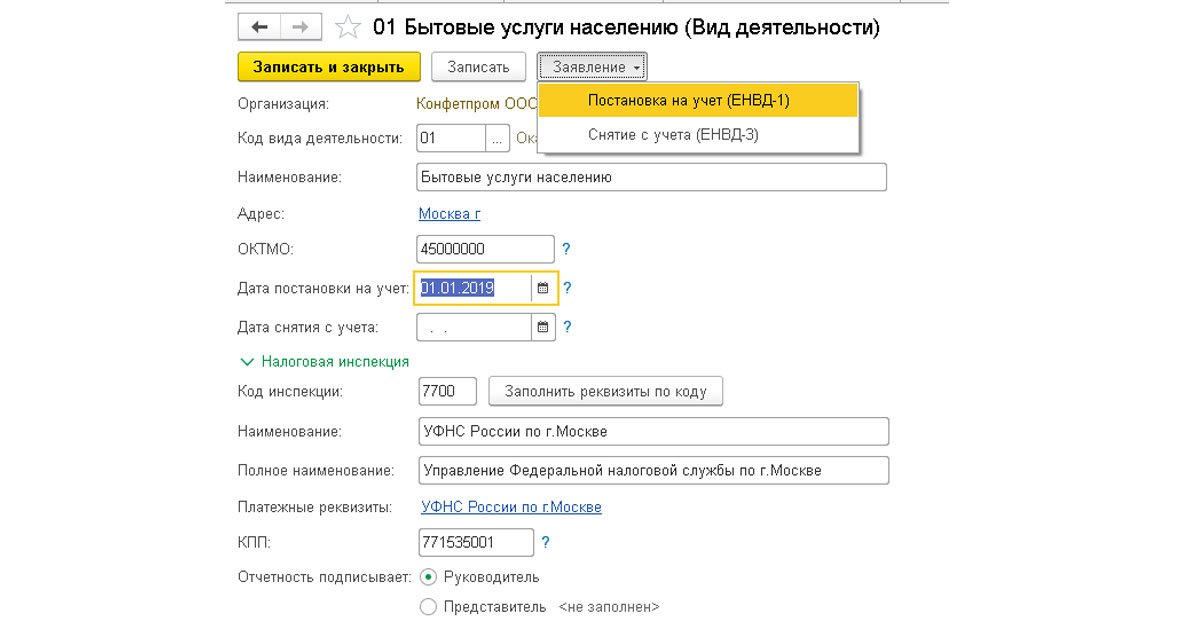

Рис.6 Постановка на учет

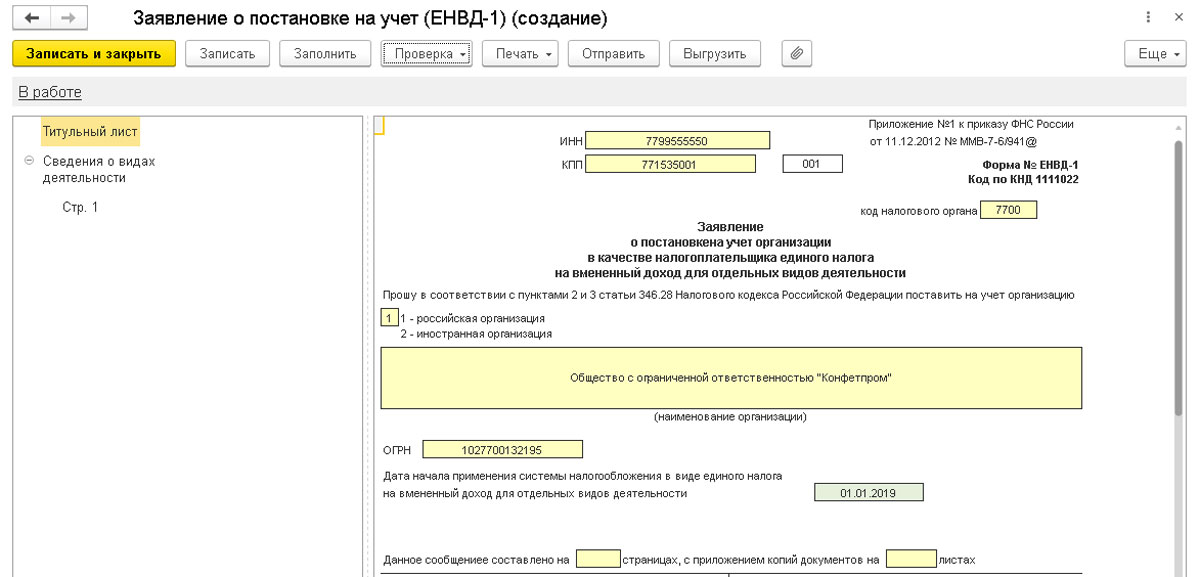

Рис.7 Заявление о постановке на учет

ЕНВД при совмещении с ОСН

Рис.8 ЕНВД при совмещении с ОСН

Рис.9 Настройка налогов и отчетов

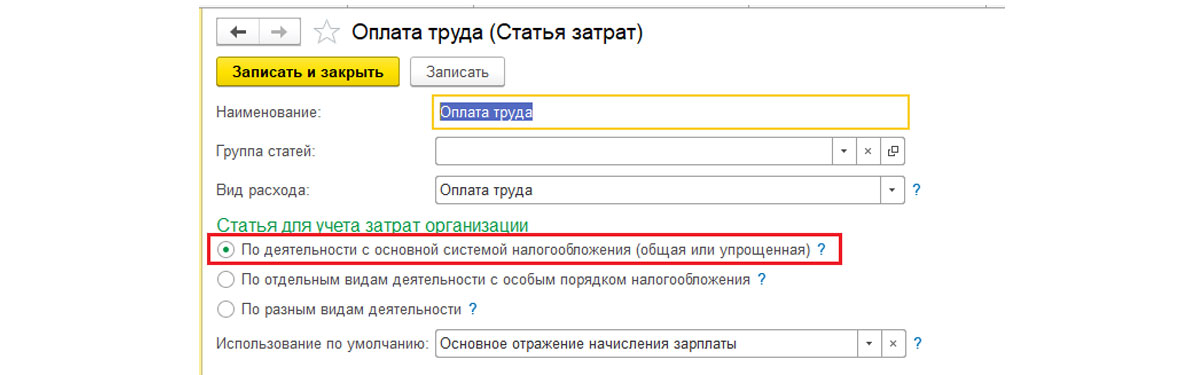

Настройка статьи для деятельности на ОСНО или УСН

Рис.10 По деятельности с основной системой налогообложения

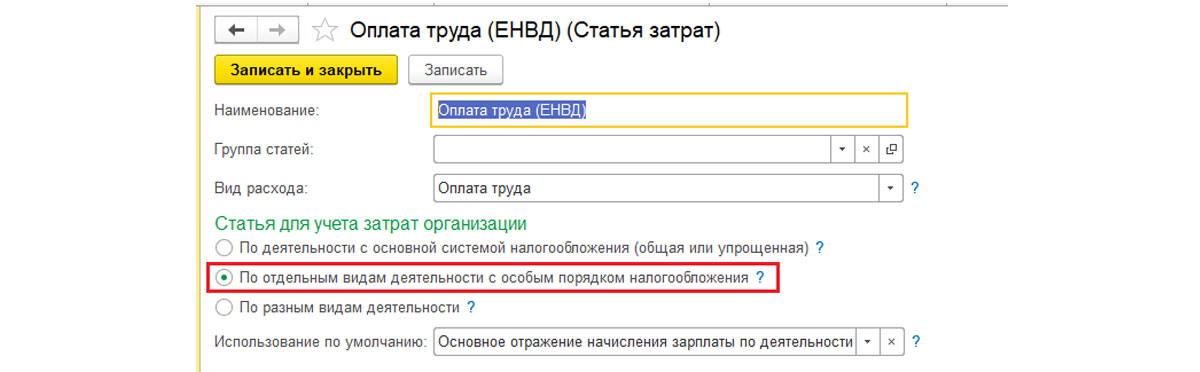

Для настройки статьи под деятельность на ЕНВД добавляем еще одну статью затрат в справочник с настройками, как на рисунке ниже:

Рис.11 Настройка по отдельным видам деятельности

Рис.12 Настройка по другим видам деятельности

При закрытии месяца затраты будут отражены в соответствии с настройкой распределения на соответствующих счетах плана счетов.

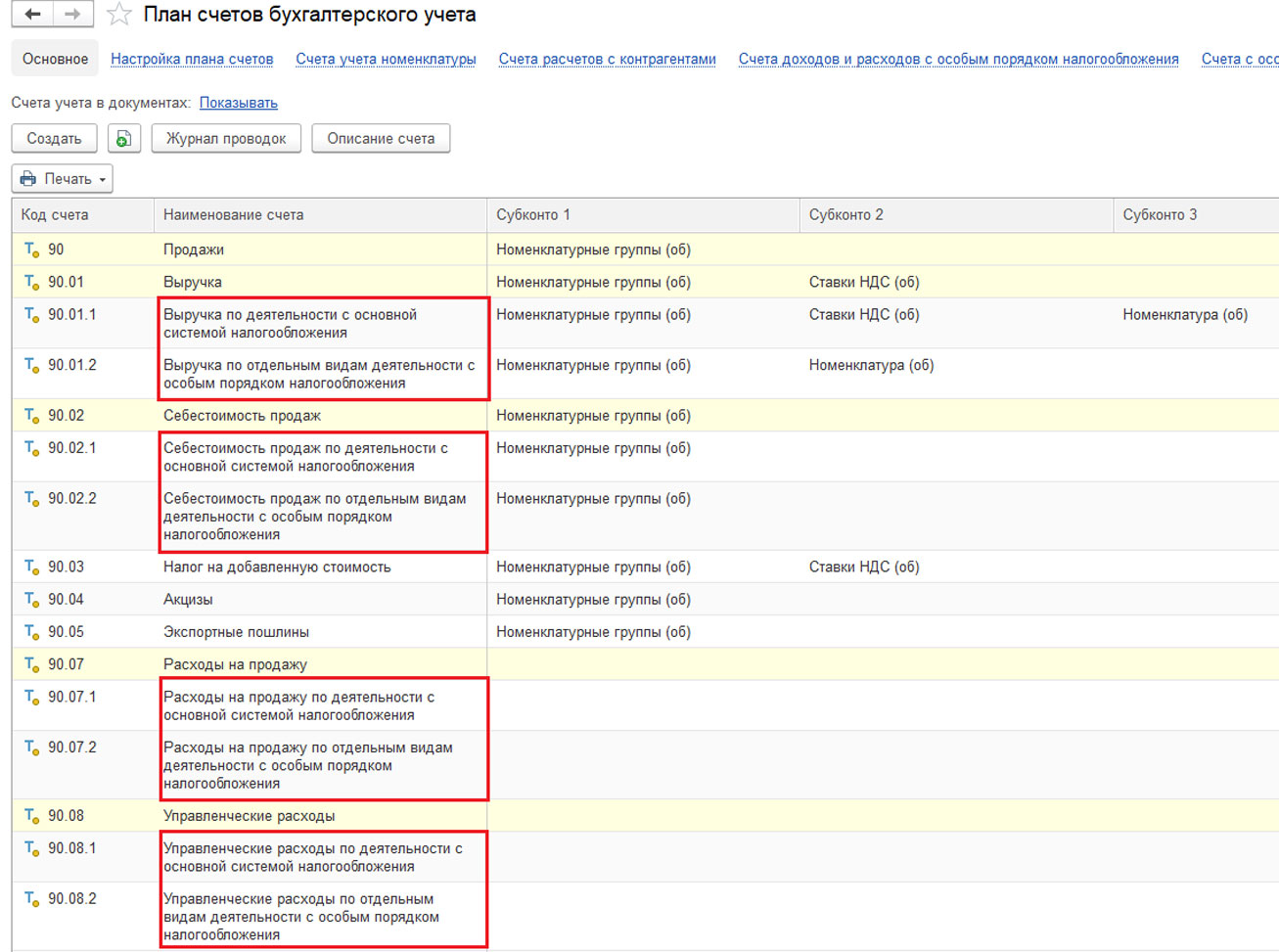

Рис.13 План счетов

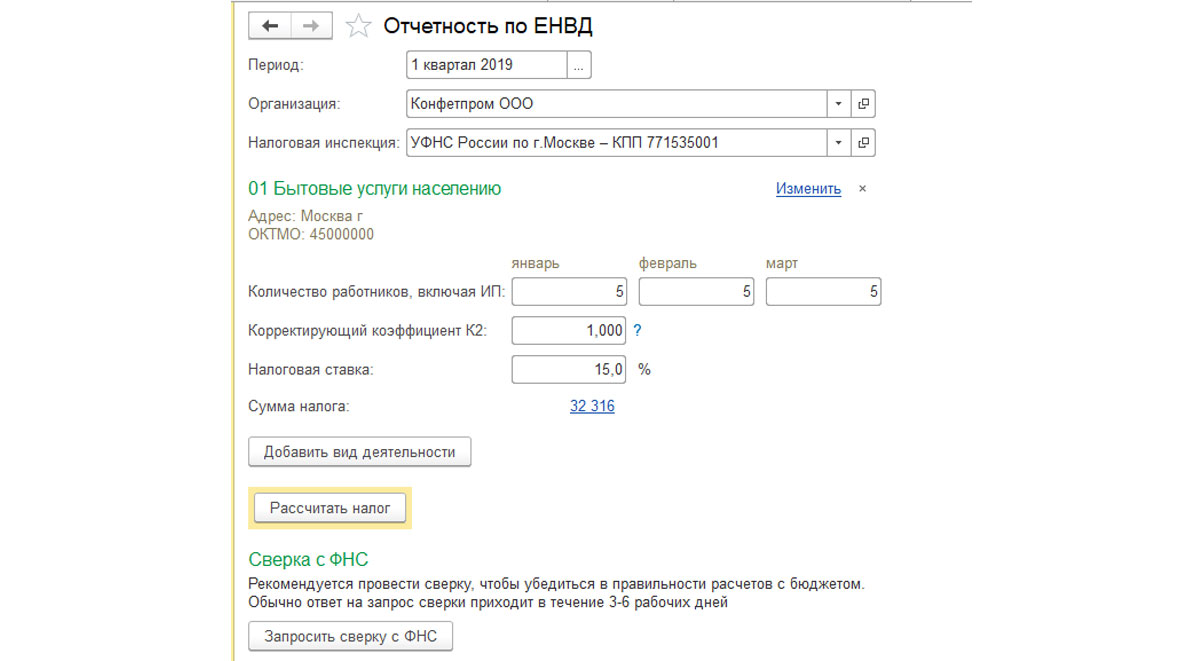

Рис.14 Отчетность по ЕНВД

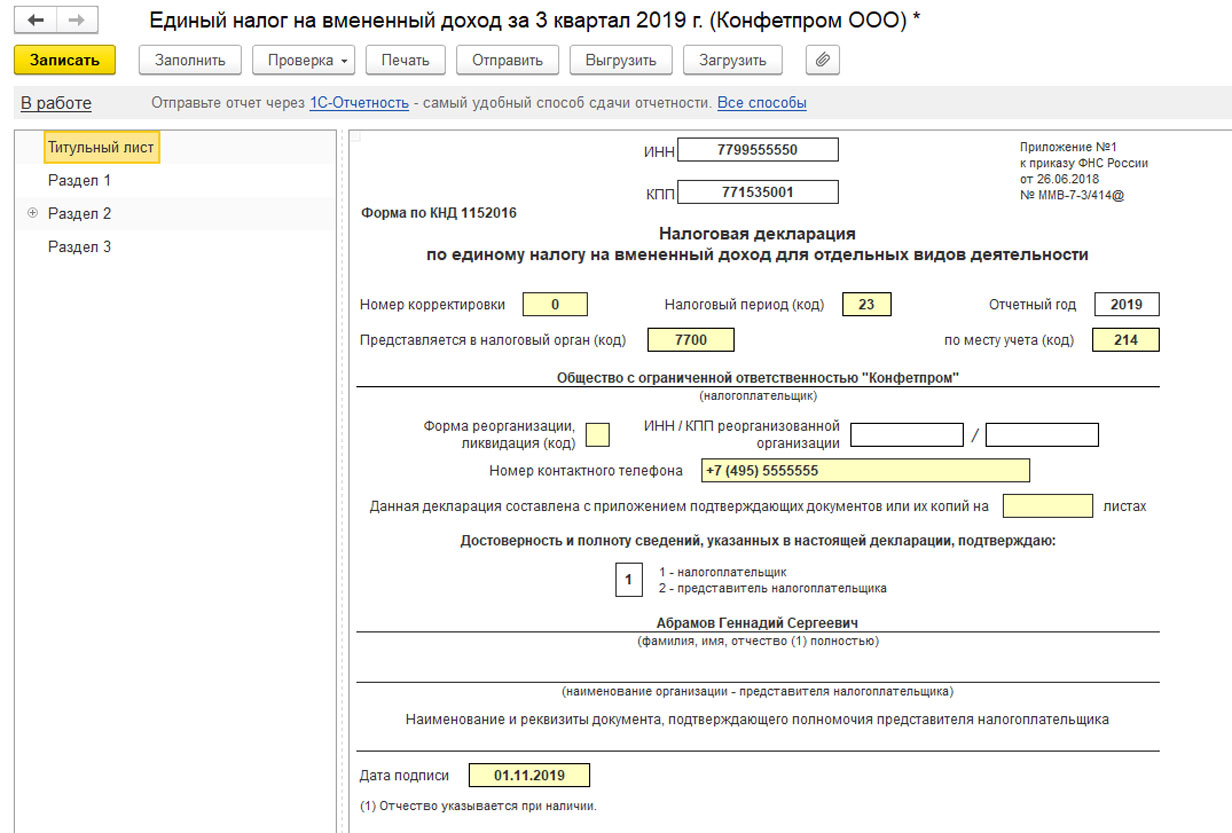

Рис.15 Декларация по ЕНВД

Читайте также: