Ваш контроль налоговая служба

Обновлено: 25.06.2024

В СМИ началась очередная истерика насчет доступа налоговиков к сведениям, которые составляют банковскую тайну:

Вроде бы теперь банки обязаны передавать ФНС что-то суперсекретное, это усилит контроль над доходами и расходами всех клиентов. А банковская тайна как будто и вовсе теперь не тайна — и это чуть ли не ущемление прав и свобод.

Налоговый кодекс и правда меняется с 17 марта. Теперь банки обязаны передавать больше сведений, но на обычных людей это не повлияет. А вот тем, кто занимается обналом и работает с подставными лицами, будет чуть сложнее бесконтрольно выводить деньги.

Вот что на самом деле изменилось в законе о банковской тайне и чем это грозит.

О каких изменениях речь

17 марта 2021 года вступают в силу поправки, внесенные в первую часть налогового кодекса. В статье 86 появится пункт 2.1 с новыми обязанностями банков. Там и идет речь о передаче некоторых сведений и документов по запросу налоговой.

Как победить выгорание

Как было раньше

На самом деле вся статья 86 НК РФ посвящена обязанностям банков в связи с налоговым контролем. Например, банки обязаны сообщать об открытии счетов и вкладов, изменении реквизитов, остатках денег и операциях. Когда вы открыли счет как физлицо или ИП, налоговая автоматически узнает об этом из единой системы. А если она решит проверить декларацию, то узнает и обо всех зачислениях на счет.

Налоговая знает, какая у вас квартира, у кого вы ее купили, сколько зарабатываете, кто ваш супруг и как зовут детей, на какой машине вы ездите и какая у нее мощность двигателя. У налоговой есть данные о ваших родственниках — потому что она ведет реестр ЗАГС. Она знает, есть ли у вас фирмы или статус ИП, какими видами деятельности вы занимаетесь, где работали пять лет назад и кого нанимали, используете ли электронные кошельки и имеете ли счета за границей.

Росреестр передает налоговой сведения о сделках с недвижимостью, ГИБДД — о регистрации транспорта, нотариусы — о наследстве, а МВД — о смене паспортных данных и адресе. И банки тоже передают информацию налоговой — автоматически или по запросу, в рамках действующего закона. Доступ к банковским данным имеют суды, Росфинмониторинг, приставы, следственные органы, Агентство по страхованию вкладов, ЦБ, финансовые управляющие.

Нет такого, что все сведения о вас налоговая получит, только истоптав три пары железных башмаков. Закон позволяет государству знать о вас очень многое. А часть данных вообще находится в открытом доступе — особенно если вы занимаетесь бизнесом.

Что меняется с 17 марта

Вот что еще теперь обязаны передавать банки по запросу налоговой:

- Копии паспортов лиц, которые имеют доступ к деньгам на счете.

- Доверенности на получение денег со счета.

- Договор на открытие счета и использование интернет-банка.

- Карточки с образцами подписей и оттиска печати.

- Информацию о бенефициарных владельцах и выгодоприобретателях.

- Сведения о представителях клиента.

Срок — в течение 3 дней со дня мотивированного запроса.

Мотивированным будет считаться запрос в конкретных случаях.

У организации или ИП. Если проводится налоговая проверка или истребованы документы. Или есть решение о взыскании налога, приостановлении операций по счету или об отмене приостановления.

У физлица без статуса ИП. При согласии руководителя вышестоящего налогового органа, руководителя ФНС или его заместителя. А также если в отношении человека проводится налоговая проверка или у него истребованы документы.

У всех. По запросу другого государства в рамках международного сотрудничества.

В статье 26 федерального закона о банках, посвященной банковской тайне, и в статье 857 ГК РФ изменений нет: там и так написано, что тайну надо сохранять, но есть обязанность предоставлять сведения по запросу и в рамках закона. Банк не вправе отказать, если запрос правильно оформлен и мотивирован.

А вот партнерам, конкурентам, сотрудникам и просто любопытным людям сообщать сведения о счетах и операциях банк не будет.

Кого коснутся эти изменения

Изменения коснутся тех, кто выдавал или получал доверенности на распоряжение деньгами. А также тех, кто открывал счета на подставных лиц и работает через представителей.

Например, есть фирма, которая обналичивает деньги. Обычно такие компании оформляются на людей, которые не имеют отношения к бизнесу и деньгам, а только дают свои паспорта и ставят подписи там, где нужно. А распоряжаются счетом другие люди. Чтобы они имели доступ к интернет-банку, могли снимать деньги и подписывать документы, номинальный директор оформляет доверенность и указывает нужных людей в карточке с подписью и печатью. Больше этот директор о счете и фирме ничего не знает — зато к деньгам имеют доступ те, кому это нужно.

Теперь налоговая сможет узнать, кто именно снимает деньги и распоряжается счетом. Но для этого ей нужно как минимум что-то заподозрить. Хотя и с этим проблем давно нет: все махинации с налогами и обналичиванием видны в автоматизированных системах контроля, где подсвечиваются подозрительные данные в декларациях и странные сделки между конкретными контрагентами.

Или бывает, что фирма проводит операции не в своих интересах, а платит за кого-то или получает деньги как комиссионер или агент. А на самом деле бенефициар сделки — другая компания или человек. Обычно банк запрашивает такие сведения для себя и Росфинмониторинга, но теперь доступ к ним сможет получить и налоговая.

Этого не произойдет автоматически, но при налоговой проверке или взыскании налога — вполне возможно.

Что изменится для обычных людей

Если у вас есть счета в банках и вы сами распоряжаетесь этими деньгами, не занимаетесь обналом в чьих-то интересах и не отмываете преступные деньги в больших объемах — вас эти изменения не коснутся.

Фактически для людей без статуса ИП ничего не меняется: о контроле за операциями речи в поправках не идет, а для запроса информации, как и раньше, нужно решение руководства или проведение проверки. При этом для проверки тоже нужны основания.

Банк сообщает о том, что у вас есть счет, но он не передает информацию о зачислениях и переводах. Пока что в России все еще нет официального контроля над расходами. Если вы купили машину, не имея официального дохода, — это не повод вас штрафовать. Деньги могла подарить бабушка, или вам вернули долг — а с денежных подарков и займов налога нет.

Если у вас есть статус ИП или даже фирма и доверенность на главбуха для распоряжения счетом, беспокоиться тоже не о чем. Даже если представить, что налоговая получит эту информацию, — ну и пусть знает, что условная Марьиванна работает у вас в бухгалтерии и может снимать деньги. У налоговой нет ни желания, ни ресурсов, чтобы запрашивать и обрабатывать данные обо всех доверенных лицах любого бизнеса. Обнальщикам может быть неспокойно, остальных поправки не касаются.

Налоговая мечтает получить доступ к данным о счетах вне налоговых проверок. Но пока таких полномочий у нее все еще нет. И ничего нового, что помогло бы доначислить вам налоги, в законах 17 марта не появится.

Сложности с подозрительными деньгами на счете могут возникнуть и без участия налоговой — примеров достаточно. А за вашими сделками следят и те, от кого вы этого совсем не ожидаете, и те, кто помогает вам с деньгами и документами.

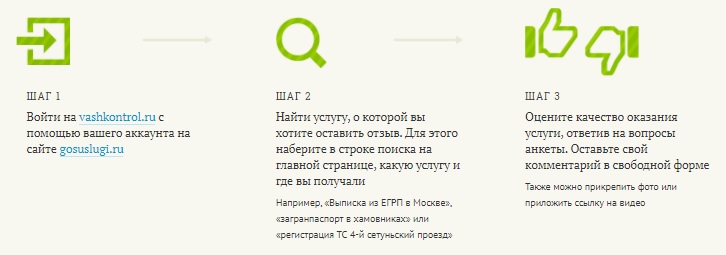

Для создания учётной записи на онлайн-платформе Ваш контроль нужно выполнить последовательно такие действия:

Далее пользователь будет перенаправлен на личную страницу, где можно в поисковике указать наименование нужного госучреждения и оставить подробный отзыв о сотрудничестве с ним.

Создание персонального профиля для ведомств или уполномоченных сотрудников

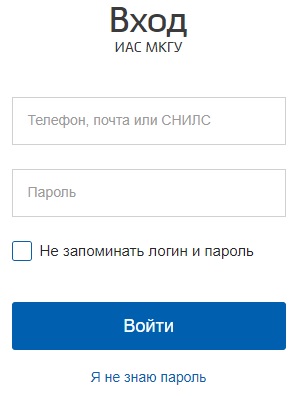

Если регистрация осуществляется ведомством или сотрудником, для последующего получения доступа в ИАС МГКУ надо выполнить пошагово такие действия:

Стоит учесть, что через ИАС МГКУ доступен просмотр отзывов по нужному подразделению.

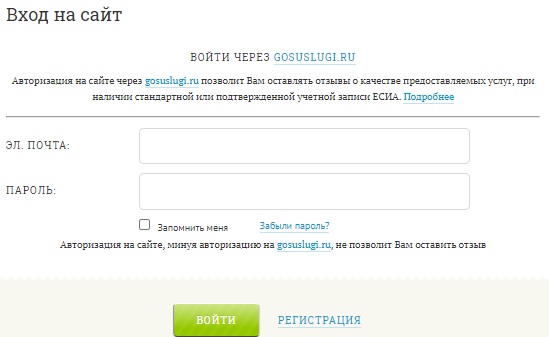

Для авторизации в пользовательском профиле Ваш контроль нужно выполнить такие действия:

В качестве альтернативного способа авторизации можно воспользоваться сайтом Госуслуг. Для этого можно воспользоваться как стандартной, так и подтвержденной учётной записью.

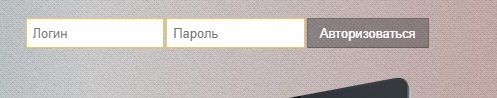

Как авторизоваться аналитикам, разработчикам и операторам

Описанная ранее инструкция для авторизации в личном кабинете Ваш контроль предусмотрена для населения. Отслеживают отзывы и мнения уполномоченные лица. Для этой категории пользователей предусмотрена отдельная система. Им придется входить в персональный аккаунт ИАС МГКУ, выполнив такие действия:

Сервис перенаправит пользователя в учётную запись ИАС МГКУ, где можно приступить просмотру отзывов и тестированию госучреждений.

Функции пользовательского профиля

Функционал учётной записи Ваш контроль для простых граждан подразумевает составление отзывов о том, как они получали услуги в госструктурах. Здесь можно описать, насколько качественным было обслуживание.

Важно! В аккаунте можно написать имя работника, который вас обслуживал. Это поможет применить меры к человеку, виновному в некачественном предоставлении услуг

Функционал для сотрудников ведомств

Работникам ведомств, аналитикам или разработчикам после авторизации в личном кабинете становятся доступны такие функции:

- Создание персональных аккаунтов для сотрудников. Некоторыми ведомствами предоставляются разносторонние услуги. Для таких учреждений предусмотрено создание персональных аккаунтов в отдельности для каждой услуги с назначением уполномоченных лиц, которые будут в нём работать. При необходимости возможно ограничение возможностей давать ответы на отзывы.

- Ведение работы с отзывами. Есть возможность ведения открытой дискуссии с населением, составления комментариев к их отзывам. Также можно просто знакомиться с отзывами для оптимизации работы ведомства, учитывая их.

Важно! В личном кабинете доступен просмотр оценок потребителей. Можно увидеть общую статистику за все время работы организации.

Кроме того, в аккаунте предусмотрена функция выхода из сервиса. Для этого надо нажать на клавишу, где изображена дверь со стрелкой. Данной опцией могут пользоваться администраторы и руководители учреждений, которые вынуждены следить за работой многих подразделений. Это позволяет ознакомиться с отзывами по каждому отделению.

Контактная информация

Главной задачей налоговых органов 2020 году должно было стать обеление доходов граждан. Но пандемия нарушила планы налоговиков, массовые проверки были отложены до лучших времен. Однако к концу года некоторые граждане уже начали получать информационные письма от ФНС с требованием о предоставлении обоснований причин расхождения между их доходами и расходами.

А в недалеком будущем нас ждет тотальный контроль доходов и расходов. Надо отметить, что такой масштабной фискальной атаки на население государство не совершало с начала 1990-х.

Как это будет происходить, что уже начали проверять налоговики и что нас ждет в ближайшем будущем, расскажу в сегодняшней публикации.

Контроль будет усиливаться

Обелить доходы населения наши чиновники мечтали уже давно. В России большой сектор неформальной занятости, и поэтому выведение из тени доходов принесло бы в бюджет значительные суммы.

По расчётам, которые еще в середине 2019 года привела вице-премьер Татьяна Голикова, "серые" доходы населения достигают от 15 до 20% ВВП, в результате бюджет ежегодно теряет 2,3 триллиона рублей.

Сейчас государство снова усиливает налоговый контроль. Благо теперь в арсенале чиновников имеются уже более современные технологии. В налоговых органах уже выстроена ИТ-инфраструктура, позволяющая собирать и обрабатывать информацию о доходах граждан. И теперь налоговики решили взяться и за расходы. Согласно логике ФНС, если человек тратит существенно больше, чем официально зарабатывает, вероятно, у него есть неучтенные доходы. В таком случае с них должен быть уплачен налог.

Михаил Мишустин, бывший глава ФНС и нынешний премьер, еще в 2019 году утверждал, что вся совокупность данных, которые получает сейчас налоговая служба, уже позволяет анализировать соответствие доходов и расходов граждан на протяжении более 10 лет.

"Если вы говорите о введении контроля за расходами граждан – можно ли это сделать? В принципе с доработкой информационной системы, в том числе с использованием единого ресурса о населении, это можно будет делать более качественно", – сказал тогда Мишустин.

Многие из вас уже слышали о создании в России единого федерального информационного регистра, содержащего сведения о населении (ЕФИР). Данный ресурс будет формировать и вести Федеральная налоговая служба, и помимо других данных в нем будут собираться сведения о доходах и расходах населения, что позволит усилить контроль за денежными потоками физлиц и повысить собираемость налогов.

"Будет усиливаться цифровизация и знание государства о том, чем занимается гражданин… Это, конечно, позволит больше анализировать расходы и доходы граждан, более полно выплачивать налог", – сказал в июне этого года глава Счётной палаты России Алексей Кудрин.

Что уже начинает проверять налоговая инспекция

В настоящее время налоговики уже начали осуществлять контроль за расходами граждан. Пока такой контроль проходит в тестовом режиме и касается тех, кто совершал в последние 3 года дорогостоящие покупки.

Покупателям дорогих автомобилей, недвижимости, ювелирных украшений и другого имущества стоимостью свыше 3 миллионов рублей налоговые органы начали высылать письма с требованием представить объяснение, на какие доходы было куплено данное имущество.

В своих письмах налоговики указывают стоимость приобретения и официальные доходы покупателя. При выявлении несоответствия сумм официального заработка и дорогостоящих покупок гражданину предлагается доказать происхождение денег на покупку и, в случае отсутствия таких доказательств, уплатить налог.

В будущем расходы, превышающие доходы, придется оправдывать

Налоговые органы в будущем смогут без труда сопоставлять официальные доходы граждан и их расходы с целью выявления несоответствия таких сумм. И тогда под контроль могут попасть многие.

Обычно проверка налоговой проводится за 3 предшествующих года. То есть в случае обнаружения нарушений платить налог, пени и штрафы придется за предыдущие периоды. Например, если факт сокрытия доходов будет обнаружен налоговыми службами в 2022 году, то заплатить придется за 2019–2021 годы. То есть если у вас уже сейчас, например, расходные операции по карте превышают ваш официальный доход, то через пару лет вам, возможно, придется доказывать налоговой, откуда вы взяли деньги на такие траты.

Кроме того, в ближайшем будущем усиление контроля предполагается для тех, кто совершает сделки в социальных сетях, получает доходы от сдачи недвижимости, занимается продажей имущества и при этом не регистрируется в качестве самозанятого.

Хочу предупредить, что такие лица, помимо уплаты НДФЛ в размере 13%, пени и штрафа, могут еще попасть на НДС. Все дело в том, что в соответствии с Гражданским кодексом, деятельность такого гражданина считается предпринимательской. Для этого достаточно два и более раза получить доход от такой деятельности.

Судебная практика сложилась таким образом, что физлицо, признанное налоговым органом предпринимателем, обязано уплатить в бюджет не только 13% НДФЛ, но и 20% НДС.

Кроме того, такого гражданина могут привлечь и к уголовной ответственности в соответствии со ст. 171 УК РФ, предусматривающей даже лишение свободы на срок до 5 лет, если будет выяснено, что такая деятельность причинила крупный ущерб гражданам, организациям или государству либо была сопряжена с извлечением дохода в крупном размере (более 2,25 миллиона рублей).

Я считаю, что наши власти нашли не лучший момент для борьбы с теневым сектором экономики, принимая во внимание тот факт, что доходы в стране падают шестой год подряд. Борьбу с неуплатой налогов следует прежде всего начинать с тех, кто получает нелегальные доходы в особо крупных размерах. Кроме того, не мешало бы нашим чиновникам задуматься о том, как устранить причины, которые загоняют обычных людей в тень.

Если публикация вам понравилась, прошу поддержать ее и поставить лайк, если не понравилась – дизлайк.

Физические и временные ресурсы налоговых инспекторов ограничены, поэтому они идут с проверкой только туда, где гарантированно можно сделать доначисления налогов. Предлагаем вашему вниманию 7 критериев отбора кандидатов на выездные проверки. Проверьте заранее, не грозит ли вам в ближайшем будущем визит налоговой инспекции.

В связи с этим отбор претендентов на проверки стал более качественным. И если компания оказывается в списке – может готовиться к доначислениям, поскольку еще до начала проверки инспекторы знают, что и где будут искать.

Распространенные заблуждения

Многие ошибочно полагают, что поскольку выездная проверка проводится с регулярностью раз в 3 года, то первые 3 года компании ничто не угрожает. Есть и другое распространенное заблуждение, согласно которому выездная налоговая проверка обязательно проводится через 3 года после начала работы компании и будет повторяться каждые 3 года.

Однако в реальности физические ресурсы налоговой инспекции ограничены, поэтому выездная проверка проводится только тогда, когда гарантированно будут доначисления.

Основания для выездной проверки могут быть разные. Для более эффективного отбора претендентов на выездные проверки разработан ряд критериев. Естественно, недостаточно соответствовать только одному из них. Подходящая для выездной проверки компания должна иметь целый букет проблем.

Ресурсы налоговой инспекции ограничены, поэтому идут инспекторы с проверкой только туда, где гарантированно будут доначисления

Критерий №1. Показатели рентабельности и налоговой нагрузки отличаются от средних по отрасли

В зоне риска назначения выездной проверки находятся компании, чьи показатели налоговой нагрузки и рентабельности отклоняются от среднеотраслевых значений.

Считается, что если у компании налоговая нагрузка ниже среднеотраслевого уровня более, чем на 10%, возникают основания для выездной проверки. Однако даже отклонения на 5-7% гарантированно добавляют компанию в группу риска.

Узнать среднеотраслевые значения, на которые ориентируется ИФНС, можно из Приложения N 3 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@ .

(актуализировано с учетом данных за 2017 год)

Критерий №2. Подозрительные суммы вычетов по НДС

Критерий №3. Низкая зарплата

Критерий №4. Убыточность в течение 2-х лет и более

Компании, которые не показывают прибыль или, еще хуже, работают с убытком в течение 2-х и более лет – однозначно находятся в зоне риска. Для начала генерального директора пригласят для беседы на убыточную комиссию в ИФНС. Но если представленные директором аргументы инспекторов не удовлетворят, надо готовиться к проверке. Причем больше всего рискуют оказаться в плане выездных проверок:

- убыточные организации со значительными суммами вычетов по НДС;

- убыточные организации с зарплатой ниже среднего уровня в своей отрасли;

- убыточные организации с положительной динамикой выручки от реализации.

Критерий №5. Опережающий рост расходов

Если в сравнении с предыдущим отчетным периодом темпы роста расходов компании превышают темпы роста ее доходов (например, расходы выросли в 2 раза, а доходы от реализации – почти не выросли), проверка практически гарантирована. Инспекторы считают, что подобное несоответствие говорит о завышении расходов либо занижении доходов.

Критерий № 6. Ведение финансово-хозяйственной деятельности с высоким налоговым риском

При оценке вышеуказанных показателей налоговый орган в обязательном порядке анализирует возможность извлечения либо наличие необоснованной налоговой выгоды, в том числе по обстоятельствам, указанным в Постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53.

Вот ряд обстоятельств, которые могут свидетельствовать о применении схем, направленных на получение необоснованной налоговой выгоды:

- контрагент (поставщик, подрядчик) носит признаки фирмы-однодневки;

- взаимозависимость участников сделок;

- неритмичный, разовый характер хозяйственных операций;

- использование посредников при осуществлении хозяйственных операций.

При этом налоговая выгода будет признана необоснованной, если налоговикам удастся доказать, что:

- какие-либо операции учтены для целей налогообложения не в соответствии с их действительным экономическим смыслом;

- учтенные операции, не обусловленные разумными экономическими или иными причинами (целями делового характера);

- нереальность сделок с контрагентом в связи с невозможностью исполнения сделки, особых форм расчетов и другие.

Критерий № 7. Молчание в ответ на запросы ИФНС

Конечно, это далеко не исчерпывающий список оснований для выездной проверки. В этой статье приводятся только самые очевидные причины. Дополнительную информацию вы можете найти на сайте ФНС, в разделе Концепция системы планирования выездных налоговых проверок .

Отдельно хочу заметить, что налоговым рискам компаний, находящихся у нас на бухгалтерском обслуживании, мы уделяем самое пристальное внимание, чтобы не давать ИФНС поводов для налоговой проверки.

В частности, в обязательном порядке:

- отслеживаем отклонения показателей компании от среднеотраслевых; советуем, что предпринять;

- анализируем хозяйственные договоры клиентов, рекомендуем им более безопасные (с точки зрения налогов) формулировки;

- мониторим запросы от ИФНС через электронную систему сдачи отчетности и оперативно на них реагируем

Причем все это делается не просто по личному желанию бухгалтера, а является стандартом обслуживания и закреплено в регламенте (соблюдение которого контролируется внутренней группой контроля).

Что дальше?

После того как налоговая инспекция установила, что Ваша организация подходит под один или несколько этих критериев, ей нужно прикинуть и обосновать предполагаемую сумму доначислений. Для этого инспекция осуществляет углубленный предпроверочный анализ. В частности, пользуется открытыми источниками информации, направляет запросы контрагентам о проведенных сделках и т. д.

Поэтому, если Ваш контрагент сообщил о том, что пришел запрос о предоставлении сведений о ваших с ним сделках за весь период сотрудничества – это верный признак того, что Вы попали в список претендентов на выездную проверку.

В каких случаях назначается внеплановая выездная проверка, мы расскажем в ближайших публикациях.

Читайте также: