В ходе налоговой проверки было установлено расхождение между

Обновлено: 04.05.2024

Суд указал, что само по себе нарушение длительности проведения налоговой проверки не может иметь юридического значения для оценки правомерности действий налогового органа на стадии взыскания задолженности по налогам

5 июля Судебная коллегия по экономическим спорам Верховного Суда вынесла Определение № 307-ЭС21-2135 по делу № А21-10479/2019 о взыскании задолженности по налогам, пени и штрафа при нарушении налоговой инспекцией сроков проведения камеральной проверки.

Суды разошлись в оценках нарушения сроков проведения налоговой проверки

Апелляция отменила это решение и отказала в удовлетворении требований налогового орган, указав, что нарушение инспекцией при проведении камеральной налоговой проверки сроков, предусмотренных НК РФ, и незаявление ею ходатайства о восстановлении пропущенного срока подачи заявления лишило ее возможности обращения в суд с заявлением после 16 мая 2019 г.

Впоследствии окружной суд отменил постановление апелляции и оставил в силе решение первой инстанции. Кассация посчитала, что с учетом положений п. 3 ст. 46 НК РФ 6-месячный срок обращения инспекции в суд с заявлением о взыскании недоимки по налогу, пеням, штрафам начал исчисляться с 20 марта 2019 г. (следующий день после истечения срока исполнения требования об уплате недоимки) и истек 19 сентября 2019 г. Соответственно, инспекция не нарушила предусмотренный п. 3 ст. 46 НК РФ 6-месячный срок.

ВС разъяснил влияние нарушения сроков камеральной проверки на взыскание задолженности

Со ссылкой на практику Президиума ВАС РФ Верховный Суд напомнил, что при проверке соблюдения сроков принудительного внесудебного взыскания оценивается своевременность действий налогового органа на стадии исполнения решения, вынесенного по результатам налоговой проверки (после вступления в силу решения и получения реальной возможности его исполнения), которая начинается с выставления требования об уплате налога. Соответственно, само по себе нарушение длительности проведения налоговой проверки не может иметь юридического значения для оценки правомерности действий налогового органа на стадии взыскания задолженности по налогам.

В то же время, заметил ВС, судебная практика признает, что регламентация сроков взыскания налогов, равно как и сроков проведения налоговых проверок, направлена на достижение равновесия интересов участников отношений, регулируемых законодательством о налогах и сборах и обеспечение правовой определенности. Поэтому длительный срок проведения налоговой проверки может быть недопустимым в той мере, в какой приводит к избыточному или не ограниченному по продолжительности применению мер налогового контроля.

Верховный Суд добавил, что в ст. 46 и 47 НК РФ в первоначальной редакции отсутствовали положения, которые объективно ограничивали бы срок взыскания задолженности по налогам. Однако начиная со 2 сентября 2010 г. в абз. 3 п. 1 ст. 47 НК РФ установлен 2-летний предельный срок судебного взыскания задолженности, применяемый при утрате налоговым органом возможности внесудебного взыскания. Он выступает гарантией соблюдения принципа правовой определенности и исчисляется с момента истечения срока добровольного исполнения обязанности по уплате, указанного в требовании, поглощая иные предусмотренные ст. 46–47 НК РФ сроки совершения промежуточных действий, направленных на взыскание задолженности налоговым органом. По истечении такого предельного срока налоговый орган, утративший возможность принятия собственных решений (постановлений) о взыскании задолженности, также утрачивает и право на обращение с соответствующим требованием в суд.

В рассматриваемом деле, заметил ВС, нарушение длительности проведения налоговой проверки составило четыре месяца и, следовательно, не привело к нарушению предельного 2-летнего срока. Поскольку налоговым органом, несмотря на нарушение длительности налоговой проверки, не утрачена возможность судебного взыскания задолженности, суд первой инстанции правомерно удовлетворил заявленные требования. Следовательно, постановление суда округа об отмене постановления апелляции является по существу правильным. Таким образом, ВС РФ оставил в силе постановление окружного суда, а кассационную жалобу заявителя – без удовлетворения.

Эксперты неоднозначно отнеслись к выводам Суда

Адвокат, старший юрист налоговой практики Bryan Cave Leighton Paisner (Russia) LLP Дмитрий Кириллов отметил, что рассматриваемый спор примечателен прежде всего процедурой его разрешения в Верховном Суде – нечасто Судебная коллегия принимает к рассмотрению кассационную жалобу, чтобы отказать в ее удовлетворении.

Верховный Суд РФ опубликовал Обзор судебной практики по вопросам, связанным с участием уполномоченных органов в делах о банкротстве

Камеральная налоговая проверка проводится фискалами без какого-либо специального решения руководителя ИФНС в течение 3 месяцев со дня представления налогоплательщиком налоговой декларации.

Для иностранных организаций камеральную проверку могут проводить в течение 6 месяцев со дня отчётности. Это значит, что любая компания под прицелом налоговиков круглый год: все 4 квартала. Утешает только то, что компании имеют право не соглашаться с выводами инспекторов, оспаривать их. А ещё инспекторы порой допускают ошибки, что может в целом отменить доначисления или значительно снизить их.

Наш кейс

Клиент вначале налогового квартала числился в налоговом отделении по Московской области, а в середине квартала перешёл в налоговую в Москве. Естественно, смена налогового отделения вызвала пристальный интерес фискалов, и в компании началась камеральная проверка. По итогам, компании доначислили налог на имущество и пени за несвоевременную уплату.

Бухгалтер усомнился в правомерности доначислений, и рекомендовал владельцу компании не спешить уплачивать налог. Тем временем бухгалтер пыталась дозвониться в налоговую, чтобы выяснить ситуацию. Но дозвониться до налоговиков — дело нелёгкое, поэтому вопрос завис на целых 5 месяцев. Что было дальше, и поплатилась ли компания за медлительность бухгалтера?

Инспектор ошибся — компания сэкономила

Время от времени инспекторы в акте камеральной проверки допускают ошибки. Это даёт возможность отменить решение по акту или снизить доначисления.

Акт камеральной проверки оформляется согласно требованиям, изложенным в приложении 24 к приказу ФНС России от 08.05.2015 № ММВ-7-2/189@. Бланк имеет структуру:

- вводная часть;

- факты нарушения налогового законодательства, подкреплённые документальными подтверждениями. Это могут быть: протоколы допросов, ответы контрагентов, банков и т. д. Вместо протоколов инспекторы могут прикладывать выписки, если сведения не подлежат разглашению (п. 3.1 ст. 100 НК);

- итоговая часть с выводами и предложениями инспекторов.

На что стоит обратить внимание в акте?

- Дата составления акта. Акт инспекторы должны составить не позднее 10 рабочих дней после проведения камеральной проверки.

- Реквизиты. Если хоть часть из них отражена неверно, вы избежите доначислений

- Приложение к акту (там, где протоколы допросов, сведения от контрагентов и банков). Если приложения нет — это грубое нарушение инспекторов, и вы спасены от штрафов. Если приложение есть, особенно тщательно проверьте выписки из конфиденциальных документов. Если в них недостаточно сведений, это может значить, что их добыли с нарушением закона. Соответственно, эти данные не могут быть учтены

- Сроки оповещения компании. В течение 5 рабочих дней после подписания акта камеральной проверки его обязаны вам вручить. Вы можете уклониться от получения акта, сославшись на свою некомпетентность. Тогда акт направят в компанию заказным письмом.

- Если налоговики не поинтересовались, дошло ли в организацию заказное письмо. Говоря просто, это даёт возможность компании заявить о том, что она не была извещена о предстоящем рассмотрении итогов проверки. Потому фискалы будут использовать почту наряду с другими каналами извещения, и доказывать, что налогоплательщик был в курсе событий.

- Если о результатах проверки вас известили только по телефону, у вас все шансы оспорить доначисления. Контролёры приняли недостаточно мер по информированию компании, а значит, нарушили её права на защиту. Судьи в таком случае соглашаются с аргументами защиты, ссылаясь на п.2 ст.101 НК.

Нарушений в ходе камеральной проверки не выявлено

В таком случае инспекторы не обязаны оформлять акт камеральной проверки. Но опытные бухгалтеры для безопасности компании запрашивают в инспекции письменное уведомление о том, что проверка завершена и нарушений не выявлено. Для этого пишут запрос в произвольной форме с просьбой оповестить о результатах проверки и определить правильность применения налогового законодательства в компании. Согласно подп. 4 п. 1 ст. 32 НК, налоговики обязаны дать ответ в чёткой и понятной форме.

Как оспорить акт камеральной проверки

Единой формы для возражений по акту камеральной проверки нет. Вы можете воспользоваться формой, рекомендованной в информации ФНС от 25.04.2018. Перечислите пункты акта, с которыми вы не согласны, приложите подтверждающие документы. Подать возражения на акт вы можете в течение месяца с того дня, как получили его (п. 6 ст. 100 и п. 5 ст. 101.4 НК). Возражения по акту подают на имя руководителя ИФНС либо письмом, либо по телеккомуникационным каналом связи.

После рассмотрения ваших возражений, руководитель инспекции или его заместитель выносят решение, в том числе, и о мерах дополнительного налогового контроля. Если такие меры потребовались, по результатам дополнительной проверки инспекторы обязаны оформить дополнение к акту камеральной проверки и вручить в течение 5 рабочих дней. Для возражений по дополнению у компании есть 15 рабочих дней.

ИФНС учитывает все материалы и выносит решение. Компания должна быть извещена об окончательном решении в течение 5 дней, но в силу оно вступает через месяц. Если не оплатить доначисленные по решению налоги, через 20 рабочих дней инспекторы выставят требование. Если и после этого оплата в бюджет не поступает, то через два месяца ИФНС вынесет решение о взыскании налога.

Сроки по взысканию долга и оспариванию решения

5 месяцев спустя

В случае нашего клиента, ИФНС нарушила порядок оповещения организации о результатах проведения камеральной проверки. С момента выставления Акта налоговой проверки от 21.06.2019 до формирования Извещения о времени и месте рассмотрения материалов налоговой проверки от 05.12.2019, которые были получены через ТКС 09.12.2019, прошло более 5 месяцев. Требований о представлении пояснений за этот период не поступало, что является нарушением законодательства. Отправив возражение в ИФНС, нам удалось добиться отмены акта правонарушения и избежать штрафа в 15 000 руб. для клиента.

Вывод

Если факты и выводы, изложенные в акте проверки, не совпадают с действительностью, подайте в инспекцию письменное возражение

Попытайтесь снизить ответственность по акту проверки, если инспекторы допустили ошибки в акте или нарушили порядок оповещения компании

MCOB Какие недоработки налоговиков при камеральной проверке защищают компанию

Порядок уточнения показателей декларации по НДС

С 01.01.2017 налогоплательщики, обязанные представлять декларацию по НДС в электронной форме, должны представлять пояснения также в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по формату, установленному ФНС России. При представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными (абз. 4 п. 3 ст. 88 НК РФ).

Формат представления пояснений в электронной форме утвержден приказом ФНС России от 16.12.2016 № ММВ-7-15/682@ и вступил в силу 24.01.2017.

С 01.01.2017 за непредставление (несвоевременное представление) в ИФНС предусмотренных пунктом 3 статьи 88 НК РФ пояснений (в случае непредставления в установленный срок уточненной декларации) налагается штраф в размере 5 000 руб. Повторное аналогичное нарушение в течение календарного года влечет взыскание штрафа в размере уже 20 000 руб. (п. 1 ст. 129.1 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Письмом от 12.02.2019 № ЕД-4-15/2364 ФНС России внесла изменения в рекомендации по проведению налоговых проверок и уточнила электронный формат требования о представлении пояснений к декларации НДС.

В связи с вступлением в силу Федерального закона от 03.08.2018 № 303-ФЗ в формат Требования и xsd-схему к нему была внесена основная ставка НДС 20%, действующая с 01.01.2019. Изменения действуют с 25.04.2019.

Кроме того, расширен перечень кодов видов возможных ошибок (письмо ФНС России от 03.12.2018 № ЕД-4-15/23367@, см. таблицу 1).

Коды возможных ошибок, указываемые в Требовании о представлении пояснений

Пояснение к коду ошибки (письмо ФНС России от 03.12.2018 № ЕД-4-15/23367@)

Запись об операции отсутствует в налоговой декларации контрагента, либо контрагент не представил декларацию по НДС за аналогичный отчетный период, либо контрагент представил декларацию с нулевыми показателями, либо допущенные ошибки не позволяют идентифицировать запись о счете-фактуре и, соответственно, сопоставить ее с контрагентом

Возможно, допущена ошибка в какой-либо графе (номер графы с возможной допущенной ошибкой указан в скобках)

Отметим также, что с отчетности за I квартал 2019 года действует обновленная форма декларации по НДС и формат ее представления в электронном виде, утв. приказом ФНС России от 28.12.2018 № СА-7-3/853@.

В частности, в новой редакции изложены:

В связи с уточнением формы и формата декларации по НДС налоговое ведомство опубликовало контрольные соотношения проверки показателей (КС) отчета (письмо от 19.03.2019 № СД-4-3/4921@). Обновлены пункты 1.4, 1.7, 1.8, 1.23, 1.25-1.27, 1.35, 1.39 действующих контрольных соотношений показателей налоговой декларации по НДС (приведенные в письме ФНС России от 23.03.2015 № ГД-4-3/4550@), а также введены новые пункты 1.45-1.54 указанных КС.

1С:ИТС

- Получение требования.

- Отправка квитанции о получении требования.

- Формирование пояснений:

Пример

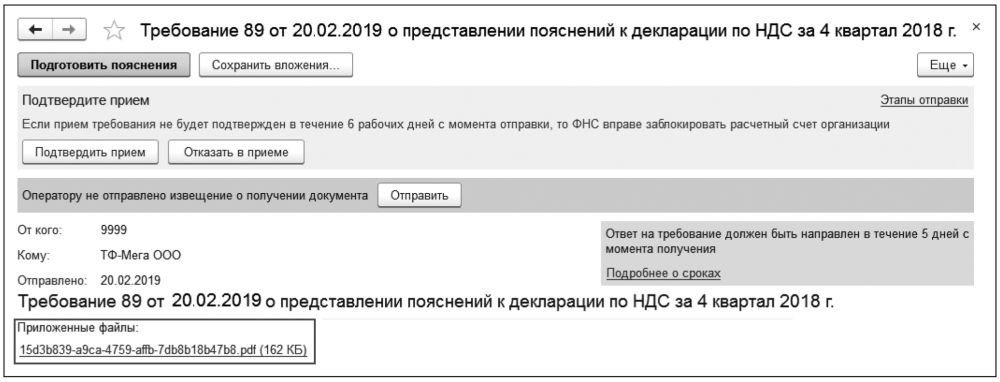

Получение требования

С помощью двойного щелчка по активной строке списка производится переход в документ учетной системы Требование о представлении пояснений.

В этом документе, пройдя по гиперссылке приложенного файла в формате .pdf, можно просмотреть содержание поступившего от налогового органа Требования, чтобы определить, с чем оно связано:

Отправка квитанции о получении требования

Согласно пункту 5.1 статьи 23 НК РФ налогоплательщик должен передать налоговому органу квитанцию о приеме поступившего из налогового органа Требования в электронной форме по ТКС через оператора ЭДО в течение 6 дней со дня отправки его налоговым органом. При этом датой направления налогоплательщику Требования считается дата, зафиксированная в подтверждении даты отправки (п. 11 Порядка направления требования о представлении документов (информации) и порядок представления документов (информации) по требованию налогового органа в электронном виде по телекоммуникационным каналам связи, утв. приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ в ред. от 07.11.2011).

Несоблюдение налогоплательщиком этой процедуры может привести к приостановлению операций по счетам в банке и переводов электронных средств (п. 1, 3 ст. 76 НК РФ, письмо Минфина России от 21.04.2015 № 03-02-08/22548).

Напомним, что согласно пункту 14 Порядка направляемые налоговым органом документы не считаются принятыми, т. е. налогоплательщик вправе отказаться от приема поступившего Требования, в следующих случаях:

- ошибочного направления налогоплательщику;

- при несоответствии утвержденному формату;

- при отсутствии (несоответствии) электронной подписи уполномоченного должностного лица налогового органа.

Квитанцию о приеме Требования, поступившего в электронной форме по ТКС через оператора ЭДО, имеет право передать налоговому органу как законный представитель организации, так и уполномоченный на это представитель, действующий на основании доверенности (письмо ФНС России от 22.04.2015 № ЕД-4-15/6906@).

После автоматического формирования квитанции о получении Требования из формы документа Требование о представлении пояснений удаляются кнопки для подтверждения приема, а также напоминание о том, что налоговому органу не отправлена квитанция о получении.

В списке входящих документов для поступившего Требования в графе Состояние гиперссылка Подтвердите прием заменяется на гиперссылку Прием подтвержден.

Пройдя по гиперссылке Прием подтвержден, можно просмотреть этапы отправки и весь цикл обмена по поступившему Требованию.

Формирование пояснений

Рис. 1. Приложение к требованию о пояснениях в формате .pdf

Для подготовки пояснений к поступившему Требованию необходимо нажать на кнопку Подготовить пояснения документа Требование о представлении пояснений.

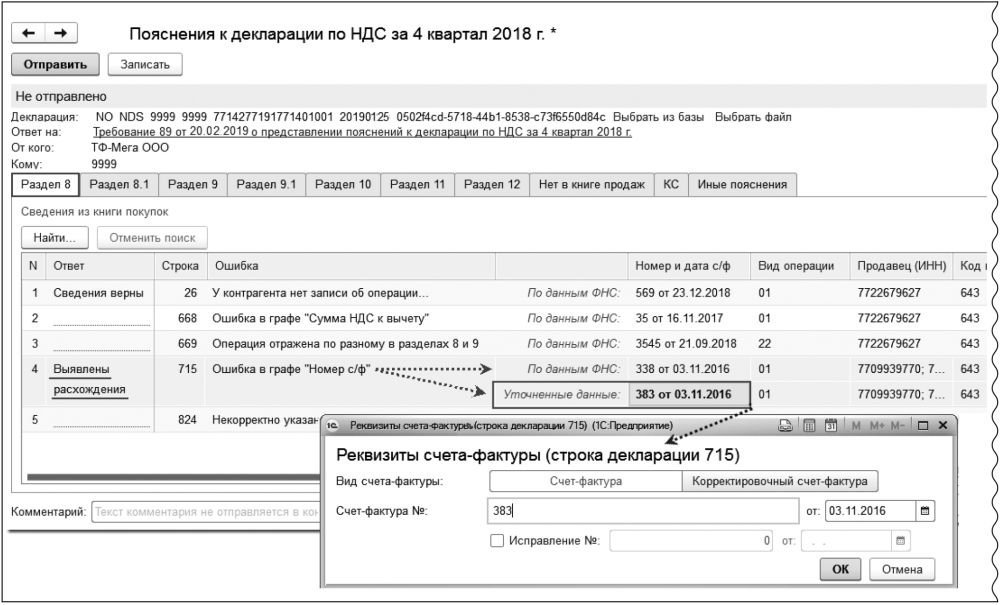

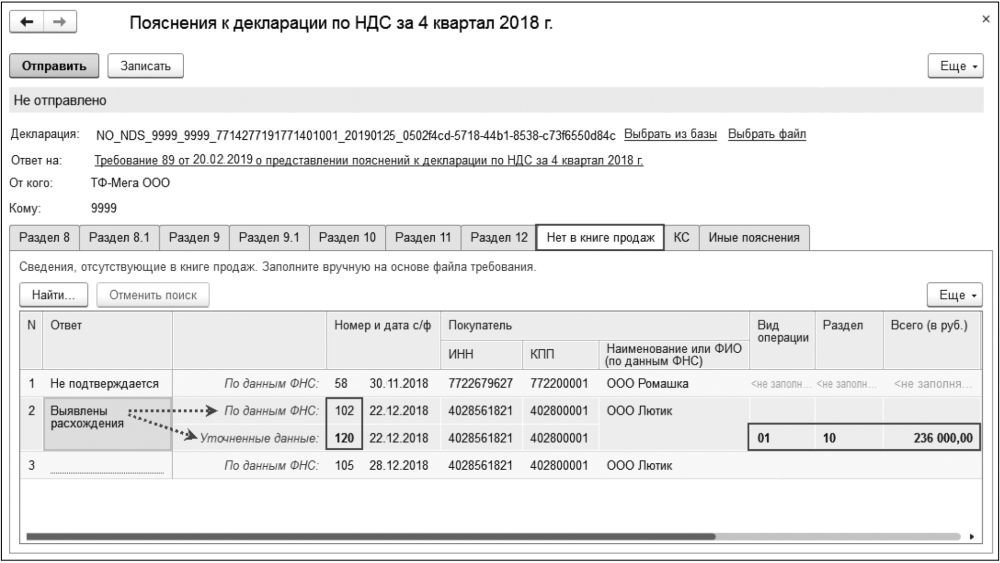

После выполнения команды откроется форма Пояснения к декларации. Указанная форма содержит закладки с номерами тех разделов, сведения в которых могут уточняться, а также закладки для формирования других пояснений: по контрольным соотношениям; по сведениям, отсутствующим в книге продаж; по иным основаниям.

Если в базе найдена отправленная декларация за тот период, год, с тем видом корректировки и по той организации, которые указаны в Требовании, то в строке Декларация значение будет проставлено автоматически. Если такая декларация найдена не будет, то отправленный файл декларации нужно будет выбрать вручную по гиперссылке Выбрать из базы или Выбрать файл.

Например, если необходимо уточнить сведения по Разделу 8, то в форме Пояснения к декларации откроется таблица со следующими значениями - см. таблицу 2.

Данные

Номер записи по порядку

Пустое поле, которое заполняется налогоплательщиком после проведения проверки одним из двух возможных значений: Сведения верны или Выявлены расхождения

Номер записи сведений из книги покупок, т. е. соответствующая строка 005 Раздела 8 декларации

Расшифрованное значение кода ошибки, который указывается в Требовании. Причем по одной регистрационной записи могут быть указаны сразу несколько кодов возможных ошибок

Соответствующие значения показателей строк Раздела 8, относящиеся к регистрационной записи по счету-фактуре и нуждающиеся в проверке и уточнении

Налоговый период, в котором данная регистрационная запись была отражена

Обратите внимание, согласно письму ФНС России от 03.12.2018 № ЕД-4-15/23367 в отношении каждой операции могут быть указаны следующие коды возможных ошибок (см. таблицу 1).

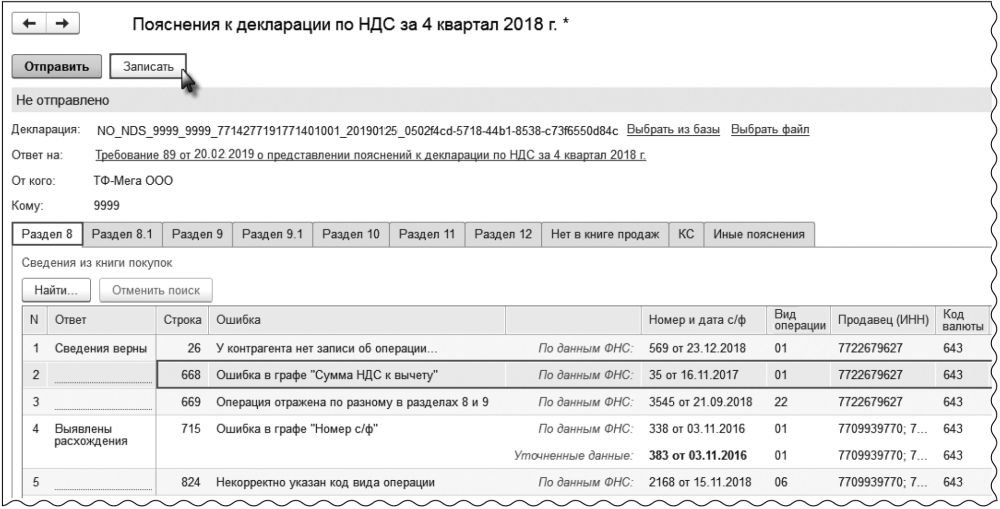

В поле Ответ необходимо выбрать одно из двух значений: Сведения верны или Выявлены расхождения.

Значение Сведения верны выбирается в том случае, если после проверки налогоплательщик уверен в правильности сведений, отраженных в соответствующей строке Раздела 8 декларации, представленной в ИФНС. После указания этого значения сведения из строки в неизменном виде автоматически направляются налоговому органу по установленному формату для подтверждения их достоверности.

Значение Выявлены расхождения выбирается в том случае, когда после проверки налогоплательщик обнаружил ошибки в показателях соответствующей регистрационной записи Раздела 8.

После выбора этого значения в табличной части для соответствующей регистрационной записи появляется дополнительная строка, в которой следует указать правильные значения (рис. 2). Сведения из строки с указанием первоначальных значений и произведенных исправлений будут автоматически направлены налоговому органу в установленном формате для уточнения.

Рис. 2. Уточнение показателей Раздела 8 декларации по НДС (ошибка в реквизитах)

Кроме того, в таблице могут быть приведены записи, по которым допущены ошибки не в показателях счета-фактуры, а в неправомерном предъявлении к вычету сумм НДС на основании таких счетов-фактур (см. рис. 3).

Рис. 3. Уточнение показателей Раздела 8 декларации по НДС (ошибка в сумме вычета)

Так, например, по счету-фактуре № 35 от 16.11.2017 продавец предъявил покупателю сумму НДС в размере 720,00 руб., а покупатель в декларации за IV квартал 2018 года заявил к вычету 360,00 руб. Но, как указано в графе Период отражения, по данному счету-фактуре налоговый вычет уже был заявлен ранее в III квартале 2018 года и в IV квартале 2017 года. По всей видимости, по совокупности покупатель заявил к вычету НДС больше, чем было предъявлено продавцом.

Очевидно, что для исправления допущенной ошибки такого рода следует произвести уточнение (уменьшение) размера заявленных вычетов в каком-либо налоговом периоде, что приведет к необходимости представления не пояснений, а уточненной налоговой декларации за соответствующий период. Так, в данном случае покупатель может аннулировать регистрационную запись по счету-фактуре № 35 от 16.11.2017 из книги покупок за IV квартал 2018 года и представить уточненную налоговую декларацию по НДС за IV квартал 2018 года, а также может уменьшить сумму заявленных налоговых вычетов с представлением уточненной налоговой декларации за III квартал 2018 года или за IV квартал 2017 года. Безусловно, при желании налогоплательщик может скорректировать размер налоговых вычетов в отчетности за все налоговые периоды.

Для обработки оставшейся части записей далее будет необходимо повторить процедуру подготовки пояснений, нажав на кнопку Подготовить пояснения документа Требование о представлении пояснений.

В табличной части открывшейся формы Пояснения к декларации будут размещены только необработанные записи, т. е. те, которые ранее, в предыдущих пояснениях, в налоговый орган не направлялись. При этом пояснения, ранее подготовленные и направленные налоговому органу, можно просмотреть, пройдя по гиперссылке Пояснения на другие строки требования.

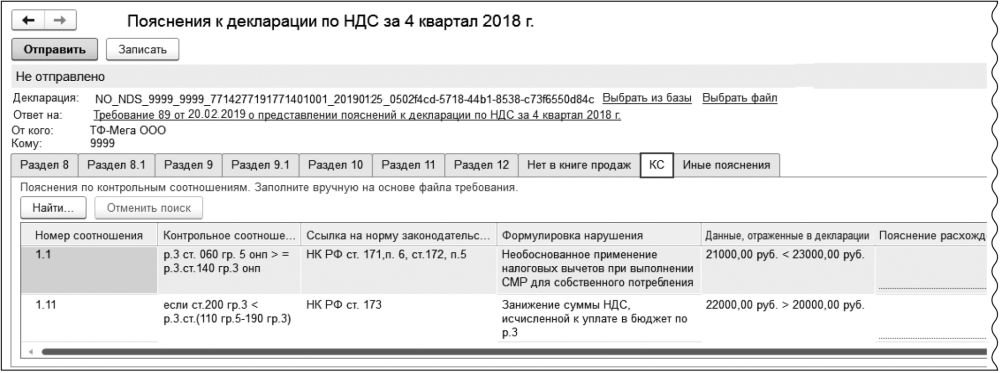

По контрольным соотношениям

- перейти на закладку КС;

- внести в графу Пояснение расхождений по контрольному соотношению (1000 символов) текстовую информацию, поясняющую возникшие расхождения (рис. 4).

Рис. 4. Пояснение по КС декларации по НДС

Если в результате проверки Требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, то будет необходимо представить уточненную налоговую декларацию.

Если в полученном требовании содержится приложение по КС только в текстовом формате, то для его обработки и представления пояснений в электронном формате будет необходимо в открытом документе Пояснения к декларации:

- перейти на закладку КС;

- с помощью кнопки Добавить перенести в графу Номер соотношения номер контрольного соотношения из полученного Требования:

- в графу Пояснение расхождений по контрольному соотношению (1000 символов) ввести текстовую информацию, поясняющую возникшие расхождения.

По иным основаниям

Если согласно поступившему Требованию необходимо представить пояснения по отсутствию тех или иных регистрационных записей в книге продаж или по иным ошибкам (противоречиям), выявленным в ходе камерального контроля декларации по НДС, то такие пояснения также представляются по формату, утв. приказом ФНС России от 16.12.2016 № ММВ-7-15/682@, по ТКС через оператора ЭДО. Для формирования пояснений необходимо перейти на соответствующие закладки документа Пояснения к декларации.

Так, например, в случае отсутствия в Разделе 9 налогоплательщика регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в Разделе 8 налоговой декларации, необходимо на закладке Нет в книге продаж представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа: Не подтверждается или Выявлены расхождения.

Значение Не подтверждается выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных им в Разделе 9 налоговой декларации (или в Приложении № 1 к Разделу 9 уточненной налоговой декларации), представленной в налоговый орган, подтверждая тем самым отсутствие у него соответствующей операции, являющейся объектом налогообложения по НДС, и выставления данного счета-фактуры.

При выборе такого варианта ответа графы Вид операции, Раздел, Всего (в руб.), Всего (в валюте счета-фактуры), Посредник (ИНН/КПП) не заполняются.

Значение Выявлены расхождения выбирается, если в результате проверки налогоплательщик обнаружил ошибку в отражении/неотражении данного счета-фактуры в декларации.

После выбора этого вида ответа в табличной части для соответствующей регистрационной записи появляется дополнительная строка Уточненные данные, в которой необходимо внести исправленные значения (рис. 5).

Рис. 5. Представление пояснений по отсутствию сведений в книге продаж

Например, при формировании Требования налоговый орган, не найдя соответствующей регистрационной записи у налогоплательщика, полагал, что такая запись должна присутствовать в Разделе 9. Однако налогоплательщик выставлял покупателю счет-фактуру от собственного имени, действуя в рамках договора комиссии, в силу чего данный счет-фактура был отражен не в Разделе 9, а в Разделе 10 налоговой декларации по НДС и при этом еще и с ошибкой в указании номера.

Если в результате проверки будет выявлено неправомерное отсутствие регистрационной записи по данному счету-фактуре в книге продаж (дополнительном листе книги продаж), то для исправления допущенной ошибки будет необходимо представить уточненную налоговую декларацию за соответствующий налоговый период, внеся недостающую запись в Приложение № 1 к Разделу 9.

Если в полученном требовании содержится приложение о представлении пояснений по сведениям, отсутствующим в книге продаж, только в текстовом формате, то для его обработки и представления пояснений в электронном формате будет необходимо в документе Пояснения к декларации:

- перейти на закладку Нет в книге продаж;

- по кнопке Добавить вручную перенести в каждую строку информацию из поступившего от налогового органа Требования в формате .pdf;

- представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа: Не подтверждается или Выявлены расхождения.

На закладке Иные пояснения документа Пояснения к декларации можно представить любую текстовую информацию, поясняющую те или иные несоответствия (расхождения), выявленные при камеральном контроле.

Всю информацию, направленную налоговому органу, можно также увидеть в списке документов Письма (раздел Отчеты - подраздел 1С-Отчетность - гиперссылка Письма).

Обратите внимание, если налогоплательщику было направлено требование о представлении пояснений и в поступившем файле Требования по каким-либо причинам отсутствует файл приложения в электронной форме, то из поступившего Требования будет невозможно без просмотра текста самого Требования (файла в формате .pdf) определить, к какой именно налоговой отчетности относится данное Требование. Это связано с тем, что применяемый классификатор налоговой документации - КНД (утв. приказом ФНС России от 22.03.2017 № ММВ-7-17/235@) не разделяет налоговые документы по видам налогов, что приводит к невозможности автоматического распознавания поступившего Требования.

Следовательно, после подтверждения получения данного Требования и просмотра его содержимого в формате .pdf необходимо по кнопке Подготовить пояснения выбрать вид налоговой отчетности, к которой такие пояснения будут представляться.

После выполнения команды К декларации по НДС откроется стандартная форма документа Пояснения к декларации. При подготовке ответа на Требование в документе Пояснения к декларации необходимо вручную указать налоговую декларацию, к которой и представляются пояснения, пройдя по гиперссылкам Выбрать из базы или Выбрать файл.

Каков порядок вынесения налоговым органом решения о привлечении к ответственности организации-налогоплательщика по результатам рассмотрения материалов налоговой проверки? В какой срок выносится решение? Когда оно вступает в силу? Каков порядок апелляционного обжалования налогоплательщиком данного решения?

Акт налоговой проверки

Согласно п. 1 ст. 100 НК РФ по результатам выездной налоговой проверки (ВНП) в течение двух месяцев со дня составления справки о проведенной ВНП уполномоченными должностными лицами налоговых органов должен быть составлен в установленной форме акт налоговой проверки.

Если нарушения налогового законодательства выявлены в ходе камеральной налоговой проверки (КНП), акт составляется в течение 10 дней после ее окончания.

Примечание. В силу п. 5 ст. 100 НК РФ акт налоговой проверки в течение пяти дней с даты его составления должен быть вручен лицу, в отношении которого проводилась проверка.

Согласно п. 6 ст. 100 НК РФ налогоплательщик в случае несогласия с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих в течение одного месяца со дня получения акта налоговой проверки вправе представить в налоговый орган письменные возражения по акту в целом или по его отдельным положениям. Согласно п. 2 ст. 6.1 НК РФ этот срок считают со дня, следующего за тем, когда получен акт.

В соответствии с п. 1 ст. 101 НК РФ акт налоговой проверки, другие материалы налоговой проверки, в ходе которой были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку. По результатам их рассмотрения руководителем (заместителем руководителя) налогового органа в течение 10 дней со дня истечения срока, указанного в п. 6 ст. 100 НК РФ, принимается одно из решений, предусмотренных п. 7 ст. 101 НК РФ, или решение о проведении дополнительных мероприятий налогового контроля.

Обратите внимание! Срок рассмотрения материалов налоговой проверки и вынесения соответствующего решения может быть продлен, но не более чем на один месяц.

Дополнительные мероприятия налогового контроля

Дополнительные мероприятия налогового контроля, в соответствии с п. 6 ст. 101 НК РФ, назначаются в случае необходимости получения дополнительных доказательств в целях подтверждения факта совершения нарушений законодательства о налогах и сборах или отсутствия таковых. При этом указанные мероприятия могут проводиться только для проверки уже установленных нарушений. Данный вывод следует из правовой позиции КС РФ, изложенной в Постановлении от 14.07.2005 N 9-П. В нем отмечено, что целью дополнительных мероприятий налогового контроля является уточнение обстоятельств, связанных с обнаруженными налоговыми правонарушениями.

Примечание. Срок проведения мероприятий дополнительного контроля не может превышать один месяц (два месяца - при проверке КГН, иностранной организации, состоящей на учете в налоговом органе в соответствии с п. 4.6 ст. 83 НК РФ).

Согласно п. 6.1 ст. 101 НК РФ по результатам проведения дополнительных мероприятий налогового контроля составляется дополнение к акту, которое подписывается должностными лицами налогового органа, проводившими эти мероприятия, не позднее 15 дней со дня их окончания. Затем в течение пяти дней дополнение к акту с приложением материалов, полученных в результате дополнительных мероприятий, должно быть вручено налогоплательщику под расписку или передано иным способом, подтверждающим дату его получения.

Согласно п. 6.2 ст. 101 НК РФ в течение 15 рабочих дней со дня получения дополнения к акту налоговой проверки налогоплательщик может представить письменные возражения и документы, подтверждающие обоснованность своих возражений.

Ознакомление проверяемого лица с материалами

Согласно п. 2 ст. 101 НК РФ лицо, в отношении которого проводилась налоговая проверка, должно быть извещено о времени и месте рассмотрения ее материалов. Несоблюдение данного предписания нарушает право налогоплательщика на участие в процессе рассмотрения материалов и представление соответствующих пояснений по фактам, выявленным в ходе проверки, что в силу п. 14 ст. 101 НК РФ является бесспорным основанием для отмены вынесенного решения вышестоящим налоговым органом или судом по процедурным основаниям.

Кроме того, налоговый орган обязан обеспечить проверяемому лицу возможность ознакомиться с материалами налоговой проверки и дополнительных мероприятий налогового контроля. Ознакомление с материалами (визуальный осмотр, изготовление выписок, снятие копий) осуществляется на территории налогового органа не позднее двух дней со дня подачи таким лицом соответствующего заявления. Процесс ознакомления оформляется протоколом, составляемым в соответствии со ст. 99 НК РФ.

К сведению. Согласно п. 2 ст. 101 НК РФ неявка лица, в отношении которого проводилась налоговая проверка (его представителя), извещенного надлежащим образом о времени и месте рассмотрения материалов налоговой проверки, не является препятствием для рассмотрения материалов налоговой проверки, за исключением тех случаев, когда участие этого лица будет признано руководителем (заместителем руководителя) налогового органа обязательным для рассмотрения этих материалов.

Рассмотрение материалов налоговой проверки

В соответствии с п. 3 ст. 101 НК РФ перед рассмотрением материалов налоговой проверки по существу руководитель (заместитель руководителя) налогового органа должен:

- объявить, кто рассматривает дело и материалы какой налоговой проверки подлежат рассмотрению;

- установить факт явки лиц, приглашенных для участия в рассмотрении. В случае их неявки руководитель (заместитель руководителя) налогового органа выясняет, извещены ли участники производства по делу в установленном порядке, и принимает решение о рассмотрении материалов налоговой проверки в отсутствие указанных лиц либо об отложении рассмотрения;

- проверить полномочия представителя проверяемого лица, если такой представитель участвует в процессе рассмотрения материалов проверки;

- разъяснить лицам, участвующим в процедуре рассмотрения, их права и обязанности;

- вынести решение об отложении рассмотрения материалов налоговой проверки в случае неявки лица, участие которого необходимо для рассмотрения.

Согласно п. 4 ст. 101 НК РФ при рассмотрении материалов налоговой проверки может быть оглашен акт налоговой проверки, а при необходимости - иные материалы мероприятий налогового контроля, а также письменные возражения лица, в отношении которого проводилась проверка. Отсутствие письменных возражений не лишает это лицо (его представителя) права давать свои объяснения на стадии рассмотрения материалов налоговой проверки.

При рассмотрении материалов проверки исследуются представленные до рассмотрения материалов налоговой проверки доказательства (документы, ранее истребованные у проверяемого лица, документы, представленные в налоговые органы при проведении КНП или ВНП, иные документы, имеющиеся у налогового органа). В ходе рассмотрения материалов налоговой проверки может быть принято решение о привлечении (в случае необходимости) к участию в этом рассмотрении свидетеля, эксперта, специалиста. Процесс рассмотрения материалов проверки оформляется протоколом.

В силу п. 5 ст. 101 НК РФ в ходе рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа устанавливает:

- совершало ли проверяемое лицо нарушения налогового законодательства;

- образуют ли выявленные нарушения состав налогового правонарушения;

- имеются ли основания для привлечения лица к ответственности за совершение налогового правонарушения;

- имеются ли обстоятельства, исключающие вину лица в совершении налогового правонарушения, либо обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения.

Решение по результатам рассмотрения материалов

Согласно п. 7, 9 ст. 101 НК РФ по результатам рассмотрения всех материалов проверки руководитель налогового органа (его заместитель) принимает:

- либо решение о привлечении к ответственности за совершение налогового правонарушения;

- либо решение об отказе в привлечении к ответственности за совершение налогового правонарушения.

Примечание. Решение должно быть вручено налогоплательщику в течение пяти рабочих дней со дня его вынесения.

Согласно п. 8 ст. 101 НК РФ в решении о привлечении к ответственности за совершение налогового правонарушения излагаются обстоятельства совершенного привлекаемым к ответственности лицом налогового правонарушения так, как они установлены в ходе проведенной проверки, со ссылкой на документы и иные сведения, подтверждающие указанные обстоятельства, доводы, приводимые лицом, в отношении которого проводилась проверка, в свою защиту, и результаты проверки этих доводов, решение о привлечении налогоплательщика к налоговой ответственности за конкретные налоговые правонарушения с отражением статей НК РФ, предусматривающих данные правонарушения, и применяемые меры ответственности. В решении о привлечении к ответственности за совершение налогового правонарушения обозначаются размер выявленной недоимки и соответствующих пеней, а также подлежащий уплате штраф.

По общему правилу, установленному п. 9 ст. 101 НК РФ, решение о привлечении к ответственности за совершение налогового правонарушения вступает в силу по истечении одного месяца со дня вручения лицу, в отношении которого было вынесено соответствующее решение (его представителю).

Обжалование решения налоговой инспекции

В силу п. 1 ст. 138 НК РФ налогоплательщик может обжаловать решение налоговой инспекции в вышестоящем налоговом органе.

Апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения, в соответствии с п. 2 ст. 139.1 НК РФ, может быть подана до дня вступления в силу обжалуемого решения.

В случае подачи апелляционной жалобы на решение налогового органа указанное решение вступает в силу в порядке, предусмотренном ст. 101.2 НК РФ:

- в части, не отмененной вышестоящим налоговым органом, и в необжалованной части решение нижестоящего налогового органа вступает в силу со дня принятия решения по апелляционной жалобе (п. 1);

- в случае отмены решения нижестоящего налогового органа и принятия вышестоящим налоговым органом нового решения такое решение вступает в силу со дня его принятия (п. 2);

- в случае оставления апелляционной жалобы без рассмотрения решение нижестоящего налогового органа вступает в силу со дня принятия вышестоящим налоговым органом решения об оставлении апелляционной жалобы без рассмотрения, но не ранее истечения срока подачи апелляционной жалобы (п. 3).

Читайте также: