Уведомление о постановке на налоговый учет образец

Обновлено: 01.05.2024

Любые действия с обособленными подразделениями, т.е. представительствами с узкими полномочиями, на территории Российской Федерации должны быть отражены в форме С-09-3-1. Этот документ позволяет уведомить налоговые органы об открытии нового подразделения, закрытии существующего, смене адреса или названия.

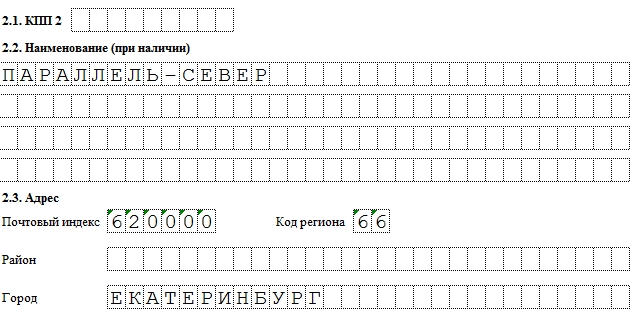

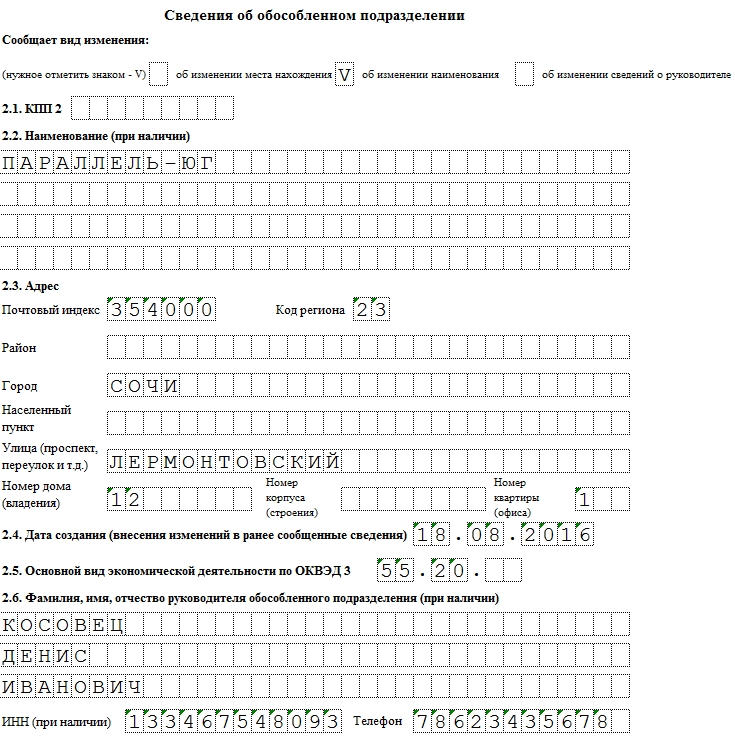

Образец заполнения и пустой бланк формы С-09-3-1

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Заполнение полей

С-09-3-1 заполняется черной ручкой или, все чаще, в электронном виде. Как и в других бухгалтерских документах, информация вносится прописными (печатными) буквами — по 1 символу в ячейке.

Невзирая на то, что в базовом документе всего 2 страницы, вы можете распечатать столько копий второй страницы с описанием изменений, сколько понадобится.

Допустим, если предприятие переносит (меняет адреса) трех ОПов, то документ увеличится до 4 страниц. И это должно быть отмечено в соответствующей ячейке:

Важно то, от чьего лица подается форма. Если это — директор предприятия (код — 3), то в графе “Наименование документа, подтверждающего полномочия” указываем “Паспорт” и в нижеследующей строке — серию и номер паспорта. Если заявителем выступает представитель организации (код — 4), то наименование — доверенность. Эти документы обязательно должны присутствовать при личной подаче в ФНС.

Следует разграничивать КПП. На титульной странице указывается код основного юрлица, в приложении — подразделений. Поскольку по закону код причины постановки на учет имеет не каждое предприятие, это поле может оставаться незаполненным. После подачи С-09-3-1 ОП может быть присвоен КПП, о чем есть отметка в нижней части формы (см. приложение).

Добавление нового подразделения:

- На странице 0001 ставим 1 в поле “Сообщает”.

- На странице 0002 оставляем пустыми поля “Сообщает вид изменения” и КПП.

- Вписываем название представительства.

- Указываем адрес и деятельность по ОКВЭД.

- ФИО и контактные данные руководства не являются обязательными.

Как вписать новое ОП в форме С-09-3-1

Изменение наименования

- На странице 0001 ставим 2 в поле “Сообщает”.

- На странице 0002 ставим галочку в пункте 1.2.

- Указываем КПП существующего отделения.

- Указываем новое наименование.

- Заполняем существующие поля адреса.

- Указываем дату переименования в п. 2.4.

- Указываем деятельность по ОКВЭД.

Как изменить название ОП в С-09-3-1

Хотя в сносках эта информация не выведена, нужно знать, что номер телефона не является обязательным к заполнению полем.

Сроки и особенности подачи

С-09-3-1 подается по месту регистрации подразделения не позднее, чем через 30 дней после открытия представительств (а). Однако, в целом, позволительно сдавать форму по месту регистрации основного юрлица. На момент подачи заявления за новым образованием должен быть закреплен адрес, а в штате — числиться не менее 1 сотрудника. Как правило, день оформление первого нанятого лица и считают днем регистрации ОП.

Когда форма С-09-3-1 не нужна

Хотя С-09-3-1 фиксирует большинство изменений, касающихся обособленных подразделений предприятия, ее не заполняют для представительств, в которых нет сотрудников. Документ не следует подавать для подразделений, открытых и после — закрытых за срок до 30 дней.

В силу поправок в Налоговый кодекс РФ, с 2020 года налоговым агентам по НДФЛ с обособленными подразделениями стало проще платить подоходный налог и сдавать отчётность по нему (справки 2-НДФЛ, расчеты 6-НДФЛ). Для этой цели введена с 2020 года форма уведомления о выборе налогового органа для НДФЛ обособленных подразделений. Рассказываем об этом бланке (можно скачать) и его заполнении.

Новое право

При наличии у организации нескольких обособленных подразделений на одной муниципальной территории или её расположении с обособками вместе на этой территории, с 2020 года уплачивать НДФЛ и сдавать отчётность по нему можно одним из 2-х способов:

- по месту нахождения одной из таких обособок;

- по месту нахождения головной организации.

Это регулирует новый абзац п. 7 ст. 226 НК РФ с 1 января 2020 года (ввёл Закон от 29.09.2019 № 325-ФЗ).

Налоговый агент сам выбирает обособку либо головной офис (это его право, а не обязанность) с учетом порядка, установленного п. 2 ст. 230 НК РФ.

Отметим, что до 2020 года такие налоговые агенты платили НДФЛ и сдавали отчетность по месту учета как головной организации, так и каждого обособленного подразделения.

Срок подачи

По общему правилу компания должна уведомить о выборе ИФНС не позднее 1 января (п. 2 ст. 230 НК РФ).

- сменилось количество обособок;

- есть другие изменения, влияющие на порядок сдачи сведений о доходах физлиц и суммах НДФЛ.

Однако в связи с довольно поздним утверждением формы уведомления в 2020 году, ФНС выпустила специальное разъяснение. Согласно ему, организации-налоговые агенты, планирующие с 2020 года применять новый порядок перечисления НДФЛ и представления отчетности, могут представить в инспекцию уведомление о выборе налогового органа до 31 января 2020 года (пятница).

Если же налоговый агент планирует представить уведомление после перечисления НДФЛ, то во избежание недоимки и переплаты эти суммы налога следует перечислять с 1 января 2020 года по платежным реквизитам выбранного обособленного подразделения.

При этом у налогового агента есть право подать заявление на уточнение платежа при необходимости корректировки отдельных реквизитов (КПП плательщика, ИНН, КПП и наименование получателя платежа).

Какой использовать бланк

Для указанной цели бланк уведомления о выборе налогового органа, порядок его заполнения и электронный формат подачи утверждены приказом ФНС России от 06.12.2019 № ММВ-7-11/622.

Согласно приказу, новая форма уведомления о выборе налогового органа для обособленного подразделения вступает в силу с 1 января 2020 года. Её КНД – 1150097.

Бланк уведомления состоит из 2-х листов – стандартного титульного и листа с перечнем вносимых КПП организации/её обособок и соответствующими кодами ИФНС.

Далее по прямой ссылке можно бесплатно скачать бланк уведомления 2020 :

Как заполнить уведомление

В целом, правила не отличаются от заполнения других налоговых форм. Это можно сделать как на бумаге, так и электронно. То же касается его отправки в ИФНС.

Так, в случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк. То же самое касается ситуации, когда для указания какого-либо показателя не требуется заполнение всех знакомест.

В последнем разделе уведомления приводят КПП организации и всех обособленных подразделений, расположенных на территории одного муниципального образования, в отношении которых организация либо выбранное ею обособленное подразделение будет платить НДФЛ и отчитываться.

Пример заполнения

Платить НДФЛ и сдавать отчетность по этому налогу по данным подразделениям компания в 2020 году хочет через ИФНС России № 19 по г. Москве (п. 7 ст. 226, п. 2 ст. 230 НК РФ).

Значит, она уведомляет о своем выборе инспекцию № 19.

Далее показан образец заполнения 2020 уведомления о выборе налогового органа для НДФЛ по обособленным подразделениям .

от 11 августа 2011 года N ЯК-7-6/488@

Об утверждении форм и форматов документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц, в том числе индивидуальных предпринимателей, в налоговых органах, а также порядка заполнения форм документов и порядка направления налоговым органом организации или физическому лицу, в том числе индивидуальному предпринимателю, свидетельства о постановке на учет в налоговом органе и (или) уведомления о постановке на учет в налоговом органе (уведомления о снятии с учета в налоговом органе) в электронном виде по телекоммуникационным каналам связи"

(с изменениями на 4 сентября 2020 года)

Документ с изменениями, внесенными:

В соответствии с положениями пункта 5_1 статьи 84 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст.3824; 1999, N 28, ст.3487; 2003, N 52, ст.5037; 2004, N 27, ст.2711, N 31, ст.3231; 2006, N 31, ст.3436; 2008, N 30, ст.3616; 2010, N 31, ст.4198; N 48, ст.6247; 2011, N 30, ст.4593)

форму N 1-1-Учет "Свидетельство о постановке на учет российской организации в налоговом органе по месту ее нахождения" согласно приложению N 1 к настоящему приказу;

форму N 1-3-Учет "Уведомление о постановке на учет российской организации в налоговом органе" согласно приложению N 2 к настоящему приказу;

форму N 1-5-Учет "Уведомление о снятии с учета российской организации в налоговом органе" согласно приложению N 3 к настоящему приказу;

форму N 2-1-Учет "Свидетельство о постановке на учет физического лица в налоговом органе" согласно приложению N 5 к настоящему приказу;

форму N 2-5-Учет "Заявление индивидуального предпринимателя о постановке на учет в налоговом органе в качестве индивидуального предпринимателя, применяющего упрощенную систему налогообложения на основе патента" согласно приложению N 9 к настоящему приказу;

формат заявления индивидуального предпринимателя о постановке на учет в налоговом органе в качестве индивидуального предпринимателя, применяющего упрощенную систему налогообложения на основе патента, согласно приложению N 13 к настоящему приказу;

порядок заполнения формы "Заявление индивидуального предпринимателя о постановке на учет в налоговом органе в качестве индивидуального предпринимателя, применяющего упрощенную систему налогообложения на основе патента" согласно приложению N 17 к настоящему приказу;

2. Свидетельства о постановке на учет в налоговом органе и уведомления о постановке на учет в налоговом органе (уведомления о снятии с учета в налоговом органе) в электронном виде по телекоммуникационным каналам связи направляются в форматах PDF.

4. Признать утратившими силу приказы Федеральной налоговой службы:

5. Управлению информатизации (В.Г.Колесников), ФГУП ГНИВЦ Федеральной налоговой службы (Р.В.Филимошин) обеспечить разработку и сопровождение программного обеспечения, реализующего представление документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц в налоговых органах в соответствии с пунктом 5_1 статьи 84 Налогового кодекса Российской Федерации, в электронном виде.

6. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

7. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, курирующего вопросы учета юридических и физических лиц, а также иностранных организаций и граждан.

Исполняющий

обязанности руководителя

Федеральной налоговой службы

К.Янков

Приложение N 1

к приказу ФНС России

от 11 августа 2011 года

N ЯК-7-6/488@

Форма N 1-1-Учет.

Код по КНД 1121007

Федеральная налоговая служба

Свидетельство о постановке на учет российской организации в налоговом органе по месту ее нахождения

Читайте также: