Уведомление на освобождение от ндфл

Обновлено: 15.05.2024

С 1 января 2020 года вступит в силу ряд изменений, которые касаются как работодателей, так и работников при расчете и уплате НДФЛ. О переменах для работодателей мы уже рассказали в одном из прошлых материалов. Теперь же мы собрали все поправки в законодательстве, которые необходимо знать каждому россиянину.

Напомним, основной закон, который реализовал все изменения в отношении НДФЛ, функции регулятора и ответственного за налоговую политику в государстве, — это 325 федеральный закон от 29 сентября 2019 года.

Изменения для физических лиц

От НДФЛ теперь освобождены:

Выплаты сельским учителям в связи с их переездом в иное место работы. Сумма не должна превышать 1 млн руб., а обеспечение осуществляться в соответствии с государственной программой до 2022 года;

Доходы в денежной и натуральной форме в связи с получением увечья при ЧС, а также доходы наследников лиц, погибших в результате ЧС на производстве. Изменение внесено 323 федеральным законом от 29.09.2019г.;

Материальная помощь студентам, аспирантам, ординаторам, стажерам и другим категориям лиц, размер которой не превышает 4000 руб. в год. Изменение вносится 327-ФЗ от 29.09.2019г.;

Доход в виде суммы задолженности перед кредитором, признанной безнадежной к взысканию, при условии, что заёмщик не является взаимозависимым лицом с кредитором, не состоит в труд отношения и т.д.) Теперь все прощенные безнадежные суммы задолженности не влекут за собой возникновения дохода физического лица с вышеуказанными исключениями (п. 62.1. ст. 217 НК РФ);

Государственная поддержка многодетных семей для погашения ипотеки в размере до 450 тыс. руб. (п. 65.1. ст. 217 НК РФ);

С 1 августа доход от ипотечных каникул (п.п.1 п. 1 ст. 212 НК РФ).

Статья 217 НК РФ также установила новые позиции, которые не будут облагаться фискальным сбором со следующего года:

компенсации за земельный участок;

помощь лицам, подвергшимся радиации;

помощь в связи с рождением ребенка;

доходы детей-инвалидов и инвалидов в рамках закона;

оплата дополнительных выходных для тех, кто ухаживает за ребенком-инвалидом;

доходы отдельных категорий граждан в рамках социальной поддержки;

выплаты почетным донорам.

Оптимизация процедуры налоговых вычетов для физических лиц

Вычет на лечение теперь получить проще. Ранее законодатель требовал соответствия приобретенных лекарств установленному перечню, теперь перечня нет. Перечень не успевал за изменением количества и наименований лекарственных средств, поэтому его решили упразднить. Изменение начало действовать с 1 января текущего года (147-ФЗ от 17.06.2019г. и ст. 219 НК РФ).

Расширены основания получения имущественных вычетов в сумме расходов на погашение процентов по ипотечному кредиту по программам помощи отдельным категориям граждан (п.п. 4 п. 1 ст. 220 НК РФ).

С 01.01.2021 года заявление на возврат будет подаваться в составе налог декларации 3-НДФЛ, а не отдельным документом (ст. 229 НК РФ).

Снижение налогового бремени физических лиц

Когда лицо продает единственное жилье, то на него распространяется минимальный 3-летний срок для владения, по истечении которого НДФЛ не уплачивается. Течение срока считается с момента регистрации права на недвижимость в ЕГРН, с даты вступления в силу судебного решения или с даты открытия наследства. (210-ФЗ от 26.07.2019 и ст. 217.1 НК РФ).

Кроме того, если новая квартира приобретена за 90 дней до продажи единственного жилья, новая норма будет действовать также. В таком случае приобретение второго жилья не считается инвестицией.

Устранено двойное налогообложение при получении жилья в дар не от близкого родственника. Ранее налог необходимо было платить со всей стоимости объекта, а при продаже вновь уплачивать установленную сумму. Единственное, что можно было применить – вычет в размере 1 млн руб. Теперь же в случае продажи имущества, полученного в дар, можно зачесть налоговую базу, с которой налог был уплачен в момент получения этого объекта (ст. 220 НК РФ).

Согласно 18 абзацу п.п. 2 п.2 той же статьи, в случае получения квартиры по наследству можно учитывать расходы, которые понес наследодатель или даритель, при продаже в последующем этой квартиры. Иными словами, отсутствует необходимость уплачивать налог с полной суммы.

Исключена необходимость физических лиц декларировать доходы от продажи ценных бумаг, если они продаются организации (п. 1 ст. 226 НК РФ).

Совершенствование эффективности администрирования в отношении физических лиц

С 2021 года у ФНС появится право не бегать за каждым налогоплательщиком, а самостоятельно исчислить налог за таких беглецов по сделкам с недвижимостью по следующей формуле: (0,7*КС-1 млн руб.) * 13%. В отсутствии налоговой декларации будет проведена камеральная проверка. Налогоплательщик может согласиться с результатом или предложить ФНС учесть его расходы по сделке (на стадии проверки, рассмотрения ее материалов после вручения акта или на стадии апелляционной жалобы).

Устранён пробел по определению налоговой базы при продаже жилого актива, который был поставлен на учет в течение года. Раньше кадастровую стоимость брали по состоянию на 1 января периода, когда произошла сделка по отчуждению. С 2020 за основу будут брать дату внесения записи в ЕГРН.

Для любителей казино налоги на выигрыш теперь будут осуществляться по кассе, по кешу. В течение года казино будут предоставлять сведения в фискальный орган по каждому гражданину: кто, сколько внес в кассу и кто, сколько получил в виде выигрыша. Налоговая выведет сальдированный результат, и направит уведомление б уплате налога тем, у кого доход возник. До 1 декабря такой сбор должен быть уплачен. При этом с граждан снимается обязанность предоставлять декларацию в части таких доходов.

Упрощена процедура постановки на учет иностранцев без места жительства и имущества на территории нашей страны. Теперь такие лица могут быть поставлены на учет на основании справок 2-НДФЛ, которые предоставляются в ФНС налоговыми агентами. В ответ ФНС возвращает уведомление о присвоении ИНН, а задача налогового агента – оповестить иностранное физическое лицо.

Изменение форм отчетности

Отчетность 2-НДФЛ, работодатель сдает по машиноориентированной форма. Справка, которую все привыкли видеть, остается лишь для взаимодействия работодателей и работников, а также для предоставления по месту требования.

В 2020 году будет упразднена форма 4-НДФЛ, а в 2021 году 2-НДФЛ и 6-НДФЛ объединятся, также как и 3-НДФЛ с заявлением на возврат налога.

Изменения по страховым взносам

Также будет увеличена предельная величина взносов:

до 1 292 000 руб. на пенсионное страхование;

до 91 2000 на страхование в связи с материнством или на случай временной нетрудоспособности.

Для того, чтобы ОП, филиал или представительство имело возможность самостоятельно начислять выплаты и сдавать расчеты по страховым взносам, у него должен быть открыт расчетный счет. Если расчетного счета нет, необходимо предоставить сведения о лишении права на выполнение указанных функций.

Право на применение пониженных тарифов утрачивают со следующего года хозяйственные общества, партнерства и другие лица, обозначенные в п.п.1 п. 1 ст. 427 НК РФ, приобретают те, кто получил статус специального административного района (о. Русский, о. Октябрьский).

Кроме того, вступает в силу с 1 января новая форма расчета по страховым взносам (приказ ФНС России от 18.09.2019г. № ММВ-7-11\470@). Отчетность по 2019 году сдается по старой форме, 1 квартал 2020 — по новой.

Все упомянутые в статье изменения вступают в силу с 1 января 2020 года, если не указано иное.

Станет выгоднее продажа недвижимости. И проще будет вернуть часть уплаченного НДФЛ, если пришлось потратиться на занятия спортом, лечение, обучение, покупку или строительство жилья. Только вот держателям вкладов придется отдать государству часть своих доходов

Любители спорта смогут экономить на оздоровительном хобби

В новом году россияне смогут получить социальный налоговый вычет на физкультурно-оздоровительные услуги (подп. 7 п. 1 ст. 219 НК РФ). Он позволяет вернуть 13% от стоимости оплаченных услуг фитнес-клуба или спортивной секции в пределах установленного Налоговым кодексом лимита. Это значит, что учитываться будет сумма расходов, не превышающая 120 000 руб. за год. Соответственно, вернуть можно не более 15 600 руб. (120 000 руб. х 13% / 100).

Но этот вычет можно получить лишь при соблюдении нескольких условий.

1. Физкультурно-оздоровительные услуги и лицо, их оказывающее, должны быть включены в специальные перечни:

-

, в отношении которых можно получить вычет, утвержден Распоряжением Правительства РФ от 6 сентября 2021 г. № 2466-р; , в отношении услуг которых можно получить вычет, установлен Приказом Министерства спорта РФ от 23 ноября 2021 г. № 910.

2. Для получения вычета необходимо собрать документы, подтверждающие расходы на фитнес: копию договора на оказание физкультурно-оздоровительных услуг и кассовый чек на бумажном носителе или в электронной форме.

3. Получить вычет может налогоплательщик, оплативший физкультурно-оздоровительные услуги, которые были оказаны ему, его детям в возрасте до 18 лет (в том числе усыновленным) или его несовершеннолетним подопечным.

Буквальное прочтение нормы кодекса говорит о том, что вычет осуществляется в отношении расходов налогоплательщика за оказанные ему услуги. То есть супругам выгоднее оплачивать дорогостоящий фитнес каждому за себя, нежели одному из пары за двоих. В случае общей оплаты, например при покупке семейного абонемента, второй из супругов вычет получить не сможет, как не понесший личные расходы на фитнес.

Упростили получение налоговых вычетов

Вычеты позволяют платить меньший налог или вернуть ранее уплаченный. С 1 января 2022 г. упрощается порядок получения гражданами следующих вычетов:

- социальных – на обучение и лечение;

- имущественных – на покупку или строительство жилья и по процентам по целевым займам и кредитам;

- инвестиционных.

Для получения вычета гражданину достаточно будет подать заявление через личный кабинет налогоплательщика. А сведения, нужные для подтверждения права на вычет, налоговики будут получать сами.

Семьям с детьми не придется платить НДФЛ после продажи жилья

Если человек продал недвижимое имущество, он должен перечислить в бюджет государства часть полученного дохода в виде налога на доходы физических лиц (НДФЛ). Однако из этого правила есть исключения, одно из которых предусмотрели в конце 2021 г.: семьям с двумя и более детьми не придется платить НДФЛ после продажи жилья в целях улучшения своих жилищных условий (п. 2.1 ст. 217.1 НК РФ).

Но от уплаты налога освободят только при соблюдении следующих требований:

- наличие не менее двух детей в возрасте до 18 лет (или до 24 лет в случае их обучения по очной форме в образовательных организациях);

- приобретение нового жилья и полная оплата его стоимости в году продажи старого жилья или не позднее 30 апреля года, следующего за годом продажи старого жилья;

- превышение общей площади приобретенного жилого помещения или его кадастровой стоимости над общей площадью в проданном жилом помещении или его кадастровой стоимостью;

- нахождение кадастровой стоимости проданного жилого помещения в пределах 50 млн руб.;

- отсутствие у налогоплательщика, его супруга (супруги) и детей на дату государственной регистрации перехода права собственности на проданное жилое помещение в совокупности более 50% в праве собственности на иное жилое помещение с общей площадью, превышающей общую площадь в приобретенном помещении.

Установленные законодателем условия для освобождения от уплаты НДФЛ говорят о том, что семьям необходимо внимательно следить как за стоимостью продаваемого и приобретаемого имущества, так и за его размерами.

Особый интерес представляет последнее условие в приведенном выше перечне – о необходимом отсутствии у семьи более 50% в праве собственности на иное жилое помещение с площадью, превышающей площадь в приобретенном помещении. То есть в данном случае речь не идет о том, что освобождение от уплаты налога применяется исключительно при продаже единственного жилья. Семья может иметь и другое жилое помещение в собственности. Кодекс лишь устанавливает, что освобождение применяется при улучшении жилищных условий семейства, а не просто при продаже старого жилья и покупке нового. Иными словами, если у вас и членов вашей семьи на праве собственности есть другая жилая недвижимость, большая по площади той, которую вы купили после продажи старого жилья, – значит, у вас есть жилое помещение, в которое вы могли переехать при продаже старого жилья для улучшения своих жилищных условий. В таком случае вычет вам не положен.

Например, семья продает жилье размером 35 м 2 и покупает жилое помещение побольше – 50 м 2 . На дату продажи жилья у одного или нескольких членов семьи есть в собственности комната в общежитии 9 м 2 . Семья будет освобождена от уплаты НДФЛ после продажи жилья при соблюдении прочих условий. А теперь немного изменим исходные данные: семья продает жилье 35 м 2 и покупает жилое помещение с площадью 50 м 2 . При этом на дату продажи жилья у одного или нескольких членов семьи есть в собственности квартира 55 м 2 . Тогда семья не будет освобождена от уплаты НДФЛ, поскольку размер уже имеющейся в собственности иной квартиры больше (55 м 2 ), чем размер приобретаемой квартиры (50 м 2 ).

С нового года в декларации 3-НДФЛ можно будет не указывать доходы от продажи недвижимости сроком владения менее 3 или 5 лет, если стоимость этой недвижимости ниже суммы имущественного вычета. Напомним, что сумма вычета составляет 1 000 000 руб. для жилья, садовых домов и земельных участков (абз. 2 подп. 1 п. 2 ст. 220 НК РФ), 250 000 руб. – для иной недвижимости (абз. 3 и 4 подп. 1 п. 2 ст. 220 НК РФ). При этом во многих российских регионах 1-2-комнатная квартира стоит меньше 1 000 000 руб. Важно, что это нововведение касается доходов от продажи как одного объекта, так и нескольких недорогих. Главное, чтобы совокупность доходов в рамках календарного года не превысила указанные выше лимиты.

Таким образом, если гражданин продал дом, квартиру, комнату или участок стоимостью менее 1 000 000 руб., то подавать в инспекцию ФНС налоговую декларацию по форме 3-НДФЛ ему не нужно. При продаже иного имущества, например гаража, сдавать декларацию не требуется, если сумма дохода гражданина оказалась меньше 250 000 руб.

Помните: если у вас нет официального дохода, с которого уплачивается налог на доходы физических лиц, то и права на имущественный налоговый вычет у вас нет. Тогда вам придется подать декларацию и уплатить налог. Это касается прежде всего самозанятых, которые могут не уплачивать НДФЛ в бюджет, работая и получая доход только в этом статусе.

Призовые доходы освободили от обложения НДФЛ

В этом году региональные и местные власти проводили конкурсы и лотереи с ценными призами для вакцинированных граждан. Такие призы считаются доходами, но в новом году уплачивать НДФЛ с них будет не нужно.

В ст. 217 НК РФ ввели п. 87. В нем установлено, что освобождены от обложения НДФЛ доходы налогоплательщиков, полученные в виде призов в денежной и натуральной форме за счет средств бюджетов в рамках стимулирующих мероприятий для граждан, которые приняли участие в вакцинации против новой коронавирусной инфекции.

Пересмотрели условия освобождения от обложения налогом детских путевок

Если работодатель оплатил путевку вашего ребенка, эта оплата может быть освобождена от обложения НДФЛ (п. 9 ст. 217 НК РФ). Раньше данное правило действовало только в отношении путевок для детей до 16 лет, а с 2022 г. оно будет распространяться на путевки для детей до 18 лет и обучающихся в образовательных организациях по очной форме обучения не старше 24 лет. Но это освобождение от НДФЛ возможно только один раз в календарном году.

Держателям вкладов нужно будет уплатить налог на процентный доход

С 1 января 2021 г. доходы по вкладам и остаткам на счетах облагаются налогом на доходы физических лиц. Речь идет о совокупном процентном доходе по вкладам и остаткам на счетах в российских банках, выплаченном физическому лицу за год, за минусом необлагаемого процентного дохода. Необлагаемый доход рассчитывается как произведение 1 млн руб. и ключевой ставки Банка России, установленной на 1 января данного года.

Так, на начало 2021 г. ставка ЦБ РФ составляла 4,25%. Рассчитываем предельный размер необлагаемых процентов: 1 млн руб. х 4,25% / 100 = 42 500 руб. НДФЛ платится с суммы, превышающей полученное значение.

Информация о выплаченных процентах направляется банками в налоговый орган. Он самостоятельно рассчитает сумму налога и направит физическому лицу уведомление о необходимости уплатить НДФЛ. Держателю вклада останется уплатить налог за 2021 г. не позднее 1 декабря 2022 г.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Письмо Федеральной налоговой службы от 23 июня 2020 г. № БС-4-11/10271@ Об освобождении от налогообложения НДФЛ субсидии, полученной субъектами малого и среднего предпринимательства, осуществляющими деятельность в пострадавших отраслях

Обзор документа

Письмо Федеральной налоговой службы от 23 июня 2020 г. № БС-4-11/10271@ Об освобождении от налогообложения НДФЛ субсидии, полученной субъектами малого и среднего предпринимательства, осуществляющими деятельность в пострадавших отраслях

Федеральная налоговая служба рассмотрела интернет-обращение ООО и сообщает следующее.

Субъектам малого и среднего предпринимательства, осуществляющим деятельность в пострадавших отраслях, предоставляется субсидия в размере 12130 рублей на одного работника в порядке, установленном Правилами предоставления в 2020 году из федерального бюджета субсидий субъектам малого и среднего предпринимательства, ведущим деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, утвержденными постановлением Правительства Российской Федерации от 24.04.2020 N 576.

Указанная субсидия предоставляется в целях частичной компенсации затрат получателей субсидии, связанных с осуществлением ими деятельности в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, в том числе на сохранение занятости и оплаты труда своих работников в апреле и мае 2020 г.

Статьей 41 Налогового кодекса Российской Федерации (далее - Кодекс) определено, что доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая, в частности, в соответствии с главой "Налог на доходы физических лиц" Кодекса.

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствий со статьей 212 Кодекса.

Доходы, не подлежащие обложению налогом на доходы физических лиц, перечислены в статье 217 Кодекса.

На основании пункта 82 статьи 217 Кодекса освобождаются от обложения налогом на доходы физических лиц доходы в виде субсидий, указанных в подпункте 60 пункта 1 статьи 251 Кодекса.

Таким образом, полученная индивидуальным предпринимателем субсидия, предусмотренная постановлением Правительства Российской Федерации от 24.04.2020 N 576, на основании пункта 82 статьи 217 Кодекса не подлежит обложению налогом на доходы физических лиц.

При этом заработная плата, выплаченная работникам организации (индивидуального предпринимателя) из сумм предоставленной юридическому лицу (индивидуальному предпринимателю) субсидии, облагается налогом на доходы физических лиц и страховыми взносами в общеустановленном порядке в соответствии с главами 23 и 34 Кодекса.

| Действительный государственный советник РФ 2-го класса | С.Л. Бондарчук |

Обзор документа

Субъектам МСП пострадавших отраслей выделяется субсидия в размере 12 130 руб. на одного работника. ИП - получатели такой субсидии НДФЛ не платят.

При этом зарплата, выплаченная работникам из сумм субсидии, облагается НДФЛ и страховыми взносами.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

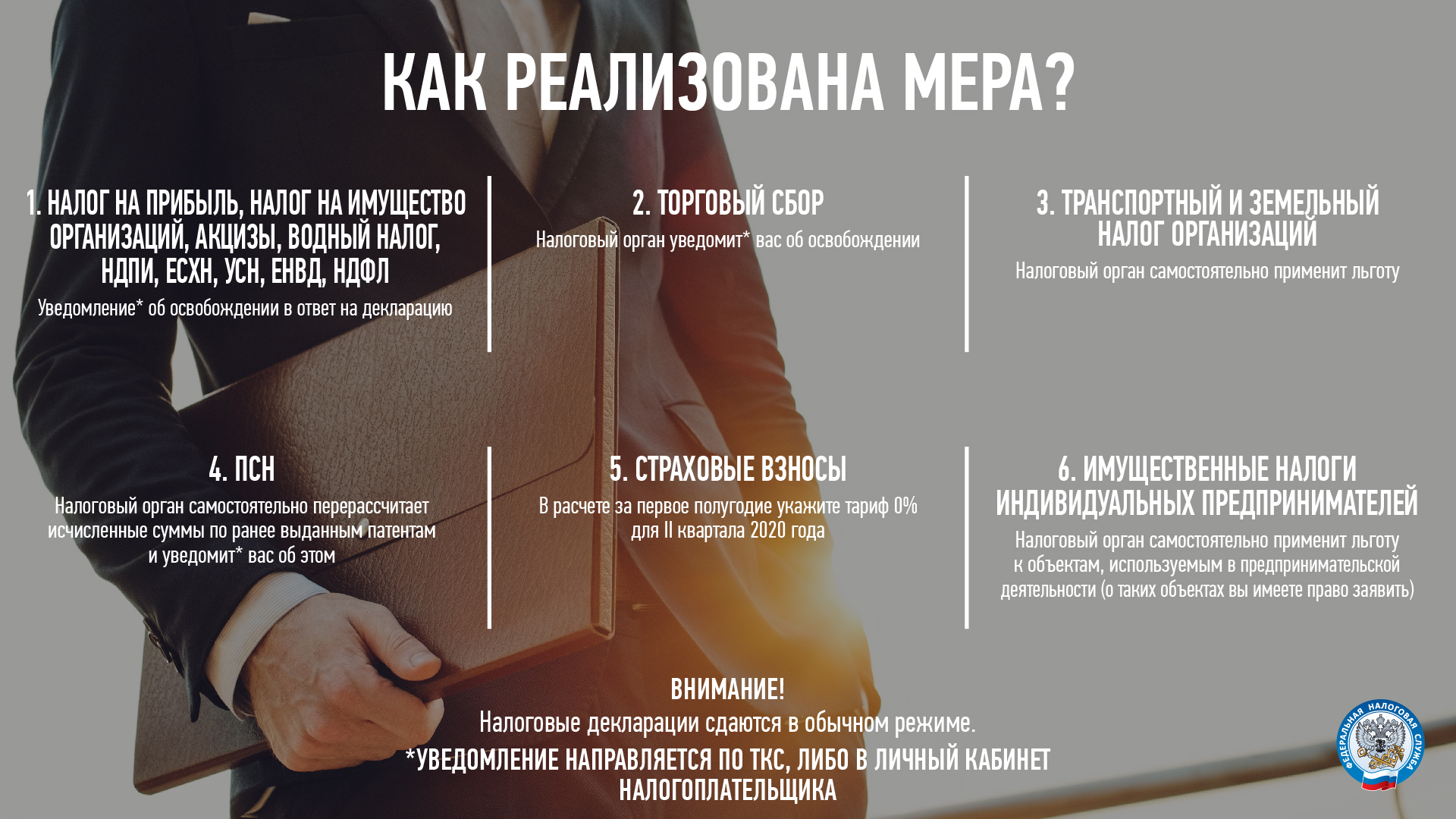

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Освобождение от уплаты предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года:

Налог на имущество организаций

Для всех объектов

Транспортный и земельный налоги

Для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской или уставной деятельности

Налог на имущество физлиц

Для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности

Страховые взносы

На выплаты работникам за апрель, май и июнь 2020 года будет действовать нулевой тариф по страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и на страхование на случай временной нетрудоспособности в связи с материнством. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё.

Плательщики, представившие расчеты без применения пониженных тарифов, могут предоставить уточненные расчеты в отношении выплат и иных вознаграждений в пользу работников за апрель, май и июнь 2020 года.

Пострадавшие ИП не освобождаются от страховых взносов за себя, но их сумма снижена. Фиксированный платёж на обязательное пенсионное страхование за 2020 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, в размере одного МРОТ.

Прочие налоги

за апрель, май, июнь 2020 года

за II квартал 2020 года

за апрель, май, июнь 2020 года

за II квартал 2020 года

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Как проверить, спишут ли вам налоги?

Как списать налоги?

Для освобождения от уплаты налогов налогоплательщику делать ничего не нужно. Налоговый орган самостоятельно обнулит все исчисленные в представленных декларациях суммы, и в вашем состоянии расчетов с бюджетом данные отражаться не будут.

Наиболее часто задаваемые вопросы

Вопрос: Имеет ли значение ОКВЭД, при ведении деятельности по одной из имеющихся систем налогообложения, для права по освобождению от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Включение занятых в наиболее пострадавших отраслях экономической деятельности организаций – субъектов МСП и индивидуальных предпринимателей в перечень лиц, на которых распространяется мера поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, осуществляется по коду основного вида деятельности (ОКВЭД), информация о котором содержится в ЕГРИП либо в ЕГРЮЛ по состоянию на 1 марта 2020 года.

В случае включения плательщика в данный перечень мера поддержки распространяется на все применяемые плательщиком системы налогообложения, вне зависимости от кода вида деятельности по каждой из них.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, возможно ли вернуть/зачесть уже уплаченные налоги (сборы), страховые взносы за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Налогоплательщик, включенный в перечень и осуществивший уплату налогов (сборов), страховых взносов за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, имеет право на возврат/зачет денежных средств в порядке, установленном Налоговым кодексом Российской Федерации.

Кроме того, уплаченные суммы могут быть учтены налоговым органом самостоятельно (без дополнительных заявлений от налогоплательщика) в счёт погашения предстоящих начислений.

Вопрос: Необходимо представлять декларацию (расчёт) за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, в случае включения лица в перечень лиц, освобожденных от исполнения обязанности уплатить налоги, сборы и страховые взносы?

Ответ: Налогоплательщик, включенный в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), не освобожден от представления налоговых деклараций с исчисленными суммами налогов, за исключением случаев, когда на налогоплательщика в соответствии с НК РФ не возложена обязанность по представлению налоговых деклараций за указанный период (например, индивидуальные предприниматели при налогообложении у них имущества всех видов).

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, как мне узнать сумму уменьшения ранее исчисленного патента?

Ответ: Для налогоплательщиков, применяющих патентную систему налогообложения предусмотрено, что налоговым органом самостоятельно при исчислении суммы налога, подлежащего уплате, из количества дней срока, на который выдается патент, исключаются календарные дни, приходящиеся на апрель, май и июнь 2020 года.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать имущественные налоги?

Ответ: Освобождение от уплаты имущественных налогов предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года по:

- налогу на имущество организаций – для всех объектов;

- транспортному и земельному налогам – для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской и (или) уставной деятельности;

- налогу на имущество физических лиц – для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности.

В части транспортного и земельного налога освобождение налогоплательщиков-организаций за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года осуществляется налоговым органом самостоятельно.

Для налогоплательщиков-индивидуальных предпринимателей по транспортному налогу, земельному налогу и налогу на имущество физических лиц освобождение от уплаты осуществляется налоговым органом самостоятельно по средствам применения соответствующей льготы, информация о которой будет отражена в налоговых уведомлениях. При этом, в случае отсутствия у налогового органа информации об использовании налогооблагаемого земельного участка и(или) иного объекта недвижимости в предпринимательской деятельности (например, садовый или огородный земельный участок, жилое помещение, гараж и т.п.), налоговая льгота за II квартал 2020 г. будет предоставляться на основании заявления налогоплательщика, оформленного в соответствии с приказом ФНС России от 14.11.2017 № ММВ-7-21/897@ и представленного в любой налоговый орган, а также документов, подтверждающих использование таких объектов (предназначение для использования) в предпринимательской деятельности.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать страховые взносы?

Ответ: Для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2020 года, в пределах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования и свыше установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования установлены следующие пониженные тарифы страховых взносов:

- на обязательное пенсионное страхование - в размере 0,0 процента;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - в размере 0,0 процента;

- на обязательное медицинское страхование - в размере 0,0 процента.

Плательщики, представившие расчет по страховым взносам за отчетный период полугодие 2020 года без применения пониженных тарифов страховых взносов вправе представить уточненный расчет за указанный отчетный период, применив пониженный тариф в размере 0% в отношении сумм страховых взносов, исчисленных за последние три месяца отчетного периода.

Пострадавшим индивидуальным предпринимателям фиксированный платеж за 2020 год будет снижен на 12 130,00 руб. (размер одного МРОТ) и составит 20 318,00 рублей.

Читайте также:

- В какой срок налоговый орган должен предоставить по запросу справку о состоянии расчетов с бюджетом

- Мальдивы налоги и сборы в отелях

- Кем налоговики считают главбуха когда он помогает директору уклоняться от налогов кроссворд

- Выявить недостатки и преимущества действующих режимов налогообложения

- Налоговый вычет за ремонт квартиры в новостройке