Учет ос в упп налоговый учет

Обновлено: 07.07.2024

Определение основного средства для отражения его в бухгалтерском учете содержится в ПБУ 6/01.

Чтобы принять на бухгалтерский учет основное средство, нужно выполнить одновременно несколько условий:

- Объект должен быть предназначен для использования в производстве продукции, для выполнения работ или оказания услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование.

- Объект должен быть предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев.

- Организация не предполагает последующую перепродажу данного объекта.

- Объект способен приносить организации экономические выгоды (доход) в будущем.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

В налоговом учете к основным средствам можно отнести лишь амортизируемое имущество, то есть активы стоимостью более 100 000 рублей.

Бухгалтерский и налоговый учет основных средств

Как распознать основное средство, в чем принципиальные различия налогового и бухгалтерского учета, — расскажем ниже.

Бухгалтерский учет ОС

Порядок учета основных средств регламентирует ПБУ 6/01. В нем бухгалтер сможет найти ответы на любые вопросы, касающиеся покупки, списания и других важных нюансов учета ОС.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Отнести имущество к основному средству правомерно при одновременном выполнении трех условий:

- Объект будет использован в деятельности компании и не предназначен для перепродажи.

- Планируемый период использования более года.

- Имущество способно принести реальные доходы компании (например, станок, принятый на учет в качестве ОС, будет приносить выгоду, если на нем изготавливать детали и продавать их).

Правила учета позволяют сразу списывать имущество, соответствующее критериям основного средства, если оно стоит менее 40 000 рублей. К примеру, компьютер за 34 000 рублей можно классифицировать как МПЗ и списать на затраты в день начала его использования (счета 20, 25,26, 44) без начисления амортизации.

Если компания приняла на учет основное средство, его стоимость следует равномерно погашать, начисляя амортизацию. Делать это нужно регулярно раз в месяц. Компании, которые имеют право на упрощенные способы ведения бухучета, могут сами установить период начисления амортизации (месяц, год и т. п.).

Бухгалтеры могут списывать стоимость основного средства тремя способами (п. 19 ПБУ 6/01):

- линейным;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования.

Какой бы способ не был выбран, специалист по учету основных средств обязан руководствоваться правилами, закрепленными в учетной политике.

Дебет 08 Кредит 60 — приобретено основное средство, отнесены затраты на доставку и т. п.

Дебет 19 Кредит 60 — выделен НДС с покупки.

Дебет 01 Кредит 08 — ОС введено в эксплуатацию.

Налоговый учет ОС

Главное отличие налогового учета от бухгалтерского — стоимостной лимит. НК РФ гласит, что амортизировать можно только то имущество, которое дороже 100 000 рублей (ст. 256 НК РФ).

Все, что дешевле указанной суммы, в налоговом учете бухгалтеру придется списать единовременно.

Налоговый срок амортизации напрямую зависит от срока полезного использования. Определив срок (можно посмотреть в паспорте ОС или определить с помощью комиссии из работников), следует найти амортизационную группу, к которой относится основное средство. Найдите нужную группу с помощью интерактивного справочника ОКОФ.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Расходы на ОС учитываются при УСН (Д-Р) не путем амортизации, а в особом порядке. Они отражаются в разделе I и в разделе II КУДиР. Чтобы учет расходов в 1С был верным, необходимо изначально корректно внести данные в программу.

Мы не будем подробно останавливаться на порядке учета ОС в 1С. Об этом у нас уже есть статья. Сейчас отразим лишь те моменты, которые относятся к учету ОС при УСН в 1С.

Первоначально программа должна быть настроена на упрощенную систему налогообложения. Для этого пройдем по пути, начиная с главной страницы: Главное – Настройки – Налоги и отчеты

Галочкой отмечаем применяемую систему налогообложения. В нашем случае это УСН (Д-Р). Если до УСН применялся общий режим, это также необходимо отметить. Мы рассматриваем ситуацию, когда ОС приобретено во время применения УСН.

После установления данной отметки программа будет вести налоговый учет по УСН.

Вернемся к учету ОС. Настраивать налоговый учет по ОС необходимо в документе Принятие ОС к учету, который находится по следующему пути, начиная с главной страницы: ОС и НМА – Поступление ОС – Принятие к учету ОС.

Для настройки налогового учета заходим в уже созданный документ Принятие к учету ОС или создаем новый.

Заполняем все вкладки документа. Наше внимание обратим на вкладку Налоговый учет (УСН).

Заполняем эту вкладку.

Нажимаем Провести и закрыть.

Для того, чтобы расходы были отражены верно, необходимо сделать в конце каждого месяца регламентные операции. В последнем месяце квартала в операции Закрытие месяца появляется операция Признание расходов на приобретение ОС на УСН.

Для корректного проведения этой операции при необходимости перепроводят все операции и закрывают месяц.

Итак, как видно из документа Принятие к учету ОС, 15 июля мы ввели в эксплуатацию автомобиль стоимость 1 140 000 рублей. 15 июня он был полностью оплачен. Это значит, что на расходы мы должны списать ОС в равных долях в 3 и 4 кварталах 2021 года: по 1 140 000/2 = 570 000 рублей 30 сентября и 31 декабря.

Проверим, что сделала наша операция, нажав на Показать проводки.

Программа отразила в расходах по УСН 570 000 рублей на 30.09.2021 г.

Проведем и закроем все месяцы года и посмотрим, что получается в декабре.

В расходах учтена та же сумма – 570 000 рублей на 31.12.2021 г.

Заодно покажем, как рассчитывается бухгалтерская амортизация.

Как видим, ничего общего с налоговым учетом нет.

Посмотрим теперь, как заполнена по итогам года КУДиР. Для этого пройдем путь, начиная с главной страницы: Отчеты – УСН – Книга учета доходов и расходов УСН

Сделаем КУДиР за год и нажмем Сформировать.

Сумма расходов есть в разделе I КУДиР за 3 квартал и в разделе I КУДиР за 4 квартал.

Требования законодательства

Напомним, ПБУ 18/02 регламентирует учет разниц между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, образовавшихся в результате применения различных правил признания доходов и расходов в бухгалтерском и налоговом учетах. Разницы разделяются на постоянные (по доходам и расходам, учитываемым только в одном из учетов) и временные (по доходам и расходам, учитываемым в обоих учетах, но в разных отчетных периодах).

В рамках предложенных выше допущений разницы могут образовываться в следующих случаях:

- Постоянные:

- при формировании первоначальной стоимости (например, капитализация нормируемых расходов при начислении процентов по кредиту);

- при начислении амортизации (если в налоговом учете не производится начисление амортизации);

- при начислении амортизации из-за постоянных разниц в первоначальной стоимости.

- Временные:

- при формировании первоначальной стоимости (например, капитализация нормируемых расходов по выплате процентов по кредиту);

- при включении 10% расходов на капитальные вложения в состав расходов текущего периода (амортизация в НУ рассчитывается исходя из оставшихся 90% стоимости);

- при различии в месяцах принятия к учету и ввода в эксплуатацию (возникают различия в датах начала амортизации);

- при начислении амортизации из-за разных способов или сроков амортизации;

- при начислении амортизации из-за разниц в первоначальной стоимости;

- при модернизации ОС;

- при реализации ОС, если остаточная стоимость в НУ больше стоимости реализации.

Постоянные разницы приводят к образованию постоянных налоговых обязательств (ПНО) или активов (ПНА). Временные разницы классифицируются как вычитаемые или налогооблагаемые временные разницы и приводят к образованию отложенных налоговых активов (ОНА) и обязательств (ОНО) соответственно.

Согласно ПБУ 18/02 информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета либо в ином порядке, определяемом организацией самостоятельно. При этом постоянные и временные разницы отражаются в бухгалтерском учете обособленно. В аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница.

Хотя для удовлетворения требований ПБУ 18/02 достаточно вести учет временных разниц в разрезе видов активов и обязательств, в учете ОС этого недостаточно для классификации временных разниц на вычитаемые и налогооблагаемые.

Стоит отметить, что структура учета ОС может быть также осложнена:

- необходимостью обеспечить сверку данных между бухгалтерским учетом ОС, налоговым учетом по налогу на прибыль и учетом по ПБУ 18/02 для целей внутреннего учета компании;

- потребностью обеспечить сверку данных для внешних пользователей (налоговые проверки и аудиторы);

- необходимостью в ряде случаев разложить активы и обязательства на краткосрочные и долгосрочные.

Реализация налогового учета ОС в программах 1С

Общая концепция налогового учета и учета по ПБУ 18/02

Причем суммы определяются следующим образом:

БУ – сумма по бухгалтерскому учету;

НУ – сумма, принимаемая для налогового учета (обычно задается в самом документе или может быть вычислена системой на основании справочных данных по специальным алгоритмам).

Далее классифицируется разница. Если она (или ее часть) определена как постоянная, то записывается проводка с видом учета ПР. Оставшаяся часть разницы классифицируется как ВР, и делаются проводки с тем, чтобы выполнилось равенство (1).

В конце налогового периода анализируются обороты за период по счетам 90 и 91 по виду учета ПР и формируются проводки по отражению постоянных налоговых активов и обязательств.

Также анализируются обороты за период по всем счетам, кроме 90 и 91, по виду учета ВР и формируются проводки по отражению отложенных налоговых активов и обязательств. Аналитический учет по счетам 09 и 77 ведется в разрезе видов активов и обязательств.

Реализация в 1С блока ОС

Для расчета ОНА и ОНО используются остаток и обороты по виду учета ВР по счетам 01, 02, 03. По каждому ОС определяются:

- сводное сальдо конечное (ССК) как разница конечных остатков по дебету и кредиту счетов;

- сводное сальдо начальное (ССН) как разница начальных остатков по дебету и кредиту счетов;

- сводный оборот (СО) как разница ССК и ССН.

Далее рассчитываются ОНА и ОНО (см. Таблицу 1).

Таблица 1. Расчет ОНА и ОНО по соответствию показателям

Примеры расчета разниц в амортизации ОС

- Пример 1 – разницы в расчете амортизации возникают только из-за разниц в первоначальной стоимости;

- Пример 2 – разниц в первоначальной стоимости нет, но в БУ и НУ различаются методики расчета амортизации;

- Пример 3 – разницы, возникающие при модернизации (вариант разниц в методе расчета амортизации);

- Пример 4 – комбинация примеров 1 и 2, когда разницы в расчете амортизации возникают из-за разниц в первоначальной стоимости и различий в методе расчета амортизации;

- Пример 5 – пример 4 усложнен условием, согласно которому дата принятия к учету не совпадает с датой ввода в эксплуатацию.

Примеры демонстрируют, что даже при наличии условий, усложняющих расчет амортизации, разницы определяются согласно 3 правилам:

- постоянные разницы можно вычислить, если принимать ПР в первоначальной стоимости и амортизировать их по правилам БУ;

- временные разницы в стоимости ОС можно рассчитать, если принимать ВР в первоначальной стоимости и амортизировать их по правилам БУ;

- временные разницы в оценке амортизации, возникающие вследствие различий в методиках амортизации в БУ и НУ, можно определить, если принимать первоначальную стоимость по НУ, амортизировать ее по правилам БУ и вычесть сумму амортизации НУ за этот же период.

Пример 1. Разницы в первоначальной стоимости

Предположим, что первоначальная стоимость основного средства в БУ равна 100 000 рублей, стоимость затрат на приобретение в НУ – 80 000 рублей, разница классифицирована как постоянная (5 000 рублей) и временная (15 000 рублей). Метод начисления амортизации и в БУ, и в НУ линейный, срок полезного использования также совпадает и равен 6 месяцам (в данном и последующих примерах для упрощения расчетов взяты небольшие сроки амортизации и не рассматриваются погрешности округления).

В целях определения постоянных разниц в расчете амортизации принимаем ПР в первоначальной стоимости и амортизируем по правилам БУ, временных разниц – принимаем ВР в первоначальной стоимости и амортизируем по правилам БУ (см. Таблицу 2).

Таблица 2. Определение ПР и ВР

Пример 2. Разница в методе амортизации

Рассмотрим ОС, первоначальная стоимость которого в БУ равна 800 000 рублей, стоимость затрат на приобретение в НУ – 800 000 рублей, разниц не возникает. Метод начисления амортизации и в БУ, и в НУ линейный, срок полезного использования в БУ – 4 месяца, в НУ применяется специальный коэффициент 0,5.

В связи с применением разных способов амортизации не возникает постоянных разниц, так как все методы подразумевают полное списание стоимости ОС на затраты, отличие между ними лишь во времени списания, то есть любые разницы будут временными.

Временные разницы будут равны сумме амортизации стоимости НУ по правилам БУ за данный месяц за вычетом суммы амортизации НУ (см. Таблицу 3).

Таблица 3. Определение ВР

Пример 3. Модернизация

Допустим, первоначальная стоимость ОС в БУ равна 100 000 рублей, стоимость затрат на его приобретение в НУ – 100 000 рублей, разниц вновь не возникает. И в БУ, и в НУ применяется линейный метод начисления амортизации, совпадает и срок полезного использования – 8 месяцев. На 6-м месяце использования ОС произведена его модернизация на сумму 10 000 рублей (и в БУ, и в НУ). Срок полезного использования не изменился.

В результате модернизации возникают временные разницы, так как в БУ и в НУ по-разному определен последующий расчет амортизации. В БУ сумма месячной амортизации рассчитывается как отношение остаточной стоимости ОС к остаточному сроку амортизации. В НУ же сумма месячной амортизации рассчитывается как отношение новой стоимости ОС к полному сроку амортизации. То есть по окончании срока амортизации в НУ окажется не списанной на затраты часть суммы модернизации, которая досписывается в месяце, следующем за последним месяцем амортизации в НУ.

Расчет временных разниц производится аналогично предыдущему примеру (см. Таблицу 4).

Таблица 4. Определение ВР

Пример 4. Разницы в стоимости и методе расчета амортизации

Предположим, что первоначальная стоимость ОС в БУ равна 900 000 рублей, затраты на его приобретение в НУ – 800 000 рублей, разница в 100 000 рублей классифицирована как временная. Метод начисления амортизации и в БУ, и в НУ – линейный, срок полезного использования в БУ – 4 месяца, в НУ применяется специальный коэффициент 0,5.

Ежемесячная разница в амортизации, возникшая вследствие разницы в первоначальной стоимости, составит 25 000 руб. (100 000 руб. / 4 мес.). А ежемесячная разница в амортизации, возникшая в связи с применением различных методов амортизации, равна разнице между амортизацией суммы НУ по правилам БУ (200 000 руб. (800 000 руб. / 4 мес.) и суммой амортизации в НУ.

Таблица 5. Определение ВР

Пример 5. Разница в датах начала амортизации

Рассмотрим ОС, первоначальная стоимость которого в БУ равна 100 000 рублей, сумма затрат на приобретение в НУ – 80 000 рублей, разница в 5 000 рублей классифицирована как постоянная и 15 000 рублей – временная. В БУ и в НУ используется линейный метод начисления амортизации, срок полезного использования в БУ – 6 месяцев, в НУ применяется специальный коэффициент 3. ОС введено в эксплуатацию на месяц позже принятия к учету.

Таблица 6. Определение ПР и ВР

Нереализованные моменты

Тем не менее существуют особенности расчета постоянных и отложенных налоговых активов и обязательств, которые приводят к любопытным результатам.

Временные разницы

Расчет ОНО и ОНА в программе 1С производится по таблице, приведенной в описании концепции налогового учета.

Рассмотрим определение ОНА и ОНО в первый месяц амортизации по условиям примера 4, когда сумма временных разниц равна 125 000 руб. Какие должны быть сделаны проводки по счетам 09 и 77?

- ССН = 100 000 руб. (по Дебету 01);

- ССК = – 25 000 руб. (100 000 руб. по Дебету 01, 125 000 по Кредиту 02);

- СО = – 125 000 руб.

Таким образом, проводки будут следующие:

- Дебет 77 Кредит 68.04.2 – 20 000 руб. (100 000 руб. х 0,2);

- Дебет 09 Кредит 68.04.2 – 5 000 руб. (25 000 руб. х 0,2).

2. Теперь определим проводки для случаев, когда временные разницы образуются из разниц в первоначальной стоимости и в методе расчета амортизации.

Для ВР, возникших вследствие разниц в стоимости:

- ССН = 100 000 руб.;

- ССК = 75 000 руб.;

- СО = – 25 000 руб.

Как следствие, записываем проводку:

- Дебет 77 Кредит 68.04.2 – 5 000 руб. (25 000 руб. х 0,2).

Для ВР, возникших вследствие разниц в амортизации:

- ССН = 0 руб.;

- ССК = – 100 000 руб.;

- СО = – 100 000 руб.

Проводка будет такой:

- Дебет 09 Кредит 68.04.2 – 20 000 руб. (100 000 руб. х 0,2).

Заметим, что в следующем месяце проводки будут такие:

- Дебет 09 Кредит 68.04.2 – 25 000 руб. (125 000 руб. х 0,2);

- Дебет 77 Кредит 68.04.2 – 5 000 руб. (25 000 руб. х 0,2);

- Дебет 09 Кредит 68.04.2 – 20 000 руб. (100 000 руб. х 0,2).

Таким образом, хотя налоговая база и не меняется, бухгалтерская отчетность искажается вследствие того, что временные разницы по ОС, возникающие по различным причинам, учитываются для целей ПБУ 18/02 сводно по счетам учета.

Постоянные разницы

Аналогичная проблема возникает в учете постоянных разниц. Для расчета ПНО и ПНА используются обороты по счетам 90 и 91 по виду учета ПР. Так, расчет ПНО ведется по дебетовому обороту счетов 90 и 91, а ПНА – по кредитовому. Это неверно, поскольку постоянные разницы принимаются сводно, а, к примеру, в проводках по дебету 91 счета могут фигурировать отрицательные суммы. Их следует трактовать аналогично кредитовому обороту по 91 счету. Допустим, если по дебету 91 счета по виду учета ПР записывается проводка на сумму 10 000 рублей, то следует формировать не ПНО на сумму –2 000 рублей, а ПНА на 2 000 рублей.

Сравнение данных ВР и БУ

- бухгалтеры озадачиваются тем, как проверить правильность расчета временных разниц и проводок по БУ;

- налоговые инспекторы просят обоснований проводкам по 09 и 77 счетам;

- финансовый директор требует разбить остатки по 09 и 77 счетам на краткосрочные (менее 1 года) и долгосрочные (более 1 года).

В рамках типового учета в программах 1С не всегда возможно полноценно решить данные вопросы. Причины этого кроятся в следующем:

Решение проблем

Неправильное определение счетов 09 и 77 можно решить изменением алгоритма расчета ОНА и ОНО по основным средствам: к примеру, рассматривать не сводные остатки и обороты по 01 и 02 счетам, а отдельно разницы по первоначальной стоимости и методу амортизации, но для этого придется изменить алгоритм расчета временных разниц. Сейчас в программе 1С временные разницы находятся арифметически, то есть отдельно вычисляются суммы амортизации по БУ, НУ, ПР, а уже по ним определяется сумма ВР (БУ – НУ – ПР). Если заменить расчет на приведенный в примерах 1 и 2 и относить суммы ВР не на общий счет 02.01, а на субсчета 02.01.1 и 02.01.2 в зависимости от типа разниц, то можно было бы организовать правильный расчет ОНА и ОНО.

С постоянными разницами все еще проще. Здесь достаточно изменить алгоритм формирования ПНА и ПНО: принимать для ПНО по 90 и 91 счетам не дебетовые обороты, а положительные дебетовые и отрицательные кредитовые обороты, и наоборот для ПНА.

А вот с разделением на краткосрочные и долгосрочные задолженности по 09 и 77 счетам все гораздо сложнее. Можно предложить два решения:

Перейти на новый стандарт можно одним из двух способов: прогрессивным или ретроспективным. Можно уложиться в алгоритм из семи шагов.

1. Утвердите новую учётную политику

Прежде — о способах перехода. Их особенности приведены в таблице 1.

Способ перехода

Особенности

Это основной способ. Данные за предыдущие периоды нужно рассчитать по новым правилам, но так, будто стандарты применялись всегда (п. 48 ФСБУ 6/2020).

Следует скорректировать только входящие данные по основным средствам на 01.01.2022, затем вести учёт стоимости и амортизации по требованиям нового стандарта (п. 49 ФСБУ 6/2020).

В учётной политике нужно указать, какой способ перехода вы выбрали. Мы сакцентируем внимание на прогрессивном способе перехода, поскольку большинство компаний выбирает именно его.

При формировании новой учётки нужно обратить внимание на начисление амортизации, отражение переоценки, инвестиционную недвижимость. Все аспекты приведены в таблице 2.

Таблица 2. Основные аспекты, на которые нужно обратить внимание при формировании новой учётной политики

Особенности

Лимит стоимости для основных средств

Согласно п. 5 ФСБ 6/2020 компания самостоятельно может установить стоимость, с которой объект считается основным средством.

Оставшиеся под новой планкой объекты следует списать в расходы.

Амортизация начисляется с даты признания в бухучёте основных средств. Но можно начислять амортизацию и по-старому — с месяца, следующего за месяцем, в котором ОС были приняты к учёту, если закрепить это в учётной политике.

От момента начала начисления будет зависеть окончание начисления амортизации при выбытии объекта:

- если с момента признания в учете — заканчивать начисление следует в момент выбытия;

- если с месяца, идущего за месяцем признания, то заканчивать надо по аналогии — с месяца, следующего за месяцем выбытия.

Способы начисления амортизации

Начислять амортизацию можно следующими методами:

- линейным;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ, услуг).

А вот начисление методом списания стоимости по сумме числа лет срока полезного использования в ФСБУ 6/2020 не предусмотрено.

С 1 января 2022 года описать переоценку ОС можно:

- путём списания всей накопленной амортизации проводкой Дт 02 — Кт 01;

- доведения счёта 01 до рыночной стоимости (с отнесением дельты на прибыль (убыток)).

Прежним способом отражать переоценку также не запрещается. В новой учётке нужно указать, для каких групп ОС и какой именно способ применяется.

Тест на обесценение

Проводить тест на обесценение следует не реже одного раза в год (на 31 декабря).

ФСБУ 6/2020 не содержит порядка тестирования. Для этого предложено пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020), где предписано проводить тест на обесценение каждый раз при по явлении соответствующих признаков, в том числе, чаще, чем раз в год.

Согласно ФСБУ 6/2020 инвестиционную недвижимость следует выделять в отдельную статью учёта. Она оценивается по первоначальной стоимости, а затем — по справедливой или рыночной.

Разницу от изменения стоимости относят на счёт 91, не задействуя счет 83. Признанные инвестиционной недвижимостью объекты не амортизируются (информационное обращение Минфина № ИС-учет-29).

2. Проведите переоценку ОС

Если вы ведёте учёт основных средств на основе переоценённой стоимости, потребуется провести переоценку на дату корректировки и признать дооценку. Результат дооценки нужно отнести в состав капитала.

3. Основные средства со стоимостью ниже установленного лимита нужно списать, а объекты с попадающей в лимит стоимостью включить в ОС

Из состава основных средств нужно убрать объекты, стоимостью ниже планки, установленной учётной политикой.

По общему правилу списывается нераспределённая прибыль (п. 49 ФСБУ 6/2020). Но объект ОС можно переклассифицировать и в другой актив.

Если объект не был в составе ОС, но согласно новой учётной политике должен туда попасть, также потребуется отразить переклассификацию и применить требования учёта по ФСБУ 6/2020.

4. Выделите основные средства, по которым не начисляется амортизация

По ФСБУ 6/2020 амортизация не начисляется по:

- объектам с неизменными потребительскими свойствами (водные и земельные ресурсы и т.п)

- инвестиционной недвижимости;

- объектам, предназначенным только для выполнения законодательства РФ в сфере мобилизации и мобилизационной подготовки и не используемых в иной деятельности.

5. Установите ликвидационную стоимость

На предмет определения ликвидационной стоимости необходимо проанализировать объекты, образовавшие перечень ОС, подлежащих учёту по новому стандарту.

В ряде случаем ликвидационная стоимость может быть равной нулю:

- если возможная сумма поступлений от будущего выбытия объекта ОС не существенна согласно критериям уценки, установленных учётной политикой.

- не ожидается поступлений от выбытия объекта ОС по завершению срока полезного использования

- нельзя определить возможную к получению сумму выбытия (например, для новых объектов, ранее не присутствовавших на рынке).

Ликвидационная стоимость влияет на расчёт амортизации.

6. Пересмотрите срок полезного использования и способы амортизации

Сопоставьте, насколько установленные ранее способы начисления амортизации и срок полезного использования соответствуют новой учётной политике. Выделите объекты, по которым амортизацию нужно пересчитать.

Можно оставить как есть объекты, по которым:

- способ амортизации менять не требуется;

- не нужно пересматривать срок полезного использования;

- признана равной нулю ликвидационная стоимость.

По остальным ОС нужно пересчитать накопленную амортизацию. Для ежемесячного расчёта амортизации по убывающему остатку можно пользоваться формулой:

СА(мес) = (БС — ЛС)/ СПИ, где:

СА(мес) — Сумма амортизации за месяц;

БС — балансовая стоимость;

ЛС — ликвидационная стоимость;

СПИ — срок полезного использования в месяцах.

7. Внесите переходные корректировки

Внесение корректировок зависит от выбранного способа перехода (таблица 3).

Таблица 3. Алгоритмы корректировок при прогрессивном и ретроспективном способах перехода

Прогрессивный

Ретроспективный

1. Вычислите новую балансовую стоимость объекта (НБС):

НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 — Накопленная амортизация по ФСБУ 6/2020.

2. Сравните НБС с прежней балансовой стоимостью.

3. Если есть расхождения, сделайте корректировку через амортизацию:

Дт 02 (84) — Кт 84 (02).

При корректировке балансовой стоимости первоначальная стоимость основных средств меняться не должна. Корректировать можно только сумму накопленной амортизации.

- Результаты нужно отразить так, будто ФСБУ 6/2020 применяли всегда.

- Пересчитайте сравнительные показатели за попадающие в отчётность годы.

Проводки, в основном, затронут те же счета, что и при прогрессивном переходе — 02 и 84.

Если при корректировке балансовая стоимость объекта оказалась меньшей или равной ликвидационной стоимости, начисление амортизации нужно приостановить до появления положительной разницы.

На данные, полученные после переходных корректировок, нужно опираться при ведении учёта в 2022 и последующих годах.

Рассмотрим пошаговую инструкцию по вводу в эксплуатацию основного средства в 1С 8.2 Бухгалтерия. Данная операция в 1С оформляется документом Принятие к учету ОС.

Просмотр стоимости основного средства

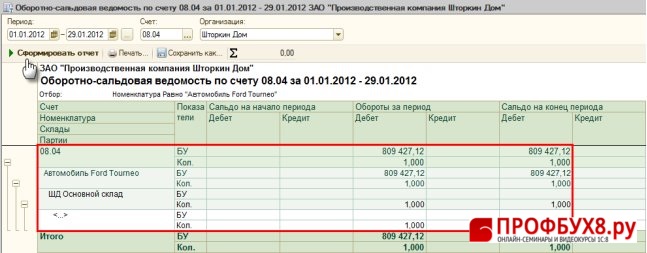

Просмотр сформированной стоимости ОС (Рис. 208):

Принятие к учету основного средства в 1С 8.2 и ввод в эксплуатацию

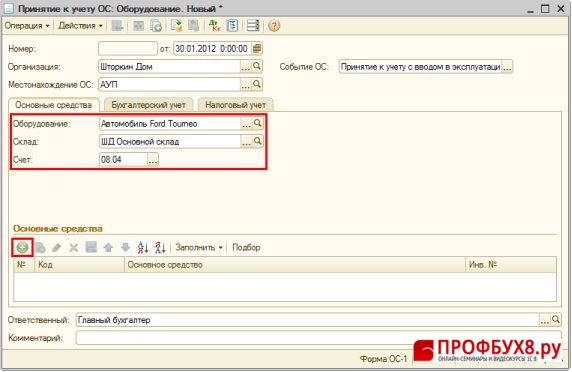

Заполнение шапки (Рис. 209):

- Строка От – дату ввода в эксплуатацию ОС в 1С;

- Строка Подразделение – подразделение, в которое передается ОС в эксплуатацию;

- Строка Событие ОС – событие из справочника События с основными средствами;

Заполнение вкладки “Основные средства”

Заполнение закладки Основные средства:

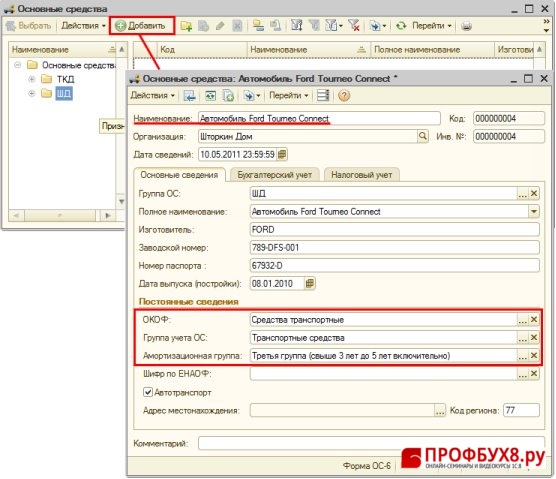

Создание нового основного средства в 1С 8.2

Создание основного средства в справочнике Основные средства (Рис. 210):

- Строка Наименование – наименование основного средства (далее – ОС) для удобного выбора и быстрого поиска его в списке;

- Закладка Основные сведения:

- Строка Полное наименование – наименование, которое будет использоваться в печатных бланках;

- Строки Изготовитель, Заводской номер, Номер паспорта, Дата выпуска (постройки) – ввести данные;

- Строка ОКОФ – вид классификации основных средств, для определения амортизационной группы;

- Строки Группа учета ОС и Амортизационная группа – из перечня группу учета и группу амортизации ОС;

- Если вводимое ОС является автотранспортом, то тогда поставьте галочку напротив строки Автотранспорт – в строках Адрес местонахождения и Код региона – местонахождение автотранспорта.

- Выбираем вновь созданное основное средство для подстановки в документ Принятие к учету ОС.

![SNAGHTML17f5eba]()

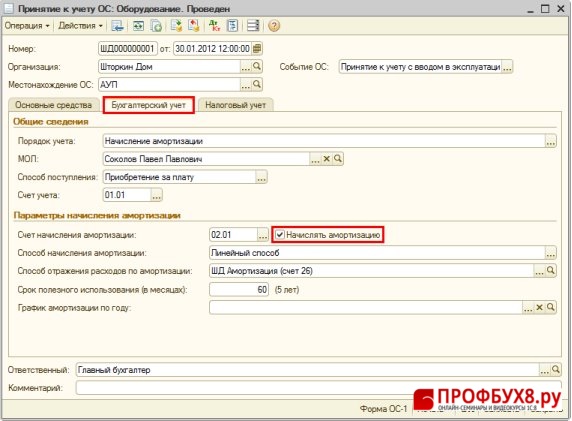

Заполнение данных по бухгалтерскому учету

Заполнение закладка Бухгалтерский учет:

![SNAGHTML51bad88]()

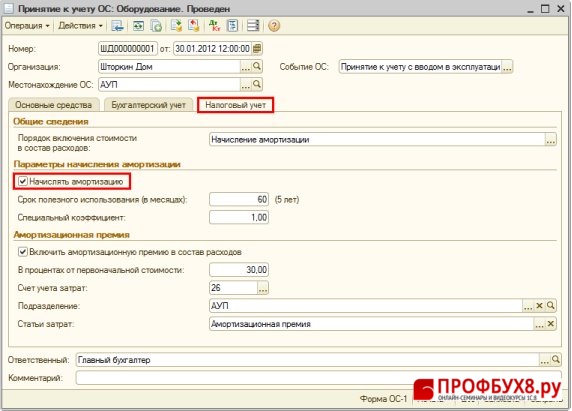

Данные по налоговому учету

Заполнение закладки Налоговый учет (Рис. 212):

- Строка Порядок включения стоимости в состав расходов – порядок учета ОС в составе расходов по налоговому учету:

- Если необходимо, чтобы амортизация начислялась, то выбирается Начисление амортизации;

- Если необходимо, чтобы стоимость ОС была включена единовременно в расходы, то выбирается Включение в расходы при принятии к учету;

- Если необходимо, чтобы стоимость ОС вообще не включалась в расходы, то выбирается Стоимость не включается в расходы;

- Строка Начислять амортизацию – галочку, если амортизация должна начисляться;

- Строка Срок полезного использования (в месяцах) – срок, который будет использоваться для исчисления амортизации по налоговому учету;

- Строка Специальный коэффициент – коэффициент (может быть повышающий или понижающий), который применяется для начисления амортизации;

- Строка Включить амортизационную премию в состав расходов – галочку, если амортизационная премия будет применяться одновременно с вводом ОС в эксплуатацию;

- Строка В процентах от первоначальной стоимости – процент амортизационной премии;

- Строка Счет учета затрат – счет, на который будет отнесена премия, подберите к счету Субконто.

![SNAGHTML51dd2f2]()

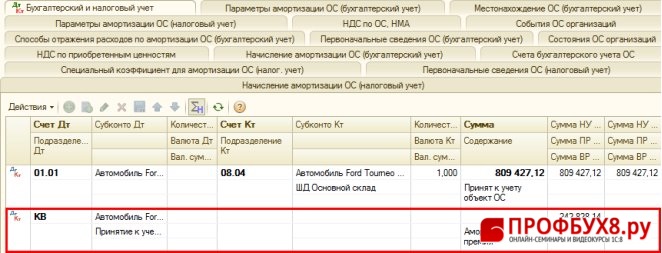

Проводки по принятие к учету ОС в 1С 8.2

![]()

Читайте также:

- Какой штраф за нарушение самоизоляции

- На основе приведенного определения укажите три признака налога как вида платежа

- Коррупция в налоговой сфере причины описание примеры реферат

- Ооо обратилось в арбитражный суд с заявлением к налоговой инспекции о признании

- В налоговом периоде выполнено и сдано заказчиком работ на сумму