Св это в налогах

Обновлено: 19.05.2024

Расчет налоговой нагрузки в 2020 году — это специальная процедура, которая позволяет налогоплательщику самостоятельно контролировать уровень фискального обременения в рамках действующего законодательства. Напомним, что даже незначительное изменение данного показателя может вызвать особый интерес со стороны работников Федеральной инспекции. В статье расскажем, как посчитать налоговую нагрузку предприятия.

Общие положения

Иными словами, объем фискальных платежей в бюджет практически для каждого субъекта определен. Точнее, чиновники определили лишь пограничные значения. Отклонение от данных показателей говорит о существенных изменениях в финансово-хозяйственной жизни предпринимателя или организации, что вызывает пристальный интерес со стороны ФНС.

Налоговая нагрузка: формула расчета

Итак, размер фискального обременения — это отношение суммы фискальных платежей экономического субъекта, исчисленного в процентном выражении, к сумме полученной выручки, определенной по данным бухгалтерского учета за отчетный период.

Исчислять показатель нужно по формуле:

Для верного подсчета столь важного показателя учитывайте следующие рекомендации:

- В расчет включайте все суммы фискальных платежей, которые были начислены налогоплательщиком в отчетном периоде.

- Учтите платежи, которые компания уплачивает в качестве налогового агента. Например, НДФЛ по работникам также включайте в расчетные данные.

- Исключите суммы ввозного НДС.

- Не учитывайте таможенные пошлины, уплачиваемые по действующему законодательству.

- Суммы начисленных страховых взносов тоже не включайте в расчет.

Такие рекомендации закреплены в Письмах Минфина от 11.01.2017 № 03-01-15/208, ФНС от 22.03.2013 № ЕД-3-3/1026@.

Другие методики расчета

Налогоплательщики вправе применять иные методики расчета налоговой нагрузки для проведения самостоятельной проверки. Так, чиновники предусмотрели два способа.

Способ № 1. Исчисление по налогу на прибыль.

Чтобы подсчитать размер фискального обременения, потребуются данные отчетной декларации по налогу на прибыль за итоговый период (календарный год). Нужны только два показателя:

- лист 02, строка 180;

- лист 02, сумма строк 010 и 020.

Итак, высчитать налнагрузку по налогу на прибыль можно по формуле:

В настоящее время значения, по которым ФНС инициирует выездную проверку, не установлены. Показатели прошлых лет были следующими: не менее 1 % — для торговой фирмы, и не менее 3 % — для других организаций, в том числе и для подрядных компаний и производственных предприятий.

Способ № 2. Расчет по налогу на добавленную стоимость.

При таком способе исчисления фискального обременения рассчитывается отношение суммы вычетов НДС к сумме начисленного налога. Если полученное значение равно 89 % и более, то это заинтересует ФНС.

Низкие значения сумм НДС к уплате не могут свидетельствовать о том, что налогоплательщик отклоняется от уплаты налогов и сборов. Такой вывод можно сделать только по результатам проведенной проверки.

Расчет налоговой нагрузки предприятия на примере 2020

Теперь определим, как считать налоговую нагрузку на конкретном примере.

Условия для расчетов:

- декларация по налогу на прибыль — 1 750 000 рублей;

- НДС — 1 670 000 рублей;

- транспортный налог — 450 000 рублей;

- налог на имущество — 780 000 рублей;

- НДФЛ — 1 200 000 рублей.

Суммы уплаченных страховых взносов в расчете не учитываются.

Пример расчета налоговой нагрузки:

Нал. нагрузка = 65 000 000 / (1 750 000 + 1 670 000 + 450 000 + 780 000 + 1 200 000) × 100 % = 65 000 000 / 5850 × 100 % = 11,11 %.

Снижение показателя: что будет

Если значение показателя ниже среднего по конкретному виду деятельности, то ФНС вправе:

Если компания уклоняется от выполнения предписаний ФНС, инспекторы вправе применить более эффективные методы воздействия. Причем такие методы могут иметь отрицательное влияние на деятельность субъекта. Например, в исключительных случаях ИФНС может заморозить счета предприятия. То есть любые финансовые операции будут невозможны. Также чиновники могут обратиться в судебные инстанции, чтобы начать административное или даже уголовное преследование по фактам уклонения от уплаты налогов и прочих фискальных платежей.

Налоговая нагрузка – один из ключевых показателей деятельности компании. В этой статье расскажем, для чего нужен этот показатель, на что влияет и как его считать.

Есть два понятия налоговой нагрузки: абсолютная и относительная. Абсолютная – это общая сумма налогов и взносов, которые фирма перечисляет в бюджет. Относительная – это соотношение между суммой уплаченных налогов и каким-либо финансовым показателем, например, выручкой.

Пример

Абсолютная налоговая нагрузка фирмы за год – 1,5 млн руб.

Относительная – 12% от выручки.

То есть абсолютная нагрузка просто показывает, сколько налогов заплатила компания. Это не слишком информативный показатель для налоговой инспекции, он нужен больше самой компании для анализа. Относительная налоговая нагрузка характеризует, какая часть от денег компании уходит в бюджет. В этой статье мы будем говорить о нем.

Для чего нужен коэффициент налоговой нагрузки компании

Коэффициент налоговой нагрузки – это показатель, который используют налоговики, когда анализируют детальность компаний и выбирают, кого включить в план выездных проверок. Чем меньше налоговая нагрузка, тем больше вероятность, что организацию заподозрят в нарушении НК РФ и включат в план.

Как рассчитать налоговую нагрузку организации

Согласно Приказу ФНС от 30.05.2007 № ММ-3-06/333@ совокупную нагрузку считают как соотношение всех уплаченных налогов.

В письме от 29.06.18 № БА-4-1/12589@ ФНС конкретизировала порядок расчета:

выручку нужно брать без НДС и акцизов;

в сумму налогов включают и уплаченный НДФЛ;

страховые взносы в расчет не включают.

Полученный показатель надо сравнивать с данными из Приложения 3 того же приказа, где ФНС ежегодно публикует усредненные данные по отраслям.

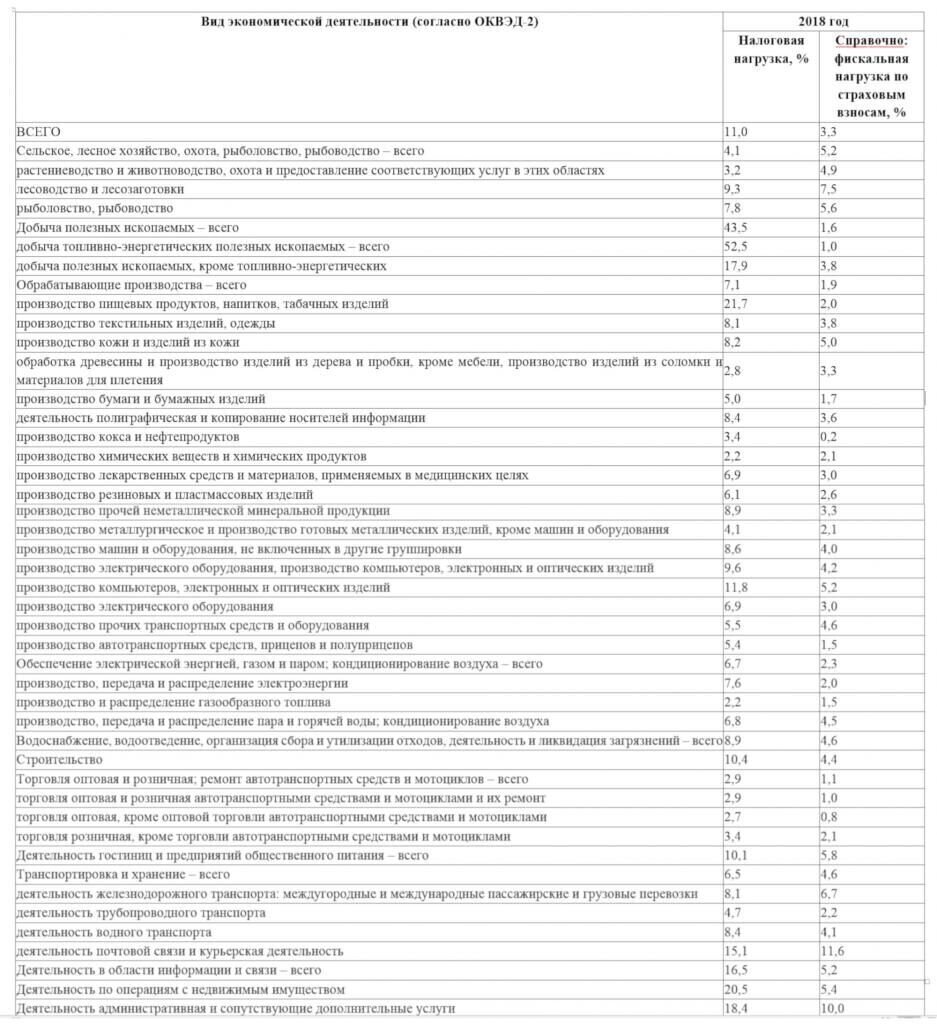

Налоговая нагрузка по видам экономической деятельности по итогам 2018 года ( можно скачать здесь >>> )

В таблице справочно приводится и фискальная нагрузка по страховым взносам.

Пример

Строительная организация по данным налоговых деклараций уплатила за 2018 год 950 тыс. руб. налогов, включая НДФЛ. Страховые взносы – 430 тыс. руб. Выручка организации за 2018 год без НДС составила 10,5 млн руб.

Суммарная налоговая нагрузка:

950 000 / 10 500 000 * 100 = 9,05

Налоговая нагрузка по страховым взносам:

430 000 / 10 500 000 = 4,1

Сравним полученные коэффициенты со средней нагрузкой по отраслям за 2018 год. Для строительства среднее значение совокупной нагрузки – 10,4, по страховым взносам – 4,4.

У компании из нашего примера показатели ниже среднеотраслевых, а значит она попадает в зону риска и ее, скорее всего, включат в план проверок.

Бывает, что некомпетентные инспекторы при расчете налоговой нагрузки берут не все показатели, например, только налог на прибыль, а сравнивают со среднеотраслевой нагрузкой из указанного письма. Так они получают неверную картину с заниженной налоговой нагрузкой и запрашивают у организации пояснения. В такой ситуации направьте в налоговую свой расчет, с учетом всех налогов, и пояснения к расчету.

Любая организация хочет платить поменьше налогов. Это нормально и не запрещено, если не применять незаконные методы оптимизации. С другой стороны, стоит компании снизить платежи и отклониться от средних цифр по отрасли – к ней приходят с проверкой. 1C-WiseAdvice тщательно следит за тем, чтобы нагрузка всегда оставалась в безопасной зоне и не отклонялась от референтных значений больше, чем на 10%. Это позволяет не привлекать внимания ФНС и снизить риск выездной налоговой проверки практически до нуля.

Варианты налоговой оптимизации , которые мы предлагаем, разрабатываются индивидуально с учетом бизнес-структуры и особенностей деятельности вашей компании. Они абсолютно законны и безопасны.

Налоговое уведомление - это официальный документ.

Поэтому при его формировании присваивается регистрационный номер и указывается дата создания. В спорных ситуациях на этот номер можно сослаться в своем заявлении в Инспекцию.

Также, когда налоговый орган производит перерасчет налога - в обязательном порядке указывается номер налогового уведомления по которому уточняется расчет.

Резюме о начислениях

Этот блок позволяет быстро понять кто, сколько и к какому сроку должен заплатить в бюджет.

Адресный блок

Налоговое уведомление на бумажном носителе направляется заказным письмом по актуальному адресу налогоплательщика

Эти блоки присутствуют,

при наличии конкретных объектов:

транспортных средств,

земельных участков,

недвижимого имущества,

доходов в конкретный период

Блок перерасчёта налога

Публикуется только в том случае, если инспекция произвела расчёт ранее начисленного налога заново,

например по заявлению налогоплательщика или если в Инспекцию поступили новые сведения из регистрирующих органов

Отрывной Корешок

Он есть только у тех уведомлений, которые выдаются непосредственно в Инспекции налогоплательщику лично в руки.

У тех уведомлений, что отправлены почтой или в "Личный кабинет налогоплательщика" корешка нет.

- мощность двигателя транспортного средства в лошадиных силах;

- суммарная паспортная статическая тяга всех реактивных двигателей воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

- валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не имеющих двигателей - как единица транспортного средства

Доля в праве собственности

Количество месяцев владения объектом /12

Указывается в соответствии с Перечнем автомобилей средней стоимостью свыше 3 млн.руб. (утвержден Министерством промышленности и торговли Российской Федерации)

Льгота предоставляется на основании заявления налогоплательщика

- мощность двигателя транспортного средства в лошадиных силах;

- суммарная паспортная статическая тяга всех реактивных двигателей воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

- валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не имеющих двигателей - как единица транспортного средства

Доля в праве собственности

Количество месяцев владения объектом /12

Указывается в соответствии с Перечнем автомобилей средней стоимостью свыше 3 млн.руб. (утвержден Министерством промышленности и торговли Российской Федерации)

Льгота предоставляется на основании заявления налогоплательщика

Узнать информацию

о ставках и льготах

Просмотреть перечень автомобилей,

средней стоимостью свыше 3 млн. руб.

-crop-u28075.jpg)

-crop-u28073.jpg)

кликните на формулу, чтобы рассмотреть детально

Формула расчета налога на имущество физических лиц

исходя из кадастровой стоимости

-crop-u3112.jpg)

Применяется, начиная с налогового периода:

- 2015 года в 28 субъектах Российской Федерации, перешедших на расчет налога на имущество с применением кадастровой стоимости с 01.01.2015,

- 2016 года дополнительно в 21 субъекте Российской Федерации, перешедших на расчет налога на имущество с применением кадастровой стоимости с 01.01.2016,

- 2017 года дополнительно в 13 субъектах Российской Федерации, перешедших на расчет налога на имущество с применением кадастровой стоимости с 01.01.2017,

- далее по мере перехода субъектов Российской Федерации на расчет налога на имущество с применением кадастровой стоимости, но не позднее 01.01.2020

При этом, в вышеуказанных регионах формула расчета налога на имущество физических лиц с учетом срока владения не применяется в случаях, предусмотренных:

- пп. 8, 9 статьи 408 НК РФ (а именно, когда налог от кадастровой стоимости меньше налога от инвентаризационной стоимости (за последний год ее применения, в также в случае расчета налога по объектам, включенным в перечень в соответствии со статьей 378.2 НК РФ (объекты административно-делового и торгового назначения) коэффициент к периоду владения не применяется).

Для указанных случаев расчет налога на имущество физических лиц производится по формуле:

Читайте также: