Совмещение усн и енвд нужно ли подавать уведомление о переходе на усн

Обновлено: 20.05.2024

С 1 января 2021 года специальный налоговый режим в виде ЕНВД отменяется. Перед плательщиками вмененки стоит вопрос, на какую систему налогообложения перейти с 2021 года. Расскажем о том, кто вправе заменить ЕНВД упрощенкой и как это сделать.

Ограничения для применения УСН

На УСН вправе перейти организации и ИП, удовлетворяющие таким основным критериям:

| Критерий | УСН | ЕНВД (для сравнения) |

| Численность работников | Не более 100 человек | |

| Доля участия других организаций в уставном капитале (не учитывается в отношении некоммерческих организаций; организаций, созданных на вклады общественных организаций инвалидов и научных учреждений) | Не более 25% | |

| Доход в год | Не более 150 млн руб. | Ограничения не установлены |

| Остаточная стоимость основных средств | Не более 150 млн руб. (не применяется в отношении ИП) | |

| Запрет на применение спецрежима | Нельзя перейти на УСН предприятиям, имеющим филиалы. В остальном виды деятельности по вмененке вполне могут быть переведены на УСН, т. к. они не совпадают с теми, по которым применить упрощенку нельзя (п. 3 ст. 346.12 НК РФ) | Введен перечень конкретных видов деятельности, в отношении которых разрешено применять ЕНВД (п. 2 ст. 346.26 НК РФ) |

Плательщики ЕНВД во многом соответствуют ограничениям, установленным для упрощенной системы.

Перейти на УСН с 1 января 2021 года не вправе:

- фирмы, имеющие филиалы;

- организации и ИП, годовой доход которых превышает 150 млн руб.;

- организации, остаточная стоимость основных фондов которых превышает 150 млн руб.

Если в течение года условия применения упрощенки нарушаются, плательщик утрачивает право на УСН и автоматически оказывается на общей системе налогообложения, что грозит значительным ростом налоговой нагрузки.

Как рассчитывается УСН-налог

Плательщики при переходе на упрощенку выбирают объект налогообложения, от которого зависит порядок расчета и уплаты налога:

- страховые взносы;

- пособия за первые 3 дня болезни работников;

- взносы по договорам добровольного личного страхования

При этом налог уменьшается не более чем на 50%.

В отличие от ЕНВД размер упрощенного налога напрямую зависит от полученных доходов.

От каких налогов освобождает УСН

Упрощенная система аналогично вмененке дает право не платить такие налоги (ст. 346.11 НК РФ):

Дополнительно все плательщики УСН освобождаются от НДС, кроме случаев импорта продукции и исполнении обязанностей налогового агента.

Если у вас остались вопросы по переходу с ЕНВД на иные режимы, ответы на них вы можете найти в КонсультантПлюс.

Основные обязанности плательщика УСН

Сравним ЕНВД и УСН по части отчетности и периодичности уплаты налогов:

| Обязанность | УСН | ЕНВД |

| Сдача декларации | 1 раз в год (по итогам года) | 4 раза в год (по итогам каждого квартала) |

| Уплата налога и авансов | 4 раза в год | |

| Дополнительная отчетность | Книга доходов и расходов | Нет |

Наряду с уменьшением количества подаваемых деклараций упрощенка требует ведения нового регистра — книги учета доходов и расходов, утв. Приказом Минфина от 22.10.2012 № 135н. Дополнительно для организаций устанавливается обязанность ведения бухгалтерского учета и сдачи бухгалтерской отчетности.

Как перейти на УСН с 2021 года

Для применения упрощенной системы с 1 января 2021 плательщики должны до 31 декабря 2020 подать в ИФНС уведомление по форме № 26.2-1, утв. Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Документ потребует указания:

- кода выбранного объекта: 1 — для доходов, 2 — для доходов, уменьшенных на расходы;

- для организации — суммы доходов за 9 месяцев 2020 (должна быть не более 112,5 млн руб. (150 / 12 месяцев * 9 месяцев);

- для организации — остаточной стоимости основных средств на 1 октября 2020.

- лично;

- через личный кабинет налогоплательщика;

- по ТКС;

- почтовым отправлением с описью вложения.

Основные моменты по УСН приводит ФНС в Письме № АБ-4-19/4243@:

Что будет, если не перейти на УСН?

Переход на упрощенку необязателен. Но если у предпринимателей есть возможность выбора из нескольких режимов налогообложения (это УСН, ПСН, НПД и ЕСХН), то у организаций вариантов меньше — только УСН и ЕСХН. О возможности применения этих режимов налогообложения бывшими вмененщиками мы расскажем в отдельных статьях.

Пропуск срока подачи уведомлений о переходе на УСН и отказ от выбора иного режима автоматически переведет плательщика на общую систему налогообложения с 1 января 2021 года. О том, уплатой каких налогов обернется такой случай, мы рассказали выше.

Поэтому сейчас всем хозяйствующим субъектам, уплачивающим ЕНВД, важно оценить ситуацию, выбрать новый оптимальный налоговый режим и вовремя уведомить ИФНС о выбранной системе с 2021 года. Кстати, ИП могут продумать возможность совмещения УСН с патентом.

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

О том, что российским налоговым кодексом предусмотрена возможность работать сразу по нескольким режимам налогообложения, знают многие предприниматели. Безусловно, это удобно, особенно, если предприятие развивается сразу в нескольких направлениях и имеет в них разную степень доходов. В данном материале рассмотрим вопрос о том, можно ли совмещать Упрощенный налоговый режим с ЕНВД и если да, то при каких условиях и кому из бизнесменов это будет наиболее выгодно.

Кто может работать по УСН и ЕНВД

Если избегать сложных терминов и говорить на простом и доступном языке, то ЕНВД это весьма распространенная, общепринятая специальная налоговая система, при которой налоговые выплаты производятся не с доходов предприятия, а с видов его деятельности.

То есть вместо целого комплекса всевозможных налогов, таких как НДС, НДФЛ, налог на прибыль, налог на имущества и т.д. организация может платить всего один, что существенно облегчает ведение бухгалтерской отчетности.

Причем, размер оборота и прибыли компании при исчислении ЕНВД никакого значения не имеют – сумма налога платится исходя из предполагаемых, потенциально возможных ее доходов.

До 2013 года ЕНВД относился к основным видам налога и был обязательным для некоторых предприятий и организаций, с 2013 года он стал добровольным.

Виды деятельности, облагаемые данным налогом, определяются на уровне местных муниципальных и районных властей и в зависимости от того или иного региона РФ меняются. Для уточнения перечня подпадающих под ЕНВД видов деятельности предпринимателям необходимо проконсультироваться в налоговой инспекции по месту регистрации.

Упрощенная система налогообложения подразумевает под собой основной налоговый режим, также весьма популярный среди предприятий малого и среднего бизнеса.

Основной смысл его, объясняющий в том числе и высокую востребованность, заключается в том, что при сравнительно небольших налоговых сборах и отчислениях, УСН существенно упрощает бухгалтерское сопровождение, то есть нагрузка по налоговой и бухгалтерской отчетности совсем невелика.

Может ли предприятие, ИП или ООО, совмещать ЕНВД и УСН

Ответ на главный вопрос этого материала положителен: да, предприятие, независимо от организационно-правовой формы, может совмещать два этих налоговых режима.

Но, при этом есть ряд ограничений. Поговорим о них подробнее.

Ограничения для работы по ЕНВД и УСН

Табу на применение ЕНВД наложено и для тех торговых организаций и общепитовских заведений, залы обслуживания посетителей в которых превышают по площади 150 кв. метров.

Помимо этого по ЕНВД не имеют права работать государственные бюджетные учреждения, в рамках своей деятельности обязанные организовывать общественное питание.

Важно: Как УСН, так и ЕНВД имеют ряд тонкостей при применении. Чтобы точно знать, есть ли возможность использования каждой из этих налоговых систем для того или иного предприятия, желательно тщательно изучить раздел Налогового Кодекса РФ по этой части или проконсультироваться в ближайшей налоговой инспекции.

Как объединить два режима: УСН и ЕНВД

На самом деле сама процедура объединения двух этих режимов довольно проста. В первую очередь, следует написать обоснование для совмещения данных налоговых схем, то есть документально указать, как будет распределяться между ними деятельность компании в части сделок, операций и различных проводок.

Следующий этап: процедура уведомления налоговых органов:

Если нет желания ждать нового года, то, в крайнем случае, можно закрыть предприятие и открыть заново, уже с возможностью работать по УСН и ЕНВД одновременно.

Внимание! Применять УСН и ЕНВД для одного и того же вида деятельности нельзя. Лучше заранее все просчитать и определиться, для какого направления бизнеса выгоден тот или иной налоговый тариф.

Раздельный учет: ЕНВД и УСН

Необходимо учесть, что работая на двух налоговых режимах, предприятие обязано будет вести раздельный бухгалтерский учет.

То есть, несмотря, на упрощенное бухгалтерское сопровождение по каждой из этих налоговых систем в отдельности, при их совмещении, нагрузка на бухгалтерию увеличится.

Если говорить подробнее, то придется распределить прибыли и расходы организации на разные группы. По части доходов это будут те группы, которые получены на основании ЕНВД и те, что рассчитаны исходя из УСН. По затратам их придется разделить на группы, связанные с операциями отдельно по ЕНВД, отдельно по УСН и по затратам одновременно для видов деятельности, подпадающих под обе эти налоговые системы.

Тонкости налогообложения при одновременном использовании УСН и ЕНВД

Как уже понятно из названия раздела, при совмещении ЕНВД и УСН для предпринимателей возникает ряд особенностей:

- По части ведения документооборота: в конце налогового периода придется сдавать сразу две декларации: одну по УСН, другую по ЕНВД;

- В области начисления налогов появляется вариативность: при необходимости можно использовать тот налоговый режим, который наиболее интересен и выгоден;

- Возможность уменьшения НДС за счет взносов в социальные фонды.

Подводим итог: совмещение УСН и ЕНВД возможно. Для того, чтобы начать работать одновременно по обеим этим системам, предприятию необходимо соответствовать определенным параметрам и соблюдать некоторые правила. Если все требования закона будут учтены, препятствования такому налоговому совмещению не появится.

Специальные налоговые режимы помогают малому бизнесу экономить на налогах и упрощают учет. Можно использовать два или даже три спецрежима одновременно. Расскажем об условиях, проблемах и преимуществах такого совмещения.

Из этой статьи вы узнаете:

Что такое специальные налоговые режимы и кто может ими пользоваться

Специальные налоговые режимы — это особые варианты исчисления налогов (ст. 18 НК РФ). Из шести указанных в Налоговом кодексе режимов рассмотрим четыре:

- Упрощенная система налогообложения (УСН);

- Единый налог на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН);

- Единый сельскохозяйственный налог (ЕСХН).

Пятый спецрежим — соглашение о разделе продукции (СРП). Шестой режим — налог на профессиональный доход, который в рамках эксперимента введен в Москве, Московской и Калужской областях и в Татарстане. Поэтому подробно рассматривать их мы не будем.

Все рассматриваемые спецрежимы предусматривают замену трех обязательных платежей — налога на прибыль организаций или налога на доходы физлиц, НДС и налога на имущество — одним специальным налогом.

Налог зависит от результатов деятельности

УСН и ЕСХН — налоговая база определяется по фактическим результатам работы компании: доходам или разнице между доходами и расходами. Налоговая ставка зависит от режима и в общем случае (без учета региональных льгот) составляет:

Налог не зависит от фактических результатов

Например, для услуг по пассажирским перевозкам физический показатель для ЕНВД — количество посадочных мест. Вмененный доход на место — 1 500 рублей в месяц. Если бизнесмен использует микроавтобус, то налоговая база по нему на месяц составит 1 500 × 20 = 30 000 рублей.

- ЕНВД — налогооблагаемая база считается на основе физического показателя и вмененного дохода на единицу показателя. Физический показатель зависит от вида деятельности. Например, численность работников при бытовых услугах, площадь магазина при розничной торговле и т. д. Перечень физических показателей, а также вмененный доход на единицу физического показателя установлены ст. 346.29 НК РФ;

- ПСН — налогооблагаемая база равна потенциальному доходу, который установлен законами субъектов РФ применительно к видам деятельности, в отношении которых применяется ПСН.

На ЕНВД и ПСН сумма налога не зависит от выручки и затрат. Иногда дохода за отчетный период вообще может не быть, но если бизнесмен применяет одну из этих систем — налог нужно уплатить.

Ставки без учета льгот составляют 6% для ПСН и 15% для ЕНВД.

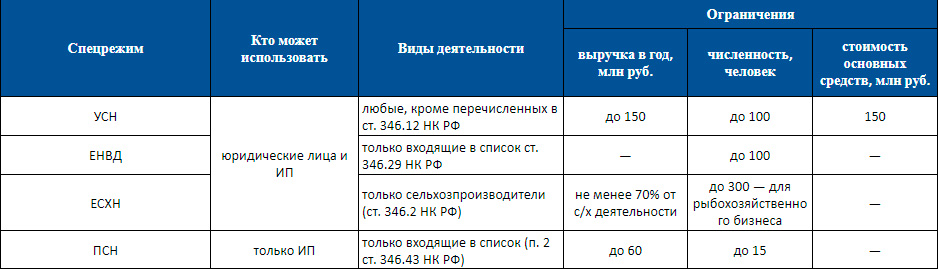

Спецрежимы выгоднее, чем общая налоговая система (ОСНО). Но воспользоваться ими может не каждый. Основные ограничения для перехода на особые режимы налогообложения приведены в таблице.

Ограничения по спецрежимам

Для юридических лиц, использующих ЕНВД и УСН, есть ограничения по составу учредителей. Если хотите применять эти режимы, следите, чтобы доля других организаций в уставном капитале не превышала 25% (пп. 14 п. 2 ст. 346.12 НК РФ и пп. 2 п. 2.2 ст. 346.26 НК РФ).

Условия для совмещения спецрежимов

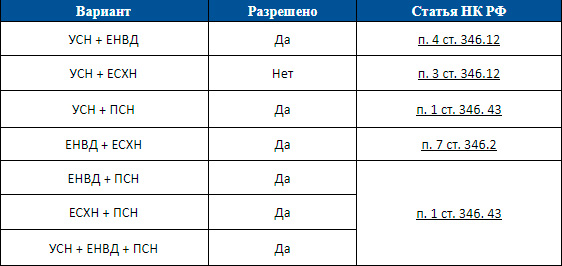

НК РФ разрешает совмещать несколько спецрежимов, то есть одновременно использовать два или три одному юридическому лицу или ИП.

Для этого нужно, чтобы параметры бизнеса одновременно соответствовали условиям всех совмещаемых режимов. НК РФ запрещает сочетать некоторые налоговые системы.

Рассмотрим альтернативы в виде таблицы.

Из перечисленных вариантов совмещение УСН и ЕНВД встречается чаще всего. ПСН могут применять только ИП, а ЕСХН ограничен одним направлением деятельности — сельским хозяйством.

Далее подробнее поговорим о совмещении УСН и ЕНВД.

Зачем совмещать налоговые режимы

Каждый спецрежим дает возможность платить меньше налогов, чем на ОСНО. А их совмещение иногда позволяет добиться еще большей экономии. Так бывает не всегда, и в каждой ситуации нужно производить расчет, чтобы выяснить, какой из вариантов окажется выгоднее.

- Площадь магазина — 100 кв. м.;

- Общая налоговая база за год (разность между выручкой и затратами) составляет 13 000 тыс. рублей, в том числе:

- по услугам — 10 000 тыс. рублей;

- по рознице — 3 000 тыс. рублей.

- по услугам — 1 500 тыс. рублей (10 000 × 0,15);

- по магазину — 450 тыс. рублей (3 000 × 0,15).

Для розничной торговли базовая доходность — установленный законом доход на единицу физического показателя — составляет 1 800 рублей в месяц за 1 кв. м площади торгового зала (п. 3 ст. 346.29 НК РФ).

Вмененный доход по магазину за год составит:

1,8 тыс. рублей × 100 кв. м × 12 мес = 2 160 тыс. рублей.

Сумма вмененного налога:

2 160 × 0,15 = 324 тыс. рублей.

Таким образом, переведя магазин на ЕНВД, организация сэкономит 126 тыс. рублей в год (450 − 324).

Кроме того, из суммы ЕНВД можно вычесть страховые взносы с зарплаты работников, занятых в торговле ( п. 2.1 ст. 346.32 НК РФ). Подробнее о распределении затрат и налоговых вычетов между режимами будет рассказано далее.

Мы подготовили шаблон расчетов, который поможет определить, нужно ли начинать совмещать налоговые системы или лучше оставить все как есть.

Совмещение УСН и ЕНВД — как считать налоги и сдавать отчетность

Налоговая отчетность

А по ЕНВД декларация сдается ежеквартально, поэтому на год добавится сразу 4 отчета. Их нужно сдавать до числа месяца, следующего после каждого отчетного квартала (п. 3 ст. 346.32 НК РФ).

Как распределять доходы и расходы между спецрежимами

Несмотря на то, что обе системы относятся к спецрежимам, порядок расчета налоговой базы у них принципиально отличается.

Проще всего разделить доходы и расходы напрямую. Для этого достаточно прописать в учетной политике, какие виды доходов или расходов относятся к УСН, а какие — к ЕНВД.

Нередко расходы нельзя прямо распределить между налоговыми режимами. Например, аренда офисного помещения относится ко всей деятельности налогоплательщика. Да и заработную плату ряда сотрудников (например, бухгалтеров) нельзя привязать к одному из направлений бизнеса. Тогда затраты нужно распределять между видами деятельности пропорционально выручке (п. 8 ст. 346.18 НК РФ).

Как распределять выручку

Прежде чем распределять затраты на основе выручки, нужно рассчитать суммарную выручку по обоим режимам. А сделать это не всегда просто.

Пример распределения расходов

- Выручка по деятельности, облагаемой УСН (консультации) — 8 000 тыс. рублей;

- Выручка по деятельности, облагаемой ЕНВД (реклама) — 2 000 тыс. рублей;

- Зарплата работников, занятых консультационными услугами (с учетом страховых взносов) — 600 тыс. рублей;

- Зарплата работников, занимающихся рекламой (с учетом страховых взносов) — 400 тыс. рублей;

- Зарплата управленческого персонала (с учетом страховых взносов) — 300 тыс. рублей;

- Аренда рекламных конструкций — 200 тыс. рублей;

- Аренда офиса — 100 тыс. рублей.

А вот управленческие затраты нужно распределить. Выручка от деятельности на УСН составляет 80% от общей суммы, а от ЕНВД — 20%.

Распределяем прямые расходы по видам деятельности:

ЕНВД пр = 400 + 200 = 600 тыс. рублей (зарплата и аренда рекламных конструкций)

УСН пр = 600 тыс. рублей (зарплата)

Распределяем управленческие расходы (зарплата и аренда офиса) пропорционально выручке:

ЕНВД у = (100 + 300) × 20% = 80 тыс. рублей

УСН у = (100 + 300) × 80% = 320 тыс. рублей

Суммируем расходы по видам деятельности:

ЕНВД общ= 600 + 80 = 680 тыс. рублей

УСН общ = 600 + 320 = 920 тыс. рублей.

Расходы делятся таким же образом, если есть возможность. Если же прямо разнести затраты между режимами нельзя, то их распределяют пропорционально выручке.

Особенности учета страховых взносов

Учет обязательных страховых взносов на спецрежимах имеет ряд важных особенностей. Остановимся на них подробнее.

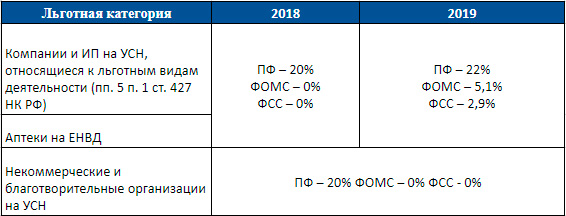

Льготные ставки

В 2017 – 2018 годах значительная часть бизнесменов, использующих спецрежимы, в том числе УСН и ЕНВД, могла пользоваться льготными ставками по страховым взносам. Начиная с 01.01.2019 почти все они переходят на стандартные ставки.

Ставки страховых взносов

За счет взносов можно уменьшить сумму налога. Но здесь тоже есть нюансы.

Страховые взносы как налоговые вычеты

Налоговые вычеты — это расходы, за счет которых бизнесмен может уменьшить облагаемую базу или итоговую сумму налога к уплате.

Чтобы правильно применить вычеты по обоим налогам, нужно распределить сумму взносов между видами деятельности. Делать это нужно так, как показано в предыдущем разделе: если есть возможность — напрямую, а для сотрудников, относящихся к обоим направлениям работы, — пропорционально выручке.

Предприниматель на УСН, а работники на ЕНВД

Разные спецрежимы для одного вида деятельности — можно или нет?

Иногда бизнесмену может понадобиться использовать два спецрежима по одному виду деятельности.

С точки зрения закона, сделать это можно не всегда. Прямой запрет на применение УСН и ЕНВД в отношении одного и того же вида деятельности содержится в п. 4 ст. 346.12 НК РФ. В статье указано, что организации и ИП, перешедшие на уплату ЕНВД, вправе применять УСН в отношении иных осуществляемых ими видов деятельности.

Возможность применения разных спецрежимов к одному виду деятельности, осуществляемому на разных территориях, не урегулирована НК РФ. В этом вопросе чиновники ссылаются на то, что ЕНВД вводится по решению органов власти города или муниципального района (п. 2 ст. 346.26 НК РФ). Поэтому, по их мнению, в пределах одного города или района нельзя использовать для одного вида деятельности разные налоговые режимы.

Территориальное разделение по спецрежимам чиновники допускают, только когда бизнес ведется в разных муниципальных образованиях (письмо Минфина РФ от 17.02.2017 N 03-11-11/9389). То есть, если два кафе или магазина находятся в одном городе или районе, для них можно использовать только один налоговый режим.

С 1 января 2021 года специальный налоговый режим в виде ЕНВД отменяется. Перед плательщиками вмененки стоит вопрос, на какую систему налогообложения перейти с 2021 года. Расскажем о том, кто вправе заменить ЕНВД упрощенкой и как это сделать.

Ограничения для применения УСН

На УСН вправе перейти организации и ИП, удовлетворяющие таким основным критериям:

| Критерий | УСН | ЕНВД (для сравнения) |

| Численность работников | Не более 100 человек | |

| Доля участия других организаций в уставном капитале (не учитывается в отношении некоммерческих организаций; организаций, созданных на вклады общественных организаций инвалидов и научных учреждений) | Не более 25% | |

| Доход в год | Не более 150 млн руб. | Ограничения не установлены |

| Остаточная стоимость основных средств | Не более 150 млн руб. (не применяется в отношении ИП) | |

| Запрет на применение спецрежима | Нельзя перейти на УСН предприятиям, имеющим филиалы. В остальном виды деятельности по вмененке вполне могут быть переведены на УСН, т. к. они не совпадают с теми, по которым применить упрощенку нельзя (п. 3 ст. 346.12 НК РФ) | Введен перечень конкретных видов деятельности, в отношении которых разрешено применять ЕНВД (п. 2 ст. 346.26 НК РФ) |

Плательщики ЕНВД во многом соответствуют ограничениям, установленным для упрощенной системы.

Перейти на УСН с 1 января 2021 года не вправе:

- фирмы, имеющие филиалы;

- организации и ИП, годовой доход которых превышает 150 млн руб.;

- организации, остаточная стоимость основных фондов которых превышает 150 млн руб.

Если в течение года условия применения упрощенки нарушаются, плательщик утрачивает право на УСН и автоматически оказывается на общей системе налогообложения, что грозит значительным ростом налоговой нагрузки.

Как рассчитывается УСН-налог

Плательщики при переходе на упрощенку выбирают объект налогообложения, от которого зависит порядок расчета и уплаты налога:

- страховые взносы;

- пособия за первые 3 дня болезни работников;

- взносы по договорам добровольного личного страхования

При этом налог уменьшается не более чем на 50%.

В отличие от ЕНВД размер упрощенного налога напрямую зависит от полученных доходов.

От каких налогов освобождает УСН

Упрощенная система аналогично вмененке дает право не платить такие налоги (ст. 346.11 НК РФ):

Дополнительно все плательщики УСН освобождаются от НДС, кроме случаев импорта продукции и исполнении обязанностей налогового агента.

Если у вас остались вопросы по переходу с ЕНВД на иные режимы, ответы на них вы можете найти в КонсультантПлюс.

Основные обязанности плательщика УСН

Сравним ЕНВД и УСН по части отчетности и периодичности уплаты налогов:

| Обязанность | УСН | ЕНВД |

| Сдача декларации | 1 раз в год (по итогам года) | 4 раза в год (по итогам каждого квартала) |

| Уплата налога и авансов | 4 раза в год | |

| Дополнительная отчетность | Книга доходов и расходов | Нет |

Наряду с уменьшением количества подаваемых деклараций упрощенка требует ведения нового регистра — книги учета доходов и расходов, утв. Приказом Минфина от 22.10.2012 № 135н. Дополнительно для организаций устанавливается обязанность ведения бухгалтерского учета и сдачи бухгалтерской отчетности.

Как перейти на УСН с 2021 года

Для применения упрощенной системы с 1 января 2021 плательщики должны до 31 декабря 2020 подать в ИФНС уведомление по форме № 26.2-1, утв. Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Документ потребует указания:

- кода выбранного объекта: 1 — для доходов, 2 — для доходов, уменьшенных на расходы;

- для организации — суммы доходов за 9 месяцев 2020 (должна быть не более 112,5 млн руб. (150 / 12 месяцев * 9 месяцев);

- для организации — остаточной стоимости основных средств на 1 октября 2020.

- лично;

- через личный кабинет налогоплательщика;

- по ТКС;

- почтовым отправлением с описью вложения.

Основные моменты по УСН приводит ФНС в Письме № АБ-4-19/4243@:

Что будет, если не перейти на УСН?

Переход на упрощенку необязателен. Но если у предпринимателей есть возможность выбора из нескольких режимов налогообложения (это УСН, ПСН, НПД и ЕСХН), то у организаций вариантов меньше — только УСН и ЕСХН. О возможности применения этих режимов налогообложения бывшими вмененщиками мы расскажем в отдельных статьях.

Пропуск срока подачи уведомлений о переходе на УСН и отказ от выбора иного режима автоматически переведет плательщика на общую систему налогообложения с 1 января 2021 года. О том, уплатой каких налогов обернется такой случай, мы рассказали выше.

Поэтому сейчас всем хозяйствующим субъектам, уплачивающим ЕНВД, важно оценить ситуацию, выбрать новый оптимальный налоговый режим и вовремя уведомить ИФНС о выбранной системе с 2021 года. Кстати, ИП могут продумать возможность совмещения УСН с патентом.

Если вы ещё не применяете УСН, советуем рассмотреть эту возможность для вашего бизнеса. Сейчас на упрощёнке работают около 3,5 млн ИП и организаций, и это неслучайно. Самое главное преимущество УСН – низкие налоговые ставки, особенно если сравнивать их с налогами на общей системе налогообложения.

Но есть одна проблема – переход на упрощённый режим разрешён только в определённые законом сроки. И если вы хотите применять УСН с 2022 года, сейчас самое время подготовить и подать уведомление о переходе. Разберёмся, какие сроки подачи заявления установлены в НК РФ, и когда уже поздно обращаться в налоговую инспекцию.

Когда надо сообщить о выборе УСН

УСН – это льготная система налогообложения, на которой платят меньше налогов. Естественно, инициатива выбора этого режима принадлежит не ФНС, а самим бизнесменам. Если не сообщить о выборе упрощёнки, то для ИП или ООО автоматически будет применяться общая система, ведь бюджету это выгоднее.

Статья 346.13 НК РФ устанавливает такие сроки подачи уведомления:

- не позже 31 декабря текущего года для перехода на упрощёнку с начала следующего года;

- в течение 30 дней после регистрации ИП или ООО.

Причина таких ограничений в том, что налоговый период на упрощённой системе составляет календарный год. Окончательный расчёт налоговых обязательств происходит по итогам периода, поэтому применять упрощёнку надо весь год (или с момента регистрации и до конца года).

Уйти с УСН в середине года тоже нельзя, исключение – переход на НПД для индивидуальных предпринимателей. Ну или можно нарушить ограничения упрощённой системы, тогда налогоплательщик просто не имеет права применять УСН.

Срок подачи заявления УСН на 2022 год

Итак, переход на УСН с 2022 года допускается, если вы подадите заявление на применение этого режима не позднее 31 декабря 2021 года.

Правда в 2021 году с этой датой произошла интересная ситуация: Постановлением Правительства РФ от 10 октября 2020 г. N 1648 рабочий день 31 декабря объявлен выходным на федеральном уровне.

Что делать, если срок подачи уведомления пропущен

К сожалению, никакого способа продлить или восстановить сроки перехода на УСН в НК РФ не предусмотрено.

Тем не менее, некоторые предприниматели пытаются обойти систему, закрыв ИП и снова зарегистрировавшись через некоторое время в том же году. Ведь тогда у них опять появляется период в 30 дней, в течение которых можно перейти на УСН, если этот выбор не был сделан раньше.

Способ рискованный, хотя прямо и законом не запрещён. Если налоговая инспекция этим заинтересуется, то с большой вероятностью вернёт предпринимателя на тот же режим, который он применял до снятия с учёта. Похожее дело рассматривал Верховный суд (Определение от 30.06.2015 № 301-КГ15-6512).

Ещё один вариант с высоким налоговым риском – платить авансовые платежи и сдавать декларации в рамках упрощённой системы, хотя уведомление о переходе на УСН не было подано вовремя.

Некоторые суды считают, что если ИФНС принимала декларации по УСН без уведомления о переходе, то тем самым признавала применение упрощённого режима правомерным. Несколько примеров таких судебных актов сама ФНС привела в письме от 30.07.2018 № КЧ-4-7/14643.

Суды исходили из того, что переход на УСН носит уведомительный характер. Инспекция не может запретить применение упрощёнки, если налогоплательщик выполняет условия этого режима. При этом ИФНС должна проверять, какие именно налоговые отчёты сдают организация или ИП, и какие налоги они платят. Если никаких возражений от инспекции не поступало, значит, налогоплательщик вправе работать на упрощёнке.

Поэтому уведомление о переходе на УСН обязательно и подавать его надо вовремя. И в определении от 07.12.2020 № 302-ЭС20-12677 Верховный суд отметил, что даже если ИФНС вовремя не отреагировала на необоснованную сдачу декларации или перечисление налогов в рамках УСН, это ещё не означает, что у организации или ИП есть право применять этот льготный режим.

Как подтвердить переход на УСН

После того, как мы выяснили, до какого числа надо подать заявление о переходе на УСН в текущем году, стоит разобраться ещё в одном вопросе: какой документ подтверждает применение упрощёнки?

Специального подтверждения о переходе на упрощённую систему ИФНС не выдаёт, поэтому так важно сохранять второй экземпляр уведомления, на которой должна стоять отметка о принятии.

Но получить этот экземпляр можно только при личном посещении налоговой. Если же уведомление о переходе на УСН направлено почтой, то письмо должно быть с описью вложения и возможностью получить подтверждение о его получении.

Копия второго экземпляра уведомления или письма по форме № 26.2‑7 будет являться подтверждением применения вами УСН для контрагентов или банка. Поэтому стоит заранее подготовить несколько таких документов и выдавать их по запросу.

Читайте также: