Соглашение об обмене налоговой информацией с гонконгом

Обновлено: 28.06.2024

С сентября 2018 года начался автоматический обмен информацией между российскими и зарубежными налоговыми органами в соответствии с Многосторонним соглашением компетентных органов об автоматическом обмене финансовой информацией (MCAA) от 29 октября 2014 года. Это означает, что российские налоговые органы будут в автоматическом режиме передавать информацию о счетах зарубежных пассивных компаний и их контролирующих лицах в страны их резидентства, а главное — получать аналогичную информацию от зарубежных налоговых органов, присоединившихся к соглашению.

С какими странами будет происходить обмен

По состоянию на июль 2018 года к автоматическому обмену присоединились 90 государств. Из них готовность передавать информацию в Россию уже в сентябре 2018 года подтвердили 82 юрисдикции, в том числе:

— Швейцария — направит информацию за 2018 отчетный год к осени 2019 года:

— Бермуды, Британские Виргинские острова, Джерси, Ирландия, Кипр, Люксембург, Мальта, Нидерланды — эти юрисдикции заявили о готовности направлять информацию без указания на конкретные сроки.

Из России информация будет передаваться в 59 стран (по состоянию на июль). Первый такой обмен с ФНС РФ произойдет в текущем месяце.

Какая информация будет передаваться

Согласно соглашению об обмене, передаваться будут следующие сведения:

— информация о счете (номер счета, наименование и данные банка, где открыт счет);

— финансовая информация по состоянию за и на конец отчетного года (баланс счета, общая сумма процентов, поступивших на счет по вкладу, депозитарному счету; общая сумма дивидендов; купонного дохода по облигациям);

— для клиентов-физических лиц: код страны, ИНН, ФИО, дата рождения, адрес проживания;

— для клиентов-юридических лиц: код страны, ИНН, наименование, регистрационный адрес;

— данные о контролирующем лице пассивной компании и, если это контролирующее лицо — нерезидент, то еще и код страны, ИНН, ФИО, дата рождения, адрес проживания;

— поступления за отчетный период и остаток на счете на конец отчетного периода.

Обращаем внимание, что этот перечень является закрытым. Например, сведения об источнике происхождения денежных средств в нем отсутствуют, а значит, могут быть предоставлены только по дополнительному запросу.

В соответствии со Стандартом по автоматическому обмену информацией (CRS) будет передаваться информация о следующих счетах:

— о всех счетах физических лиц, независимо от суммы баланса счета;

— о существующих корпоративных счетах (счета компаний, трастов, партнерств и частных фондов), остаток по которым на 31 декабря соответствующего года не менее $250 000. Причем если клиент и (или) его контролирующее лицо является налоговым резидентом иностранного государства, то этот порог носит для банка рекомендательный характер (то есть информацию можно передавать и по счетам с суммой менее $250 000);

— обо всех новых корпоративных счетах, независимо от суммы.

Общий срок предоставления информации — до 31 мая года, следующего за отчетным.

Кроме того, до 31 июля 2018 года финансовым организациям нужно было отчитаться в ФНС России по ранее заключенным договорам с физическими лицами на сумму свыше $1 млн (эквивалент в другой валюте) и с с юридическими лицами — по договорам на сумму больше $250 000.

Информация будет передаваться организацией финансового рынка налоговому органу страны своего резидентства и оттуда направляться в зарубежный налоговый орган. К организациям финансового рынка относятся (ст. 142.2 НК РФ): кредитная организация, страховая компания, участник рынка ценных бумаг, управляющий по договору доверительного управления имуществом, негосударственный пенсионный фонд, акционерный инвестиционный фонд; управляющая компания инвестиционного фонда, паевого инвестиционного фонда или негосударственного пенсионного фонда.

Информация из банков

На сайте ФНС России автоматический обмен схематично представлен следующим образом:

Банки должны осуществить процедуры due diligence в отношении существующих и вновь открываемых счетов своих клиентов (физических и юридических лиц), а также определить, относится ли клиент к подотчетному лицу (являющемуся резидентом страны-участника соглашения), определить налоговое резидентство держателя счета. Информация будет анализироваться на основе данных, полученных банком при анкетировании клиента.

При этом российские налоговые органы будут получать информацию как по личным зарубежным счетам российских налоговых резидентов, так и по счетам зарубежных пассивных компаний, контролирующие лица которых — российские бенефициары (физические лица — налоговые резиденты РФ).

Если у физического лица — российского налогового резидента — есть зарубежная пассивная компания (не менее 50% дохода которой генерируется от пассивных доходов — процентов, дивидендов, роялти, арендных платежей), например на Кипре, то вся идентифицирующая информация и информация по счету будет направляться в автоматическом режиме в ФНС России.

Пример

Компания в Лихтенштейне контролируется налоговым резидентом России и имеет счет в банке Кипра. Все упомянутые страны присоединились к автоматическому обмену. Кипрский банк устанавливает:

— налоговое резидентство компании-клиента — Лихтенштейн (страна присоединилась к обмену);

— сумму остатка по счету в отношении ранее открытых счетов (от $250 000, то есть банк обязан подавать информацию);

— налоговое резидентство контролирующего лица пассивной компании-клиента — Россия (страна присоединилась к обмену).

Новая реальность

Таким образом, совсем скоро Россия будет передавать, а главное — получать информацию обо всех зарубежных счетах российских бенефициаров. При этом в части обмена информацией Россия скорее получающая, чем передающая сторона. Это позволит быстрее выявлять технические компании: сейчас налоговики могут получить нужные сведения у зарубежных коллег, но только по запросам. Автоматический обмен упростит и ускорит получение информации.

Полученные данные могут использоваться территориальными налоговыми органами на предмет контроля соблюдения требований валютного законодательства, правил о контролируемых иностранных компаниях (КИК), трансфертного ценообразования, требований о фактическом получателе дохода при применении льготных ставок по соглашениям об избежании двойного налогообложения (выявление фиктивных иностранных контрагентов, номинальных посредников).

Однако в отношении раскрытия бенефициаров роль автообмена нельзя преувеличивать: обычно досье на клиента составляется банком на основе данных, представленных самим клиентом. Предоставление клиентом достоверной информации о бенефициаре во многом зависит от механизмов, предусмотренных национальным законодательством страны: местонахождения банка, возложена ли на банк обязанность по выявлению бенефициаров и, главное, какие средства есть в арсенале у банка для ее исполнения.

Например, уже давно в анкете российского банка есть строка про бенефициара, но полученный от клиента ответ, как правило, недостоверный. У российских банков нет настолько широких полномочий по выявлению бенефициаров, как у налоговых органов, — в основном они руководствуются информацией, полученной от самого клиента (например, в случаях применения льготной ставки при выплате процентов в адрес иностранной компании). Конечно, банк может отказаться работать с юрлицом, которое не раскрывает сведения о бенефициаре, однако проблему достоверности таких сведений это все равно не решает.

12 мая 2016 года в Пекине руководитель Федеральной налоговой службы России Михаил Мишустин подписал декларацию к Берлинскому соглашению об автоматическом обмене информацией по финансовым счетам.

Это соглашение появилось в октябре 2014 года как механизм ускоренного согласования двусторонних договоренностей государствами, желающими вести такой обмен.

Оно было призвано решить проблемы действующего механизма обмена. И Конвенция (1988 года) о взаимной административной помощи по налоговым вопросам, и отдельные соглашения об избежании двойного налогообложения позволяют ФНС России (как и другим национальным налоговым службам) получать информацию только по запросу. Для запроса нужно обязательно указать установочные данные относительно субъекта проверки, что резко ограничивает объем получаемых данных.

После того как глава ФНС оформил присоединение России к соглашению, последовали официальные комментарии. Из них можно было сделать вывод, что с 2018 года Россия получит исчерпывающую информацию о россиянах, скрывающих свои активы за рубежом от всех стран — подписантов этой декларации (на тот момент без России их было 80, сейчас 81).

Но на самом деле не все так просто. На пути доступа к полному объему интересующей налоговиков информации уже сейчас стоит множество препятствий. Каких?

Что нужно, чтобы запустить автообмен

До момента согласования двусторонних договоренностей и введения в национальное законодательство соответствующих правил подписание декларации не налагает на страну-подписанта каких-либо обязательств.

Но на сегодняшний день порядок уведомления странами-подписантами секретариата ОЭСР еще даже не разработан.

Группа риска для автообмена

Принятый ОЭСР в 2014 году единый стандарт автоматического обмена информацией предполагает, что в автоматический обмен попадут только пассивные нефинансовые организации с контролирующими их лицами, а также нерезидентные держатели финансовых счетов. Что это значит?

Если говорить о типичных офшорных компаниях с Британских Виргинских островов, Сейшел, Каймановых островов, у которых нет обязанности уплачивать налог на корпорации, — они, конечно же, первые претенденты на попадание в автообмен по месту нахождения их банковских и других финансовых счетов.

А вот, например, кипрские, мальтийские, ирландские, сингапурские и даже гонконгские активные резидентные компании, которые являются обычными плательщиками корпоративного налога, такой участи избегут.

Затруднения исполнителей

Устанавливать и собирать информацию в отношении лиц, которые попадут в автообмен, будут именно банки и другие подотчетные финансовые организации, а не иностранные налоговые органы. О том, в какую страну должна пойти информация, банкам должны сообщить сами клиенты через механизм самосертификации.

Клиенты укажут своим банкам, в какой стране они являются налоговыми резидентами и уплачивают соответствующие налоги. Соответственно, в такие страны информация и должна пойти, если между государством нахождения банка и страной налогового резидентства такого лица согласован автоматический обмен.

Нюансов сбора информации настолько много, что на настоящий момент банки весьма нечетко понимают весь механизм и ожидают дальнейших разъяснений регуляторов.

Например, спорным моментом является ситуация, когда у всех акционеров компании размер участия не превышает 25%, а иным образом не представляется возможным определить контролирующее лицо. Тогда, по логике, им может быть признан единоличный исполнительный орган или его топ-менеджер.

Это не штраф, это изъятие собственности

До сих пор речь шла о бюрократических препонах, которые, как показывает практика, не всегда вовремя, но все же снимаются. Но есть и другие ограничения, которые могут оставить российских налоговиков без информации от целого ряда стран-подписантов.

Для иностранных государств, где находятся счета российских валютных резидентов, российские незаконные валютные операции не являются даже правонарушениями. И любое использование полученной информации для наложения штрафов в размере 100% сокрытой суммы (как это и предполагается нынешним российским законодательством) может быть признано необоснованным — с отказом в ведении автоматического обмена. Ведь изъятие частной собственности не в форме налогов будет прямо противоречить задачам автоматического обмена.

Основанием для таких решений может стать обширная практика Европейского суда по правам человека, которая подтверждает, что российские стопроцентные штрафы за незаконные валютные операции являются непропорциональным наказанием.

Кто может стать партнером России

Чтобы Россия начала получать информацию от желаемых иностранных партнеров, ей требуется представить список таких стран в ОЭСР. Автоматический обмен начнется, только если в соответствующих списках этих стран также окажется Россия.

Кстати, важно помнить, что эта договоренность по Берлинскому соглашению не является обязательством. Это лишь акт взаимности, действие которого может быть прекращено в любое время простым уведомлением другой стороны.

Налоговый департамент Минфина Кипра опубликовал на своей официальной интернет-странице перечень стран, с которыми намерен обмениваться финансовой информацией. В список Кипра вошла 81 юрисдикция, включая и Россию. То есть эта страна готова участвовать в обмене со всеми подписантами соглашения. Чего нельзя, например, сказать о Соединенном Королевстве Великобритании и Северной Ирландии, которое в своем перечне обозначило меньшее количество стран, и куда Россия не вошла.

Достаточно аккуратную позицию в отношении автоматического обмена заняла Швейцария. Она согласилась на ведение автоматического обмена с государствами — членами Европейского Союза на основании отдельного евросоглашения, а также с США по FATCA. Что же до остальных — это останется предметом публичных консультаций. Такие консультации могут тянуться годами.

Сингапур (как, кстати, и Швейцария) заявил, что начнет обмениваться информацией в автоматическом режиме, только если их партнер будет соответствовать двум обязательным критериям: во-первых, в стране будет обеспечиваться верховенство закона и, во-вторых, абсолютная конфиденциальность переданной информации. И мы считаем, что это только первые ласточки. Эти критерии, если полагаться на предыдущие оценки работы российских госорганов странами ОЭСР, сразу помещают Россию в рисковую зону. Важно напомнить, что ОЭСР приостановило вступление России в свои ряды.

Только после появления всех списков подписантов Берлинского соглашения на сайте ОЭСР можно будет окончательно сказать, кто и с кем намерен вести автоматический обмен и на каких основаниях. И есть серьезные основания предполагать, что для России этот перечень не будет полным.

Вопросы автоматического обмена налоговой информацией стали одной из самых актуальных тем российского и международного законодательства и требуют достаточно развернутой информированности от всех лиц, причастных к ведению бизнеса с использованием иностранных компаний, владению зарубежными активами и счетами в зарубежных банках.

То же самое — в управлении личным состоянием. Причем актуальность темы в обозримом будущем будет только возрастать.

Как известно, в настоящее время обмен налоговой информацией возможен на основании:

- Соглашений об избежании двойного налогообложения (у России заключено 81 соглашение, но ни с одним классическим офшором такого соглашения нет);

- Соглашений об обмене налоговой информацией (TIEA). На текущий момент указанных Соглашений у России также нет);

- многосторонней Конвенции ОЭСР о взаимной административной помощи по налоговым делам 1988 г. (в ред. Протокола 2010 г.). Конвенция вступила в силу для России с 1 июля 2015 года (с рядом оговорок, сделанных при ратификации).

На конец 2016 года в Конвенции ОЭСР не принимают участия ряд значимых офшорных юрисдикций: Багамские острова, Доминика, Маршалловы острова, Панама, Сент-Винсент и Гренадины, а также Объединенные Арабские Эмираты и Гонконг. Но уже вступила в силу для следующих оффшорных юрисдикций: Белиз, Британские Виргинские острова, Сейшельские острова, Каймановы острова, Гибралтар, Гернси, Джерси, Остров Мэн и другие, а также для таких стран, как Латвия, Мальта, Гибралтар, Великобритания, Дания, Ирландия, Нидерланды, Канада и др.

Конвенция предусматривает следующие три варианта обмена информацией:

- Обмен по запросу — хлопотный и малоэффективный. В будущем может сохраниться как дополнительный элемент автоматического обмена в обоснованных случаях.

- Спонтанный обмен — произвольный (по собственной инициативе). Не предусматривает системности и позволяет получать информацию лишь о возможном уклонении от налогообложения конкретного лица.

- Автоматический обмен, за которым будущее.

Однако, автоматический обмен информацией между Россией и иностранными государствами возможен лишь после присоединения России к Многостороннему соглашению компетентных органов (MCAA), предусмотренному Стандартом ОЭСР по автоматическому обмену финансовой информацией по налоговым делам. В мае 2016 года Россией было подписано указанное Многостороннее соглашение. На конец года его подписали более 100 государств и территорий. Первый автоматический обмен с участием России запланирован на сентябрь 2018 года. Но для того, чтобы Соглашение заработало для России реально, предстоит сделать следующее:

- К началу 2018г. в российское законодательство должны быть внесены требования, касающиеся порядка предоставления отчетности и идентификации клиентов, которые обеспечили бы функционирование Обмена в рамках GRS. С этой целью Минфин России подготовил законопроект о внесении соответствующих изменений в НК РФ и 06 сентября 2016г. опубликовал его для обсуждения на федеральном портале проектов нормативных правовых актов.

- Страны — участницы Соглашения должны подтвердить свое согласие на обмен информацией с Россией и заключить соответствующие двусторонние соглашения.

На основе указанных соглашений Россия должна представить в ОЭСР список стран, с которыми достигнута соответствующая договоренность, что должно подтверждаться с их стороны аналогичными списками. На данный момент у России по различным причинам нет таких соглашений.

Какие иностранные счета затронет автоматический обмен?

- счета физических лиц попадают в обмен в любых случаях,

- но информация о счетах иностранных организаций, подконтрольных российским бенефициарам, будет подлежать обмену только при определенных условиях.

- сама иностранная компания;

- бенефициарный владелец этой компании.

При этом следует иметь в виду, что порядок определения активных иностранных компаний, который установлен НК РФ (п. 3 ст. в отношении налогообложения КИК в России, существенно отличается от того, который применяется в Едином Стандарте.

Отнесение иностранной компании к тому или иному статусу по правилам автоматического обмена не зависит от места ее нахождения или регистрации (в том числе — в оффшорной юрисдикции).

Но, независимо от статуса контролируемой иностранной компании (активность/пассивность), контролирующим лицом которой является российский налоговый или валютный резидент РФ, сведения о нем не подпадут под автоматический обмен, если остаток на счету компании на конец года не превысит 250 000 дол. США.

В том случае, если баланс компании составляет не более 1 млн. дол. США, то при проверке компании и ее контролирующего лица обслуживающим Банком предусматривается смягченный режим проверки. Если же остаток на счете составит более 1 млн. дол. США, то является обязательной самосертификация контролирующих лиц. При этом специальная анкета подписывается также и бенефициарным владельцем.

Часто задаваемый вопрос. Если же иностранная компания является не КИК, а иностранной организацией с долей участия ниже установленного порога, или по иному признаку не признаваемой КИК, то об активности, пассивности, масштабах экономической деятельности, а также об автоматическом обмене налоговой информацией в целом — можно вообще забыть?

Ответ — нет, лучше помнить.

Также следует иметь в виду, что необходимость исполнения контролирующими лицами КИК обязанности по предоставлению в российский налоговый орган Уведомления о КИК (п. 2 ст. 25.14. НК РФ) не зависит от того, подпадают их счета под автоматический обмен или нет.

Кроме того, следует иметь в виду, что:

- Действующие в настоящее время способы получения необходимой налоговой и финансовой информации являются хлопотными и малоэффективными. Тем не менее, указанные способы в определенных случаях используются. Поэтому пренебрегать такой возможностью получения информации налоговыми органами — не рекомендуется.

- Внедрение автоматического обмена информацией в том или ином объеме в установленное время (сентябрь 2018г.) все равно состоится. Не исключено, что с некоторыми оговорками.

- Но это совсем не означает, что пользование зарубежными счетами станет малоцелесообразным. Без сомнения, — многое изменится, но зарубежные счета для определенных целей не потеряют своей привлекательности и в дальнейшем.

Консалтинговая группа ЮКТ с удовольствием ответит на любые вопросы, касающиеся данной темы, как в текущем периоде времени, так и в обозримом будущем.

Однако развивая международную торговлю или привлекая иностранного инвестора, обойтись только российскими юридическими лицами вряд ли получится.

Вместе с экспертами taxCoach рассмотрим краеугольные аспекты, которые необходимо иметь в виду, задумываясь об открытии или сохранении компаний в иностранных юрисдикциях:

- основания признания иностранной компании контролируемой и что за это бывает;

- последствия автоматического обмена информацией;

- и самое главное — когда какие налоги платить.

Основания признания иностранной компании контролируемой

Иностранные компании — нерезиденты России, акционерами и/или выгодоприобретателями которых являются резиденты РФ, признаются контролируемыми, если:

- доля участия резидента РФ составляет более 25 % либо совокупная доля в которой резидентов РФ более 50 %, а доля каждого из таких резидентов более 10 %;

- резиденты РФ хоть и не имеют доли участия, но осуществляют контроль над ней в своих интересах.

Наличие контроля резидента Российской Федерации определяется исходя из возможности оказывать влияние на принятие иностранной компанией решений о распределении прибыли после налогообложения не только в силу прямого и косвенного участия в компании, но и на основании:

- участия в договоре об управлении компанией;

- иных особенностей отношений между резидентом РФ и иностранной компанией (п. 7 ст. 25.13 НК РФ).

Например, когда физическое лицо прямо не участвует в иностранной компании, скрываясь за офшорными компаниями-акционерами, но является бенефициарным владельцем, конечным выгодоприобретателем иностранной компании и заключает с номинальными акционерами иностранной компании соглашение о доверии. В таком случае собственник бизнеса также может быть признан контролирующим лицом иностранной компании.

Траст в смысле НК РФ является иностранной структурой без образования юридического лица (ИСБОЮЛ). Такие структуры приравнены к контролируемым иностранным компаниям (п.2 ст.25.13 НК РФ).

Как избежать статуса контролируемой компании?

1. Избавиться от иностранной компании.

2. Избавиться от российского налогового резиденства.

Но признание компании контролируемой не тождественно необходимости уплаты за нее налогов в России!

Срываем маски

Наличие у российского гражданина подконтрольной иностранной компании накладывает ряд обязательств. Во-первых, это уведомление налогового органа в следующем порядке:

1) Однократное уведомление об участии в иностранной компании (учреждении иностранной структуры без образования юридического лица (ИСБОЮЛ)).

Уведомление об участии в иностранной организации подаетcя в срок не позднее трех месяцев с даты возникновения доли участия в такой иностранной организации п. 3 ст. 25.14 НК РФ.

Если это не сделано вовремя, уведомление может быть подано в любой момент. Штраф за нарушение срока относительно небольшой — 50 000 руб. в отношении каждой иностранной компании (структуры), взимаемый однократно (п. 2 ст. 129.6 НК РФ).

2) Ежегодное уведомление о наличии контролируемых иностранных компаний (КИК), ИСБОЮЛ. Если у налогового резидента РФ была КИК (ИСБОЮЛ) в 2019 году, то уведомление подается в 2021 году — не позднее 20 марта организацией и не позднее 30 апреля физическим лицом (ст. 25.14 НК РФ, п. 1.1. ст. 223 НК РФ, пп. 12 п. 4 ст. 271 НК РФ и письма Минфина России от 20.10.2015 г. № 03-03-06/60105). В аналогичном порядке подаются уведомления и за последующие года.

За непредоставление или представление уведомления, содержащего недостоверные сведения, штраф уже выше — 500 000 рублей (п. 1 ст. 129.6 НК РФ).

Дополнительно к уведомлению подается:

- финансовая отчетность КИК за тот финансовый год, по итогам которого резидент РФ подает уведомление (пп.1 п.5 ст. 25.15 НК РФ);

- аудиторское заключение по этой финансовой отчетности КИК, если аудит является обязательным в стране резидентства КИК или осуществляется добровольно (пп.2 п.5 ст. 25.15 НК РФ).

Документы должны быть переведены на русский язык.

Финансовая отчетность подается физическим лицом — вместе с уведомлением, организацией — вместе с декларацией по налогу на прибыль (срок предоставления которой — не позднее 28 марта).

За непредоставление этих документов предусмотрен такой же значительный штраф, как и за неподачу самого уведомления о КИК, — 500 000 рублей (п.1.1 ст. 126 НК РФ).

Налоговый орган также вправе в таком случае истребовать у резидента РФ эти документы, а резидент РФ обязан предоставить их в течение одного месяца с даты получения соответствующего требования (п.1, п.2 ст. 25.14-1 НК РФ).

Непредставление финансовой отчетности КИК и аудиторского заключения даже после требования налогового органа влечет взыскание еще одного штрафа, уже в размере 1 000 000 рублей (п. 1.1-1 ст. 126 НК РФ).

Таким образом, даже если прибыль КИК не облагается налогом в России, контролирующее лицо должно представить финансовую отчетность КИК, аудиторское заключение этой финансовой отчетности и любыми документами подтвердить, что прибыль КИК освобождается от налогообложения в России.

Как избежать обязанности по предоставлению этой информации?

1. Избавиться от контролируемой иностранной компании.

2. Перейти на уплату налога с фиксированной прибыли КИК.

Знакомимся: налог с фиксированной прибыли

Суть режима заключается в следующем:

- Ежегодно физическое лицо подает только уведомление о своих КИК (без финансовой отчётности, аудиторского заключения, без каких-либо дополнительных документов).

- При этом необходимо уплатить налог с фиксированной прибыли. С 2021 года фиксированная прибыль составляет 34 млн рублей за все КИК, т.е. НДФЛ к уплате с такой прибыли составит ~ 5 млн.руб.

- Применять данный режим налогоплательщик обязан непрерывно в течение минимум пяти лет или в течение минимум трех лет, если налогоплательщик перейдет на данный режим в 2021 году.

В течение указанных пяти или трех лет можно прекратить применять режим налогообложения фиксированной прибыли КИК только в ситуациях, когда налогоплательщик перестал быть контролирующим лицом в отношении всех своих КИК либо если размер фиксированной прибыли будет увеличен в законодательном порядке.

Уплата налога с фиксированной прибыли КИК:

- не освобождает контролирующее лицо от уплаты НДФЛ при последующем распределении дивидендов КИК;

- не зачитывается в счет этого НДФЛ при последующем распределении дивидендов КИК;

- не дает возможность зачесть в счет НДФЛ с дивидендов КИК налоги, уплаченные в стране регистрации КИК.

Чтобы стало совсем понятно, рассмотрим стандартный порядок уплаты налогов с прибыли КИК.

Лишь при определенных условиях (а не автоматически!) прибыль КИК подлежит налогообложению в РФ

Презюмируется, что прибыль КИК — это почти что доход бенефициара и с него нужно уплатить налог в России.

При этом налог, уплаченный самой иностранной компанией со своей прибыли на территории государства своего резидентства, подлежит вычету из налога, уплачиваемого бенефициаром с ее прибыли в России. То есть, суммарно налоговая нагрузка с нераспределенной прибыли КИК, учитываемой в доходах российского бенефициара — физического лица, составит 13-15 %.

Если такая прибыль уже была выплачена в форме дивидендов, то с этой суммы налог повторно не уплачивается. Справедливости ради законодатель предусмотрел, что если дивиденды будут выплачены после налогообложения прибыли КИК, например, в следующем году, то налога у физического лица с этой суммы также не будет.

Таким образом, прибыль КИК облагается у бенефициара однократно.

Однако, как мы отметили, не во всех случаях прибыль КИК подлежит налогообложению в РФ.

Прибыль контролируемой компании освобождается от налогообложения в Российской Федерации, если вы попадаете под одну из двух ситуаций.

1. Ваша КИК находится в государстве, с которым Российская Федерация подписала Соглашение об избежании двойного налогообложения и при этом эффективная ставка налогообложения прибыли по месту регистрации КИК выше 75 % средневзвешенной ставки налога на прибыль в РФ.

Это касается, в первую очередь, дивидендов (облагаются по налоговой ставке, применимой к дивидендам), а также прибыли КИК за вычетом распределяемых дивидендов и дивидендов, полученных КИК (далее — основные доходы).

2. КИК также избежит налогообложения в России, если является активной, активной холдинговой или активной субхолдинговой компанией.

Желающие подробнее узнать критерии активных холдинговых и активных субхолдинговых компаний могут заглянуть в пп.3-6 ст.25.13-1 НК РФ.

При этом требование о наличии Соглашения об избежании двойного налогообложения отсутствует. Это значит, что независимо от места регистрации, прибыль такой компании НЕ облагается у бенефициара.

Пример.

В Дании ставка по налогу на прибыль составляет 34 %, что в принципе выше российской ставки по налогу на прибыль организаций. Эффективная ставка налога на дивиденды в Дании составляет 10 %, что также больше 75 % средневзвешенной налоговой ставки налога на прибыль организаций в виде дивидендов в России (9,75 %). Таким образом, на любые доходы Датских компаний не распространяется порядок налогообложения, предусмотренный поправками о КИК.

На Кипре эффективная ставка по налогу на прибыль составляет 12,5 %. Поэтому прибыль контролируемой кипрской компании может быть освобождена от налогообложения в России только при условии, что компания ведет активную (например, торговую) деятельность.

Также действует лимит по размеру прибыли КИК, при соблюдении которого она не облагается в России.

Так, независимо от соблюдения перечисленных выше условий прибыль КИК не включается в налогооблагаемые доходы контролирующего лица — резидента РФ, если не превышает 10 млн.руб. (п.7 ст. 25.15 НК РФ).

Если в наличии несколько иностранных компаний, то лимиты по размеру прибыли определяются по каждой из них отдельно.

Что делать, если эти условия соблюдаются и прибыль КИК освобождается от налогообложения в России?

1. Подавать ежегодные уведомления о наличии КИК, финансовую отчетность КИК, аудиторское заключение и документы об основаниях освобождения ее прибыли в России.

2. Платить НДФЛ после фактического распределения дивидендов.

Определившись со стандартным порядком налогообложения прибыли КИК, вернемся к налогу с фиксированной прибыли. Когда он становится выгодным?

В каких случаях выгодно уплачивать налог с фиксированной прибыли КИК?

Главное преимущество применения режима уплаты налога с фиксированной прибыли КИК: Контролирующему лицу не надо представлять финансовую отчётность и аудиторское заключение по каждой из своих КИК, т.е. налицо экономия административных ресурсов.

Отсутствуют и риски получить штраф до 1,5 млн.руб. за непредоставление этих документов по каждой КИК.

Финансовая отчетность и аудиторское заключение по ней являются стандартными документами в большинстве иностранных государств, поэтому каждому бенефициару решать — сложно ли их предоставить.

Главный недостаток применения режима уплаты налога с фиксированной прибыли КИК: уплаченный налог с фиксированной прибыли нельзя зачесть при последующем распределении дивидендов в адрес физического лица, т.е. фактически будет происходить двойное налогообложение части прибыли, распределяемой в адрес физического лица.

А) Если вся прибыль КИК распределяется в виде дивидендов контролирующему лицу, то экономического смысла в уплате налога с фиксированной прибыли КИК нет.

Так, при условной прибыли с единственной КИК в 100 млн рублей сначала контролирующее лицо заплатит 5 млн рублей НДФЛ с фиксированной прибыли, а впоследствии заплатит еще 15 млн рублей НДФЛ при распределении фактической прибыли в виде дивидендов. В случае применения общего режима налогообложения прибыли КИК начисленный НДФЛ с прибыли КИК составит также ~ 15 млн, при этом его можно будет уменьшить на налог у источника, уплаченный в стране регистрации КИК.

Б) Если бенефициар планирует длительное время реинвестировать эту прибыль (как минимум 3 года или 5 лет — в зависимости от того, в течение какого времени обязан применять режим), а не распределять дивиденды, то можно задуматься об уплате налога с фиксированной прибыли КИК.

Так, при условной прибыли с единственного КИК в 100 млн рублей налогоплательщик заплатит ~ 5 млн. рублей НДФЛ при применении режима фиксированной прибыли. В случае применения общего режима налогообложения прибыли КИК начисленный НДФЛ составит ~ 15 млн.рублей, при этом его можно будет уменьшить на налог, уплаченный в стране регистрации КИК.

В) Если КИК ведет активную деятельность, то с ее прибыли по общим правилам налог в России не уплачивается. Поэтому фиксированный налог — это также лишь способ оградить компанию от внимания со стороны российский контролирующих органов. При последующем распределении дивидендов необходимо будет уплатить НДФЛ.

Д) Если КИК убыточна (убыточны), то убытки нельзя зачесть в период применения налога с фиксированной прибыли, но можно учесть в будущем, начиная с налогового периода, в котором налогоплательщик отказался от уплаты НДФЛ с фиксированной прибыли КИК. В то же время, для учета таких убытков все равно придется составлять финансовую отчетность, чтобы их подтвердить.

А причем тут автоматический обмен информации?

В век автоматизации уже не так сложно представить, что информация движется с огромной скоростью не только внутри страны, но и между финансовыми органами разных стран.

Уже запущен так называемый автоматический обмен информацией в соответствии со стандартами ОЭСР. Механизм следующий:

1. Иностранные банки и иные финансовые институты (депозитарные учреждения, брокеры, инвестиционные организации, страховые компании) собирают информацию об открытых у них финансовых счетах, (бенефициарными) владельцами которых являются налоговые резиденты России.

В перечень собираемой информации входит:

- имена, адреса, ИНН (бенефициарных) владельцев счетов;

- номер счета, наименование Банка;

- остаток или сумма денежных средств на счете (в том числе, выплат по договорам страхования) по состоянию на конец соответствующего календарного года или другого соответствующего отчетного периода, или если счет был закрыт в течение этого года (периода) на конец закрытия счета.

2. Иностранные банки и иные финансовые институты предоставляют сведения о финансовых счетах российских резидентов и подконтрольных им компаний своим налоговым органам. Затем налоговые органы обрабатывают полученную информацию и один раз в год загружают сведения в специальную базу данных, доступ к которой имеется у каждой договаривающейся страны.

Таким образом, основными субъектами, участвующими в автоматическом обмене информации являются банки, в которых открыты расчетные счета, а не налоговые органы. Поэтому при анализе того, подпадет ли компания под автоматический обмен информацией, важно учитывать не саму по себе страну регистрации, а банк, в котором открыты счета.

Какая информация не попадет в обмен?

Прежде всего, данные о банковских и иных финансовых счетах активных компаний. Решение о квалификации компании как активной принимает обслуживающий банк.

А также Информация о счетах иностранных компаний, сумма на которых не превышает 250 000 $ по состоянию на последний день любого последующего календарного года (п. А раздела 5 Стандартов).

Важно! Информация по счетам физических лиц будет раскрываться вне зависимости от суммы остатка на счете (п. 28 пп. 2 раздела 2 Стандартов).

Таким образом, помимо самостоятельного уведомления о наличии КИК, получить информацию контролирующие органы смогут:

- после проведения каких-либо оперативных мероприятий;

- путем межгосударственного обмена.

Важно! Критерии активной компании для целей налогообложения ее нераспределенной прибыли по упомянутым выше правилам НК РФ и для автоматического обмена информацией отличаются!

Держите руку на пульсе!

АКЦИЯ ПРОДЛЕНА

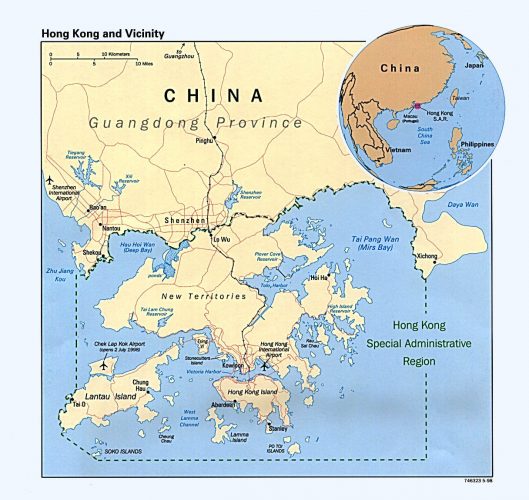

Обоюдное Соглашение, позволяющее избежать двойного налогообложения, между Гонконгом и Россией было подписано 18 января 2016 г. А также оно затрагивало предотвращение уклонения от уплаты налогов.

На кого распространяется

Физические и юридические лица, на которых распространяется вышеупомянутое Соглашение, определяются ст. 4-й документа:

- Граждан Специального Административного Района (САР) Гонконг.

- Граждан РФ, пребывающих в Гонконге больше 180 суток за один налоговый год либо 300 суток за последние два налоговых года.

- Юридических лиц, поставленных на учёт в госорганах САР, или тех, управление которыми осуществляется из Гонконга.

Полезно знать! Юридическое лицо, являющееся резидентом двух стран, признается налогоплательщиком той, в которой расположено место фактического управления.

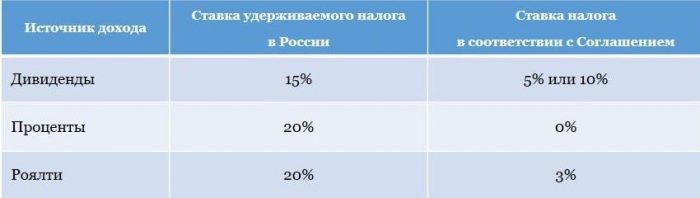

На какие налоги действует Соглашение

Перечень налогов, попадающих под условия Соглашения, приводится в ст. 2-й. Из него следует, что к ним относятся все платежи, исчисляющиеся от всего размера прибыли, либо отдельного элемента дохода, с учётом налогов на отчуждение имущества. В частности, к ним относятся такие категории (в зависимости от территориальной применимости):

- Относительно Гонконга:

- Налог на доход.

- Налог с заработной платы.

- Имущественный налог.

- Относительно России:

Различие ставок налога

Важно! Утверждённые условия распространяются на все разновидности налогов, относящихся к данным группам, которые могут быть введены на территории каждой из сторон Соглашения в период его действия.

Налоги на предпринимательскую деятельность

Условия, касающиеся данной ситуации, прописаны в ст. 7-й Соглашения об избежании двойного налогообложения в Гонконге. Подлежит уплате только доход, полученный на территории САР. Это является основным отличием от российской системы, где предприятие обязано платить с общемировой прибыли.

Подробнее об особенностях жизни в Гонконге можно прочитать пройдя по данной ссылке.

В зависимости от структурности гонконгского предприятия и конкретных характеристик может быть организовано такое юридическое лицо, которое будет получать так называемый офшорный доход, не подлежащий налогообложению. В противном случае может применяться — оншорный, подлежащий уплате.

Следуя комментариям пресс-секретаря налоговой инспекции, физическое или юридическое лицо обязано оплачивать налог на прибыль в Гонконге, если ведётся торговля, предпринимательство или иная профессиональная деятельность. Причем она должна приносить доход, получаемый в пределах САР.

Освобождение от уплаты налогов

Исходя из судебной практики, можно попытаться выстроить тенденцию, по которой предприятие может не платить налоги в Гонконге. Суть его такова:

- Предприятие не имеет офисов на территории САР.

- Предприятие не имеет сотрудников на территории САР.

- Контроль и менеджмент находится в России.

- Заключение сделок осуществляется за пределами Гонконга.

- Бизнес-партнёры (клиенты, поставщики) находятся за пределами Гонконга.

- Происхождение и реализация продукции не связана с Гонконгом.

Соблюдение данных принципов позволяет утверждать, что доход предприятия получен за пределами, таким образом, налогообложению не подлежит.

Полезно знать! В большинстве случаев доказывать презумпцию невиновности предприятию приходится в суде.

Обзор иных систем налогообложения

Исходя из внесённых Соглашением корректировок, налогообложение Гонконга претерпело существенные изменения. Это затронуло большинство сфер деятельности, отличающихся доходностью в 2022 году.

Морские и воздушные суда, перевозки

- От международных перевозок (пассажирских и грузовых).

- От аренды судна без экипажа (для осуществления международных рейсов).

- От продажи билетов и услуг, затрагивающих эксплуатацию судна в вышеупомянутых целях.

Доходы от продажи имущества

Продажа, дарение или иной способ отчуждения движимого и недвижимого имущества предприятия либо физического лица вправе облагаться налогом в одной и в другой стране Соглашения. Однако это условие затрагивает не все сферы, в частности:

- Налог с отчуждения морского либо воздушного судна, использующегося в международных перевозках, а также имущества, применяющегося для их обеспечения, подлежит обложению только в стране регистрации предприятия.

- Прибыль, полученная с реализации акций, обращающихся на бирже, утверждённой сторонами, половина или более из которых касается объектов недвижимости.

Возможность оплатить налог в России или Гонконге на выбор предусмотрена:

- С реализации или иного способа отчуждения объектов недвижимости.

- С продажи или иного способа отчуждения движимых ценностей, касающихся единой базы, принадлежащей резиденту одной страны и занимающегося предпринимательской деятельностью — в другой.

Возможность выбора страны, в которой будет произведена уплата налога, существует только в отношении отчуждения недвижимости или движимого имущества, не относящегося к водному или воздушному транспорту и всему, что с ним связано.

Подоходный налог

Подоходным налогом в Гонконге облагаются все работники, не соответствующие определённой категории. Определяется это несколькими факторами:

- Договор заключён, согласован и исполнен вне пределов Гонконга.

- Юридическое лицо поставлено на учёт за пределами САР.

- Заработную плату работник получает за пределами Гонконга.

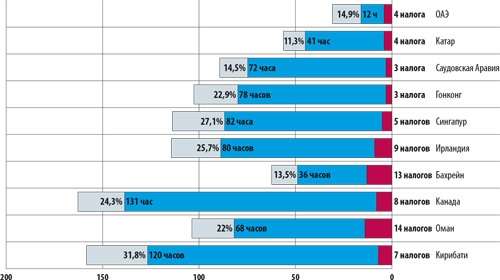

10 самых благоприятных налоговых систем мира

Если одно из условий не соблюдается, работник должен подать декларацию о доходах. Это требование является обязательным даже в том случае, когда последний трудоустроен на предприятии, расположенном за пределами САР, но приезжает в Гонконг для работы. В этой ситуации подаются сведения о доходе, полученном во время пребывания в Гонконге. Остальной заработок указывать нет необходимости.

Полезно знать. Налоговый год в специальном автономном районе начинается 1 апреля, заканчивается 31 марта.

Ставки подоходного налога

Система гонконгского налогообложения в 2022 году отличается от российской тем, что здесь действует прогрессивная шкала, то есть сумма уплаты увеличивается пропорционально размеру заработка гражданина. При этом следует учитывать, что в зависимости от источника дохода способ его декларирования и обложения может меняться.

Например, если резидент зарабатывает от сдачи в аренду недвижимости, расположенной на территории Гонконга, он обязан заполнять налоговую декларацию.

Самые востребованные налоговые ставки для резидентов приведены в таблице.

| Величина налогооблагаемого дохода, гонконгских долларов | Фиксированный процент подоходного налога |

| Менее 45 000 | 2 |

| От 45 001 до 90 000 | 7 |

| От 90 001 до 135 000 | 12 |

| Более 135 001 | 17 |

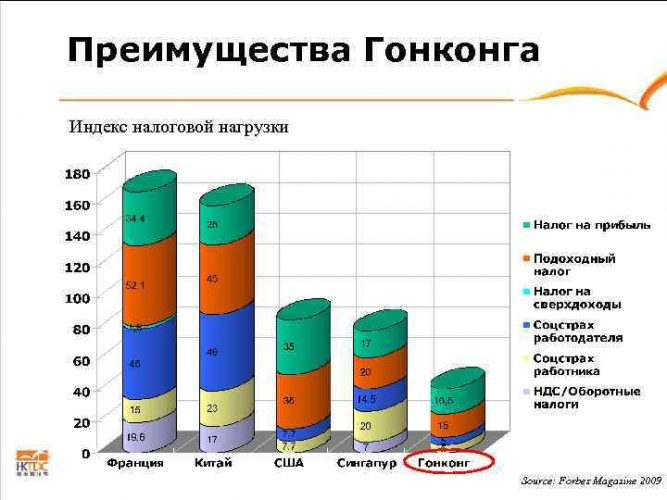

Преимущества налоговой системы и Соглашения

Если начать анализ с системы в целом, то даже до принятия Соглашения преимущества гонконгской стороны были очевидны. Заключались они в таких характеристиках:

- Большое количество льгот и вычетов, позволяющих назвать систему лояльной.

- Низкая величина налога на доходность для всех предприятий.

- Использование территориального принципа налогообложения, то есть уплате подлежат только те доходы, источником которых является объект, расположенный на территории САР.

- Первоначальный льготный период. Возможность предоставления первых отчётов только по истечении 1,5 года с момента регистрации юридического лица.

Внедрение вышеупомянутого Соглашения позволяет гарантировать налоговую свободу для иных источников дохода граждан и юридических лиц. Кроме этого, оно освобождает резидента той или иной страны от вторичной уплаты налогов, дублирующихся из-за законодательных проблем.

Кстати, такая система избежания двойного налогообложения действует в США и ряде других государств, признающих двойное гражданство. Причём во многих из них аналогичный принцип работает уже длительное время. (Статью об избежании двойного налогообложения в Германии можно почитать пройдя по данной ссылке.)

Читайте также: