Рейтинг легкости уплаты налогов

Обновлено: 18.05.2024

Покупать акции, облигации и другие ценные бумаги можно не только через российских, но и через зарубежных брокеров. Марина Дмитриченко, автор блога @mod.finance в Инстаграм, разобрала преимущества и недостатки каждого из этих способов инвестирования.

Чтобы покупать акции и облигации на бирже, нужно открыть брокерский счёт. Россияне могут это сделать как у российского брокера, так и у зарубежного. В первом случае нужно просто заключить договор, потребуется только паспорт. Брокерами могут быть и сами банки, тогда их клиенты могут открыть счёт прямо в своём мобильном приложении. Если речь об иностранной компании, то процесс немного сложнее. Нужно подать заявку на сайте компании и заполнить анкету, приложив сканы:

удостоверения личности (как правило, загранпаспорта) ;

подтверждения адреса проживания (например, квитанции ЖКХ с указанием вашего адреса, договора аренды и т. д. ).

Могут потребоваться и другие данные и документы. Подробнее о том, как открыть счёт у иностранного брокера и пополнить его, можно прочитать тут . Среди самых популярных у россиян зарубежных брокеров можно выделить Interactive Brokers, EXANTE и Saxobank, у которых есть поддержка на русском языке.

Что даёт счёт у российских брокеров

Российские брокеры позволяют покупать ценные бумаги на Московской и Санкт-Петербургской биржах. Здесь неквалифицированный инвестор может приобрести акции российских компаний, облигации, биржевые ПИФы и ETF (биржевые фонды, таких уже более 50 ) и акции иностранных компаний (на Московской бирже доступны 55 таких акций, на Питерской — почти 1800 ). Этих инструментов достаточно, чтобы составить диверсифицированный портфель. Но если вы захотите попробовать какие-то необычные продукты, например, инвестировать в ETF на роботов , то не сможете этого сделать.

Плюсы инвестиций через российских брокеров:

➕ Низкий порог входа. У многих брокеров нет ограничения на минимальную сумму, можно открыть даже пустой счёт.

➕ Лёгкость открытия счёта. Большая часть брокеров позволяют открыть счёт дистанционно с помощью Госуслуг. Брокеры-банки открывают счёт онлайн через личный кабинет, если вы уже клиент банка. В крайнем случае всегда можно прийти в офис — для открытия счёта достаточно паспорта.

➕ Простота работы . Русскоязычная поддержка, удобные мобильные приложения, торговый терминал Quik, с которым довольно просто разобраться.

➕ Низкие комиссии за обслуживание . Многие брокеры не берут ежемесячных комиссий, только процент со сделки (~0,05–0,3%).

➕ Ценовая доступность активов . Купить облигации можно от 1 тысячи ₽. Акции — от нескольких сотен ₽. Есть даже фонды ETF, доступные от 1 ₽, например FXWO — фонд, в который входят акции из 7 стран . На 10 тысяч ₽ уже можно составить более-менее сбалансированный портфель.

➕ Простота уплаты налога . В большинстве случаев брокер будет являться налоговым агентом, то есть будет за вас рассчитывать и удерживать налог.

➕ Налоговые льготы . Для налоговых резидентов РФ доступны вычеты по ИИС, а также инвестиционный вычет по сроку владения ( для торгующихся на биржах ценных бумаг, которые находились в собственности инвестора более трёх лет).

➕ Наличие зарубежных активов . Любому инвестору доступны акции зарубежных компаний на Московской и Санкт-Петербургской биржах, ETF и БПИФы (биржевые ПИФы) на американский рынок, фонды на некоторые другие страны.

Минусы инвестиций через российских брокеров:

➖ Отсутствие страховки . Брокерские счета в России не застрахованы, есть риск потери денежных средств (хоть и минимальный) в случае мошенничества или банкротства брокера.

➖ Ограниченный выбор инструментов и классов активов . Инвестору доступны вложения в ценные бумаги небольшого числа стран. Нет фондов акций малой или, наоборот, большой капитализации, акций роста и стоимости, дивидендных фишек, отдельных видов облигаций, REIT (фондов недвижимости) и других.

➖ Высокие комиссии управляющих компаний . Из-за небольших объёмов активов под управлением комиссии ETF и БПИФов составляют около 1%.

Что даёт счёт у зарубежных брокеров

Плюсы инвестиций через зарубежных брокеров:

➕ Страховка счетов и сохранности капитала . Например, в США брокерские счета застрахованы на сумму $500 тысяч.

➕ Высокий уровень зарегулированности отрасли . У брокеров и других профессиональных участников рынка меньше возможностей нанести ущерб клиенту — к примеру, сложнее реализовать мошеннические схемы.

➕ Большой выбор активов и инструментов . Есть долевые и долговые инструменты разных стран, а также ETF на любые активы, какие только можно вообразить.

➕ Низкие комиссии управляющих компаний . В среднем комиссии индексных фондов составляют около 0,2%, у отдельных фондов — ещё ниже. Например, TER фонда Vanguard на индекс S&P 500 — всего 0,03%.

Минусы инвестиций через зарубежных брокеров:

➖ Высокий порог входа . Либо прямые ограничения на минимальную сумму для открытия счёта, либо высокие ежемесячные комиссии, из-за которых нецелесообразно инвестировать менее $5 – 10 тысяч.

➖ Сложнее открыть счёт. Далеко не все брокеры в принципе готовы работать с гражданами России. При дистанционном открытии требуется подготовить довольно большой пакет документов.

➖ Сложнее работать . Торговые платформы за рубежом — менее понятные. Далеко не у всех есть инструкции на русском языке и русскоязычная поддержка. Иногда возникают сложности с переводом денег: может понадобиться общаться с валютным контролем банка и предоставлять различные документы, подтверждающие доход или цель перевода.

➖ Сложнее уплата налогов . При работе через зарубежных брокеров нужно самостоятельно рассчитывать и уплачивать налог: собирать документы, переводить их и нотариально заверять, заполнять декларацию.

➖ Нет налоговых льгот . Можно разве что сальдировать убытки с прибылью по другим брокерским счетам или переносить убытки на будущие периоды.

Как платить налоги с дивидендов по американским акциям

1. Полученный доход необходимо задекларировать

2. С полученного дохода требуется самостоятельно рассчитать и уплатить налог

Налоговые резиденты РФ платят налог с дивидендов по ставке 13%. С рядом стран, в том числе США, у России заключено соглашение об избежании двойного налогообложения. Это означает, что если налог был удержан в другой стране, его можно зачесть и за счёт этого уменьшить сумму, которую нужно уплатить в РФ.

3. Для уменьшения ставки налога, удерживаемого в США, нужно подписать форму W-8BEN

Если вы подпишете форму W-8BEN, в которой подтверждаете свое российское резидентство, США с вас будет удерживать налог с дивидендов по ставке 10%. Сумму удержанного налога можно зачесть и доплатить в РФ только оставшиеся 3%. Форма W-8BEN действует 3 года, после этого её нужно подписывать заново. Если форма W-8BEN не подписана, то в США с дивидендов удержат 30%.

Есть исключения, которые не зависят от W-8BEN:

✔ С дивидендов от REIT в США будет удерживаться налог по ставке 30%.

✔ С дивидендов LP/MLP (Limited Partnership/Master Limited Partnership) — по ставке 37%.

Сводная информация о начисленных дивидендах и размере удержанного в США налога отображается в форме 1042-S, её можно запросить у брокера по итогам налогового периода. Также вам понадобится брокерский отчёт для детализированной информации по выплатам. Налог рассчитывается в рублях, для этого сумма дохода переводится в рубли по курсу ЦБ на дату получения дохода.

Что выбрать

Ответ на этот вопрос каждый инвестор должен найти для себя сам.

На мой взгляд, есть смысл открывать счёт через зарубежного брокера, когда у вас появляется достаточная сумма для инвестиций. При этом какие-то ценные бумаги можно продолжать покупать через российских брокеров — это даёт дополнительную диверсификацию и позволяет по максимуму использовать доступные налоговые льготы .

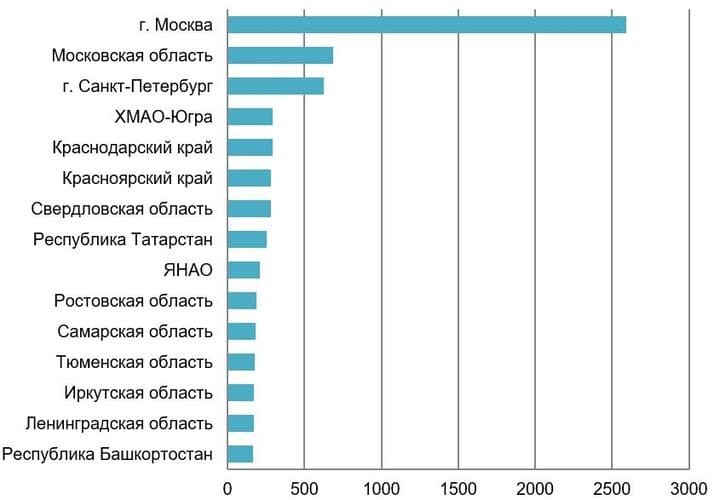

Самые крупные налоговые доходы приходятся на Москву, Московскую область и Санкт-Петербург. Затем по итогам 2020 г. идут ХМАО-Югра и Краснодарский край.

Топ-15 субъектов РФ по размеру налоговых и неналоговых доходов за 2020 г., млрд руб.

О налоговых поступлениях Москвы мы уже говорили, а в этой статье остановимся на других крупных налогоплательщиках — Московской области, Санкт-Петербурге и Краснодарском крае.

Московская область

По данным ФНС России , в 2020 г. Московская область перечислила в федеральный бюджет 325,2 млрд руб. Общий размер налоговых доходов консолидированного бюджета по итогам прошлого года составил 683,3 млрд руб.

В структуре налоговых доходов Московской области на долю НДФЛ приходится около 43%, налог на прибыль организаций составляет 26,4%, прочие налоги и сборы — 13,1%. НДФЛ поступает в региональный бюджет, а налог на прибыль организации частично в федеральный и региональный бюджеты.

Структура налоговых доходов Московской области, %

В отраслевой структуре налоговых поступлений Московской области преобладают следующие секторы экономики: торговля и ремонт автотранспорта (около 20%), обрабатывающие производства (более 14%) и операции с недвижимостью (около 10%).

Отраслевая структура налоговых доходов Московской области, %

Также в 2020 г. одними из крупнейших налогоплательщиков в Московской области стали следующие предприятия.

Санкт-Петербург

По данным Правительства Санкт-Петербурга , по итогам 2020 г. более 61% налогов от общей суммы поступлений были перечислены в федеральный бюджет. Вклад налоговых доходов Санкт-Петербурга составляет около 8%.

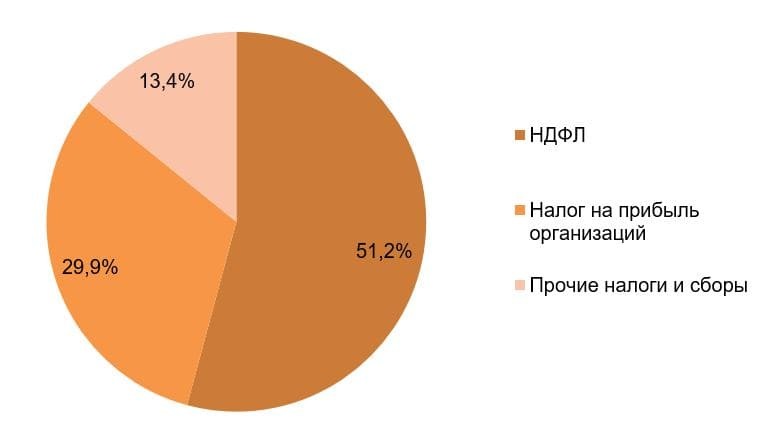

В структуре налоговых доходов города бо́льшую половину составляет НДФЛ, налог на прибыль организаций — около 30%, прочие налоги — 13,4%.

Структура налоговых доходов Санкт-Петербурга, %

В 2020 г. в структуре налоговых доходов Санкт-Петербурга преобладают организации, которые осуществляют деятельность в сфере торговли (около 19%), обрабатывающем производстве (около 17%) и в сегменте науки и консалтинга (10,3%).

Отраслевая структура налоговых доходов Санкт-Петербурга, %

Краснодарский край

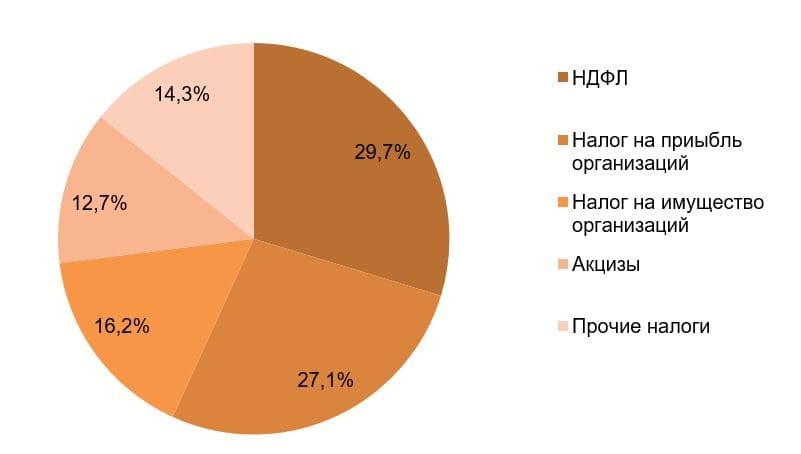

По данным Министерства финансов Краснодарского края , в 2020 г. в структуре налоговых доходов преобладает НДФЛ и налог на прибыль организаций.

Структура налоговых доходов Краснодарского края, %

В структуре поступлений налоговых доходов в бюджетную систему России по отраслям в Краснодарском крае преобладает сфера торговли (20,3%), обрабатывающие производства (18,3%), а также транспортировка и хранение (10,7%).

Отраслевая структура налоговых доходов Краснодарского края, %

Какие отрасли в регионах платят больше всего налогов?

Благосостояние субъекта определяет наличие на его территории крупнейших системообразующих предприятий, которые дают самую большую прибыль, рабочие места и перечисляют самые большие суммы налогов в бюджет.

В Московской области, Санкт-Петербурге и Краснодарском крае самыми прибыльными отраслями, которые платят больше всего налогов, является торговля, фармацевтика, нефтегазовая отрасль и обрабатывающие производства.

Читайте также: