Расходы на переезд ндфл

Обновлено: 19.05.2024

Куда обратиться

Чтобы получить компенсацию, пенсионеру необходимо после осуществления переезда лично (либо через законного или уполномоченного представителя) обратиться с соответствующим заявлением и пакетом документов в территориальный орган ПФР по новому месту жительства, в котором находится его выплатное дело. Также подать заявление можно через многофункциональный центр предоставления государственных и муниципальных услуг или в форме электронного документа через Единый портал государственных и муниципальных услуг(функций) и официальный сайт ПФР.

Какие документы представить

В соответствии с Правилами компенсации расходов, связанных с переездом из районов Крайнего Севера и приравненных к ним местностей, лицам, являющимся получателями страховых пенсий и (или) пенсий по государственному пенсионному обеспечению, и членам их семей, утвержденных постановлением Правительства от 11.12.2014 № 1351 (далее – Правила компенсации) при обращении в территориальный орган ПФР необходимо представить следующие документы:

а) заявление о компенсации;

б) документы, удостоверяющие личность пенсионера, личность переехавших вместе с ним на новое место жительства членов семьи пенсионера, находящихся на иждивении пенсионера (далее – члены семьи пенсионера), а также позволяющие установить возраст указанных лиц;

в) документы, подтверждающие снятие пенсионера и переехавших вместе с ним на новое место жительства членов семьи пенсионера с регистрационного учета по прежнему месту жительства в районах Крайнего Севера или приравненных к ним местностях и их регистрацию по новому месту жительства;

г) пенсионное удостоверение;

д) документы, подтверждающие регистрацию пенсионера и переехавших вместе с ним членов семьи пенсионера (при наличии) в системе индивидуального (персонифицированного) учета;

е) документы, подтверждающие прекращение пенсионером трудовой деятельности;

ж) документы, удостоверяющие:

- брачные (родственные) отношения пенсионера с членами семьи пенсионера;

- факт усыновления (удочерения), установления опеки или попечительства пенсионера над членами семьи пенсионера;

з) документы, подтверждающие:

- признание члена семьи пенсионера старше 18 лет инвалидом до достижения возраста 18 лет;

- отсутствие у находящихся на иждивении пенсионера братьев, сестер и внуков трудоспособных родителей;

и) документы, удостоверяющие личность и подтверждающие полномочия представителя пенсионера.

Помимо этого, необходимо приложить документы, подтверждающие, что:

а) пенсионеру по последнему месту работы в организации, расположенной в районах Крайнего Севера и приравненных к ним местностях, и членам семьи пенсионера не производилась компенсация за счет средств работодателя в указанный в заявлении о компенсации срок, определенный датами выезда и приезда;

б) член семьи пенсионера старше 18 лет проходит обучение по очной форме по основным образовательным программам в организациях, осуществляющих образовательную деятельность (до окончания им такого обучения, но не дольше чем до достижения возраста 23 лет);

в) члены семьи пенсионера, переехавшие вместе с ним на новое место жительства, находятся на иждивении пенсионера;

г) пенсионер и члены семьи пенсионера осуществили проезд из районов Крайнего Севера и приравненных к ним местностей к новому месту жительства и пенсионером фактически произведены расходы на оплату стоимости проезда (проездные документы, посадочные талоны, иные документы, выданные в соответствии с законодательством Российской Федерации транспортными организациями независимо от их организационно-правовой формы);

д) пенсионер и члены семьи пенсионера осуществили проезд более высокой категории стоимости (справка или иной документ, подтверждающие стоимость и категорию проезда по соответствующему маршруту на дату осуществления проезда в размерах, установленных подпунктом "а" пункта 3 Правил компенсации, выданные транспортными организациями или их агентами в установленном порядке);

е) пенсионер и члены семьи пенсионера осуществили проезд к новому месту жительства и провоз багажа личным транспортом и пенсионером фактически произведены расходы на оплату стоимости указанного проезда (правоустанавливающие документы на транспортное средство, чеки автозаправочных станций на оплату топлива);

ж) пенсионер и члены семьи пенсионера осуществили провоз багажа к новому месту жительства и пенсионером фактически произведены расходы на оплату услуг по провозу багажа, включая услуги по погрузке и выгрузке багажа (багажная, грузобагажная квитанция, грузовая накладная, заявка на перевозку грузов с отметкой об их принятии, коносамент, кассовый чек, подтверждающий оплату провоза багажа, контейнеров, почтовых посылок, и другие документы, содержащие сведения о весе (массе) и стоимости провоза багажа, выданные организациями, осуществившими его перевозку);

з) фактически произведенные пенсионером расходы на оплату стоимости провоза багажа пенсионера и членов семьи пенсионера превышают размеры, установленные подпунктом "б" пункта 3 Правил компенсации (справка или иной документ, подтверждающие стоимость провоза багажа по соответствующему маршруту в указанных пределах, выданные транспортными организациями в установленном порядке);

и) представитель пенсионера наделен соответствующими полномочиями.

Бланк заявления о компенсации расходов, связанных с переездом из районов Крайнего Севера и приравненных к ним местностей, лицам, являющимся получателями страховых пенсий и (или) пенсий по государственному пенсионному обеспечению, и членам их семей

Размеры компенсации

Компенсация производится в размере:

б) фактически произведенных расходов на оплату стоимости провоза багажа пенсионера и членов семьи пенсионера весом не более 1 тонны на пенсионера и каждого выезжающего вместе с ним члена семьи пенсионера, но не более 5 тонн на семью железнодорожным, внутренним водным, морским, автомобильным транспортом (за исключением такси), но не выше установленных тарифов на перевозку багажа железнодорожным транспортом.

При отсутствии в населенном пункте по прежнему месту жительства пенсионера в районах Крайнего Севера или приравненных к ним местностях либо на отдельных участках маршрута следования к новому месту жительства железнодорожного, внутреннего водного, морского, автомобильного (за исключением такси) транспорта пенсионеру и членам семьи пенсионера возмещаются в размере 100 процентов фактически произведенные расходы на провоз багажа иными транспортными средствами, в том числе воздушным транспортом, до ближайшей к прежнему месту жительства железнодорожной станции или до ближайшего морского либо речного порта, открытого для навигации в это время.

Компенсация расходов на оплату стоимости проезда пенсионера и членов семьи пенсионера и стоимости провоза багажа личным автомобильным транспортом производится в размере фактически произведенных расходов на оплату стоимости израсходованного топлива, подтвержденных кассовыми чеками автозаправочных станций, но не выше стоимости, рассчитанной на основе базовых норм расхода топлива для автомобилей общего назначения, установленных Министерством транспорта Российской Федерации для соответствующих транспортных средств, и протяженности кратчайшего маршрута следования к новому месту жительства.

Сроки выплаты компенсации

В течение 30 календарных дней, следующих за днем регистрации заявления, территориальный орган ПФР рассматривает заявление о компенсации и документы (копии документов) и принимает решение о выплате или об отказе в выплате компенсации. В случае принятия положительного решения выплата компенсации производится в течение 30 рабочих дней со дня принятия решения о выплате компенсации путем перечисления денежных средств на счет пенсионера в кредитной организации, указанный им в заявлении о компенсации.

Стоимость переезда и подъемные, выплачиваемые работнику, не облагаются НДФЛ

Письмо Минфина от 18.11.2014 N 03-04-06/58173

В соответствии со ст. 169 ТК РФ при переезде работника по предварительной договоренности с работодателем на работу в другую местность работодатель обязан возместить работнику

- Расходы по переезду работника, членов его семьи и провозу имущества (за исключением случаев, когда работодатель предоставляет работнику соответствующие средства передвижения)

- Расходы по обустройству на новом месте жительства

Порядок и размеры возмещения расходов при переезде на работу в другую местность работникам коммерческих организаций определяются коллективным договором или локальным нормативным актом либо по соглашению сторон трудового договора.

С работником компании при переводе на работу в другую местность было заключено соглашение сторон к трудовому договору, в котором была установлена фиксированная сумма компенсации по возмещению его расходов по переезду и обустройству на новом месте жительства. В соответствии с п.3 ст.217 НК РФ вышеуказанные затраты не облагаются НДФЛ и учитываются согласно п.п.5 п.1 ст.264 в составе прочих расходов при условии соответствия данных расходов п.1 ст.252 НК РФ или в составе расходов на оплату труда по п.25, ст.255 НК РФ.

Просим пояснить, является ли соглашение сторон к трудовому договору сотрудника, подписанное и работодателем, и сотрудником

- Основанием для освобождения от обложения НДФЛ вышеуказанных сумм компенсации

- Первичным документом, позволяющим определить данные затраты, как документально подтвержденные (в целях п.1 ст.252 НК РФ)

- Основанием для применения п.5 ст.255 НК РФ и учета данных затрат в составе расходов на оплату труда

1. НДФЛ

Согласно абз. 11 п. 3 ст. 217 Кодекса не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей (в том числе переезд на работу в другую местность). Ст. 169 ТК РФ определено, что при переезде работника по предварительной договоренности с работодателем на работу в другую местность работодатель обязан возместить работнику расходы по переезду работника, членов его семьи и провозу имущества, а также расходы по обустройству на новом месте жительства.

Порядок и размеры возмещения расходов при переезде на работу в другую местность работникам работодателей, не относящихся к бюджетной сфере, определяются коллективным договором или локальным нормативным актом либо по соглашению сторон трудового договора.

Таким образом, при переезде работника на работу в другую местность не подлежат обложению НДФЛ на основании абз. 11 п. 3 ст. 217 Кодекса суммы возмещения расходов по обустройству на новом месте жительства в пределах размеров, установленных дополнительным соглашением к трудовому договору, являющимся неотъемлемой частью трудового договора, при наличии соответствующих подтверждающих документов.

Также на основании данной нормы освобождается от налогообложения стоимость проезда работника и членов его семьи и провоза багажа, возмещаемая работодателем на основании проездных билетов и иных документов, подтверждающих указанные расходы.

2. Налог на прибыль организаций

В соответствии с п. 1 ст. 252 Кодекса налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 Кодекса). Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, - убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Согласно пп. 5 п. 1 ст. 264 Кодекса к прочим расходам, связанным с производством и реализацией, относятся суммы выплаченных подъемных в пределах норм, установленных в соответствии с законодательством РФ.

При этом, принимая во внимание, что для организаций, не финансируемых за счет средств федерального бюджета, нормы подъемных законодательством РФ не установлены, указанные затраты могут быть учтены в пределах размеров, определенных сторонами трудового договора.

Таким образом, суммы выплаченных подъемных работникам, связанных с их переездом на работу в другую местность, предусмотренные ст. 169 ТК РФ, для целей налогообложения прибыли организации могут быть учтены в составе прочих расходов, связанных с производством и реализацией, в пределах размеров, определенных сторонами трудового договора, и при условии соответствия данных расходов положениям п. 1 ст. 252 Кодекса.

Специалисты ААА-Инвест выполнят для Вас услуги заполнения декларации по форме 3-НДФЛ и помогут оптимизировать налогообложение.

Научим за 10 минут.

Так как размеры и порядок возмещения расходов законодательно не установлены, работодатель самостоятельно устанавливает их в трудовом/коллективном договоре или локальном нормативном акте. Рассмотрим виды компенсаций, которые полагаются сотруднику при переезде.

Расходы на переезд

Согласно Трудовому кодексу РФ, при переводе работника в структурное подразделение, расположенное в другом регионе, или переезде организации работодатель обязан возместить своим сотрудникам расходы на переезд.

Бывают и случаи, когда компания находит подходящего специалиста в другой местности и приглашает его на работу. В этом случае у компании возникает право, а не обязанность на возмещение данных расходов, так как трудовой договор, устанавливающий релокационные выплаты, не подписан. Тем не менее работодатель, заинтересованный в привлечении новой рабочей силы, чаще всего покрывает расходы будущего сотрудника.

Рассмотрим подробнее, какие затраты сотрудников считаются расходами на переезд, как и в каких размерах они возмещаются и налогообложение этих выплат.

Транспортные расходы возмещаются работодателем, если компания не предоставила сотруднику и его семье средство для передвижения. Для данных компенсационных выплат необходимо выполнение следующих условий:

- Переезд осуществляется в другую местность, т.е. иной населенный пункт.

- У компании заключена письменная договоренность с сотрудником о порядке и размерах возмещения расходов.

- Сотрудник предоставил документальное подтверждение фактически понесенных затрат. При отсутствии соглашения о возмещении расходов на переезд компенсацию необходимо выплатить в размере не выше стоимости проезда на железнодорожном, водном, воздушном или автомобильном транспорте с учетом соответствующей категорийности удобств (купейный вагон, бизнес- или экономический класс и т.п.).

Согласно разъяснениям Минфина, под расходами на обустройство понимаются суммы компенсационного характера, выплачиваемые работодателем при переезде работника в другую местность (подъемное пособие) в размерах, определенных сторонами трудового договора.

Налог на прибыль. Затраты компании по возмещению расходов сотрудника на переезд для выполнения своих служебных обязанностей могут быть учтены в составе прочих расходов в пределах размеров, определенных сторонами трудового договора в целях налогообложения прибыли.

Если компания решила компенсировать релокационные расходы сотруднику, с которой он еще не связан трудовыми отношениями, то такие расходы организации не учитываются в целях налогообложения.

НДФЛ и страховые взносы. В соответствии с п. 3 ст. 217 НК РФ компенсационные выплаты на переезд сотрудника и членов его семьи не облагается НДФЛ и страховыми взносами в размерах, установленных в трудовом договоре, коллективном договоре или локальном нормативном акте.

Расходы на съемное жилье

Сотрудник, переехавший в другую местность по работе, арендует жилье на свое имя и предоставляет компании договор с арендодателем и документы, подтверждающие факт оплаты аренды.

Суммы компенсаций, полученные сотрудником, являются доходом в натуральной форме и облагаются НДФЛ и страховыми взносами. Однако есть судебная практика, содержащая вывод о том, что компенсация жилья для иногороднего сотрудника, порядок и размеры выплаты которой зафиксированы в трудовом договоре с сотрудником, не облагается НДФЛ, так как не зависит от системы оплаты труда и производится в интересах работодателя. Кроме того, Верховный суд постановил, что возмещение расходов на аренду жилья не зависит от трудовой деятельности сотрудника, в связи с чем является выплатой социального характера и не облагается НДФЛ и страховыми взносами.

Следует отметить, что в этом случае потребуется государственная регистрация договора аренды вне зависимости от периода найма.

3. Трехсторонний договор: арендодателем является собственник жилья, арендатором — сотрудник, а плательщиком — его компания.

Данный способ оформления используется реже, так как арендодатели зачастую избегают сложные схемы оплаты.

Согласно Налоговому кодексу, суммы компенсации сотрудникам аренды жилья не могут признаваться расходами, уменьшающими налогооблагаемую прибыль организации. Данное мнение основывается на п. 29 ст. 270 НК РФ, которым предусмотрено, что при определении налоговой базы по налогу на прибыль не учитываются расходы, произведенные в пользу работников, направленные на оплату услуг, оказанных для личного потребления.

Расходы на поездки домой

Случается, что, переезжая в другой регион по работе, сотрудник не может перевезти семью, вследствие чего находится далеко от родных в течение долгого времени. По своему усмотрению работодатель может возместить работнику несколько поездок домой в год, зафиксировав порядок и размер возмещения транспортных затрат в трудовом договоре.

НДФЛ и страховые взносы

Транспортные расходы на поездки сотрудника домой облагаются НДФЛ и страховыми взносами, так как они не обусловлены выполнением работником трудовых обязанностей и признаются экономической выгодой сотрудника.

Налог на прибыль. Компенсации сотруднику билетов домой при переезде в другую местность по работе являются личной выгодой сотрудника, вследствие чего не учитываются в налогообложении прибыли.

Расскажем об этом и ещё о 45 способах снижения налогов. Хватит переплачивать.

Условия, при которых возмещаются расходы на аренду квартиры

Организация вправе выплачивать компенсацию за съем жилья сотрудникам, вынужденным исполнять трудовые обязанности не по месту постоянного жительства. Трудовое законодательство обязывает работодателя возместить расходы на переезд и обустройство работника при вынужденном переезде (ст. 169 ТК РФ). Компенсация аренды жилья сотрудникам в составе таких расходов не поименована. Но компания вправе прописать подобное возмещение в коллективном договоре или ином локальном нормативном акте.

При необходимости переезда сотрудника в новое место жительства пропишите размер и порядок того, как выплачивается компенсация за съемное жилье в трудовом договоре или дополнительном соглашении к нему. Это позволит учесть затраты в налоговом учете.

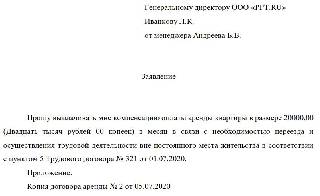

Документы, необходимые для возмещения затрат

Перечислим, какие документы нужны для компенсации аренды жилья. Обычно требуется всего 2 документа

- Заявление сотрудника на компенсационную выплату.

- Копии договора аренды, платежных документов.

Образец заявления

Организация вправе не компенсировать понесенные затраты работникам, а арендовать жилое помещение для размещения работников самостоятельно и предоставлять его в пользование работникам, вынужденным сменить место жительства. В этом случае необходимы:

- Договор аренды жилого помещения на организацию.

- Договор безвозмездного пользования квартирой работником.

Собрав пакет документов, издайте приказ на компенсацию жилья или предоставление в пользование служебной квартиры.

Надо ли удерживать НДФЛ и страховые взносы

Контролирующие органы относят компенсацию оплаты жилья работнику по трудовому договору к зарплатным выплатам (Письмо Минфина от 14.01.19 №03-04-06/1153) и полагают, что с них уплачиваются:

И предоставление безвозмездного проживания в служебной квартире, и компенсация расходов на аренду жилья сотруднику являются доходом физического лица. Следовательно, облагаются налогом на доходы физлиц в полном объеме (ст. 422 НК РФ).

Существует судебная практика, которая показывает, что если выплаты производились работникам в качестве возмещения дополнительных затрат, связанных с разъездным характером работы (и организация смогла доказать это, представив ЛНА, такие как служебная записка на компенсацию жилья сотруднику, табели, путевые листы), то такие выплаты не облагаются страховыми взносами.

Поскольку компенсационная выплата производится в рамках трудовых отношений и не включена в необлагаемые (ст. 422 НК РФ), то ее включают в базу обложения страховыми взносами в полном объеме.

| Как компенсируются затраты сотруднику | Как определить налогооблагаемую базу |

|---|---|

| Выплачивается возмещение расходов | Сумма компенсационной выплаты |

| Предоставляется служебная квартира | Сумма арендного платежа, уплачиваемого организацией |

Отражаем в бухучете и учитываем в целях налогообложения

В бухгалтерском учете затраты на возмещение арендных платежей за квартиру относятся к расходам по основной деятельности. Проводки формируются следующие:

| Операция | Дебет | Кредит |

|---|---|---|

| Начислено возмещение арендных платежей работнику | 26, 44 | 73 |

| Возмещение расходов на аренду выплачено работнику | 73 | 50, 51 |

| Арендные платежи за квартиру организацией учтена в расходах | 26, 44 | 60, 76 |

| Арендные платежи перечислены арендодателю | 60, 76 | 51 |

| Удержан НДФЛ | 70 | 68 |

| Начислены страховые взносы | 26, 44 | 69 |

В налоговых расходах компенсация найма жилья сотрудникам признается только в размере, не превышающем 20% от начисленной заработной платы работника. Дело в том, что Минфин относит такие выплаты к оплате труда в натуральной форме (Письмо от 14.09.16 №03-04-06/53726, ст. 131 ТК РФ). Отстоять право учитывать возмещение аренды сотрудникам при исчислении налога на прибыль в большем размере удастся только в суде.

Если для выполнения служебных обязанностей по предварительной договоренности с работодателем работнику необходимо переехать на постоянное жительство в другую местность, работодатель должен выплатить ему компенсацию (ст. 169 ТК РФ).

Такая ситуация может возникнуть, когда организация-работодатель переводит работника на работу в свое подразделение (филиал) в другом городе, то есть работодатель и работник состоят в трудовых отношениях.

Компенсацию начисляют на основании приказа руководителя организации-работодателя.

Приказ может выглядеть так:

| от 5 марта 2021 г. | № 18/ПС |

О выплате компенсации при переезде

на работу в другую местность

2. Бухгалтерии выплатить Петрову С.С. соответствующую компенсацию.

| Директор | Стаков | /В.Д. Станов/ |

С приказом ознакомлены:

В соответствии с постановлением Правительства РФ от 2 апреля 2003 года № 187 в сумму компенсации при переезде на работу в другую местность включают:

- стоимость проезда работника и членов его семьи до города, в котором расположена фирма или ее филиал (кроме случаев, когда фирма предоставляет для переезда собственный транспорт);

- расходы на оформление проездных документов;

- расходы за пользование в поезде постельными принадлежностями;

- расходы на провоз имущества (багажа) весом до 500 кг на работника;

- расходы на провоз имущества (багажа) весом до 150 кг на каждого члена семьи работника;

- расходы по обустройству работника на новом месте жительства в размере его месячного оклада по новому месту работы;

- расходы по обустройству членов семьи работника на новом месте жительства в размере 1/4 его месячного оклада по новому месту работы (выплачивается каждому члену семьи);

- суточные – в размере 100 рублей за каждый день нахождения в пути.

Конкретные размеры возмещения расходов при переезде в другую местность определяют в трудовом договоре.

Обратите внимание: расходы на переезд должны быть подтверждены документально (например, билетами на поезд или самолет, квитанциями об оплате провоза багажа и т. п.).

Компенсацию в пределах норм, выплаченную работнику при переезде на работу в другую местность, взносами на страхование от несчастных случаев на производстве и профессиональных заболеваний, страховыми взносами на ОСС, ОПС и ОМС, а также налогом на доходы физических лиц не облагают (ст. 217 НК РФ, п. 2 ч. 1 ст. 422 НК РФ).

Обязанности работодателя по возмещению расходов на аренду жилья работнику, в том числе при переезде его и членов его семьи, положениями Трудового кодекса РФ не установлено. Поэтому сумму компенсации стоимости аренды нужно облагать НДФЛ.

Если вы приглашаете на работу сотрудника, проживающего в другом городе, вы можете оплатить его расходы на переезд. Однако в этом случае у него возникает доход, облагаемый НДФЛ. Минфин России считает, что действие статьи 169 Трудового кодекса относительно того, что работодатель возмещает работнику расходы на его переезд в другую местность, распространяется только на случай переезда на другое место работы у этого же работодателя (письмо от 30 июня 2014 г. № 03-04-06/31385). Так, оплата организацией-работодателем стоимости проезда к месту работы нового работника является его доходом в натуральной форме и облагается НДФЛ. А если высококвалифицированный специалист не является налоговым резидентом РФ, работодатель обязан удержать НДФЛ по ставке 30 %.

Минфин России в письме от 15 мая 2019 № 03-03-06/1/34736 отмечает, что компенсация фирмой своим работникам понесенных расходов, связанных с переездом в Российскую Федерацию, оформлением необходимых документов и оплатой сборов для получения возможности приступить к осуществлению трудовой деятельности на территории РФ в перечне необлагаемых НДФЛ доходов нет. Поэтому суммы такого возмещения облагаются НДФЛ.

Как учесть компенсацию при переезде работника

Понесенные расходы компания может учесть при расчете налога на прибыль в составе прочих расходов, связанных с производством и реализацией (пп. 5 п. 1 ст. 264 НК РФ). Такие разъяснения выпустили финансисты в письме от 15 мая 2013 года № 03-03-06/1/16789. Ту часть компенсации, которая положена членам семьи (оплата проезда, провоза багажа и пособия), выплачивают, если они переехали к работнику в течение года после того, как он получил жилье на новом месте.

По приказу руководителя 11 января отчетного года в филиал направили М. Д. Аникееву на должность начальника технического отдела. С ней переезжают муж и сын. Месячный оклад Аникеевой на новом месте работы – 18 000 руб.

Стоимость одного билета на самолет до Новосибирска – 7500 руб. Расходы Аникеевой на провоз имущества весом 600 кг – 5000 руб.

Аникеевой выплачивают суточные в пределах установленных норм (100 руб. за каждый день нахождения в пути).

Сумма компенсации за переезд на работу в другую местность составит:

стоимость проезда работника и членов его семьи:

7500 руб. × 3 билета = 22 500 руб.;

стоимость провоза багажа – 5000 руб.;

расходы по обустройству на новом месте жительства работника в размере месячного оклада на новом месте работы – 18 000 руб.;

расходы по обустройству на новом месте жительства членов семьи работника в размере 1/4 месячного оклада:

18 000 руб. × 1/4 × 2 чел. = 9000 руб.;

суточные за один день пути по установленным нормам:

100 руб./дн. × 1 дн. = 100 руб.

Общая сумма компенсации составит:

22 500 руб. + 5000 руб. + 18 000 руб. + 9000 руб. + 100 руб. = 54 600 руб.

ДЕБЕТ 20 КРЕДИТ 70

– 54 600 руб. – начислена компенсация Аникеевой;

ДЕБЕТ 70 КРЕДИТ 50-1

– 54 600 руб. – выдана компенсация Аникеевой из кассы организации.

Когда работник должен вернуть выплаченную компенсацию

Работник обязан полностью вернуть средства, выплаченные ему в связи с переездом на работу в другую местность, если:

- он отказался приступить к работе без уважительной причины;

- до окончания срока работы, который был обусловлен при его переводе, он был уволен.

Обратите внимание, если работник отказался приступить к работе по уважительной причине (например, болезнь, смерть родственника и т. д.), то он обязан вернуть выплаченные ему средства за вычетом расходов на дорогу.

Читайте также: